25 июня 2019 Быстров Александр

Или об одном портфеле с доходностью в 32% годовых.

Кейс. В 2018 г. начал взаимодействие с состоятельным клиентом. В результате он попросил подготовить инвестиционную стратегию. На вопрос «каковы требования к стратегии?» был получен ответ, если вкратце, «на ваше усмотрение». Объём активов для инвестирования предполагался в размере 500 млн. руб.

Итак, как быть, если нет ограничений, но нужна стратегия?

Предпосылки:

деньги длинные,

инвестор полагался на мой профессиональный опыт,

вИдение стабильного курса рубля,

максимальная долгосрочная прибыль формируется на рынке акций,

наиболее перспективные акции в моменте – российские.

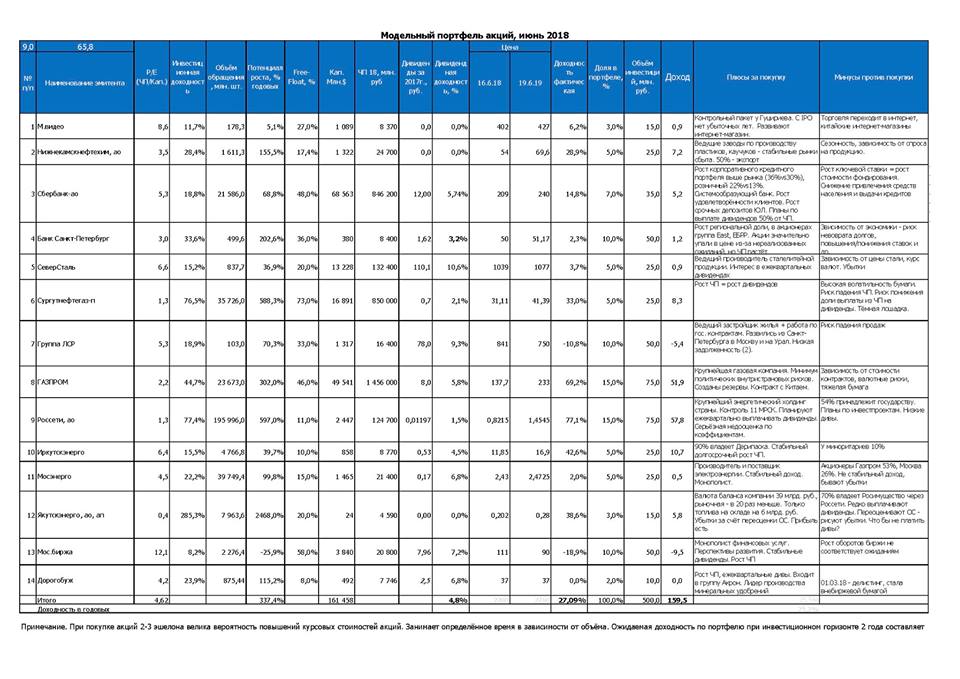

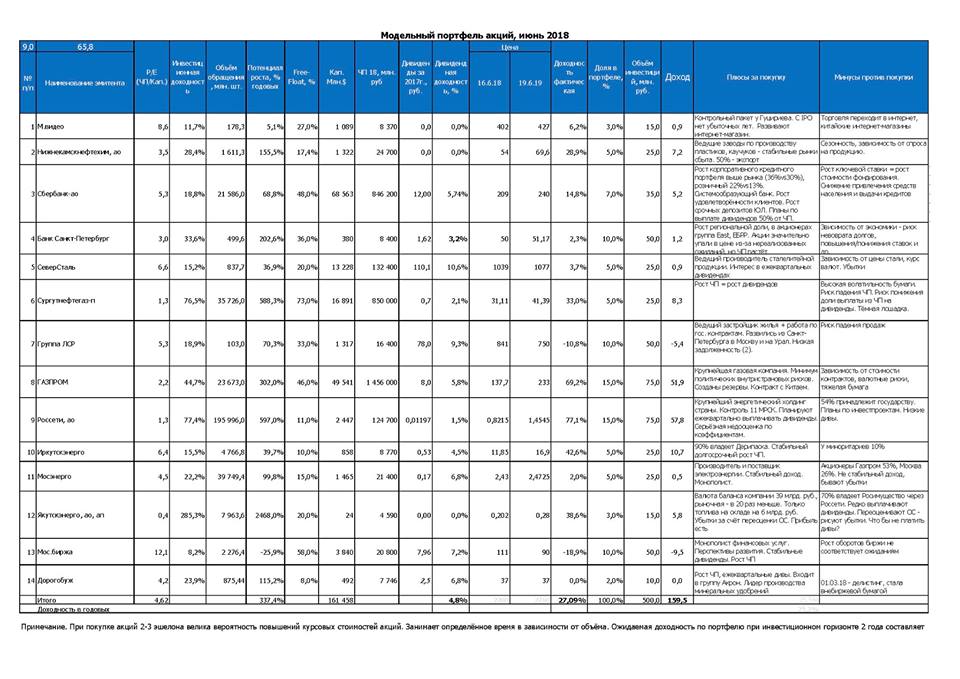

Опираясь на 16-летний опыт управления активами как институционалов, так и частных клиентов принял решение ограничить максимальную долю одного эмитента в 15%. Всего в портфель вошли 14 бумаг, включая как и самые известные (Газпром, Сбербанк), так и внебиржевые (Дорогобуж). Учтены риски инвестирования в различные бумаги с помощью распределения долей от 2% до 15%.

Т.к. прошёл 1 год и данная стратегия становится не актуальной, то могу с вами, друзья, бесплатно поделиться портфелем и подвести итоги. Ведь самое главное – это не просто подготовить стратегию, а посмотреть на её результат и посчитать прибыль.

Итого: 32% – доходность портфеля за 1 год с 16.06.18 по 19.06.19. Сформирована за счёт роста стоимости самих акций на 27,1% и 4,8% дивидендной доходности.

Курс доллара на текущий момент и 1 год назад без изменений 63 руб. Следовательно, доходность в долларах составила те же 32%. Прибыль 160 млн. руб.

Что интересного в стратегии? Удалось выявить будущих лидеров: Газпром и Россети. Доли бумаг в портфеле были максимальными от допустимых 15%. Курс доллара не смотря на свою волатильность не изменился – как и прогнозировал.

Кейс. В 2018 г. начал взаимодействие с состоятельным клиентом. В результате он попросил подготовить инвестиционную стратегию. На вопрос «каковы требования к стратегии?» был получен ответ, если вкратце, «на ваше усмотрение». Объём активов для инвестирования предполагался в размере 500 млн. руб.

Итак, как быть, если нет ограничений, но нужна стратегия?

Предпосылки:

деньги длинные,

инвестор полагался на мой профессиональный опыт,

вИдение стабильного курса рубля,

максимальная долгосрочная прибыль формируется на рынке акций,

наиболее перспективные акции в моменте – российские.

Опираясь на 16-летний опыт управления активами как институционалов, так и частных клиентов принял решение ограничить максимальную долю одного эмитента в 15%. Всего в портфель вошли 14 бумаг, включая как и самые известные (Газпром, Сбербанк), так и внебиржевые (Дорогобуж). Учтены риски инвестирования в различные бумаги с помощью распределения долей от 2% до 15%.

Т.к. прошёл 1 год и данная стратегия становится не актуальной, то могу с вами, друзья, бесплатно поделиться портфелем и подвести итоги. Ведь самое главное – это не просто подготовить стратегию, а посмотреть на её результат и посчитать прибыль.

Итого: 32% – доходность портфеля за 1 год с 16.06.18 по 19.06.19. Сформирована за счёт роста стоимости самих акций на 27,1% и 4,8% дивидендной доходности.

Курс доллара на текущий момент и 1 год назад без изменений 63 руб. Следовательно, доходность в долларах составила те же 32%. Прибыль 160 млн. руб.

Что интересного в стратегии? Удалось выявить будущих лидеров: Газпром и Россети. Доли бумаг в портфеле были максимальными от допустимых 15%. Курс доллара не смотря на свою волатильность не изменился – как и прогнозировал.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба