4 июля 2019 LiteForex Демиденко Дмитрий

Дональд Трамп призывает Штаты к валютным интервенциям

Серия разочаровывающих данных по экономике США подорвала веру «медведей» по EUR/USD в пассивность ФРС в июле. Заявления президентов ФРБ Ричмонда Тома Баркина и ФРБ Кливленда Лоретты Местер о том, что еще слишком рано корректировать денежно-кредитную политику, повернули инвесторов лицом к американскому доллару. Тем не менее, падение деловой активности в сфере услуг до минимальной отметки за два года (55,1), скромный прирост занятости в частном секторе (+102 тыс) и расширение дефицита внешней торговли обещают жаркую дискуссию по поводу снижения ставки на ближайшей встрече FOMC.

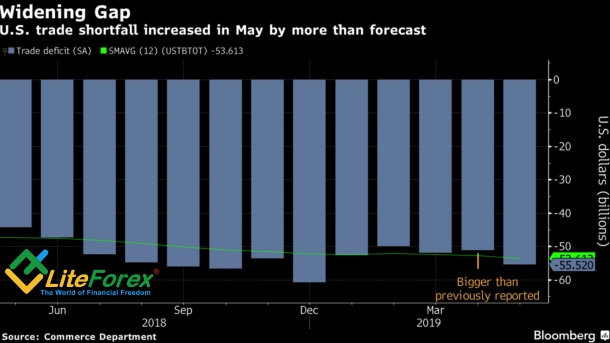

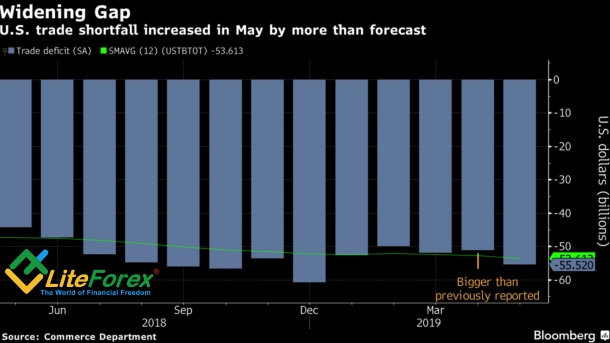

Особенно бурную реакцию Белого дома вызвала информация о расширении отрицательного сальдо торгового баланса США до пятимесячного максимума в $55,52 млрд (+8,4% м/м). Ее причиной стал самый быстрый рост импорта за последние четыре года. Дефицит внешней торговли с Китаем подскочил на 12% до $30,2 млрд. И хотя, как нетрудно догадаться, собака зарыта в желании поставщиков из Поднебесной продать побольше товаров по ценам без учета введенных в мае тарифов, у президента США есть свое мнение на этот счет. Дональд Трамп утверждает, что Европа и Китай продолжают манипулировать своими валютами и закачивать деньги в свои системы, чтобы конкурировать со Штатами. Американцы должны действовать а не наблюдать, подобно манекенам, как другие страны играют в свои игры.

Динамика дефицита торгового баланса США

Источник: Bloomberg.

Рынок давно выработал иммунитет к вербальным интервенциям хозяина Белого дома, однако инвесторов все же гложет вопрос, а что если…? Вашингтон не вмешивался в жизнь Forex с 2011, когда совместно с другими странами G7 продавал иену, существенно укрепившуюся из-за стихийных бедствий в Японии. Казначейство США вполне может опуститься до валютной интервенции, что сдерживает желание «медведей» по EUR/USD атаковать.

Разочаровывающая статистика по деловой активности, занятости в частном секторе и торговому балансу, с одной стороны, говорит о том, что американская экономика возвращается к своим нормальным темпам роста; со второй, способствует пике кривой доходности. На протяжении полувека инверсия показателя точно предсказывала рецессии, и желание избежать спада может заставить ФРС снизить ставку.

Динамика кривой доходности США

Источник: Financial Times.

Одновременно продавцы евро начинают понимать, что перестарались скупать бонды на ожиданиях того, что Кристин Лагард однозначно запустит QE. Доходность немецких и французских облигаций рухнула до рекордно низких уровней после того, как стало известно, что француженка сменит Марио Драги на посту главы ЕЦБ. Да, Лагард в свое время поддерживала программу количественного смягчения, но она же говорила об угрозах финансовой стабильности и о чрезмерном росте аппетиту к риску, особенно в развивающихся странах, в связи с QE.

Поддержку евро оказал рост композитного PMI еврозоны до 52,2 и заявление ЕС о том, что на данном этапе нет необходимости штрафовать Италию. Рынок по-прежнему ожидает отчета об американской занятости за июнь, до выхода в свет которого EUR/USD вряд ли покинет торговый диапазон 1,12-1,14.

Серия разочаровывающих данных по экономике США подорвала веру «медведей» по EUR/USD в пассивность ФРС в июле. Заявления президентов ФРБ Ричмонда Тома Баркина и ФРБ Кливленда Лоретты Местер о том, что еще слишком рано корректировать денежно-кредитную политику, повернули инвесторов лицом к американскому доллару. Тем не менее, падение деловой активности в сфере услуг до минимальной отметки за два года (55,1), скромный прирост занятости в частном секторе (+102 тыс) и расширение дефицита внешней торговли обещают жаркую дискуссию по поводу снижения ставки на ближайшей встрече FOMC.

Особенно бурную реакцию Белого дома вызвала информация о расширении отрицательного сальдо торгового баланса США до пятимесячного максимума в $55,52 млрд (+8,4% м/м). Ее причиной стал самый быстрый рост импорта за последние четыре года. Дефицит внешней торговли с Китаем подскочил на 12% до $30,2 млрд. И хотя, как нетрудно догадаться, собака зарыта в желании поставщиков из Поднебесной продать побольше товаров по ценам без учета введенных в мае тарифов, у президента США есть свое мнение на этот счет. Дональд Трамп утверждает, что Европа и Китай продолжают манипулировать своими валютами и закачивать деньги в свои системы, чтобы конкурировать со Штатами. Американцы должны действовать а не наблюдать, подобно манекенам, как другие страны играют в свои игры.

Динамика дефицита торгового баланса США

Источник: Bloomberg.

Рынок давно выработал иммунитет к вербальным интервенциям хозяина Белого дома, однако инвесторов все же гложет вопрос, а что если…? Вашингтон не вмешивался в жизнь Forex с 2011, когда совместно с другими странами G7 продавал иену, существенно укрепившуюся из-за стихийных бедствий в Японии. Казначейство США вполне может опуститься до валютной интервенции, что сдерживает желание «медведей» по EUR/USD атаковать.

Разочаровывающая статистика по деловой активности, занятости в частном секторе и торговому балансу, с одной стороны, говорит о том, что американская экономика возвращается к своим нормальным темпам роста; со второй, способствует пике кривой доходности. На протяжении полувека инверсия показателя точно предсказывала рецессии, и желание избежать спада может заставить ФРС снизить ставку.

Динамика кривой доходности США

Источник: Financial Times.

Одновременно продавцы евро начинают понимать, что перестарались скупать бонды на ожиданиях того, что Кристин Лагард однозначно запустит QE. Доходность немецких и французских облигаций рухнула до рекордно низких уровней после того, как стало известно, что француженка сменит Марио Драги на посту главы ЕЦБ. Да, Лагард в свое время поддерживала программу количественного смягчения, но она же говорила об угрозах финансовой стабильности и о чрезмерном росте аппетиту к риску, особенно в развивающихся странах, в связи с QE.

Поддержку евро оказал рост композитного PMI еврозоны до 52,2 и заявление ЕС о том, что на данном этапе нет необходимости штрафовать Италию. Рынок по-прежнему ожидает отчета об американской занятости за июнь, до выхода в свет которого EUR/USD вряд ли покинет торговый диапазон 1,12-1,14.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба