16 июля 2019 ITI Capital Луцко Искандер

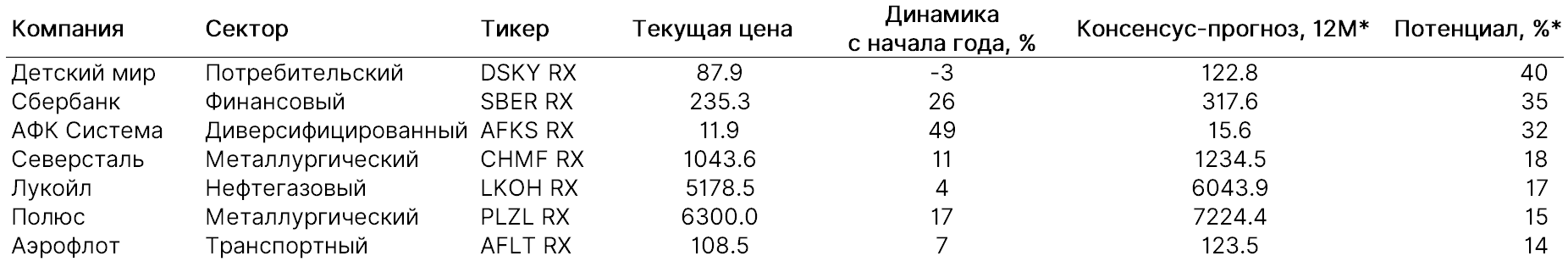

Мы считаем, что спрос на глобальный риск сохранится. У РТС также остается потенциал роста до конца года до 1500 пунктов, ближайший уровень сопротивления — 1440 пунктов. На этой неделе российские компании завершают выплату дивидендов за 2018 г., и сейчас внимание будет сосредоточено на фундаментально недооцененных бумагах и корпоративных историях. Вашему вниманию предлагаются наиболее актуальные из нашего списка.

Детский мир (20% до конца года)

Ожидаются умеренно сильные операционные результаты за 2К19 ввиду открытия 17 магазинов

Ожидаемая доходность следующего дивиденда за 9М19 — 5% (закрытие реестра в декабре)

Цена акций находится на неоправданно низком уровне (-3% с начала года), несмотря на хорошие финансовые результаты за 1К19

Сбербанк (18% до конца года)

Сбербанк — единственная акция на российском фондовым рынке, которая в наибольшей степени коррелирует с динамикой ОФЗ и курсом рубля и учитывает страновую премию за риск

Следовательно, Сбербанк — единственная голубая фишка, которая сохраняет двузначный потенциал роста до конца года. По нашим оценкам, текущая премия за риск по коротким ОФЗ еще составляет порядка 30-40 б.п. до конца года, потенциал роста акций Сбербанка порядка 18-20% до конца года

Сбербанк сохранил устойчивый рост и хорошие темпы притока вкладов от населения. Сбербанк — это крупнейший банк Восточной Европы, самый привлекательный актив в банковском секторе по рентабельности капитала (23,1%). Балансовая стоимость на акцию всего на 16% меньше текущей стоимости бумаги

АФК Система (15% до конца года)

С момента запуска торговой идеи AFKS RX подорожала на 17% и сохраняет потенциал роста еще на 15% до конца года.

Компания остается недооцененной относительно стоимости своих публичных активов

Прочие активы сохраняют потенциал роста — Озон, Сегежа, СП Системы с Ростехом в сфере микроэлектроники

Северсталь (10% до конца года)

После публикации операционных результатов за второй квартал можно ожидать хороших финансовых показателей (отчет выйдет 19 июля) в связи с сезонным повышением спроса и цен на российском рынке и увеличением доли продукции с высокой добавленной стоимостью в структуре продаж

У компании собственное производство железной руды, поэтому высокие цены на сырье не будут создавать давление на маржу компании

Ожидаемая доходность следующего квартального дивиденда — 5,6% (закрытие реестра в конце сентября)

Лукойл (10% до конца года)

С запуска торговой идеи LKOH RX подорожала на 4% и сохраняет потенциал роста еще на 10% до конца года

С 16 июля 2019 г. по 14 августа 2019 г. акционеры могут предъявить свои акции к выкупу по цене 5450 руб. за бумагу в рамках завершения текущей программы выкупа (общее количество выкупаемых акций — 35 млн шт., выкуп будет производиться пропорционально поданным заявкам), что на 5% выше текущих котировок

После подведения итогов выкупа, оплаты приобретаемых акций (до 28 августа 2019 г.) и их погашения Лукойл объявит параметры новой программы выкупа (ориентировочно в сентябре)

Полюс (8% до конца года)

С запуска торговой идеи PLZL RX подорожала на 4% и сохраняет потенциал роста еще на 8% до конца года

Компания остается недооцененной относительно Полиметалла, рост добычи продолжится

Цены на золото могут продолжить расти ввиду ожидаемого снижения ключевой ставки ФРС США в конце июля. Наш целевой уровень по золоту до конца года — $1,5 тыс./унция

Ближайший триггер — Полюс планирует увеличить free-float с 20%, до 25–30%, что будет способствовать повышению веса компании в MSCI Russia и притоку пассивных средств в объеме $19–29 млн, скорее всего, по итогам ноябрьской ребалансировки

Аэрофлот (6% до конца года)

Текущее снижение цен на авиатопливо и хеджирование 70% закупок авиатоплива в 2019 г. позволит стабилизировать основную статью операционных расходов компании (30% операционных издержек в 1К19)

Публикация финансовых результатов за второй квартал (РСБУ в начале августа, МСФО — в конце августа) может стать триггером удорожания акций компании в связи с увеличением объема перевозок по группе за 2К19 на 11% г/г и ожидаемым ростом EBITDA маржи до 24–25% по сравнению с 15,5% в 1К19

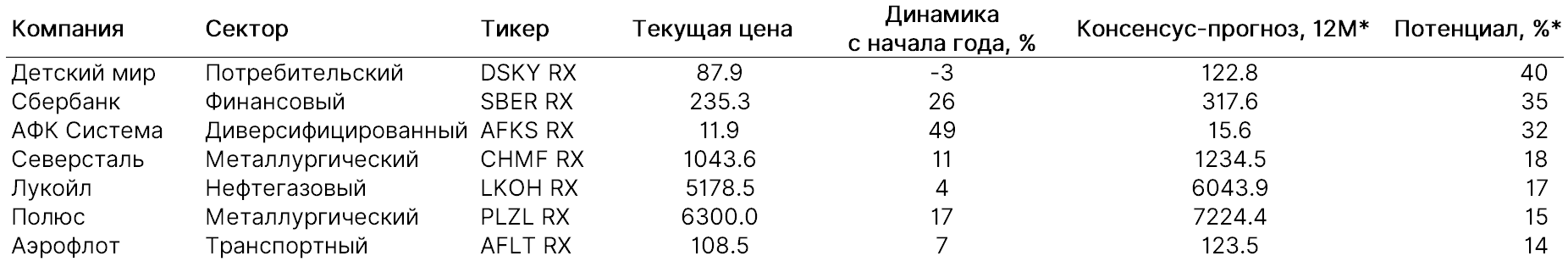

Детский мир (20% до конца года)

Ожидаются умеренно сильные операционные результаты за 2К19 ввиду открытия 17 магазинов

Ожидаемая доходность следующего дивиденда за 9М19 — 5% (закрытие реестра в декабре)

Цена акций находится на неоправданно низком уровне (-3% с начала года), несмотря на хорошие финансовые результаты за 1К19

Сбербанк (18% до конца года)

Сбербанк — единственная акция на российском фондовым рынке, которая в наибольшей степени коррелирует с динамикой ОФЗ и курсом рубля и учитывает страновую премию за риск

Следовательно, Сбербанк — единственная голубая фишка, которая сохраняет двузначный потенциал роста до конца года. По нашим оценкам, текущая премия за риск по коротким ОФЗ еще составляет порядка 30-40 б.п. до конца года, потенциал роста акций Сбербанка порядка 18-20% до конца года

Сбербанк сохранил устойчивый рост и хорошие темпы притока вкладов от населения. Сбербанк — это крупнейший банк Восточной Европы, самый привлекательный актив в банковском секторе по рентабельности капитала (23,1%). Балансовая стоимость на акцию всего на 16% меньше текущей стоимости бумаги

АФК Система (15% до конца года)

С момента запуска торговой идеи AFKS RX подорожала на 17% и сохраняет потенциал роста еще на 15% до конца года.

Компания остается недооцененной относительно стоимости своих публичных активов

Прочие активы сохраняют потенциал роста — Озон, Сегежа, СП Системы с Ростехом в сфере микроэлектроники

Северсталь (10% до конца года)

После публикации операционных результатов за второй квартал можно ожидать хороших финансовых показателей (отчет выйдет 19 июля) в связи с сезонным повышением спроса и цен на российском рынке и увеличением доли продукции с высокой добавленной стоимостью в структуре продаж

У компании собственное производство железной руды, поэтому высокие цены на сырье не будут создавать давление на маржу компании

Ожидаемая доходность следующего квартального дивиденда — 5,6% (закрытие реестра в конце сентября)

Лукойл (10% до конца года)

С запуска торговой идеи LKOH RX подорожала на 4% и сохраняет потенциал роста еще на 10% до конца года

С 16 июля 2019 г. по 14 августа 2019 г. акционеры могут предъявить свои акции к выкупу по цене 5450 руб. за бумагу в рамках завершения текущей программы выкупа (общее количество выкупаемых акций — 35 млн шт., выкуп будет производиться пропорционально поданным заявкам), что на 5% выше текущих котировок

После подведения итогов выкупа, оплаты приобретаемых акций (до 28 августа 2019 г.) и их погашения Лукойл объявит параметры новой программы выкупа (ориентировочно в сентябре)

Полюс (8% до конца года)

С запуска торговой идеи PLZL RX подорожала на 4% и сохраняет потенциал роста еще на 8% до конца года

Компания остается недооцененной относительно Полиметалла, рост добычи продолжится

Цены на золото могут продолжить расти ввиду ожидаемого снижения ключевой ставки ФРС США в конце июля. Наш целевой уровень по золоту до конца года — $1,5 тыс./унция

Ближайший триггер — Полюс планирует увеличить free-float с 20%, до 25–30%, что будет способствовать повышению веса компании в MSCI Russia и притоку пассивных средств в объеме $19–29 млн, скорее всего, по итогам ноябрьской ребалансировки

Аэрофлот (6% до конца года)

Текущее снижение цен на авиатопливо и хеджирование 70% закупок авиатоплива в 2019 г. позволит стабилизировать основную статью операционных расходов компании (30% операционных издержек в 1К19)

Публикация финансовых результатов за второй квартал (РСБУ в начале августа, МСФО — в конце августа) может стать триггером удорожания акций компании в связи с увеличением объема перевозок по группе за 2К19 на 11% г/г и ожидаемым ростом EBITDA маржи до 24–25% по сравнению с 15,5% в 1К19

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба