25 июля 2019 QB Finance Лапшина Ксения

Чего ожидать от акций российских ритейлеров?

В 2018 году акции компаний сектора продовольственного ритейла были мало востребованы среди отечественных инвесторов на фоне существенного увеличения цен на нефть, ослабления рубля и, как следствие, роста котировок нефтегазовых и металлургических компаний. По итогам 2018 года акции ритейлеров снизились в среднем на 45%, тогда как индекс МосБиржи продемонстрировал рост на 12%. I полугодие 2019 года также не преподнесло сюрпризов, и акции ритейлеров продолжают оставаться среди аутсайдеров.

Негативное влияние на сектор оказывает снижение реальных располагаемых доходов населения, а также необходимость проводить структурные внутренние изменения, чтобы остановить падение рентабельности бизнеса. Поскольку потенциал органического роста почти исчерпан, ритейлеры в большей степени уделяют внимание сделкам M&A, онлайн-торговле, уменьшению торговой площади магазинов и созданию потребительской ценности.

Источник: Investing.com, Финам, расчет QBF

В течение последних нескольких лет для экономической ситуации в России характерно снижение реальных располагаемых доходов населения, и это не позволяет компаниям в секторе продовольственного ритейла увеличивать финансовые показатели, так как люди тратят в магазинах все меньше денег. Во II квартале 2019 года реальные располагаемые доходы россиян снизились на 0,2% г/г после значительного сокращения на 2,3% г/г кварталом ранее. В обзоре финансовой стабильности за IV квартал 2018 года – I квартал 2019 года Центробанк отметил, что сокращение реальных располагаемых доходов может стать серьезной проблемой для российской финансовой системы.

Однако по мнению председателя ЦБ РФ Эльвиры Набиуллиной, рисков финансовой стабильности в российской экономике нет. По данным Росстата, в марте 2019 года инфляция в России достигла своего годового максимума на уровне 5,3% г/г, при этом продовольственная инфляция возросла до 5,9% г/г. После этого влияние повышения НДС до 20% с 1 января стало ослабевать, и к концу июня продовольственная инфляция замедлилась до 5,5% годовых. Тем не менее потребители ощутили резкое увеличение цен с начала текущего года, что привело к сокращению розничных продаж в стране.

Источник: ЦБ РФ, Росстат, расчет QBF

Помимо слабой внешней конъюнктуры, основная проблема сектора продовольственного ритейла в настоящее время – это падение рентабельности. Причиной этому стали высокие темпы открытия новых магазинов в течение последних нескольких лет, что привело к снижению трафика в магазинах, уменьшению среднего чека и сопоставимых продаж. В частности, в 2018 году X5 Retail Group открыла более 2,2 тыс. новых магазинов «Пятерочка» – это в 2,5 раза больше, чем в 2014 году. За это время трафик в магазинах сети снизился на 15%. Ритейлеры признают, что темпы открытия новых магазинов должны быть замедлены, однако их планы все же остаются глобальными. X5 Retail Group рассчитывает открыть 1,8 тыс. магазинов «Пятерочка» в 2019 году на всей территории России. План «Магнита» – открытие 9,4 тыс. новых магазинов в формате «У дома» в 2019–2023 гг., а также увеличение доли рынка во всех федеральных округах.

Быстрая географическая экспансия розничных сетей «Пятерочка» и «Магнит», а также увеличение их доли на рынках крупных городов создали дополнительные трудности для «Ленты», которая развивает сеть супер– и гипермаркетов. Имея небольшой магазин рядом с домом, в котором каждый день можно купить свежие продукты, потребители все реже приходят в супермаркеты, чтобы закупаться впрок. В течение последних двух лет «Лента» отмечает существенное снижение трафика, сопоставимых продаж и выручки в своих магазинах. В 2018 году «Лента» в 3 раза сократила темпы открытия новых гипермаркетов, решив сделать акцент на развитии супермаркетов, хотя данный сегмент является высококонкурентным в крупных городах. Менеджмент компании рассчитывает, что сэкономленные средства поспособствуют тому, что «Лента» в ближайшие годы покажет положительный свободный денежный поток.

Источник: Renaissance Capital, данные компаний, расчет QBF

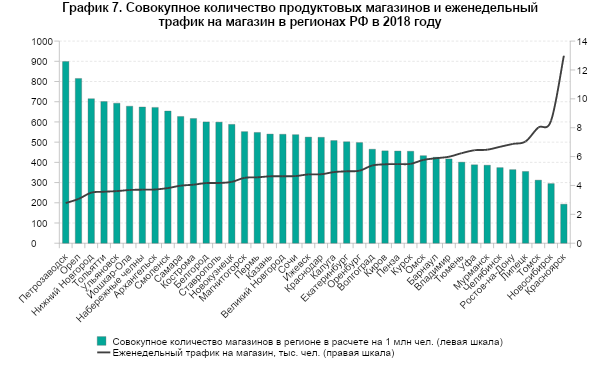

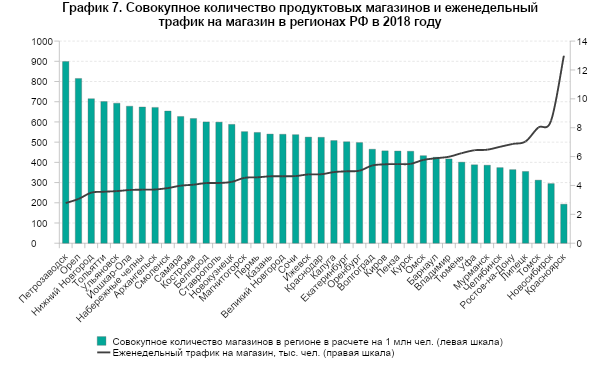

По оценкам инвестиционной компании Renaissance Capital, оптимальное совокупное количество розничных продуктовых магазинов в регионе – 500 ед. на 1 млн чел., что предполагает еженедельный трафик на магазин на уровне 5,5 тыс. чел. Среди лидеров по количеству магазинов на 1 млн чел. – Петрозаводск и Орел. В этих городах число розничных продуктовых магазинов в 2 раза превышает оптимальное значение, а трафик в магазинах минимальный, что свидетельствует о перенасыщенности торговыми площадями. Среди городов с наибольшим потенциалом для открытия новых магазинов – Красноярск, Тюмень, Новосибирск, Томск, Челябинск и Мурманск. В данных городах с меньшим количеством магазинов и высоким трафиком стратегии экспансии все еще могут быть целесообразны и эффективны.

Источник: Renaissance Capital, данные компаний, расчет QBF

Источник: Renaissance Capital, данные компаний, расчет QBF

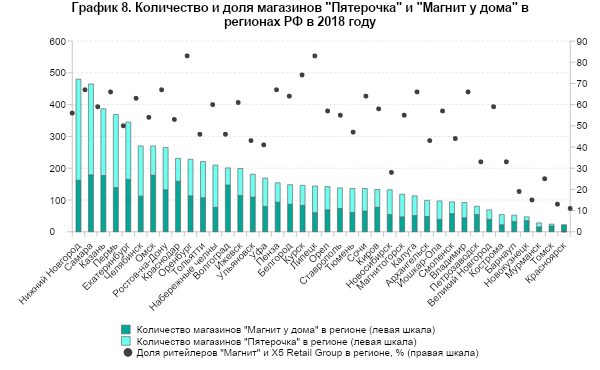

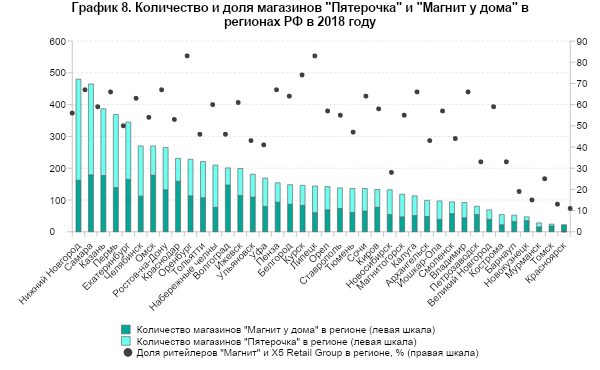

Стоит отметить, что присутствие «Магнита» и X5 Retail Group, а также их доля рынка в крупных городах существенно различается. По количеству открытых магазинов «Пятерочка» безоговорочно лидирует в Приволжском регионе (Нижний Новгород, Самара, Казань) и на Урале (Екатеринбург, Пермь, Челябинск), тогда как «Магнит» – в Южном округе (Волгоград, Краснодар, Ростов-на-Дону), в Северо-Западном округе (Мурманск, Петрозаводск, Великий Новгород) и Сибири (Барнаул, Новокузнецк, Томск, Красноярск). В среднем «Магнит» и X5 Retail Group занимают в совокупности 51% рынка продовольственного ритейла в регионах. В Сибири их доля составляет менее 20%, поскольку большая часть рынка принадлежит региональным сетям продовольственных магазинов. В Курске, Оренбурге и Липецке «Магнит» и X5 Retail Group контролируют более 75% рынка продовольственных товаров. Опираясь на статистику, можно предположить, что для отдельных регионов эффективными могут оказаться различные стратегии развития розничных сетей продовольственных магазинов в зависимости от уровня конкуренции на рынке, присутствия других более крупных или мелких сетей и плотности населения.

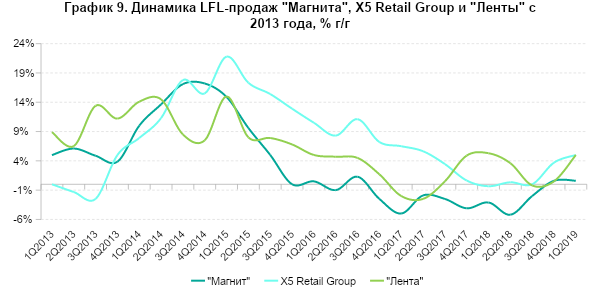

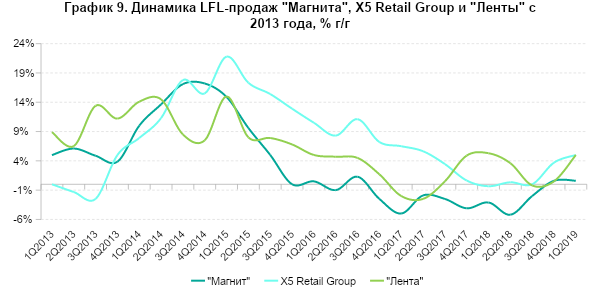

Масштабная географическая экспансия ритейлеров стала причиной снижения сопоставимых продаж, которые характеризуют эффективность и рост текущего бизнеса без учета открытия новых магазинов. «Магнит» с IV квартала 2016 года демонстрировал снижение LFL-продаж и только в IV квартале 2018 года темпы роста продаж стали положительными. Однако недавний уход Ольги Наумовой с поста генерального директора и назначение вместо нее Яна Дюннинга оставляет открытым вопрос, каким образом ритейлер планирует развиваться в дальнейшем и сколько времени займет реализация новой стратегии. Темпы роста сопоставимых продаж X5 Retail Group с 2015 года до начала 2018 замедлились с 22% г/г до нуля, но с конца прошлого года наметилась тенденция к росту. На фоне снижения сопоставимых продаж «Магнита» и X5 Retail Group в конце 2017 года – начале 2018 года «Лента» демонстрировала рост LFL-продаж, который, впрочем, оказался нестабильным.

Источник: данные компаний, расчет QBF

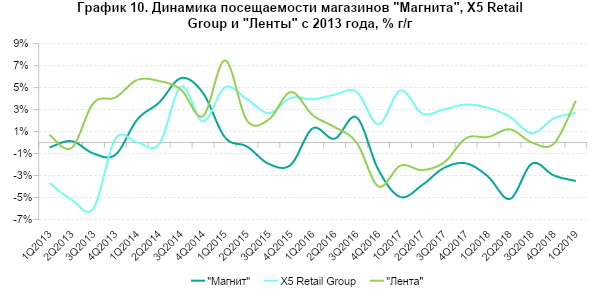

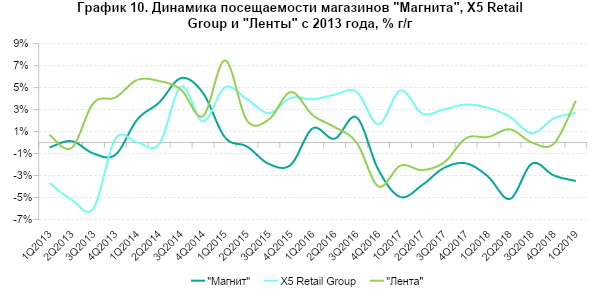

В магазинах сети «Магнит» с 2016 года также снижается посещаемость, тогда как у X5 Retail Group она растет ежеквартально с 2014 года. Это может свидетельствовать о том, что X5 Retail Group удается следовать трендам и потребностям покупателей, поддерживать лояльность, своевременно проводить трансформацию торговых площадей и магазинов и, таким образом, не только удерживать своих клиентов, но и забирать трафик у других сетей, в том числе у «Магнита» и «Ленты».

Источник: данные компаний, расчет QBF

Дополнительное давление на рентабельность X5 Retail Group оказывает непропорциональное развитие компании в регионах. В Москве и Московской области компания является ведущим розничным продавцом: принадлежащие ей сети «Пятерочка», «Перекресток» и «Карусель» занимают в совокупности 15% московского рынка. При этом на московский регион приходится около 30% выручки ритейлера, а рентабельность по EBITDA достигает 11%. В остальных регионах присутствия рентабельность составляет в среднем около 6%, таким образом, совокупная рентабельность по EBITDA составляет лишь 7%. Учитывая продолжающийся рост специализированной розничной торговли в столице (например, такие сети магазинов, как «Азбука вкуса», «Вкусвилл» и другие), доля рынка X5 Retail Group в Москве может снизиться в перспективе нескольких лет, что приведет к падению выручки и дальнейшему снижению маржинальности из-за неравномерной эффективности. Представители компании отмечают, что рентабельность инвестированного капитала в Москве и Московской области снизилась с 9% во II квартале 2017 года до 6% во II квартале 2018 года и продолжает снижаться дальше. Это является верным признаком того, что ввиду насыщения рынка и крайне высокой конкуренции инвестировать в открытие новых магазинов в регионе становится все менее выгодно.

Сложившаяся ситуация вынуждает ритейлеров пересматривать свои стратегии развития с учетом того, что стратегической целью становится не количество покупателей, число магазинов и темпы роста выручки, а рентабельность, потому что именно она в большей степени влияет на капитализацию компаний. Поскольку органический рост за счет открытия новых магазинов исчерпал себя, ритейлеры активно разрабатывают проекты по повышению эффективности бизнеса и снижению операционных издержек.

Сейчас в секторе розничной торговли можно выделить ряд новых тенденций, которые в ближайшем будущем могут вывести компании на новый уровень.

1. Консолидация рынка за счет сделок M&A

Принимая во внимание тот факт, что во многих крупных городах количество магазинов уже превышает 500 ед. на 1 млн чел., дальнейшее увеличение их числа приведет к еще большему снижению операционной рентабельности. Покупка региональных сетей продовольственных магазинов позволила бы «Магниту», «Ленте» и X5 Retail Group увеличить свою долю на рынке, не добавляя торговых площадей, и выйти в новые регионы. Данная тенденция уже находит свое проявление на рынке. В январе 2019 года FMCG-ритейлер «Дикси» договорился о слиянии в единый бизнес с розничными сетями магазинов алкогольной продукции «Бристоль» и «Красное и белое». В результате сделки в секторе появится третий по обороту продуктовый ритейлер в России, уступающий X5 Retail Group и «Магниту», но опережающий «Ленту».

2. Уменьшение торговой площади магазинов и уход от формата гипермаркетов

В 2018 году «Лента» пересмотрела свою стратегию развития сети гипермаркетов, популярность которых среди покупателей постепенно снижается. Также от использования больших торговых площадей отказался «Магнит», решив сделать упор на развитии магазинов в формате «У дома». Главный исполнительный директор X5 Retail Group Игорь Шехтерман отмечает, что во всем мире модель гипермаркетов постепенно «умирает», поскольку растет число небольших торговых точек в спальных районах и потребители все реже закупаются впрок. Кроме того, большая доля ассортимента гипермаркетов – это непродовольственные товары, продажи которых все больше уходят в Интернет. Гипермаркеты «Карусель» – наиболее проблемный сегмент у X5 Retail Group. На данный момент сеть насчитывает 90 магазинов в 48 городах России. В I полугодии текущего года выручка «Карусели» ежемесячно снижалась в среднем на 3-3,5% годовых, а посещаемость – на 6-7 млн чел. Уменьшение числа гипермаркетов, а также их трансформация в торговые точки другого типа позволят ритейлерам снизить затраты на обслуживание торговых площадей и использовать их более эффективно.

3. Создание ценности для потребителей

Ритейлеры стали все больше обращать внимание, что у покупателей в разных городах и даже разных районах одного города могут различаться потребности при посещении продовольственных магазинов. Именно поэтому, чтобы приобрести лояльность покупателей, компании стремятся создать для потребителей определенную ценность, которая может проявляться в дизайне магазина, широком ассортименте некоторых товаров и продуктов питания, наличии специализированных или сопутствующих товаров и услуг. В 2019 году «Магнит» начал тестировать магазины нового формата «Магнит.Сити» рядом с офисными центрами, университетами, крупными предприятиями. В новых, небольших по площади магазинах появится зона, где можно зарядить телефон, подключиться к Wi-Fi и взять готовую еду с собой. Основной ассортимент «Магнит.Сити» – свежая выпечка, готовая еда, мытые фрукты, напитки, мороженое, кофе и чай. В рамках пилотного проекта были открыты 4 магазина в Москве и Краснодаре. В случае успеха проект будет развиваться дальше в городах-миллионниках. Подобного рода трансформацию также осуществляет X5 Retail Group в своих сетях «Пятерочка» и «Перекресток». В настоящий момент ритейлер разрабатывает алгоритм для определения ассортимента в каждом конкретном магазине в зависимости от предпочтений покупателей.

4. Развитие онлайн-продаж

В онлайн уходят не только непродовольственные товары, но и продукты питания. Покупателям это позволяет экономить время, а ритейлерам – снижать издержки. X5 Retail Group активно работает в этом направлении. В 2017 году у сети супермаркетов «Перекресток» появился свой интернет-магазин в Москве, а в 2018 году – в Санкт-Петербурге. В I полугодии 2019 года его выручка выросла на 365% г/г до 1,8 млрд руб., а число заказов увеличилось более чем в 4 раза по сравнению с аналогичным периодом годом ранее до 541 тыс. С такими темпами роста онлайн-супермаркет Perekrestok.ru имеет все шансы стать лидером в данном сегменте на российском рынке. Некоторое время назад также был запущен тестовый проект экспресс-доставки из «Пятерочки» в сотрудничестве со службой доставки Dostavista. В сети гипермаркетов «Карусель» с 2019 года действует услуга click & collect: покупатели могут оформить заказ на сайте и потом самостоятельно забрать заказ. Инвестиционная компания «Севергрупп», которая владеет около 78% продуктового ритейлера «Лента», также имеет в своем распоряжении продуктовый интернет-магазин «Утконос» и рассматривает возможность объединения двух бизнесов в один в долгосрочной перспективе.

Таким образом, в ближайшее время ритейлеры продолжат работать над снижением операционных издержек и увеличением рентабельности с упором на неорганический рост. Надо полагать, что эффект от реализации проектов в компаниях будет заметен в течение 2-3 лет. Возвращение инфляции к целевому уровню 4% годовых в 2020 году может способствовать восстановлению продаж ритейлеров. Среди российских компаний X5 Retail Group является наиболее интересной и перспективной с точки зрения инвестиций. По сравнению с «Магнитом» и «Лентой» она быстрее адаптируется к новым тенденциям в сфере ритейла, что позволяет ей не терять покупателей и сохранять их лояльность. «Магнит» переживает непростые времена на фоне смены менеджмента, но также предпринимает попытки реорганизации торговых площадей. В свою очередь, «Ленте» еще предстоит решить, как снова привлечь покупателей в свои супермаркеты и гипермаркеты.

В 2018 году акции компаний сектора продовольственного ритейла были мало востребованы среди отечественных инвесторов на фоне существенного увеличения цен на нефть, ослабления рубля и, как следствие, роста котировок нефтегазовых и металлургических компаний. По итогам 2018 года акции ритейлеров снизились в среднем на 45%, тогда как индекс МосБиржи продемонстрировал рост на 12%. I полугодие 2019 года также не преподнесло сюрпризов, и акции ритейлеров продолжают оставаться среди аутсайдеров.

Негативное влияние на сектор оказывает снижение реальных располагаемых доходов населения, а также необходимость проводить структурные внутренние изменения, чтобы остановить падение рентабельности бизнеса. Поскольку потенциал органического роста почти исчерпан, ритейлеры в большей степени уделяют внимание сделкам M&A, онлайн-торговле, уменьшению торговой площади магазинов и созданию потребительской ценности.

Источник: Investing.com, Финам, расчет QBF

В течение последних нескольких лет для экономической ситуации в России характерно снижение реальных располагаемых доходов населения, и это не позволяет компаниям в секторе продовольственного ритейла увеличивать финансовые показатели, так как люди тратят в магазинах все меньше денег. Во II квартале 2019 года реальные располагаемые доходы россиян снизились на 0,2% г/г после значительного сокращения на 2,3% г/г кварталом ранее. В обзоре финансовой стабильности за IV квартал 2018 года – I квартал 2019 года Центробанк отметил, что сокращение реальных располагаемых доходов может стать серьезной проблемой для российской финансовой системы.

Однако по мнению председателя ЦБ РФ Эльвиры Набиуллиной, рисков финансовой стабильности в российской экономике нет. По данным Росстата, в марте 2019 года инфляция в России достигла своего годового максимума на уровне 5,3% г/г, при этом продовольственная инфляция возросла до 5,9% г/г. После этого влияние повышения НДС до 20% с 1 января стало ослабевать, и к концу июня продовольственная инфляция замедлилась до 5,5% годовых. Тем не менее потребители ощутили резкое увеличение цен с начала текущего года, что привело к сокращению розничных продаж в стране.

Источник: ЦБ РФ, Росстат, расчет QBF

Помимо слабой внешней конъюнктуры, основная проблема сектора продовольственного ритейла в настоящее время – это падение рентабельности. Причиной этому стали высокие темпы открытия новых магазинов в течение последних нескольких лет, что привело к снижению трафика в магазинах, уменьшению среднего чека и сопоставимых продаж. В частности, в 2018 году X5 Retail Group открыла более 2,2 тыс. новых магазинов «Пятерочка» – это в 2,5 раза больше, чем в 2014 году. За это время трафик в магазинах сети снизился на 15%. Ритейлеры признают, что темпы открытия новых магазинов должны быть замедлены, однако их планы все же остаются глобальными. X5 Retail Group рассчитывает открыть 1,8 тыс. магазинов «Пятерочка» в 2019 году на всей территории России. План «Магнита» – открытие 9,4 тыс. новых магазинов в формате «У дома» в 2019–2023 гг., а также увеличение доли рынка во всех федеральных округах.

Быстрая географическая экспансия розничных сетей «Пятерочка» и «Магнит», а также увеличение их доли на рынках крупных городов создали дополнительные трудности для «Ленты», которая развивает сеть супер– и гипермаркетов. Имея небольшой магазин рядом с домом, в котором каждый день можно купить свежие продукты, потребители все реже приходят в супермаркеты, чтобы закупаться впрок. В течение последних двух лет «Лента» отмечает существенное снижение трафика, сопоставимых продаж и выручки в своих магазинах. В 2018 году «Лента» в 3 раза сократила темпы открытия новых гипермаркетов, решив сделать акцент на развитии супермаркетов, хотя данный сегмент является высококонкурентным в крупных городах. Менеджмент компании рассчитывает, что сэкономленные средства поспособствуют тому, что «Лента» в ближайшие годы покажет положительный свободный денежный поток.

Источник: Renaissance Capital, данные компаний, расчет QBF

По оценкам инвестиционной компании Renaissance Capital, оптимальное совокупное количество розничных продуктовых магазинов в регионе – 500 ед. на 1 млн чел., что предполагает еженедельный трафик на магазин на уровне 5,5 тыс. чел. Среди лидеров по количеству магазинов на 1 млн чел. – Петрозаводск и Орел. В этих городах число розничных продуктовых магазинов в 2 раза превышает оптимальное значение, а трафик в магазинах минимальный, что свидетельствует о перенасыщенности торговыми площадями. Среди городов с наибольшим потенциалом для открытия новых магазинов – Красноярск, Тюмень, Новосибирск, Томск, Челябинск и Мурманск. В данных городах с меньшим количеством магазинов и высоким трафиком стратегии экспансии все еще могут быть целесообразны и эффективны.

Источник: Renaissance Capital, данные компаний, расчет QBF

Источник: Renaissance Capital, данные компаний, расчет QBF

Стоит отметить, что присутствие «Магнита» и X5 Retail Group, а также их доля рынка в крупных городах существенно различается. По количеству открытых магазинов «Пятерочка» безоговорочно лидирует в Приволжском регионе (Нижний Новгород, Самара, Казань) и на Урале (Екатеринбург, Пермь, Челябинск), тогда как «Магнит» – в Южном округе (Волгоград, Краснодар, Ростов-на-Дону), в Северо-Западном округе (Мурманск, Петрозаводск, Великий Новгород) и Сибири (Барнаул, Новокузнецк, Томск, Красноярск). В среднем «Магнит» и X5 Retail Group занимают в совокупности 51% рынка продовольственного ритейла в регионах. В Сибири их доля составляет менее 20%, поскольку большая часть рынка принадлежит региональным сетям продовольственных магазинов. В Курске, Оренбурге и Липецке «Магнит» и X5 Retail Group контролируют более 75% рынка продовольственных товаров. Опираясь на статистику, можно предположить, что для отдельных регионов эффективными могут оказаться различные стратегии развития розничных сетей продовольственных магазинов в зависимости от уровня конкуренции на рынке, присутствия других более крупных или мелких сетей и плотности населения.

Масштабная географическая экспансия ритейлеров стала причиной снижения сопоставимых продаж, которые характеризуют эффективность и рост текущего бизнеса без учета открытия новых магазинов. «Магнит» с IV квартала 2016 года демонстрировал снижение LFL-продаж и только в IV квартале 2018 года темпы роста продаж стали положительными. Однако недавний уход Ольги Наумовой с поста генерального директора и назначение вместо нее Яна Дюннинга оставляет открытым вопрос, каким образом ритейлер планирует развиваться в дальнейшем и сколько времени займет реализация новой стратегии. Темпы роста сопоставимых продаж X5 Retail Group с 2015 года до начала 2018 замедлились с 22% г/г до нуля, но с конца прошлого года наметилась тенденция к росту. На фоне снижения сопоставимых продаж «Магнита» и X5 Retail Group в конце 2017 года – начале 2018 года «Лента» демонстрировала рост LFL-продаж, который, впрочем, оказался нестабильным.

Источник: данные компаний, расчет QBF

В магазинах сети «Магнит» с 2016 года также снижается посещаемость, тогда как у X5 Retail Group она растет ежеквартально с 2014 года. Это может свидетельствовать о том, что X5 Retail Group удается следовать трендам и потребностям покупателей, поддерживать лояльность, своевременно проводить трансформацию торговых площадей и магазинов и, таким образом, не только удерживать своих клиентов, но и забирать трафик у других сетей, в том числе у «Магнита» и «Ленты».

Источник: данные компаний, расчет QBF

Дополнительное давление на рентабельность X5 Retail Group оказывает непропорциональное развитие компании в регионах. В Москве и Московской области компания является ведущим розничным продавцом: принадлежащие ей сети «Пятерочка», «Перекресток» и «Карусель» занимают в совокупности 15% московского рынка. При этом на московский регион приходится около 30% выручки ритейлера, а рентабельность по EBITDA достигает 11%. В остальных регионах присутствия рентабельность составляет в среднем около 6%, таким образом, совокупная рентабельность по EBITDA составляет лишь 7%. Учитывая продолжающийся рост специализированной розничной торговли в столице (например, такие сети магазинов, как «Азбука вкуса», «Вкусвилл» и другие), доля рынка X5 Retail Group в Москве может снизиться в перспективе нескольких лет, что приведет к падению выручки и дальнейшему снижению маржинальности из-за неравномерной эффективности. Представители компании отмечают, что рентабельность инвестированного капитала в Москве и Московской области снизилась с 9% во II квартале 2017 года до 6% во II квартале 2018 года и продолжает снижаться дальше. Это является верным признаком того, что ввиду насыщения рынка и крайне высокой конкуренции инвестировать в открытие новых магазинов в регионе становится все менее выгодно.

Сложившаяся ситуация вынуждает ритейлеров пересматривать свои стратегии развития с учетом того, что стратегической целью становится не количество покупателей, число магазинов и темпы роста выручки, а рентабельность, потому что именно она в большей степени влияет на капитализацию компаний. Поскольку органический рост за счет открытия новых магазинов исчерпал себя, ритейлеры активно разрабатывают проекты по повышению эффективности бизнеса и снижению операционных издержек.

Сейчас в секторе розничной торговли можно выделить ряд новых тенденций, которые в ближайшем будущем могут вывести компании на новый уровень.

1. Консолидация рынка за счет сделок M&A

Принимая во внимание тот факт, что во многих крупных городах количество магазинов уже превышает 500 ед. на 1 млн чел., дальнейшее увеличение их числа приведет к еще большему снижению операционной рентабельности. Покупка региональных сетей продовольственных магазинов позволила бы «Магниту», «Ленте» и X5 Retail Group увеличить свою долю на рынке, не добавляя торговых площадей, и выйти в новые регионы. Данная тенденция уже находит свое проявление на рынке. В январе 2019 года FMCG-ритейлер «Дикси» договорился о слиянии в единый бизнес с розничными сетями магазинов алкогольной продукции «Бристоль» и «Красное и белое». В результате сделки в секторе появится третий по обороту продуктовый ритейлер в России, уступающий X5 Retail Group и «Магниту», но опережающий «Ленту».

2. Уменьшение торговой площади магазинов и уход от формата гипермаркетов

В 2018 году «Лента» пересмотрела свою стратегию развития сети гипермаркетов, популярность которых среди покупателей постепенно снижается. Также от использования больших торговых площадей отказался «Магнит», решив сделать упор на развитии магазинов в формате «У дома». Главный исполнительный директор X5 Retail Group Игорь Шехтерман отмечает, что во всем мире модель гипермаркетов постепенно «умирает», поскольку растет число небольших торговых точек в спальных районах и потребители все реже закупаются впрок. Кроме того, большая доля ассортимента гипермаркетов – это непродовольственные товары, продажи которых все больше уходят в Интернет. Гипермаркеты «Карусель» – наиболее проблемный сегмент у X5 Retail Group. На данный момент сеть насчитывает 90 магазинов в 48 городах России. В I полугодии текущего года выручка «Карусели» ежемесячно снижалась в среднем на 3-3,5% годовых, а посещаемость – на 6-7 млн чел. Уменьшение числа гипермаркетов, а также их трансформация в торговые точки другого типа позволят ритейлерам снизить затраты на обслуживание торговых площадей и использовать их более эффективно.

3. Создание ценности для потребителей

Ритейлеры стали все больше обращать внимание, что у покупателей в разных городах и даже разных районах одного города могут различаться потребности при посещении продовольственных магазинов. Именно поэтому, чтобы приобрести лояльность покупателей, компании стремятся создать для потребителей определенную ценность, которая может проявляться в дизайне магазина, широком ассортименте некоторых товаров и продуктов питания, наличии специализированных или сопутствующих товаров и услуг. В 2019 году «Магнит» начал тестировать магазины нового формата «Магнит.Сити» рядом с офисными центрами, университетами, крупными предприятиями. В новых, небольших по площади магазинах появится зона, где можно зарядить телефон, подключиться к Wi-Fi и взять готовую еду с собой. Основной ассортимент «Магнит.Сити» – свежая выпечка, готовая еда, мытые фрукты, напитки, мороженое, кофе и чай. В рамках пилотного проекта были открыты 4 магазина в Москве и Краснодаре. В случае успеха проект будет развиваться дальше в городах-миллионниках. Подобного рода трансформацию также осуществляет X5 Retail Group в своих сетях «Пятерочка» и «Перекресток». В настоящий момент ритейлер разрабатывает алгоритм для определения ассортимента в каждом конкретном магазине в зависимости от предпочтений покупателей.

4. Развитие онлайн-продаж

В онлайн уходят не только непродовольственные товары, но и продукты питания. Покупателям это позволяет экономить время, а ритейлерам – снижать издержки. X5 Retail Group активно работает в этом направлении. В 2017 году у сети супермаркетов «Перекресток» появился свой интернет-магазин в Москве, а в 2018 году – в Санкт-Петербурге. В I полугодии 2019 года его выручка выросла на 365% г/г до 1,8 млрд руб., а число заказов увеличилось более чем в 4 раза по сравнению с аналогичным периодом годом ранее до 541 тыс. С такими темпами роста онлайн-супермаркет Perekrestok.ru имеет все шансы стать лидером в данном сегменте на российском рынке. Некоторое время назад также был запущен тестовый проект экспресс-доставки из «Пятерочки» в сотрудничестве со службой доставки Dostavista. В сети гипермаркетов «Карусель» с 2019 года действует услуга click & collect: покупатели могут оформить заказ на сайте и потом самостоятельно забрать заказ. Инвестиционная компания «Севергрупп», которая владеет около 78% продуктового ритейлера «Лента», также имеет в своем распоряжении продуктовый интернет-магазин «Утконос» и рассматривает возможность объединения двух бизнесов в один в долгосрочной перспективе.

Таким образом, в ближайшее время ритейлеры продолжат работать над снижением операционных издержек и увеличением рентабельности с упором на неорганический рост. Надо полагать, что эффект от реализации проектов в компаниях будет заметен в течение 2-3 лет. Возвращение инфляции к целевому уровню 4% годовых в 2020 году может способствовать восстановлению продаж ритейлеров. Среди российских компаний X5 Retail Group является наиболее интересной и перспективной с точки зрения инвестиций. По сравнению с «Магнитом» и «Лентой» она быстрее адаптируется к новым тенденциям в сфере ритейла, что позволяет ей не терять покупателей и сохранять их лояльность. «Магнит» переживает непростые времена на фоне смены менеджмента, но также предпринимает попытки реорганизации торговых площадей. В свою очередь, «Ленте» еще предстоит решить, как снова привлечь покупателей в свои супермаркеты и гипермаркеты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба