8 августа 2019 LiteForex Демиденко Дмитрий

Ослабление денежно-кредитной политики во всем мире может спровоцировать ответную реакцию ФРС

Стабилизация китайского юаня и худший почти за десятилетие спад промышленного производства в Германии в июне несколько охладили пыл «быков» по EUR/USD. На Forex ходят слухи, что Китай вряд ли станет серьезно девальвировать собственную валюту. Теоретически это создаст конкурентное преимущество и облегчит жизнь экспортерам, однако на практике все сложнее. Когда большинство счетов оплачиваются в долларах США, ралли USD/CNY приводит к снижению объемов торговли. Согласно исследованиям МВФ, рост индекса USD на 1% замедляет мировую торговлю на 0,6%. Одновременно укрепление гринбека ставит палки в колеса иностранным инвесторам. Вероятнее всего, нежелание PBOC препятствовать ралли USD/CNY выше психологически важной отметки 7, как я и предполагал, является обычной демонстрацией оружия.

В реальном мире предостаточно отклонений от теоретических конструкций. Вопреки масштабной торговой войне, экспорт Поднебесной в июле вырос на 3,3%, оставив в дураках экспертов Reuters, ожидавших сокращения показателя на 2% г/г. В качестве основной причины называется желание американских компаний получить больше товаров от китайских партнеров до активации 10%-го тарифа на $300 млрд импорт с 1 сентября. С другой стороны, склады в США перегружены, так что не стоит рассчитывать, что чистый экспорт будет способствовать отскоку ВВП Поднебесной из области 27-летнего дна.

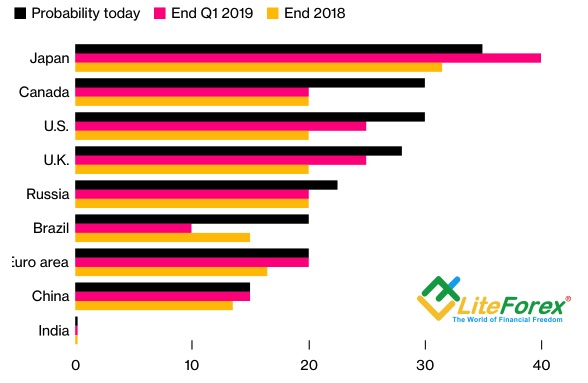

Из-за протекционизма китайская экономика чувствует себя неважно, а риски рецессии в ведущих странах мира в последнее время существенно выросли. Падение кривой доходности, индикатора который точно предсказывал спад в течение последнего полувека, до минимальной отметки с 2007, свидетельствует о том, что в Штатах не все так прекрасно, как пытается представить это Дональд Трамп.

Риски рецессии в ведущих экономиках мира

Источник: Bloomberg.

ФРС чутко реагирует на рост международных рисков. По словам президентов ФРБ Сан-Франциско Мэри Дэйли и ФРБ Чикаго Чарльза Эванса, торговые конфликты создают встречный ветер для экономики США, и если он усиливается, Федрезерв обязан действовать. Эванс, который ранее говорил, что одним снижением ставки по федеральным фондам на 25 б.п дело в 2019 не обойдется, в настоящее время не исключает ее падения до нулевой отметки. Срочный рынок в течение недели увеличил вероятность трех актов монетарной экспансии до конца текущего года с 8% до 50%. Шансы разреза ставки на 50 б.п на сентябрьском заседании FOMC выросли с 2% до 33%.

Наряду с замедлением мировой экономики под влиянием торгового конфликта ФРС может нервировать втягивание ее в валютную войну. Центробанки Новой Зеландии, Индии и Тайваня ослабили денежно-кредитную политику, и такое происходит по всему миру! По мнению большинства из 60 экспертов Reuters, если ставка по федеральным фондам упадет до конца 2019 на 75 б.п, доллар США существенно ослабнет. Консенсус-прогноз по EUR/USD через 12 месяцев составляет 1,15, самая низкая оценка за последние 2 года. Краткосрочно, прорыв одной из границ диапазона консолидации $1,1175-1,1245 поможет евро определиться с направлением дальнейшего движения.

Стабилизация китайского юаня и худший почти за десятилетие спад промышленного производства в Германии в июне несколько охладили пыл «быков» по EUR/USD. На Forex ходят слухи, что Китай вряд ли станет серьезно девальвировать собственную валюту. Теоретически это создаст конкурентное преимущество и облегчит жизнь экспортерам, однако на практике все сложнее. Когда большинство счетов оплачиваются в долларах США, ралли USD/CNY приводит к снижению объемов торговли. Согласно исследованиям МВФ, рост индекса USD на 1% замедляет мировую торговлю на 0,6%. Одновременно укрепление гринбека ставит палки в колеса иностранным инвесторам. Вероятнее всего, нежелание PBOC препятствовать ралли USD/CNY выше психологически важной отметки 7, как я и предполагал, является обычной демонстрацией оружия.

В реальном мире предостаточно отклонений от теоретических конструкций. Вопреки масштабной торговой войне, экспорт Поднебесной в июле вырос на 3,3%, оставив в дураках экспертов Reuters, ожидавших сокращения показателя на 2% г/г. В качестве основной причины называется желание американских компаний получить больше товаров от китайских партнеров до активации 10%-го тарифа на $300 млрд импорт с 1 сентября. С другой стороны, склады в США перегружены, так что не стоит рассчитывать, что чистый экспорт будет способствовать отскоку ВВП Поднебесной из области 27-летнего дна.

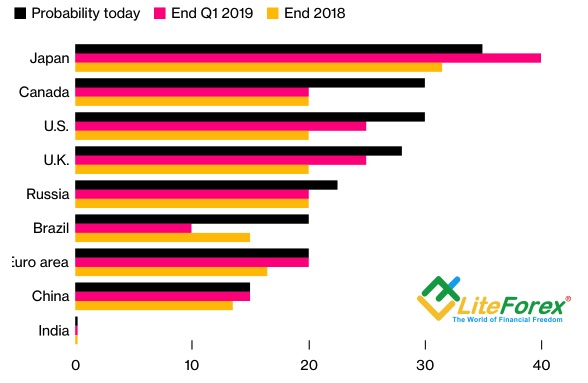

Из-за протекционизма китайская экономика чувствует себя неважно, а риски рецессии в ведущих странах мира в последнее время существенно выросли. Падение кривой доходности, индикатора который точно предсказывал спад в течение последнего полувека, до минимальной отметки с 2007, свидетельствует о том, что в Штатах не все так прекрасно, как пытается представить это Дональд Трамп.

Риски рецессии в ведущих экономиках мира

Источник: Bloomberg.

ФРС чутко реагирует на рост международных рисков. По словам президентов ФРБ Сан-Франциско Мэри Дэйли и ФРБ Чикаго Чарльза Эванса, торговые конфликты создают встречный ветер для экономики США, и если он усиливается, Федрезерв обязан действовать. Эванс, который ранее говорил, что одним снижением ставки по федеральным фондам на 25 б.п дело в 2019 не обойдется, в настоящее время не исключает ее падения до нулевой отметки. Срочный рынок в течение недели увеличил вероятность трех актов монетарной экспансии до конца текущего года с 8% до 50%. Шансы разреза ставки на 50 б.п на сентябрьском заседании FOMC выросли с 2% до 33%.

Наряду с замедлением мировой экономики под влиянием торгового конфликта ФРС может нервировать втягивание ее в валютную войну. Центробанки Новой Зеландии, Индии и Тайваня ослабили денежно-кредитную политику, и такое происходит по всему миру! По мнению большинства из 60 экспертов Reuters, если ставка по федеральным фондам упадет до конца 2019 на 75 б.п, доллар США существенно ослабнет. Консенсус-прогноз по EUR/USD через 12 месяцев составляет 1,15, самая низкая оценка за последние 2 года. Краткосрочно, прорыв одной из границ диапазона консолидации $1,1175-1,1245 поможет евро определиться с направлением дальнейшего движения.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба