9 августа 2019 LiteForex Демиденко Дмитрий

Немецкий фискальный стимул способен стать катализатором роста EUR/USD

Рынки постепенно успокаиваются после потрясений, связанных с заседаниями ЕЦБ и ФРС, с публикацией статистики по американской занятости, с новыми тарифами на китайский импорт, с ростом USD/CNY выше психологически важной отметки 7 и, наконец, с выдачей Штатами Поднебесной метки валютного манипулятора. Инвесторы переваривают информацию и обращают внимание на мнения специалистов, которые практически в один голос трубят о рецессии и верят в дальнейшее снижение ставки по федеральным фондам.

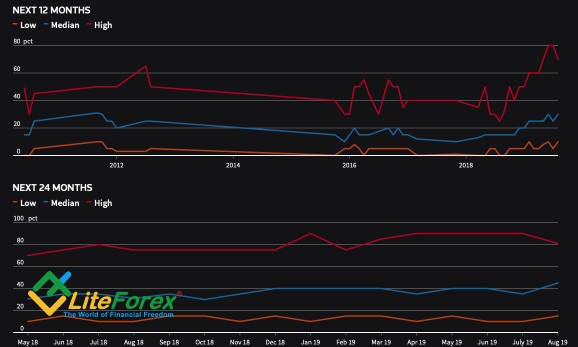

Опрошенные Wall Street Journal экономисты повысили вероятность сокращения затрат по займам на сентябрьском заседании FOMC с 49,8% до 63,9% и риски ухудшения экономических прогнозов с 69,6% до 87,8%. 72,9% респондентов считают, что ФРС поступила правильно, снизив ставку на 50 б.п в июле. Консенсус-прогноз предполагает, что она опустится с текущих 2,25% до 1,84% к концу 2019. Эксперты Wall Street Journal оценивают шансы рецессии экономики США в течение ближайших 12 месяцев в 33,6% (в предыдущем опросе – в 30,1%, год назад – в 18,3%), что является самым высоким значением показателя с 2011. Специалисты, опрошенные Bloomberg, повысили вероятность спада на 12-месячном горизонте с 31% до 35%, а экономисты Reuters оценивают его шансы в течение двух лет в 45%.

Динамика вероятности рецессии экономики США

Источник: Bloomberg.

Респонденты Bloomberg считают, что по итогам 2019 американский ВВП вырастет на 2,3% (в предыдущем опросе фигурировала цифра 2,5%), а мировая экономика – на 3,2% (3,3%). В третьем квартале темпы роста валового внутреннего продукта США сократятся с 2,1% до 1,8%.

Таким образом, американская экономика замедляется, а ФРС с целью предотвращения спада смягчает денежно-кредитную политику. В качестве основного источника бед называются международные риски, а критика Дональда Трампа придает текущей ситуации особую пикантность. Президент не удержался и в очередной раз высказался по поводу монетарной политики. Он не в восторге от сильного доллара, основной причиной укрепления которого видит более высокие ставки Федрезерва по сравнению с другими центробанкми. Крепкий гринбек ограничивает способность американских компаний конкурировать с иностранцами.

Со Штатами все понятно, и если бы еврозона не была так слаба как сейчас, «быки» по EUR/USD могли бы смело идти в атаку. Увы, но подорванное торговыми войнами здоровье немецких экспорта и промышленного производства не позволяет это сделать. Крупнейшая экономика Старого света всеми силами цепляется за сферу услуг, однако опережающие индикаторы начинают предупреждать о рецессии. Германия нуждается в фискальном стимуле, ведь расширение монетарного осложнит и без того непростую судьбу банковской системы. По мнению Bloomberg Economics, снижение ЕЦБ ставки по депозитам до -0,5% увеличит расходы банков, связанные с обслуживанием отрицательных ставок, на 60%. Слухи о том, что Берлин обсуждает возможность стимулирующей бюджетной политики, позволила доходности немецких облигаций вырасти. Если Германия действительно на это пойдет, то у евро появится джокер, способный помочь «быкам» по EUR/USD покинуть диапазон консолидации $1,1175-1,1245.

Рынки постепенно успокаиваются после потрясений, связанных с заседаниями ЕЦБ и ФРС, с публикацией статистики по американской занятости, с новыми тарифами на китайский импорт, с ростом USD/CNY выше психологически важной отметки 7 и, наконец, с выдачей Штатами Поднебесной метки валютного манипулятора. Инвесторы переваривают информацию и обращают внимание на мнения специалистов, которые практически в один голос трубят о рецессии и верят в дальнейшее снижение ставки по федеральным фондам.

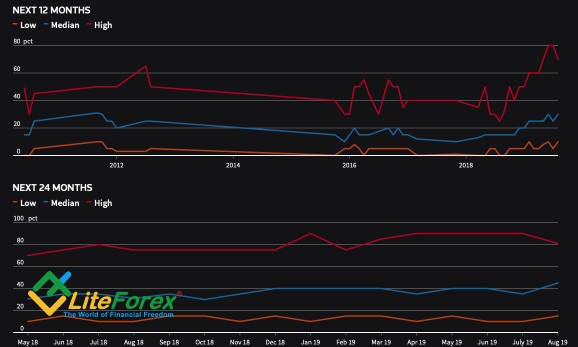

Опрошенные Wall Street Journal экономисты повысили вероятность сокращения затрат по займам на сентябрьском заседании FOMC с 49,8% до 63,9% и риски ухудшения экономических прогнозов с 69,6% до 87,8%. 72,9% респондентов считают, что ФРС поступила правильно, снизив ставку на 50 б.п в июле. Консенсус-прогноз предполагает, что она опустится с текущих 2,25% до 1,84% к концу 2019. Эксперты Wall Street Journal оценивают шансы рецессии экономики США в течение ближайших 12 месяцев в 33,6% (в предыдущем опросе – в 30,1%, год назад – в 18,3%), что является самым высоким значением показателя с 2011. Специалисты, опрошенные Bloomberg, повысили вероятность спада на 12-месячном горизонте с 31% до 35%, а экономисты Reuters оценивают его шансы в течение двух лет в 45%.

Динамика вероятности рецессии экономики США

Источник: Bloomberg.

Респонденты Bloomberg считают, что по итогам 2019 американский ВВП вырастет на 2,3% (в предыдущем опросе фигурировала цифра 2,5%), а мировая экономика – на 3,2% (3,3%). В третьем квартале темпы роста валового внутреннего продукта США сократятся с 2,1% до 1,8%.

Таким образом, американская экономика замедляется, а ФРС с целью предотвращения спада смягчает денежно-кредитную политику. В качестве основного источника бед называются международные риски, а критика Дональда Трампа придает текущей ситуации особую пикантность. Президент не удержался и в очередной раз высказался по поводу монетарной политики. Он не в восторге от сильного доллара, основной причиной укрепления которого видит более высокие ставки Федрезерва по сравнению с другими центробанкми. Крепкий гринбек ограничивает способность американских компаний конкурировать с иностранцами.

Со Штатами все понятно, и если бы еврозона не была так слаба как сейчас, «быки» по EUR/USD могли бы смело идти в атаку. Увы, но подорванное торговыми войнами здоровье немецких экспорта и промышленного производства не позволяет это сделать. Крупнейшая экономика Старого света всеми силами цепляется за сферу услуг, однако опережающие индикаторы начинают предупреждать о рецессии. Германия нуждается в фискальном стимуле, ведь расширение монетарного осложнит и без того непростую судьбу банковской системы. По мнению Bloomberg Economics, снижение ЕЦБ ставки по депозитам до -0,5% увеличит расходы банков, связанные с обслуживанием отрицательных ставок, на 60%. Слухи о том, что Берлин обсуждает возможность стимулирующей бюджетной политики, позволила доходности немецких облигаций вырасти. Если Германия действительно на это пойдет, то у евро появится джокер, способный помочь «быкам» по EUR/USD покинуть диапазон консолидации $1,1175-1,1245.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба