12 августа 2019 ITI Capital

Рынки

События сегодня:

Отчетность за 2К19 публикуют российские энергетические компании Мосэнерго и ОГК-2, из американских — финансовые результаты представят Agilent Technologies Inc, Sysco Corp

12 августа не проводятся торги в Японии и Сингапуре

По нашим оценкам, российский рынок откроет торговую сессию понедельника в плюсе вслед за восстановлением азиатских рынков.

Индекс Мосбиржи в пятницу потерял 0,63%, РТС отступил на 1,1%. Рубль ослаб к доллару и евро до 65,28 руб. и 73,1 руб. соответственно.

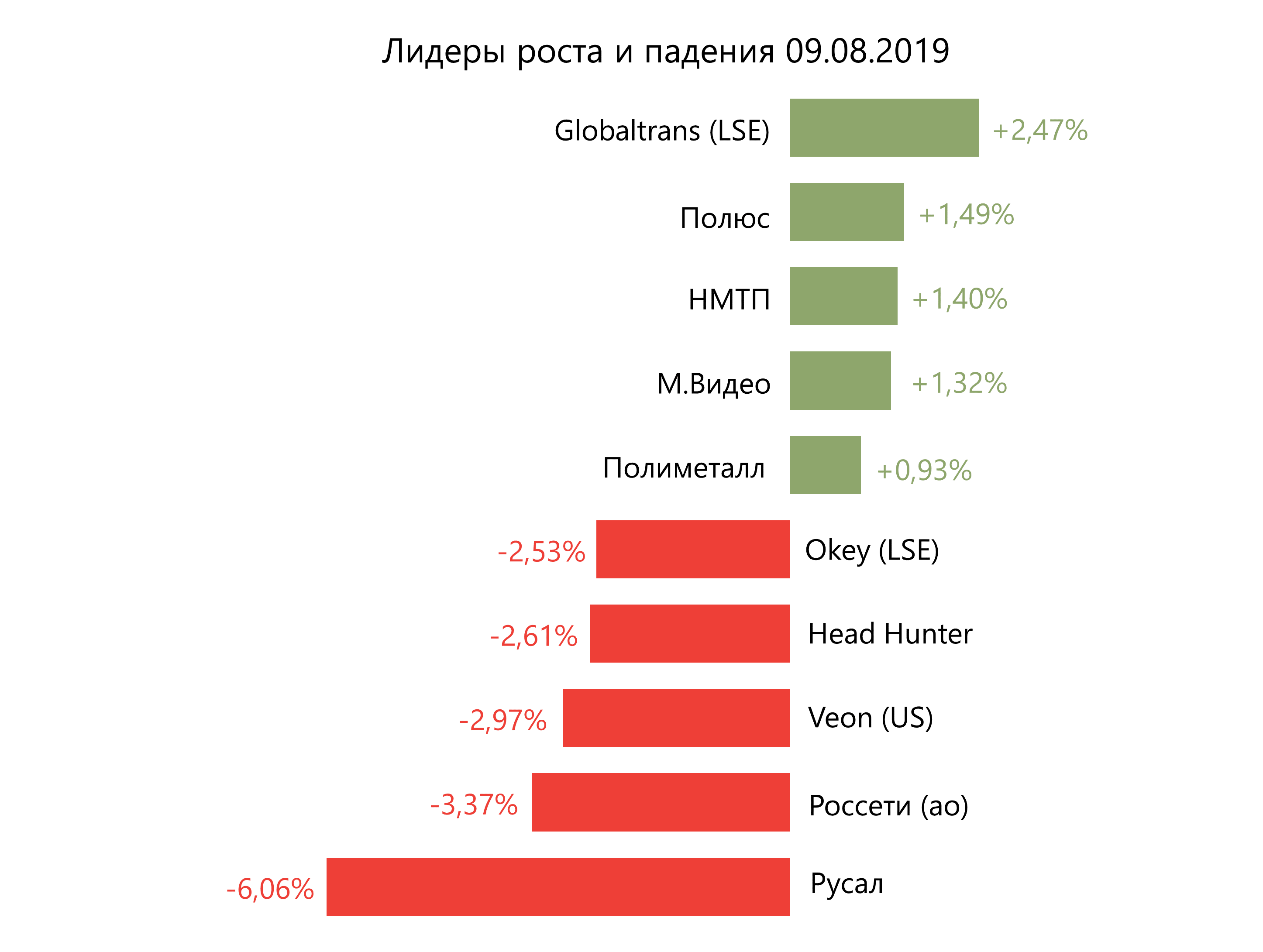

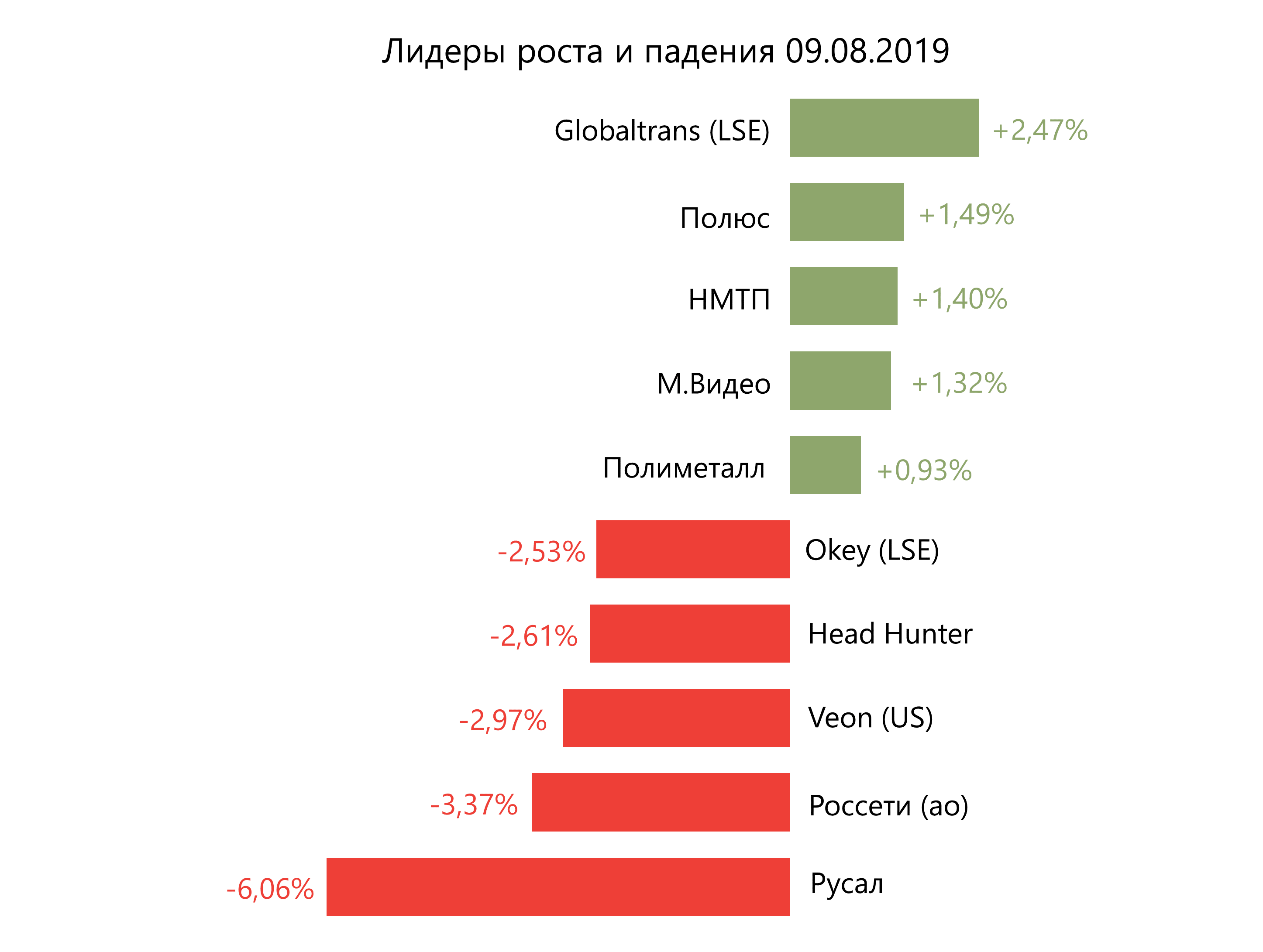

В числе аутсайдеров оказались Русал (-6,06%), Россети ао (-3,37%), Veon (-2,97%), Headhunter (-2,61%), O’key (-2,53%).

Лидерами роста стали Globaltrans (+2,47%), Полюс (+1,49%), НМТП (+1,40%), М.Видео (+1,32%), Полиметалл (+0,93%).

Fitch 9 августа повысил российский долгосрочный кредитный рейтинг с ВВВ-, до ВВВ, сохранен стабильный прогноз.

Brent в пятницу отыграл большую часть потерь предыдущего дня, в понедельник торгуется немного ниже, на уровне $58,4/барр. из-за сохраняющихся опасений относительно замедления экономического роста.

По данным Международного энергетического агентства (МЭА), замедление темпов экономического роста и эскалация американо-китайской торговой войны привели к тому, что мировой спрос на нефть растет самыми низкими темпами со времен финансового кризиса 2008 г.: с января по май показатель прибавил 520 тыс. б/с.

Цена золота опустилась до $1496/унция, доходность десятилетних казначейских облигаций США выросла на 0,62 п.п.

Американские рынки завершили торговую сессию пятницы в минусе. Dow Jones опустился на 0,34%, S&P 500 — на 0,66%, после того как Дональд Трамп заявил, что США не готовы заключить торговую сделку с Китаем. Трамп также отметил, что госкомпании США не будут вести бизнес с Huawei.

Производители чипов Micron Technology и Skyworks Solutions потеряли 2,5% и 3,4% соответственно.

В понедельник утром на рынках Азиатско-Тихоокеанского региона наблюдаются позитивные настроение после попыток народного банка Китая (НБК) стабилизировать курс национальной валюты: регулятор установил курс юаня на уровне 7,0211 юаня за доллар, что слабее пятничного значения, но сильнее ожиданий рынка. Nikkei прибавляет 0,44%, Shanghai прибавляет 0,97%.

Согласно данным Национального бюро статистики, индекс потребительских цен Китая в июле вырос на 2,8% в г/г — это самый большой прирост в годовом исчислении с февраля 2018 г.

Фондовые индексы Европы завершили торги пятницы в минусе вслед за опасениями относительно торговых войн между США и КНР, а также снижением банковского сектора в Италии ввиду усиления правительственного кризиса, после того как лидер партии «Лига» и вице-премьер страны Маттео Сальвини призвал в прошлый четверг к проведению внеочередных парламентских выборов. Euro Stoxx 50 потерял 1,23%.

ВВП Великобритании во 2К19, по предварительным данным, вырос на 1,2% г/г и снизился на 0,2% кв/кв против ожидаемого роста на 1,4% г/г и сохранения показателя на уровне 1К19 кв/кв.

DXY отступил на 0,04%, S&P 500 futures прибавил 0,18%.

Новости

Оппозиция лидирует на праймериз в Аргентине с отрывом более чем в 15% после подсчета более 88% голосов, таким образом, избиратели отвергли строгую экономическую политику действующего президента страны Маурисио Макри.

Русал сообщил о росте финансовых показателей по МСФО за 2К19 в квартальном сопоставлении: выручка составила $2,57 млрд (+18%), скорректированная EBITDA — $302 млн (+34%), чистая прибыль — $285 млн (+4%). Однако динамика результатов за полугодие была отрицательной: выручка снизилась на 5% г/г с связи с падением цены алюминия, до $4,74 млрд, скорректированная EBITDA — до $528 млн (-53%), чистая прибыль — $558 млн (-41%%). Скорректированная чистая прибыль за вычетом доли чистой прибыли Норильского никеля оказалась отрицательной: убыток за 1П19 составил $98 млн против прибыли в $535 млн за 1П18.

Менеджмент компании снизил прогноз роста мирового спроса на алюминий до 2% (ранее ожидал 3%) и отметил возможное негативное воздействие на спрос во 2П19 напряженных отношений США и Китая. Бумаги Русала на Гонконгской бирже падали в пятницу, 9 августа, на 9,3%.

МКБ опубликовал финансовые результаты за 1П19 по РСБУ. Чистый процентный доход составил 16,9 млрд руб. (-25,5% г/г). Чистая прибыль увеличилась в 113 раз г/г, до 27,95 млрд руб., за счет восстановления резерва на возможные потери и кредитные убытки.

Алроса сообщила о снижении продаж алмазно-бриллиантовой продукции в июле на 24% относительно июньского показателя, до $170,5 млн (-50% г/г). Объем продаж алмазного сырья в стоимостном выражении составил $164,6 млн (-26% м/м; −51% г/г), бриллиантов − $5,9 млн (+90% м/м; +11% г/г). За январь — июль объем продаж составил $1,98 млрд., что на 35% ниже показателя за аналогичный период прошлого года.

Компания отмечает, что статистика чистого импорта и экспорта сырья в Индии дает основания полагать, что рынок постепенно движется к восстановлению баланса спроса и предложения алмазно-бриллиантовой продукции.

Сбербанк может стать владельцем 80% Союзмультфильма. Сбербанк планирует создать СП на базе Союзмультфильма, которое будет производить контент для проектов Сбербанка. В начале июля Антон Силуанов написал письмо Дмитрию Медведеву о целесообразности такой сделки, если государство сохранит за собой долю в 25% + 1 акцию в анимационном кластере. Инициативу Силуанова также поддержали Минэкономразвития и Минкультуры (которому подведомственен Союзмультфильм в настоящий момент).

Энел Россия получила первый транш в размере 2 млрд руб. от Кузбассэнерго за Рефтинскую ГРЭС. До конца 2019 г. Энел Россия должна получить ещё 15 млрд руб.

АФК Система сообщила о том, что совместно с партнером, имя которого не разглашается, завершила сделку по приобретению 46,5% фармацефтической компании Синтез за 8,2 млрд руб., а также 75,1% компании Биоком, при этом покупка последней за 3,6 млрд руб. была профинансирована за счет собственных и кредитных средств компании Синтез. ВТБ ранее получил в залог всю выкупленную долю Биокома в 75,1% в качестве обеспечения обязательств по кредитному договору. Как сообщает Ведомости, именно ВТБ является финансовым партнером АФК Системы. Компании от комментариев отказались. АФК Система предполагает создание крупного участника способного войти в топ-3 российских фармацевтических компаний в коммерческом сегмента в ближайшие несколько лет.

Совет директоров Аэрофлота одобрил сделку по продаже 47,8 млн своих казначейских акций (4,3% уставного капитала) дочерней компании «Аэрофлот-финанс», что может свидетельствовать о планах реализации этого пакета на рынке. В 2017 г. весь пакет квазиказначейских акций Аэрофлота, которым владел Аэрофлот-финанс, в объеме 53,7 млн шт. был продан через процедуру ускоренного букбилдинга по цене 182 руб./акция.

События сегодня:

Отчетность за 2К19 публикуют российские энергетические компании Мосэнерго и ОГК-2, из американских — финансовые результаты представят Agilent Technologies Inc, Sysco Corp

12 августа не проводятся торги в Японии и Сингапуре

По нашим оценкам, российский рынок откроет торговую сессию понедельника в плюсе вслед за восстановлением азиатских рынков.

Индекс Мосбиржи в пятницу потерял 0,63%, РТС отступил на 1,1%. Рубль ослаб к доллару и евро до 65,28 руб. и 73,1 руб. соответственно.

В числе аутсайдеров оказались Русал (-6,06%), Россети ао (-3,37%), Veon (-2,97%), Headhunter (-2,61%), O’key (-2,53%).

Лидерами роста стали Globaltrans (+2,47%), Полюс (+1,49%), НМТП (+1,40%), М.Видео (+1,32%), Полиметалл (+0,93%).

Fitch 9 августа повысил российский долгосрочный кредитный рейтинг с ВВВ-, до ВВВ, сохранен стабильный прогноз.

Brent в пятницу отыграл большую часть потерь предыдущего дня, в понедельник торгуется немного ниже, на уровне $58,4/барр. из-за сохраняющихся опасений относительно замедления экономического роста.

По данным Международного энергетического агентства (МЭА), замедление темпов экономического роста и эскалация американо-китайской торговой войны привели к тому, что мировой спрос на нефть растет самыми низкими темпами со времен финансового кризиса 2008 г.: с января по май показатель прибавил 520 тыс. б/с.

Цена золота опустилась до $1496/унция, доходность десятилетних казначейских облигаций США выросла на 0,62 п.п.

Американские рынки завершили торговую сессию пятницы в минусе. Dow Jones опустился на 0,34%, S&P 500 — на 0,66%, после того как Дональд Трамп заявил, что США не готовы заключить торговую сделку с Китаем. Трамп также отметил, что госкомпании США не будут вести бизнес с Huawei.

Производители чипов Micron Technology и Skyworks Solutions потеряли 2,5% и 3,4% соответственно.

В понедельник утром на рынках Азиатско-Тихоокеанского региона наблюдаются позитивные настроение после попыток народного банка Китая (НБК) стабилизировать курс национальной валюты: регулятор установил курс юаня на уровне 7,0211 юаня за доллар, что слабее пятничного значения, но сильнее ожиданий рынка. Nikkei прибавляет 0,44%, Shanghai прибавляет 0,97%.

Согласно данным Национального бюро статистики, индекс потребительских цен Китая в июле вырос на 2,8% в г/г — это самый большой прирост в годовом исчислении с февраля 2018 г.

Фондовые индексы Европы завершили торги пятницы в минусе вслед за опасениями относительно торговых войн между США и КНР, а также снижением банковского сектора в Италии ввиду усиления правительственного кризиса, после того как лидер партии «Лига» и вице-премьер страны Маттео Сальвини призвал в прошлый четверг к проведению внеочередных парламентских выборов. Euro Stoxx 50 потерял 1,23%.

ВВП Великобритании во 2К19, по предварительным данным, вырос на 1,2% г/г и снизился на 0,2% кв/кв против ожидаемого роста на 1,4% г/г и сохранения показателя на уровне 1К19 кв/кв.

DXY отступил на 0,04%, S&P 500 futures прибавил 0,18%.

Новости

Оппозиция лидирует на праймериз в Аргентине с отрывом более чем в 15% после подсчета более 88% голосов, таким образом, избиратели отвергли строгую экономическую политику действующего президента страны Маурисио Макри.

Русал сообщил о росте финансовых показателей по МСФО за 2К19 в квартальном сопоставлении: выручка составила $2,57 млрд (+18%), скорректированная EBITDA — $302 млн (+34%), чистая прибыль — $285 млн (+4%). Однако динамика результатов за полугодие была отрицательной: выручка снизилась на 5% г/г с связи с падением цены алюминия, до $4,74 млрд, скорректированная EBITDA — до $528 млн (-53%), чистая прибыль — $558 млн (-41%%). Скорректированная чистая прибыль за вычетом доли чистой прибыли Норильского никеля оказалась отрицательной: убыток за 1П19 составил $98 млн против прибыли в $535 млн за 1П18.

Менеджмент компании снизил прогноз роста мирового спроса на алюминий до 2% (ранее ожидал 3%) и отметил возможное негативное воздействие на спрос во 2П19 напряженных отношений США и Китая. Бумаги Русала на Гонконгской бирже падали в пятницу, 9 августа, на 9,3%.

МКБ опубликовал финансовые результаты за 1П19 по РСБУ. Чистый процентный доход составил 16,9 млрд руб. (-25,5% г/г). Чистая прибыль увеличилась в 113 раз г/г, до 27,95 млрд руб., за счет восстановления резерва на возможные потери и кредитные убытки.

Алроса сообщила о снижении продаж алмазно-бриллиантовой продукции в июле на 24% относительно июньского показателя, до $170,5 млн (-50% г/г). Объем продаж алмазного сырья в стоимостном выражении составил $164,6 млн (-26% м/м; −51% г/г), бриллиантов − $5,9 млн (+90% м/м; +11% г/г). За январь — июль объем продаж составил $1,98 млрд., что на 35% ниже показателя за аналогичный период прошлого года.

Компания отмечает, что статистика чистого импорта и экспорта сырья в Индии дает основания полагать, что рынок постепенно движется к восстановлению баланса спроса и предложения алмазно-бриллиантовой продукции.

Сбербанк может стать владельцем 80% Союзмультфильма. Сбербанк планирует создать СП на базе Союзмультфильма, которое будет производить контент для проектов Сбербанка. В начале июля Антон Силуанов написал письмо Дмитрию Медведеву о целесообразности такой сделки, если государство сохранит за собой долю в 25% + 1 акцию в анимационном кластере. Инициативу Силуанова также поддержали Минэкономразвития и Минкультуры (которому подведомственен Союзмультфильм в настоящий момент).

Энел Россия получила первый транш в размере 2 млрд руб. от Кузбассэнерго за Рефтинскую ГРЭС. До конца 2019 г. Энел Россия должна получить ещё 15 млрд руб.

АФК Система сообщила о том, что совместно с партнером, имя которого не разглашается, завершила сделку по приобретению 46,5% фармацефтической компании Синтез за 8,2 млрд руб., а также 75,1% компании Биоком, при этом покупка последней за 3,6 млрд руб. была профинансирована за счет собственных и кредитных средств компании Синтез. ВТБ ранее получил в залог всю выкупленную долю Биокома в 75,1% в качестве обеспечения обязательств по кредитному договору. Как сообщает Ведомости, именно ВТБ является финансовым партнером АФК Системы. Компании от комментариев отказались. АФК Система предполагает создание крупного участника способного войти в топ-3 российских фармацевтических компаний в коммерческом сегмента в ближайшие несколько лет.

Совет директоров Аэрофлота одобрил сделку по продаже 47,8 млн своих казначейских акций (4,3% уставного капитала) дочерней компании «Аэрофлот-финанс», что может свидетельствовать о планах реализации этого пакета на рынке. В 2017 г. весь пакет квазиказначейских акций Аэрофлота, которым владел Аэрофлот-финанс, в объеме 53,7 млн шт. был продан через процедуру ускоренного букбилдинга по цене 182 руб./акция.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба