12 августа 2019 ITI Capital

Глобальные рынки

В центре внимания рынков остается торговая война между США и Китаем, новый виток которой последовал за объявлением Вашингтона о намерении ввести новые пошлины на китайские товары с 1 сентября.

ЦБ Китая продолжает отрицать девальвацию валюты как инструмент противостояния с США, власти страны намерены продолжить поддерживать стабильность и последовательность политики валютного регулирования. МВФ подтвердил, что считает стоимость китайского юаня соответствующей фундаментальным экономическим показателям, в то же время призывает Китай к более гибкому обменному курсу и меньшему вмешательству регулятора. За прошедшую неделю юань ослаб к доллару на 1,7%.

Вашингтон отложил решение о выдаче лицензий американским фирмам на возобновление торговли с Huawei в ответ на решение Китая о приостановке импорта сельскохозяйственной продукции из США.

В выигрыше оказалась иена, укрепившаяся за неделю к доллару на 0,8%, и золото, подорожавшее на 3,9%.

Макростатистика из Японии и Китая оказалась лучше ожиданий, но обеспокоенность относительно дальнейшей динамики глобальной экономики сохраняется. ВВП Японии в годовом исчислении во 2К19 увеличился на 1,8% против прогнозируемого роста на 0,4%. Экспорт из Китая увеличился на 3,3% в июле г/г, что оказалось выше прогнозируемого роста на 2%, а импорт сократился на 5,6% г/г, меньше ожиданий.

Рост волатильности на рынках усилил ожидания по снижению ключевой ставки США – динамика фьючерсов указывает, что большая часть инвесторов ожидает снижения ставки уже через три месяца.

Серию снижений ставок продолжили центробанки Индии, Новой Зеландии и Таиланда. ЦБ Индии неожиданно снизил ключевую ставку до минимума с 2010 г. – на 35 п.п., до 5,4%, против прогнозируемого снижения на 25 п.п. Резервный банк Новой Зеландии снизил процентную ставку второй раз с начала года, с 1,5%, до 1%, прогнозируемое снижение составляло 25 б.п. ЦБ Таиланда снизил ставку на четверть процентного пункта впервые с 2015 г.

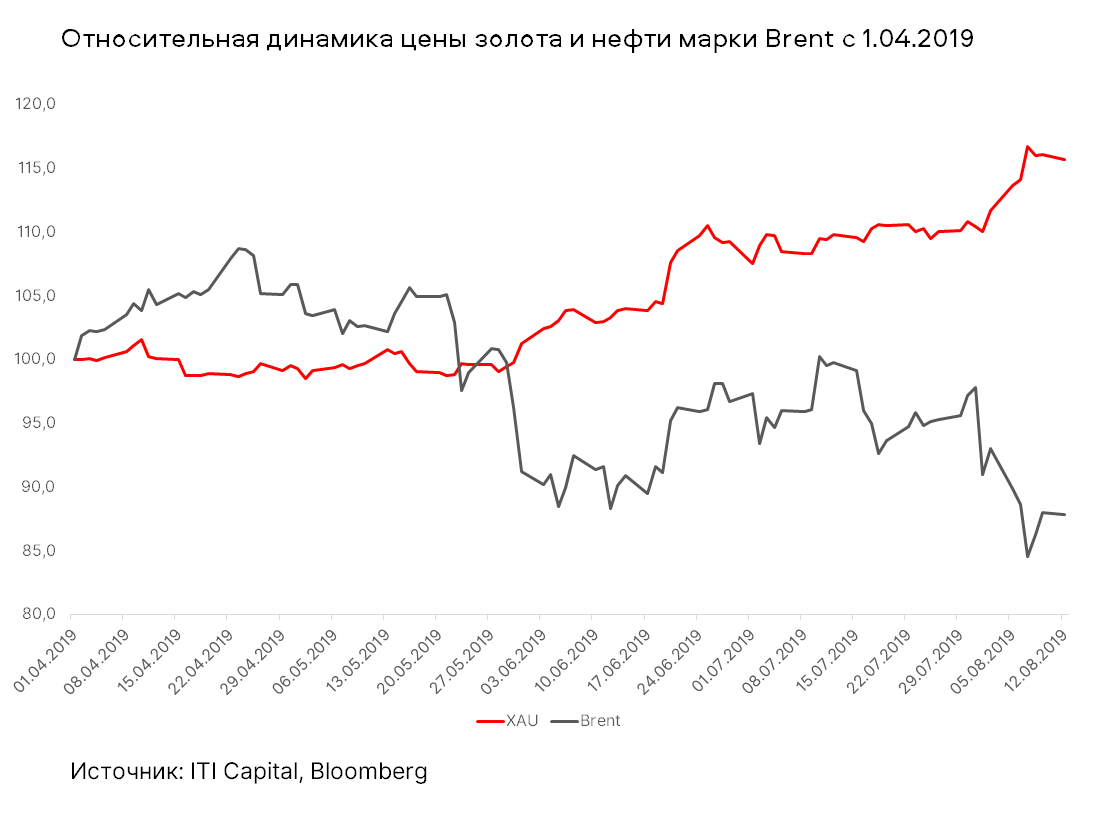

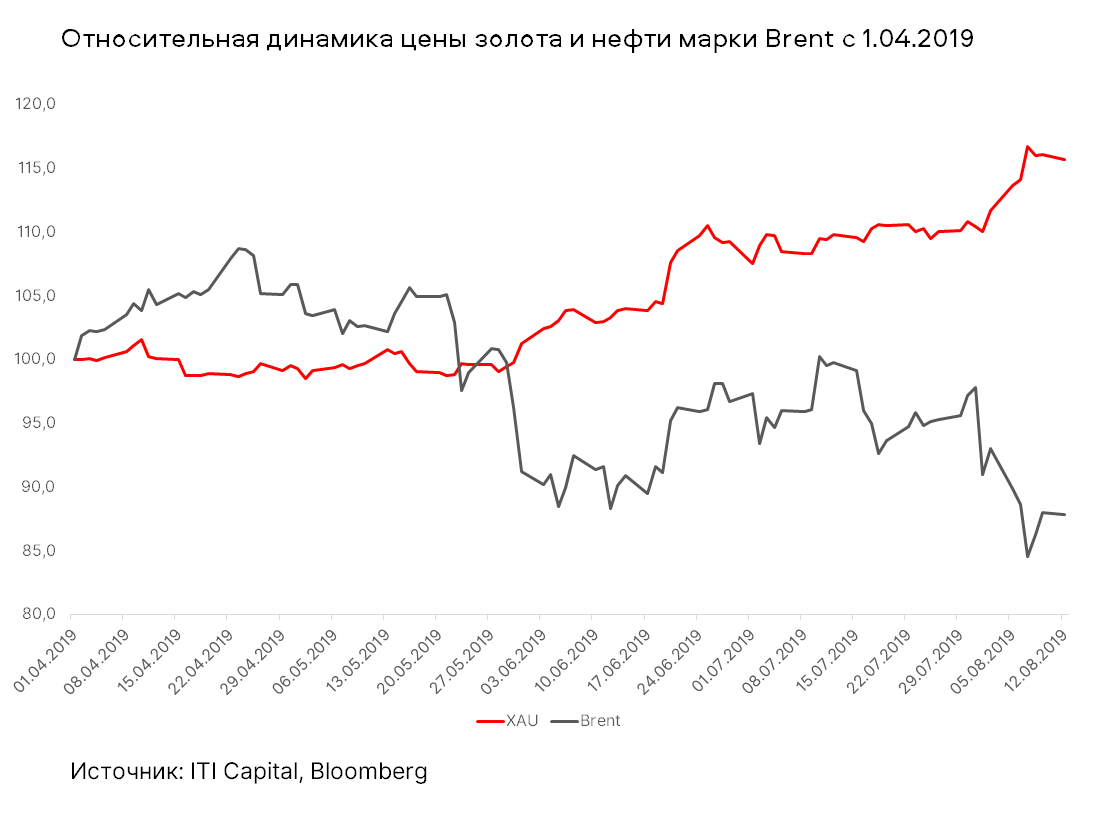

График недели

Рост цены золота и падение котировок нефти ускорились с начала августа из-за очередного витка торгового противостояния между США и Китаем.

Предстоящая неделя – зарубежные рынки

В среду будут опубликованы данные по росту ВВП еврозоны за 2К19 и промышленному производству. Китай в тот же день сообщит о динамике промышленного производства и розничных продаж.

США в четверг опубликуют статистику по розничным продажам, а в пятницу – индекс потребительского доверия.

Нефть

Цена нефти Brent 7 августа обвалилась до минимума с 4 января – $56,2/барр., за неделю падение котировок составило 5,4%, а с конца июля – более 10% в связи с новым витком торговой войны между США и Китаем. Увеличение запасов нефти в США на 2,85 млн барр. также оказало давление на цены (аналитики ожидали снижения).

EIA снизило прогноз цены на нефть марки Brent до $64/барр. во 2П19 и $65/барр. — в 2020 г., что на $2/барр. меньше, чем в предыдущем прогнозе. Добыча нефти в США в июле, по предварительным данным, снизилась до 11,7 млн б/с из-за шторма в Мексиканском заливе, в результате чего EIA понизило годовой прогноз добычи в стране в 2019 г. с 12,36 млн б/с, до 12,27 млн б/с.

МЭА в своем ежемесячном докладе снизило прогноз роста спроса на нефть на 0,1 млн б/с в 2019 и 2020 гг. (до 1,1 млн б/с и 1,3 млн б/с соответственно). По итогам 1П19 рост составил 0,6 млн б/с, из которых 0,5 млн б/с пришлось на Китай, а в целом по ОЭСР спрос на нефть падал три квартала подряд. МЭА также скорректировало оценку роста предложения нефти вне ОПЕК в 2019 г. до 1,88 млн б/с против предыдущего прогноза 1,95 млн б/с, в 2020 г. ожидает ускорения роста до 2,2 млн б/с за счет США, а также запуска новых проектов в Бразилии и ряде других стран. В июле 2019 г. добыча ОПЕК снизилась на 0,2 млн б/с (до 29,7 млн б/с), прочие участники соглашения ОПЕК+ сократили добычу на 0,1 млн б/с.

Российский рынок

В пятницу Fitch повысил суверенный рейтинг России с ВВВ-, до ВВВ, прогноз – стабильный. Данное решение вызвано последовательной экономической политикой, позволяющей повысить стабильность макроэкономических показателей и снизить влияние волатильных нефтяных цен на экономику, а также низкой долговой нагрузкой. Мы считаем, что повышение уже заложено в стоимость валютного долга России и компаний и не окажет существенного влияния на котировки.

Инфляция в России в июле ускорилась до 0,2% с нулевого уровня в июне, за счет роста тарифов ЖКХ практически во всех регионах страны, что соответствует прогнозу Минэкономразвития. Инфляция в годовом выражении замедлилась до 4,6% в июле, с 4,7% в июне.

Российские площадки завершили торговую неделю 5–9 августа разнонаправленной динамикой. Индекс Мосбиржи прибавил 0,2%, РТС отступил на 0,3% в связи с ослаблением рубля к доллару и евро до 65,47 руб. и 73,4 руб. соответственно.

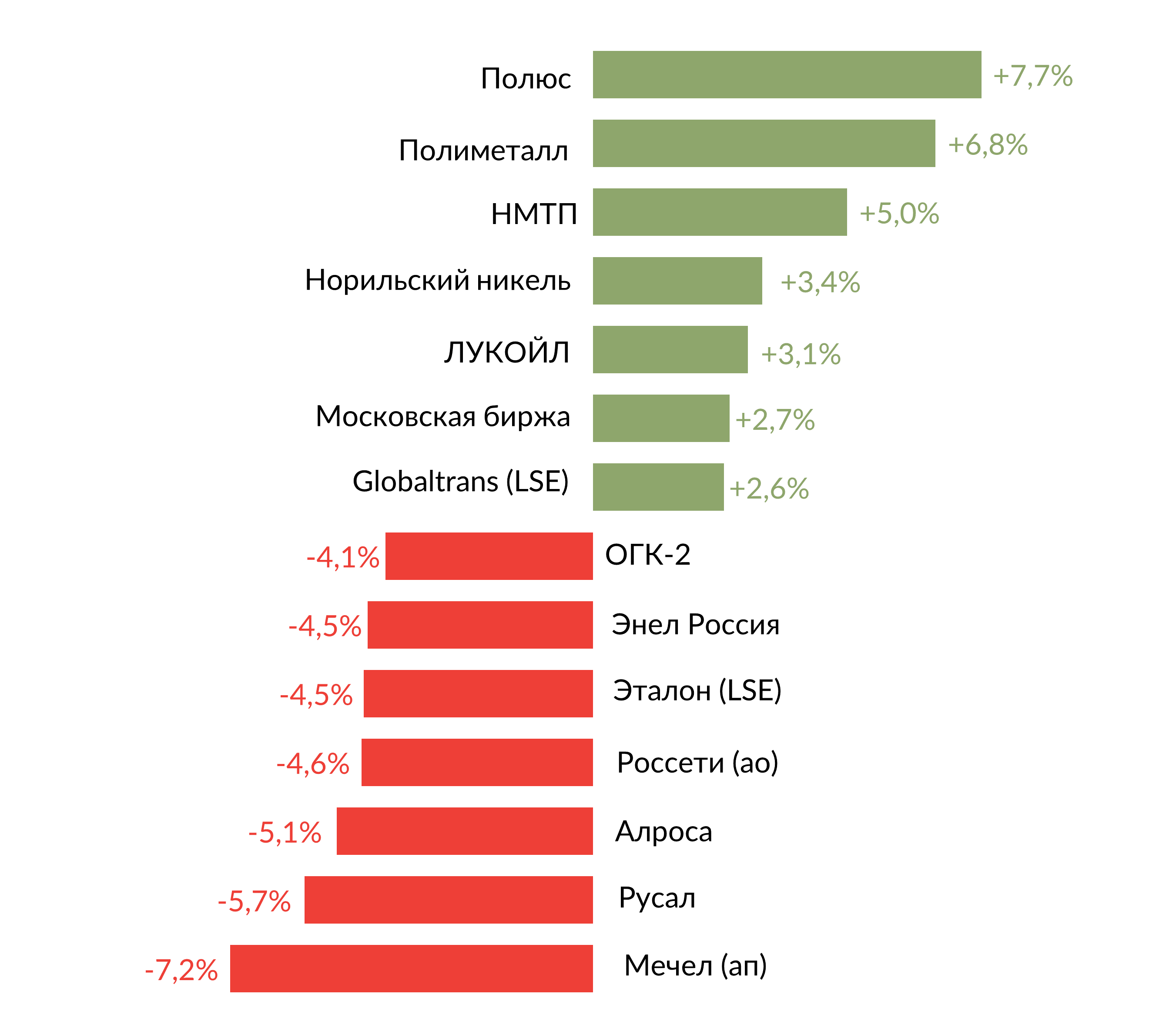

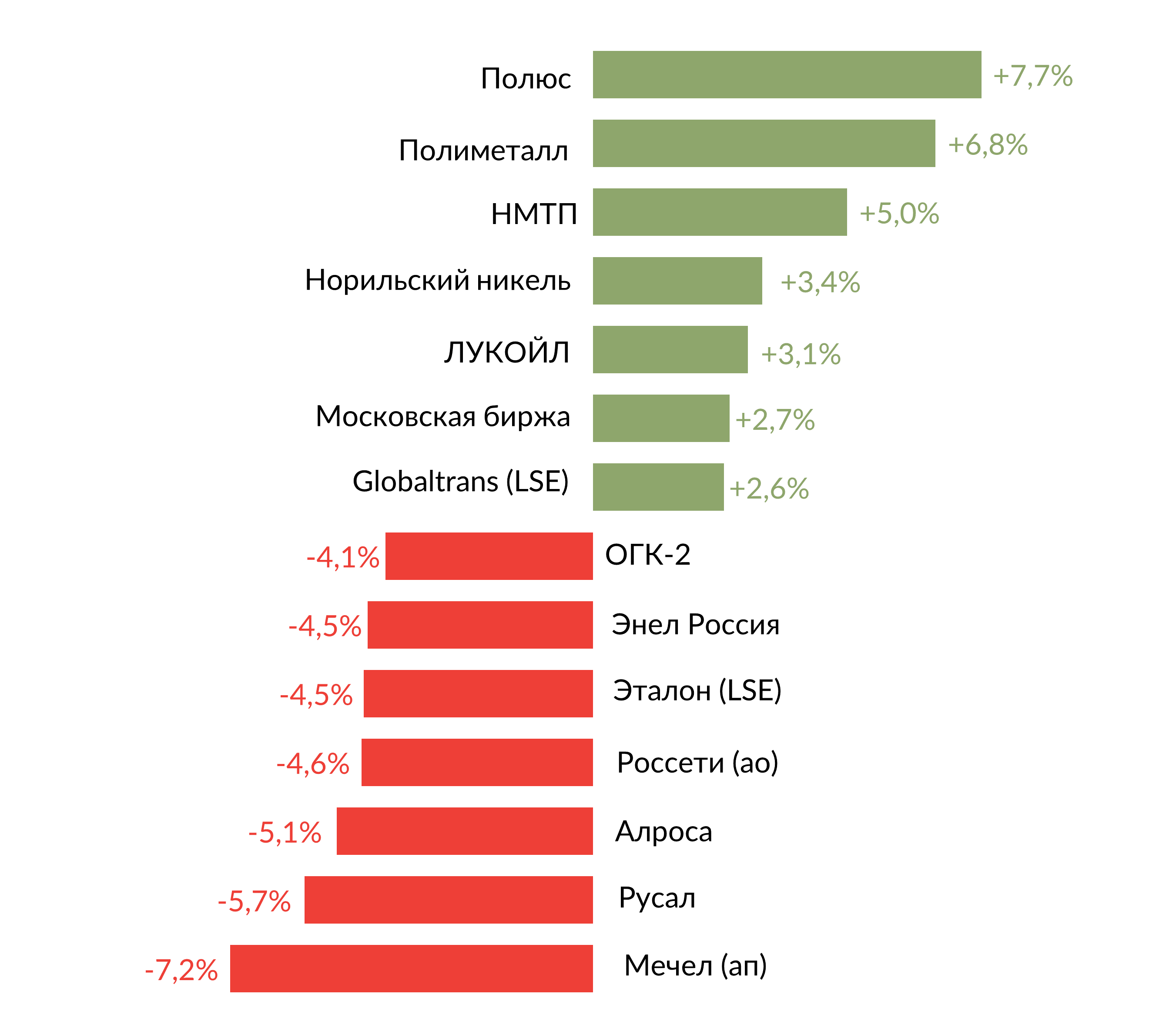

Лидерами роста стали компании связанные с золотодобычей ввиду нарастающей напряженности в торговых спорах между США и Китаем: Полюс (+7,7%), Полиметалл (+6,8%). Динамику лучше рынка также показали НМТП (+5%), Лукойл (+3,1%), Московская биржа (+2,7%), Globaltrans (+2,6%).

В число аутсайдеров вошли Мечел ап (-7,2%), Русал (-5,7%) ввиду отрицательной динамики финансовых показателей за 1П19, Алроса (-5,1%) после слабых операционных показателей за июль 2019 г., Россети ао (-4,6%), Эталон (-4,5%), Энел Россия (-4,5%), ОГК-2 (-4,1%).

График: лидеры роста и падения

Предстоящая неделя – российский рынок

На этой неделе финансовую отчетность по МСФО за 2К19 и 1П19 опубликуют En Group, X5 Retail, ТМК и электроэнергетические компании: ИнтерРАО, Мосэнерго, ОГК-2.

Финансовые результаты En Group будут отражать уже опубликованную отчетность Русала, показавшую рост выручки, EBITDA и чистой прибыли во 2К19 по сравнению с 1К19, но результаты за полугодие были ниже прошлогодних. Энергетический сегмент бизнеса группы может частично компенсировать снижение чистой прибыли, если сохранит позитивную динамику, как в 1К19.

ТМК сообщала о росте общего объема отгрузки труб за 2К19 на 6% кв./кв. и 32% г/г, что должно позитивно отразиться на выручке компании.

Х5 Retail показала наилучшую динамику сопоставимых продаж и чистой розничной выручки среди российских ретейлеров за 2К19.

-892.png)

Модельные портфели / Торговые идеи

Мы закрыли идею по покупке акций Полюса с результатом +14,4% за 33 дня в связи с ростом котировок выше нашего целевого уровня. Тем не менее, мы сохраняем бумаги в компании в наших портфелях «Выбор ITI Capital» и «Сбалансированный» ввиду роста цен на золото и ожиданий сильных финансовых результатов компании во 2П19.

Мы открыли две новых торговых идеи – по покупке акций Уралкалия для участия в обязательном выкупе (по 120 руб. с фиксацией реестра акционеров на 20 сентября 2019 г.) и покупке ГДР Эталона с расчетом на дивидендную доходность 9% (реестр для получения дивидендов за 2018 г. закрывается 30 августа) и возобновление роста котировок после недавней коррекции.

Мы закрываем торговую идею по покупке акций Северстали от 23.07.2019 с результатом -7,1% ввиду достижения уровня стоп-лосс.

Новости компаний – отчетность

Финансовые результаты лучше ожиданий рынка на прошлой неделе опубликовали Газпром нефть и Полюс, а существенное снижение прибыли Русала и ВТБ вызвало негативную реакцию.

Все основные финансовые показатели Газпром нефти оказались выше консенсус-прогноза. За 2К19 выручка компании выросла до 628,3 млрд руб. (+7,2% кв./кв.,) благодаря увеличению объема добычи углеводородов с учетом доли в СП (+4,6% кв./кв., до 179,6 млн бнэ) и росту объемов реализации нефтепродуктов на внутреннем рынке. EBITDA увеличилась до 189,9 млрд руб. (+6,1% кв./кв.), а скорректированная EBITDA увеличилась достигла 210,4 млрд руб, (+6,4% кв./кв.). Чистая прибыль составила 107,1 млрд руб. (-0,7% кв./кв.). FCF снизился до 34,1 млрд руб. (-62% кв./кв.), однако по итогам 1П19 вырос на 44% г/г, до 125 млрд руб. благодаря увеличению операционного денежного потока.

Евраз опубликовал финансовые результаты за 1П19 по МСФО, соответствующие прогнозам Bloomberg по выручке и EBITDA. Выручка компании составила $6,14 млрд (-3% г/г), EBITDA снизилась до $1,48 млрд (-22% г/г) из-за ослабления цен на ванадий и снижения средних цен на коксующийся уголь. Чистая прибыль уменьшилась более чем в три раза г/г, до $344 млн, в связи с убытком от курсовой разницы и списанием финансовых активов.

Во 2П19 Евраз ожидает сохранения волатильности на рынках, но высокий уровень вертикальной интеграции компании и мероприятия по повышению эффективности окажут положительный эффект на финансовые показатели.

Русал сообщил о росте финансовых показателей по МСФО за 2К19 в квартальном сопоставлении: выручка составила $2,57 млрд (+18%), скорректированная EBITDA – $302 млн (+34%), чистая прибыль – $285 млн (+4%). Однако динамика результатов за полугодие была отрицательной: выручка снизилась на 5% г/г с связи с падением цены алюминия, до $4,74 млрд, скорректированная EBITDA – до $528 млн (-53%), чистая прибыль - $558 млн (-41%%). Скорректированная чистая прибыль за вычетом доли чистой прибыли Норильского никеля оказалась отрицательной: убыток за 1П19 составил $98 млн против прибыли в $535 за 1П18.

Менеджмент компании снизил прогноз роста мирового спроса на алюминий в текущем году до 2% (ранее ожидал 3%) и отметил возможное негативное воздействие на спрос во 2П19 напряженных отношений США и Китая.

Полюс отчитался о росте выручки по МСФО за 2К19 до $897 млн (+19% кв./кв.) за счет увеличения объема реализации золота, скорректированной EBITDA – до $604 млн (+24% кв./кв., выше консенсус-прогноза Интерфакса) в связи с ростом производительности на Наталке и снижением общих денежных затрат компании. Чистая прибыль снизилась до $419 млн (-21% кв./кв.), скорректированная чистая прибыль без учета результата по производным финансовым инструментам и курсовой разницы увеличилась до $365 млн (+50% кв./кв.) и по итогам 1П19 выросла в 2,6 раза г/г, до $1,09 млрд.

ТГК-1 увеличила выручку по МСФО за 1П19 на 9,7% г/г, до 52,7 млрд руб., за счет роста цен на электроэнергию в первой ценовой зоне и на реализацию мощности в сегменте ДПМ. Показатель EBITDA увеличился на 28,1% г/г, до 16,9 млрд руб., чистая прибыль составила 9,3 млрд руб. (+16,9% г/г).

Юнипро отчиталась о росте выручки по МСФО за 1П19 на 13,6% г/г, до 42,71 млрд руб., за счет увеличения экспорта в страны Балтии и Финляндию, снижения количества сетевых ограничений в Центральной Сибири и на Урале, индексации цен на газ с августа 2018 г., роста объема генерации на Сургутской ГРЭС-2 и Березовской ГРЭС. EBITDA компании выросла до 16,5 млрд руб. (+20,7% г/г), чистая прибыль – до 11,1 млрд руб. (+28,8% г/г).

Компания подтвердила планы по увеличению дивидендных выплат в 2020 г. до 20 млрд руб. по сравнению с 14 млрд руб. в 2019 г., что увеличивает потенциальную дивидендную доходность с 8% за 2019 г., до 12% за 2020 г.

По оценкам менеджмента, выработка электроэнергии в 2021–2022 гг. сохранится на уровне 2019 г.

ВТБ отчитался о снижении чистого процентного дохода за 2К19 до 109,4 млрд руб. (-10,2% г/г), чистый комиссионный доход вырос до 26 млрд руб. (+16,6% г/г), чистая прибыль сократилась до 30,3 млрд руб. (-31,6% г/г).

В 2К19 финансовая компания увеличила портфель кредитов для юридических лиц до 8,3 млрд руб. (+2,5% кв/кв; +11% г/г), объем кредитов физическим лицам составил 3,3 млрд руб. (+4,2% кв/кв; +22% г/г). Средства клиентов увеличились до 10,7 млрд руб. (+5,8% кв/кв; +9% г/г), корпоративных клиентов – до 6,0 млрд руб. (+8% кв/кв; +4% г/г), физлиц – до 4,7 млрд руб. (+3,1% кв/кв; +16% г/г). Коэффициент общей достаточности капитала на 30 июня 2019 г. составил 13,2% против 13,7% на 1 марта 2019 г.

За 1П19 чистая прибыль составила 76,8 млрд руб. (-23% г/г), при этом менеджмент банка подтвердил целевую прибыль по итогам года на уровне 200 млрд руб. за счет органического роста и сделок корпоративно-инвестиционного сегмента. Мы считаем риск невыполнения прогноза по прибыли достаточно высоким.

Сбербанк опубликовал результаты за 7М и июль 2019 г. по РСБУ. За июль чистая прибыль увеличилась до 75,5 млрд руб. (+5,7% г/г). Корпоративным клиентам за месяц выдано кредитов на сумму 780 млрд руб. (-22% г/г), всего за 7М19 5,6 трлн руб. (-27% г/г), частным клиентам – 275 млрд руб. (-5,17% г/г), всего за 7М 1,8 трлн руб. (+2,8% г/г). Привлечённые средства физических лиц в июле сократились до 13,1 трлн руб. (-0,4% г/г).

Чистый процентный доход за январь–июль уменьшился до 718,2 млрд руб. (-1,3% г/г). Чистый комиссионный доход увеличился до 252,5 млрд руб. (+3,9% г/г). Чистая прибыль выросла до 519,7 млрд руб. (+10,8% г/г).

Группа Еврохим представила финансовые результаты за 1П19 по МСФО. Выручка компании выросла до $3,05 млрд (+14% г/г). EBITDA показала прирост на 21% г/г, до $819 млн. Чистая прибыль выросла в три раза г/г, до $612 млн.

Алроса сообщила о снижении продаж алмазно-бриллиантовой продукции в июле на 24% относительно июньского показателя, до $170,5 млн (-50% г/г). Объем продаж алмазного сырья в стоимостном выражении составил $164,6 млн (-26% м/м; -51% г/г), бриллиантов − $5,9 млн (+90% м/м; +11% г/г). За январь–июль объем продаж составил $1,98 млрд. (-35% г/г). Динамика продаж остается слабой, но компания отмечает, что статистика чистого импорта и экспорта сырья в Индии дает основания полагать, что рынок постепенно движется к восстановлению баланса спроса и предложения алмазно-бриллиантовой продукции.

ОВК сообщила об увеличении выпуска вагонов во 2К19 на 3,2% г/г, до 4,9 тыс. ед., за счет роста производства специализированного подвижного состава. Выпуск хопперов во 2К19 увеличился на 47% г/г, до 1,7 тыс. вагонов, производство других видов специализированных вагонов (крытых, платформ и прочих) выросло на 26% г/г, до 769 ед.

Компания Sollers в июле увеличила продажи в России на 1,9% г/г, до 4 млн ед., в т. ч. продажи автомобилей УАЗ – на 1%, до 3 млн ед. Также было реализовано 953 коммерческих автомобиля Ford (+4% г/г). За январь–июль продажи сократились до 25,6 млн ед. (-2% г/г), включая продажи УАЗ – на 3% г/г, до 20 млн ед., продажи коммерческих автомобилей Ford – на 3% г/г.

Дивиденды

Совет директоров Татнефти рекомендовал дивиденды за 1П19 в размере 40,11 рубля на обыкновенную и привилегированную акцию, что соответствует нашим расчетам (100% чистой прибыли по РСБУ). Дивидендная доходность может составить 5,6% для обыкновенных и 6,1% для привилегированных акций. Рекомендованная дата закрытия реестра – 27 сентября 2019 г.

Совет директоров Полюса рекомендовал направить на дивиденды за 1П19 30% EBITDA, что соответствует $2,46/акция, объявление размера дивидендов в рублях планируется 22 августа. Ожидаемая дивидендная доходность – 2,3%, дата закрытия реестра – 19 октября 2019 г.

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,35/акция, что предполагает дивидендную доходность 4,8%. Дата закрытия реестра – 16 августа.

Новости компаний – сделки, допэмиссия, buy-back

Veon завершил сделку по приобретению GTH. Сумма оферты составила $587 млн. Veon планирует реструктурировать GTH, снять ее с листинга на Египетской бирже.

Rinsoco Trading Дмитрия Лобяка, владеющая 96,73% акций Уралкалия, направила миноритарным акционерам требование о выкупе бумаг по цене 120 руб./акция. Общая сумма выкупа составит 11,5 млрд руб. Дата, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента: 20 сентября. Акции будут оплачены не позднее 15 октября, доходность относительно цены акций на закрытии торгов в пятницу, 9 августа, составила 1,8% (9,3% годовых).

Газпромбанк продал Сбербанку 51% акций в Группе компаний Центр речевых технологий (ЦРТ). Сумма сделки не разглашается. В новый совет директоров вошли вошли два представителя от Газпромбанка, четыре от Сбербанка, а также один от Digital Horizon. ЦРТ разрабатывает биометрические технологии, а также оказывает услуги по обработке больших данных и распознаванию речи. Продукция компании реализуется в 75 странах мира, в России клиентами ЦРТ являются Сбербанк. Газпромбанк, ВТБ, Вымпелком, Ростелеком, РЖД.

Дочерняя компания Ростелекома ПАО «Башинформсвязь» выкупила одного из крупнейших провайдеров интернета Приморья, абонентская база которого включает 110 тыс. домохозяйств и более 6 тыс. организаций, а выручка в 2018 г. превысила 900 млн руб.

Аукцион по продаже 50% плюс две акции Трансконтейнера, принадлежащих РЖД, пройдет 27 ноября 2019 г. Стартовая цена пакета – 36,159 млрд руб., примерно на 27% ниже его рыночной стоимости (капитализация Трансконтейнера на 09.08.2019 – 99,4 млрд руб.). По условиям аукциона, претендент должен иметь в собственности не менее 5 тыс. грузовых вагонов или контейнерный терминал с совокупным объемом переработки не менее 50 тысяч TEU или являться акционером Трансконтейнера с долей более 20% акций, а также не иметь убытков по РСБУ или МСФО по итогам 2018 г. и не иметь основным видом деятельности владение морскими судами для перевозки контейнеров или морскую грузоперевозку. Вероятными участниками аукциона являются «Енисей Капитал» Абрамовича и Абрамова (уже владеет 24,5% Трансконтейнера), «Первая грузовая компания» Владимира Лисина, группа «Дело» Сергея Шишкарева, РФПИ совместно с DP World.

Совет директоров Аэрофлота одобрил сделку по продаже 47,8 млн своих казначейских акций (4,3% уставного капитала) дочерней компании «Аэрофлот-финанс», что может свидетельствовать о планах реализации этого пакета на рынке. В 2017 г. весь пакет квазиказначейских акций Аэрофлота, которым владел Аэрофлот-финанс, в объеме 53,7 млн шт., был продан через процедуру ускоренного букбилдинга по цене 182 руб./акция.

Прочие новости

Мечел договорился о поставке китайской Jiangsu Sha Steel Group с сентября 2019 г. по август 2020 г. 720 тыс. т премиального коксующегося угля.

Минторг США продлил действие пошлины на горячий прокат НЛМК, установив факт недобросовестной торговли компании. НЛМК в свою очередь планирует оспаривать решение ведомства. Для всех российских производителей антидемпинговая пошлина на ввоз горячекатаного проката в США с декабря 2014 г. составляет 184,56%.

В центре внимания рынков остается торговая война между США и Китаем, новый виток которой последовал за объявлением Вашингтона о намерении ввести новые пошлины на китайские товары с 1 сентября.

ЦБ Китая продолжает отрицать девальвацию валюты как инструмент противостояния с США, власти страны намерены продолжить поддерживать стабильность и последовательность политики валютного регулирования. МВФ подтвердил, что считает стоимость китайского юаня соответствующей фундаментальным экономическим показателям, в то же время призывает Китай к более гибкому обменному курсу и меньшему вмешательству регулятора. За прошедшую неделю юань ослаб к доллару на 1,7%.

Вашингтон отложил решение о выдаче лицензий американским фирмам на возобновление торговли с Huawei в ответ на решение Китая о приостановке импорта сельскохозяйственной продукции из США.

В выигрыше оказалась иена, укрепившаяся за неделю к доллару на 0,8%, и золото, подорожавшее на 3,9%.

Макростатистика из Японии и Китая оказалась лучше ожиданий, но обеспокоенность относительно дальнейшей динамики глобальной экономики сохраняется. ВВП Японии в годовом исчислении во 2К19 увеличился на 1,8% против прогнозируемого роста на 0,4%. Экспорт из Китая увеличился на 3,3% в июле г/г, что оказалось выше прогнозируемого роста на 2%, а импорт сократился на 5,6% г/г, меньше ожиданий.

Рост волатильности на рынках усилил ожидания по снижению ключевой ставки США – динамика фьючерсов указывает, что большая часть инвесторов ожидает снижения ставки уже через три месяца.

Серию снижений ставок продолжили центробанки Индии, Новой Зеландии и Таиланда. ЦБ Индии неожиданно снизил ключевую ставку до минимума с 2010 г. – на 35 п.п., до 5,4%, против прогнозируемого снижения на 25 п.п. Резервный банк Новой Зеландии снизил процентную ставку второй раз с начала года, с 1,5%, до 1%, прогнозируемое снижение составляло 25 б.п. ЦБ Таиланда снизил ставку на четверть процентного пункта впервые с 2015 г.

График недели

Рост цены золота и падение котировок нефти ускорились с начала августа из-за очередного витка торгового противостояния между США и Китаем.

Предстоящая неделя – зарубежные рынки

В среду будут опубликованы данные по росту ВВП еврозоны за 2К19 и промышленному производству. Китай в тот же день сообщит о динамике промышленного производства и розничных продаж.

США в четверг опубликуют статистику по розничным продажам, а в пятницу – индекс потребительского доверия.

Нефть

Цена нефти Brent 7 августа обвалилась до минимума с 4 января – $56,2/барр., за неделю падение котировок составило 5,4%, а с конца июля – более 10% в связи с новым витком торговой войны между США и Китаем. Увеличение запасов нефти в США на 2,85 млн барр. также оказало давление на цены (аналитики ожидали снижения).

EIA снизило прогноз цены на нефть марки Brent до $64/барр. во 2П19 и $65/барр. — в 2020 г., что на $2/барр. меньше, чем в предыдущем прогнозе. Добыча нефти в США в июле, по предварительным данным, снизилась до 11,7 млн б/с из-за шторма в Мексиканском заливе, в результате чего EIA понизило годовой прогноз добычи в стране в 2019 г. с 12,36 млн б/с, до 12,27 млн б/с.

МЭА в своем ежемесячном докладе снизило прогноз роста спроса на нефть на 0,1 млн б/с в 2019 и 2020 гг. (до 1,1 млн б/с и 1,3 млн б/с соответственно). По итогам 1П19 рост составил 0,6 млн б/с, из которых 0,5 млн б/с пришлось на Китай, а в целом по ОЭСР спрос на нефть падал три квартала подряд. МЭА также скорректировало оценку роста предложения нефти вне ОПЕК в 2019 г. до 1,88 млн б/с против предыдущего прогноза 1,95 млн б/с, в 2020 г. ожидает ускорения роста до 2,2 млн б/с за счет США, а также запуска новых проектов в Бразилии и ряде других стран. В июле 2019 г. добыча ОПЕК снизилась на 0,2 млн б/с (до 29,7 млн б/с), прочие участники соглашения ОПЕК+ сократили добычу на 0,1 млн б/с.

Российский рынок

В пятницу Fitch повысил суверенный рейтинг России с ВВВ-, до ВВВ, прогноз – стабильный. Данное решение вызвано последовательной экономической политикой, позволяющей повысить стабильность макроэкономических показателей и снизить влияние волатильных нефтяных цен на экономику, а также низкой долговой нагрузкой. Мы считаем, что повышение уже заложено в стоимость валютного долга России и компаний и не окажет существенного влияния на котировки.

Инфляция в России в июле ускорилась до 0,2% с нулевого уровня в июне, за счет роста тарифов ЖКХ практически во всех регионах страны, что соответствует прогнозу Минэкономразвития. Инфляция в годовом выражении замедлилась до 4,6% в июле, с 4,7% в июне.

Российские площадки завершили торговую неделю 5–9 августа разнонаправленной динамикой. Индекс Мосбиржи прибавил 0,2%, РТС отступил на 0,3% в связи с ослаблением рубля к доллару и евро до 65,47 руб. и 73,4 руб. соответственно.

Лидерами роста стали компании связанные с золотодобычей ввиду нарастающей напряженности в торговых спорах между США и Китаем: Полюс (+7,7%), Полиметалл (+6,8%). Динамику лучше рынка также показали НМТП (+5%), Лукойл (+3,1%), Московская биржа (+2,7%), Globaltrans (+2,6%).

В число аутсайдеров вошли Мечел ап (-7,2%), Русал (-5,7%) ввиду отрицательной динамики финансовых показателей за 1П19, Алроса (-5,1%) после слабых операционных показателей за июль 2019 г., Россети ао (-4,6%), Эталон (-4,5%), Энел Россия (-4,5%), ОГК-2 (-4,1%).

График: лидеры роста и падения

Предстоящая неделя – российский рынок

На этой неделе финансовую отчетность по МСФО за 2К19 и 1П19 опубликуют En Group, X5 Retail, ТМК и электроэнергетические компании: ИнтерРАО, Мосэнерго, ОГК-2.

Финансовые результаты En Group будут отражать уже опубликованную отчетность Русала, показавшую рост выручки, EBITDA и чистой прибыли во 2К19 по сравнению с 1К19, но результаты за полугодие были ниже прошлогодних. Энергетический сегмент бизнеса группы может частично компенсировать снижение чистой прибыли, если сохранит позитивную динамику, как в 1К19.

ТМК сообщала о росте общего объема отгрузки труб за 2К19 на 6% кв./кв. и 32% г/г, что должно позитивно отразиться на выручке компании.

Х5 Retail показала наилучшую динамику сопоставимых продаж и чистой розничной выручки среди российских ретейлеров за 2К19.

-892.png)

Модельные портфели / Торговые идеи

Мы закрыли идею по покупке акций Полюса с результатом +14,4% за 33 дня в связи с ростом котировок выше нашего целевого уровня. Тем не менее, мы сохраняем бумаги в компании в наших портфелях «Выбор ITI Capital» и «Сбалансированный» ввиду роста цен на золото и ожиданий сильных финансовых результатов компании во 2П19.

Мы открыли две новых торговых идеи – по покупке акций Уралкалия для участия в обязательном выкупе (по 120 руб. с фиксацией реестра акционеров на 20 сентября 2019 г.) и покупке ГДР Эталона с расчетом на дивидендную доходность 9% (реестр для получения дивидендов за 2018 г. закрывается 30 августа) и возобновление роста котировок после недавней коррекции.

Мы закрываем торговую идею по покупке акций Северстали от 23.07.2019 с результатом -7,1% ввиду достижения уровня стоп-лосс.

Новости компаний – отчетность

Финансовые результаты лучше ожиданий рынка на прошлой неделе опубликовали Газпром нефть и Полюс, а существенное снижение прибыли Русала и ВТБ вызвало негативную реакцию.

Все основные финансовые показатели Газпром нефти оказались выше консенсус-прогноза. За 2К19 выручка компании выросла до 628,3 млрд руб. (+7,2% кв./кв.,) благодаря увеличению объема добычи углеводородов с учетом доли в СП (+4,6% кв./кв., до 179,6 млн бнэ) и росту объемов реализации нефтепродуктов на внутреннем рынке. EBITDA увеличилась до 189,9 млрд руб. (+6,1% кв./кв.), а скорректированная EBITDA увеличилась достигла 210,4 млрд руб, (+6,4% кв./кв.). Чистая прибыль составила 107,1 млрд руб. (-0,7% кв./кв.). FCF снизился до 34,1 млрд руб. (-62% кв./кв.), однако по итогам 1П19 вырос на 44% г/г, до 125 млрд руб. благодаря увеличению операционного денежного потока.

Евраз опубликовал финансовые результаты за 1П19 по МСФО, соответствующие прогнозам Bloomberg по выручке и EBITDA. Выручка компании составила $6,14 млрд (-3% г/г), EBITDA снизилась до $1,48 млрд (-22% г/г) из-за ослабления цен на ванадий и снижения средних цен на коксующийся уголь. Чистая прибыль уменьшилась более чем в три раза г/г, до $344 млн, в связи с убытком от курсовой разницы и списанием финансовых активов.

Во 2П19 Евраз ожидает сохранения волатильности на рынках, но высокий уровень вертикальной интеграции компании и мероприятия по повышению эффективности окажут положительный эффект на финансовые показатели.

Русал сообщил о росте финансовых показателей по МСФО за 2К19 в квартальном сопоставлении: выручка составила $2,57 млрд (+18%), скорректированная EBITDA – $302 млн (+34%), чистая прибыль – $285 млн (+4%). Однако динамика результатов за полугодие была отрицательной: выручка снизилась на 5% г/г с связи с падением цены алюминия, до $4,74 млрд, скорректированная EBITDA – до $528 млн (-53%), чистая прибыль - $558 млн (-41%%). Скорректированная чистая прибыль за вычетом доли чистой прибыли Норильского никеля оказалась отрицательной: убыток за 1П19 составил $98 млн против прибыли в $535 за 1П18.

Менеджмент компании снизил прогноз роста мирового спроса на алюминий в текущем году до 2% (ранее ожидал 3%) и отметил возможное негативное воздействие на спрос во 2П19 напряженных отношений США и Китая.

Полюс отчитался о росте выручки по МСФО за 2К19 до $897 млн (+19% кв./кв.) за счет увеличения объема реализации золота, скорректированной EBITDA – до $604 млн (+24% кв./кв., выше консенсус-прогноза Интерфакса) в связи с ростом производительности на Наталке и снижением общих денежных затрат компании. Чистая прибыль снизилась до $419 млн (-21% кв./кв.), скорректированная чистая прибыль без учета результата по производным финансовым инструментам и курсовой разницы увеличилась до $365 млн (+50% кв./кв.) и по итогам 1П19 выросла в 2,6 раза г/г, до $1,09 млрд.

ТГК-1 увеличила выручку по МСФО за 1П19 на 9,7% г/г, до 52,7 млрд руб., за счет роста цен на электроэнергию в первой ценовой зоне и на реализацию мощности в сегменте ДПМ. Показатель EBITDA увеличился на 28,1% г/г, до 16,9 млрд руб., чистая прибыль составила 9,3 млрд руб. (+16,9% г/г).

Юнипро отчиталась о росте выручки по МСФО за 1П19 на 13,6% г/г, до 42,71 млрд руб., за счет увеличения экспорта в страны Балтии и Финляндию, снижения количества сетевых ограничений в Центральной Сибири и на Урале, индексации цен на газ с августа 2018 г., роста объема генерации на Сургутской ГРЭС-2 и Березовской ГРЭС. EBITDA компании выросла до 16,5 млрд руб. (+20,7% г/г), чистая прибыль – до 11,1 млрд руб. (+28,8% г/г).

Компания подтвердила планы по увеличению дивидендных выплат в 2020 г. до 20 млрд руб. по сравнению с 14 млрд руб. в 2019 г., что увеличивает потенциальную дивидендную доходность с 8% за 2019 г., до 12% за 2020 г.

По оценкам менеджмента, выработка электроэнергии в 2021–2022 гг. сохранится на уровне 2019 г.

ВТБ отчитался о снижении чистого процентного дохода за 2К19 до 109,4 млрд руб. (-10,2% г/г), чистый комиссионный доход вырос до 26 млрд руб. (+16,6% г/г), чистая прибыль сократилась до 30,3 млрд руб. (-31,6% г/г).

В 2К19 финансовая компания увеличила портфель кредитов для юридических лиц до 8,3 млрд руб. (+2,5% кв/кв; +11% г/г), объем кредитов физическим лицам составил 3,3 млрд руб. (+4,2% кв/кв; +22% г/г). Средства клиентов увеличились до 10,7 млрд руб. (+5,8% кв/кв; +9% г/г), корпоративных клиентов – до 6,0 млрд руб. (+8% кв/кв; +4% г/г), физлиц – до 4,7 млрд руб. (+3,1% кв/кв; +16% г/г). Коэффициент общей достаточности капитала на 30 июня 2019 г. составил 13,2% против 13,7% на 1 марта 2019 г.

За 1П19 чистая прибыль составила 76,8 млрд руб. (-23% г/г), при этом менеджмент банка подтвердил целевую прибыль по итогам года на уровне 200 млрд руб. за счет органического роста и сделок корпоративно-инвестиционного сегмента. Мы считаем риск невыполнения прогноза по прибыли достаточно высоким.

Сбербанк опубликовал результаты за 7М и июль 2019 г. по РСБУ. За июль чистая прибыль увеличилась до 75,5 млрд руб. (+5,7% г/г). Корпоративным клиентам за месяц выдано кредитов на сумму 780 млрд руб. (-22% г/г), всего за 7М19 5,6 трлн руб. (-27% г/г), частным клиентам – 275 млрд руб. (-5,17% г/г), всего за 7М 1,8 трлн руб. (+2,8% г/г). Привлечённые средства физических лиц в июле сократились до 13,1 трлн руб. (-0,4% г/г).

Чистый процентный доход за январь–июль уменьшился до 718,2 млрд руб. (-1,3% г/г). Чистый комиссионный доход увеличился до 252,5 млрд руб. (+3,9% г/г). Чистая прибыль выросла до 519,7 млрд руб. (+10,8% г/г).

Группа Еврохим представила финансовые результаты за 1П19 по МСФО. Выручка компании выросла до $3,05 млрд (+14% г/г). EBITDA показала прирост на 21% г/г, до $819 млн. Чистая прибыль выросла в три раза г/г, до $612 млн.

Алроса сообщила о снижении продаж алмазно-бриллиантовой продукции в июле на 24% относительно июньского показателя, до $170,5 млн (-50% г/г). Объем продаж алмазного сырья в стоимостном выражении составил $164,6 млн (-26% м/м; -51% г/г), бриллиантов − $5,9 млн (+90% м/м; +11% г/г). За январь–июль объем продаж составил $1,98 млрд. (-35% г/г). Динамика продаж остается слабой, но компания отмечает, что статистика чистого импорта и экспорта сырья в Индии дает основания полагать, что рынок постепенно движется к восстановлению баланса спроса и предложения алмазно-бриллиантовой продукции.

ОВК сообщила об увеличении выпуска вагонов во 2К19 на 3,2% г/г, до 4,9 тыс. ед., за счет роста производства специализированного подвижного состава. Выпуск хопперов во 2К19 увеличился на 47% г/г, до 1,7 тыс. вагонов, производство других видов специализированных вагонов (крытых, платформ и прочих) выросло на 26% г/г, до 769 ед.

Компания Sollers в июле увеличила продажи в России на 1,9% г/г, до 4 млн ед., в т. ч. продажи автомобилей УАЗ – на 1%, до 3 млн ед. Также было реализовано 953 коммерческих автомобиля Ford (+4% г/г). За январь–июль продажи сократились до 25,6 млн ед. (-2% г/г), включая продажи УАЗ – на 3% г/г, до 20 млн ед., продажи коммерческих автомобилей Ford – на 3% г/г.

Дивиденды

Совет директоров Татнефти рекомендовал дивиденды за 1П19 в размере 40,11 рубля на обыкновенную и привилегированную акцию, что соответствует нашим расчетам (100% чистой прибыли по РСБУ). Дивидендная доходность может составить 5,6% для обыкновенных и 6,1% для привилегированных акций. Рекомендованная дата закрытия реестра – 27 сентября 2019 г.

Совет директоров Полюса рекомендовал направить на дивиденды за 1П19 30% EBITDA, что соответствует $2,46/акция, объявление размера дивидендов в рублях планируется 22 августа. Ожидаемая дивидендная доходность – 2,3%, дата закрытия реестра – 19 октября 2019 г.

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,35/акция, что предполагает дивидендную доходность 4,8%. Дата закрытия реестра – 16 августа.

Новости компаний – сделки, допэмиссия, buy-back

Veon завершил сделку по приобретению GTH. Сумма оферты составила $587 млн. Veon планирует реструктурировать GTH, снять ее с листинга на Египетской бирже.

Rinsoco Trading Дмитрия Лобяка, владеющая 96,73% акций Уралкалия, направила миноритарным акционерам требование о выкупе бумаг по цене 120 руб./акция. Общая сумма выкупа составит 11,5 млрд руб. Дата, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента: 20 сентября. Акции будут оплачены не позднее 15 октября, доходность относительно цены акций на закрытии торгов в пятницу, 9 августа, составила 1,8% (9,3% годовых).

Газпромбанк продал Сбербанку 51% акций в Группе компаний Центр речевых технологий (ЦРТ). Сумма сделки не разглашается. В новый совет директоров вошли вошли два представителя от Газпромбанка, четыре от Сбербанка, а также один от Digital Horizon. ЦРТ разрабатывает биометрические технологии, а также оказывает услуги по обработке больших данных и распознаванию речи. Продукция компании реализуется в 75 странах мира, в России клиентами ЦРТ являются Сбербанк. Газпромбанк, ВТБ, Вымпелком, Ростелеком, РЖД.

Дочерняя компания Ростелекома ПАО «Башинформсвязь» выкупила одного из крупнейших провайдеров интернета Приморья, абонентская база которого включает 110 тыс. домохозяйств и более 6 тыс. организаций, а выручка в 2018 г. превысила 900 млн руб.

Аукцион по продаже 50% плюс две акции Трансконтейнера, принадлежащих РЖД, пройдет 27 ноября 2019 г. Стартовая цена пакета – 36,159 млрд руб., примерно на 27% ниже его рыночной стоимости (капитализация Трансконтейнера на 09.08.2019 – 99,4 млрд руб.). По условиям аукциона, претендент должен иметь в собственности не менее 5 тыс. грузовых вагонов или контейнерный терминал с совокупным объемом переработки не менее 50 тысяч TEU или являться акционером Трансконтейнера с долей более 20% акций, а также не иметь убытков по РСБУ или МСФО по итогам 2018 г. и не иметь основным видом деятельности владение морскими судами для перевозки контейнеров или морскую грузоперевозку. Вероятными участниками аукциона являются «Енисей Капитал» Абрамовича и Абрамова (уже владеет 24,5% Трансконтейнера), «Первая грузовая компания» Владимира Лисина, группа «Дело» Сергея Шишкарева, РФПИ совместно с DP World.

Совет директоров Аэрофлота одобрил сделку по продаже 47,8 млн своих казначейских акций (4,3% уставного капитала) дочерней компании «Аэрофлот-финанс», что может свидетельствовать о планах реализации этого пакета на рынке. В 2017 г. весь пакет квазиказначейских акций Аэрофлота, которым владел Аэрофлот-финанс, в объеме 53,7 млн шт., был продан через процедуру ускоренного букбилдинга по цене 182 руб./акция.

Прочие новости

Мечел договорился о поставке китайской Jiangsu Sha Steel Group с сентября 2019 г. по август 2020 г. 720 тыс. т премиального коксующегося угля.

Минторг США продлил действие пошлины на горячий прокат НЛМК, установив факт недобросовестной торговли компании. НЛМК в свою очередь планирует оспаривать решение ведомства. Для всех российских производителей антидемпинговая пошлина на ввоз горячекатаного проката в США с декабря 2014 г. составляет 184,56%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба