РУСАЛ (-/Ba3/BB-) опубликовал финансовые результаты за 2 кв. 2019 г., которые улучшились относительно очень слабого 1 кв. (санкции Минфина США с компании были сняты лишь в конце января, и долгосрочные контракты с клиентами еще не восстановились).

Структура продаж во 2 кв. начала улучшаться – при росте общих продаж на 21% кв./кв. доля продукции с добавленной стоимостью вернулась к 38% (уровень 4 кв. 2018 г.) с 29% кв. ранее, при этом достижение досанкционного уровня ~50% менеджмент ожидает уже по итогам этого года (планируется продать 1,8 млн т VAP продукции, тогда как за 1П реализовано всего 37% от этого плана). Это, на наш взгляд, достаточно оптимистично, учитывая снижение спроса на металл из-за торговых споров между США и Китаем и ослабление юаня. Мировые цены на алюминий во 2 кв. продолжили снижаться (3,5% кв./кв. до 1794 долл./т, сейчас уже 1749 долл./т) на фоне торгового конфликта между США и Китаем и, как следствие, сокращения потребления алюминия в Китае, а также замедления мировых экономик. Отметим, что цены реализации РУСАЛа за 2 кв. в среднем выросли на 1% кв./кв. за счет премии к рынку (146 долл./т против 100 долл./т в 1 кв.).

При всем при этом во 2 П компания ожидает сезонного восстановления спроса (+2% в 2019 г.) со стороны автопроизводителей, а также строительного сектора в ЕС и США, кроме того, РУСАЛ прогнозирует, что Китай начнет стимулировать свою экономику в попытке предотвращения ее замедления.

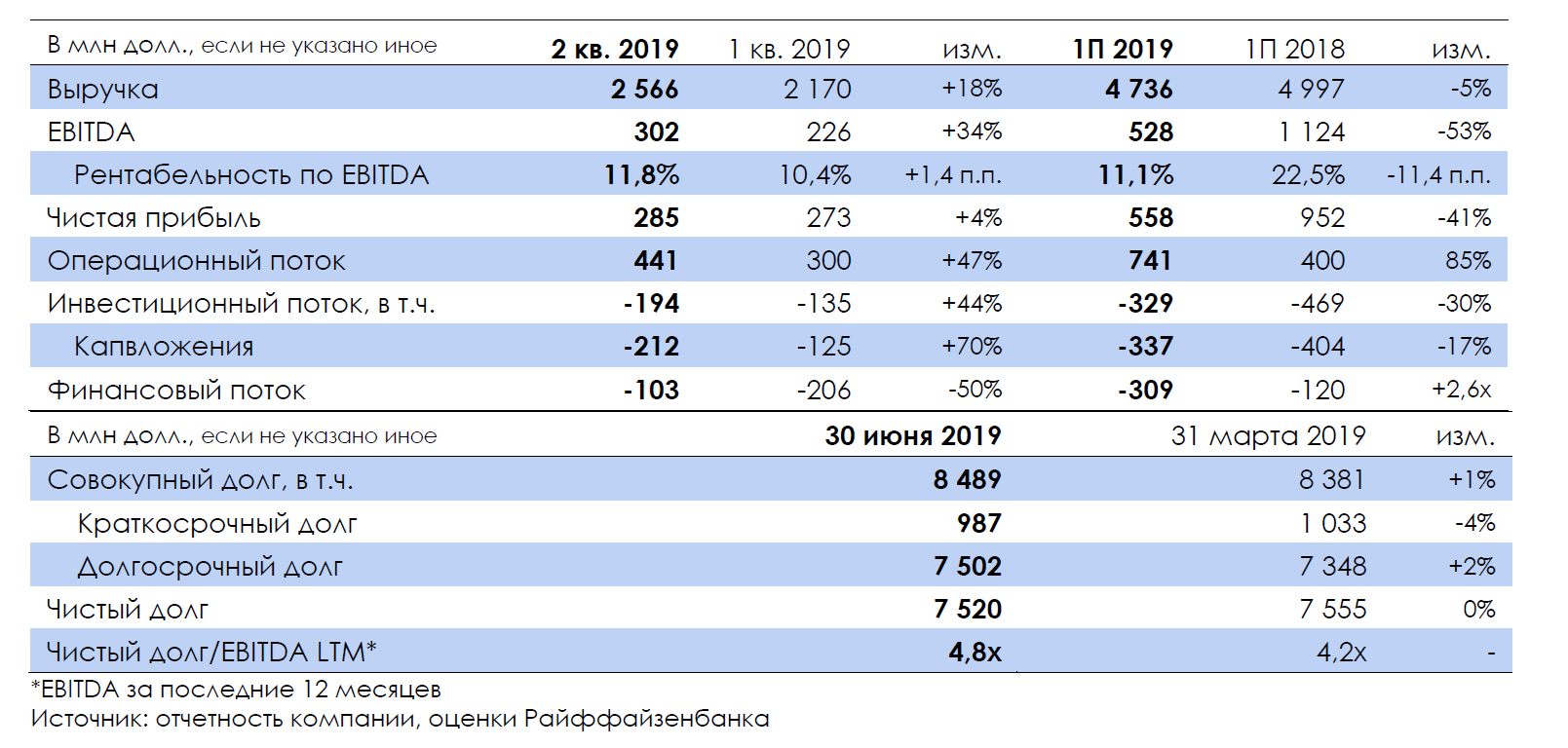

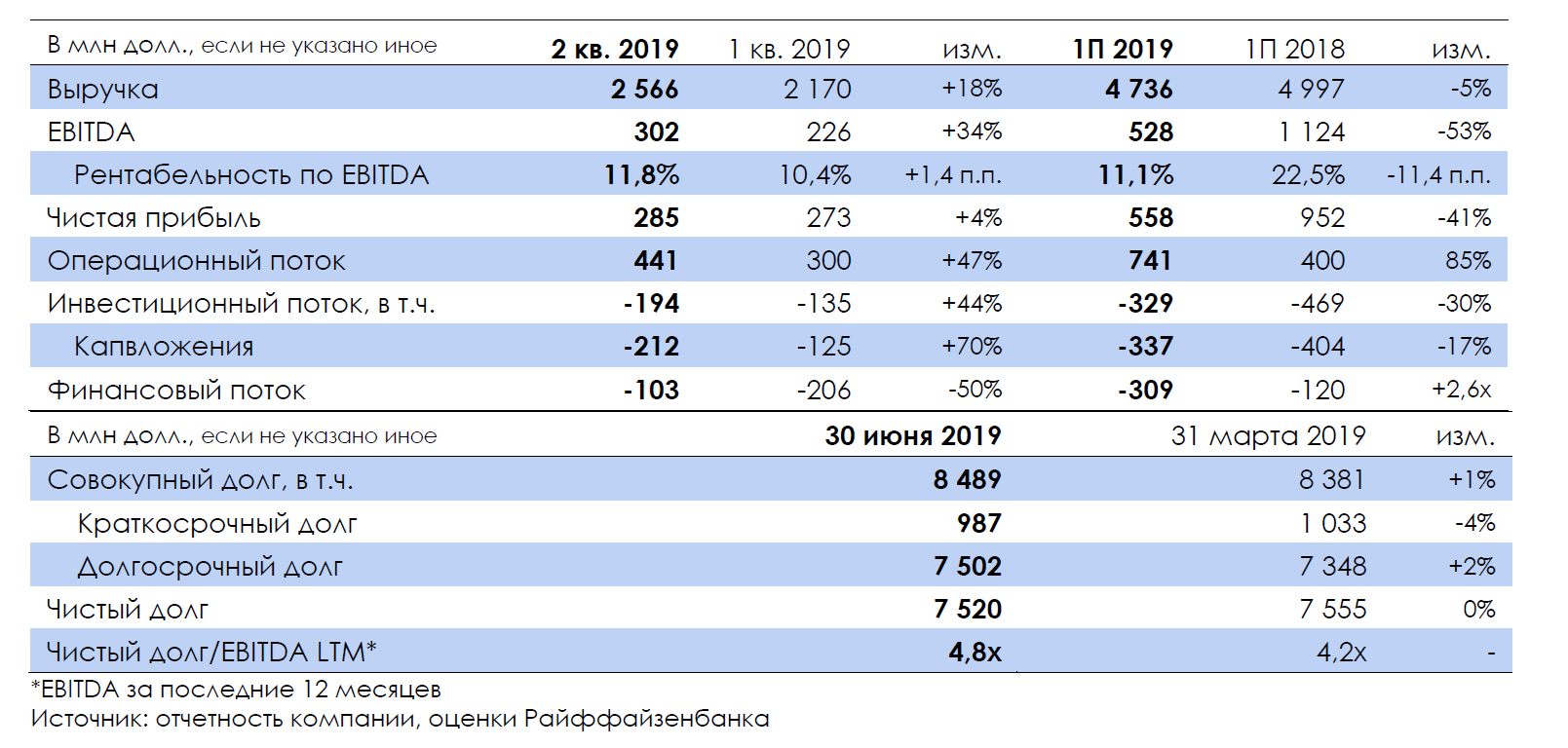

Выручка РУСАЛа во 2 кв. выросла на 18% кв./кв. до 2,6 млрд долл., EBITDA — на 34% кв./кв. до 302 млн долл. (все еще —45% г./г.), рентабельность по EBITDA — на 1,4 п.п. до 11,8%. Себестоимость производства алюминия, несмотря на снижение цен на глинозем, повысилась кв./кв. на 2,5% до 1674 долл./т — основной негативный вклад внес рост дистрибуционных расходов, что связано с наращиванием продаж алюминия в США (увеличение транспортных расходов и уплата 10%-ной пошлины).

Операционный денежный поток во 2 кв. продолжил восстанавливаться +47% кв./кв. до 441 млн долл. за счет высвобождения 234 млн долл. из оборотного капитала (150 млн долл. кв. ранее) благодаря продолжению восстановления объемов кредиторской задолженности и распродажи запасов. Напомним, что компания планирует сократить оборотный капитал на 600-700 млн долл. в 2019 г.

Капвложения за 1 П составили 337 млн долл., или 42% от подтвержденного плана в 800 млн долл. Основными проектами остаются строительство первых очередей Тайшетского анодного завода и Тайшетского алюминиевого завода (в 2020 г. капзатраты на него оцениваются в 400 млн долл.).

Соотношение Чистый долг/EBITDA за 2 кв. выросло до 4,8х с 4,2х, учитывая, что в 1П еще не были получены дивиденды от НорНикеля. Ковенантная долговая нагрузка, которая рассчитывается как отношение чистого долга минус долг, обеспеченный акциями НорНикеля, к EBITDA (т.е. без влияния доли в НорНикеле, а принимая во внимание только основной вид деятельности РУСАЛа) составила 1,8х (1,7х на начало квартала, при максимально допустимом уровне 3,0х). Учитывая ситуацию на рынке алюминия, мы не ждем, что долговая нагрузка компании будет заметно снижаться.

На счетах РУСАЛа накоплено 969 млн долл., что полностью покрывает краткосрочный долг, в 2020 г. долг к погашению – 800 млн долл., но затем он возрастает, причем, напомним, погашение евробондов компании приходится на пики выплат по кредиту Сбербанка (обеспеченного акциями НорНикеля): 1,5 млрд долл. в 2021 г., 1,9 млрд долл. (в т.ч. выпуск евробондов на 600 млн долл.) в 2022 г., 2,2 млрд долл. (в т.ч. 2 выпуска евробондов общим номиналом 1 млрд долл.) в 2023 г., 1,7 млрд долл. в 2024 г.

Структура продаж во 2 кв. начала улучшаться – при росте общих продаж на 21% кв./кв. доля продукции с добавленной стоимостью вернулась к 38% (уровень 4 кв. 2018 г.) с 29% кв. ранее, при этом достижение досанкционного уровня ~50% менеджмент ожидает уже по итогам этого года (планируется продать 1,8 млн т VAP продукции, тогда как за 1П реализовано всего 37% от этого плана). Это, на наш взгляд, достаточно оптимистично, учитывая снижение спроса на металл из-за торговых споров между США и Китаем и ослабление юаня. Мировые цены на алюминий во 2 кв. продолжили снижаться (3,5% кв./кв. до 1794 долл./т, сейчас уже 1749 долл./т) на фоне торгового конфликта между США и Китаем и, как следствие, сокращения потребления алюминия в Китае, а также замедления мировых экономик. Отметим, что цены реализации РУСАЛа за 2 кв. в среднем выросли на 1% кв./кв. за счет премии к рынку (146 долл./т против 100 долл./т в 1 кв.).

При всем при этом во 2 П компания ожидает сезонного восстановления спроса (+2% в 2019 г.) со стороны автопроизводителей, а также строительного сектора в ЕС и США, кроме того, РУСАЛ прогнозирует, что Китай начнет стимулировать свою экономику в попытке предотвращения ее замедления.

Выручка РУСАЛа во 2 кв. выросла на 18% кв./кв. до 2,6 млрд долл., EBITDA — на 34% кв./кв. до 302 млн долл. (все еще —45% г./г.), рентабельность по EBITDA — на 1,4 п.п. до 11,8%. Себестоимость производства алюминия, несмотря на снижение цен на глинозем, повысилась кв./кв. на 2,5% до 1674 долл./т — основной негативный вклад внес рост дистрибуционных расходов, что связано с наращиванием продаж алюминия в США (увеличение транспортных расходов и уплата 10%-ной пошлины).

Операционный денежный поток во 2 кв. продолжил восстанавливаться +47% кв./кв. до 441 млн долл. за счет высвобождения 234 млн долл. из оборотного капитала (150 млн долл. кв. ранее) благодаря продолжению восстановления объемов кредиторской задолженности и распродажи запасов. Напомним, что компания планирует сократить оборотный капитал на 600-700 млн долл. в 2019 г.

Капвложения за 1 П составили 337 млн долл., или 42% от подтвержденного плана в 800 млн долл. Основными проектами остаются строительство первых очередей Тайшетского анодного завода и Тайшетского алюминиевого завода (в 2020 г. капзатраты на него оцениваются в 400 млн долл.).

Соотношение Чистый долг/EBITDA за 2 кв. выросло до 4,8х с 4,2х, учитывая, что в 1П еще не были получены дивиденды от НорНикеля. Ковенантная долговая нагрузка, которая рассчитывается как отношение чистого долга минус долг, обеспеченный акциями НорНикеля, к EBITDA (т.е. без влияния доли в НорНикеле, а принимая во внимание только основной вид деятельности РУСАЛа) составила 1,8х (1,7х на начало квартала, при максимально допустимом уровне 3,0х). Учитывая ситуацию на рынке алюминия, мы не ждем, что долговая нагрузка компании будет заметно снижаться.

На счетах РУСАЛа накоплено 969 млн долл., что полностью покрывает краткосрочный долг, в 2020 г. долг к погашению – 800 млн долл., но затем он возрастает, причем, напомним, погашение евробондов компании приходится на пики выплат по кредиту Сбербанка (обеспеченного акциями НорНикеля): 1,5 млрд долл. в 2021 г., 1,9 млрд долл. (в т.ч. выпуск евробондов на 600 млн долл.) в 2022 г., 2,2 млрд долл. (в т.ч. 2 выпуска евробондов общим номиналом 1 млрд долл.) в 2023 г., 1,7 млрд долл. в 2024 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба