27 августа 2019 ITI Capital

Только решишь, что все плохое уже позади, как становится хуже. Дональд Трамп увеличил давление на мировые рынки, усугубив торговый конфликт с Китаем. В пятницу, 23 августа, он объявил о повышении с 1 октября действующих пошлин на $250 млрд китайского импорта, с 25%, до 30%. Кроме того, новые пошлины, которые вступят в силу 1 сентября, составят 15%, а не 10%, как предполагалось изначально. В ответ на призыв к американским компаниям перенести производство из Китая, Пекин обложил пошлинами $75 млрд американского импорта. Доходность КО США выросла вместе с ценами на золото, несмотря на позитивную риторику, которой традиционно отличаются симпозиумы ФРС в Джексон-Хоуле. Рынки закладывают большее снижение ставки в сентябре ввиду очередного спровоцированного Трампом всплеска напряженности – если ФРС не снизит ставку по меньшей мере на 25 б.п., спад на рынках продолжится. Чтобы инвесторы остались довольны, снижение должно составить по меньшей мере 50 б.п.

Доходность КО США снижается до трехлетнего минимума. Несмотря на распродажу в пятницу, в лидеры роста вышли IT-сектор Китая (+3,5%), CSI 300 и РТС (+2,3%). Первые четыре дня предыдущей торговой недели позволили рынкам закрыться в плюсе – под максимальным давлением оказался рынок США. S&P 500 отступил на 1,5%, сектор здравоохранения просел на 3,2%, также в минусе оказались американские нефтесервисные компании. Главным аутсайдером среди развивающихся рынков стала Бразилия (-2,5%).

Куда вкладываться?

На данном этапе мы рекомендуем вкладываться в золото и оставаться в высокодоходных еврооблигациях развивающихся рынков. Давление на рынки акций сохранится, главным образом на американский и европейский, в меньшей степени – на российский.

Недооцененные долларовые еврооблигации финансового сектора ЛАТАМ, особенно Мексики, в том числе Credit Real, оказались в лидерах. Мы рекомендуем увеличивать вложения в долларовые обязательства недооцененных компаний с высокими финансовыми показателями.

В числе акций с максимальным потенциалом роста в ближайшие 12 месяцев – Китай (30%), Мексика (+26%), Россия (+25%) и Турция (+23%).

Наши ожидания

В обозримой перспективе рынки останутся под давлением – валюта развивающихся рынков будет слабеть к доллару с учетом мер, которые Китай будет принимать в ответ на торговые ограничения со стороны США. Ситуация улучшится, если только Трамп будет отвечать, иначе risk-off лишь усугубится.

Во Франции проходит саммит G-7, где Трамп проводит встречи с премьер-министром Великобритании Борисом Джонсоном в преддверии выхода королевства из ЕС. США готовится выпустить статистику по объему заказов на товары длительного пользования, которая может показать, как пошлины на китайский импорт сказываются на американской экономике.

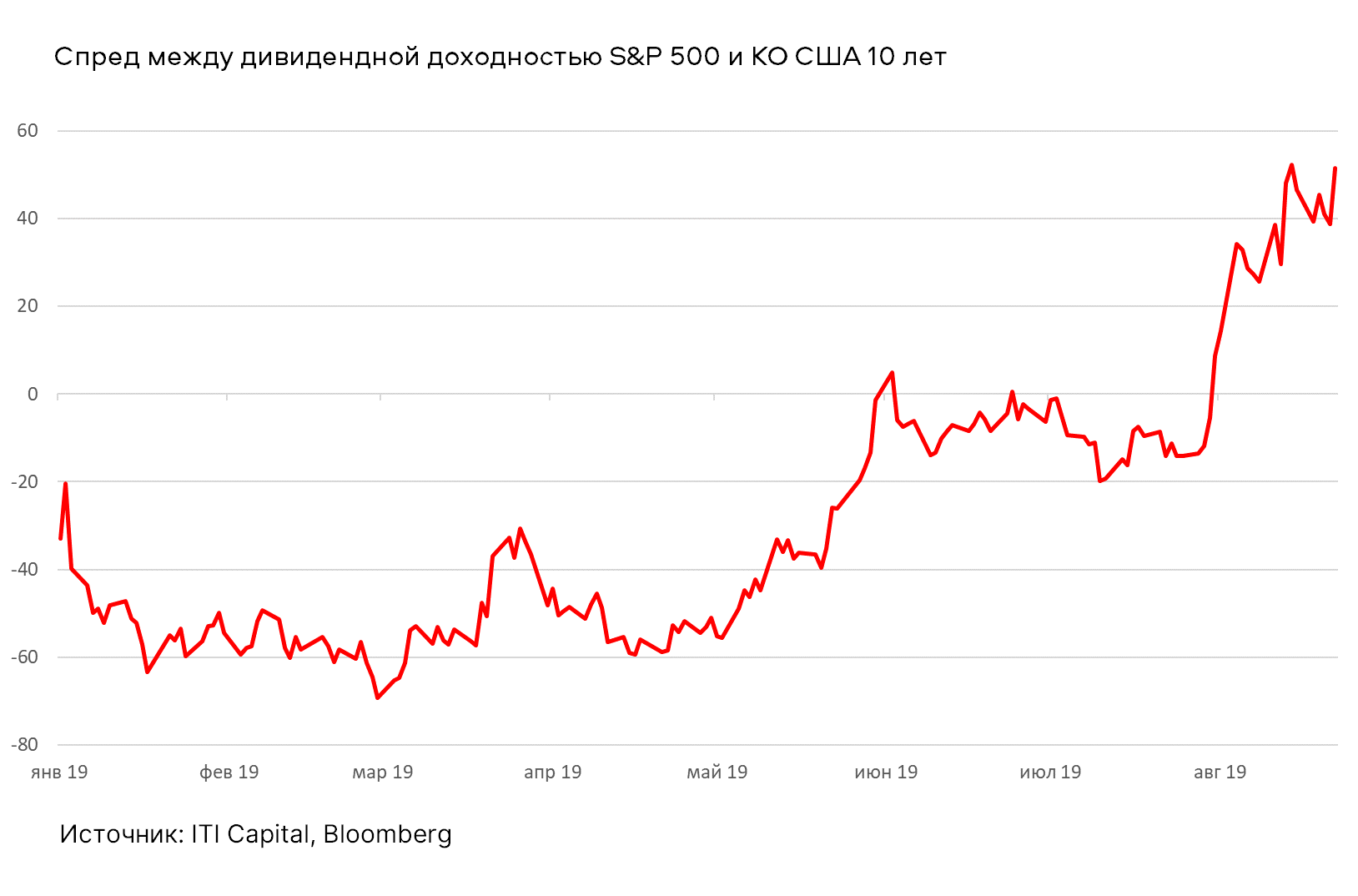

График недели

Текущий спред самый высокий за три года в связи с падением доходности КО США

Предстоящая неделя – зарубежные рынки

Понедельник, 26 августа

В Биаррице проходит саммит G-7. Президент Эммануэль Макрон принимает лидеров Великобритании, США, Канады, Германии, Италии и Японии. На пути совместных действий стоят разногласия по целому ряду вопросов – от Брексита до окружающей среды.

США выпустят данные по объему заказов на товары длительного пользования.

Четверг, 29 августа

Уточненные данные по ВВП США за второй квартал могут показать незначительное замедление экономического роста. Предыдущие данные показали, что драйвером роста выступают потребительские расходы, тогда как объем иностранных инвестиций сократился впервые за более чем три года.

Пятница, 30 августа

Данные по числу буровых от Baker-Hughes.

Личные доходы/расходы в США, Chicago PMI, настроения потребителей.

Нефть

За неделю с 19 по 23 августа Brent подорожал на 1,19%, до $59,34/барр.

По данным EIA запасы сырой нефти в США сократились впервые за три недели, до 2,73 млн барр., против ожидаемого сокращения на 1,89 млн барр., что стало позитивным триггером для роста цен на сырье. Однако давление на рынок оказывает напряженность в торговом споре между США и Китаем, что поддерживает опасения относительно темпов роста глобальных экономик.

Иран запросил разрешение на экспорт нефти не менее 700 тыс. барр. в сутки в качестве жеста доброй воли Запада. Эмманюэль Макрон поддержал идею разрешить Ирану в течение ограниченного периода времени продавать сырье, однако для этого Тегеран должен вернуться к договоренностям по ядерной программе 2015 г. Дональд Трамп, в свою очередь, не готов снять нефтяное эмбарго.

Российский рынок

В России с 13 по 19 августа зафиксирована дефляция – 0,1%, это уже третий случай недельной дефляции за четыре недели, годовая инфляция составила 4,3%, сообщает Росстат. ЦБ ожидает инфляцию на уровне 4,2–4,7% в 2019 г.

ВВП России в июле увеличился на 1,7% по сравнению с уточненными 0,8% в июне, сообщило Минэкономразвития. За 7М19 показатель вырос на 0,9% г/г., что обусловлено восстановлением темпов экономического роста после слабой динамики в 1П19.

Оборот розничной торговли в июле также увеличился – на 1% г/г, до 2,79 трлн руб., но замедлился на 0,4 п.п. м/м. За 7М19 оборот вырос до 18,48 трлн руб. (+1,6% г/г).

Рост реальной заработной платы в июле ускорился на 3,5% г/г и 0,6 п.п. м/м, а за 7М19 – на 2,1% г/г.

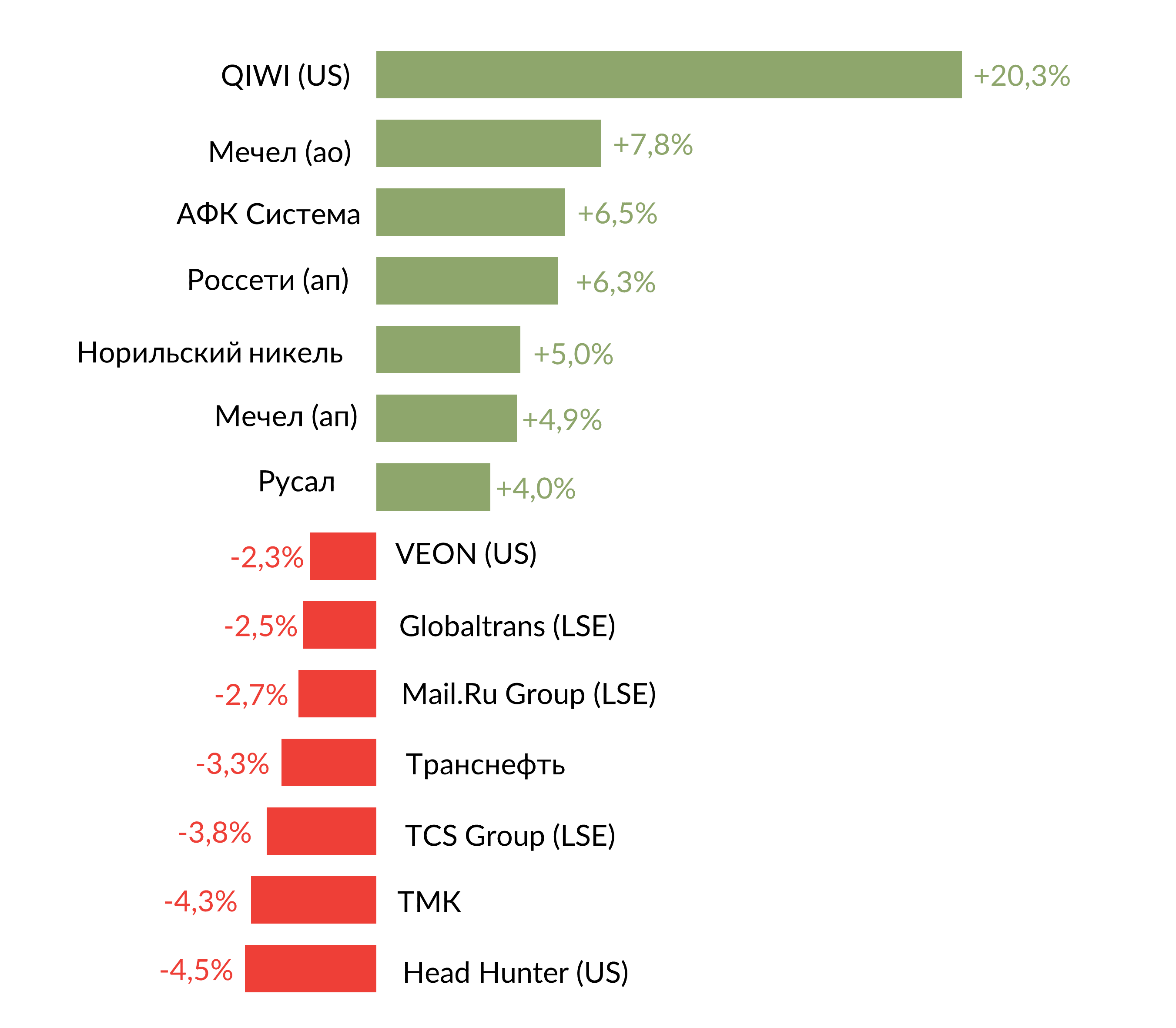

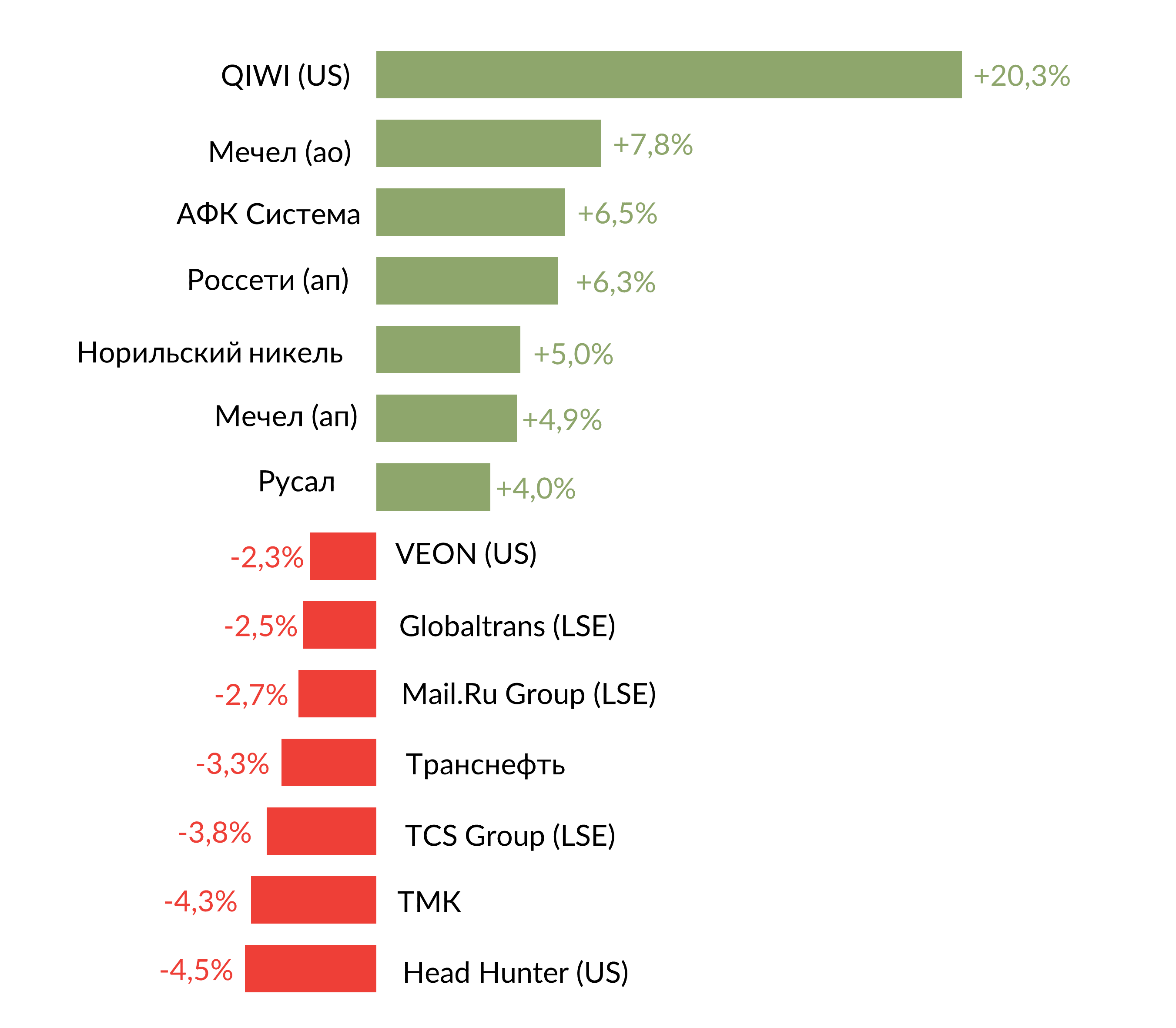

Наибольший рост за неделю с 19 по 23 августа наблюдается у бумаг Qiwi (+20,3%) вслед за сильными финансовыми результатами и новостями о планах продажи Рокетбанка, Мечела (ао: +7,8%; ап: +4,9%), АФК Системы (+6,5%) - ссылка на торговую идею, Россетей ап (+6,3%) после информации о планируемом выкупе МРСК Сибири у СУЭКа, Норильского никеля (+5%) после хороших финансовых результатов и объявления высоких промежуточных дивидендов, Русал (+4%).

В число аутсайдеров вошли Headhunter (-4,5%), ТМК (-4,3%), TCS Group (-3,8%), Транснефть (-3,3%), Mail.Ru Group (-2,7%), Globaltrans (-2,5%), Veon (-2,3%).

Лидеры роста и падения

Предстоящая неделя – российский рынок

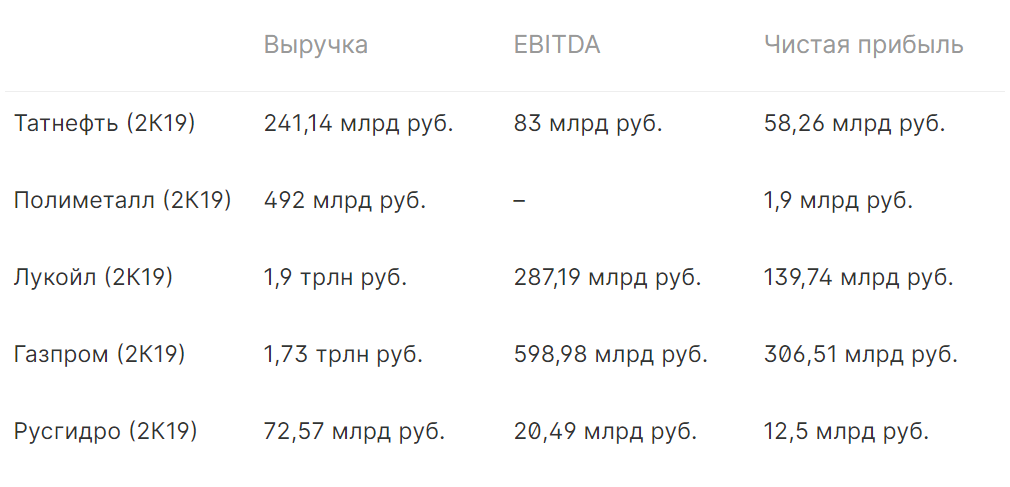

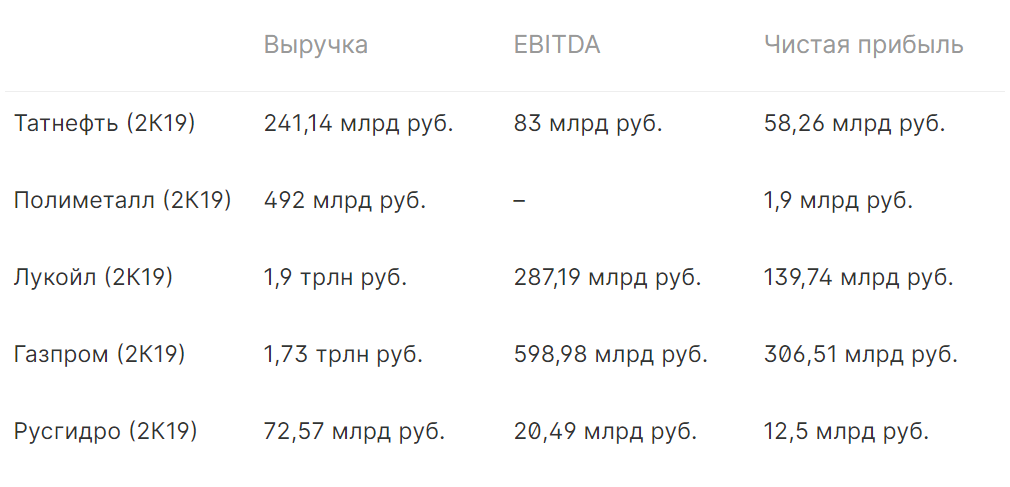

На предстоящей неделе отчетность по МСФО представят М.Видео, Лента, Аптека 36,6, АФК Система, Группа ЛСР, Акрон, Фосагро, Татнефть, Лукойл, Газпром, Русснефть, Русгидро, Полиметалл, Россети, Аэрофлот, БСПБ.

В соответствии с консенсус-прогнозами Bloomberg, компании представят следующие финансовые показатели:

Операционные результаты группы М.Видео – Эльдорадо за 2К19 оказались сдержанными: группа увеличила продажи на 9,1% г/г, до 92,23 млрд руб. с НДС. Продажи сопоставимых магазинов (LFL) по группе снизились на 1,5% г/г за счет сокращения LFL-продаж сети Эльдорадо на 5,3% г/г.

Операционные результаты Ленты за 2К19 также оказались неоднозначными. Совокупная выручка ретейлера во 2К19 выросла до 100,2 млрд руб. (+0,4% г/г), LFL-продажи выросли на 0,8% за счет увеличения среднего розничного чека на 0,2% при росте трафика на 0,6%. Во 2К19 ретейлер открыл два гипермаркета и один супермаркет.

Мы ожидаем умеренно-позитивные финансовые результаты группы ЛСР за 2К19, согласно операционным результатам компании за 2К19 стоимость заключенных новых договоров во 2К19 снизилась на 6% г/г, до 18 млрд руб., а объём составил 160 тыс. кв. м. Введено в эксплуатацию 97 тыс. кв. м чистой продаваемой площади (+10% г/г).

Аэрофлот представил финансовые показатели за 1П19 по РСБУ, согласно которым выручка выросла на 15% г/г, до 252,8 млрд руб. Чистый убыток компании вырос практически в два раза г/г, до 14,1 млрд руб.

Модельные портфели / Торговые идеи

Мы запустили торговую идею по покупке акций Норильского никеля (GMKN RX) +10% до конца года. Мы считаем акции Норильского никеля, крупнейшего в мире производителя никеля и палладия, привлекательными для покупки по итогам публикации сильных финансовых результатов, прогнозов роста спроса на никель, а также ввиду высокой дивидендной доходности.

Новости компаний – отчетность

Акрон опубликовал сильные финансовые результаты за 1П19. Выручка компании увеличилась до 60,47 млрд руб. (+22,2% г/г), благодаря росту объема продаж на 4,7%, росту мировых долларовых цен на большинство продуктов группы и повышению среднего курса доллара США по отношению к рублю на 10%. EBITDA составила 13,6 млрд руб. (+37,4% г/г). Чистая прибыль выросла в пять раз до 17,2 млрд руб. Показатель чистый долг/EBITDA составил 1,8х в долларовом выражении, не изменившись с 1К19.

Детский мир отчитался о росте выручки за 2К19 по МСФО на 16,3% г/г, до 28 млрд руб., в том числе объем выручки интернет-магазина вырос на 70,8% г/г, до 2,7 млрд руб., объем выручки сети в Казахстане вырос на 46,6% г/г, до 766 млн руб. EBITDA выросла на 18,8% г/г, до 3,36 млрд руб., рентабельность EBITDA выросла до 12% (1К19: 5,9%).

Чистая прибыль повысилась на 20,8% г/г, до 1,9 млрд руб, что выше консенсус-прогноза Интерфакса в 1,69 млрд руб. Показатель чистый долг/скорректированная EBITDA составил 2,1х, что выше аналогичного показателя за 1К19 в 1,8х.

Также компания повысила прогноз по количеству новых магазинов в 2019 г. с 70, до 90 ед.

Московская биржа опубликовала сильные финансовые результаты за 2К19, в соответствии с которыми операционные доходы увеличились на 9% г/г, до 11,1 млрд руб., из которых комиссионные доходы составили 6,56 млрд руб. (+10,7% г/г), благодаря росту объема комиссий практически на всех рынках. Процентные и прочие финансовые доходы увеличились на 9,4% г/г, до 4,5 млрд руб., скорректированная EBITDA увеличилась на 9,6% г/г, до 8,1 млрд руб., чистая прибыль выросла на 21,3% г/г, до 5,9 млрд руб.

Комиссионные доходы по рынку акций составили 540,6 млн руб. (+4,7% г/г), объем торгов на рынке акций — 2,99 трлн руб. (+3,7% г/г), комиссионные доходы на рынке облигаций — 751,6 млн руб. (+36,3% г/г), что является рекордным показателем для биржи, объем торгов без учета однодневных облигаций — 6,33 трлн руб. (+20,3% г/г), комиссионные доходы по денежному рынку — 1 788 млн руб. (+14,5% г/г), объем торгов — 84,47 трлн руб. (-7,9%) в связи со снижением объемов операций междилерского репо, комиссионные доходы на срочном рынке — 642,7 млн руб. (+4,9% г/г), объем торгов — 19,22 млрд руб. (-12% г/г) по причине снижения объемов торгов валютными и индексными контрактами, комиссионные доходы от расчетно-депозитарных услуг — 1 313,2 млн руб. (+ 19,5% г/г), объем торгов также вырос на 10,5% г/г, до 47 трлн руб.

Русал сообщил о пересмотре финансовых результатов за 2К19 и 1П19 по МСФО после публикации результатов Норникеля, 27,8% которого принадлежит Русалу. Так, за 2К19 чистая прибыль Русала составила $325 млн вместо $285 млн (-20,3% г/г вместо -30,14% г/г). За 1П19 достигла $625 млн вместо $558 млн (-34,3% г/г вместо -41,38% г/г).

En+ сообщила о пересмотре финансовых результатов за 2К19 и 1П19 по МСФО после публикации результатов Норникеля. Так, за 2К19 чистая прибыль группы составила $454 млн вместо $387 млн (+22,7% г/г вместо +4,6% г/г), за 1П19 – $863 млн вместо $796 млн (-16,77% г/г вместо -23,24% г/г).

ФСК опубликовала смешанные результаты по МСФО за 1П19. Выручка снизилась на 2,1% г/г, до 115 млрд руб. Скорректированная EBITDA составила 73,8 млрд руб. (+6,6% г/г), чистая прибыль достигла 50,7 млрд руб. (+24,6% г/г).

МРСК Волги опубликовала финансовые результаты по МСФО за 1П19.

Выручка компании выросла на 0,6% г/г, до 31,3 млрд руб. EBITDA составила 4,78 млрд руб. (-7,7% г/г).

Чистая прибыль составила 1,62 млрд руб. (-40,9% г/г).

Группа Черкизово опубликовала неоднозначные финансовые результаты по МСФО за 2К19. Выручка увеличилась на 25,5% г/г, до 29 млрд руб. Скорректированная EBITDA сократилась на 7,3% г/г, до 4,1 млрд руб. Чистая прибыль компании достигла 2,2 млрд руб. (-61,8% г/г).

Совет директоров Черкизово рекомендовал дивиденды за 1П19 в размере 48,79 руб./ао. Дивидендная доходность составит 2,6%. Дата закрытия реестра – 7 октября 2019 г.

Группа ожидает, что благодаря новому урожаю и снижению цен на зерновые рост себестоимости, зафиксированный в первом полугодии 2019 года, прекратится.

Кроме того, компания видит, что развитие отдельных экспортных направлений приносит обнадеживающие результаты, включая Китай, недавно открывший свой рынок для российской птицеводческой продукции.

Аэрофлот опубликовал операционные результаты за июль и семь месяцев. В июле группа Аэрофлот перевезла 6,4 млн пассажиров (+7,3% г/г). Компания Аэрофлот перевезла за месяц 3,7 млн пассажиров (+1,9%г/г). Пассажирооборот группы увеличился на 7,7% г/г, пассажирооборот авиакомпании – на 2,4%. Процент занятости пассажирских кресел по группе снизился на 1,2 п.п. г/г, до 90%. По авиакомпании показатель уменьшился на 1,7 п.п., до 87,6%.

За семь месяцев группа Аэрофлот перевезла 34,6 млн пассажиров (+12,2% г/г). Компания Аэрофлот перевезла за январь–июль 21,5 млн пассажиров (+8,3% г/г). Пассажирооборот группы увеличился на 12,8%г/г, пассажирооборот компании Аэрофлот вырос на 7,5% г/г. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,8 п.п. г/г, до 81,1%, по компании показатель уменьшился на 0,9 п.п., до 78,8%.

Трансконтейнер отчитался о росте выручки в 1П19 по МСФО, до 41,47 млрд руб. (+17,4% г/г). EBITDA увеличилась на 66% г/г, до 9,6 млрд руб.

Чистая прибыль группы составила 6,07 млрд руб. (+90% г/г). Чистый долг/EBITDA сократился на 13% г/г, до 1,8х. Совет директоров Трансконтейнера рекомендовал дивиденды за 1П19 в размере 154,57 руб./ао (одна обыкновенная акция соответствует десяти ГДР). Общая сумма дивидендов – 2,15 млрд руб. (35% чистой прибыли за 1П19 по РСБУ).

Дивидендная доходность может составить 2,2%. Дата закрытия реестра – 3 октября 2019 г.

Роснефть отчиталась о финансовых результатах по МСФО за 2К19.

Выручка компании увеличилась до 2,13 трлн руб. (+3,3% г/г), что превышает консенсус-прогноз Bloomberg в 2,07 трлн руб.

EBITDA составила 515 млрд руб. (-8,8% г/г), что меньше консенсус-прогноза Bloomberg в 522 млрд руб. Чистая прибыль уменьшилась до 194 млрд руб. (-14,9% г/г), что выше консенсус-прогноза Bloomberg в 179 млрд руб.

Чистый долг и торговые обязательства сократились на 157 млрд руб. за 1П19. Значение показателя чистый долг/ EBITDA на конец 2К19 составило в рублевом выражении 1,3x.

Совет директоров Роснефти рекомендовал дивиденды за 1П19 в размере 15,34 руб./акция, что оказалась ниже прогноза ITI Capital в 18,84 руб./акция. Общая сумма выплат составит 162,6 млрд руб., или 50% от чистой прибыли. Дивидендная доходность составит 3,7%. Дата закрытия реестра – 11 октября 2019 г.

Роснефть планирует в 2019 г. сохранить добычу газа на уровне прошлого года (67,26 млрд куб. м), сообщил менеджмент компании в ходе телефонной конференции. Из-за сделки ОПЕК+ компания может снизить капитальные вложения в 2019 г. с 1,2–1,3 трлн руб., до 1,1 трлн руб.

Чистый долг Роснефти по итогам 2К19 составил $45,7 млрд (+4% кв./кв.). Компания не смогла выполнить план по снижению чистого долга и торговых обязательств на $2 млрд к концу 2К19 из-за инцидента с Дружбой.

По оценкам менеджмента, старт работы отвода от трубопроводной системы Восточная Сибирь-Тихий океан (ВСТО) на Комсомольский НПЗ может увеличить загрузку последнего на 1 млн т в год. Проектная мощность трубопровода-отвода составляет 8 млн т в год, однако на данные уровни он сможет выйти только после того, как Роснефть построит резервуарный парк ориентировочно к 2021 г.

За 2К19 PDVSA снизила долг перед Роснефтью с $1,8, до $1,1 млрд.

Общий положительный эффект Роснефти от поставок на внутренний рынок нефтепродуктов в рамках механизма от демпфера составил 69 млрд руб.

Норникель опубликовал сильные финансовые результаты по МСФО за 2К19. Выручка компании увеличилась до $6,3 млрд (+8% г/г), что выше консенсус-прогноза Интерфакса в $6,26 млрд. EBITDA составила $3,7 млрд (+21% г/г), что превышает консенсус-прогноз Интерфакса в $3,5 млрд. Чистая прибыль компании увеличилась на 81% г/г, до $3 млрд., что также превышает консенсус-прогноз Интерфакса в $2,26 млрд.

Компания ожидает рост спроса на никель на 4% в 2019 г.

Совет директоров Норникеля рекомендовал дивиденды за 1П19 в размере 883,93 руб./ао, что лучше прогнозируемых ITI Capital 800 руб./ао.

Общая сумма выплат – $2,1 млрд. (FCF за 1П19: $2,2 млрд.)

Дивидендная доходность может составить 5,8%. Дата закрытия реестра – 7 октября 2019 г.

МТС отчитался за 2К19 по МСФО. Выручка увеличилась до 125,1 млрд руб. (+9,4% г/г). Скорректированная OIBDA составила 56,1 млрд руб. (+4,1% г/г). Чистая прибыль компании сократилась на 11% г/г, до 12,7 млрд руб. Компания улучшила прогноз на 2019 г. по росту выручки до 4–6% (ранее — 3%).

Прогноз по капитальным затратам на 2019 г. остается без изменений — 160 млрд руб. (с учетом затрат на закон Яровой — 90 млрд руб.).

TCS Group опубликовала сильные финансовые результаты за 2К19 по МСФО. Чистая прибыль увеличилась на 36% г/г, до 8,2 млрд руб., что превысило консенсус-прогноз Интерфакса в 8,05 млрд руб. Рентабельность капитала (ROE) снизилась за год с 69,3%, до 64,7% (1К19: 64,4%). Чистые кредиты и авансы выросли до 290,3 млрд руб. (+20,4% кв/кв). Чистая процентная маржа сократилась, до 23,1% против 24% за аналогичный период прошлого года и 21,5% за 1К19.

Компания повысила прогноз по чистому приросту кредитного портфеля с как «минимум 60%», до «существенно выше 60%».

Ожидаемая стоимость риска 7–8% (ранее 6–7%).

Прогнозируемая чистая прибыль — 35 млрд руб.

Стоимость фондирования — в диапазоне 6–7%.

Qiwi опубликовал финансовые результаты по МСФО за 2К19, согласно которым скорректированная выручка увеличилась 23% г/г, до 5 363 млн руб. ($88,2 млн). Скорректированная EBITDA составила 2 639 млн руб. ($41,8 млн) (+90% г/г). Скорректированная чистая прибыль выросла на 125% г/г, до 1 965 млн руб. ($31,2 млн).

Компания выплатит промежуточные дивиденды в размере $0,28/акцию. Дивидендная доходность составит 1,4%. Дата закрытия реестра: 30 августа.

Совет директоров Qiwi поручил топ-менеджменту изучить возможности частичной или полной продажи Рокетбанка.

Убыток проекта карт рассрочки «Совесть» за 2К19 составил 435 млн руб. (-38% г/г), сообщил менеджмент в ходе телефонной конференции.

Чистая прибыль от операций со средним и малым бизнесом составила 16 млн руб., по сравнению с убытком в 263 млн руб. за аналогичный период годом ранее. Это обусловлено развитием и масштабирование бизнеса Точки. По сегменту, связанному с Рокетбанком убыток увеличился в 5 раз г/г, до 511 млн руб., что связано с расходами на перевод операций из Открытия в группу Qiwi. Из Рокетбанка планируется создать отдельную финтех компанию.

Алроса опубликовала неоднозначные финансовые результаты за 2К19.

Выручка компании снизилась до 57 млрд руб. (-21% г/г) из-за сокращения объемов продаж (-8% г/г) и изменения ее структуры. EBITDA компании составила 25 млрд руб. (-39% г/г), что оказалось выше консенсус-прогноза Bloomberg в 23,86 млрд руб. Чистая прибыль уменьшилась до 13 млрд руб. (-47% г/г), что ниже консенсус-прогноза Bloomberg в 13,67 млрд руб.

Показатель чистый долг/EBITDA остался на уровне 1К19 – 0,3х, что позволяет менеджменту рекомендовать для выплаты дивидендов по результатам 1П19 до 100% свободного денежного потока, который за 2К19 составил 2,4 млрд руб. (1К19: 26 млрд руб.). Снижение вызвано падением операционного денежного потока, сезонным ростом инвестиций и увеличением оборотного капитала (до 11,9 млрд руб., +15% кв./кв.).

Таким образом сумма дивиденда может составить 3,84 руб./акция против прогнозируемых ITI Capital 6,26 руб./акция, а дивидендная доходность – 5,3%. Алроса представит окончательный прогноз по добыче на 2020 г. в сентябре, сообщил менеджмент компании в ходе телефонной конференции. Продажи компании снижаются четвертый месяц подряд в условиях вялой торговли на мировом рынке алмазов.

Компания не собирается проводить buy-back в ближайшем будущем, но менеджмент не исключает такой возможности в принципе.

Русагро сообщило о неоднозначных финансовых результатах по МСФО за 2К19. Консолидированная выручка по всем сегментам выросла до 41,38 млрд руб. (+136% г/г). Скорректированная EBITDA составила 4,71 млрд руб. (+16% г/г), что оказалось лучше консенсус-прогноза Bloomberg в 4,59 млрд руб. Чистая прибыль составила 1,69 млрд руб. (-21% г/г) из-за увеличения чистых процентных расходов на 188% г/г, до 1,14 млрд руб.

Новости компаний – сделки, допэмиссия, buy-back

Полюс планирует разместить в пользу своей дочерней структуры Полюс Красноярск 700 тыс. акций (около 0,5% акций от УК).

МТС и группа М.Видео-Эльдорадо открыли в Москве первый кобрендинговый магазин цифровых устройств и заключили партнерство в сфере розничных продаж. Ассортимент магазина насчитывает около 3 тыс. товаров. В 2019 г. компании планируют открыть ещё три подобных магазина в Москве, обсуждается выход на рынок Санкт-Петербурга. Ранее МТС сообщил, что закроет до 300 салонов сотовой связи к концу 2019 г. и будет оптимизировать бизнес-процессы за счет сотрудничества с другими компаниями.

Mail.ru Group в партнерстве с Proxima Capital купила контрольную долю в каршеринге YouDrive, включая сервис краткосрочной аренды машин для такси YouDrive Business и платформу для передачи автомобилей в каршеринг YouDrive Pool. Детали сделки не раскрываются. Стороны планируют увеличить количество автомобилей YouDrive в четыре раза, до 10 тыс. ед. в 2019 г. Не исключается возможность передачи YouDrive в СП со Сбербанком в рамках ранее анонсированной стратегии О2О-платформы.

Финансовые результаты YouDrive не будут консолидированы в отчетность Mail.ru Group.

Русагро приобрела 22,5% в ГК Агро-Белогорье, которая по итогам 2018 г. стала третьей компанией по производству свинины в России с долей рынка в 5% и объемом выпуска 219 тыс. т. Совокупная выручка Агро-Белогорье в 2018 г. составила 25,4 млрд руб. Сумма сделки не раскрывается.

Россети планируют выкупить 40,4% МРСК Сибири у крупнейшего миноритария компании СУЭК (доля владения около 42%), доведя свою долю до 95,99%. Ранее СУЭК просила Минэнерго передать МРСК Сибири в её управление, обсуждалось привлечение частных инвестиций, однако министерство отклонило просьбу, так как у Россетей была отрицательная позиция по данному вопросу. Капитализация МРСК Сибири выросла на 136% с начала 2019 г. Потенциальная сделка оценивается в 12 млрд руб., сообщает Коммерсант.

ЛСР приобрела завод по производству газобетона у датской компании H+H, детали сделки не раскрываются. Завод в Ленинградской области станет частью структурного подразделения «ЛСР.Стеновые». Номенклатура завода включает стеновые и перегородочные блоки, проектная мощность предприятия – 400 тыс. куб. м.

Сделка укрепит позиции подразделения на рынке газобетона в СЗФО и позволит оптимизировать логистику отгрузок, коммерческих и административных расходов.

Прочие новости

Детский мир запустил интернет-магазин в Казахстане.

Сервис охватывает 31 супермаркет в 16 городах страны. Время доставки – 60 минут. Проект рассчитан на повышение лояльности покупателей и увеличение доли интернет-продаж, которая в 2К19 составила 9,6% совокупной выручки.

X5 Retail Group открыла самый крупный в своей сети dark store, третий по счету dark-store Perekrestok.ru. Благодаря его запуску совокупная мощность онлайн-супермаркета Perekrestok.ru выросла в 1,5 раза, в Москве – в два раза. Вместимость нового dark store составляет 35 тыс. наименований продукции (максимальная обработка заказов 5 тыс./день).

Акционеры Лукойла предъявили к выкупу 82,9 млн акций, в т.ч. от Lukoil Securities Limited (100%-ного дочернего общества компании) поступило заявление о продаже 36,6 млн акций.

Стоимость выкупа составит 5450 руб./акция.

Срок оплаты – не позднее 28 августа 2019 г.

По условиям оферты Лукойл планирует выкупить 35 млн размещенных акций.

Доходность КО США снижается до трехлетнего минимума. Несмотря на распродажу в пятницу, в лидеры роста вышли IT-сектор Китая (+3,5%), CSI 300 и РТС (+2,3%). Первые четыре дня предыдущей торговой недели позволили рынкам закрыться в плюсе – под максимальным давлением оказался рынок США. S&P 500 отступил на 1,5%, сектор здравоохранения просел на 3,2%, также в минусе оказались американские нефтесервисные компании. Главным аутсайдером среди развивающихся рынков стала Бразилия (-2,5%).

Куда вкладываться?

На данном этапе мы рекомендуем вкладываться в золото и оставаться в высокодоходных еврооблигациях развивающихся рынков. Давление на рынки акций сохранится, главным образом на американский и европейский, в меньшей степени – на российский.

Недооцененные долларовые еврооблигации финансового сектора ЛАТАМ, особенно Мексики, в том числе Credit Real, оказались в лидерах. Мы рекомендуем увеличивать вложения в долларовые обязательства недооцененных компаний с высокими финансовыми показателями.

В числе акций с максимальным потенциалом роста в ближайшие 12 месяцев – Китай (30%), Мексика (+26%), Россия (+25%) и Турция (+23%).

Наши ожидания

В обозримой перспективе рынки останутся под давлением – валюта развивающихся рынков будет слабеть к доллару с учетом мер, которые Китай будет принимать в ответ на торговые ограничения со стороны США. Ситуация улучшится, если только Трамп будет отвечать, иначе risk-off лишь усугубится.

Во Франции проходит саммит G-7, где Трамп проводит встречи с премьер-министром Великобритании Борисом Джонсоном в преддверии выхода королевства из ЕС. США готовится выпустить статистику по объему заказов на товары длительного пользования, которая может показать, как пошлины на китайский импорт сказываются на американской экономике.

График недели

Текущий спред самый высокий за три года в связи с падением доходности КО США

Предстоящая неделя – зарубежные рынки

Понедельник, 26 августа

В Биаррице проходит саммит G-7. Президент Эммануэль Макрон принимает лидеров Великобритании, США, Канады, Германии, Италии и Японии. На пути совместных действий стоят разногласия по целому ряду вопросов – от Брексита до окружающей среды.

США выпустят данные по объему заказов на товары длительного пользования.

Четверг, 29 августа

Уточненные данные по ВВП США за второй квартал могут показать незначительное замедление экономического роста. Предыдущие данные показали, что драйвером роста выступают потребительские расходы, тогда как объем иностранных инвестиций сократился впервые за более чем три года.

Пятница, 30 августа

Данные по числу буровых от Baker-Hughes.

Личные доходы/расходы в США, Chicago PMI, настроения потребителей.

Нефть

За неделю с 19 по 23 августа Brent подорожал на 1,19%, до $59,34/барр.

По данным EIA запасы сырой нефти в США сократились впервые за три недели, до 2,73 млн барр., против ожидаемого сокращения на 1,89 млн барр., что стало позитивным триггером для роста цен на сырье. Однако давление на рынок оказывает напряженность в торговом споре между США и Китаем, что поддерживает опасения относительно темпов роста глобальных экономик.

Иран запросил разрешение на экспорт нефти не менее 700 тыс. барр. в сутки в качестве жеста доброй воли Запада. Эмманюэль Макрон поддержал идею разрешить Ирану в течение ограниченного периода времени продавать сырье, однако для этого Тегеран должен вернуться к договоренностям по ядерной программе 2015 г. Дональд Трамп, в свою очередь, не готов снять нефтяное эмбарго.

Российский рынок

В России с 13 по 19 августа зафиксирована дефляция – 0,1%, это уже третий случай недельной дефляции за четыре недели, годовая инфляция составила 4,3%, сообщает Росстат. ЦБ ожидает инфляцию на уровне 4,2–4,7% в 2019 г.

ВВП России в июле увеличился на 1,7% по сравнению с уточненными 0,8% в июне, сообщило Минэкономразвития. За 7М19 показатель вырос на 0,9% г/г., что обусловлено восстановлением темпов экономического роста после слабой динамики в 1П19.

Оборот розничной торговли в июле также увеличился – на 1% г/г, до 2,79 трлн руб., но замедлился на 0,4 п.п. м/м. За 7М19 оборот вырос до 18,48 трлн руб. (+1,6% г/г).

Рост реальной заработной платы в июле ускорился на 3,5% г/г и 0,6 п.п. м/м, а за 7М19 – на 2,1% г/г.

Наибольший рост за неделю с 19 по 23 августа наблюдается у бумаг Qiwi (+20,3%) вслед за сильными финансовыми результатами и новостями о планах продажи Рокетбанка, Мечела (ао: +7,8%; ап: +4,9%), АФК Системы (+6,5%) - ссылка на торговую идею, Россетей ап (+6,3%) после информации о планируемом выкупе МРСК Сибири у СУЭКа, Норильского никеля (+5%) после хороших финансовых результатов и объявления высоких промежуточных дивидендов, Русал (+4%).

В число аутсайдеров вошли Headhunter (-4,5%), ТМК (-4,3%), TCS Group (-3,8%), Транснефть (-3,3%), Mail.Ru Group (-2,7%), Globaltrans (-2,5%), Veon (-2,3%).

Лидеры роста и падения

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО представят М.Видео, Лента, Аптека 36,6, АФК Система, Группа ЛСР, Акрон, Фосагро, Татнефть, Лукойл, Газпром, Русснефть, Русгидро, Полиметалл, Россети, Аэрофлот, БСПБ.

В соответствии с консенсус-прогнозами Bloomberg, компании представят следующие финансовые показатели:

Операционные результаты группы М.Видео – Эльдорадо за 2К19 оказались сдержанными: группа увеличила продажи на 9,1% г/г, до 92,23 млрд руб. с НДС. Продажи сопоставимых магазинов (LFL) по группе снизились на 1,5% г/г за счет сокращения LFL-продаж сети Эльдорадо на 5,3% г/г.

Операционные результаты Ленты за 2К19 также оказались неоднозначными. Совокупная выручка ретейлера во 2К19 выросла до 100,2 млрд руб. (+0,4% г/г), LFL-продажи выросли на 0,8% за счет увеличения среднего розничного чека на 0,2% при росте трафика на 0,6%. Во 2К19 ретейлер открыл два гипермаркета и один супермаркет.

Мы ожидаем умеренно-позитивные финансовые результаты группы ЛСР за 2К19, согласно операционным результатам компании за 2К19 стоимость заключенных новых договоров во 2К19 снизилась на 6% г/г, до 18 млрд руб., а объём составил 160 тыс. кв. м. Введено в эксплуатацию 97 тыс. кв. м чистой продаваемой площади (+10% г/г).

Аэрофлот представил финансовые показатели за 1П19 по РСБУ, согласно которым выручка выросла на 15% г/г, до 252,8 млрд руб. Чистый убыток компании вырос практически в два раза г/г, до 14,1 млрд руб.

Модельные портфели / Торговые идеи

Мы запустили торговую идею по покупке акций Норильского никеля (GMKN RX) +10% до конца года. Мы считаем акции Норильского никеля, крупнейшего в мире производителя никеля и палладия, привлекательными для покупки по итогам публикации сильных финансовых результатов, прогнозов роста спроса на никель, а также ввиду высокой дивидендной доходности.

Новости компаний – отчетность

Акрон опубликовал сильные финансовые результаты за 1П19. Выручка компании увеличилась до 60,47 млрд руб. (+22,2% г/г), благодаря росту объема продаж на 4,7%, росту мировых долларовых цен на большинство продуктов группы и повышению среднего курса доллара США по отношению к рублю на 10%. EBITDA составила 13,6 млрд руб. (+37,4% г/г). Чистая прибыль выросла в пять раз до 17,2 млрд руб. Показатель чистый долг/EBITDA составил 1,8х в долларовом выражении, не изменившись с 1К19.

Детский мир отчитался о росте выручки за 2К19 по МСФО на 16,3% г/г, до 28 млрд руб., в том числе объем выручки интернет-магазина вырос на 70,8% г/г, до 2,7 млрд руб., объем выручки сети в Казахстане вырос на 46,6% г/г, до 766 млн руб. EBITDA выросла на 18,8% г/г, до 3,36 млрд руб., рентабельность EBITDA выросла до 12% (1К19: 5,9%).

Чистая прибыль повысилась на 20,8% г/г, до 1,9 млрд руб, что выше консенсус-прогноза Интерфакса в 1,69 млрд руб. Показатель чистый долг/скорректированная EBITDA составил 2,1х, что выше аналогичного показателя за 1К19 в 1,8х.

Также компания повысила прогноз по количеству новых магазинов в 2019 г. с 70, до 90 ед.

Московская биржа опубликовала сильные финансовые результаты за 2К19, в соответствии с которыми операционные доходы увеличились на 9% г/г, до 11,1 млрд руб., из которых комиссионные доходы составили 6,56 млрд руб. (+10,7% г/г), благодаря росту объема комиссий практически на всех рынках. Процентные и прочие финансовые доходы увеличились на 9,4% г/г, до 4,5 млрд руб., скорректированная EBITDA увеличилась на 9,6% г/г, до 8,1 млрд руб., чистая прибыль выросла на 21,3% г/г, до 5,9 млрд руб.

Комиссионные доходы по рынку акций составили 540,6 млн руб. (+4,7% г/г), объем торгов на рынке акций — 2,99 трлн руб. (+3,7% г/г), комиссионные доходы на рынке облигаций — 751,6 млн руб. (+36,3% г/г), что является рекордным показателем для биржи, объем торгов без учета однодневных облигаций — 6,33 трлн руб. (+20,3% г/г), комиссионные доходы по денежному рынку — 1 788 млн руб. (+14,5% г/г), объем торгов — 84,47 трлн руб. (-7,9%) в связи со снижением объемов операций междилерского репо, комиссионные доходы на срочном рынке — 642,7 млн руб. (+4,9% г/г), объем торгов — 19,22 млрд руб. (-12% г/г) по причине снижения объемов торгов валютными и индексными контрактами, комиссионные доходы от расчетно-депозитарных услуг — 1 313,2 млн руб. (+ 19,5% г/г), объем торгов также вырос на 10,5% г/г, до 47 трлн руб.

Русал сообщил о пересмотре финансовых результатов за 2К19 и 1П19 по МСФО после публикации результатов Норникеля, 27,8% которого принадлежит Русалу. Так, за 2К19 чистая прибыль Русала составила $325 млн вместо $285 млн (-20,3% г/г вместо -30,14% г/г). За 1П19 достигла $625 млн вместо $558 млн (-34,3% г/г вместо -41,38% г/г).

En+ сообщила о пересмотре финансовых результатов за 2К19 и 1П19 по МСФО после публикации результатов Норникеля. Так, за 2К19 чистая прибыль группы составила $454 млн вместо $387 млн (+22,7% г/г вместо +4,6% г/г), за 1П19 – $863 млн вместо $796 млн (-16,77% г/г вместо -23,24% г/г).

ФСК опубликовала смешанные результаты по МСФО за 1П19. Выручка снизилась на 2,1% г/г, до 115 млрд руб. Скорректированная EBITDA составила 73,8 млрд руб. (+6,6% г/г), чистая прибыль достигла 50,7 млрд руб. (+24,6% г/г).

МРСК Волги опубликовала финансовые результаты по МСФО за 1П19.

Выручка компании выросла на 0,6% г/г, до 31,3 млрд руб. EBITDA составила 4,78 млрд руб. (-7,7% г/г).

Чистая прибыль составила 1,62 млрд руб. (-40,9% г/г).

Группа Черкизово опубликовала неоднозначные финансовые результаты по МСФО за 2К19. Выручка увеличилась на 25,5% г/г, до 29 млрд руб. Скорректированная EBITDA сократилась на 7,3% г/г, до 4,1 млрд руб. Чистая прибыль компании достигла 2,2 млрд руб. (-61,8% г/г).

Совет директоров Черкизово рекомендовал дивиденды за 1П19 в размере 48,79 руб./ао. Дивидендная доходность составит 2,6%. Дата закрытия реестра – 7 октября 2019 г.

Группа ожидает, что благодаря новому урожаю и снижению цен на зерновые рост себестоимости, зафиксированный в первом полугодии 2019 года, прекратится.

Кроме того, компания видит, что развитие отдельных экспортных направлений приносит обнадеживающие результаты, включая Китай, недавно открывший свой рынок для российской птицеводческой продукции.

Аэрофлот опубликовал операционные результаты за июль и семь месяцев. В июле группа Аэрофлот перевезла 6,4 млн пассажиров (+7,3% г/г). Компания Аэрофлот перевезла за месяц 3,7 млн пассажиров (+1,9%г/г). Пассажирооборот группы увеличился на 7,7% г/г, пассажирооборот авиакомпании – на 2,4%. Процент занятости пассажирских кресел по группе снизился на 1,2 п.п. г/г, до 90%. По авиакомпании показатель уменьшился на 1,7 п.п., до 87,6%.

За семь месяцев группа Аэрофлот перевезла 34,6 млн пассажиров (+12,2% г/г). Компания Аэрофлот перевезла за январь–июль 21,5 млн пассажиров (+8,3% г/г). Пассажирооборот группы увеличился на 12,8%г/г, пассажирооборот компании Аэрофлот вырос на 7,5% г/г. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,8 п.п. г/г, до 81,1%, по компании показатель уменьшился на 0,9 п.п., до 78,8%.

Трансконтейнер отчитался о росте выручки в 1П19 по МСФО, до 41,47 млрд руб. (+17,4% г/г). EBITDA увеличилась на 66% г/г, до 9,6 млрд руб.

Чистая прибыль группы составила 6,07 млрд руб. (+90% г/г). Чистый долг/EBITDA сократился на 13% г/г, до 1,8х. Совет директоров Трансконтейнера рекомендовал дивиденды за 1П19 в размере 154,57 руб./ао (одна обыкновенная акция соответствует десяти ГДР). Общая сумма дивидендов – 2,15 млрд руб. (35% чистой прибыли за 1П19 по РСБУ).

Дивидендная доходность может составить 2,2%. Дата закрытия реестра – 3 октября 2019 г.

Роснефть отчиталась о финансовых результатах по МСФО за 2К19.

Выручка компании увеличилась до 2,13 трлн руб. (+3,3% г/г), что превышает консенсус-прогноз Bloomberg в 2,07 трлн руб.

EBITDA составила 515 млрд руб. (-8,8% г/г), что меньше консенсус-прогноза Bloomberg в 522 млрд руб. Чистая прибыль уменьшилась до 194 млрд руб. (-14,9% г/г), что выше консенсус-прогноза Bloomberg в 179 млрд руб.

Чистый долг и торговые обязательства сократились на 157 млрд руб. за 1П19. Значение показателя чистый долг/ EBITDA на конец 2К19 составило в рублевом выражении 1,3x.

Совет директоров Роснефти рекомендовал дивиденды за 1П19 в размере 15,34 руб./акция, что оказалась ниже прогноза ITI Capital в 18,84 руб./акция. Общая сумма выплат составит 162,6 млрд руб., или 50% от чистой прибыли. Дивидендная доходность составит 3,7%. Дата закрытия реестра – 11 октября 2019 г.

Роснефть планирует в 2019 г. сохранить добычу газа на уровне прошлого года (67,26 млрд куб. м), сообщил менеджмент компании в ходе телефонной конференции. Из-за сделки ОПЕК+ компания может снизить капитальные вложения в 2019 г. с 1,2–1,3 трлн руб., до 1,1 трлн руб.

Чистый долг Роснефти по итогам 2К19 составил $45,7 млрд (+4% кв./кв.). Компания не смогла выполнить план по снижению чистого долга и торговых обязательств на $2 млрд к концу 2К19 из-за инцидента с Дружбой.

По оценкам менеджмента, старт работы отвода от трубопроводной системы Восточная Сибирь-Тихий океан (ВСТО) на Комсомольский НПЗ может увеличить загрузку последнего на 1 млн т в год. Проектная мощность трубопровода-отвода составляет 8 млн т в год, однако на данные уровни он сможет выйти только после того, как Роснефть построит резервуарный парк ориентировочно к 2021 г.

За 2К19 PDVSA снизила долг перед Роснефтью с $1,8, до $1,1 млрд.

Общий положительный эффект Роснефти от поставок на внутренний рынок нефтепродуктов в рамках механизма от демпфера составил 69 млрд руб.

Норникель опубликовал сильные финансовые результаты по МСФО за 2К19. Выручка компании увеличилась до $6,3 млрд (+8% г/г), что выше консенсус-прогноза Интерфакса в $6,26 млрд. EBITDA составила $3,7 млрд (+21% г/г), что превышает консенсус-прогноз Интерфакса в $3,5 млрд. Чистая прибыль компании увеличилась на 81% г/г, до $3 млрд., что также превышает консенсус-прогноз Интерфакса в $2,26 млрд.

Компания ожидает рост спроса на никель на 4% в 2019 г.

Совет директоров Норникеля рекомендовал дивиденды за 1П19 в размере 883,93 руб./ао, что лучше прогнозируемых ITI Capital 800 руб./ао.

Общая сумма выплат – $2,1 млрд. (FCF за 1П19: $2,2 млрд.)

Дивидендная доходность может составить 5,8%. Дата закрытия реестра – 7 октября 2019 г.

МТС отчитался за 2К19 по МСФО. Выручка увеличилась до 125,1 млрд руб. (+9,4% г/г). Скорректированная OIBDA составила 56,1 млрд руб. (+4,1% г/г). Чистая прибыль компании сократилась на 11% г/г, до 12,7 млрд руб. Компания улучшила прогноз на 2019 г. по росту выручки до 4–6% (ранее — 3%).

Прогноз по капитальным затратам на 2019 г. остается без изменений — 160 млрд руб. (с учетом затрат на закон Яровой — 90 млрд руб.).

TCS Group опубликовала сильные финансовые результаты за 2К19 по МСФО. Чистая прибыль увеличилась на 36% г/г, до 8,2 млрд руб., что превысило консенсус-прогноз Интерфакса в 8,05 млрд руб. Рентабельность капитала (ROE) снизилась за год с 69,3%, до 64,7% (1К19: 64,4%). Чистые кредиты и авансы выросли до 290,3 млрд руб. (+20,4% кв/кв). Чистая процентная маржа сократилась, до 23,1% против 24% за аналогичный период прошлого года и 21,5% за 1К19.

Компания повысила прогноз по чистому приросту кредитного портфеля с как «минимум 60%», до «существенно выше 60%».

Ожидаемая стоимость риска 7–8% (ранее 6–7%).

Прогнозируемая чистая прибыль — 35 млрд руб.

Стоимость фондирования — в диапазоне 6–7%.

Qiwi опубликовал финансовые результаты по МСФО за 2К19, согласно которым скорректированная выручка увеличилась 23% г/г, до 5 363 млн руб. ($88,2 млн). Скорректированная EBITDA составила 2 639 млн руб. ($41,8 млн) (+90% г/г). Скорректированная чистая прибыль выросла на 125% г/г, до 1 965 млн руб. ($31,2 млн).

Компания выплатит промежуточные дивиденды в размере $0,28/акцию. Дивидендная доходность составит 1,4%. Дата закрытия реестра: 30 августа.

Совет директоров Qiwi поручил топ-менеджменту изучить возможности частичной или полной продажи Рокетбанка.

Убыток проекта карт рассрочки «Совесть» за 2К19 составил 435 млн руб. (-38% г/г), сообщил менеджмент в ходе телефонной конференции.

Чистая прибыль от операций со средним и малым бизнесом составила 16 млн руб., по сравнению с убытком в 263 млн руб. за аналогичный период годом ранее. Это обусловлено развитием и масштабирование бизнеса Точки. По сегменту, связанному с Рокетбанком убыток увеличился в 5 раз г/г, до 511 млн руб., что связано с расходами на перевод операций из Открытия в группу Qiwi. Из Рокетбанка планируется создать отдельную финтех компанию.

Алроса опубликовала неоднозначные финансовые результаты за 2К19.

Выручка компании снизилась до 57 млрд руб. (-21% г/г) из-за сокращения объемов продаж (-8% г/г) и изменения ее структуры. EBITDA компании составила 25 млрд руб. (-39% г/г), что оказалось выше консенсус-прогноза Bloomberg в 23,86 млрд руб. Чистая прибыль уменьшилась до 13 млрд руб. (-47% г/г), что ниже консенсус-прогноза Bloomberg в 13,67 млрд руб.

Показатель чистый долг/EBITDA остался на уровне 1К19 – 0,3х, что позволяет менеджменту рекомендовать для выплаты дивидендов по результатам 1П19 до 100% свободного денежного потока, который за 2К19 составил 2,4 млрд руб. (1К19: 26 млрд руб.). Снижение вызвано падением операционного денежного потока, сезонным ростом инвестиций и увеличением оборотного капитала (до 11,9 млрд руб., +15% кв./кв.).

Таким образом сумма дивиденда может составить 3,84 руб./акция против прогнозируемых ITI Capital 6,26 руб./акция, а дивидендная доходность – 5,3%. Алроса представит окончательный прогноз по добыче на 2020 г. в сентябре, сообщил менеджмент компании в ходе телефонной конференции. Продажи компании снижаются четвертый месяц подряд в условиях вялой торговли на мировом рынке алмазов.

Компания не собирается проводить buy-back в ближайшем будущем, но менеджмент не исключает такой возможности в принципе.

Русагро сообщило о неоднозначных финансовых результатах по МСФО за 2К19. Консолидированная выручка по всем сегментам выросла до 41,38 млрд руб. (+136% г/г). Скорректированная EBITDA составила 4,71 млрд руб. (+16% г/г), что оказалось лучше консенсус-прогноза Bloomberg в 4,59 млрд руб. Чистая прибыль составила 1,69 млрд руб. (-21% г/г) из-за увеличения чистых процентных расходов на 188% г/г, до 1,14 млрд руб.

Новости компаний – сделки, допэмиссия, buy-back

Полюс планирует разместить в пользу своей дочерней структуры Полюс Красноярск 700 тыс. акций (около 0,5% акций от УК).

МТС и группа М.Видео-Эльдорадо открыли в Москве первый кобрендинговый магазин цифровых устройств и заключили партнерство в сфере розничных продаж. Ассортимент магазина насчитывает около 3 тыс. товаров. В 2019 г. компании планируют открыть ещё три подобных магазина в Москве, обсуждается выход на рынок Санкт-Петербурга. Ранее МТС сообщил, что закроет до 300 салонов сотовой связи к концу 2019 г. и будет оптимизировать бизнес-процессы за счет сотрудничества с другими компаниями.

Mail.ru Group в партнерстве с Proxima Capital купила контрольную долю в каршеринге YouDrive, включая сервис краткосрочной аренды машин для такси YouDrive Business и платформу для передачи автомобилей в каршеринг YouDrive Pool. Детали сделки не раскрываются. Стороны планируют увеличить количество автомобилей YouDrive в четыре раза, до 10 тыс. ед. в 2019 г. Не исключается возможность передачи YouDrive в СП со Сбербанком в рамках ранее анонсированной стратегии О2О-платформы.

Финансовые результаты YouDrive не будут консолидированы в отчетность Mail.ru Group.

Русагро приобрела 22,5% в ГК Агро-Белогорье, которая по итогам 2018 г. стала третьей компанией по производству свинины в России с долей рынка в 5% и объемом выпуска 219 тыс. т. Совокупная выручка Агро-Белогорье в 2018 г. составила 25,4 млрд руб. Сумма сделки не раскрывается.

Россети планируют выкупить 40,4% МРСК Сибири у крупнейшего миноритария компании СУЭК (доля владения около 42%), доведя свою долю до 95,99%. Ранее СУЭК просила Минэнерго передать МРСК Сибири в её управление, обсуждалось привлечение частных инвестиций, однако министерство отклонило просьбу, так как у Россетей была отрицательная позиция по данному вопросу. Капитализация МРСК Сибири выросла на 136% с начала 2019 г. Потенциальная сделка оценивается в 12 млрд руб., сообщает Коммерсант.

ЛСР приобрела завод по производству газобетона у датской компании H+H, детали сделки не раскрываются. Завод в Ленинградской области станет частью структурного подразделения «ЛСР.Стеновые». Номенклатура завода включает стеновые и перегородочные блоки, проектная мощность предприятия – 400 тыс. куб. м.

Сделка укрепит позиции подразделения на рынке газобетона в СЗФО и позволит оптимизировать логистику отгрузок, коммерческих и административных расходов.

Прочие новости

Детский мир запустил интернет-магазин в Казахстане.

Сервис охватывает 31 супермаркет в 16 городах страны. Время доставки – 60 минут. Проект рассчитан на повышение лояльности покупателей и увеличение доли интернет-продаж, которая в 2К19 составила 9,6% совокупной выручки.

X5 Retail Group открыла самый крупный в своей сети dark store, третий по счету dark-store Perekrestok.ru. Благодаря его запуску совокупная мощность онлайн-супермаркета Perekrestok.ru выросла в 1,5 раза, в Москве – в два раза. Вместимость нового dark store составляет 35 тыс. наименований продукции (максимальная обработка заказов 5 тыс./день).

Акционеры Лукойла предъявили к выкупу 82,9 млн акций, в т.ч. от Lukoil Securities Limited (100%-ного дочернего общества компании) поступило заявление о продаже 36,6 млн акций.

Стоимость выкупа составит 5450 руб./акция.

Срок оплаты – не позднее 28 августа 2019 г.

По условиям оферты Лукойл планирует выкупить 35 млн размещенных акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба