1 сентября 2019 finversia.ru Тремасов Кирилл

Или почему нельзя верить Максиму Орешкину.

• почему прогнозы Минэка не надо принимать за чистую монету

• с помощью каких цифр Минэк пытается манипулировать бизнес-ожиданиями, а какие приближены к реальности

• что Орешкин сказал про нулевые ставки

• почему не стоит рассчитывать на инвестиционный рост, по крайней мере, в следующем году

• какой наиболее реальный сценарий на следующий год

С приходом Максима Орешкина в Минэк видение макропрогноза – наиболее важного экономического документа, выходящего из стен министерства – кардинально изменилось. Ранее макропрогноз рассматривался во многом как технический документ, необходимый для аккуратного расчета бюджетных доходов. Макропрогноз был в высокой степени независимым, отражая видение экономических трендов специалистами Минэка. Из-за этого часто случались горячие споры с Минфином, который всегда стремился закладывать в бюджетные расчеты более консервативные прогнозы ключевых макропараметров.

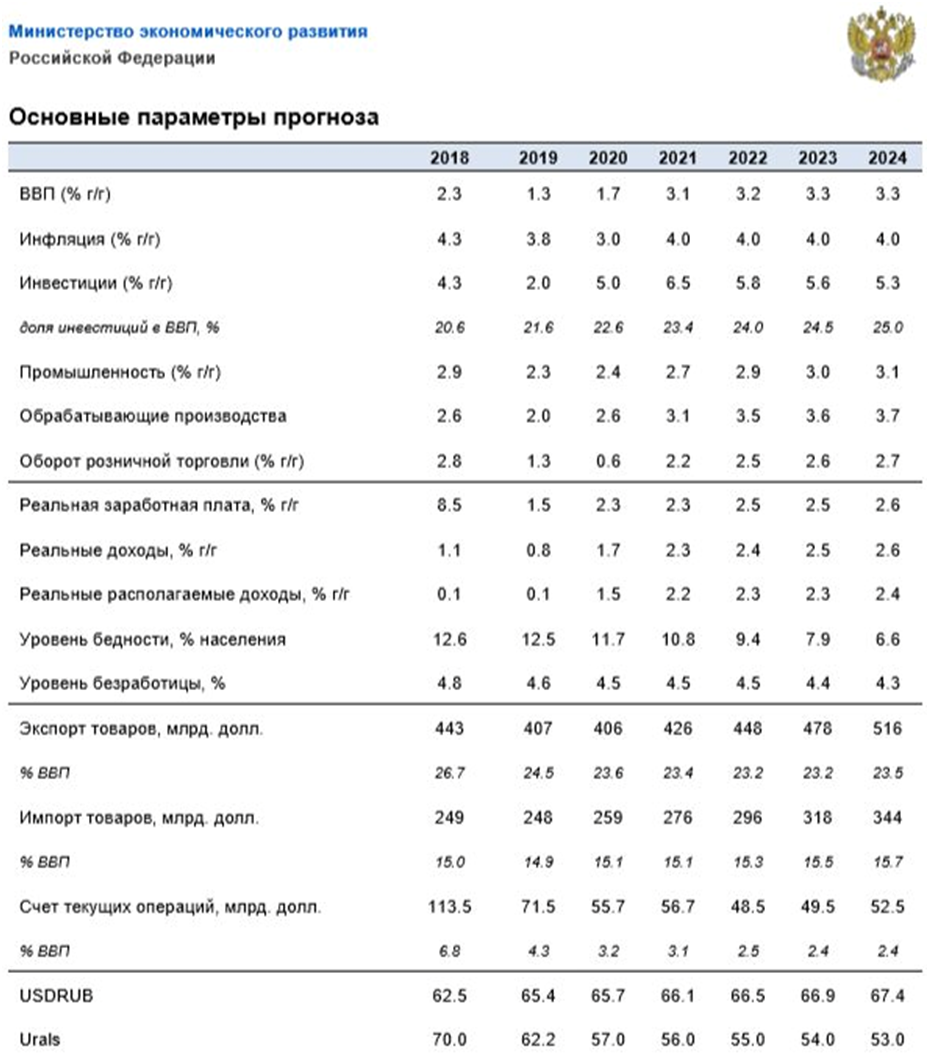

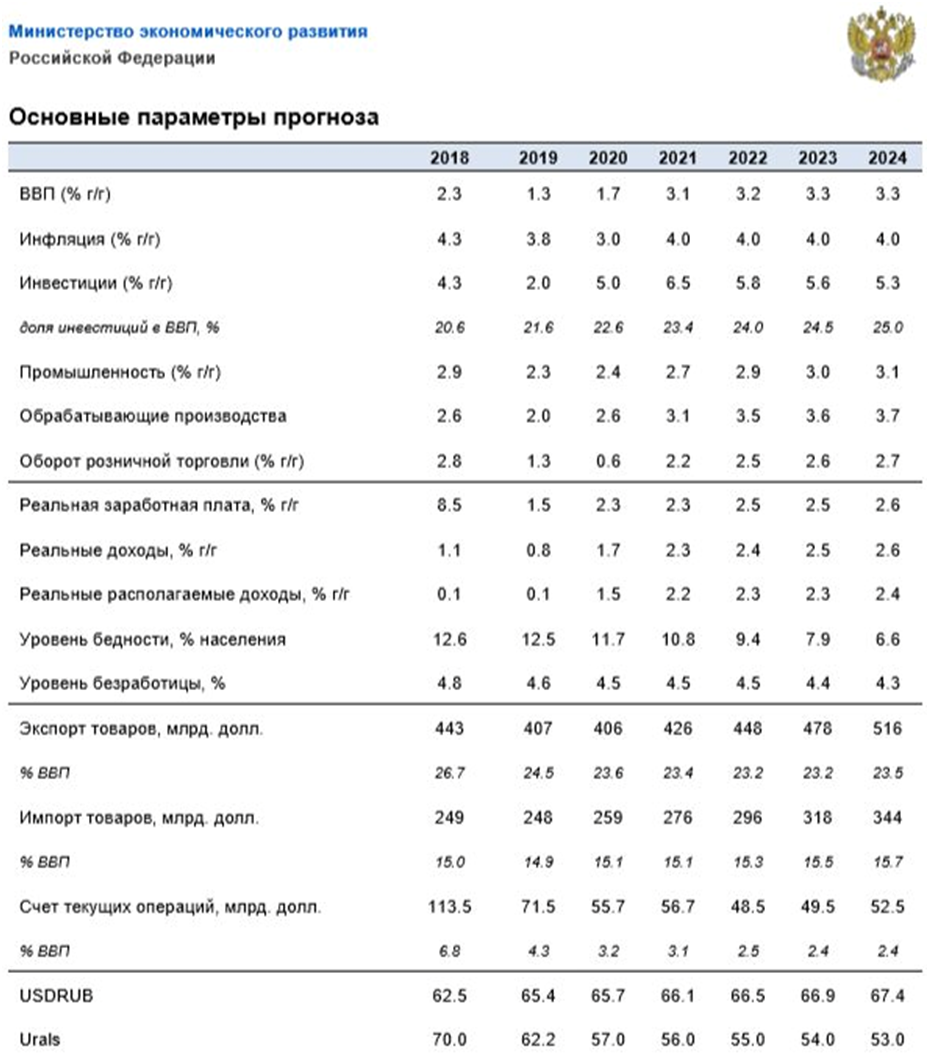

Основное изменение, произошедшее с макропрогнозом Минэка в последние пару лет, – он приобрёл целевой характер. Иными словами, прогноз сейчас отражает желаемое видение экономики. Правительство, как известно, хочет инвестиционную модель роста, поэтому мы и видим 7%-й рост инвестиций на 2020 год (в обновленном прогнозе https://t.me/russianmacro/5801 эта цифра снижена до 5%). Круглые цифры по инвестициям (2.0% в 2019г, 5.0% – 2020, 6.5% – 2021г) выдают очевидный факт, что ставятся они на глазок, никаких расчетов, базирующихся на инвестиционных планах компаний и государства, а также эластичности инвестиционного спроса к тем или иным внешним и внутренним параметрам, не делается. Я уж не говорю про сложные макро-эконометрические модели, которые не используются в принципе (что, наверное, и правильно, учитывая качество статистики).

Роль прогноза также изменилась. Максим Орешкин с приходом в Минэк заявил, что прогноз должен служить не только ориентиром для бизнеса (действительно, многие компании в свои бизнес-планы закладывают именно минэковские цифры), но должен активно формировать бизнес-ожидания. То есть такая, своего рода, вербальная интервенция. Тезис был воспринят буквально, многие чиновники, не только из Минэка, решили, что теперь мы должны всегда говорить только о том, как у нас всё хорошо, и будет ещё лучше. И заряжать своим оптимизмом страну. Но к сегодняшнему дню подобные заявления стали выглядеть как-то уже совсем неприлично.

Именно через призму вот этих двух моментов и стоит рассматривать все прогнозы министерства. Как я уже отмечал https://t.me/russianmacro/5795, одной из самых скандальных цифр в прогнозе является ожидаемый в 2020г рост потребительского кредита на 4%. Напомню, что ещё в апреле годовые темпы роста кредита населению (без ипотеки) составляли ровно 24%. Сейчас эта цифра около 23%. Падение данного показателя за полтора года до 4% – это кризис. Бизнес-модели многих банков, работающих в данном сегменте, просто не выдержат при остановке кредитования, просрочка сразу полетит вверх по экспоненте, возникнут убытки. Всё это уже проходили в 2014-15гг, когда данный рынок переживал кризис, и многие банки-монолайнеры оказались на боку. Плюс ко всему, потерянные 20% роста потребкредита – это 1.8 трлн рублей, что составляет примерно 3.5% от годового объёма расходов домохозяйств или 1.7% от объёма ВВП.

Мне кажется, в такой сценарий мало кто верит и уж, тем более, мало кто хочет. Для чего же тогда Минэк озвучивает столь радикальной прогноз? А именно для того, для чего и начиналась дискуссия с Набиуллиной https://t.me/russianmacro/5302. Сфокусировать внимание на данном вопросе. На встрече с экспертами Орешкин признал, что его перепалка с главой ЦБ, выведенная в публичную плоскость, «возбудила» некоторых госбанкиров, которые более критично взглянули на развитие бизнеса потребкредитования и задумались о корректировке бизнес-планов. Иными словами, мы имеем дело с попыткой Минэка с помощью шокирующего прогноза заставить бизнес скорректировать планы. Сделать прогноз самосбывающимся.

Зачем это нужно Орешкину? Вот здесь я до конца не уверен, но у меня складывается ощущение, что он искренне верит в возможность активизации корпоративного кредитования и инвестиций за счет заморозки потребкредитования. А может быть и не верит, но понимает, что при нашем инвестклимате (серьёзное ухудшение которого Максим Орешкин, надо отдать ему в этом вопросе должное, не отрицает) других механизмов всё-равно нет, так давай хоть это попробуем.

В логике Минэка следующим шагом после резкой остановки потребительского кредитования должно стать радикальное снижение ставок. И вот это ещё один очень любопытный момент прогноза! На встрече с экспертами Орешкин отказался давать свои ориентиры по ставкам. Но сделал очень значимую ремарку (внимательные читатели MMI, наверное, удивились, что я имел ввиду вот здесь https://t.me/russianmacro/5796). По мнению министра, нейтральная ставка ЦБ (такая, которая не оказывает ни стимулирующего, ни ограничивающего влияния на экономику) является исключительно теоретической конструкцией. На неё влияет куча факторов, и рассчитать её довольно сложно. Это камень в огород ЦБ, который уже много лет ориентирует нас на нейтральный уровень ставки 6-7% (2-3% в терминах реальной ставки). Орешкин считает (если я, конечно, правильно его понял), что эта ставка, на самом деле, находится в более широком диапазоне – от нуля (!) до 7%. Мне кажется, Орешкин – первый чиновник, который пусть и не на широкую публику, но вслух озвучил идею нулевых ставок (Столыпинский клуб отдыхает)))

Радикальный прогноз Минэка по инфляции (3% на 2020г), на мой взгляд, является ещё одной попыткой повлиять на действия экономических субъектов. В данном случае, на ЦБ, подтолкнув его к более агрессивному смягчению кредитно-денежной политики. Последний, я думаю, снизит в сентябре прогноз инфляции до 3.7-4.2% на этот год и до 3.5-4% на следующий. Снизит и ставку, причём, не последний раз в этом цикле. Но вот в том, что он купится на явно манипулятивную риторику Минэка (его прогноз согласован, кстати, с Минфином), я сильно сомневаюсь. Точнее, уверен, что этого не будет.

Весьма забавно, что три года назад, когда Орешкин отвечал за макроэкономику в Минфине, согласованность прогноза по инфляции с таргетом ЦБ была одним из основных требований, на котором настаивал не столько ЦБ, сколько Минфин. Логика была в том, что прогноз должен повышать доверие к политике инфляционного таргетирования ЦБ, и Минэк не может сомневаться в возможности ЦБ достигать свой таргет. Сейчас же конъюнктура изменилась, поэтому о прежних подходах к прогнозированию забыли.

Я сам не верю в 3% инфляции в следующем году. Агрессивный прогноз по инфляции отчасти аргументируется ожиданиями остановки потребительского кредитования. В этот сценарий я также не верю, хотя рост, безусловно, замедлится, но не до 4%. Я полагаю, что монетарная политика ЦБ сохранит прежнюю независимость и адекватность, и никакого радикального снижения ставки мы не увидим. 6.5% в 1-м квартале 2020г – да, но там надо будет взять паузу и очень внимательно оценить реакцию экономики, а также внешние риски, которые являются основными на 2020 год.

Следующий пункт прогноза, вызывающий неприятие – это рост инвестиций на 5%. Достаточно посмотреть в записке https://t.me/russianmacro/5801 на перечень условий, которые Минэк называет необходимыми для активизации инвестиций (снятие административных барьеров; инвестиционная налоговая льгота; увеличение долгосрочных инвестиций с помощью запуска института индивидуального пенсионного капитала; рост корпоративного и ипотечного кредитных портфелей), чтобы понять, что шансов на инвестиционный рост в следующем году мало. На самом деле, их нет ещё и потому, что готовых к реализации масштабных инфраструктурных проектов нет. Максим Орешкин это честно признал, хотя и обратил внимание, что идёт активная работа по строительству аэропортов, дорог и т.п. Я подчёркиваю важность именно инфраструктурных проектов, финансируемых за счет государства. Частному бизнесу в нынешних условиях очень странно было бы наращивать инвестиции – внешний спрос слабеет на фоне наступающих непростых времен для мировой экономики, глобальная инвестиционная пауза уже наступила; ну а про внутренний потребительский спрос уже все сказано выше. Какие частные инвестиции при таких перспективах?

Конструкция, описанная Минэком в прогнозе, на мой взгляд, нереальна. Я считаю, что Минэк специально радикализировал ряд прогнозов с целью манипуляции бизнес-ожиданиями. Я уверен, что никаких последствий это иметь не будет. Я уверен, что ЦБ сохранит взвешенный подход к монетарной политике и в регулировании рынка потребкредитования. Экономика же продолжит развиваться в соответствии с глобальными трендами и заданными внутренними ограничениями. Глобальные тренды направлены вниз, и в следующем году мир вплотную подойдёт к состоянию рецессии. Внешний спрос будет слабеть. С этой стороны мы будем иметь отрицательный вклад в динамику ВВП. Внутренний инвестиционный спрос по линии частного бизнеса ограничен политическими рисками, по линии госинвестиций – неэффективностью госаппарата и нежеланием многих госчиновников брать на себя риски. Потребительский спрос будет ослабевать на фоне замедления роста потребкредитования. Я не очень понимаю, откуда может взять ускорение в следующем году.

Если спад в мире начнется в следующем году, то российская экономика также окажется в состоянии рецессии, скорее всего, чуть более мягкой, чем в 2015г. Если мир избежит спада в 2020г, то нас ждёт рост ВВП в пределах 1% +/-, примерно такой же рост потребления, чуть более высокий рост инвестиций, стагнация реальных располагаемых доходов. Одним словом, болото, как и все последние годы.

• почему прогнозы Минэка не надо принимать за чистую монету

• с помощью каких цифр Минэк пытается манипулировать бизнес-ожиданиями, а какие приближены к реальности

• что Орешкин сказал про нулевые ставки

• почему не стоит рассчитывать на инвестиционный рост, по крайней мере, в следующем году

• какой наиболее реальный сценарий на следующий год

С приходом Максима Орешкина в Минэк видение макропрогноза – наиболее важного экономического документа, выходящего из стен министерства – кардинально изменилось. Ранее макропрогноз рассматривался во многом как технический документ, необходимый для аккуратного расчета бюджетных доходов. Макропрогноз был в высокой степени независимым, отражая видение экономических трендов специалистами Минэка. Из-за этого часто случались горячие споры с Минфином, который всегда стремился закладывать в бюджетные расчеты более консервативные прогнозы ключевых макропараметров.

Основное изменение, произошедшее с макропрогнозом Минэка в последние пару лет, – он приобрёл целевой характер. Иными словами, прогноз сейчас отражает желаемое видение экономики. Правительство, как известно, хочет инвестиционную модель роста, поэтому мы и видим 7%-й рост инвестиций на 2020 год (в обновленном прогнозе https://t.me/russianmacro/5801 эта цифра снижена до 5%). Круглые цифры по инвестициям (2.0% в 2019г, 5.0% – 2020, 6.5% – 2021г) выдают очевидный факт, что ставятся они на глазок, никаких расчетов, базирующихся на инвестиционных планах компаний и государства, а также эластичности инвестиционного спроса к тем или иным внешним и внутренним параметрам, не делается. Я уж не говорю про сложные макро-эконометрические модели, которые не используются в принципе (что, наверное, и правильно, учитывая качество статистики).

Роль прогноза также изменилась. Максим Орешкин с приходом в Минэк заявил, что прогноз должен служить не только ориентиром для бизнеса (действительно, многие компании в свои бизнес-планы закладывают именно минэковские цифры), но должен активно формировать бизнес-ожидания. То есть такая, своего рода, вербальная интервенция. Тезис был воспринят буквально, многие чиновники, не только из Минэка, решили, что теперь мы должны всегда говорить только о том, как у нас всё хорошо, и будет ещё лучше. И заряжать своим оптимизмом страну. Но к сегодняшнему дню подобные заявления стали выглядеть как-то уже совсем неприлично.

Именно через призму вот этих двух моментов и стоит рассматривать все прогнозы министерства. Как я уже отмечал https://t.me/russianmacro/5795, одной из самых скандальных цифр в прогнозе является ожидаемый в 2020г рост потребительского кредита на 4%. Напомню, что ещё в апреле годовые темпы роста кредита населению (без ипотеки) составляли ровно 24%. Сейчас эта цифра около 23%. Падение данного показателя за полтора года до 4% – это кризис. Бизнес-модели многих банков, работающих в данном сегменте, просто не выдержат при остановке кредитования, просрочка сразу полетит вверх по экспоненте, возникнут убытки. Всё это уже проходили в 2014-15гг, когда данный рынок переживал кризис, и многие банки-монолайнеры оказались на боку. Плюс ко всему, потерянные 20% роста потребкредита – это 1.8 трлн рублей, что составляет примерно 3.5% от годового объёма расходов домохозяйств или 1.7% от объёма ВВП.

Мне кажется, в такой сценарий мало кто верит и уж, тем более, мало кто хочет. Для чего же тогда Минэк озвучивает столь радикальной прогноз? А именно для того, для чего и начиналась дискуссия с Набиуллиной https://t.me/russianmacro/5302. Сфокусировать внимание на данном вопросе. На встрече с экспертами Орешкин признал, что его перепалка с главой ЦБ, выведенная в публичную плоскость, «возбудила» некоторых госбанкиров, которые более критично взглянули на развитие бизнеса потребкредитования и задумались о корректировке бизнес-планов. Иными словами, мы имеем дело с попыткой Минэка с помощью шокирующего прогноза заставить бизнес скорректировать планы. Сделать прогноз самосбывающимся.

Зачем это нужно Орешкину? Вот здесь я до конца не уверен, но у меня складывается ощущение, что он искренне верит в возможность активизации корпоративного кредитования и инвестиций за счет заморозки потребкредитования. А может быть и не верит, но понимает, что при нашем инвестклимате (серьёзное ухудшение которого Максим Орешкин, надо отдать ему в этом вопросе должное, не отрицает) других механизмов всё-равно нет, так давай хоть это попробуем.

В логике Минэка следующим шагом после резкой остановки потребительского кредитования должно стать радикальное снижение ставок. И вот это ещё один очень любопытный момент прогноза! На встрече с экспертами Орешкин отказался давать свои ориентиры по ставкам. Но сделал очень значимую ремарку (внимательные читатели MMI, наверное, удивились, что я имел ввиду вот здесь https://t.me/russianmacro/5796). По мнению министра, нейтральная ставка ЦБ (такая, которая не оказывает ни стимулирующего, ни ограничивающего влияния на экономику) является исключительно теоретической конструкцией. На неё влияет куча факторов, и рассчитать её довольно сложно. Это камень в огород ЦБ, который уже много лет ориентирует нас на нейтральный уровень ставки 6-7% (2-3% в терминах реальной ставки). Орешкин считает (если я, конечно, правильно его понял), что эта ставка, на самом деле, находится в более широком диапазоне – от нуля (!) до 7%. Мне кажется, Орешкин – первый чиновник, который пусть и не на широкую публику, но вслух озвучил идею нулевых ставок (Столыпинский клуб отдыхает)))

Радикальный прогноз Минэка по инфляции (3% на 2020г), на мой взгляд, является ещё одной попыткой повлиять на действия экономических субъектов. В данном случае, на ЦБ, подтолкнув его к более агрессивному смягчению кредитно-денежной политики. Последний, я думаю, снизит в сентябре прогноз инфляции до 3.7-4.2% на этот год и до 3.5-4% на следующий. Снизит и ставку, причём, не последний раз в этом цикле. Но вот в том, что он купится на явно манипулятивную риторику Минэка (его прогноз согласован, кстати, с Минфином), я сильно сомневаюсь. Точнее, уверен, что этого не будет.

Весьма забавно, что три года назад, когда Орешкин отвечал за макроэкономику в Минфине, согласованность прогноза по инфляции с таргетом ЦБ была одним из основных требований, на котором настаивал не столько ЦБ, сколько Минфин. Логика была в том, что прогноз должен повышать доверие к политике инфляционного таргетирования ЦБ, и Минэк не может сомневаться в возможности ЦБ достигать свой таргет. Сейчас же конъюнктура изменилась, поэтому о прежних подходах к прогнозированию забыли.

Я сам не верю в 3% инфляции в следующем году. Агрессивный прогноз по инфляции отчасти аргументируется ожиданиями остановки потребительского кредитования. В этот сценарий я также не верю, хотя рост, безусловно, замедлится, но не до 4%. Я полагаю, что монетарная политика ЦБ сохранит прежнюю независимость и адекватность, и никакого радикального снижения ставки мы не увидим. 6.5% в 1-м квартале 2020г – да, но там надо будет взять паузу и очень внимательно оценить реакцию экономики, а также внешние риски, которые являются основными на 2020 год.

Следующий пункт прогноза, вызывающий неприятие – это рост инвестиций на 5%. Достаточно посмотреть в записке https://t.me/russianmacro/5801 на перечень условий, которые Минэк называет необходимыми для активизации инвестиций (снятие административных барьеров; инвестиционная налоговая льгота; увеличение долгосрочных инвестиций с помощью запуска института индивидуального пенсионного капитала; рост корпоративного и ипотечного кредитных портфелей), чтобы понять, что шансов на инвестиционный рост в следующем году мало. На самом деле, их нет ещё и потому, что готовых к реализации масштабных инфраструктурных проектов нет. Максим Орешкин это честно признал, хотя и обратил внимание, что идёт активная работа по строительству аэропортов, дорог и т.п. Я подчёркиваю важность именно инфраструктурных проектов, финансируемых за счет государства. Частному бизнесу в нынешних условиях очень странно было бы наращивать инвестиции – внешний спрос слабеет на фоне наступающих непростых времен для мировой экономики, глобальная инвестиционная пауза уже наступила; ну а про внутренний потребительский спрос уже все сказано выше. Какие частные инвестиции при таких перспективах?

Конструкция, описанная Минэком в прогнозе, на мой взгляд, нереальна. Я считаю, что Минэк специально радикализировал ряд прогнозов с целью манипуляции бизнес-ожиданиями. Я уверен, что никаких последствий это иметь не будет. Я уверен, что ЦБ сохранит взвешенный подход к монетарной политике и в регулировании рынка потребкредитования. Экономика же продолжит развиваться в соответствии с глобальными трендами и заданными внутренними ограничениями. Глобальные тренды направлены вниз, и в следующем году мир вплотную подойдёт к состоянию рецессии. Внешний спрос будет слабеть. С этой стороны мы будем иметь отрицательный вклад в динамику ВВП. Внутренний инвестиционный спрос по линии частного бизнеса ограничен политическими рисками, по линии госинвестиций – неэффективностью госаппарата и нежеланием многих госчиновников брать на себя риски. Потребительский спрос будет ослабевать на фоне замедления роста потребкредитования. Я не очень понимаю, откуда может взять ускорение в следующем году.

Если спад в мире начнется в следующем году, то российская экономика также окажется в состоянии рецессии, скорее всего, чуть более мягкой, чем в 2015г. Если мир избежит спада в 2020г, то нас ждёт рост ВВП в пределах 1% +/-, примерно такой же рост потребления, чуть более высокий рост инвестиций, стагнация реальных располагаемых доходов. Одним словом, болото, как и все последние годы.

http://www.finversia.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба