6 сентября 2019 УК «Арсагера»

В этом обзоре мы рассмотрим публиковавшуюся в августе макроэкономическую информацию.

В первую очередь отметим, что по сообщению Минэкономразвития, темп роста ВВП в годовом выражении в июле 2019 года ускорился до 1,7% после 0,8% в июне. По итогам января-июля 2019 года ведомство оценило рост ВВП в 0,9%. При этом было отмечено, что экономическая статистика за июль указывает на восстановление темпов экономического роста после слабой динамики в первой половине года. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

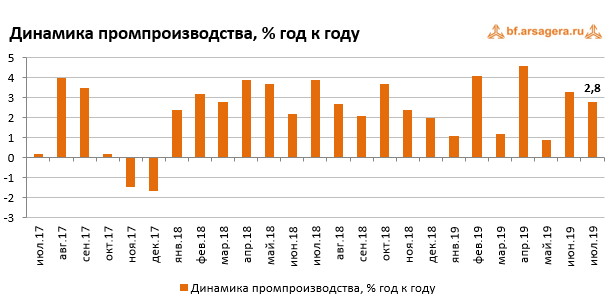

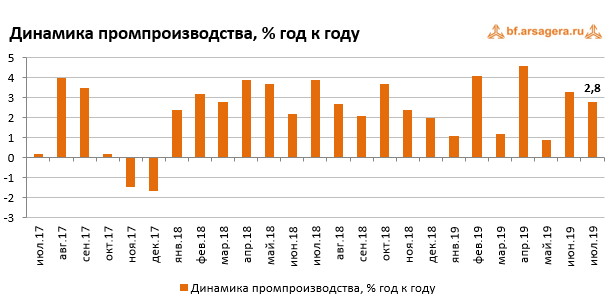

Несмотря на ускорение роста ВВП, по данным Росстата в июле 2019 года рост промышленного производства замедлился до 2,8% после увеличения на 3,3% в июне. По итогам января-июля 2019 года промышленное производство выросло на 2,6%. При этом с исключением сезонного и календарного факторов промпроизводство в июле сократилось на 0,4% (в июле 2019 года было на один рабочий день больше, чем в июле 2018 года).

График динамики промышленного производства по состоянию на август 2019

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции ускорился до 3% после 2,3% в июне. Рост выпуска в сегменте «Обрабатывающие производства» замедлился до 2,8% после увеличения на 3,4% месяцем ранее. Сегмент «Электроэнергия, газ и пар» замедлил свой рост до 1,7% после 2,5% в июне. В то же время в сегменте «Водоснабжение» выпуск вернулся к росту (+1,6%) после июньского снижения на 1,8%.

Таблица с динамикой промышленного производства с апреля по июль 2019 года

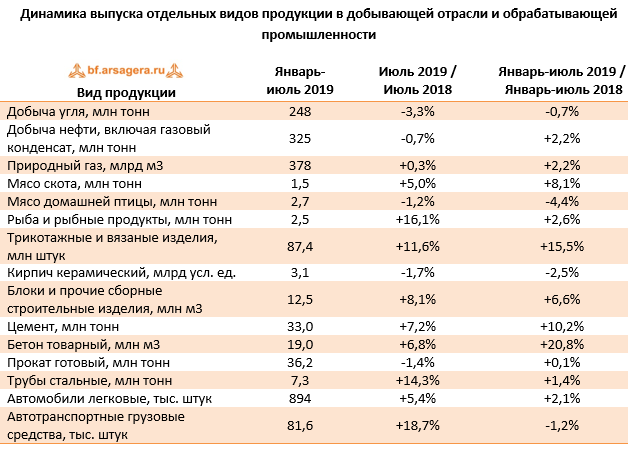

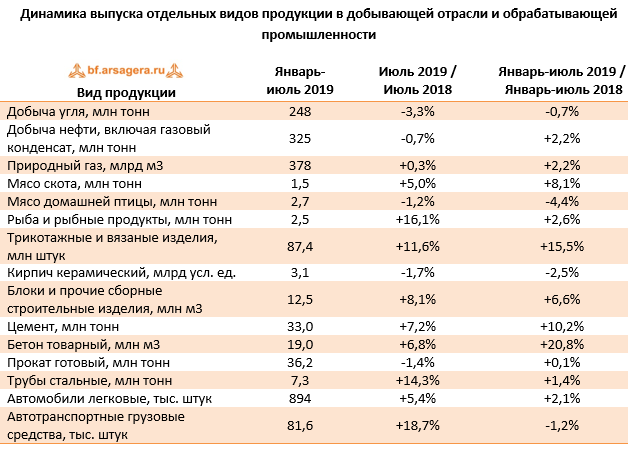

Таким образом, замедление роста в сегментах «Обрабатывающие производства» и «Электроэнергия, газ и пар», несмотря на ускорение роста добывающих отраслей и возобновление положительной динамики сегмента «Водоснабжение», привело к замедлению темпа роста промышленного производства в июле. При этом отдельно стоит отметить, что по итогам января-июля 2019 года все сегменты демонстрируют рост выпуска. Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Динамика выпуска отдельных видов продукции, таблица

Из интересных моментов отметим то, что выпуск в добывающем сегменте в июле 2019 года вырос на 3% на фоне сокращения добычи угля на 3,3% (добыча обогащенного угля выросла на 1,6%), снижения добычи нефти на 0,7% и слабого увеличения добычи газа (+0,3%). Позже, отдельным сообщением Росстат отметил, что добыча сжиженного природного газа (которую Росстат, очевидно, учитывал отдельно, и до текущего момента не выделял в список важнейших видов продукции) в отчетном периоде взлетела на 86%. Вероятно, это объясняется введением в строй последней очереди «Ямала СПГ».

Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+5%), в то время как производство мяса домашней птицы сократилось в июле на 1,2%. Вместе с этим, объем выпуска рыбы и рыбных продуктов вырос на 16,1%.

Тенденция восстановления производства стройматериалов продолжилась, по-прежнему за исключением производства кирпичей, объем которого упал на 1,3%. Что касается тяжелой промышленности, то здесь следует отметить, что производство легковых автомобилей увеличилось на 5,4%, в то же время выпуск грузовых автотранспортных средств показал рост на 18,7% после сокращения на 12,3% месяцем ранее.

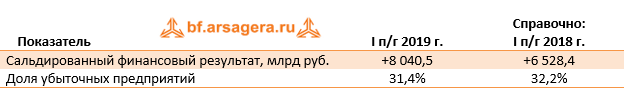

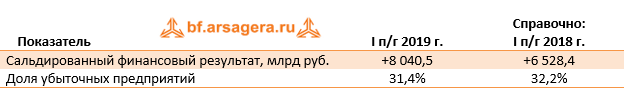

Помимо этого, в конце августа Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам I полугодия 2019 года. Он составил 8,04 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 6,53 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 23,2%.

Рост сальдированной прибыли предприятий в отчетном периоде составил 23,2%

Что касается доли убыточных организаций, то она сократилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 31,4%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Динамика сальдированного результата в разрезе видов деятельности представлена в таблице

По итогам первого полугодия 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 2,2 раза), «Транспортировка и хранение» (рост на 59,6%), «Производство, передача и распределение электроэнергии» (+27,0%), а также «Обрабатывающие производства» (+22%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-11,2%).

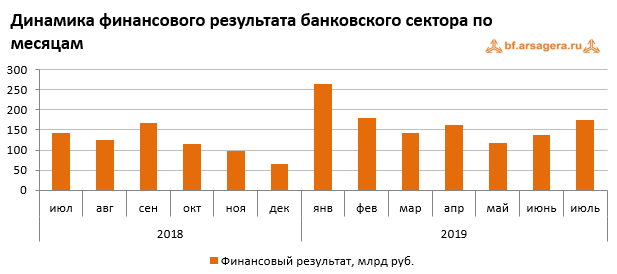

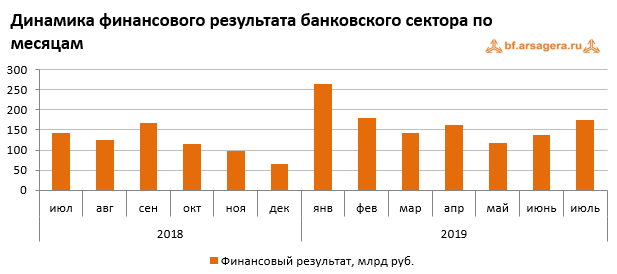

Прибыль банковского сектора после 138 млрд руб. в июне составила 173 млрд руб. по итогам июля. При этом прибыль Сбербанка за июль составила 75,5 млрд руб. В июле прошлого года банковский сектор зафиксировал прибыль в 142 млрд руб. По итогам января-июля 2019 года прибыль российских банков составила 1,18 трлн руб. по сравнению с прибылью в 776 млрд руб. годом ранее. Прибыль Сбербанка за семь месяцев 2019 года составила 519,7 млрд руб.

По итогам января-июля 2019 года прибыль российских банков составила 1,18 трлн руб. по сравнению с прибылью в 776 млрд руб. годом ранее.

Что касается прочих показателей банковского сектора в июле, то объем его активов увеличился на 1,2% до 93,6 трлн руб. Объем кредитов нефинансовым организациям не претерпел значительных изменений, в то время как объем розничного кредитования вырос на 198 млрд руб. (+1,2%). Таким образом, по состоянию на 1 августа 2019 года совокупный объем кредитов экономике составил 50 трлн руб. Мы полагаем, что на фоне приближения инфляции к целевому уровню 4% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

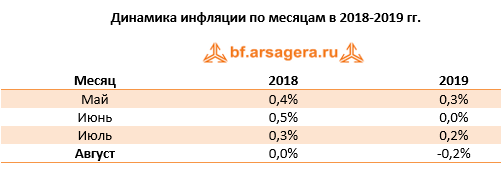

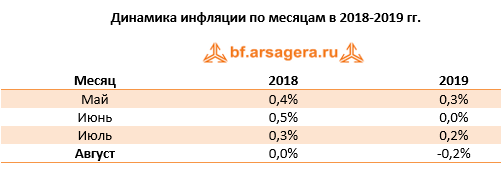

Говоря о динамике потребительских цен в августе, следует отметить, что на протяжении двух недель была зафиксирована дефляция в размере 0,1%, в другие две недели цены не менялись. По итогам августа цены снизились на 0,2%. С начала года рост цен составил 2,4%, при этом в годовом выражении, по состоянию на 1 сентября инфляция замедлилась до 4,3% после 4,6% месяцем ранее.

С начала года рост цен составил 2,4%, при этом в годовом выражении, по состоянию на 1 сентября инфляция замедлилась до 4,3% после 4,6% месяцем ранее.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В августе среднее значение курса доллара выросло до 65,6 руб. после 63,2 руб. за доллар месяцем ранее. К концу августа курс доллара составил 66,5 руб.

К концу августа курс доллара составил 66,5 руб.

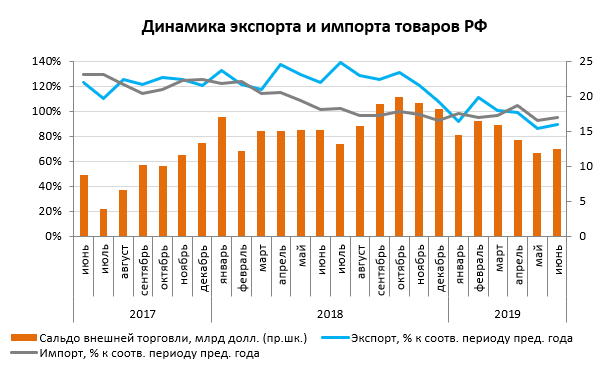

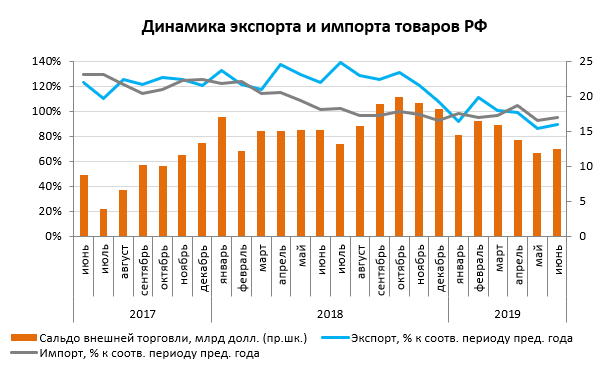

Существенное влияние на курс рубля оказывает состояние внешней торговли. По данным Банка России, товарный экспорт по итогам I п/г 2019 года составил 202,1 млрд долл. (-3,9%). В то же время товарный импорт составил 117,3 млрд долл. (-2,9%). Положительное сальдо торгового баланса в отчетном периоде сложилось на уровне 84,8 млрд долл. (-5,3%).

Сальдо торгового баланса в отчетном периоде

Как можно видеть, в последние несколько месяцев динамика экспорта и импорта товаров демонстрирует снижение в годовом выражении. При этом, начиная с апреля текущего года, экспорт и импорт менялись сонаправленно: в мае усилилась отрицательная динамика показателей, в то время как в июне фиксировалось некоторое восстановление как товарного экспорта, так и товарного импорта. В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

В таблице представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что динамика как экспорта, так и импорта важнейших товаров оказалась преимущественно отрицательной. Можно выделить лишь увеличение экспорта азотных удобрений на 7,8% при общем сокращении экспорта металлов и изделий из них на 12,4%. Кроме того, экспорт цветных металлов увеличился на 4%, при этом в целом вывоз металлов и изделий из них сократился на 12,4%. Заметим, что снижение экспорта металлов показало самую сильную отрицательную динамику из всех представленных Росстатом «важнейших товаров». В остальном, экспорт машин, оборудования и транспортных средств сократился на 6,8%, топливно-энергетических товаров – потерял 2,6%. Что касается импорта, то здесь наиболее сильное снижение показал ввоз машин, оборудования и транспортных средств (-4,5%).

Опережающее сокращение экспорта над импортом привело, в частности, к уменьшению положительного сальдо платежного баланса по итогам января-июля 2019 года. Этот и другие ключевые агрегаты платежного баланса по итогам семи месяцев были опубликованы в первой половине августа. Они представлены в следующей таблице:

Сальдо платежного баланса и другие ключевые показатели

По пояснениям Банка России, динамика сальдо счета текущих операций (-9%) определялась преимущественно состоянием торгового баланса страны. После роста положительного сальдо внешней торговли товарами в I квартале 2019 года, начиная с апреля, его величина складывалась на более низком уровне вследствие замедления темпов снижения импорта по сравнению с экспортом. Рост оттока капитала (+60,9%), в свою очередь, был вызван главным образом операциями банков, нарастивших иностранные активы. При этом темпы сокращения внешних обязательств банковского сектора остались на сопоставимом с прошлогодним периодом уровне. В результате операций ЦБ, международные резервы страны выросли с начала года на 43,1 млрд долл. В основном такая динамика была обусловлена приобретением валюты в рамках бюджетного правила, а также поступлением средств от размещения суверенных ценных бумаг.

Выводы:

Реальный рост ВВП, согласно оценке Минэкономразвития, в июле 2019 года составил 1,7% после 0,8% в июне;

Промпроизводство в июле 2019 года в годовом выражении выросло на 2,8%, а по итогам семи месяцев 2019 года промышленное производство увеличилось на 2,6%;

Сальдированный финансовый результат российских нефинансовых компаний в I полугодии 2019 года составил 8 трлн руб. по сравнению с 6,5 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,8 п.п. до 31,4%;

Банковский сектор в июле заработал 173 млрд руб. прибыли. За семь месяцев 2019 года банки зафиксировали сальдированную прибыль в объеме 1,18 трлн руб. по сравнению с 776 млрд руб. за аналогичный период годом ранее;

Потребительские цены в августе 2019 года снизились на 0,2%, при этом в годовом выражении по состоянию на 1 сентября инфляция составила 4,3%;

Среднее значение курса доллара США в августе 2019 года выросло до 65,6 руб. по сравнению с 63,2 руб. в июле на фоне снижения цен на нефть;

Товарный экспорт по итогам января-июня 2019 года составил 202,1 млрд долл. (-3,9%), товарный импорт – 117,3 млрд долл. (-2,9%). Положительное сальдо торгового баланса при этом составило 84,8 млрд долл. (-5,3%);

Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-июля 2019 года сократилось на 9% до 51,4 млрд долл. При этом чистый вывоз частного капитала вырос на 60,9% и составил 28 млрд долл.

В первую очередь отметим, что по сообщению Минэкономразвития, темп роста ВВП в годовом выражении в июле 2019 года ускорился до 1,7% после 0,8% в июне. По итогам января-июля 2019 года ведомство оценило рост ВВП в 0,9%. При этом было отмечено, что экономическая статистика за июль указывает на восстановление темпов экономического роста после слабой динамики в первой половине года. Далее мы проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

Несмотря на ускорение роста ВВП, по данным Росстата в июле 2019 года рост промышленного производства замедлился до 2,8% после увеличения на 3,3% в июне. По итогам января-июля 2019 года промышленное производство выросло на 2,6%. При этом с исключением сезонного и календарного факторов промпроизводство в июле сократилось на 0,4% (в июле 2019 года было на один рабочий день больше, чем в июле 2018 года).

График динамики промышленного производства по состоянию на август 2019

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции ускорился до 3% после 2,3% в июне. Рост выпуска в сегменте «Обрабатывающие производства» замедлился до 2,8% после увеличения на 3,4% месяцем ранее. Сегмент «Электроэнергия, газ и пар» замедлил свой рост до 1,7% после 2,5% в июне. В то же время в сегменте «Водоснабжение» выпуск вернулся к росту (+1,6%) после июньского снижения на 1,8%.

Таблица с динамикой промышленного производства с апреля по июль 2019 года

Таким образом, замедление роста в сегментах «Обрабатывающие производства» и «Электроэнергия, газ и пар», несмотря на ускорение роста добывающих отраслей и возобновление положительной динамики сегмента «Водоснабжение», привело к замедлению темпа роста промышленного производства в июле. При этом отдельно стоит отметить, что по итогам января-июля 2019 года все сегменты демонстрируют рост выпуска. Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Динамика выпуска отдельных видов продукции, таблица

Из интересных моментов отметим то, что выпуск в добывающем сегменте в июле 2019 года вырос на 3% на фоне сокращения добычи угля на 3,3% (добыча обогащенного угля выросла на 1,6%), снижения добычи нефти на 0,7% и слабого увеличения добычи газа (+0,3%). Позже, отдельным сообщением Росстат отметил, что добыча сжиженного природного газа (которую Росстат, очевидно, учитывал отдельно, и до текущего момента не выделял в список важнейших видов продукции) в отчетном периоде взлетела на 86%. Вероятно, это объясняется введением в строй последней очереди «Ямала СПГ».

Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+5%), в то время как производство мяса домашней птицы сократилось в июле на 1,2%. Вместе с этим, объем выпуска рыбы и рыбных продуктов вырос на 16,1%.

Тенденция восстановления производства стройматериалов продолжилась, по-прежнему за исключением производства кирпичей, объем которого упал на 1,3%. Что касается тяжелой промышленности, то здесь следует отметить, что производство легковых автомобилей увеличилось на 5,4%, в то же время выпуск грузовых автотранспортных средств показал рост на 18,7% после сокращения на 12,3% месяцем ранее.

Помимо этого, в конце августа Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам I полугодия 2019 года. Он составил 8,04 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 6,53 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 23,2%.

Рост сальдированной прибыли предприятий в отчетном периоде составил 23,2%

Что касается доли убыточных организаций, то она сократилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 31,4%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Динамика сальдированного результата в разрезе видов деятельности представлена в таблице

По итогам первого полугодия 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 2,2 раза), «Транспортировка и хранение» (рост на 59,6%), «Производство, передача и распределение электроэнергии» (+27,0%), а также «Обрабатывающие производства» (+22%). При этом снижение положительного сальдированного финансового результата показал сегмент «Добыча полезных ископаемых» (-11,2%).

Прибыль банковского сектора после 138 млрд руб. в июне составила 173 млрд руб. по итогам июля. При этом прибыль Сбербанка за июль составила 75,5 млрд руб. В июле прошлого года банковский сектор зафиксировал прибыль в 142 млрд руб. По итогам января-июля 2019 года прибыль российских банков составила 1,18 трлн руб. по сравнению с прибылью в 776 млрд руб. годом ранее. Прибыль Сбербанка за семь месяцев 2019 года составила 519,7 млрд руб.

По итогам января-июля 2019 года прибыль российских банков составила 1,18 трлн руб. по сравнению с прибылью в 776 млрд руб. годом ранее.

Что касается прочих показателей банковского сектора в июле, то объем его активов увеличился на 1,2% до 93,6 трлн руб. Объем кредитов нефинансовым организациям не претерпел значительных изменений, в то время как объем розничного кредитования вырос на 198 млрд руб. (+1,2%). Таким образом, по состоянию на 1 августа 2019 года совокупный объем кредитов экономике составил 50 трлн руб. Мы полагаем, что на фоне приближения инфляции к целевому уровню 4% продолжится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Говоря о динамике потребительских цен в августе, следует отметить, что на протяжении двух недель была зафиксирована дефляция в размере 0,1%, в другие две недели цены не менялись. По итогам августа цены снизились на 0,2%. С начала года рост цен составил 2,4%, при этом в годовом выражении, по состоянию на 1 сентября инфляция замедлилась до 4,3% после 4,6% месяцем ранее.

С начала года рост цен составил 2,4%, при этом в годовом выражении, по состоянию на 1 сентября инфляция замедлилась до 4,3% после 4,6% месяцем ранее.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В августе среднее значение курса доллара выросло до 65,6 руб. после 63,2 руб. за доллар месяцем ранее. К концу августа курс доллара составил 66,5 руб.

К концу августа курс доллара составил 66,5 руб.

Существенное влияние на курс рубля оказывает состояние внешней торговли. По данным Банка России, товарный экспорт по итогам I п/г 2019 года составил 202,1 млрд долл. (-3,9%). В то же время товарный импорт составил 117,3 млрд долл. (-2,9%). Положительное сальдо торгового баланса в отчетном периоде сложилось на уровне 84,8 млрд долл. (-5,3%).

Сальдо торгового баланса в отчетном периоде

Как можно видеть, в последние несколько месяцев динамика экспорта и импорта товаров демонстрирует снижение в годовом выражении. При этом, начиная с апреля текущего года, экспорт и импорт менялись сонаправленно: в мае усилилась отрицательная динамика показателей, в то время как в июне фиксировалось некоторое восстановление как товарного экспорта, так и товарного импорта. В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

В таблице представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что динамика как экспорта, так и импорта важнейших товаров оказалась преимущественно отрицательной. Можно выделить лишь увеличение экспорта азотных удобрений на 7,8% при общем сокращении экспорта металлов и изделий из них на 12,4%. Кроме того, экспорт цветных металлов увеличился на 4%, при этом в целом вывоз металлов и изделий из них сократился на 12,4%. Заметим, что снижение экспорта металлов показало самую сильную отрицательную динамику из всех представленных Росстатом «важнейших товаров». В остальном, экспорт машин, оборудования и транспортных средств сократился на 6,8%, топливно-энергетических товаров – потерял 2,6%. Что касается импорта, то здесь наиболее сильное снижение показал ввоз машин, оборудования и транспортных средств (-4,5%).

Опережающее сокращение экспорта над импортом привело, в частности, к уменьшению положительного сальдо платежного баланса по итогам января-июля 2019 года. Этот и другие ключевые агрегаты платежного баланса по итогам семи месяцев были опубликованы в первой половине августа. Они представлены в следующей таблице:

Сальдо платежного баланса и другие ключевые показатели

По пояснениям Банка России, динамика сальдо счета текущих операций (-9%) определялась преимущественно состоянием торгового баланса страны. После роста положительного сальдо внешней торговли товарами в I квартале 2019 года, начиная с апреля, его величина складывалась на более низком уровне вследствие замедления темпов снижения импорта по сравнению с экспортом. Рост оттока капитала (+60,9%), в свою очередь, был вызван главным образом операциями банков, нарастивших иностранные активы. При этом темпы сокращения внешних обязательств банковского сектора остались на сопоставимом с прошлогодним периодом уровне. В результате операций ЦБ, международные резервы страны выросли с начала года на 43,1 млрд долл. В основном такая динамика была обусловлена приобретением валюты в рамках бюджетного правила, а также поступлением средств от размещения суверенных ценных бумаг.

Выводы:

Реальный рост ВВП, согласно оценке Минэкономразвития, в июле 2019 года составил 1,7% после 0,8% в июне;

Промпроизводство в июле 2019 года в годовом выражении выросло на 2,8%, а по итогам семи месяцев 2019 года промышленное производство увеличилось на 2,6%;

Сальдированный финансовый результат российских нефинансовых компаний в I полугодии 2019 года составил 8 трлн руб. по сравнению с 6,5 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 0,8 п.п. до 31,4%;

Банковский сектор в июле заработал 173 млрд руб. прибыли. За семь месяцев 2019 года банки зафиксировали сальдированную прибыль в объеме 1,18 трлн руб. по сравнению с 776 млрд руб. за аналогичный период годом ранее;

Потребительские цены в августе 2019 года снизились на 0,2%, при этом в годовом выражении по состоянию на 1 сентября инфляция составила 4,3%;

Среднее значение курса доллара США в августе 2019 года выросло до 65,6 руб. по сравнению с 63,2 руб. в июле на фоне снижения цен на нефть;

Товарный экспорт по итогам января-июня 2019 года составил 202,1 млрд долл. (-3,9%), товарный импорт – 117,3 млрд долл. (-2,9%). Положительное сальдо торгового баланса при этом составило 84,8 млрд долл. (-5,3%);

Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-июля 2019 года сократилось на 9% до 51,4 млрд долл. При этом чистый вывоз частного капитала вырос на 60,9% и составил 28 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба