12 сентября 2019 ITI Capital

Рынки

В фокусе сегодня:

Ставка ЕЦБ и пресс-конференция Драги

Встреча министров ОПЕК+ в рамках Всемирного экономического конгресса в ОАЭ

Ставка ЦБ Малайзии, Перу, Сербии, Турции

Мы считаем, что российский рынок откроет сессию четверга плюсом.

В среду Индекс Мосбиржи вырос на 1,06%, РТС — на 0,8%. Рубль ослаб к доллару до 65,5 руб. и укрепился к евро до 72,09 руб.

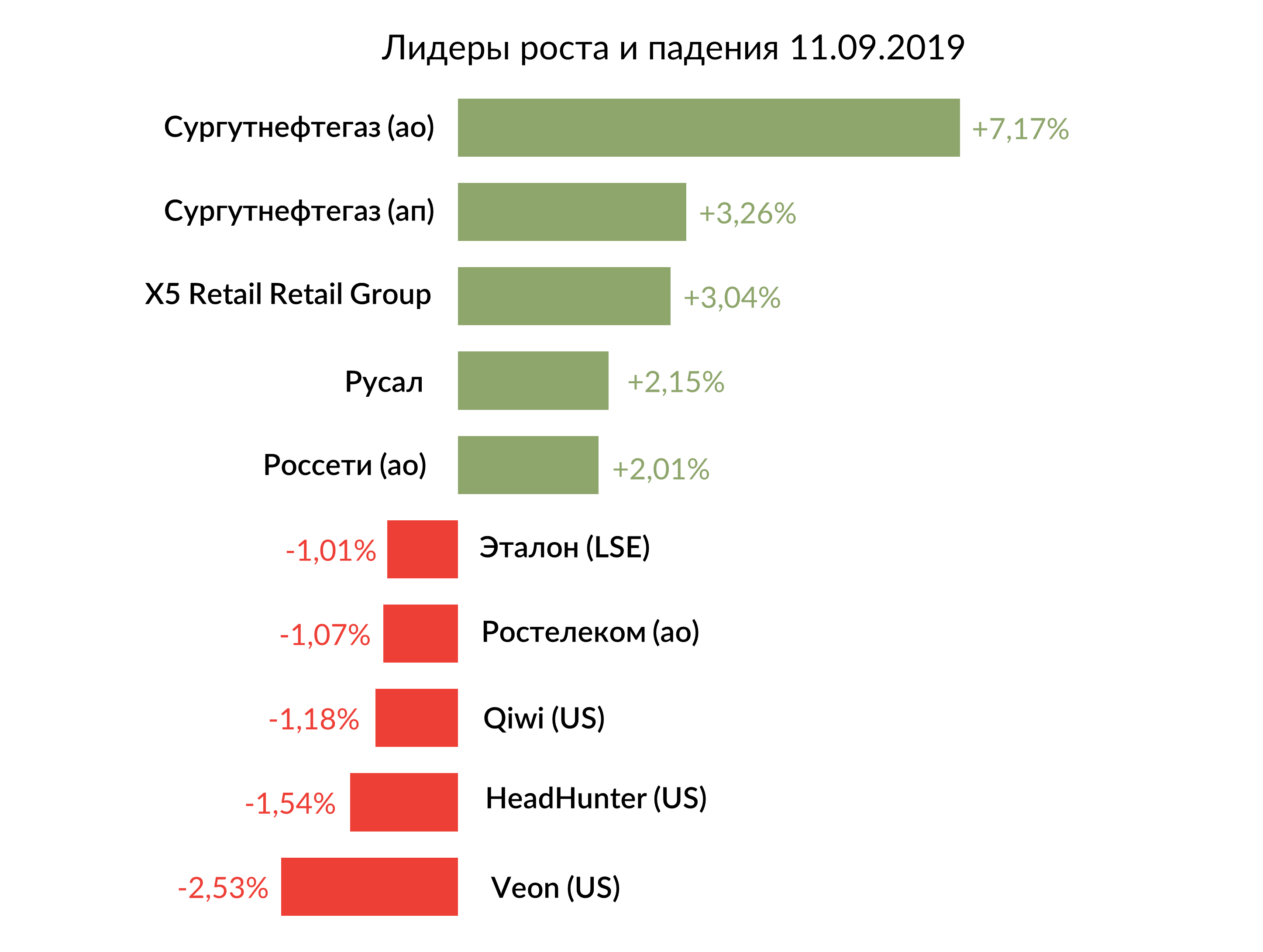

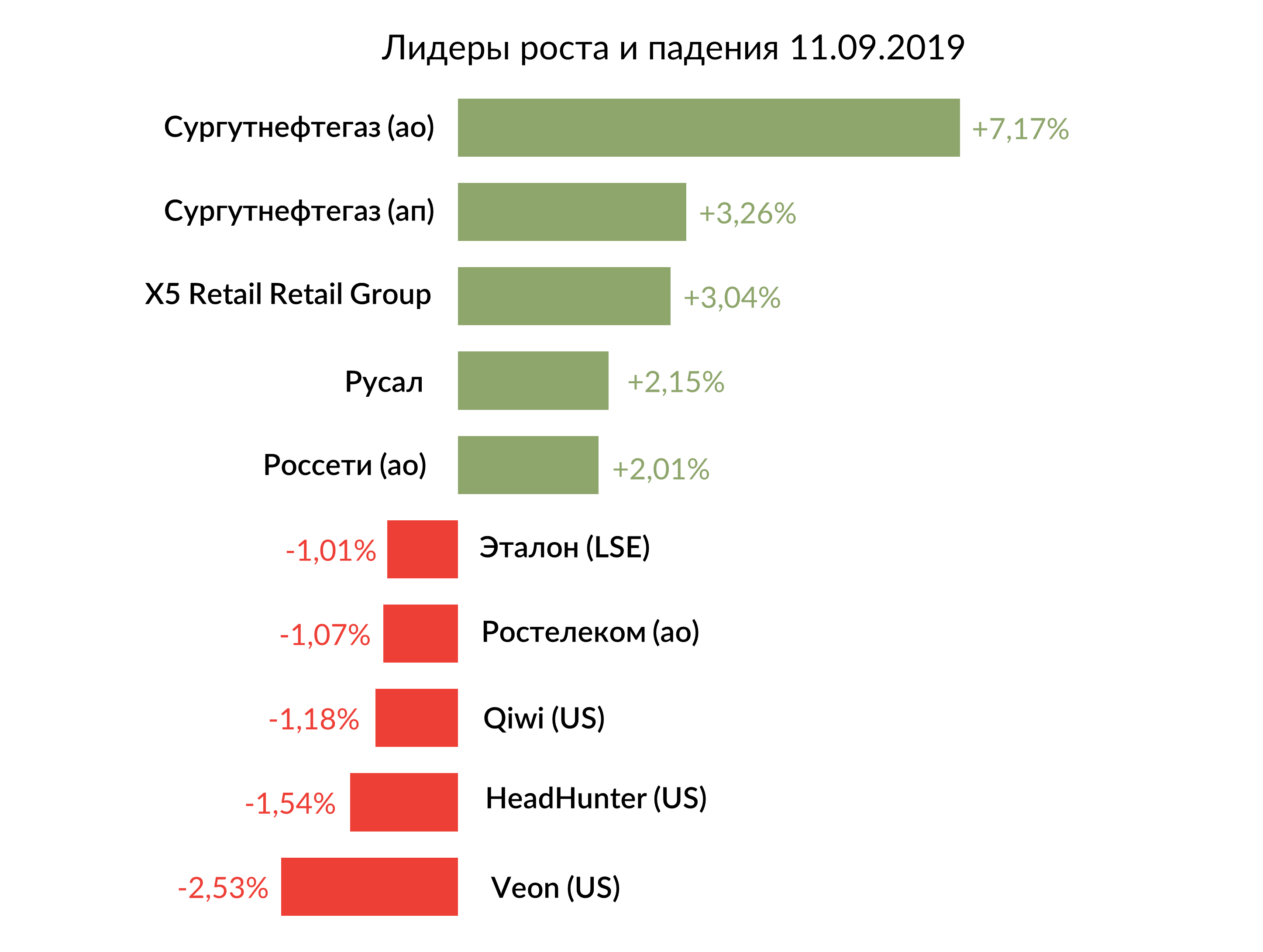

Лидерами роста стали Сургутнефтегаз (ао: +7,17%; ап: +3,26%), X5 Retail Group (+3,04%), Русал (+2,15%), Россети ао (+2,01%).

В числе аутсайдеров оказались Veon (-2,53%), HeadHunter (-1,54%), QIWI (-1,18%), Ростелеком ао (-1,07%), Эталон (-1,01%).

Котировки Brent вечером в среду опустились на 2,5% после сообщений о возможном снятии санкций против Ирана, несмотря на данные EIA, согласно которым недельные запасы сырой нефти в США сократились на 6,91 млн барр., более чем вдвое превысив ожидания по снижению. На утренней сессии четверга Brent восстанавливается до $61,16/барр. в связи с отсрочкой повышения пошлин на китайский импорт в США.

Золото дешевеет до $1494/унция, доходность десятилетних казначейских облигаций США выросла на 1,62 п.п., до 1,76%,

Американские площадки закрылись в плюсе из-за снижения напряженности в торговых отношениях между США и Китаем, а также благодаря росту акций компаний технологического сектора, в частности Apple. Dow Jones вырос на 0,85%, S&P 500 — на 0,72%.

Дональд Трамп в среду сообщил в Твиттере, что отложит повышение пошлин на китайские товары на $250 млрд до 15 октября в качестве «жеста доброй воли» после просьбы вице-премьера Китая Лю Хэ в связи с тем, что КНР будет праздновать свое 70-летие. Китай вчера также объявил об отмене пошлин на ряд американских товаров в преддверии торговых переговоров между странами в октябре.

Акции Apple прибавили 3,18% после выхода новых IPhone, Apple Watch и неожиданного представления компанией дешевой телевизионной подписки.

В четверг азиатские рынки торгуются на шестинедельных максимумах ввиду улучшения отношений между США и Китаем и в ожидании заседания ЕЦБ. Nikkei прибавил 0,75%, Shanghai — 0,66%.

Юань достиг трехнедельного максимума. Курс валюты составляет 7,08 юаня за доллар.

Фондовые индексы Европы закрылись в среду на зеленой территории благодаря оптимизму на глобальных площадках и ожиданиям мягкой риторики в рамках заседания ЕЦБ. Euro Stoxx 50 поднялся на 0,51%.

Сегодня ЕЦБ примет решение по ключевой ставке.Мы считаем, что регулятор снизит показатель на 10 б.п, до −50 б.п., также обсуждение третьего пакета количественного смягчения (QE3) даст позитивный импульс для рынков.

DXY снизился на 0,01%, S&P 500 futures вырос на 0,41%.

Новости

МРСК Юга и администрация Астрахани подписали концессионное соглашение на четыре года о передаче 16 электросетевых комплексов Астрахани: около 172 км линий электропередачи, 106 трансформаторных подстанций суммарной мощностью более 39,7 МВА в управление сетевой компании c целью повышения надежности и качества электроснабжения жителей города, сообщает Интерфакс.

По данным Росавиации, в августе текущего года российские перевозчики обслужили 14,36 млн пассажиров (+10,4% г/г). Авиакомпания Победа показала наилучшую динамику: более 1 млн пассажиров (+51,4 % г/г). Авиакомпания Аэрофлот перевезла более 3,7 млн пассажиров (+1,7% г/г). В январе — августе 2019 г. общий объем перевозок в России достиг 86,26 млн пассажиров (+11,6% г/г).

10 сентября Верховный суд EC удовлетворил иск польской PGNiG к Еврокомиссии, ограничив доступ Газпрома к мощностям трансграничного европейского газопровода OPAL, который является сухопутным продолжением «Северного потока».

Добыча стран-членов ОПЕК в августе выросла на 136 тыс. б/с по сравнению с июлем, до 29,74 млн б/с, следует из ежемесячного отчета организации. Добыча нефти в Иране сократилась на 24 тыс. б/с, до 2,2 млн б/с, в Венесуэле — на 43 тыс. б/с, до 712 тыс. б/с. Саудовская Аравия в августе увеличила добычу до 9,8 млн б/с (+118 тыс. б/с).

ОПЕК прогнозирует рост спроса на нефть в мире в 2019 г. на 1,02 млн б/с, что на 0,08 млн б/с ниже прогноза месяцем ранее. В 2020 г. ожидается увеличение спроса на 1,08 млн б/с, что на 0,06 млн б/с ниже прогноза в августе.

Прогноз роста предложения нефти от стран вне ОПЕК в текущем году увеличен на 95 тыс. б/с, до 2,05 млн б/с, в 2020 г. рост предложения составит 2,25 млн б/с, что ниже на 136 тыс. б/с прогноза за август.

В России с 3 по 9 сентября снова зафиксирована дефляция — 0,1%. Это уже пятый случай недельной дефляции за семь недель.

Годовая инфляция составила 4,2%, сообщает Росстат. В начале сентября ЦБ России понизил прогноз по инфляции на 2019 г. до 4–4,5%, с 4,2–4,7%.

В фокусе сегодня:

Ставка ЕЦБ и пресс-конференция Драги

Встреча министров ОПЕК+ в рамках Всемирного экономического конгресса в ОАЭ

Ставка ЦБ Малайзии, Перу, Сербии, Турции

Мы считаем, что российский рынок откроет сессию четверга плюсом.

В среду Индекс Мосбиржи вырос на 1,06%, РТС — на 0,8%. Рубль ослаб к доллару до 65,5 руб. и укрепился к евро до 72,09 руб.

Лидерами роста стали Сургутнефтегаз (ао: +7,17%; ап: +3,26%), X5 Retail Group (+3,04%), Русал (+2,15%), Россети ао (+2,01%).

В числе аутсайдеров оказались Veon (-2,53%), HeadHunter (-1,54%), QIWI (-1,18%), Ростелеком ао (-1,07%), Эталон (-1,01%).

Котировки Brent вечером в среду опустились на 2,5% после сообщений о возможном снятии санкций против Ирана, несмотря на данные EIA, согласно которым недельные запасы сырой нефти в США сократились на 6,91 млн барр., более чем вдвое превысив ожидания по снижению. На утренней сессии четверга Brent восстанавливается до $61,16/барр. в связи с отсрочкой повышения пошлин на китайский импорт в США.

Золото дешевеет до $1494/унция, доходность десятилетних казначейских облигаций США выросла на 1,62 п.п., до 1,76%,

Американские площадки закрылись в плюсе из-за снижения напряженности в торговых отношениях между США и Китаем, а также благодаря росту акций компаний технологического сектора, в частности Apple. Dow Jones вырос на 0,85%, S&P 500 — на 0,72%.

Дональд Трамп в среду сообщил в Твиттере, что отложит повышение пошлин на китайские товары на $250 млрд до 15 октября в качестве «жеста доброй воли» после просьбы вице-премьера Китая Лю Хэ в связи с тем, что КНР будет праздновать свое 70-летие. Китай вчера также объявил об отмене пошлин на ряд американских товаров в преддверии торговых переговоров между странами в октябре.

Акции Apple прибавили 3,18% после выхода новых IPhone, Apple Watch и неожиданного представления компанией дешевой телевизионной подписки.

В четверг азиатские рынки торгуются на шестинедельных максимумах ввиду улучшения отношений между США и Китаем и в ожидании заседания ЕЦБ. Nikkei прибавил 0,75%, Shanghai — 0,66%.

Юань достиг трехнедельного максимума. Курс валюты составляет 7,08 юаня за доллар.

Фондовые индексы Европы закрылись в среду на зеленой территории благодаря оптимизму на глобальных площадках и ожиданиям мягкой риторики в рамках заседания ЕЦБ. Euro Stoxx 50 поднялся на 0,51%.

Сегодня ЕЦБ примет решение по ключевой ставке.Мы считаем, что регулятор снизит показатель на 10 б.п, до −50 б.п., также обсуждение третьего пакета количественного смягчения (QE3) даст позитивный импульс для рынков.

DXY снизился на 0,01%, S&P 500 futures вырос на 0,41%.

Новости

МРСК Юга и администрация Астрахани подписали концессионное соглашение на четыре года о передаче 16 электросетевых комплексов Астрахани: около 172 км линий электропередачи, 106 трансформаторных подстанций суммарной мощностью более 39,7 МВА в управление сетевой компании c целью повышения надежности и качества электроснабжения жителей города, сообщает Интерфакс.

По данным Росавиации, в августе текущего года российские перевозчики обслужили 14,36 млн пассажиров (+10,4% г/г). Авиакомпания Победа показала наилучшую динамику: более 1 млн пассажиров (+51,4 % г/г). Авиакомпания Аэрофлот перевезла более 3,7 млн пассажиров (+1,7% г/г). В январе — августе 2019 г. общий объем перевозок в России достиг 86,26 млн пассажиров (+11,6% г/г).

10 сентября Верховный суд EC удовлетворил иск польской PGNiG к Еврокомиссии, ограничив доступ Газпрома к мощностям трансграничного европейского газопровода OPAL, который является сухопутным продолжением «Северного потока».

Добыча стран-членов ОПЕК в августе выросла на 136 тыс. б/с по сравнению с июлем, до 29,74 млн б/с, следует из ежемесячного отчета организации. Добыча нефти в Иране сократилась на 24 тыс. б/с, до 2,2 млн б/с, в Венесуэле — на 43 тыс. б/с, до 712 тыс. б/с. Саудовская Аравия в августе увеличила добычу до 9,8 млн б/с (+118 тыс. б/с).

ОПЕК прогнозирует рост спроса на нефть в мире в 2019 г. на 1,02 млн б/с, что на 0,08 млн б/с ниже прогноза месяцем ранее. В 2020 г. ожидается увеличение спроса на 1,08 млн б/с, что на 0,06 млн б/с ниже прогноза в августе.

Прогноз роста предложения нефти от стран вне ОПЕК в текущем году увеличен на 95 тыс. б/с, до 2,05 млн б/с, в 2020 г. рост предложения составит 2,25 млн б/с, что ниже на 136 тыс. б/с прогноза за август.

В России с 3 по 9 сентября снова зафиксирована дефляция — 0,1%. Это уже пятый случай недельной дефляции за семь недель.

Годовая инфляция составила 4,2%, сообщает Росстат. В начале сентября ЦБ России понизил прогноз по инфляции на 2019 г. до 4–4,5%, с 4,2–4,7%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба