2 октября 2019 Pro Finance Service

Сигналы замедления американской экономики наблюдались и ранее, но среди них было мало указывающих на то, что «колеса уже отваливаются от тележки».

Когда Федеральная резервная система понизила ставки в июле, а затем совершила аналогичный поступок несколько недель назад, было трудно отказаться от мысли, что Центробанк совершает эти шаги под давлением Белого дома, отметил бывший глобальный исполнительный редактор Bloomberg Роберт Берджесс. В прошлом он отвечал за тематику финансовых рынков для Bloomberg News, а также был главным редактором новостного блока о компаниях, работающих на кредитном рынке. Сейчас он ведет собственную колонку в Bloomberg.

«Сигналы замедления экономики были, но тех, которые предполагали, что „колеса уже отваливаются от тележки“, было немного», — подчеркнул эксперт в своем обзоре, опубликованном 1 октября.

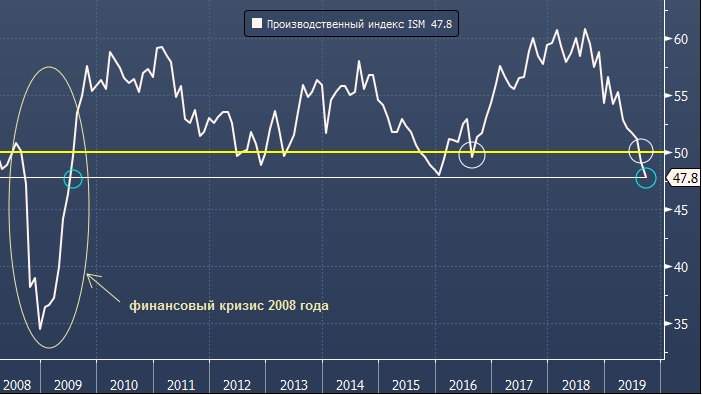

Но все изменилось во вторник, когда Институт управления поставками опубликовал производственный индекс деловой активности ISM за сентябрь, который упал до самого низкого уровня за 10 лет и погрузился в зону, сигнализирующую замедление активности.

Но для Федрезерва это не единственная причина для беспокойства. Американские акции упали на максимальную за 5 недель величину, свидетельствует индекс MSCI USA. И это падение произошло на фоне того, что рынок облигаций увеличит ожидания снижения ставок в октябре. А это, по мнению Роберта Берджесса, может означать, что инвесторы начали сомневаться в том, что более мягкая денежно-кредитная политика ФРС вновь зажгет экономику. Особенно в том случае, если торговый спор между США и Китаем затянется на долгое время.

Для участников рынка облигаций публикация сентябрьского производственного ISM подвела черту под утверждением, которое вселяло надежды буквально в начале прошлого месяца: экономика не так уж и плохо себя чувствует. На фоне увеличения спроса на облигации Казначейства США их доходность во вторник упала до 1.55%, что является самым низким значением с 6 сентября. При этом вероятность двух снижений процентных ставок ФРС до конца года возросла с 20% до 35%.

Президент США после выхода ISM в очередной раз раскритиковал ФРС за то, что она не снижает ставки более агрессивно. Если ставки были ниже, доллар был бы более дешевым, а американским производителям — проще конкурировать на мировой арене, объяснил Дональд Трамп в твиттере. В некотором смысле он прав, отметил Берджесс. Относительные значения процентных ставок имеют свойство оказывать влияние на динамику валютных курсов. Сейчас ни у одной развитой страны нет ставки выше, чем у ФРС.

Однако процентные ставки являются лишь одной из составляющих. Денежные потоки обычно идут туда, где наблюдается наиболее привлекательный экономический рост. Несмотря на признаки экономического замедления США относительно других стран остаются очень привлекательны для инвесторов.

Хорошей для Штатов новостью является тот факт, что в сентябре компании по всему миру эмитировали долларовые облигации на $308 млрд, свидетельствуют проанализированные агентством Bloomberg данные. Месячный объем размещения корпоративного долга впервые превысил отметку $300 млрд. Это говорит о том, что несмотря на опасения в отношении здоровья экономики, нет признаков становления кредитного кризиса, утверждает Робер Берджесс.

Плохая новость в том, что качество кредитов ухудшается. В третьем квартале 2019 года рейтинговое агентство S&P Global Platts повысило рейтинг 64 эмитентов, понизив рейтинг 164 эмитентов.

Некоторые экономисты предлагают не сгущать краски из-за негативного производственного индекса ISM. Замедление производственной активности не сильно повлияет на рынок труда, поскольку большинство населения США трудится в сфере услуг. Так это или нет, покажет публикуемый в пятницу отчет по занятости. Консенсус-прогноз экономистов подразумевает, что экономика США в сентябре создала 143 тыс. новых рабочих мест после +195 тыс. рабочих мест в августе. Слабые цифры не будут окончательным сигналом становления рецессии в американской экономике, но и открывать на радостях шампанское участников рынка они не заставят, подчеркивает эксперт.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба