4 октября 2019 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Предыдущая статья.

*****

Вот, и настал, читатель, октябрь – месяц, который многими ожидался со страхом и надеждой, связанными с предвещавшейся многими новой волной кризиса. Я же сегодня вспомню о некоторых своих прогнозах и, облачившись в доспехи рассудительности, пройду по лабиринтам этой трудной темы, чтобы понять: находимся ли мы уже в кризисе и от чего в самое ближайшее время последний может быть неизбежен. Поэтому спешу скорее миновать традиционный обзор, чтобы окунуться в главное и от этого самое интересное…

*****

I. Стагфляционный обзор.

Наконец-то можно привести полную таблицу индикатора «Негатив», в которую я внес такие изменения:

Красным цветом выделены рекордные значения по каждому сектору и по сумме.

Желтым и зеленым цветами выделены, соответственно вторые и третьи значения.

Видишь, читатель, как в последние несколько месяцев накалился наш индикатор, засверкав всем своим "светофором". А сентябрь поставил сразу три рекорда: по промпроизводству, дефляции и суммарному показателю негатива. Теперь понятны тараканьи бега мировых центробанков, как ЕЦБ, которые именно на октябрь заготовили запуск своих официальных программ QE, а также тех хитроватых, типа ФРС, давших старт "QE-Lite" и перенесших начало официального QE с ноября на начавшийся месяц. И мне сейчас трудно сказать, какой сектор индикатора "Негатив" более всего влияет на ухудшение обстановки в мировой экономике. Не исключаю, что на первое место выходит именно дефляция...

II. Стагфляционная обстановка.

1. Индикатор «Мировая резня PMI-бензопилой».

Несколько последних месяцев эти данные показывают на какое дно катится мировая индустрия:

1) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Японии: 48,9.

Индекс ниже 50 с мая 2019 года!

2) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Испании: 47,7.

Минимальное значение с мая 2013 года!

3) 01.10.2019 Индекс деловой активности PMI Швейцарии от SVME: 44,6.

Минимальное значение с августа 2009 года!

4) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Италии: 47,8.

Индекс ниже 50 с ноября 2018 года!

5) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Германии: 41,7.

Минимальное значение с июля 2009 года!

6) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) еврозоны: 45,7.

Минимальное значение с июля 2009 года!

7) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Великобритании: 48,3.

8) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) США от ISM: 47,8.

Минимальное значение с июля 2009 года!

9) 01.10.2019 Индекс производственной активности PMI России: 46,3.

Минимальное значение за время наблюдений!

10) 30.09.2019 Индекс деловой активности в производственном секторе (PMI) Китая: 49,8.

11) 01.10.2019 Индекс деловой активности в производственном секторе HSBC/Markit - Республика Корея: 48,0.

Важно отметить, что практически все значения имеют статус негативных рекордов. А у многих стран: США, Еврозона, Германия, Швейцария – индекс скатился до уровней предыдущей волны кризиса, до 2009 года!

2. Промпроизводство.

Показатели статистики по объему промпроизводства не могли отстать от PMI, отражая весь тот негатив, который идет от падения мирового платежеспособного спроса:

1) 06.09.2019 Объём промышленного производства в Германии (м/м): -0,6%.

2) 06.09.2019 Объём промышленного производства в Германии (г/г): -4,2%.

3) 09.09.2019 Объём промышленного производства Великобритании (г/г): -0,9%.

4) 09.09.2019 Объём производства в обрабатывающей промышленности Великобритании (г/г): -0,6%.

5) 10.09.2019 Объём промышленного производства в Италии (г/г): -0,7%.

Падение 5 месяцев подряд!

6) 10.09.2019 Объём промышленного производства в Италии (м/м): -0,7%.

7) 12.09.2019 Объём промышленного производства еврозоны (г/г): -2,0%.

Показатель снижается 9 месяцев подряд!

8) 12.09.2019 Объём промышленного производства еврозоны (м/м): -0,4%.

9) 26.09.2019 Объём промышленного производства в Сингапуре (м/м): -7,5%.

10) 26.09.2019 Объём промышленного производства в Сингапуре (г/г): -8,0%.

11) 30.09.2019 Объём промышленного производства в Японии (м/м): -1,2%.

12) 30.09.2019 Объём промышленного производства в Японии (г/г): -4,7%.

13) 30.09.2019 Объем промышленного производства - Республика Корея: -1,4%.

14) 30.09.2019 Промышленное производство (г/г) - Республика Корея: -2,9%.

3. Мировая розница.

Хотя индикатор «Негатив» в последние несколько месяцев не показывает падение сектора «розница», которое мы наблюдали в начале года, проблемы никуда не делись, и частые всхлипывания в СМИ доносятся практически каждый день:

«26.09.2019 Но апокалипсис розничной торговли нельзя винить исключительно в росте цифровых покупок. Компании обанкротились с бешеной скоростью, потому что они не в состоянии погасить огромную сумму взятого ими долга.

По словам Терри, в этом году уже закрыто 11 000 магазинов, что превышает годовое количество за последние несколько лет. CoreSight Research, на которую ссылается Терри, прогнозирует закрытие розничных магазинов до 12 000 к концу года».

А ситуация в главной мировой кузнице индустриального платежеспособного спроса показывает, что пока у мирового промпроизводства без накачки ликвидностью от масштабного QE никаких шансов на хотя бы стабилизацию нет. Но количественное смягчение тут же отправит экономику планеты в стагфляционный шок, о чем мы тут много раз говорили и что неоднократно прогнозировали:

18.09.2019 За первые восемь месяцев 2019 года спрос на новые автомобили в ЕС снизился на 3,2% по сравнению с аналогичным периодом прошлого года, что составило 10,5 млн. Регистраций.

Число зарегистрированных автомобилей, г/г:

Великобритания: -1,6%.

Италия: -3,1%.

Германия: -0,8%.

Франция: -14,1%.

Число зарегистрированных автомобилей, м/м:

Великобритания: -41,1%.

Италия: -41,9%.

Германия: -5,7%.

Франция: -24,9%.

*****

III. Индикатор «Трампо-твиттер».

После заседания FOMC ФРС 18 сентября Трамп, вроде приутих в своей войне за «Цитадель ФРС». Но, видимо, поминая приближающийся следующий раунд решений по ключевой ставке, который пройдет в конце октября, Дональд начал «забрасывать невод»:

01.10.2019 «Как я и предсказывал, Джей Пауэлл и Федеральная резервная система позволили доллару стать настолько сильным, особенно относительно ВСЕХ других валют, что это негативно сказалось на наших производителях. Слишком высокая ставка ФРС. Они являются их худшими врагами, они не имеют ни малейшего понятия. Жалкий!»

Вроде все, как обычно… Но вчера, 01 октября, в содержании твиттов президента появилось нечто новое, что, как мне видится говорит опять же о скором приближении обвала на фондовых рынках. Вспомним то, о чем мы говорили совсем недавно в статье:

Стагфляционный обзор (сентябрь 2019 года): Провоцирование кризиса?

Тогда, ровно месяц назад, Трамп похвалялся

«Последние три года политики Трампа наконец принесли настоящую надежду и реальные перемены. Безработица в этом году достигла 50-летнего минимума. С президентом Трампом мы видели самый низкий уровень безработицы среди афроамериканцев и испаноговорящих. Бум Экономики Трампа поднял заработную плату рабочих» ...

А что же мы видим сейчас?

01.10.2019 «Вы не можете судить о моих показателях на фондовом рынке после инаугурации, которая была очень хорошей, но только со дня после большой победы на выборах, которая была впечатляющей из-за эйфории от получения Obama / Biden OUT и получения Trump / Pence IN. Поднялся высоко между 9 ноября и инаугурацией!»

То есть, своей заслугой Дональд считает рост курса акций с момента своего избрания и до 20 января 2017 года?

Это что же получается? Трамп признает свои заслуги только за небольшой рост фондовых индексов, обозначенный на картинке красным овалом? Что-то тут не так… Неужели остальной рост будет вменен демократам, которые добивались этого только с целью показательных обрушений перед избирательной кампанией? Нечто похожее проскакивает там же, в твиттере:

02.10.2019 "Вся эта бессмыслица импичмента, которая никуда не ведет, движет фондовым рынком и вашими 401K, вниз. Но это именно то, чего хотят демократы. Они хотят навредить стране, имея в виду только выборы 2020 года!"

*****

IV. «Скоро они грохнутся!»

1. В лабиринтах РЕПО.

В прошлой статье я возвращался к своим майским прогнозам, когда говорил, что, если начнутся проблемы с мировыми турагентствами, то можно говорить о том, будто обрушение очередной волны кризиса совсем рядом. В частности, я показал, что, как и на прошлой неделе тогда в 2008 году произошло крушение одной из крупнейших туристических компаний. Также – в сентябре, также - в Великобритании. Но самое интересное случилось с тем предположением, что, как и тогда, должно было наступить через три дня. В 2008 году турагентство обанкротилось 12 сентября, а 15 сентября случился крах Lehman Brothers. Получалось, что после банкротства Томаса Кука в понедельник, 23 сентября, в четверг, 26 сентября, ожидалось некое событие, которое могло стать аналогом падения американского банка. Некоторые читатели скажут:

«Ничего не было! Расходимся!»

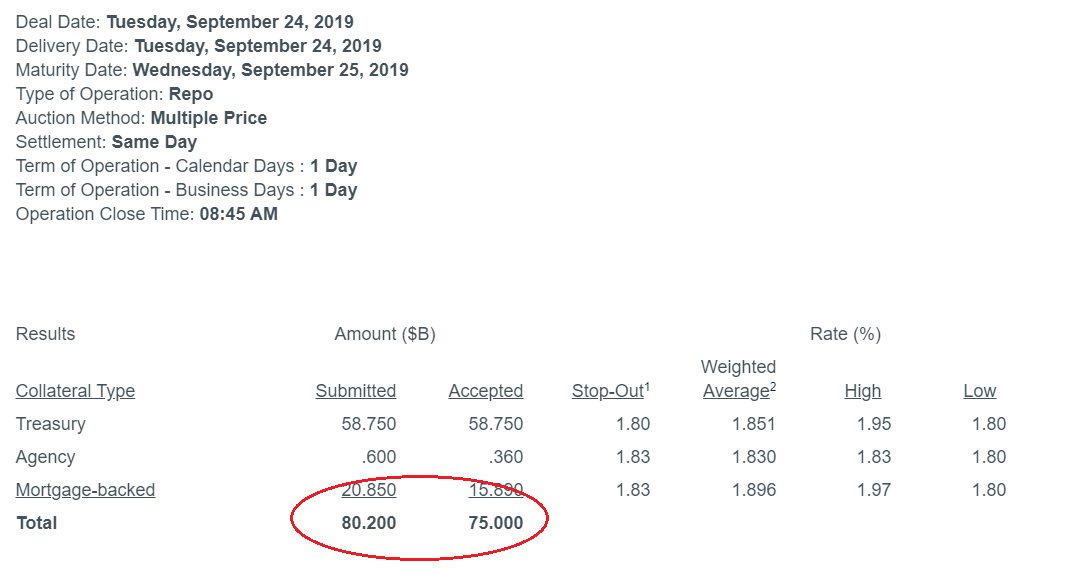

Не спеши, читатель! Опыт, полученный мировыми ростовщическими структурами, был применен сполна. За неделю до события с Томасом Куком ФРС начало свою программу РЕПО. Однако, после понедельника, 23 числа, события стали развиваться по нестандартному сценарию. Еще до этой даты ФРС ввело РЕПО на 14 дней. Посмотрим…

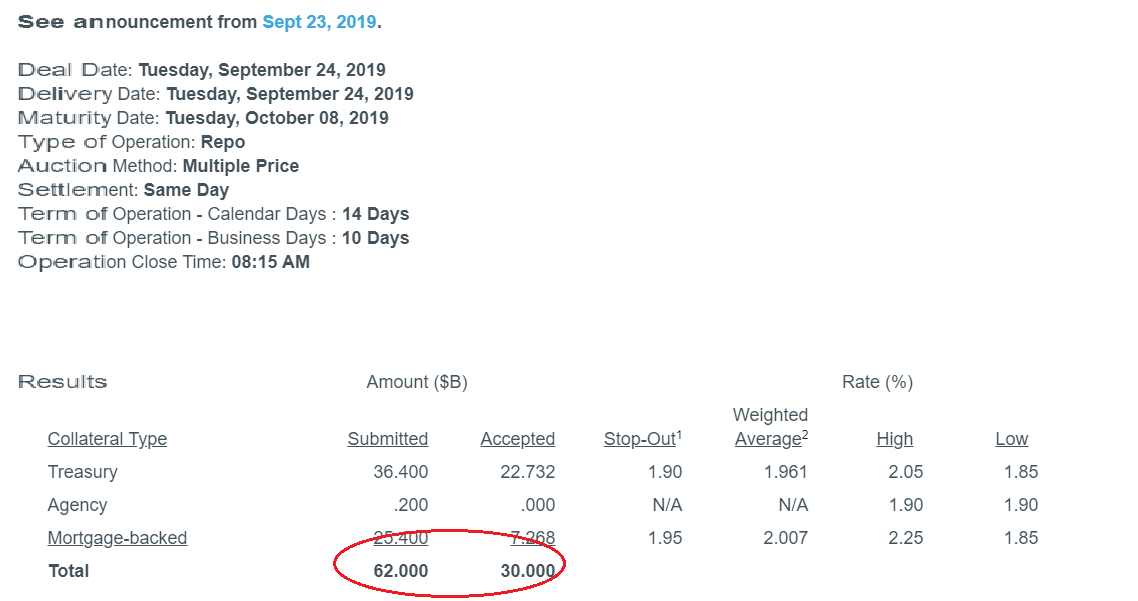

Уже 23 сентября заявок на 14 дневное финансирование было в два раза больше предложения:

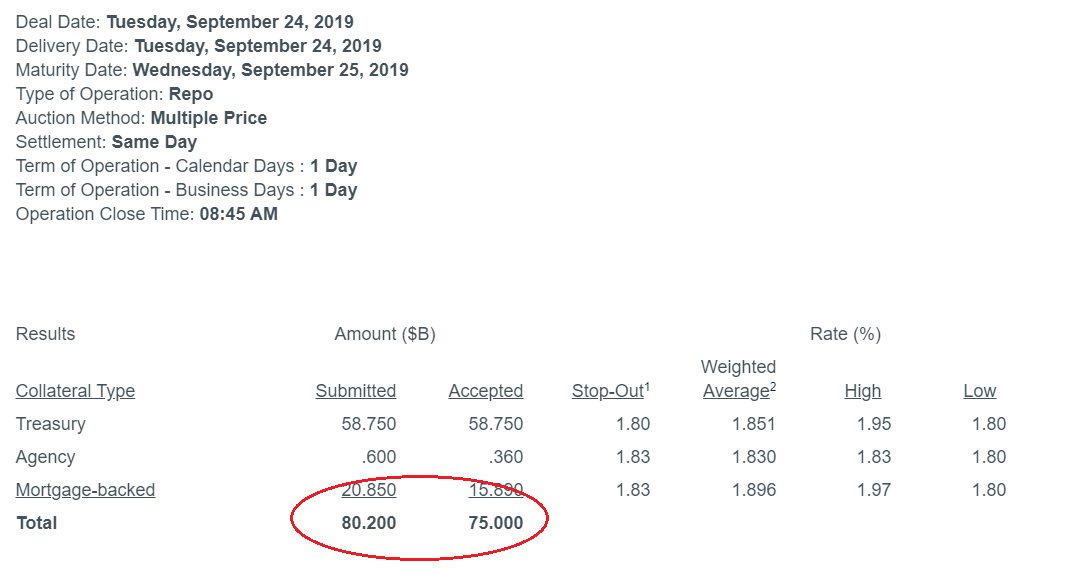

С однодневными кредитами произошло то же: кто-то недобрал живительной ликвидности:

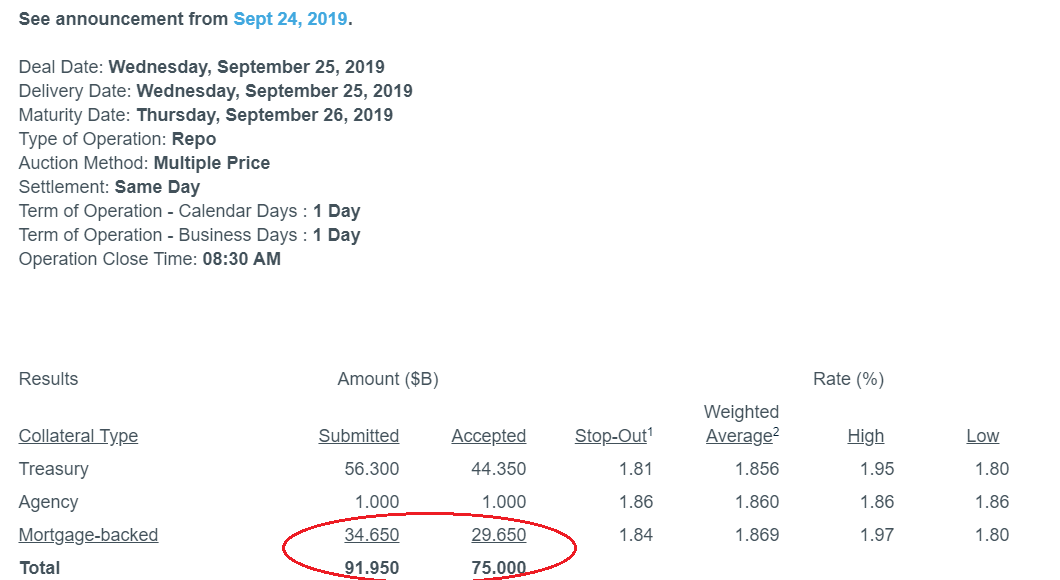

Ситуация повторилась и на следующий день:

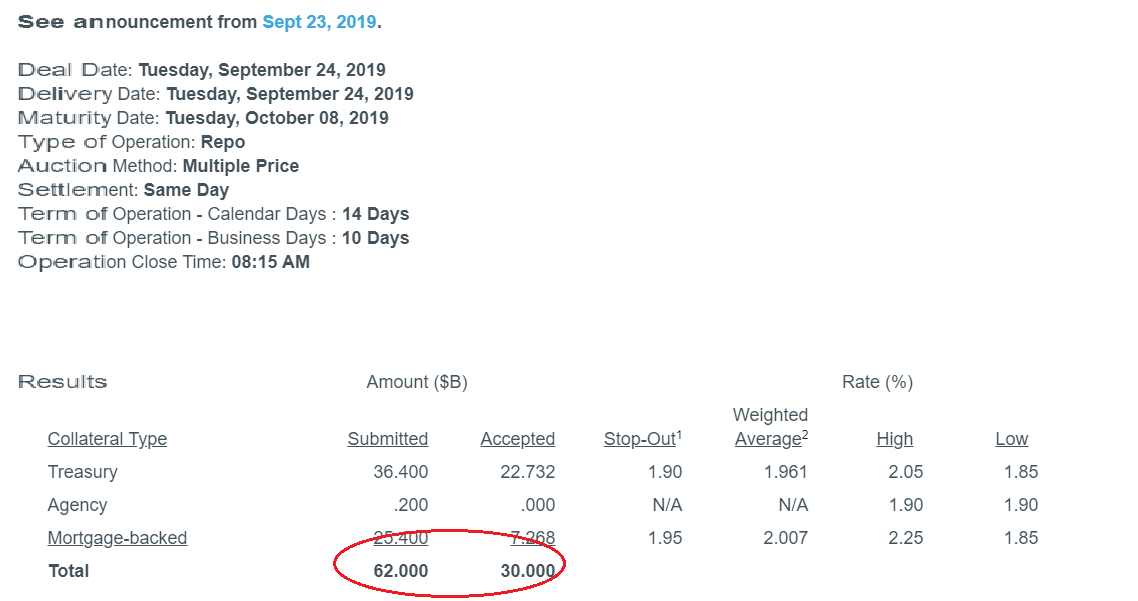

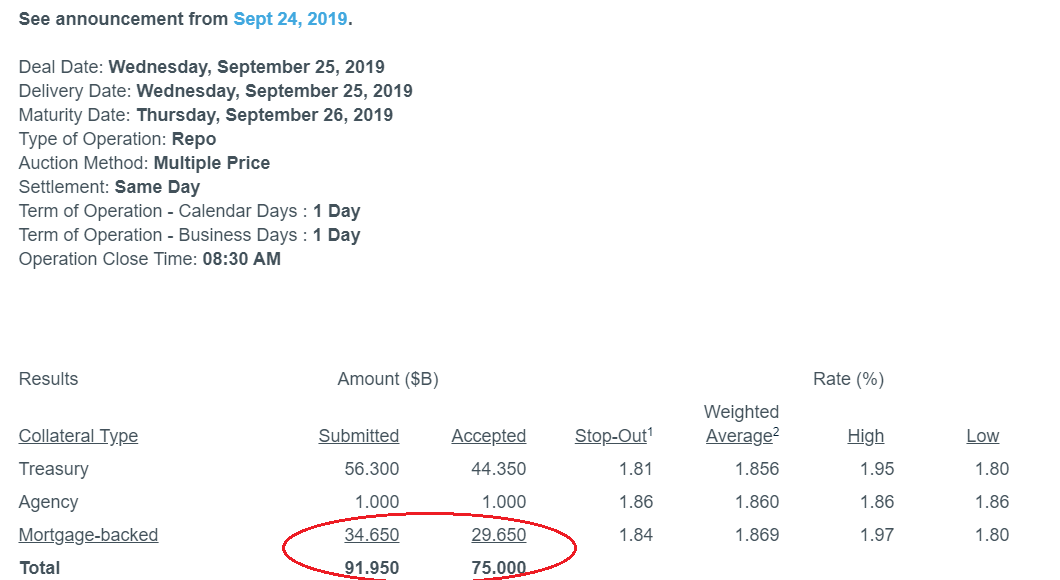

ФРС резко увеличила предложение: однодневные РЕПО до 100 миллиардов, а 14 дневные РЕПО – в два раза: до 60 миллиардов. Вошедшие в раж заемщики тут же опять превысили заявками предложение:

И уже к нашей расчетной дате, 26 сентября, все успокоилось: заявки на РЕПО вошли в рамки предложения от ФРС. Я предположу, что в период с понедельника по среду, с 23 по 25 сентября, агрессивными действиями на фронте предложения РЕПО ФРС предотвратило некое событие, аналогичное падению Lehman Brothers! Что это было за событие, мы узнаем позже, но хотел бы сказать одно: хотя нечто и предотвращено, но причины, по которым это нечто возникло, устранены вряд ли. А таковое означает, что можно практически каждый день ожидать от ФРС некоего нестандартного хода.

2. Неизбежен ли кризис?

Хотел бы вернуться к тому, о чем говорил в статье:

Стагфляционный обзор (сентябрь 2019 года): Провоцирование кризиса?

Тогда поведение Дональда в твиттере было похоже на то, что он машет красной тряпкой перед демократами, провоцируя их на приведение своих рычагов влияния на прежде всего финансовый сектор в сторону начала рукотворного начала обрушения рынков. Как будто резкое снижение котировок именно до октября принесут Трампу минимум электоральных потерь в текущей выборной кампании. Сегодняшняя ситуация с предстоящими выборами такова… В результате «украинской провокации» главный кандидат от демократической партии, Байден, сильно скомпрометирован, а начавшийся импичмент не имеет перспектив. Тогда Трамп может проиграть в ноябре будущего года только в двух случаях, кроме непредвиденных:

1) Ни один действующий президент США не переизбирается, если галлон бензина на заправках в какой-нибудь Юте будет стоить перед выборами выше определенной величины. Этот вариант сейчас не имеет явных перспектив. Однако, тренировка отработки этого варианта недавно проведена в Саудовской Аравии.

2) Если в срок до марта-апреля начнется резкое обрушение фондовых индексов, шансы Трампа резко уменьшаются.

Отсюда следует, что демократы могут просто спровоцировать кризис, который и так случится в ближайшее время. А тут как говорится, можно и капиталы съесть и в Овальный кабинет сесть. Отсюда, как мне видится, сменившаяся риторика Трампа в твиттере насчет достижений его администрации по росту Доу Джонс. Оптимальное начало операции по дискредитации MAGA в виде S&P 500 – как раз октябрь, о чем опять же грустит наш герой в твиттере. Но сегодня мы получили самый главный сигнал о том, что долларовая экономика приговорена…

3. От твиттера Трампа к Валдайскому клубу.

Сегодня на Валдайском клубе выступил наш Президент, В.В. Путин. В отличие от многолетних чириканий Трампа в твиттере, наш лидер выражается редко, но метко:

«Мы видим попытки использования доллара как политического оружия. Считаю, это ещё одна очень крупная ошибка», — сказал глава государства.

Он отметил, что ранее доллар пользовался большим доверием во всём мире и считался универсальной мировой валютой.

«Зачем-то США стали использовать долларовые расчёты как инструмент политической борьбы, вводить ограничения на использование доллара, своими руками пилить сук, на котором сидят. Скоро они грохнутся», — заключил Путин.

А теперь посмотрим, что случилось после того, как Путин сказал свою ключевую фразу:

Теперь неизбежность новой волны кризиса неоспорима. Причем эта неизбежность близка, как никогда!

*****

Выводы и прогнозы:

1. Деградация ситуация в мировой индустрии достигла, как мне видится некоего кризисного предела.

2. Выхода из ловушки падающего платежеспособного спроса без масштабного QE, прежде всего в США, нет!

3. В самое ближайшее время ФРС либо усилит свою программу РЕПО, либо объявит о старте официального QE.

4. Давление на ФРС со стороны «твиттера Трампа» по снижению ключевой ставки и запуску количественного смягчения в ближайшие дни усилится.

5. Финансовый блок, контролируемый демократами, в ближайшее время начнет кампанию по нагнетанию кризисной истерии.

Комментарий автора:

Вот, и наступил октябрь: время новых QE от мировых ЦБ, время провокаций на фондовых площадках, начало квартальных отчетов ведущих корпораций... Вся польза суеты этого долларового муравейника была сегодня поставлена под сомнение одной фразой нашего Президента:

"Скоро они грохнутся!"

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Предыдущая статья.

*****

Вот, и настал, читатель, октябрь – месяц, который многими ожидался со страхом и надеждой, связанными с предвещавшейся многими новой волной кризиса. Я же сегодня вспомню о некоторых своих прогнозах и, облачившись в доспехи рассудительности, пройду по лабиринтам этой трудной темы, чтобы понять: находимся ли мы уже в кризисе и от чего в самое ближайшее время последний может быть неизбежен. Поэтому спешу скорее миновать традиционный обзор, чтобы окунуться в главное и от этого самое интересное…

*****

I. Стагфляционный обзор.

Наконец-то можно привести полную таблицу индикатора «Негатив», в которую я внес такие изменения:

Красным цветом выделены рекордные значения по каждому сектору и по сумме.

Желтым и зеленым цветами выделены, соответственно вторые и третьи значения.

Видишь, читатель, как в последние несколько месяцев накалился наш индикатор, засверкав всем своим "светофором". А сентябрь поставил сразу три рекорда: по промпроизводству, дефляции и суммарному показателю негатива. Теперь понятны тараканьи бега мировых центробанков, как ЕЦБ, которые именно на октябрь заготовили запуск своих официальных программ QE, а также тех хитроватых, типа ФРС, давших старт "QE-Lite" и перенесших начало официального QE с ноября на начавшийся месяц. И мне сейчас трудно сказать, какой сектор индикатора "Негатив" более всего влияет на ухудшение обстановки в мировой экономике. Не исключаю, что на первое место выходит именно дефляция...

II. Стагфляционная обстановка.

1. Индикатор «Мировая резня PMI-бензопилой».

Несколько последних месяцев эти данные показывают на какое дно катится мировая индустрия:

1) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Японии: 48,9.

Индекс ниже 50 с мая 2019 года!

2) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Испании: 47,7.

Минимальное значение с мая 2013 года!

3) 01.10.2019 Индекс деловой активности PMI Швейцарии от SVME: 44,6.

Минимальное значение с августа 2009 года!

4) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Италии: 47,8.

Индекс ниже 50 с ноября 2018 года!

5) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Германии: 41,7.

Минимальное значение с июля 2009 года!

6) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) еврозоны: 45,7.

Минимальное значение с июля 2009 года!

7) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) Великобритании: 48,3.

8) 01.10.2019 Индекс деловой активности в производственном секторе (PMI) США от ISM: 47,8.

Минимальное значение с июля 2009 года!

9) 01.10.2019 Индекс производственной активности PMI России: 46,3.

Минимальное значение за время наблюдений!

10) 30.09.2019 Индекс деловой активности в производственном секторе (PMI) Китая: 49,8.

11) 01.10.2019 Индекс деловой активности в производственном секторе HSBC/Markit - Республика Корея: 48,0.

Важно отметить, что практически все значения имеют статус негативных рекордов. А у многих стран: США, Еврозона, Германия, Швейцария – индекс скатился до уровней предыдущей волны кризиса, до 2009 года!

2. Промпроизводство.

Показатели статистики по объему промпроизводства не могли отстать от PMI, отражая весь тот негатив, который идет от падения мирового платежеспособного спроса:

1) 06.09.2019 Объём промышленного производства в Германии (м/м): -0,6%.

2) 06.09.2019 Объём промышленного производства в Германии (г/г): -4,2%.

3) 09.09.2019 Объём промышленного производства Великобритании (г/г): -0,9%.

4) 09.09.2019 Объём производства в обрабатывающей промышленности Великобритании (г/г): -0,6%.

5) 10.09.2019 Объём промышленного производства в Италии (г/г): -0,7%.

Падение 5 месяцев подряд!

6) 10.09.2019 Объём промышленного производства в Италии (м/м): -0,7%.

7) 12.09.2019 Объём промышленного производства еврозоны (г/г): -2,0%.

Показатель снижается 9 месяцев подряд!

8) 12.09.2019 Объём промышленного производства еврозоны (м/м): -0,4%.

9) 26.09.2019 Объём промышленного производства в Сингапуре (м/м): -7,5%.

10) 26.09.2019 Объём промышленного производства в Сингапуре (г/г): -8,0%.

11) 30.09.2019 Объём промышленного производства в Японии (м/м): -1,2%.

12) 30.09.2019 Объём промышленного производства в Японии (г/г): -4,7%.

13) 30.09.2019 Объем промышленного производства - Республика Корея: -1,4%.

14) 30.09.2019 Промышленное производство (г/г) - Республика Корея: -2,9%.

3. Мировая розница.

Хотя индикатор «Негатив» в последние несколько месяцев не показывает падение сектора «розница», которое мы наблюдали в начале года, проблемы никуда не делись, и частые всхлипывания в СМИ доносятся практически каждый день:

«26.09.2019 Но апокалипсис розничной торговли нельзя винить исключительно в росте цифровых покупок. Компании обанкротились с бешеной скоростью, потому что они не в состоянии погасить огромную сумму взятого ими долга.

По словам Терри, в этом году уже закрыто 11 000 магазинов, что превышает годовое количество за последние несколько лет. CoreSight Research, на которую ссылается Терри, прогнозирует закрытие розничных магазинов до 12 000 к концу года».

А ситуация в главной мировой кузнице индустриального платежеспособного спроса показывает, что пока у мирового промпроизводства без накачки ликвидностью от масштабного QE никаких шансов на хотя бы стабилизацию нет. Но количественное смягчение тут же отправит экономику планеты в стагфляционный шок, о чем мы тут много раз говорили и что неоднократно прогнозировали:

18.09.2019 За первые восемь месяцев 2019 года спрос на новые автомобили в ЕС снизился на 3,2% по сравнению с аналогичным периодом прошлого года, что составило 10,5 млн. Регистраций.

Число зарегистрированных автомобилей, г/г:

Великобритания: -1,6%.

Италия: -3,1%.

Германия: -0,8%.

Франция: -14,1%.

Число зарегистрированных автомобилей, м/м:

Великобритания: -41,1%.

Италия: -41,9%.

Германия: -5,7%.

Франция: -24,9%.

*****

III. Индикатор «Трампо-твиттер».

После заседания FOMC ФРС 18 сентября Трамп, вроде приутих в своей войне за «Цитадель ФРС». Но, видимо, поминая приближающийся следующий раунд решений по ключевой ставке, который пройдет в конце октября, Дональд начал «забрасывать невод»:

01.10.2019 «Как я и предсказывал, Джей Пауэлл и Федеральная резервная система позволили доллару стать настолько сильным, особенно относительно ВСЕХ других валют, что это негативно сказалось на наших производителях. Слишком высокая ставка ФРС. Они являются их худшими врагами, они не имеют ни малейшего понятия. Жалкий!»

Вроде все, как обычно… Но вчера, 01 октября, в содержании твиттов президента появилось нечто новое, что, как мне видится говорит опять же о скором приближении обвала на фондовых рынках. Вспомним то, о чем мы говорили совсем недавно в статье:

Стагфляционный обзор (сентябрь 2019 года): Провоцирование кризиса?

Тогда, ровно месяц назад, Трамп похвалялся

«Последние три года политики Трампа наконец принесли настоящую надежду и реальные перемены. Безработица в этом году достигла 50-летнего минимума. С президентом Трампом мы видели самый низкий уровень безработицы среди афроамериканцев и испаноговорящих. Бум Экономики Трампа поднял заработную плату рабочих» ...

А что же мы видим сейчас?

01.10.2019 «Вы не можете судить о моих показателях на фондовом рынке после инаугурации, которая была очень хорошей, но только со дня после большой победы на выборах, которая была впечатляющей из-за эйфории от получения Obama / Biden OUT и получения Trump / Pence IN. Поднялся высоко между 9 ноября и инаугурацией!»

То есть, своей заслугой Дональд считает рост курса акций с момента своего избрания и до 20 января 2017 года?

Это что же получается? Трамп признает свои заслуги только за небольшой рост фондовых индексов, обозначенный на картинке красным овалом? Что-то тут не так… Неужели остальной рост будет вменен демократам, которые добивались этого только с целью показательных обрушений перед избирательной кампанией? Нечто похожее проскакивает там же, в твиттере:

02.10.2019 "Вся эта бессмыслица импичмента, которая никуда не ведет, движет фондовым рынком и вашими 401K, вниз. Но это именно то, чего хотят демократы. Они хотят навредить стране, имея в виду только выборы 2020 года!"

*****

IV. «Скоро они грохнутся!»

1. В лабиринтах РЕПО.

В прошлой статье я возвращался к своим майским прогнозам, когда говорил, что, если начнутся проблемы с мировыми турагентствами, то можно говорить о том, будто обрушение очередной волны кризиса совсем рядом. В частности, я показал, что, как и на прошлой неделе тогда в 2008 году произошло крушение одной из крупнейших туристических компаний. Также – в сентябре, также - в Великобритании. Но самое интересное случилось с тем предположением, что, как и тогда, должно было наступить через три дня. В 2008 году турагентство обанкротилось 12 сентября, а 15 сентября случился крах Lehman Brothers. Получалось, что после банкротства Томаса Кука в понедельник, 23 сентября, в четверг, 26 сентября, ожидалось некое событие, которое могло стать аналогом падения американского банка. Некоторые читатели скажут:

«Ничего не было! Расходимся!»

Не спеши, читатель! Опыт, полученный мировыми ростовщическими структурами, был применен сполна. За неделю до события с Томасом Куком ФРС начало свою программу РЕПО. Однако, после понедельника, 23 числа, события стали развиваться по нестандартному сценарию. Еще до этой даты ФРС ввело РЕПО на 14 дней. Посмотрим…

Уже 23 сентября заявок на 14 дневное финансирование было в два раза больше предложения:

С однодневными кредитами произошло то же: кто-то недобрал живительной ликвидности:

Ситуация повторилась и на следующий день:

ФРС резко увеличила предложение: однодневные РЕПО до 100 миллиардов, а 14 дневные РЕПО – в два раза: до 60 миллиардов. Вошедшие в раж заемщики тут же опять превысили заявками предложение:

И уже к нашей расчетной дате, 26 сентября, все успокоилось: заявки на РЕПО вошли в рамки предложения от ФРС. Я предположу, что в период с понедельника по среду, с 23 по 25 сентября, агрессивными действиями на фронте предложения РЕПО ФРС предотвратило некое событие, аналогичное падению Lehman Brothers! Что это было за событие, мы узнаем позже, но хотел бы сказать одно: хотя нечто и предотвращено, но причины, по которым это нечто возникло, устранены вряд ли. А таковое означает, что можно практически каждый день ожидать от ФРС некоего нестандартного хода.

2. Неизбежен ли кризис?

Хотел бы вернуться к тому, о чем говорил в статье:

Стагфляционный обзор (сентябрь 2019 года): Провоцирование кризиса?

Тогда поведение Дональда в твиттере было похоже на то, что он машет красной тряпкой перед демократами, провоцируя их на приведение своих рычагов влияния на прежде всего финансовый сектор в сторону начала рукотворного начала обрушения рынков. Как будто резкое снижение котировок именно до октября принесут Трампу минимум электоральных потерь в текущей выборной кампании. Сегодняшняя ситуация с предстоящими выборами такова… В результате «украинской провокации» главный кандидат от демократической партии, Байден, сильно скомпрометирован, а начавшийся импичмент не имеет перспектив. Тогда Трамп может проиграть в ноябре будущего года только в двух случаях, кроме непредвиденных:

1) Ни один действующий президент США не переизбирается, если галлон бензина на заправках в какой-нибудь Юте будет стоить перед выборами выше определенной величины. Этот вариант сейчас не имеет явных перспектив. Однако, тренировка отработки этого варианта недавно проведена в Саудовской Аравии.

2) Если в срок до марта-апреля начнется резкое обрушение фондовых индексов, шансы Трампа резко уменьшаются.

Отсюда следует, что демократы могут просто спровоцировать кризис, который и так случится в ближайшее время. А тут как говорится, можно и капиталы съесть и в Овальный кабинет сесть. Отсюда, как мне видится, сменившаяся риторика Трампа в твиттере насчет достижений его администрации по росту Доу Джонс. Оптимальное начало операции по дискредитации MAGA в виде S&P 500 – как раз октябрь, о чем опять же грустит наш герой в твиттере. Но сегодня мы получили самый главный сигнал о том, что долларовая экономика приговорена…

3. От твиттера Трампа к Валдайскому клубу.

Сегодня на Валдайском клубе выступил наш Президент, В.В. Путин. В отличие от многолетних чириканий Трампа в твиттере, наш лидер выражается редко, но метко:

«Мы видим попытки использования доллара как политического оружия. Считаю, это ещё одна очень крупная ошибка», — сказал глава государства.

Он отметил, что ранее доллар пользовался большим доверием во всём мире и считался универсальной мировой валютой.

«Зачем-то США стали использовать долларовые расчёты как инструмент политической борьбы, вводить ограничения на использование доллара, своими руками пилить сук, на котором сидят. Скоро они грохнутся», — заключил Путин.

А теперь посмотрим, что случилось после того, как Путин сказал свою ключевую фразу:

Теперь неизбежность новой волны кризиса неоспорима. Причем эта неизбежность близка, как никогда!

*****

Выводы и прогнозы:

1. Деградация ситуация в мировой индустрии достигла, как мне видится некоего кризисного предела.

2. Выхода из ловушки падающего платежеспособного спроса без масштабного QE, прежде всего в США, нет!

3. В самое ближайшее время ФРС либо усилит свою программу РЕПО, либо объявит о старте официального QE.

4. Давление на ФРС со стороны «твиттера Трампа» по снижению ключевой ставки и запуску количественного смягчения в ближайшие дни усилится.

5. Финансовый блок, контролируемый демократами, в ближайшее время начнет кампанию по нагнетанию кризисной истерии.

Комментарий автора:

Вот, и наступил октябрь: время новых QE от мировых ЦБ, время провокаций на фондовых площадках, начало квартальных отчетов ведущих корпораций... Вся польза суеты этого долларового муравейника была сегодня поставлена под сомнение одной фразой нашего Президента:

"Скоро они грохнутся!"

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба