9 октября 2019 ITI Capital

Рынки

После закрытия российских площадок ФРС объявила о запуске программы выкупа коротких облигаций, чтобы преодолеть последствия недавней волатильности на финансовом рынке. Вероятность снижения ставки ФРС в конце октября оценивают в 70%. Регулятор готов принять меры для дополнительной поддержки рынков, но сейчас для инвесторов важней исход переговоров между США и Китаем — при достижении договоренностей стоит ждать мощного ралли в конце года. Кроме того, это приведёт к росту рисковых активов, в особенности бумаг Сбербанка, укреплению рубля и т.д.

В фокусе сегодня:

Председатель ФРС Пауэлл, президент ФРБ Канзас-сити Эстер Джордж примут участие в мероприятии «ФРС слушает»

Протокол сентябрьского заседания ФРС. ФРС снизила ставку на 25 б.п., до 1,75%, трое управляющих выступили против снижения

EIA представит статистику по запасам сырой нефти

Сегодня последний день для покупки акций Роснефти и ВСМПО-Ависма для получения промежуточных дивидендов. Дивидендная доходность составит 3,7% и 5% соответственно

Мы считаем, что российский рынок откроет торговую сессию среды в плюсе.

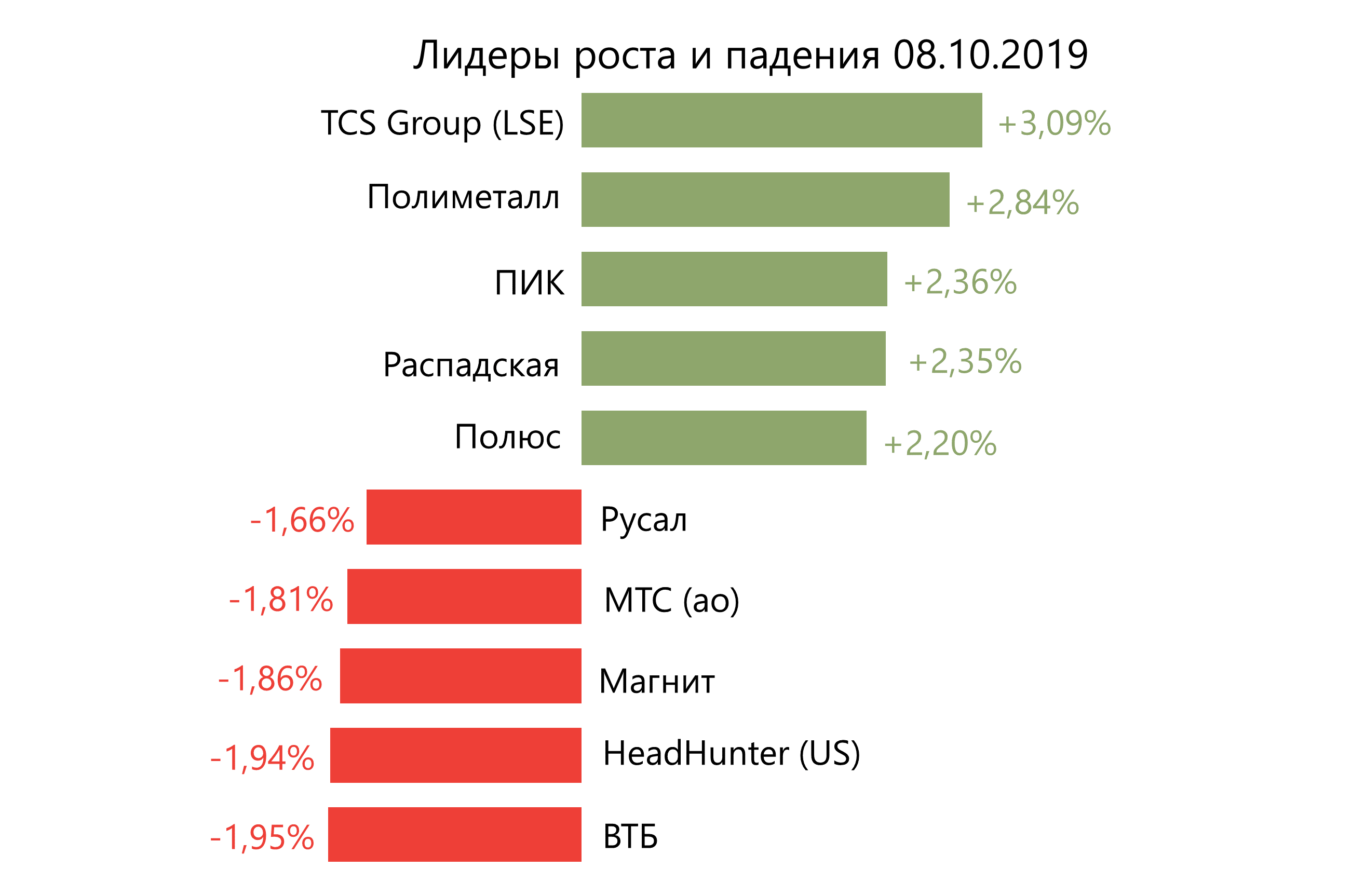

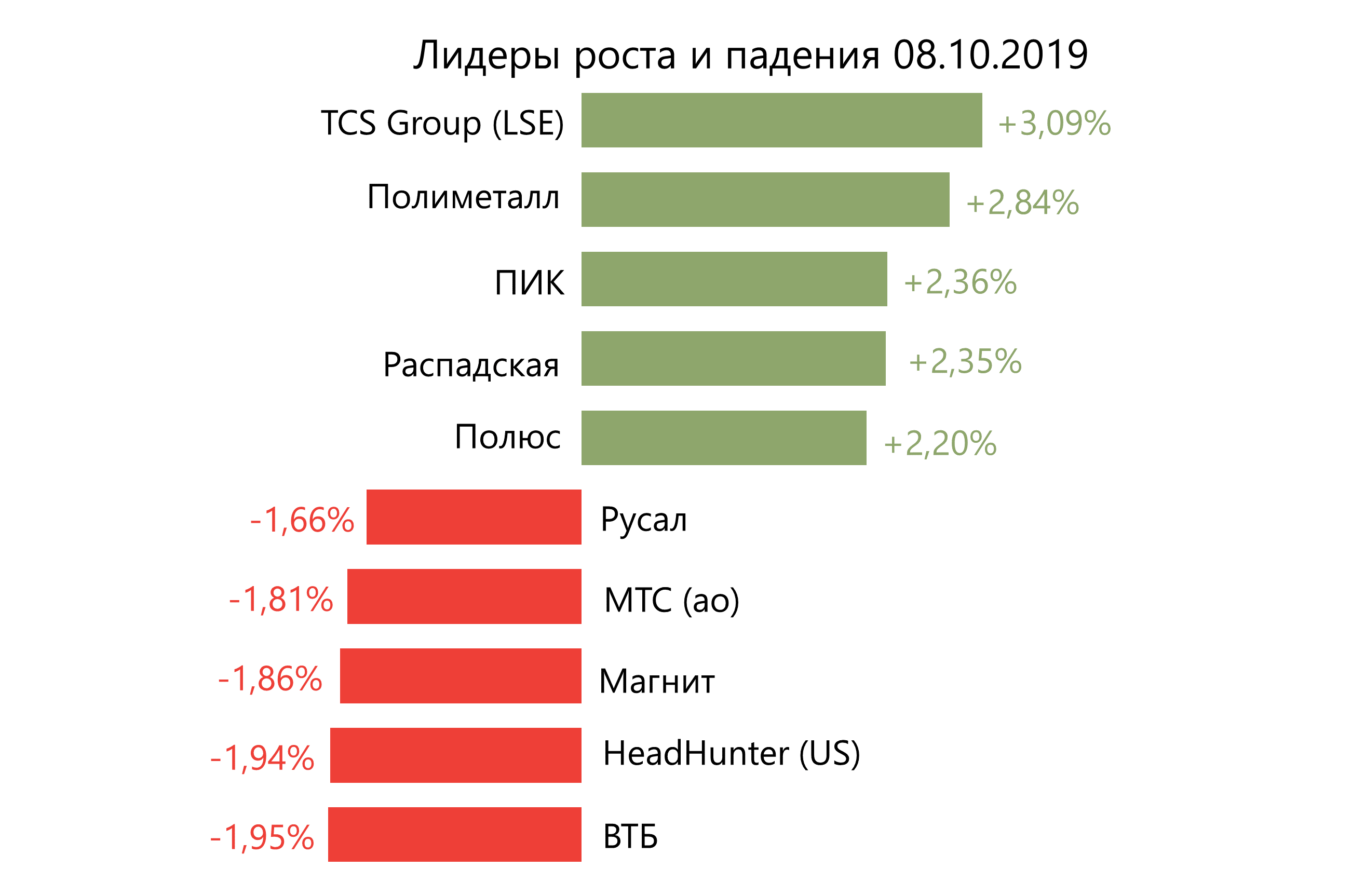

Во вторник индекс Мосбиржи снизился на 0,42%, РТС — на 1,05%, давление на рынок оказали удешевление нефти и распродажи на глобальных площадках. Рубль ослаб к доллару и евро до 65,2 руб. и 71,41 руб. соответственно.

Лидерами роста стали TCS Group (+3,09%), Полиметалл (+2,84%), ПИК (+2,36%), Распадская (+2,35%), Полюс (+2,20%).

В числе аутсайдеров оказались ВТБ (-1,95%), HeadHunter (-1,94%), Магнит (-1,86%), МТС ао (-1,81%), Русал (-1,66%).

Brent незначительно дешевеет на утренних торгах в среду, до $58,09/барр., ввиду нарастающего беспокойства в отношении предстоящих переговоров между США и Китаем. Негативным фактором для цен на сырье стала новость о росте запасов нефти в США по данным API и незначительное повышение прогноза Минэнерго США по добыче нефти в 2019 г. (на 20 тыс. барр., до 12,26 млн б/с), хотя прогноз на 2020 г. был снижен на 60 тыс. барр., до 13,17 млн б/с.

Золото дорожает утром на 0,5%, до $1507/унция. Доходность десятилетних казначейских облигаций США снижается на 1,1 п.п., до 1,5%.

Во вторник фондовый рынок США закрылся в минусе ввиду того, что США включили в черный список некоторые из ведущих китайских компаний, занимающихся искусственным интеллектом. Министерство иностранных дел Китая в свою очередь заявило, что тщательно следит за событиями с целью выработки ответных мер. США усугубляют торговое противостояние, начав рассуждать о способах ограничения инвестиций в Китай, в частности пенсионными фондами США. Негатива добавило и заявление Госдепартамента о том, что США наложат запрет на выдачу виз китайским чиновникам, связанным с притеснением мусульманских меньшинств в стране. Dow Jones снизился 1,19%, S&P 500 — на 1,56%.

Председатель ФРС США Джером Пауэлл объявил о возможном дальнейшем снижении процентных ставок и возобновлении покупок облигаций для преодоления последствий недавнего скачка ставок на денежном рынке, однако Пауэлл отметил, что увеличение активов на балансе регулятора не следует рассматривать как попытку стимулирования экономики, несмотря на то, что данные по производственному сектору США на прошлой неделе ослабили уверенность рынка в том, что экономика США остается устойчивой.

Азиатские площадки торгуются разнонаправленно из-за нарастающего беспокойства в отношении противостояния между США и Китаем. Nikkei снизился на 0,61%, Shanghai — на 0,22%.

Европейские площадки закрылись во вторник в минусе. Euro Stoxx 50 потерял 1,11% ввиду обострения споров между США и Китаем.

Позитивным же фактором для рынка стал неожиданный рост промышленного производства в Германии, в августе показатель увеличился на 0,3% м/м, что выше прогнозируемого увеличения на 0,1%.

DXY отступил на 0,04%, S&P 500 futures дорожает на 0,17%.

После закрытия российских площадок ФРС объявила о запуске программы выкупа коротких облигаций, чтобы преодолеть последствия недавней волатильности на финансовом рынке. Вероятность снижения ставки ФРС в конце октября оценивают в 70%. Регулятор готов принять меры для дополнительной поддержки рынков, но сейчас для инвесторов важней исход переговоров между США и Китаем — при достижении договоренностей стоит ждать мощного ралли в конце года. Кроме того, это приведёт к росту рисковых активов, в особенности бумаг Сбербанка, укреплению рубля и т.д.

В фокусе сегодня:

Председатель ФРС Пауэлл, президент ФРБ Канзас-сити Эстер Джордж примут участие в мероприятии «ФРС слушает»

Протокол сентябрьского заседания ФРС. ФРС снизила ставку на 25 б.п., до 1,75%, трое управляющих выступили против снижения

EIA представит статистику по запасам сырой нефти

Сегодня последний день для покупки акций Роснефти и ВСМПО-Ависма для получения промежуточных дивидендов. Дивидендная доходность составит 3,7% и 5% соответственно

Мы считаем, что российский рынок откроет торговую сессию среды в плюсе.

Во вторник индекс Мосбиржи снизился на 0,42%, РТС — на 1,05%, давление на рынок оказали удешевление нефти и распродажи на глобальных площадках. Рубль ослаб к доллару и евро до 65,2 руб. и 71,41 руб. соответственно.

Лидерами роста стали TCS Group (+3,09%), Полиметалл (+2,84%), ПИК (+2,36%), Распадская (+2,35%), Полюс (+2,20%).

В числе аутсайдеров оказались ВТБ (-1,95%), HeadHunter (-1,94%), Магнит (-1,86%), МТС ао (-1,81%), Русал (-1,66%).

Brent незначительно дешевеет на утренних торгах в среду, до $58,09/барр., ввиду нарастающего беспокойства в отношении предстоящих переговоров между США и Китаем. Негативным фактором для цен на сырье стала новость о росте запасов нефти в США по данным API и незначительное повышение прогноза Минэнерго США по добыче нефти в 2019 г. (на 20 тыс. барр., до 12,26 млн б/с), хотя прогноз на 2020 г. был снижен на 60 тыс. барр., до 13,17 млн б/с.

Золото дорожает утром на 0,5%, до $1507/унция. Доходность десятилетних казначейских облигаций США снижается на 1,1 п.п., до 1,5%.

Во вторник фондовый рынок США закрылся в минусе ввиду того, что США включили в черный список некоторые из ведущих китайских компаний, занимающихся искусственным интеллектом. Министерство иностранных дел Китая в свою очередь заявило, что тщательно следит за событиями с целью выработки ответных мер. США усугубляют торговое противостояние, начав рассуждать о способах ограничения инвестиций в Китай, в частности пенсионными фондами США. Негатива добавило и заявление Госдепартамента о том, что США наложат запрет на выдачу виз китайским чиновникам, связанным с притеснением мусульманских меньшинств в стране. Dow Jones снизился 1,19%, S&P 500 — на 1,56%.

Председатель ФРС США Джером Пауэлл объявил о возможном дальнейшем снижении процентных ставок и возобновлении покупок облигаций для преодоления последствий недавнего скачка ставок на денежном рынке, однако Пауэлл отметил, что увеличение активов на балансе регулятора не следует рассматривать как попытку стимулирования экономики, несмотря на то, что данные по производственному сектору США на прошлой неделе ослабили уверенность рынка в том, что экономика США остается устойчивой.

Азиатские площадки торгуются разнонаправленно из-за нарастающего беспокойства в отношении противостояния между США и Китаем. Nikkei снизился на 0,61%, Shanghai — на 0,22%.

Европейские площадки закрылись во вторник в минусе. Euro Stoxx 50 потерял 1,11% ввиду обострения споров между США и Китаем.

Позитивным же фактором для рынка стал неожиданный рост промышленного производства в Германии, в августе показатель увеличился на 0,3% м/м, что выше прогнозируемого увеличения на 0,1%.

DXY отступил на 0,04%, S&P 500 futures дорожает на 0,17%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба