На рынке нефти последние четыре недели выдались весьма волатильными, причем в обе стороны. Конечно, мы понимаем, что спрос\предложение носит менее волатильный характер, чем нам «рисуют» цены, скорее это эмоции участников рынка, которые транслируют свои ожидания через свои торговые действия.

И действительно, если взглянуть на ценовую динамику нефти марки WTI, то на недельном графике отмечаем сильной рост и дальнейшее падение нефтяных цен. Информационный фон способствовал данным колебаниям, но отображает ли он факты, или больше относиться к слухам? Это главный вопрос на сегодня, на который я попробую ответить в данной статье.

Первым делом посмотрим на ценовые модели через призму фрактальных каналов Мандельброта. На картинке недельный масштаб

Очень похоже, что рынок нефти находится в последней волне коррекционной модели старшего порядка (красный канал) и после пробоя 50-ти пойдет в зону 47, где и сформируется локальный лой на ближайший год.

Причин для образования лоя масса:

1) Монетарное стимулирование от мировых центральных банков придаст оптимизма трейдерам. Конечно, вряд ли это стимулирование окажет должный эффект, т.к. мы находимся на завершающей стадии делового цикла, но рынку главное ожидания, а не факты.

2) Осложнение ситуации на Ближнем Востоке.

3) Сокращение буровой активности в США носит опасный характер. Если правы западные аналитики, то сланцевая революция снова уперлась в «потолок» что мы наблюдаем по снижению буровой активности в США. И тот рост, который экстраполирует Минэнерго США, может совсем быть оторванным от реалий. Пока это все домыслы, но риски есть.

В целом, баланс рынка нефти в США претерпевает изменения. На картинке ниже иллюстрация данных процессов.

Как видим, доля внутренней добычи в нефтепереработки неуклонно растет и на сегодня уже покрывает 80% потребления. Это изображено зеленой линией.

При этом, показатель чистого импорта, как доля в нефтепереработке на минимумах своих значений, и всего составляет 20%. Отображено на картинке красной линией.

Ну и как не пытается внушить рынку Минэнерго о профиците баланса спроса\предложения на котором растут запасы, мы видим, что рынок остается дефицитный. Это проиллюстрировано гистограммой.

4) Запас нефти в Саудовской Аравии, как у гаранта баланса мирового рынка нефти, на низких уровнях, что мы наблюдаем из графика ниже

Я напомню, рост нефтяных цен в 2007 году произошел на слухах о том, что запасов нефти у Саудовской Аравии не хватит для покрытия дефицита в случае экономического роста. Вероятно, сейчас грядет такой же сценарий.

ЦЕНООБРАЗОВАНИЕ НА РЫНКЕ WTI

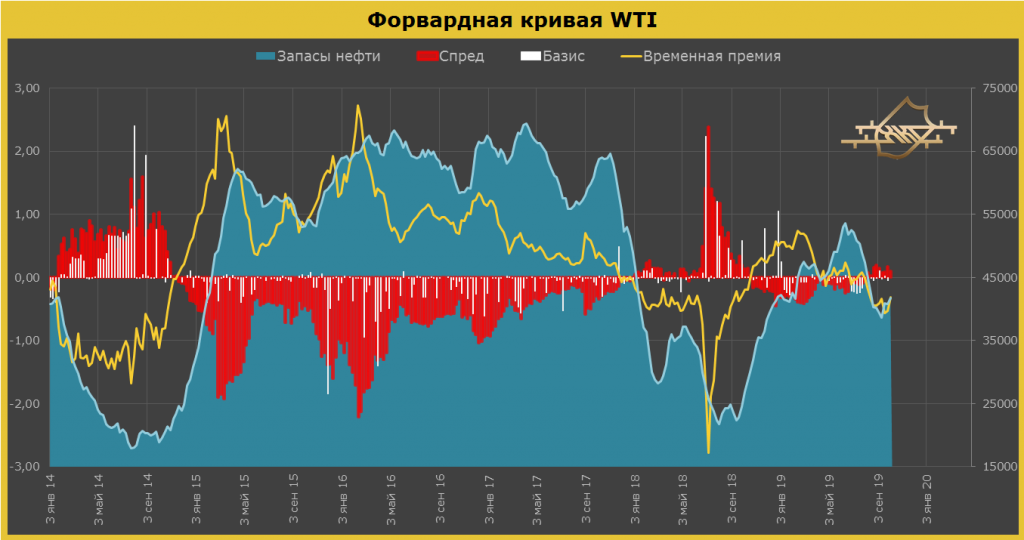

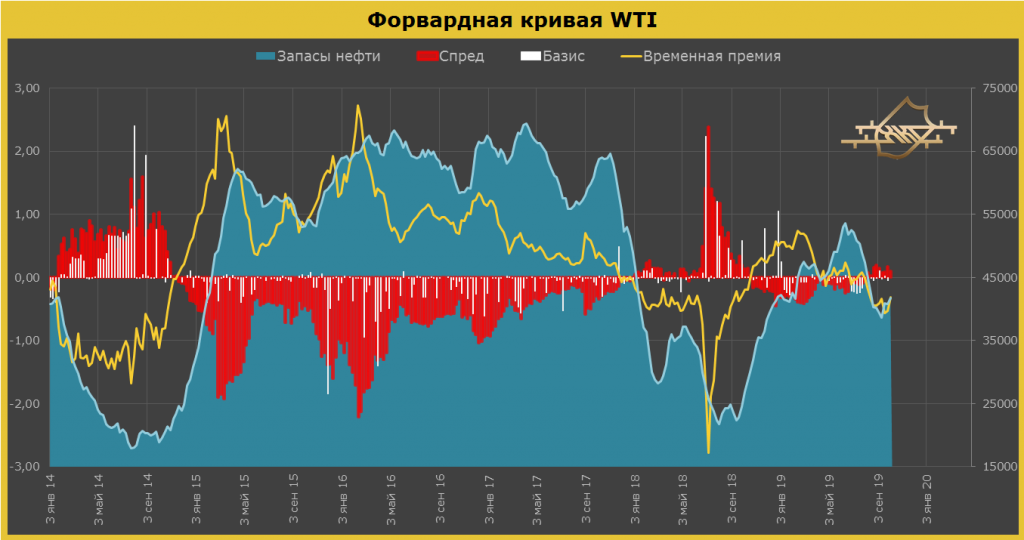

Первым делом посмотрим на форвардную кривую и связь между ценами физического и финансового рынков. Эти взаимосвязи о многом могут сказать, в частности, об оценках у профессиональных участников рынка, которые используют срочный рынок для переноса риска (хеджирования) и знают о состоянии дел более чем кто-либо другие, т.к. имеют интерес на физическом рынке.

Здесь все весьма занимательно:

Начнем с того, что фьючерсная кривая находится в состоянии бэквордации, это отображено желтой линией на картинке. Такое положение кривой нарушает нормальное ценообразование финансового рынка, потому как рынок издержек (когда каждый следующий контракт дороже предыдущего из-за роста стоимости хранения) инверсирует, т.е. каждый следующий дешевле предыдущего. Такое положение дел, при прочих равных, сигнализирует о бычьих ожиданиях, что повышает цены ближних контрактов относительно дальних. Ну и в теории, бэквордация соответствует низким уровням запасов, что мы и наблюдаем на рынке. Голубая область, это запасы на хабе Кушинг, который является базисом для поставок по фьючерсным контрактам торгуемых на СМЕ.

Фронтальный спред, отображенный красной гистограммой, находится выше ноля, что также указывает на бычьи настроения и соответствует нехватке наличной нефти.

Белая гистограмма, это базис (связь спот-фьючерс), мы видим, что показатель прижат к нулевой отметке, это указывает на тонкий рынок.

Можно сказать, что ситуация с ценообразованием и движением цен на нефть имеет серьезные расхождения, на мой взгляд это результат действий СМИ и алгоритмов которые давят на нефтяные цены спекулятивно.

Еще одна важная связка отображающая прибыль от перегонки бензина называемая крек-спред. На картинке недельный график.

Динамика маржи от перегонки носит сезонный характер, но то, что показатель (свечи) побывал на экстремумах это важно. Если посмотреть в динамике по осциллятору, то без малого доходили до минимумов 2018 года.

Ретроспективный взгляд говорит нам о том, что минимумы показателя приходятся на минимумы нефтяных цен.

ОЖИДАНИЯ

С учетом того, что любые колебания на финансовых рынках, это трансляция ожиданий трейдеров, а не реальное положение дел, посмотрим на распределение позиций.

Показатель строится на данных, полученных от Комиссии по товарам и фьючерсам, так называемые отчеты СОТ.

Красная линия, это совокупная спекулятивная позиция по фьючерсам на нефть и нефтепродукты, торгуемые на Чикагской товарной бирже. Показатель строится как доля в открытом интересе.

Синяя линия, динамика цен WTI

Невооруженным взглядом видно, что минимумы по данной модели приходятся на минимумы по рынку нефти.

Конечно, если говорить о минимумах, то до уровня 2017 года еще далеко, тем не менее, мы уже низко.

ВЫВОД

Как видим из всего вышесказанного, участников нефтяного рынка убеждают в нисходящем тренде, который не соответствует реальному положению дел. В разрезе квартала цены на нефть начнут рост, и на рынок выльется и низкие запасы в Саудовской Аравии, и проблемы на Ближнем Востоке, и вопрос по сланцевой добыче в США, и монетарное стимулирование, многое-многое другое, которое сейчас игнорируется по причине отсутствия заголовков в СМИ.

Толкнуть дальше вниз все рынки в том числе и нефтяной может наступление рецессии, ситуация в мировой экономике худшая с момента кризиса 2008 года, но, по моим оценкам, мировые центральные банки вовремя кинулись спасать сторону спроса.

И действительно, если взглянуть на ценовую динамику нефти марки WTI, то на недельном графике отмечаем сильной рост и дальнейшее падение нефтяных цен. Информационный фон способствовал данным колебаниям, но отображает ли он факты, или больше относиться к слухам? Это главный вопрос на сегодня, на который я попробую ответить в данной статье.

Первым делом посмотрим на ценовые модели через призму фрактальных каналов Мандельброта. На картинке недельный масштаб

Очень похоже, что рынок нефти находится в последней волне коррекционной модели старшего порядка (красный канал) и после пробоя 50-ти пойдет в зону 47, где и сформируется локальный лой на ближайший год.

Причин для образования лоя масса:

1) Монетарное стимулирование от мировых центральных банков придаст оптимизма трейдерам. Конечно, вряд ли это стимулирование окажет должный эффект, т.к. мы находимся на завершающей стадии делового цикла, но рынку главное ожидания, а не факты.

2) Осложнение ситуации на Ближнем Востоке.

3) Сокращение буровой активности в США носит опасный характер. Если правы западные аналитики, то сланцевая революция снова уперлась в «потолок» что мы наблюдаем по снижению буровой активности в США. И тот рост, который экстраполирует Минэнерго США, может совсем быть оторванным от реалий. Пока это все домыслы, но риски есть.

В целом, баланс рынка нефти в США претерпевает изменения. На картинке ниже иллюстрация данных процессов.

Как видим, доля внутренней добычи в нефтепереработки неуклонно растет и на сегодня уже покрывает 80% потребления. Это изображено зеленой линией.

При этом, показатель чистого импорта, как доля в нефтепереработке на минимумах своих значений, и всего составляет 20%. Отображено на картинке красной линией.

Ну и как не пытается внушить рынку Минэнерго о профиците баланса спроса\предложения на котором растут запасы, мы видим, что рынок остается дефицитный. Это проиллюстрировано гистограммой.

4) Запас нефти в Саудовской Аравии, как у гаранта баланса мирового рынка нефти, на низких уровнях, что мы наблюдаем из графика ниже

Я напомню, рост нефтяных цен в 2007 году произошел на слухах о том, что запасов нефти у Саудовской Аравии не хватит для покрытия дефицита в случае экономического роста. Вероятно, сейчас грядет такой же сценарий.

ЦЕНООБРАЗОВАНИЕ НА РЫНКЕ WTI

Первым делом посмотрим на форвардную кривую и связь между ценами физического и финансового рынков. Эти взаимосвязи о многом могут сказать, в частности, об оценках у профессиональных участников рынка, которые используют срочный рынок для переноса риска (хеджирования) и знают о состоянии дел более чем кто-либо другие, т.к. имеют интерес на физическом рынке.

Здесь все весьма занимательно:

Начнем с того, что фьючерсная кривая находится в состоянии бэквордации, это отображено желтой линией на картинке. Такое положение кривой нарушает нормальное ценообразование финансового рынка, потому как рынок издержек (когда каждый следующий контракт дороже предыдущего из-за роста стоимости хранения) инверсирует, т.е. каждый следующий дешевле предыдущего. Такое положение дел, при прочих равных, сигнализирует о бычьих ожиданиях, что повышает цены ближних контрактов относительно дальних. Ну и в теории, бэквордация соответствует низким уровням запасов, что мы и наблюдаем на рынке. Голубая область, это запасы на хабе Кушинг, который является базисом для поставок по фьючерсным контрактам торгуемых на СМЕ.

Фронтальный спред, отображенный красной гистограммой, находится выше ноля, что также указывает на бычьи настроения и соответствует нехватке наличной нефти.

Белая гистограмма, это базис (связь спот-фьючерс), мы видим, что показатель прижат к нулевой отметке, это указывает на тонкий рынок.

Можно сказать, что ситуация с ценообразованием и движением цен на нефть имеет серьезные расхождения, на мой взгляд это результат действий СМИ и алгоритмов которые давят на нефтяные цены спекулятивно.

Еще одна важная связка отображающая прибыль от перегонки бензина называемая крек-спред. На картинке недельный график.

Динамика маржи от перегонки носит сезонный характер, но то, что показатель (свечи) побывал на экстремумах это важно. Если посмотреть в динамике по осциллятору, то без малого доходили до минимумов 2018 года.

Ретроспективный взгляд говорит нам о том, что минимумы показателя приходятся на минимумы нефтяных цен.

ОЖИДАНИЯ

С учетом того, что любые колебания на финансовых рынках, это трансляция ожиданий трейдеров, а не реальное положение дел, посмотрим на распределение позиций.

Показатель строится на данных, полученных от Комиссии по товарам и фьючерсам, так называемые отчеты СОТ.

Красная линия, это совокупная спекулятивная позиция по фьючерсам на нефть и нефтепродукты, торгуемые на Чикагской товарной бирже. Показатель строится как доля в открытом интересе.

Синяя линия, динамика цен WTI

Невооруженным взглядом видно, что минимумы по данной модели приходятся на минимумы по рынку нефти.

Конечно, если говорить о минимумах, то до уровня 2017 года еще далеко, тем не менее, мы уже низко.

ВЫВОД

Как видим из всего вышесказанного, участников нефтяного рынка убеждают в нисходящем тренде, который не соответствует реальному положению дел. В разрезе квартала цены на нефть начнут рост, и на рынок выльется и низкие запасы в Саудовской Аравии, и проблемы на Ближнем Востоке, и вопрос по сланцевой добыче в США, и монетарное стимулирование, многое-многое другое, которое сейчас игнорируется по причине отсутствия заголовков в СМИ.

Толкнуть дальше вниз все рынки в том числе и нефтяной может наступление рецессии, ситуация в мировой экономике худшая с момента кризиса 2008 года, но, по моим оценкам, мировые центральные банки вовремя кинулись спасать сторону спроса.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба