29 октября 2019 LiteForex Демиденко Дмитрий

Способен ли индекс USD в третий раз вырасти в ответ на снижение ставки ФРС?

Поражение Бориса Джонсона в британском парламенте позволило «быкам» по EUR/USD вздохнуть с облегчением. Премьер-министру требовалось получить 434 голоса для запуска механизма внеочередных выборов, однако его поддержали лишь 299 депутатов. История с Brexit катится к благополучному концу, без потрясений, что благоприятно отражается на европейских валютах. Впрочем, по мнению Rabobank, достижения соглашения между Лондоном и Брюсселем недостаточно, чтобы вытянуть евро из бездны. Рецессия экономики Германии, слабость внешнего спроса и интерес к доллару как к валюте-убежищу позволяют банку прогнозировать падение EUR/USD к 1,07 к концу 2019.

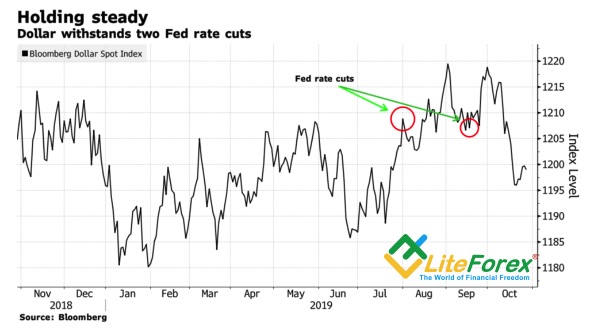

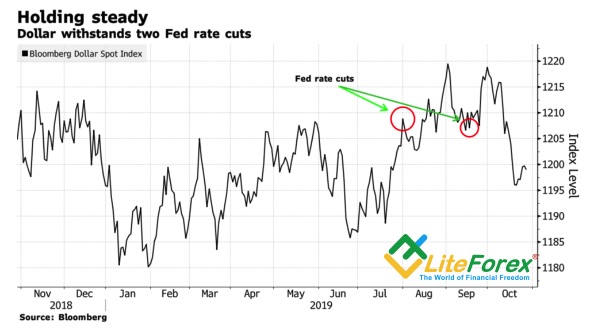

Еще более агрессивный «медвежий» прогноз выдает Columbia Threadneedle Investments, компания, под управлением которой находится $469 млрд. Она видит паритет в основной валютной паре по трем причинам. Во-первых, ставки долгового рынка США выше, чем в большинстве развитых стран. Во-вторых, динамика американской инфляции свидетельствует, что в Штатах дело с экономикой обстоит лучше, чем в других государствах. В-третьих, прогнозы глобального ВВП не устают сокращаться. Теоретически снижение ставки по федеральным фондам должно приводить к ослаблению гринбека, однако высокий спрос инвесторов на активы-убежища и уязвимость других мировых валют дают прямо противоположный результат: ослабление денежно-кредитной политики ФРС способствует росту индекса USD.

Реакция индекса USD на монетарную экспансию ФРС

Источник: Bloomberg.

BofA Merrill Lynch обращает внимание, что нечто подобное имело место в начале века, когда Федрезерв 11 раз снизил ставку, однако из-за повышенного интереса к надежным активам доллар США укрепился на 6,6% в течение года. Пока история повторяется, и если чрезмерно «ястребиная» риторика Джерома Пауэлла запустит коррекцию по сумевшему переписать исторический максимум S&P 500, то ухудшение глобального аппетита к риску станет поводом для покупок не только иены и золота, но и гринбека.

Когда ФРС начинала снижать ставки, она делала это в превентивных целях. И нужно признать, что эффекты уже ощущаются: заявки на ипотечные кредиты на покупку дома выросли на 9% г/г в октябре, а потребительские расходы на чувствительные к изменению ставок товары (автомобили, бытовая техника) – на 14,6% г/г за 6 месяцев. Джером Пауэлл и его коллеги могут позволить себе паузу, другое дело, как это будет преподнесено, и как на это отреагируют финансовые рынки.

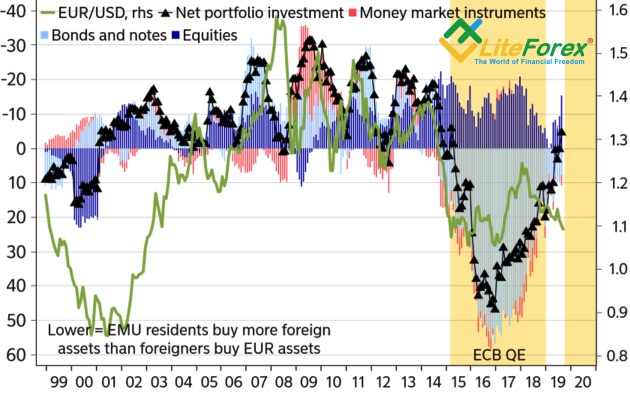

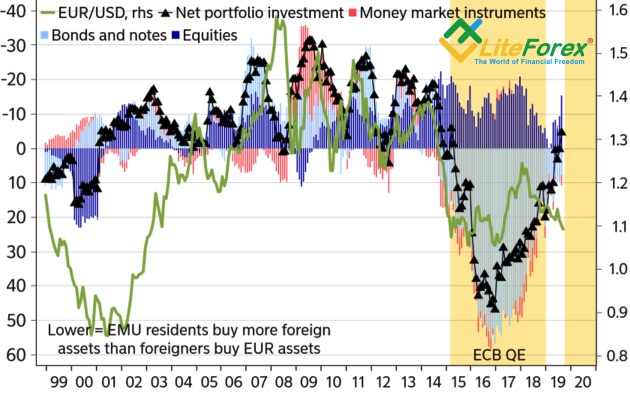

Что касается пессимистичных прогнозов по EUR/USD, то, на мой взгляд, большая часть негатива уже заложена в котировки основной валютной пары. С точки зрения потоков капитала инвестиционного характера, она и вовсе должна торговаться на уровне 1,3.

Динамика EUR/USD и потоков капитала инвестиционного характера

Источник: Nordea Markets.

На мой взгляд, прогресс в области Brexit и торговых войн позволит евро достигнуть отметок $1,1215 и $1,127. Сигналом о возобновлении «бычьей» атаки станет уверенный прорыв сопротивления на $1,111-1,1115. Главное, чтобы Джером Пауэлл учел свои прошлые ошибки и на обвалил S&P 500 на пресс-конференции по итогам октябрьского заседания FOMC.

Поражение Бориса Джонсона в британском парламенте позволило «быкам» по EUR/USD вздохнуть с облегчением. Премьер-министру требовалось получить 434 голоса для запуска механизма внеочередных выборов, однако его поддержали лишь 299 депутатов. История с Brexit катится к благополучному концу, без потрясений, что благоприятно отражается на европейских валютах. Впрочем, по мнению Rabobank, достижения соглашения между Лондоном и Брюсселем недостаточно, чтобы вытянуть евро из бездны. Рецессия экономики Германии, слабость внешнего спроса и интерес к доллару как к валюте-убежищу позволяют банку прогнозировать падение EUR/USD к 1,07 к концу 2019.

Еще более агрессивный «медвежий» прогноз выдает Columbia Threadneedle Investments, компания, под управлением которой находится $469 млрд. Она видит паритет в основной валютной паре по трем причинам. Во-первых, ставки долгового рынка США выше, чем в большинстве развитых стран. Во-вторых, динамика американской инфляции свидетельствует, что в Штатах дело с экономикой обстоит лучше, чем в других государствах. В-третьих, прогнозы глобального ВВП не устают сокращаться. Теоретически снижение ставки по федеральным фондам должно приводить к ослаблению гринбека, однако высокий спрос инвесторов на активы-убежища и уязвимость других мировых валют дают прямо противоположный результат: ослабление денежно-кредитной политики ФРС способствует росту индекса USD.

Реакция индекса USD на монетарную экспансию ФРС

Источник: Bloomberg.

BofA Merrill Lynch обращает внимание, что нечто подобное имело место в начале века, когда Федрезерв 11 раз снизил ставку, однако из-за повышенного интереса к надежным активам доллар США укрепился на 6,6% в течение года. Пока история повторяется, и если чрезмерно «ястребиная» риторика Джерома Пауэлла запустит коррекцию по сумевшему переписать исторический максимум S&P 500, то ухудшение глобального аппетита к риску станет поводом для покупок не только иены и золота, но и гринбека.

Когда ФРС начинала снижать ставки, она делала это в превентивных целях. И нужно признать, что эффекты уже ощущаются: заявки на ипотечные кредиты на покупку дома выросли на 9% г/г в октябре, а потребительские расходы на чувствительные к изменению ставок товары (автомобили, бытовая техника) – на 14,6% г/г за 6 месяцев. Джером Пауэлл и его коллеги могут позволить себе паузу, другое дело, как это будет преподнесено, и как на это отреагируют финансовые рынки.

Что касается пессимистичных прогнозов по EUR/USD, то, на мой взгляд, большая часть негатива уже заложена в котировки основной валютной пары. С точки зрения потоков капитала инвестиционного характера, она и вовсе должна торговаться на уровне 1,3.

Динамика EUR/USD и потоков капитала инвестиционного характера

Источник: Nordea Markets.

На мой взгляд, прогресс в области Brexit и торговых войн позволит евро достигнуть отметок $1,1215 и $1,127. Сигналом о возобновлении «бычьей» атаки станет уверенный прорыв сопротивления на $1,111-1,1115. Главное, чтобы Джером Пауэлл учел свои прошлые ошибки и на обвалил S&P 500 на пресс-конференции по итогам октябрьского заседания FOMC.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба