6 ноября 2019 Finrange

Покупаем акции НОВАТЭКА на 15% от портфеля по 1361,5 руб. в ожидании новой дивидендной политики.

Напомним, компания рассматривает увеличение планки дивидендных выплат по итогам 2019 г. В апреле глава компании Леонид Михельсон уже говорил об этом и тогда, с его слов, рассмотрение данного вопроса планировалось на 2020 г. после разрешения всех деталей финансирования проекта "Арктик СПГ-2".

На сегодняшний момент вопрос о повышении уровня выплат остается открытым, мы считаем, что компания может последовать примеру своих нефтегазовых собратий и довести размер выплат с 30% до 50% чистой прибыли по МСФО. Таким образом, текущая дивидендная доходность может составить около 10%. Дополнительным драйвером могут оказаться цены на газ, которые за месяц выросли более чем на 20%, а увеличение мощностей компенсирует укрепление рубля для экспортёра.

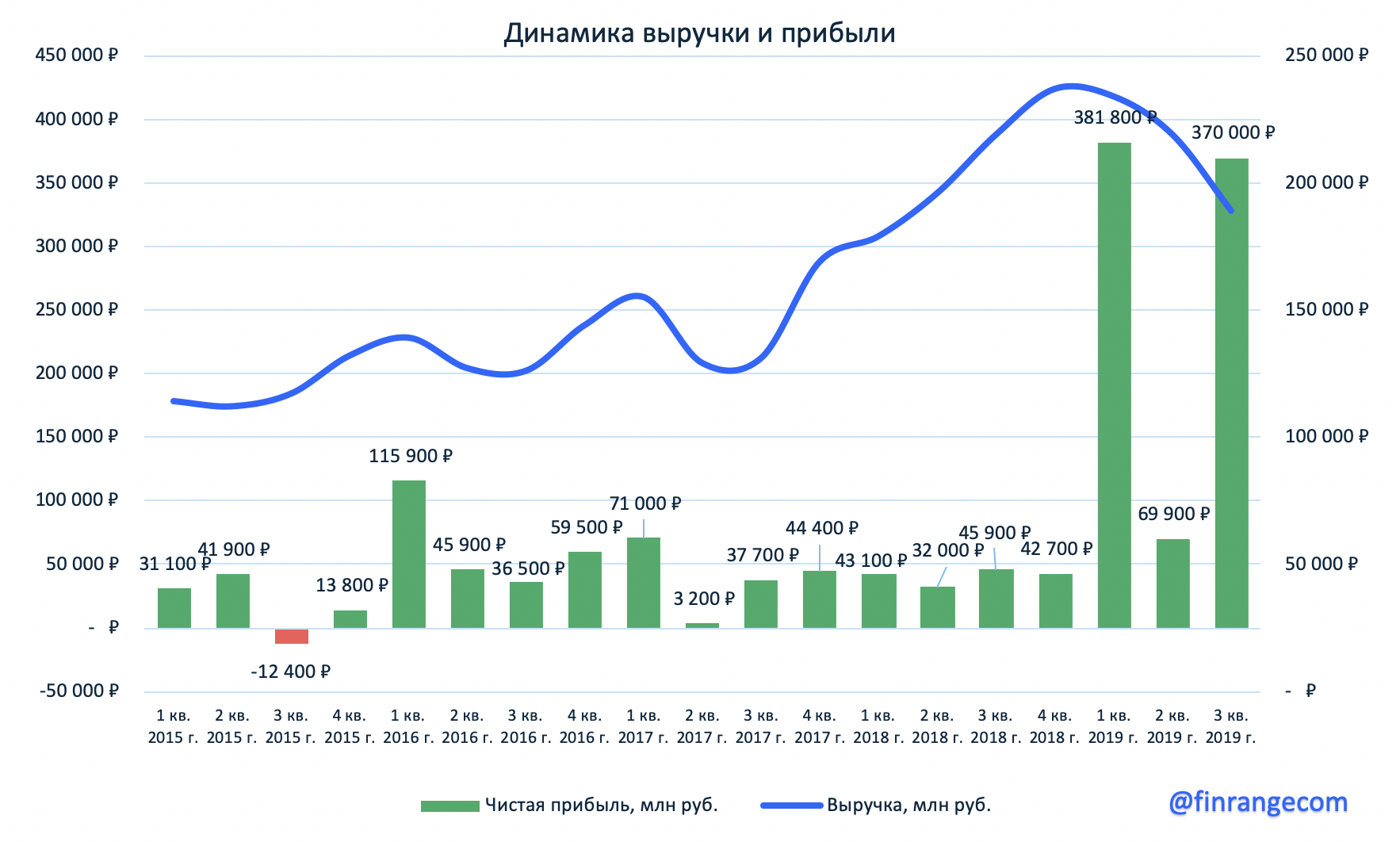

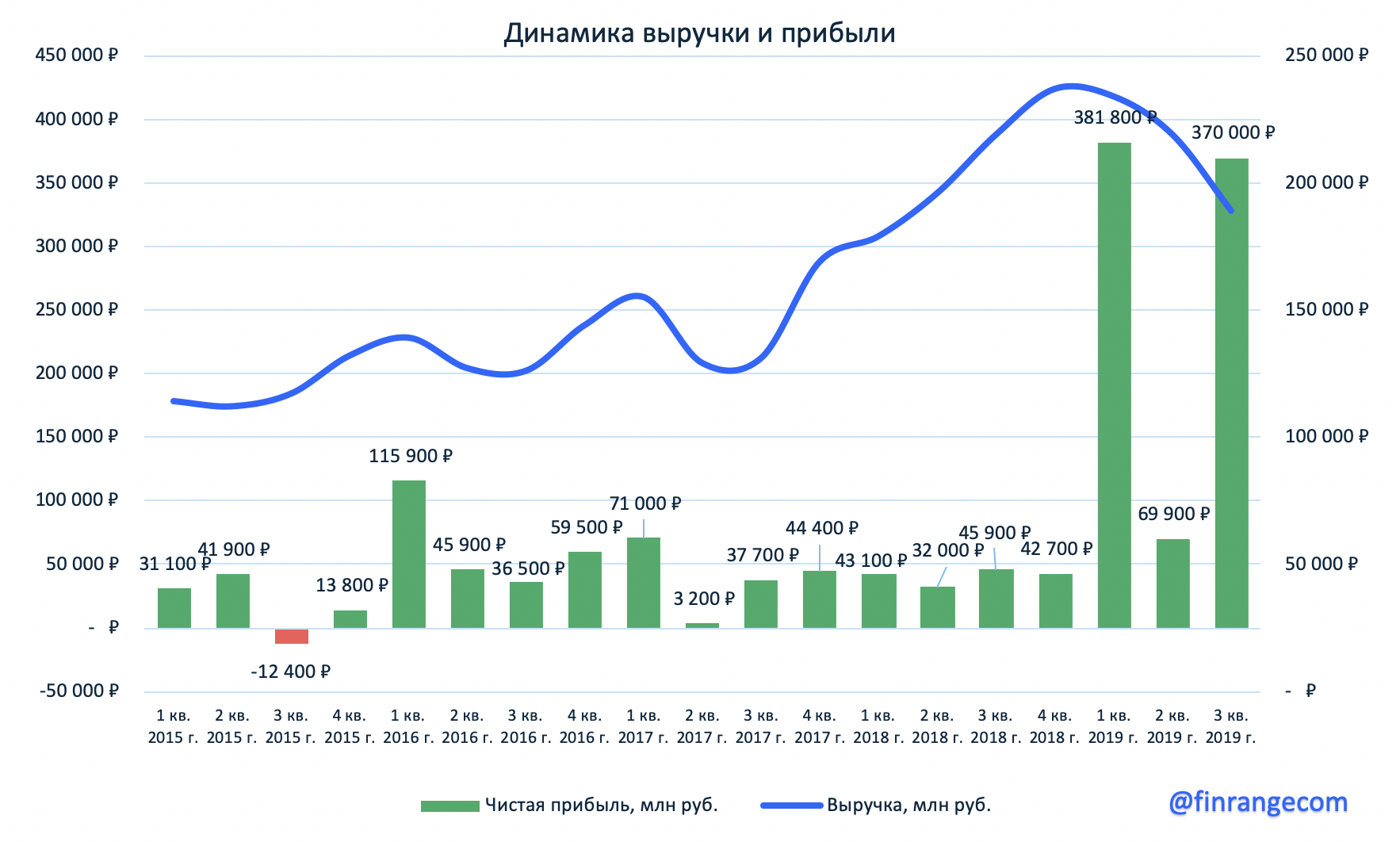

Напомним, за III кв. 2019 г. по МСФО выручка компании снизилась на 14% по сравнению с аналогичным периодом прошлого года – до 189,1 млрд руб. Отрицательная динамика показателя обусловлена снижением цен на углеводородное сырье на мировых рынках в текущем квартале и укрпелении рубля в очётном периоде. Компенсировать снижение, в значительной степени, удалось с помощью роста объемов реализации природного газа с запуском производства СПГ на второй и третьей очередях завода “Ямала СПГ”.

Напомним, компания рассматривает увеличение планки дивидендных выплат по итогам 2019 г. В апреле глава компании Леонид Михельсон уже говорил об этом и тогда, с его слов, рассмотрение данного вопроса планировалось на 2020 г. после разрешения всех деталей финансирования проекта "Арктик СПГ-2".

На сегодняшний момент вопрос о повышении уровня выплат остается открытым, мы считаем, что компания может последовать примеру своих нефтегазовых собратий и довести размер выплат с 30% до 50% чистой прибыли по МСФО. Таким образом, текущая дивидендная доходность может составить около 10%. Дополнительным драйвером могут оказаться цены на газ, которые за месяц выросли более чем на 20%, а увеличение мощностей компенсирует укрепление рубля для экспортёра.

Напомним, за III кв. 2019 г. по МСФО выручка компании снизилась на 14% по сравнению с аналогичным периодом прошлого года – до 189,1 млрд руб. Отрицательная динамика показателя обусловлена снижением цен на углеводородное сырье на мировых рынках в текущем квартале и укрпелении рубля в очётном периоде. Компенсировать снижение, в значительной степени, удалось с помощью роста объемов реализации природного газа с запуском производства СПГ на второй и третьей очередях завода “Ямала СПГ”.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба