6 ноября 2019 goldenfront.ru

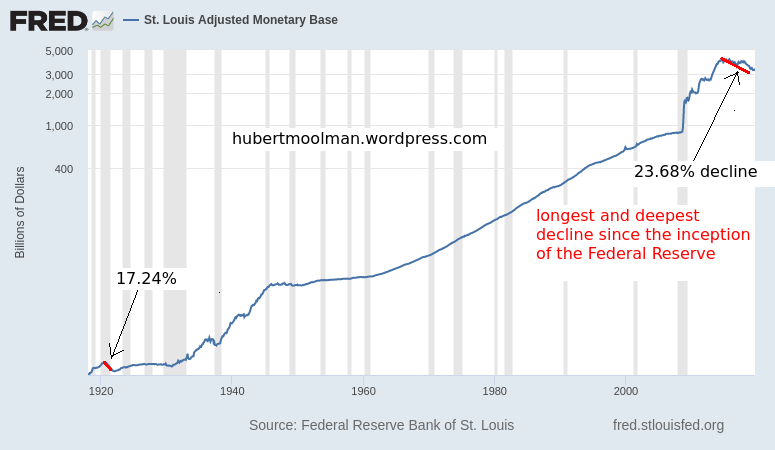

С 2016 г. денежная база США уменьшилась на 23.68%. Такое сокращение самое глубокое и продолжительное со времени образования Федеральной резервной системы (ФРС). Не следует это игнорировать.

Последний раз сокращение близких масштабов наблюдалось во время резкой дефляционной рецессии в 1920-21 гг.

Ниже показан долгосрочный график денежной базы с 1918 г.:

Скорректированная денежная база по данным Федерального резервного банка (ФРБ) Сент-Луиса

Млрд долларов

Сокращение на 23.68%

Самое глубокое и продолжительное сокращение со времени образования ФРС

Источник: ФРБ Сент-Луиса

Во время рецессии 1920-21 гг. сокращение денежной базы в итоге сказалось на широкой денежной массе, что привело к существенному снижению уровня цен во время рецессии – на 13-18%, а оптовых цен даже на 36%.

Текущее сокращение денежной базы пока не переросло в сокращение денежной массы, но это скоро может произойти. Особенно если экономика войдет в рецессию и фондовый рынок рухнет.

Денежная база – фундаментальная и наиболее ликвидная составляющая денежной массы. Фактически она действует, как золото при золотом стандарте со 100-процентным обеспечением: она представляет окончательные расчеты по транзакциям.

Когда денежная база сокращается, доступно меньше средств на обслуживание долга, что может спровоцировать массовые дефолты. Наличные оказываются в дефиците, и внезапно возникает ситуация, когда ФРС приходится вмешиваться в рынок РЕПО, как было в последние несколько недель, для поддержания функционирования системы.

Данная проблема не пройдет без большого кризиса или тех или иных серьезных последствий. По моей оценке, банковская система в текущем виде расстроена и неспособна продолжать создавать кредит, подобно тому как при золотом стандарте банк не может увеличить свои золотые резервы, если имеет место недоверие этому банку или всей банковской системе.

Как ни удивительно, резервные банки не контролируют все элементы системы: они не всемогущи и не безграничны. Аппетит или способность брать новые кредиты просто иссякли.

На мой взгляд, их вмешательство нацелено не на то, чтобы избежать кризиса (так как это невозможно), а на защиту их интересов во время кризиса.

Вероятно, это начало неожиданного денежно-кредитного события, упоминавшегося мною ранее:

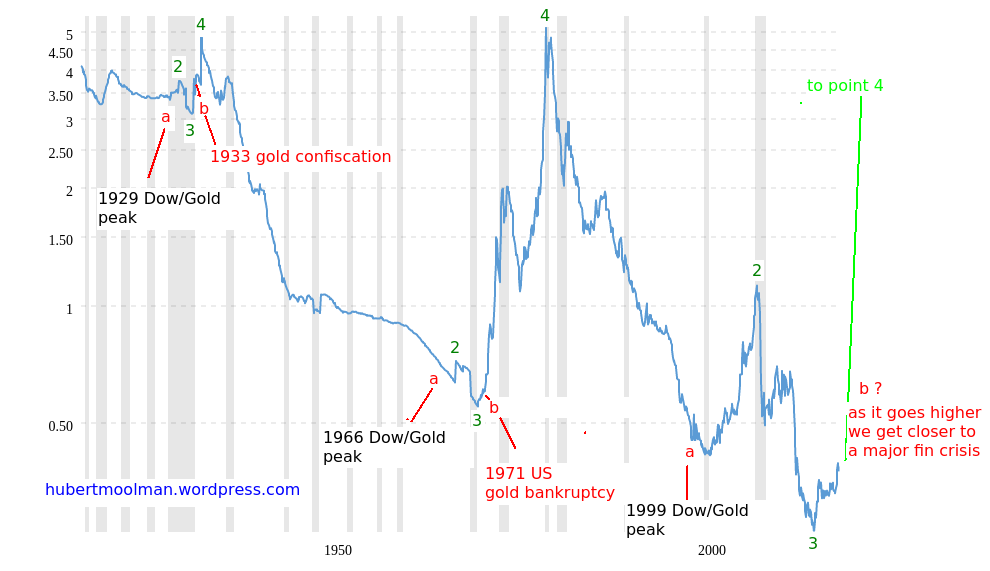

Пик отношения индекс Доу – Джонса/золото в 1929 г.; Конфискация золота в 1933 г.; Пик отношения индекс Доу – Джонса/золото в 1966 г.; Золотое банкротство США в 1971 г.; Пик отношения индекс Доу – Джонса/золото в 1999 г.; Чем выше поднимается линия, тем ближе мы к существенному финансовому кризису; К точке 4

На графике показано отношение цены золота в долларах США к скорректированной денежной базе по данным ФРБ Сент-Луиса в миллиардах долларов с 1918 г. (с macrotrends.com).

Подробнее о графике и оригинальный комментарий см. здесь.

Дно в точке 3 теперь практически подтверждено, и скоро можно ожидать событие, подобное конфискации золота (банкротству) в 1933 г. и прекращению конвертируемости доллара США в золото (по фиксированному курсу) в 1971 г.

Хотя оба эти исторических события были значимыми, они не произошли во время обвала фондового рынка или рецессии. Есть большая вероятность, что грядущее событие случится во время серьезного обвала фондового рынка и рецессии.

Таким образом, близящееся денежно-кредитное событие может быть причиной (или средоточием) грядущего кризиса, тогда как предыдущие два были результатом текущего кризиса и состоялись ближе к его концу, чтобы «исправить» ситуацию.

Заметьте, что резкое движение от точки 3 к точке 4 на графике сродни паническому изъятию золота из банков при золотом стандарте. Учитывая сокращение денежной базы и рост цены золота, как раз это сейчас и происходит.

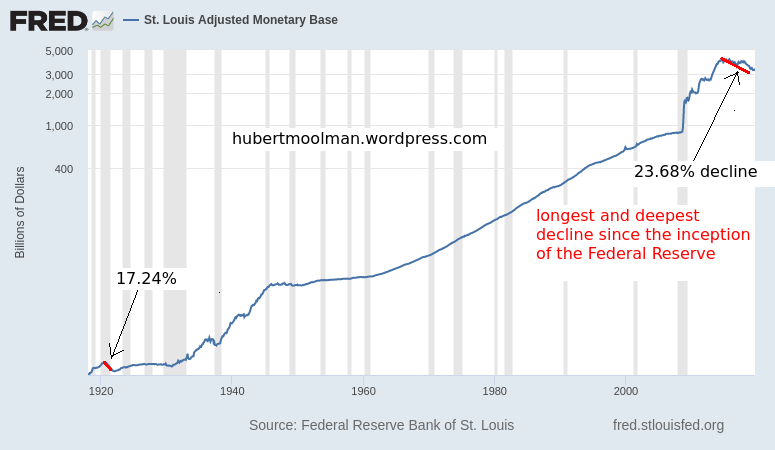

Последний раз сокращение близких масштабов наблюдалось во время резкой дефляционной рецессии в 1920-21 гг.

Ниже показан долгосрочный график денежной базы с 1918 г.:

Скорректированная денежная база по данным Федерального резервного банка (ФРБ) Сент-Луиса

Млрд долларов

Сокращение на 23.68%

Самое глубокое и продолжительное сокращение со времени образования ФРС

Источник: ФРБ Сент-Луиса

Во время рецессии 1920-21 гг. сокращение денежной базы в итоге сказалось на широкой денежной массе, что привело к существенному снижению уровня цен во время рецессии – на 13-18%, а оптовых цен даже на 36%.

Текущее сокращение денежной базы пока не переросло в сокращение денежной массы, но это скоро может произойти. Особенно если экономика войдет в рецессию и фондовый рынок рухнет.

Денежная база – фундаментальная и наиболее ликвидная составляющая денежной массы. Фактически она действует, как золото при золотом стандарте со 100-процентным обеспечением: она представляет окончательные расчеты по транзакциям.

Когда денежная база сокращается, доступно меньше средств на обслуживание долга, что может спровоцировать массовые дефолты. Наличные оказываются в дефиците, и внезапно возникает ситуация, когда ФРС приходится вмешиваться в рынок РЕПО, как было в последние несколько недель, для поддержания функционирования системы.

Данная проблема не пройдет без большого кризиса или тех или иных серьезных последствий. По моей оценке, банковская система в текущем виде расстроена и неспособна продолжать создавать кредит, подобно тому как при золотом стандарте банк не может увеличить свои золотые резервы, если имеет место недоверие этому банку или всей банковской системе.

Как ни удивительно, резервные банки не контролируют все элементы системы: они не всемогущи и не безграничны. Аппетит или способность брать новые кредиты просто иссякли.

На мой взгляд, их вмешательство нацелено не на то, чтобы избежать кризиса (так как это невозможно), а на защиту их интересов во время кризиса.

Вероятно, это начало неожиданного денежно-кредитного события, упоминавшегося мною ранее:

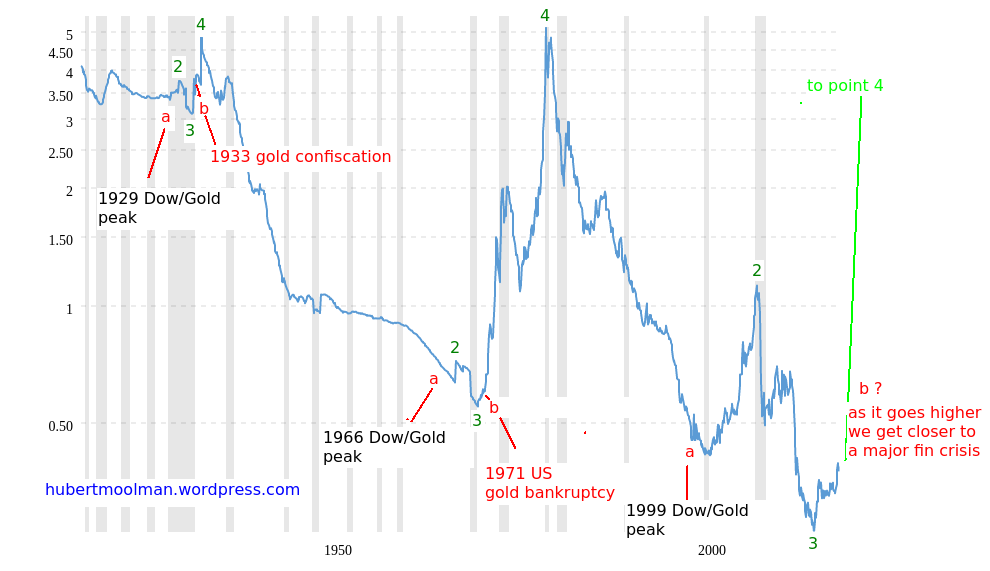

Пик отношения индекс Доу – Джонса/золото в 1929 г.; Конфискация золота в 1933 г.; Пик отношения индекс Доу – Джонса/золото в 1966 г.; Золотое банкротство США в 1971 г.; Пик отношения индекс Доу – Джонса/золото в 1999 г.; Чем выше поднимается линия, тем ближе мы к существенному финансовому кризису; К точке 4

На графике показано отношение цены золота в долларах США к скорректированной денежной базе по данным ФРБ Сент-Луиса в миллиардах долларов с 1918 г. (с macrotrends.com).

Подробнее о графике и оригинальный комментарий см. здесь.

Дно в точке 3 теперь практически подтверждено, и скоро можно ожидать событие, подобное конфискации золота (банкротству) в 1933 г. и прекращению конвертируемости доллара США в золото (по фиксированному курсу) в 1971 г.

Хотя оба эти исторических события были значимыми, они не произошли во время обвала фондового рынка или рецессии. Есть большая вероятность, что грядущее событие случится во время серьезного обвала фондового рынка и рецессии.

Таким образом, близящееся денежно-кредитное событие может быть причиной (или средоточием) грядущего кризиса, тогда как предыдущие два были результатом текущего кризиса и состоялись ближе к его концу, чтобы «исправить» ситуацию.

Заметьте, что резкое движение от точки 3 к точке 4 на графике сродни паническому изъятию золота из банков при золотом стандарте. Учитывая сокращение денежной базы и рост цены золота, как раз это сейчас и происходит.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба