15 ноября 2019 ITI Capital

Рынки

Судя по характеру и объему торгов на российской площадке, есть некоторое количество локальных игроков, которые фиксируют доход по самым ликвидным фишкам. В случае Газпрома это может быть связано с предстоящим SPO; мы считаем основное падение позади и российский рынок должен наверстать отставание от рынка США.

В фокусе сегодня:

США: индекс потребительского доверия (Университет Мичигана) (предв.)

В США отчетность за прошлый квартал опубликуют Helmerich Payne, Jd.Com Inc.

В России отчетность по МСФО за 3К19 представит Интер РАО. ММК проведет день инвестора

Индекс Мосбиржи снизился на 0,39%, РТС — на 0,06%. Рубль укрепился к доллару и евро до 63,98 руб. и 70,49 руб. соответственно.

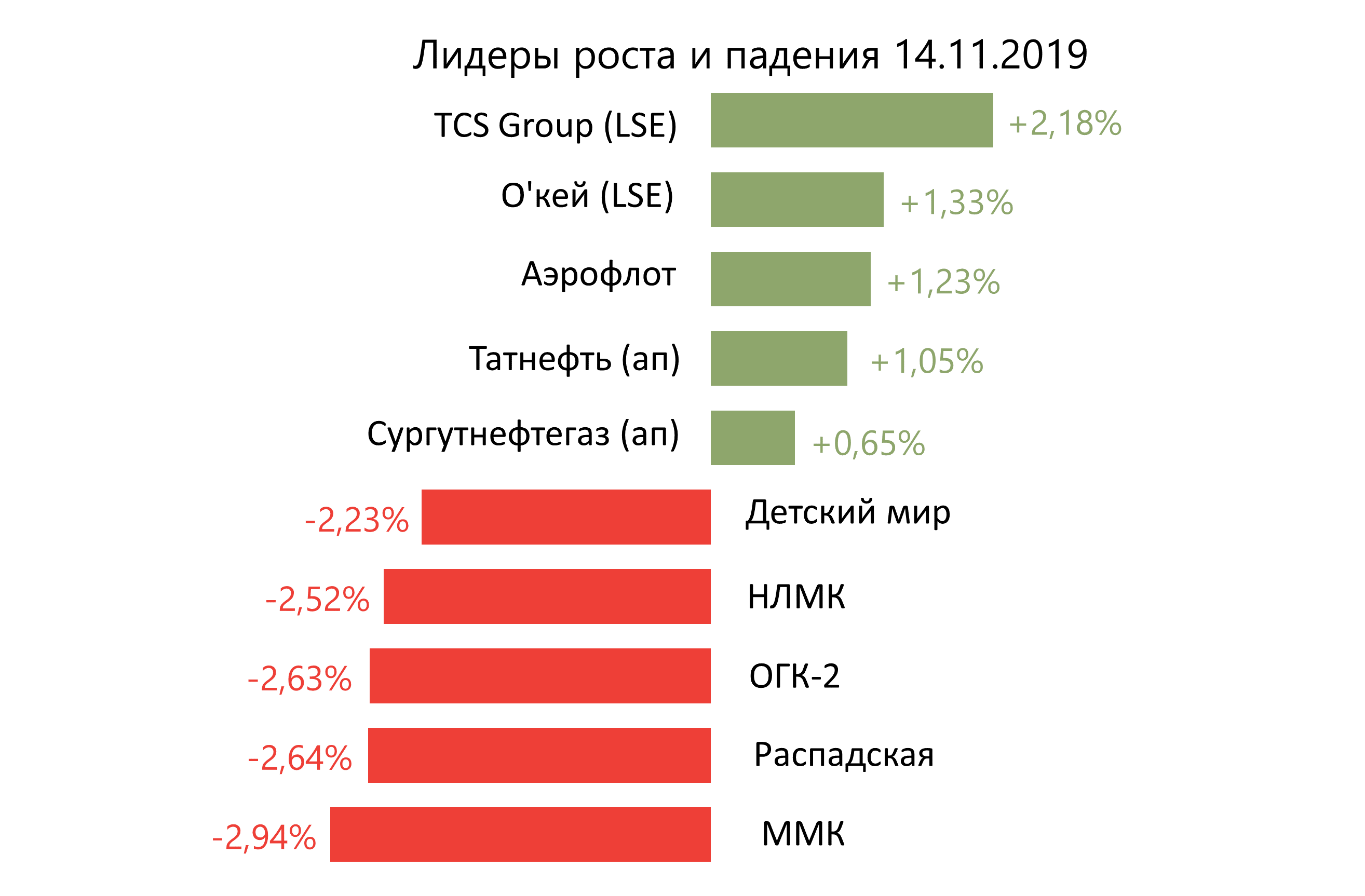

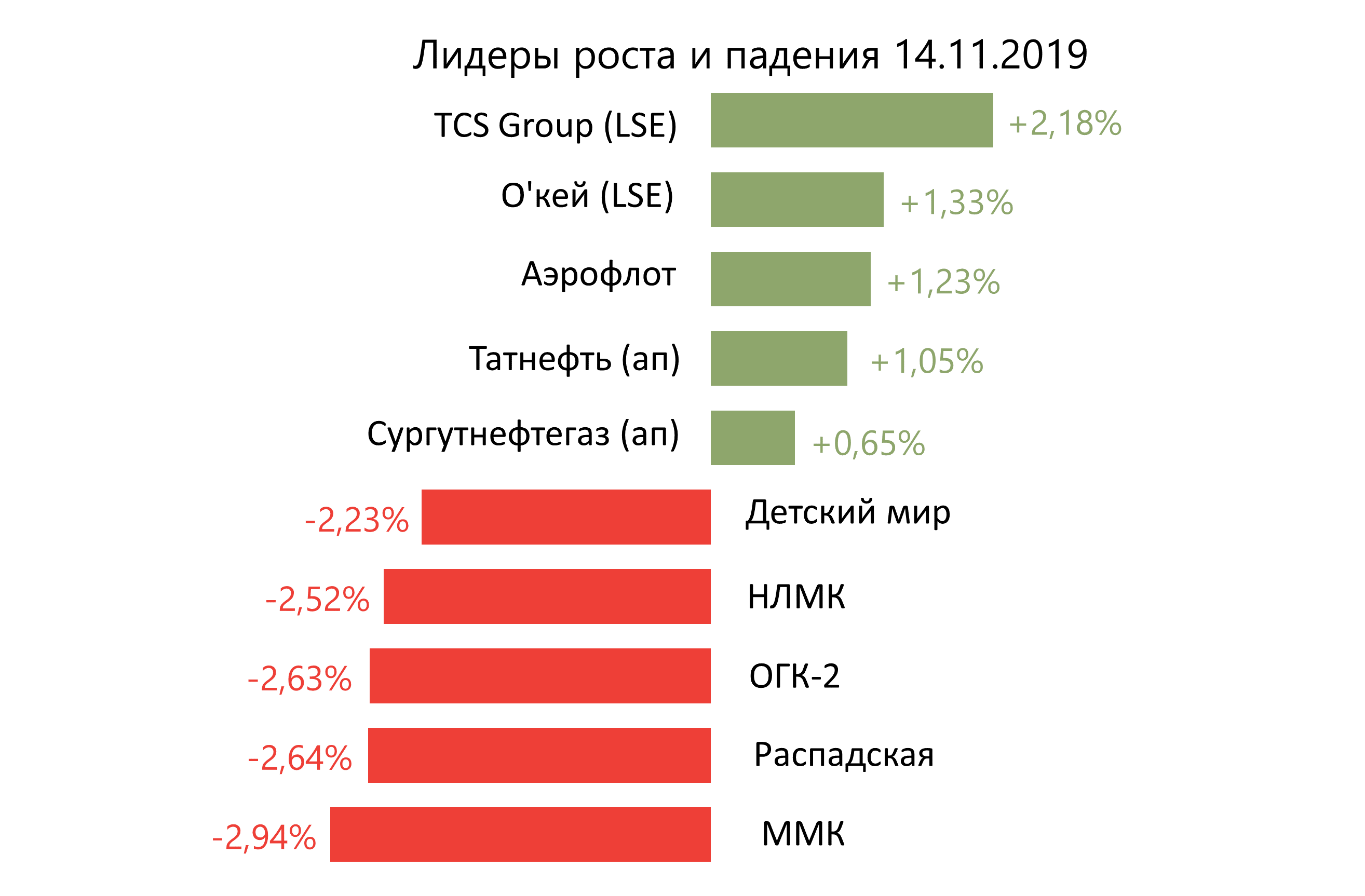

Главными аутсайдерами оказались ММК (-2,94%), Распадская (-2,64%), ОГК-2 (-2,63%), НЛМК (-2,52%), Детский мир (-2,23%).

Лучший результат в четверг показали TCS Group (+2,18%), О'кей (+1,33%), Аэрофлот (+1,23%), Татнефть (+1,05%), Сургутнефтегаз (+0,65%).

Цены на нефтяные фьючерсы Brent утром в пятницу растут на 0,48%, до $62,58/барр., после сообщения ОПЕК об ожиданиях снижения спроса на нефть в 2020 г., что поддерживает мнение о том, что страны участницы ОПЕК+ вновь сократят добычу сырья.

Согласно данным EIA, запасы нефти в США за неделю, закончившуюся 8 ноября, выросли на 2,2 млн барр. против прогнозируемого роста на 1,6 млн барр.

Золото дешевеет на 0,31%, до $1467/унция. Доходность десятилетних казначейских облигаций США растет на 1,58 п.п., до 1,8%.

Американские площадки закрылись в четверг практически без изменений, рост рынков оказался ограниченным из-за сомнений в способности США заключить торговое соглашение с Китаем, поскольку у стороны сохраняются разногласия по вопросу закупок американской сельскохозяйственной продукции. Dow Jones в четверг потерял 0,01%, S&P 500 прибавил 0,08%, однако позже Белый дом заявил, что Вашингтон и Пекин близки к заключению торговой сделки, что в свою очередь привело к позитиву на азиатских площадках в пятницу утром. Японский Nikkei прибавил в пятницу 0,69%, китайский Shanghai — 0,03%.

ВВП Германии, по предварительной оценке, в 3К19 вырос на 0,1% кв./кв. с учетом сезонных корректировок против ожидаемого снижения показателя на 0,1% кв./кв. В годовом выражении показатель увеличился на 1% при прогнозе роста на 0,9%.

DXY снизился на 0,01%, S&P 500 futures вырос на 0,34%.

Новости

Совет директоров Татнефти рекомендовал дивиденды за 9М19 в размере 64,47 руб./акция с учетом ранее выплаченных дивидендов за 1П19 (40,11 руб. на все виды акций). Таким образом, выплаты по итогам 3К19 составят 24,36 руб./ао и 24,36 руб./ап, что предполагает дивидендную доходность на уровне 3% и 3,6% соответственно. Дата закрытия реестра — 30 декабря.

ММК будет направлять на дивиденды ежеквартально весь свободный денежный поток (FCF) при коэффициенте долг/EBITDA до 1х (сейчас он немного ниже нуля). При соотношении чистый долг/EBITDA более 1х дивиденды будут выплачиваться в размере не менее 50% от FCF, сообщает Прайм. По нашей оценке, данные изменения в дивидендной политике фактически фиксируют принцип и так применяющийся в настоящее время. Так, совет директоров ММК ранее рекомендовал дивиденды по итогам 3К19 на уровне 1,65 руб./акция, (100% FCF), что предполагает дивидендную доходность ~4,3%. Дата закрытия реестра — 15 января 2020 г. ММК выплачивает дивиденды поквартально.

Судя по характеру и объему торгов на российской площадке, есть некоторое количество локальных игроков, которые фиксируют доход по самым ликвидным фишкам. В случае Газпрома это может быть связано с предстоящим SPO; мы считаем основное падение позади и российский рынок должен наверстать отставание от рынка США.

В фокусе сегодня:

США: индекс потребительского доверия (Университет Мичигана) (предв.)

В США отчетность за прошлый квартал опубликуют Helmerich Payne, Jd.Com Inc.

В России отчетность по МСФО за 3К19 представит Интер РАО. ММК проведет день инвестора

Индекс Мосбиржи снизился на 0,39%, РТС — на 0,06%. Рубль укрепился к доллару и евро до 63,98 руб. и 70,49 руб. соответственно.

Главными аутсайдерами оказались ММК (-2,94%), Распадская (-2,64%), ОГК-2 (-2,63%), НЛМК (-2,52%), Детский мир (-2,23%).

Лучший результат в четверг показали TCS Group (+2,18%), О'кей (+1,33%), Аэрофлот (+1,23%), Татнефть (+1,05%), Сургутнефтегаз (+0,65%).

Цены на нефтяные фьючерсы Brent утром в пятницу растут на 0,48%, до $62,58/барр., после сообщения ОПЕК об ожиданиях снижения спроса на нефть в 2020 г., что поддерживает мнение о том, что страны участницы ОПЕК+ вновь сократят добычу сырья.

Согласно данным EIA, запасы нефти в США за неделю, закончившуюся 8 ноября, выросли на 2,2 млн барр. против прогнозируемого роста на 1,6 млн барр.

Золото дешевеет на 0,31%, до $1467/унция. Доходность десятилетних казначейских облигаций США растет на 1,58 п.п., до 1,8%.

Американские площадки закрылись в четверг практически без изменений, рост рынков оказался ограниченным из-за сомнений в способности США заключить торговое соглашение с Китаем, поскольку у стороны сохраняются разногласия по вопросу закупок американской сельскохозяйственной продукции. Dow Jones в четверг потерял 0,01%, S&P 500 прибавил 0,08%, однако позже Белый дом заявил, что Вашингтон и Пекин близки к заключению торговой сделки, что в свою очередь привело к позитиву на азиатских площадках в пятницу утром. Японский Nikkei прибавил в пятницу 0,69%, китайский Shanghai — 0,03%.

ВВП Германии, по предварительной оценке, в 3К19 вырос на 0,1% кв./кв. с учетом сезонных корректировок против ожидаемого снижения показателя на 0,1% кв./кв. В годовом выражении показатель увеличился на 1% при прогнозе роста на 0,9%.

DXY снизился на 0,01%, S&P 500 futures вырос на 0,34%.

Новости

Совет директоров Татнефти рекомендовал дивиденды за 9М19 в размере 64,47 руб./акция с учетом ранее выплаченных дивидендов за 1П19 (40,11 руб. на все виды акций). Таким образом, выплаты по итогам 3К19 составят 24,36 руб./ао и 24,36 руб./ап, что предполагает дивидендную доходность на уровне 3% и 3,6% соответственно. Дата закрытия реестра — 30 декабря.

ММК будет направлять на дивиденды ежеквартально весь свободный денежный поток (FCF) при коэффициенте долг/EBITDA до 1х (сейчас он немного ниже нуля). При соотношении чистый долг/EBITDA более 1х дивиденды будут выплачиваться в размере не менее 50% от FCF, сообщает Прайм. По нашей оценке, данные изменения в дивидендной политике фактически фиксируют принцип и так применяющийся в настоящее время. Так, совет директоров ММК ранее рекомендовал дивиденды по итогам 3К19 на уровне 1,65 руб./акция, (100% FCF), что предполагает дивидендную доходность ~4,3%. Дата закрытия реестра — 15 января 2020 г. ММК выплачивает дивиденды поквартально.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба