18 ноября 2019 Invest Heroes

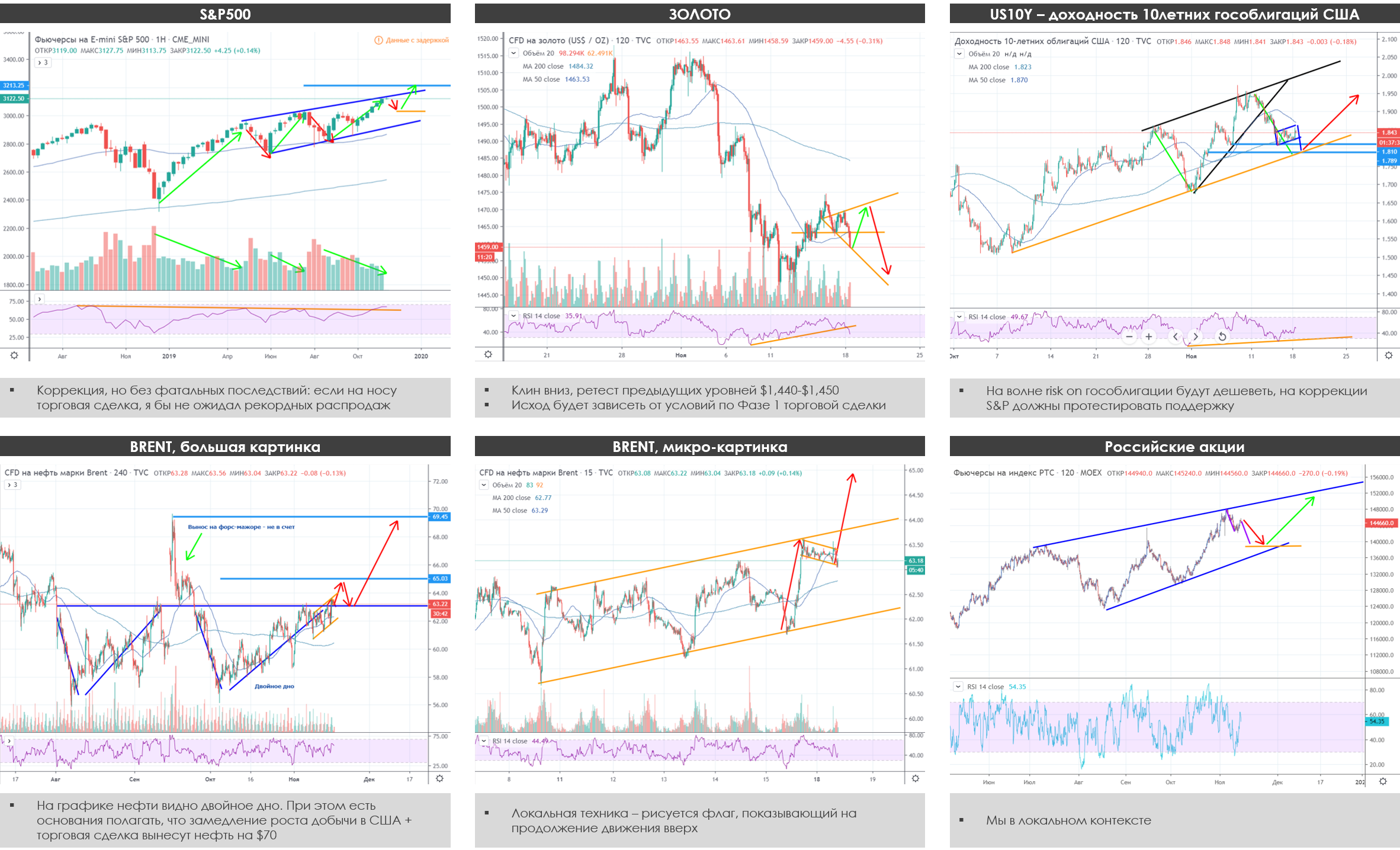

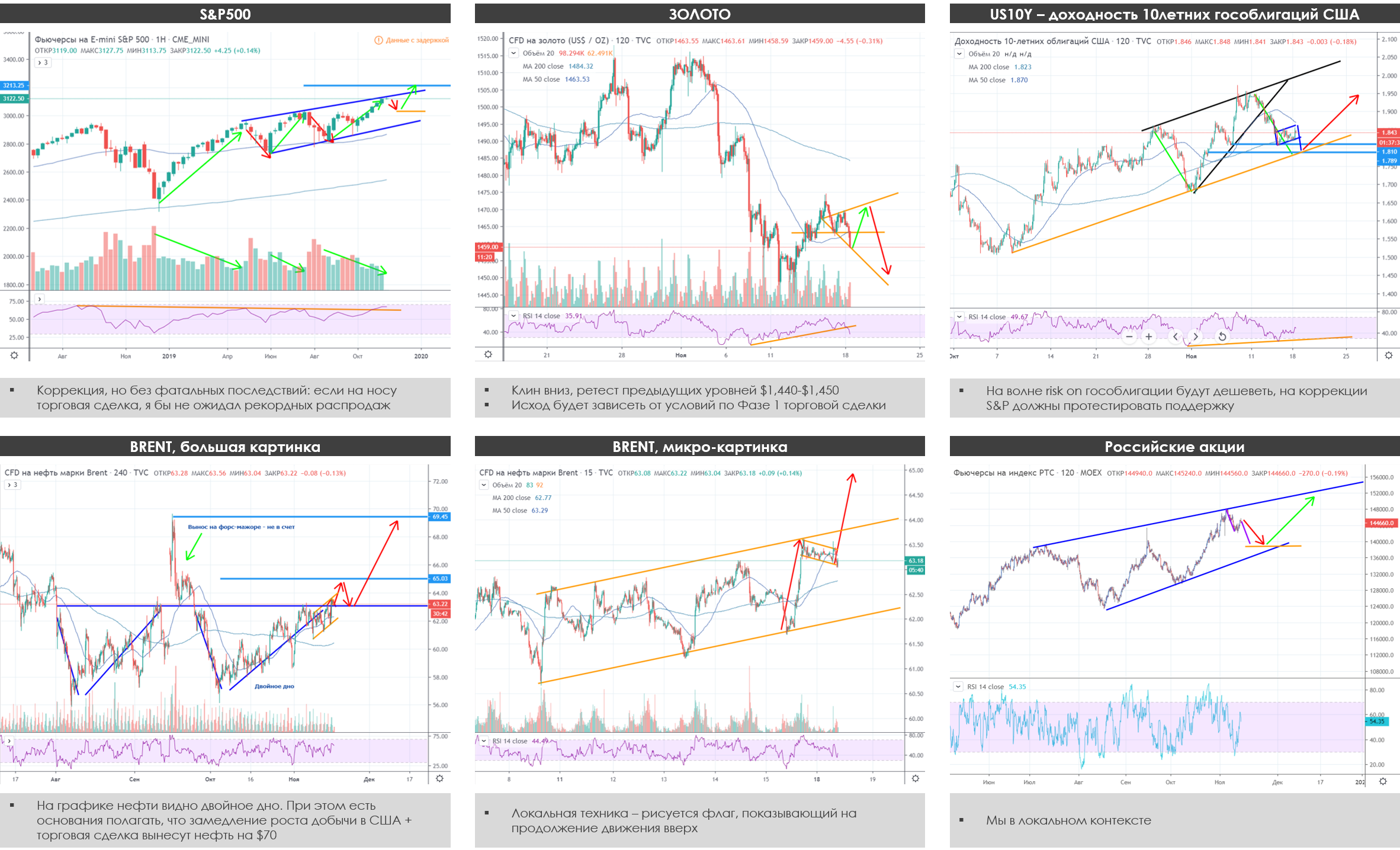

Ощущение, что мы где-то на вершине. Ниже я приведу несколько графиков, как вижу дальнейшее движение рынков — базово, это коррекция в рисковых активах перед ростом. Есть несколько отдельных историй, напишу о них ниже, а вот графики:

Базово, речь о следующем:

- сейчас S&P упирается в сопротивление на недельном графике, и вероятно от него скорректируется: в ноябре я не ожидаю торговой сделки. При этом соответственно рисковые активы, такие как наш РТС и нефть тоже сходят вниз

- в нефти сейчас происходят 2 важных процесса: во-первых активизировались конфликты на Ближнем Востоке, а во-вторых идет сокращение инвестпрограмм в сланцевой нефти, кол-во вышек падает, а высокая база месторождений в сланце усиливает темп естественного падения добычи — в результате в 2020 добыча в США может не вырасти на 1.3М б/с как это прогнозирует EIA, а остаться flat...

- золото четко следует за Treasuries, которые в свою очередь теряют привлекательность. В Европе есть возможность снова играть на росте облигаций, в США QE не идет на длинном конце криво, а ставки снижать не планируется, плюс мы наблюдаем позитивные изменения в макро вне США — в Европе и Китае

Исходя из этого, я вижу тактический шорт на 1-2 недели и лонг до конца года по рынкам. Особенно интересным может быть вынос в нефти

Такой точный прогноз - дело, безусловно, рисковое, но многие вещи, все из которых не опишешь в утренней заметке, говорят об этом: поведение Китая в Макро (снижение ставок например), реальные переговоры, забастовки в Иране и отключение в стране интернета для их блокирования, желание провести 2ю часть IPO Aramco, интерес США дать фискальные стимулы перед выборами... - все это склоняет чашу весов к тому, что нас впереди ждет 3-4 мес. макро позитива, а это плодородная почва для рисковых активов / "не QE" в помощь:)

СЫРЬЕ И ВАЛЮТА

Думаю, картинка ясна по большинству активов. По рублю — соответственно, т.к. заканчивается покупка в рамках налогового периода и я жду небольшой risk off, то жду рост курса доллара на 1-2%, с последующим откатом курса назад.

РЫНОК АКЦИЙ РФ

На рынке акций видится разумным не спешить с покупками. По РТС фьючерсу вижу целью 140,000 на коррекции, затем поход на новый максимум.

В этой связи, продолжаю верить в Аэрофлот: акция ходит против рынка, и если вы заметили, сформировала растущий канал:

Любопытная картинка также по золотодобытчикам: эти акции сейчас попади под давление и т.к. стратегически я вижу в них потенциал, я вижу разумным использовать локальный рост золота как время для хеджа, т.е. условно на 5 акций Полюса или 40 акций Полиметалла продать по 1 фьючерсу на золото.

РЫНОК ОБЛИГАЦИЙ РФ

Позитивный тон торговых переговоров вернул риск-аппетиты на глобальные рынки, что позволило рынку ОФЗ отыграть часть потерь прошлой недели. Большие объёмы свободной рублевой ликвидности у крупных участников рынка позволили выкупить большие объёмы предложения в новых выпусках в корпоративном сегменте.

Рост цен на нефть выше 63$/барр и ослабление американского доллара позволило рублю укрепиться ниже 64₽/$. Начало налогового периода поддержит укрепление локальной валюты к уровням 63.00-63.50, что будет являться хорошей точкой для входа в доллар до конца года.

Базово, речь о следующем:

- сейчас S&P упирается в сопротивление на недельном графике, и вероятно от него скорректируется: в ноябре я не ожидаю торговой сделки. При этом соответственно рисковые активы, такие как наш РТС и нефть тоже сходят вниз

- в нефти сейчас происходят 2 важных процесса: во-первых активизировались конфликты на Ближнем Востоке, а во-вторых идет сокращение инвестпрограмм в сланцевой нефти, кол-во вышек падает, а высокая база месторождений в сланце усиливает темп естественного падения добычи — в результате в 2020 добыча в США может не вырасти на 1.3М б/с как это прогнозирует EIA, а остаться flat...

- золото четко следует за Treasuries, которые в свою очередь теряют привлекательность. В Европе есть возможность снова играть на росте облигаций, в США QE не идет на длинном конце криво, а ставки снижать не планируется, плюс мы наблюдаем позитивные изменения в макро вне США — в Европе и Китае

Исходя из этого, я вижу тактический шорт на 1-2 недели и лонг до конца года по рынкам. Особенно интересным может быть вынос в нефти

Такой точный прогноз - дело, безусловно, рисковое, но многие вещи, все из которых не опишешь в утренней заметке, говорят об этом: поведение Китая в Макро (снижение ставок например), реальные переговоры, забастовки в Иране и отключение в стране интернета для их блокирования, желание провести 2ю часть IPO Aramco, интерес США дать фискальные стимулы перед выборами... - все это склоняет чашу весов к тому, что нас впереди ждет 3-4 мес. макро позитива, а это плодородная почва для рисковых активов / "не QE" в помощь:)

СЫРЬЕ И ВАЛЮТА

Думаю, картинка ясна по большинству активов. По рублю — соответственно, т.к. заканчивается покупка в рамках налогового периода и я жду небольшой risk off, то жду рост курса доллара на 1-2%, с последующим откатом курса назад.

РЫНОК АКЦИЙ РФ

На рынке акций видится разумным не спешить с покупками. По РТС фьючерсу вижу целью 140,000 на коррекции, затем поход на новый максимум.

В этой связи, продолжаю верить в Аэрофлот: акция ходит против рынка, и если вы заметили, сформировала растущий канал:

Любопытная картинка также по золотодобытчикам: эти акции сейчас попади под давление и т.к. стратегически я вижу в них потенциал, я вижу разумным использовать локальный рост золота как время для хеджа, т.е. условно на 5 акций Полюса или 40 акций Полиметалла продать по 1 фьючерсу на золото.

РЫНОК ОБЛИГАЦИЙ РФ

Позитивный тон торговых переговоров вернул риск-аппетиты на глобальные рынки, что позволило рынку ОФЗ отыграть часть потерь прошлой недели. Большие объёмы свободной рублевой ликвидности у крупных участников рынка позволили выкупить большие объёмы предложения в новых выпусках в корпоративном сегменте.

Рост цен на нефть выше 63$/барр и ослабление американского доллара позволило рублю укрепиться ниже 64₽/$. Начало налогового периода поддержит укрепление локальной валюты к уровням 63.00-63.50, что будет являться хорошей точкой для входа в доллар до конца года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба