5 декабря 2019 Открытие Валухов Андрей

Данный анализ и обзор не могут рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником. Хоть данный материал и был тщательно подготовлен, автор не может гарантировать достоверность и полноту включённой в обзор информации и не несёт ответственности за убытки от использования информации, содержащейся в данном обзоре.

Waste Management, Inc. (тикер на NYSE — WM) — крупнейшая по выручке компания в США, функционирующая в сфере управления отходами. Актуальная история компании берёт начало в конце 1960-х гг. в Чикаго. Тогда группа бизнесменов основала Waste Management, Inc. и принялась скупать различные мелкие компании, осуществлявшие услуги по сбору и вывозу мусора от жилых домов. К 1972 году акционерное общество закрыло более ста таких сделок, а его выручка превысила 80 млн долл. При этом в 1971 году было проведено IPO. Значительная веха в истории компании произошла в 1998 году, когда Waste Management, Inc. объявила о слиянии с основанной в Оклахоме USA Waste. Штаб-квартира компании переехала в Хьюстон, Техас.

По состоянию на конец II квартала 2019 года численность персонала достигла почти 44 тыс. человек. Крупнейшими акционерами Waste Management, как это часто бывает у американских компаний, являются инвестиционные компании через собственные линейки фондов: Vanguard Group принадлежит 8,4% уставного капитала, а BlackRock — 7,5%. Однако среди наиболее крупных акционеров можно отыскать и знакомую фамилию: Билл Гейтс, основатель Microsoft, владеет 7,8% уставного капитала. При этом он наращивает долю — год назад его участие ограничивалось 7,4%. Владение акциями оформлено через холдинговую компанию Cascade Investments L.L.C., в которой консолидированы акционерные пакеты ряда других корпораций.

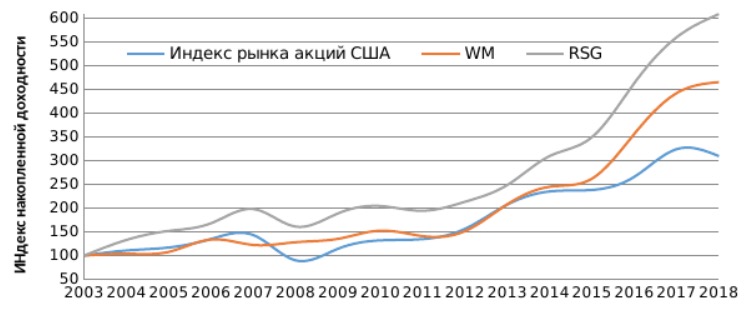

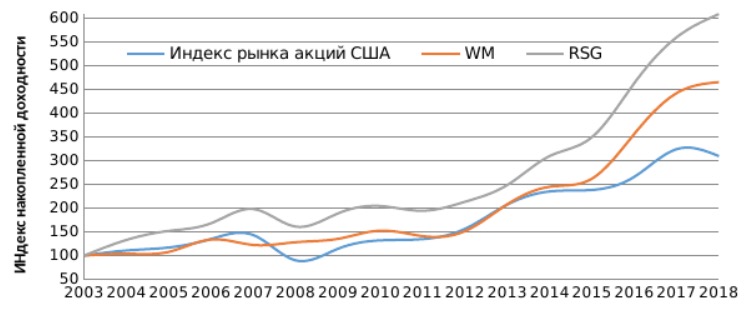

Waste Management является довольно крупной компанией — её капитализация на 30.09.2019 (дата выхода последней актуальной финансовой отчётности) составила 48,8 млрд долл., при цене 115 долл. за акцию. Интересно проанализировать динамику котировок акций такой компании, которая работает в секторе, предполагавшем устойчивый рост объёмов деятельности. На рисунке ниже представлено сравнение накопленной доходности акций Waste Management (WM) и индекса рынка акций США с учётом реинвестиции дивидендов и без учёта налогов. Базовое значение, от которого ведётся расчёт, — 100.

Рис. 1. Источник: составлено автором по данным finance.yahoo.com и msci.com

Как видно из графика, за последние 15 лет инвестиции в индекс, ориентированный на компании из США, увеличились более чем в три раза. В то время как бумаги WM принесли бы владельцу увеличение вложений более чем в 4,5 раза. Если свести сравнение к величинам среднегодовой доходности, то это будет выглядеть следующим образом: инвестиции в индекс рынка акций США росли бы в среднем на 7,8%, тогда как доходность, обеспеченная бумагами Waste Management, составила 10,8%! То есть среднее превышение акций WM над индексом составило 3% за 15 лет, что можно считать очень приличным результатом.

Анализ графиков доходности демонстрирует, что бумаги WM вели себя более спокойно в кризисный 2008 год: тогда рынок США упал более чем на треть, а акции Waste Management принесли инвестору доходность почти в 5%. Однако в посткризисные 2009–2012 гг. бумаги WM вели себя хуже рынка. При этом каждый год в период 2014–2018 гг. акции Waste Management превосходили рынок, и в 2018 году (первый год после 2008-го с отрицательной доходностью индекса США) бумаги WM показали положительную доходность. 2019 год пока не закончился, потому его нет на графике, но за девять месяцев акции WM уже принесли владельцам 31%, в то время как индекс рынка акций США — только 20,6%.

Чтобы понять, как акциям Waste Management удалось демонстрировать такие результаты на фондовом рынке, необходимо провести тщательный анализ финансового положения компании и её исторических финансовых результатов. Начнём с подробного рассмотрения профиля компании, описав виды деятельности, которые она осуществляет.

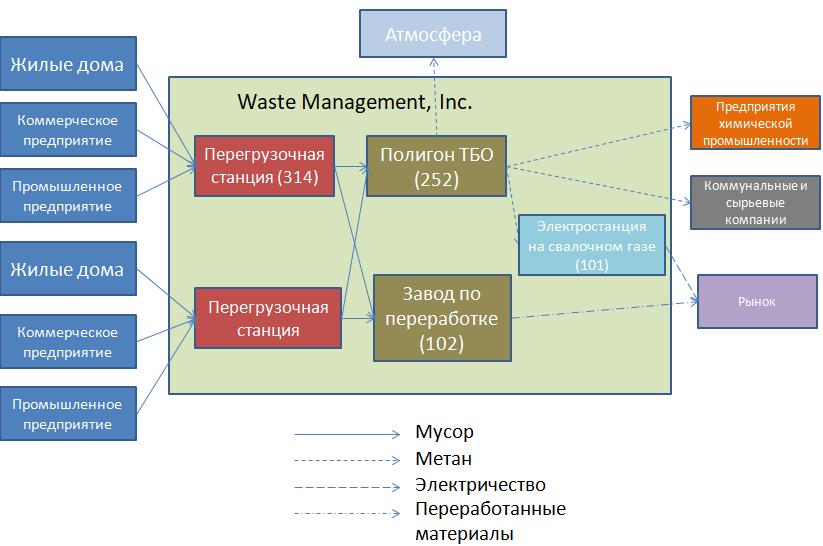

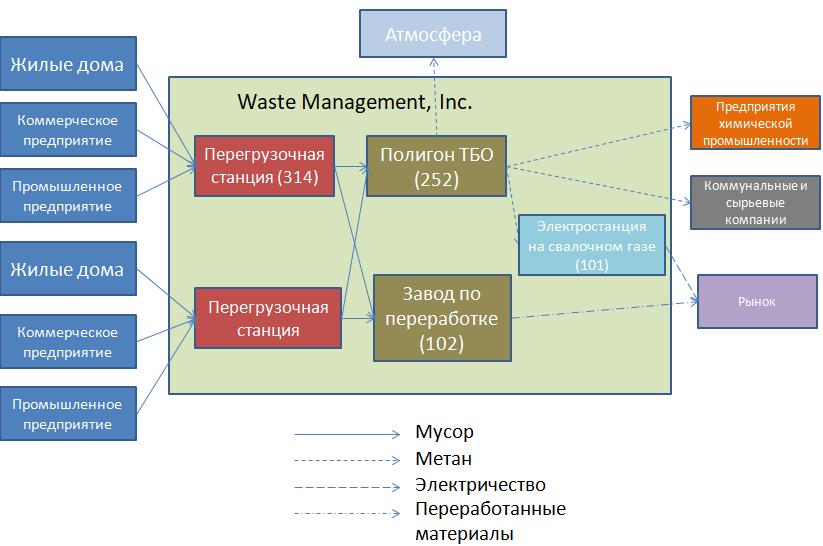

1. Сбор отходов. Данная операция является базовой для всей дальнейшей производственной цепочки компании и представляет собой забор мусора от тех мест, где он был сгенерирован, и его доставку на полигоны, станции передачи и перерабатывающие заводы. Компания предоставляет подобные услуги по двум типам соглашений. Первый тип соглашений на вывоз отходов заключается с коммерческими или промышленными предприятиями на три года (обычно), ценообразование зависит от различных факторов — объёмов мусора, частоты вывоза, опасности, трудоёмкости. Компания обеспечивает клиентов контейнерами. Второй тип соглашений заключается с муниципальными образованиями, согласно которым компания получает эксклюзивное право вывозить отходы от жилых домов на определённой территории. Такие соглашения заключаются на срок от трёх до десяти лет. Различия в типах контейнеров и грузовиков их транспортирующих для различных клиентов можно увидеть на рисунке.

Рис. 2. Источник: https://investors.wm.com/static-files/599b40fe-3ac5-4e2a-aac1-52cd7cf19d55

Первый — коммерческие предприятия, второй — жилые зоны, третий — промышленные предприятия. Всего компания использует около 14,5 тыс. грузовиков.

Географически деятельность компании имеет наибольшую плотность на северо-востоке США, широкая инфраструктура присутствует в южных штатах, а также в Калифорнии.

2. Полигоны. Полигоны ТБО в Северной Америке и США являются основными местами хранения отходов. Waste Management управляет (владеет и арендует) 247 полигонами ТБО и пятью полигонами опасных отходов, что представляет собой крупнейшую сеть в Северной Америке. Все мусорные компании должны иметь доступ к месту хранения отходов, а поскольку существенные капитальные вложения, необходимые для строительства полигона, выступают барьером при входе в этот бизнес, то многие сторонние компании, занимающиеся вывозом мусора, выгружают его на полигонах, принадлежащих Waste Management. За это Waste Management взимает плату, размер которой зависит от типа и объёма выгружаемых отходов.

Компания старается придерживаться практики интернализации — то есть максимально полном использовании собственной инфраструктуры. Собираемый грузовиками Waste Management мусор предпочтительнее выгружать на принадлежащих ей же полигонах, что позволяет достигать более высокой общей рентабельности операций и более устойчивых денежных потоков.

3. Перегрузка отходов. Waste Management владеет 314 перегрузочными станциями — сооружениями, предназначенными для оптимизации отправки отходов на полигоны. На перегрузочных станциях мусор объединяется и уплотняется (в целях снижения объёма), а затем на крупнотоннажных грузовиках или по железной дороге отправляется на полигоны. Такой способ транспортировки дешевле, чем если бы каждый грузовик, вывозящий отходы от жилых домов, вёз их сразу на полигон. Доступ к перегрузочным станциям является критически важным для сторонних компаний, собирающих отходы, чьи территории отдалены от полигонов. Waste Management также взимают плату за выгрузку на принадлежащих ей перегрузочных станциях.

4. Переработка. Waste Management оперирует 102 заводами по переработке отходов. Компания заявляет, что она была первой среди крупнейших мусорных компаний, кто сосредоточился на развитии переработки отходов по принципу единого потока. Этот принцип позволяет обойти проблему раздельного сбора мусора: люди могут смешивать подлежащие переработке отходы в одном контейнере. Затем уже на заводе отходы разделяются на классы при помощи технологий грохочения и оптической сортировки. Принцип единого потока позволил существенно нарастить объёмы переработки отходов. В настоящее время по такому принципу работают 44 из 102 заводов.

Материалы, полученные в результате переработки, затем продаются компаниям по всему миру, использующим их в качестве сырья. Для повышения объёмов Waste Management даже закупает отходы у третьих лиц.

5. Прочая деятельность.

Эта группа операций включает в себя набор различных и зачастую узкоспециализированных услуг, однако особняком стоит деятельность по утилизации свалочного газа. Агентство по охране окружающей среды чтит метановый компонент свалочного газа в качестве возобновляемого источника энергии. На конец 2018 года компания владела 101 проектом по конвертации свалочного газа в электроэнергию, которая затем продавалась на энергорынок. На 15 проектах свалочный газ превращали в природный газ качества, пригодного для транспортировки по трубопроводам, и продавали его поставщикам природного газа. От 14 проектов свалочный газ транспортировался промышленным клиентам, использовавшим его в качестве прямой замены ископаемым видам топлива в производственном процессе.

Рис. 3. Производственная цепочка Waste Management. Источник: составлено автором на основании данных форм отчётности 10-K

Важным моментом при анализе финансового состояния компании и её положения в отрасли является достаточное понимание опасностей и подводных камней, связанных с бизнесом. К счастью, американские акционерные общества в годовых отчётностях по форме 10-K обязаны перечислять присущие их работе риски. Так и руководство Waste Management привело список из 28 рисков, среди них много интуитивно понятных и общих для крупных корпораций, вроде «неудача в реализации стратегии приведёт к существенному ухудшению финансового положения компании». Поэтому не станем приводить весь список, а заострим внимание на самых важных и любопытных.

Введение новых регуляторных требований может существенно повлиять на деятельность компании, заставив её изменить свою деятельность или сократить масштаб операций.

Финансовые результаты компании зависят от цен на биржевые товары, так как компания занимается переработкой отходов и реализует восстановленные материалы на открытом рынке. Общее снижение цен на сырьё в мире в 2018 году привело к снижению выручки компании почти на 300 млн долл.

Растущее предпочтение людей и организаций использовать альтернативные полигонам виды утилизации отходов (переработка и компостирование) может снизить объём поступающего на полигоны мусора и, как следствие, выручку.

Бизнес компании является объектом пристального надзора со стороны различных инстанций, и нарушение установленных норм может привести к судебным разбирательствам и штрафам.

Риск неприобретения или непродления разрешений на строительство новых или расширение существующих полигонов и перегрузочных станций может снизить выручку и поднять расходы. Получение таких разрешений на строительство и управление может занимать несколько лет и является результатом многочисленных слушаний. Одновременно с этим могут возникать несогласные группы людей или властные структуры.

Изменения в предпочтениях клиентов относительно способа утилизации отходов могут снизить спрос на вывоз мусора на полигоны, что приведёт к признанию обесценения активов и имеющегося гудвила.

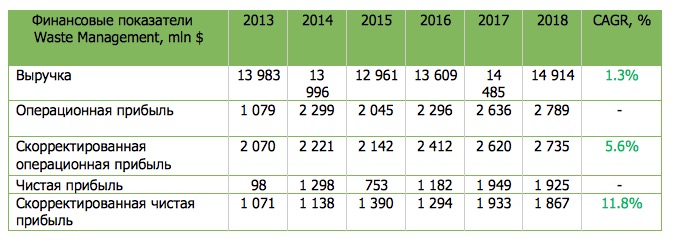

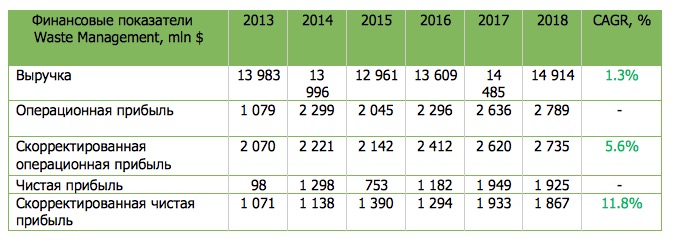

Итак, после знакомства с основными операциями компаниями и бизнес-рисками давайте проанализируем, как вся описанная деятельность отражается в отчёте о прибылях и убытках. Начнём с рассмотрения основных финансовых показателей. Период анализа будет включать в себя промежуток времени с 2013 по 2018 год.

Рис. 4. Источник: данные компании

Заметно, что за пять лет выручка компании в среднем увеличивалась только на 1,3%. Скромный, на первый взгляд, рост связан с продажей в конце 2014 года дочерней компании Wheelabrator, осуществляющей бизнес по сжиганию отходов для получения электричества: в Waste Management не были довольны рентабельностью и зависимостью от волатильных цен на электроэнергию. Таким образом, за три года (2015–2018) выручка увеличивалась в среднем почти на 5% в год, составив в 2018 году 14,9 млрд долл.

Уверенные темпы роста (более 5,5% в год) в 2013–2018 гг. демонстрировала скорректированная операционная прибыль, достигшая в 2018 году 26,7 млрд долл. Корректировки проводились на обесценение гудвила, основных средств и прибыли/убытков от продажи активов. Скорректированная чистая прибыль компании увеличивалась ещё более быстрыми темпами (почти 12% в год!): в 2018 году Waste Management заработала 1,9 млрд долл. Разумеется, существенный вклад в это увеличение внёс налог на прибыль, вследствие проведённой в конце 2017 года налоговой реформы, предполагающей снижение ставки федерального налога на прибыль с 35% до 21%. Однако такой темп роста чистой прибыли можно назвать достойным, ведь, по данным gurufocus.com, прибыль компаний, входящих в индекс S&P 500, за этот же период в среднем увеличивалась только на 5,8%.

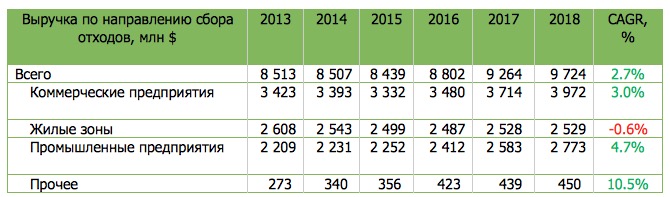

Далее проанализируем, как конкретный вид операций отражается в выручке компании. Повествование будет построено в таком ключе, что мы постараемся отыскать связи между раскрываемыми компанией операционными показателями (количество полигонов, заводов по переработке) с публикуемыми значениями соответствующего вида выручки. К сожалению, для самого крупного вида выручки — сбора отходов — компания не раскрывает релевантных операционных показателей, поэтому просто проанализируем их динамику.

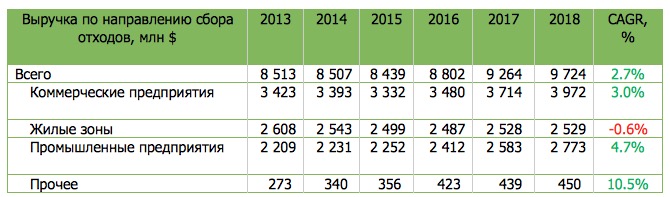

Рис. 5. Источник: данные компании

Из таблицы видно, что направление сбора отходов демонстрировало скромные среднегодовые темпы роста в рассматриваемом периоде, достигнув выручки в 9,7 млрд долл. по итогам 2018 года. Наиболее стремительная динамика (не считая прочей выручки) наблюдалась по сбору мусора у промышленных предприятий — доходы по данному направлению росли почти на 5% в год. Более скромную динамику показал коммерческий сегмент — в рамках этого вида бизнеса Waste Management оказывает услуги по сбору мусора у ресторанов, розничных магазинов и прочих небольших предприятий. Выручка от вывоза отходов частных лиц в рассматриваемом периоде сокращалась более чем на 0,5% в год.

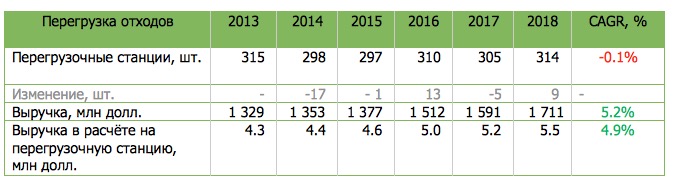

Направление перегрузки отходов демонстрировало более быстрые темпы роста. Выручка этого сегмента складывается в том числе из комиссий сторонних сборщиков мусора, выгружающих отходы на станциях Waste Management.

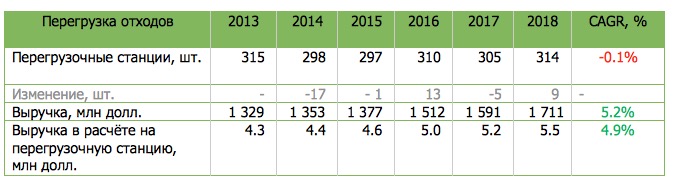

Рис. 6. Источник: данные компании, расчёты автора

В рассматриваемом периоде количество перегрузочных станций сократилось на одну: основная причина — масштабная продажа в 2014 году 17 станций на востоке США. При этом в целом после этой продажи присутствует тренд на увеличение количества станций. Выручка в 2018 году составила 1,7 млрд долл., демонстрируя неплохой среднегодовой темп роста около 5,2%. Выручка в расчёте на перегрузочную станцию тоже росла примерно на 5%. В среднем одна станция приносит компании около 5,5 млн долл. в год.

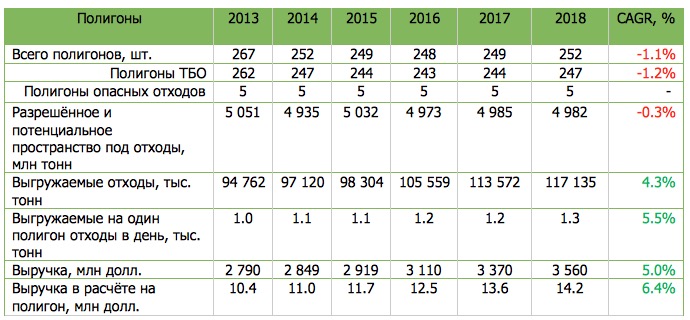

Продвигаясь по производственной цепочке, перейдём к анализу выручки, которую приносят полигоны. В этот вид доходов включается плата сторонних компаний, привозящих мусор на полигоны Waste Management.

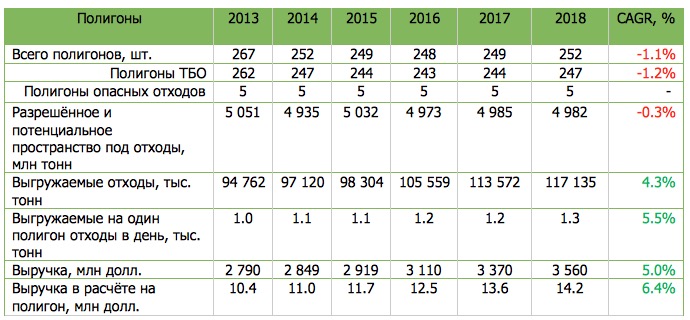

Источник: данные компании, расчёты автора

За последние пять лет компания сократила количество полигонов в управлении, что было связано с их продажей в 2014–2015 гг., затем их число стало медленно увеличиваться, достигнув 252 штук. Количество полигонов опасных отходов осталось неизменным — пять. Общее число полигонов ТБО в США составляет около 2 600.

Также в таблице приведено выраженное в тоннах разрешённое и потенциальное пространство (на которое может быть получено разрешение) под выгружаемые отходы — на конец 2018 года оно составило почти 5 млрд тонн. При этом в прошлом году полигоны Waste Management получили 117 млн тонн отходов, то есть заполнили это пространство примерно на 2,5%. В рассматриваемом периоде это пространство уменьшилось. За пять лет масса отходов, отгружаемых на полигоны в день, увеличилась почти на треть — до 1,3 тыс. тонн.

Вычисления также показывают, что средняя выручка от поступившей на полигон тонны отходов росла достаточно медленно — со средним темпом около 0,6% в год. При этом расчётная выручка с одного полигона за период 2013–2018 гг. выросла более чем на треть — до 14,2 млн долл. Анализ приведённых данных позволяет сделать вывод о том, что основным драйвером доходов по этому направлению становится именно увеличение количества получаемых отходов, в то время как цена на услуги компании растёт достаточно медленно.

Waste Management оценивает примерный будущий срок жизни своих полигонов, базируясь на объёмах поступления отходов и оставшегося разрешённого и потенциального пространства. Из этих данных следует, что 30 полигонов будут закрыты в течение пяти лет, ещё 16 — в срок от шести до десяти лет. Около половины полигонов (103) имеют оценочный срок жизни более 41 года. То есть перед компанией проблема нехватки места под отгружаемые отходы остро не стоит.

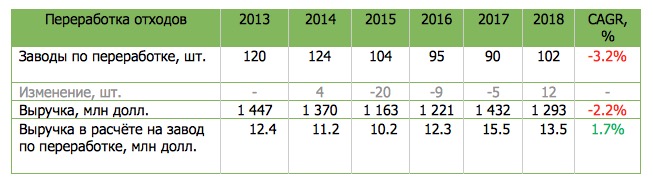

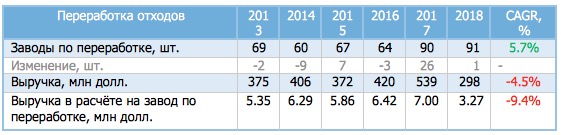

Далее обратимся к анализу деятельности по переработке.

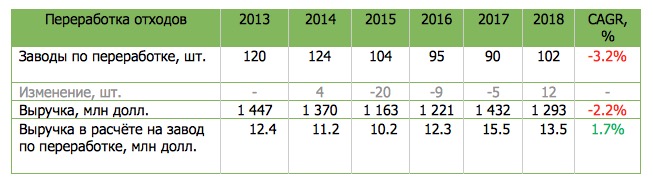

Рис. 8. Источник: данные компании, расчёты автора

В течение 2013–2017 гг. наблюдался устойчивый тренд на снижение числа заводов по переработке, однако в 2018 году компания нарастила их количество на двенадцать. Выручка в целом также снижалась, составив в 2018 году только 1,3 млрд долл. На доходы сегмента значительно влияют цены на сырьевые товары в мире, что подтверждается ситуацией прошлого года, когда количество заводов выросло, а выручка упала. Однако Waste Management удаётся наращивать удельную выручку с одного завода в среднем на 1,7% в год.

Доходы по сегменту «Прочее» трудно связать с каким-либо операционным показателем, поскольку, помимо утилизации свалочного газа, сюда относятся различные консультационные услуги и инженерные решения для обработки отходов на промышленных предприятиях. В 2018 году выручка здесь достигла 1,7 млрд долл., увеличиваясь в среднем на 1,8% с 2013 года.

Суммируя данные выручки по направлениям деятельности, можно заметить, что их величина (18 млрд долл.) превосходит отчётную цифру совокупных доходов, составившую в 2018 году 14,9 млрд долл. Это связано с внутрисегментными доходами. Waste Management является холдинговой компанией и осуществляет свою деятельность через различные дочерние предприятия, разделённые по видам бизнеса. Поэтому, когда компания, занимающаяся вывозом мусора, выгружает отходы на перегрузочной станции или на полигоне, то та сумма, которую она выплатила, относится к внутрисегментной выручке и в дальнейшем вычитается из общей выручки. В 2018 году внутрисегментная выручка достигла 3,1 млрд долл., что составило около 17% от совокупной выручки по сегментам, в целом в 2013–2018 гг. это значение находилось в пределах 15–17%.

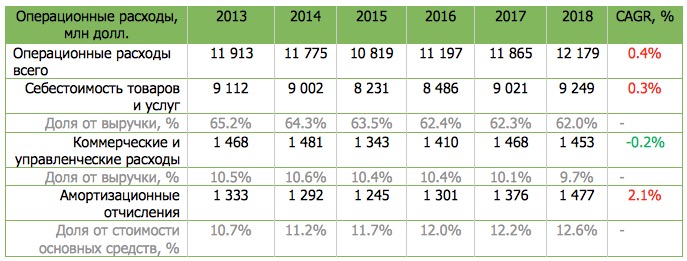

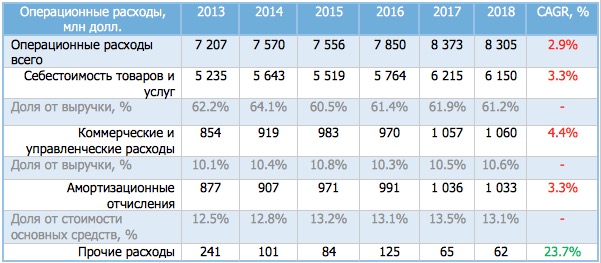

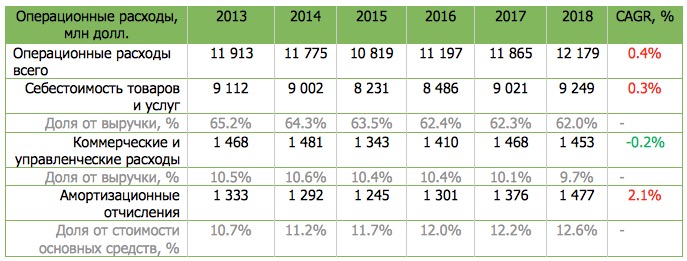

После детального разбора доходов компании время перейти к анализу динамики и структуры её затрат. Мы выделим крупнейшие статьи расходов и постараемся связать их либо с операционными показателями, либо проанализируем их долю в выручке соответствующего направления.

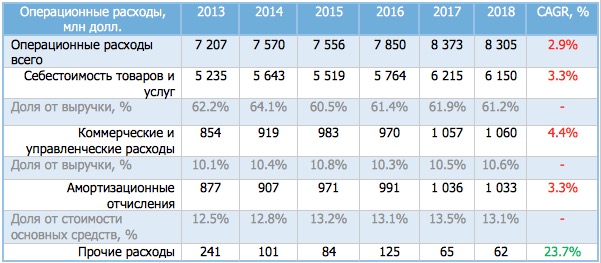

Рис. 9. Источник: данные компании, расчёты автора

Глядя на динамику основных групп расходов, можно заметить их относительно слабый рост, однако это во многом связано с продажей бизнеса Wheelabrator в конце 2014 года. После этой продажи доля себестоимости стала занимать меньшую долю в выручке. Так или иначе, совокупные операционные расходы росли в среднем на 4% последние три года, в то время как выручка — почти на 5%. Обращает на себя внимание и умеренное снижение коммерческих и управленческих расходов. Амортизационные отчисления в рассматриваемом периоде увеличивались более чем на 2% в год, росла и их доля от стоимости основных средств.

Обратимся к динамике основных статей себестоимости.

Рис. 10. Источник: данные компании, расчёты автора

Затраты на персонал составляют крупнейшую статью расходов компании. В рассматриваемом периоде они увеличивались в среднем с темпом 1,5%, а их доля от общей выручки колебалась, но в целом была стабильна. Waste Management за пять лет нарастила число сотрудников на тысячу человек. Расходы на субподрядчиков росли быстрее — с темпом 3,1% в год, при этом доля от выручки постепенно увеличивается. Такая тенденция может говорить о том, что компания видит потенциал роста объёмов деятельности и активнее обращается к услугам сторонних организаций, чтобы не упустить выгодные возможности. Себестоимость проданных товаров представляет собой затраты на приобретение перерабатываемого сырья, цены на которое существенно сократились в 2018 году. Одной из причин более медленного роста затрат себестоимости, по сравнению с выручкой, было значительное снижение расходов на топливо, как по причине снижения цен на нефть, так и благодаря продолжающей развиваться программе перевода грузовиков на газомоторное топливо. В 2019 году доля таких грузовиков составила 60%, к 2023 году компания намерена довести её до 80%.

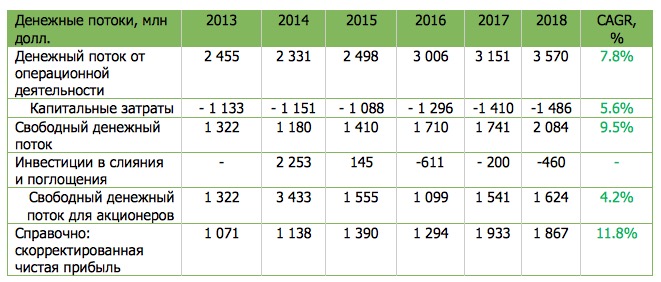

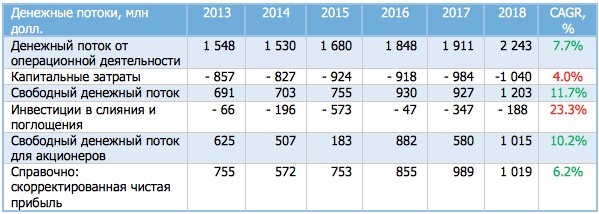

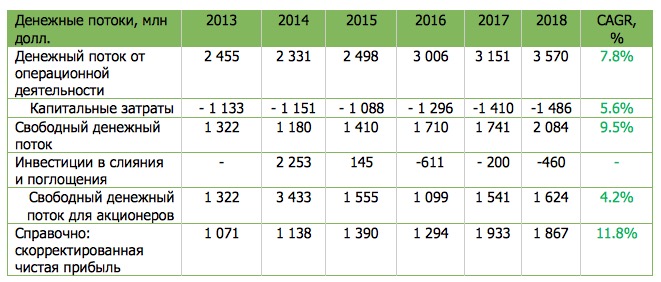

Далее проанализируем ещё одну составляющую финансовой отчётности — денежные потоки.

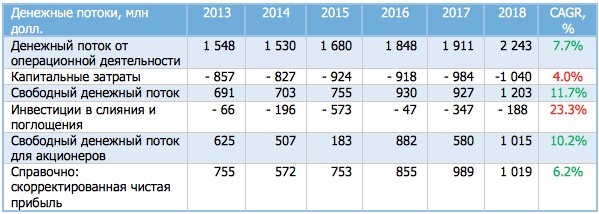

Рис. 11. Источник: данные компании, расчёты автора

Денежный поток от операционной деятельности (OCF) в рассматриваемом случае представляет собой чистую прибыль компании, скорректированную на неденежные расходы, то есть на такие статьи, которые отражены в отчёте о финансовых результатах в виде убытка, но фактического денежного оттока по ним не произошло. Также учитываются инвестиции в оборотный капитал, то есть чистое изменение дебиторской/кредиторской задолженности. Waste Management наращивала OCF с темпом почти 8% в год, что можно признать впечатляющим результатом.

Следующей важной статьёй являются капитальные затраты, то есть инвестиции в основные средства компании. Они росли с более низким, чем OCF, темпом, а последние годы их размер сопоставим с амортизационными отчислениями. Если из OCF вычесть капитальные затраты, то получится свободный денежный поток, то есть те средства, которые компания может направить на выплату дивидендов, обратные выкупы акций или поглощение других компаний. Последнее время крупнейшие американские корпорации достаточно часто прибегали к крупным сделкам по покупке компаний целиком, делая ставку на экстенсивный рост бизнеса. Такие инвестиции, с определённой точки зрения, можно считать капитальными затратами, поскольку компания может быть вынуждена их осуществлять, чтобы продолжать развитие. В таблице виден выход из бизнеса Wheelabrator в 2014 году, принёсший более 2 млрд долл., а последние годы Waste Management тратит относительно небольшие суммы на покупку компаний целиком. Таким образом, вычитая затраты на слияния и поглощения из свободного денежного потока, получаются денежные средства, которые можно смело распределять среди акционеров. И такая сумма несколько ниже скорректированной чистой прибыли компании.

В заключение рассказа о бизнесе и финансовом положении Waste Management проанализируем ряд дополнительных финансовых показателей компании и оценку её акций на бирже по мультипликаторам.

Рис. 12. Источник: расчёты автора

Итак, за 2013–2018 гг. акции прибавляли в среднем почти по 15% в год, увеличившись вдвое. В 2019 году, как мы уже говорили, они дополнительно выросли почти на треть. Дивиденды, как и подавляющее большинство американских компаний, WM выплачивает ежеквартально, в годовом выражении в рассматриваемом периоде они выросли скромнее, чем акции, увеличиваясь на 5% в год. Последний выплаченный квартальный дивиденд составил 0,513 долл., что в годовом выражении предполагает дивидендную доходность около 1,8%.

Далее проанализируем ряд показателей балансового отчёта. WM удалось наращивать собственный капитал в среднем на 2% в год. Такой скромный темп неудивителен, если обратить внимание на то, что в 2013–2018 гг. компания тратила всю заработанную прибыль на выплату дивидендов и обратные выкупы акций.

Активно проводимая WM политика по слияниям и поглощениям привела к тому, что в балансе учитывается существенный размер гудвила — то есть суммы уплаченных премий за активы приобретаемых компаний, которые отражались в балансе по более низкой стоимости. На конец II квартала 2019 года размер гудвила составляет 6,5 млрд долл. Если в рамках тестирования гудвила на обесценение WM посчитает, что приобретённые компании не обеспечивают конкурентные преимущества, то гудвил может быть обесценен полностью, что отразится в чистом убытке и в собственном капитале.

С учётом того, что размеры собственного капитала и гудвила сопоставимы, то в случае полного обесценения собственный капитал будет величиной близкой к нулю. Значит, при ликвидации компании (теоретической!) акционеры рискуют не получить никакой ликвидационной стоимости. Такой сценарий может иметь место только в том случае, если балансовая стоимость активов компании — полигонов, перегрузочных станций, перерабатывающих заводов — совпадает с рыночной. Подробнее об этом мы поговорим в четвёртой части нашего исследования.

В рассматриваемом периоде акции компании росли вслед за чистой прибылью — в 2013–2018 гг. мультипликатор P/E колебался вокруг значения 20.

Таким образом, Waste Management предстал перед нами уверенно развивающейся компанией, способной наращивать объёмы деятельности, выручку, держать под контролем затраты и более быстрыми темпами увеличивать чистую прибыль. В целом деятельность компании отражает те тренды, о которых говорилось в первой части исследования: отходов мире и в США становится больше, что неизбежно ретранслируется в финансовые результаты компании. Динамика акций Waste Management наталкивает на мысль, что акции такой компании способны прибавлять в стоимости в самые разные периоды — от бычьих настроений до рецессий. Однако, чтобы войти в этот бизнес, нужно заплатить весьма дорогую цену — около 27 годовых прибылей компании. О том, насколько это выгодно и что сулит в будущем, мы поговорим в четвёртой части исследования, а в третьей разберём бизнес второй по величине публичной мусорной компании в США — Republic Services, Inc.

Итак, Republic Services, Inc. (тикер на NYSE — RSG) — вторая по выручке компания в США, занимающаяся управлением отходами. Она была основана в 1996 году в Аризоне, штаб-квартира находится там и по сей день. За 23 года этой корпорации, в том числе и за счёт слияний и поглощений, удалось стать одним из лидеров своей отрасли: в 2018 году общие доходы составили 10 млрд долл.

По итогам I полугодия численность сотрудников насчитывала 36 тыс. человек. Заглянув в структуру акционеров, мы видим тех же бенефициаров: BlackRock и Vanguard контролируют 6,4% и 6% акций соответственно. Однако крупнейшим акционером является уже знакомая нам Cascade Investment L.L.C, при этом теперь её пакет отнюдь не миноритарный — целых 33,8%! То есть Билл Гейтс владеет более чем третью уставного капитала второй мусорной компании Америки и весомой долей в первой компании. Получается, стереотипы, что мусором занимается мафия, уходят в прошлое?

Основатель Microsoft наращивал свою долю в RSG планомерно: в 2000 году ему принадлежало 5,2%, в 2002 — 10,3%, в 2008 — 14,9%, в 2013 — 25,2%, в 2015 — 30,9%.

Republic Services уступает в размерах своему основному конкуренту, рыночная капитализация на 30.06.2019 года (дата выхода последней актуальной финансовой отчётности) составила 27,8 млрд долл. при цене 86,6 долл. за акцию. Летом 2008 года Waste Management делала предложение акционерам RSG о покупке компании целиком, предлагая сначала 34, а затем 37 долл. за бумагу. Republic Services дважды отказалась, но последовавший спад на фондовом рынке вынудил WM отозвать своё предложение. До этого Republic Services закрыла сделку по приобретению Allied Waste Industries за 6 млрд долл., став второй по величине компанией в США в отрасли управления отходами.

Проанализируем накопленную доходность акций RSG, наложив её на график сравнения акций WM и рынка акций США с учётом реинвестиции дивидендов и без учёта налогов. Базовое значение, от которого ведется расчёт, — 100.

Рис. 1. Источник: составлено автором по данным finance.yahoo.com и msci.com

Как видно из графика, акции RSG в рассматриваемом периоде продемонстрировали впечатляющий рост (в шесть раз!), принося своим акционерам в среднем 12,8% в год, обеспечивая превышение над доходностью индекса в размере 5% в год! Однако фундамент этого преимущества заложен в 2003–2007 гг. Если взять последние восемь лет, то лучшими были акции WM, правда, Republic Services уступили совсем немного (15% против 14,6% в год). В предшествующие кризису и кризисные годы динамика индекса акций США и RSG была более симметрична, поведение акций WM отличалось — взять хотя бы 2008 год, когда бумаги WM прибавили в стоимости. 2019 год пока не закончился, и потому его нет на графике, но за девять месяцев текущего года акции RSG принесли владельцам 21,7%, что сопоставимо с доходностью рынка акций США (20,6%).

Виды деятельности, которые осуществляет Republic Services, в целом идентичны операциям Waste Management, поэтому снова подробно описывать каждое направление бизнеса не буду, а приведу лишь краткий обзор, заострив внимание на особенностях Republic Services.

Сбор отходов — базовая операций для дальнейшей производственной цепочки. Представляет собой забор мусора от тех мест, где он был сгенерирован, и его доставку на полигоны, станции передачи и перерабатывающие заводы. Как и WM, Republic Services делят своих клиентов на три типа по величине контейнеров грузовиков-сборщиков — жилые зоны, маленькие контейнеры, большие контейнеры. Кроме того, компания ежеквартально раскрывает количество грузовиков, функционирующих по каждому направлению. В конце 2018 года их общее количество составляло 16 тыс. штук.

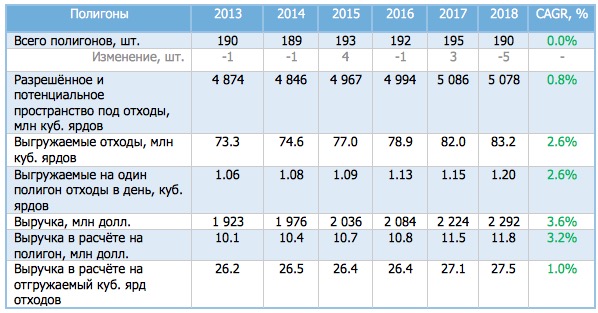

Полигоны. Republic Services управляет (владеет и арендует) 190 полигонами. Также компания взимает плату со сторонних сборщиков за отгрузку отходов на принадлежащих ей полигонах. Компания старается придерживаться практики интернализации, то есть максимально полном использовании собственной инфраструктуры. На полигонах компании работают 75 проектов по утилизации свалочного газа.

Перегрузка отходов. Republic Services владеет 207 перегрузочными станциями, предназначенными для оптимизации отправки отходов на полигоны. Компания стремится максимально использовать собственные станции, так как они стратегически удобно расположены для отправки отходов на свои же полигоны.

Переработка. RSG оперирует 91 заводом по переработке отходов. Компания сообщает, что в 2018 году она продала 5,1 млн тонн старого картона, газетной бумаги, алюминия и стекла, из которых 2,8 млн тонн переработано на собственных мощностях, а 2,3 млн тонн собрано и передано на переработку сторонним организациям.

Энергетика. Компания осуществляет услуги по обработке отходов, образующихся в ходе бурения скважин и добычи нефти. RSG оперирует семью специальными полигонами для утилизации таких отходов и одиннадцатью скважинами для утилизации солёной воды.

Прочая деятельность. В это направление входит выручка, которую получает Republic Services, оказывая услуги по обработке отходов через субподрядчиков.

Если говорить о рисках компании, о которых она сообщает сама, то в целом они идентичны тому, что указывает в своей отчётности Waste Management.

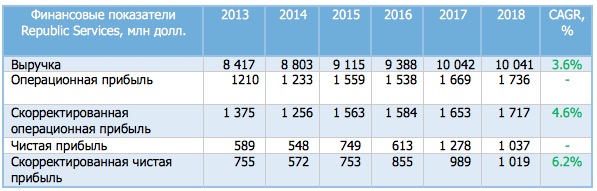

На следующем этапе анализа давайте проанализируем основные финансовые показатели Republic Services. Период рассмотрения включает в себя промежуток времени с 2013 по 2018 год.

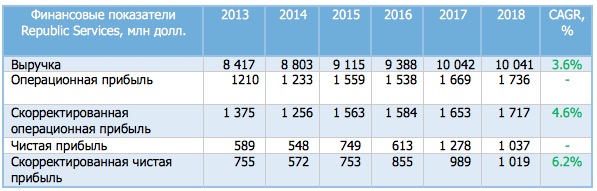

Рис. 2. Источник: данные компании

За пять лет выручка Republic Services увеличивалась в среднем на 3,6%. При этом в 2018 году доходы показали близкую к нулю динамику, что связано с применением нового стандарта признания выручки с 1 января 2018 года без ретроспективного пересчёта. Согласно этому стандарту, часть статей ранее учитываемых как снижение чистой выручки теперь стала учитываться в расходах. То есть на итоговую операционную прибыль новый стандарт влияния не оказал.

Скорректированная операционная прибыль (корректировки проводились на разовые расходы, связанные с пенсионными обязательствами, реструктуризацией и выбытием активов) демонстрировала более быстрый темп роста, увеличившись на 4,6% и составив в 2018 году 1,7 млрд долл. По этому показателю RSG уступает WM, нарастившей скорректированную операционную прибыль почти на 6%.

Очищенная от разовых затрат чистая прибыль росла ещё быстрее, демонстрируя темп роста около 6,2% в год. Разумеется, определённый вклад в это увеличение внесло проведение налоговой реформы в конце 2017 года. Так или иначе, Republic Services быстрее наращивала прибыль, чем компании, входящие в индекс S&P 500 (5,8%).

На следующем этапе исследования рассмотрим, как тот или иной вид операций отражается в выручке компании. Повествование построено в таком же ключе, как в описании деятельности Waste Management: я постараюсь отыскать связи между раскрываемыми компанией операционными показателями (количество полигонов, заводов по переработке) с публикуемыми значениями соответствующего вида выручки. Начну с самой крупной статьи.

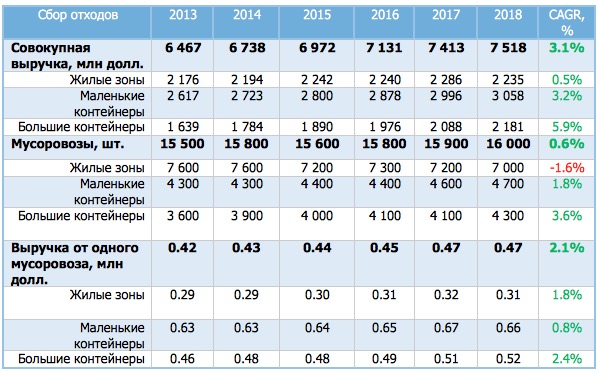

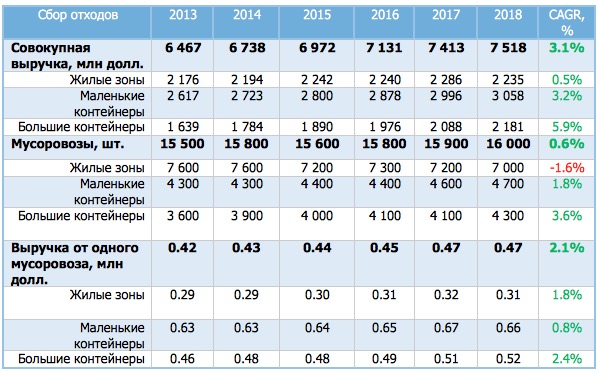

Рис. 3. Выручка от сбора доходов. Источник: данные компании, расчёты автора

Во-первых, обращает на себя внимание общий рост выручки в среднем на 3,1% в год, всего этот сегмент деятельности принёс Republic Services 7,5 млрд долл. в 2018 году. Наиболее весомую долю занимает выручка от мусоровозов с маленькими контейнерами, то есть теми, которые обслуживают малый бизнес и различные торговые организации. При этом наиболее динамично развивающимся направлением были большие контейнеры: доходы от обслуживания крупных промышленных клиентов (заводов, бизнес-центров) прибавляли почти 6% в год.

Выручка от вывоза отходов из жилых зон показала самую слабую динамику, даже снизившись в 2018 году, по сравнению с предыдущим. Как мы помним, схожие тенденции демонстрировала и Waste Management, чья выручка от обслуживания населения также сокращалась. Если проанализировать данные о количестве мусоровозов по направлениям, то становится очевидным, что Republic Services не стремится наращивать своё присутствие в этом сегменте, планомерно сокращая количество грузовиков-сборщиков. Скромный рост доходов может говорить о ценовой конкуренции с другими компаниями, а сокращение грузовиков — об оптимизации маршрутов.

Как видно из таблицы, в среднем один мусоровоз приносит компании почти полмиллиона долларов выручки в год. При этом средняя выручка от грузовика с большим контейнером уступает удельным доходам от одного мусоровоза с маленькими контейнером. Это может быть связано с тем, что в случае промышленных клиентов грузовик вывозит большие объёмы однородного мусора, что позволяет Republic Services снижать цены.

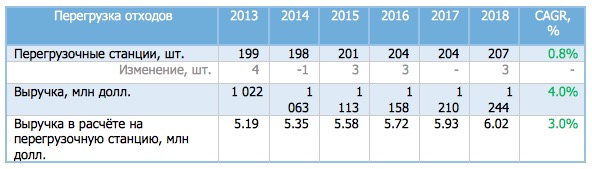

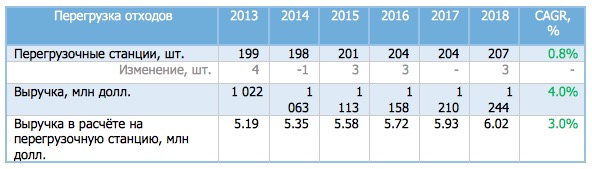

Далее посмотрим на сегмент перегрузки отходов, демонстрировавший более быстрые темпы роста. Напомню, что выручка этого сегмента складывается и из комиссий сторонних сборщиков мусора, выгружающих отходы на станциях Republic Services.

Рис. 4. Источник: данные компании, расчёты автора

Бизнес по этому направлению показывает поступательный устойчивый рост: RSG планомерно увеличивает количество перегрузочных станций. Увеличивается также и удельная выручка в расчёте на станцию, что в итоге привело к тому, что доходы по этому направлению показывали положительную динамику в среднем около 4% в год. Одна перегрузочная станция Republic Services приносит около 6 млн долл. выручки в год, в то время как одна станция Waste Management — около 5,5 млн долл.

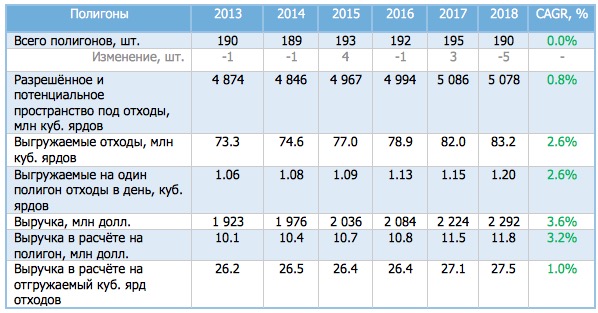

Продвигаясь по производственной цепочке, перейдём к анализу выручки, которую приносят полигоны. В этот вид доходов включается плата сторонних компаний, привозящих мусор на полигоны Republic Services.

Рис. 5. Источник: данные компании, расчёты автора

За пять лет количество полигонов в управлении не изменилось, оставшись на уровне 190 штук. В таблице приведено выраженное в куб. ярдах разрешённое и потенциальное пространство (на которое может быть получено разрешение) под выгружаемые отходы — на конец 2018 года оно составило более 5 млрд куб. ярдов. Присутствует небольшое различие в формате данных, предоставляемых Republic Services и Waste Management.

Дело в том, что RSG приводит статистику по пространству и поступаемым отходам только в куб. ярдах, а Waste Management даёт оба значения — в ярдах и тоннах. Судя по цифрам WM, когда речь идёт уже об отходах, выгруженных на полигоне, то значения в ярдах и тоннах в целом похожи. К примеру, Waste Management сообщает, что на конец 2018 года свободное пространство составляет 4,93 млрд тонн, или 4,98 млрд куб. ярдов. Отсюда можно сделать вывод, что полигоны Republic Services могут принять больше отходов, чем полигоны Waste Management, даже несмотря на тот факт, что у WM их больше на 60. RSG в рассматриваемом периоде нарастила это разрешённое и потенциальное пространство. За пять лет масса отходов, отгружаемых на полигоны в день, увеличилась на 15%.

Расчёты показывают, что средняя выручка от поступившего на полигон куб. ярда отходов росла достаточно медленно — со средним темпом около 1% в год. При этом расчётная выручка от одного полигона за период 2013–2018 гг. выросла на 17% — до 11,8 млн долл. Анализ приведённых данных позволяет сделать вывод, что основным драйвером доходов по этому направлению становится именно увеличение количества получаемых отходов, в то время как цена на услуги компании растёт достаточно медленно. Если сравнивать с основным конкурентом, то лидером будет Waste Management — ей один полигон в среднем приносит 14,2 млн долл. в год.

Republic Services оценивает примерный будущий срок жизни своих полигонов, базируясь на объёмах поступления отходов и оставшегося разрешённого и потенциального пространства. Из этих данных следует, что 12 полигонов будут закрыты в течение пяти лет, ещё 18 — в срок от шести до десяти лет. Около трети полигонов (74) имеют оценочный срок жизни более 41 года. То есть перед компанией проблема нехватки места под отгружаемые отходы остро не стоит.

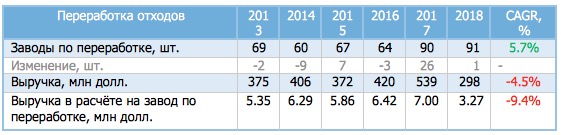

Перейдём к рассмотрению деятельности по переработке.

Рис. 6. Источник: данные компании, расчёты автора

В целом до 2017 года количество заводов по переработке колебалось около 65, однако в 2017 году Republic Services приобрела компанию ReCommunity, что позволило существенно нарастить мощности в данном сегменте. Выручка значительно сократилась в 2018 году, опустившись ниже 300 млн долл. Это падение было связано с применением нового стандарта признания выручки — ряд статей стал учитываться не в виде расходов, а виде вычетов из выручки. Скорректированное на новый стандарт падение доходов было более мягким.

Выручка по направлению «Энергетика» за пять лет существенно выросла — с 4 до 195 млн долл. во многом благодаря усилению буровой активности в США и покупки компаний, специализирующихся на уборке отходов с нефтегазовых месторождений. Прочие доходы, не относящиеся ни к одному из определённых сегментов, в 2013–2018 гг. росли в среднем на 9% в год и достигли в 2018 году 222 млн долл. Внутрисегментная выручка в среднем составляет около 17% совокупной выручки.

На следующем этапе исследования проанализируем динамику и структуру операционных расходов.

Рис. 7. Источник: данные компании, расчёты автора

Из таблицы видно, что среднегодовой темп роста операционных расходов составил чуть менее 3%, что ниже, чем темпы роста выручки в этом периоде. Компании удавалось увеличивать себестоимость более медленными темпами, по сравнению с выручкой. Коммерческие и управленческие затраты, напротив, росли достаточно быстро, что отличает Republic Services от Waste Management. Прочие расходы содержат в себе ряд разовых статей, тем не менее за пять лет они сократились в четыре раза.

Крупнейшую статью расходов RSG составляют затраты на персонал, увеличивавшиеся в среднем на 5,4% в год и достигшие в 2018 году 2,1 млрд долл. Такое быстрое увеличение связано с ростом численности персонала — в 2013 году число работников составляло 31 тыс. человек, в 2018 — 36 тыс. Как мы помним, Waste Management за этот же период увеличила количество персонала на тысячу. Опережающими выручку темпами росли такие важные статьи затрат, как транспортные расходы (плата сторонним перевозчикам за доставку отходов на полигоны Repiblic Services) и затраты на материально-техническое обслуживание. При этом компании удалось сократить топливные издержи благодаря снижению цен на нефть и продолжающемуся процессу перевода грузовиков на газомоторное топливо. Правда, Republic Services значительно уступают Waste Management — на природном газе работают только 20% мусоровозов против 60% у WM.

Далее проанализируем такую составляющую финансовой отчётности компании, как денежные потоки.

Рис. 8. Источник: данные компании, расчёты автора

Денежный поток от операционной деятельности (OCF) в рассматриваемом случае представляет собой чистую прибыль компании, скорректированную на неденежные расходы. Видно, что Republic Services наращивала OCF с темпом почти 8% в год, что можно признать впечатляющим результатом. Капитальные затраты компании росли медленнее, едва превысив 1 млрд долл. в 2018 году. Нетто-инвестиции в покупку других компаний за пять лет составили 1,4 млрд долл. В итоге свободный денежный поток для распределения среди акционеров вырос до 1 млрд долл. в 2018 году.

Завершая обзор бизнеса и финансового положения Republic Services, проанализируем ряд дополнительных финансовых показателей компании и оценку её акций на бирже по мультипликаторам.

Рис. 9. Источник: расчёты автора

За период 2013–2018 гг. акции Republic Services выросли в цене более чем в два раза, показывая среднегодовой темп роста почти 17%. За неполный 2019 год бумаги прибавили ещё 20%. RSG платит дивиденды ежеквартально, и в годовом выражении они показали неплохой средний рост — почти 8% против 5% у Waste Management. Последний выплаченный квартальный дивиденд составил 0,405 долл., что в годовом выражении предполагает дивидендную доходность около 1.9% при цене 86 долл. за акцию.

Собственный капитал RSG в рассматриваемом периоде почти не менялся, застыв в диапазоне 7,8–7,9 млрд долл., что связано с щедрой политикой в области распределения чистой прибыли на дивиденды и обратные выкупы.

Как и Waste Management, активные слияния и поглощения привели к образованию на балансе RSG значительного гудвила: на конец II квартала 2019 года его размер превысил 11,5 млрд долл. Таким образом в случае теоретического полного его обесценения собственный капитал компании может стать отрицательным.

В рассматриваемом периоде темп роста акций обогнал темп роста прибыли — мультипликатор P/E за пять лет изменился с 16 до 23. У Waste Management эта величина, напомню, колебалась около 20.

Как и у WM, операционная деятельность Republic отражает все тренды, о которых говорилось в первой части исследования — объёмы деятельности, а вместе с ними и выручка компании растут. В то же время по итогам такого рассмотрения RSG предстала чуть более отстающей компанией — ей хуже удаётся контролировать затраты, меньшая доля парка грузовиков работает на газомоторном топливе, скорректированная чистая прибыль растёт медленнее. Однако нельзя пройти мимо более быстрого темпа роста дивидендов и свободного денежного потока для акционеров. На конец II квартала акции Republic Services по мультипликатору P/E были оценены одинаково с бумагами Waste Management — обе компании торговались за 27 прибылей.

В заключительной части исследования хочу более глубоко взглянуть на эффективность деятельности компаний, перспективы вложений в их акции, попробовав предсказать будущие тренды отрасли управления отходами.

В заключительной части нашего знакомства с мировой отраслью управления отходами в целом и обстановкой в США в частности поговорим о будущих трендах этого сектора. Также сделаем более глубокий анализ результативности лидеров американской отрасли и проведём их инвестиционную оценку. Данный анализ и обзор не могут рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником. Хоть данный материал и был тщательно подготовлен, автор не может гарантировать достоверность и полноту включённой в обзор информации и не несёт ответственности за убытки от использования информации, содержащейся в данном обзоре.

Макроэкономические тренды

Анализ операционных результатов Waste Management (WM) и Republic Services (RSG) в предыдущих статьях показал: бизнес компаний США по управлению отходами увеличивается в физическом объёме. На полигоны, принадлежащие этим компаниям, с каждым годом поступает всё больше мусора. В 2013 году на полигоны Waste Management поступило 94,8 млн тонн, спустя пять лет — уже 117 млн тонн. Republic Services приняла 73,3 млн тонн отходов в 2013 году и уже 83,2 млн тонн — в 2018-м. При этом разрешённое под отгрузку отходов пространство на полигонах растёт гораздо медленнее (у Republic Services) или вообще снижается (Waste Management). Также около четверти полигонов у рассмотренных компаний будут закрыты в течение десяти лет, исчерпав ресурс свободного места.

Складывается такая ситуация, при которой спрос на место для мусора на полигонах растёт, подстёгиваемый увеличивающимся населением и положительной динамикой удельного производства отходов в расчёте на человека, в то время как предложение этого свободного места на полигонах сокращается. Согласно экономическим законам, растущий спрос и снижающееся предложение должны приводить к росту цен на товар — в данном случае, на оставшееся место на полигонах. Мы видели эту тенденцию, когда рассчитывали статистику по полигонам: удельная выручка от одной выгружаемой тонны действительно растёт.

С другой стороны, снижающееся предложение свободного места на полигонах должно приводить к тому, что более мелкие мусорные компании могут испытывать трудности, исчерпывая мощности собственных полигонов и сосредотачиваясь на операциях по сбору мусора. В таком случае собранные отходы им придётся везти на полигоны гигантов — Republic Services и Waste Management.

Оценивая перспективы роста доходов мусорных компаний, неплохо иметь представление о будущих тенденциях генерации мусора. Эксперты Worldbank в своём исследовании ожидают, что население США к 2030 году вырастет до 355 млн человек (среднегодовой темп роста 0,7%), а удельное производство отходов на душу увеличится до 2,4 кг (+0,5%), что в совокупности даст среднегодовой темп роста твёрдых бытовых отходов в размере 1,2%, а общий уровень производства мусора достигнет 311 млн тонн.

То есть объёмы производства мусора в США будут расти, пространство на полигонах будет снижаться, цены на его отгрузку будут увеличиваться, а основными бенефициарами станут крупнейшие игроки — Republic Services и Waste Management. Возможно, Билл Гейтс, являясь одним из крупнейших акционеров мусорной отрасли, рассуждал подобными категориями.

Далее подумаем, что может произойти и нарушить эту идиллическую для гигантов управления отходами картину.

Среди главных рисков для бизнеса таких компаний — возможное снижение производства мусора. Но общее сокращение уровня генерирования отходов произойдёт только в том случае, если удельное производство на человека будет снижаться быстрее, чем расти население. С каждым днем всё больше людей беспокоится о величине и качестве отходов, которые они производят, появляется всё больше сторонников zero waste философии. С моральной и экологической точки зрения, это, безусловно, правильные и полезные привычки. Однако угрозу бизнесу компаний по управлению отходами они вряд ли принесут, так как, даже руководствуясь принципами zero waste, люди смещают фокус на производство отходов, которые можно переработать, а значит, мусор всё равно производится, и нужно осуществлять его доставку до завода по переработке.

Также объёмы производства твёрдых бытовых отходов на душу населения существенно ниже уровня промышленных отходов. А растущее население США необходимо обеспечивать различными благами, что влечёт за собой появление новых предприятий, строительство новых домов и прочую бурную экономическую активность. Всё это неизбежно будет приводить к увеличению производства промышленных отходов.

Таким образом, в качестве рабочей гипотезы относительно будущего тренда, касающегося изменения объёмов, примем скромный рост производства отходов в США около 1% в год.

Сравнение по показателям

Далее настало время рассмотреть, насколько справедливым является тот уровень, на котором сейчас торгуются акции мусорных корпораций. Как упоминалось в предыдущих частях, крупнейшие компании проводят агрессивную политику слияний и поглощений, каждый год покупая более или менее крупные фирмы, действующие в этой отрасли.

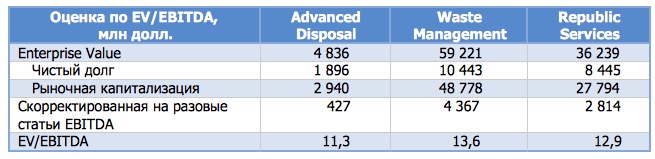

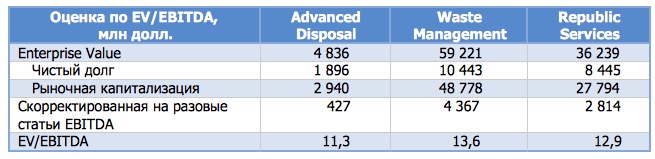

Одна из последних сделок — готовящееся поглощение компании Advanced Disposal Services (NYSE: ADSW) со стороны Waste Management. В начале апреля было объявлено, что WM приобретёт 100% акций ADSW по цене 33,15 долл. за штуку. На тот момент это подразумевало премию к биржевой цене около 23%. Чистая прибыль Advanced Disposal последние годы была символической, поэтому в данном случае уровень оценки можно получить, проанализировав мультипликатор EV/EBITDA. Показатель EV (Enterprise Value) является вариантом оценки стоимости компании, его можно получить, просуммировав рыночную капитализацию и совокупный долг, а также вычтя денежные средства и ликвидные финвложения. EBITDA — это операционная прибыль компании до вычета амортизационных отчислений, процентов и налогов. Также сразу сопоставим оценку приобретаемой компании с двумя гигантами.

Для Advanced Disposal использовалась EBITDA 2018 года, для Waste Management — скользящая за год EBITDA по итогам девяти месяцев 2019 года, для Republic Services — скользящая за год по итогам шести месяцев 2019 года. В качестве значения рыночной капитализации для Advanced Disposal использовалась капитализация по цене сделки по поглощению, для WM и RSG — по ценам на конец III квартала 2019 года.

Используя подход к оценке через мультипликатор EV/EBITDA, можно сказать, что лидеры отрасли сейчас оценены даже выше, чем приобретённая более мелкая компания. Waste Management обладает самым высоким значением мультипликатора, около 13,5. В момент объявления сделки акции Waste Management стоили на 15% ниже. Тем не менее из полученных данных можно сделать вывод, что если бы WM немного промедлила с объявлением сделки, то за ADSW пришлось бы заплатить больше.

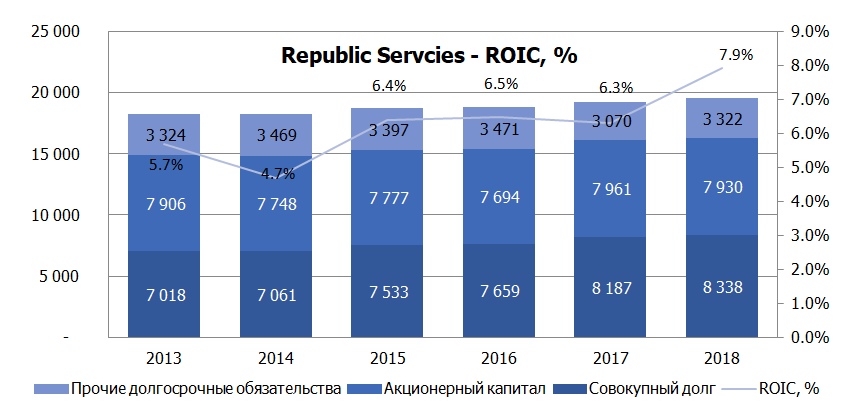

Далее углубимся в финансовый анализ лидеров и рассмотрим успешность их деятельности с точки зрения такого показателя как ROIC, или отдача на инвестированный капитал. Формула его расчёта:

ROIC = NOPLAT/Invested Capital.

То есть нужно сопоставить чистую операционную прибыль за вычетом скорректированных налогов (NOPLAT) с объёмом капитала, которым оперирует компания, чтобы эту прибыль зарабатывать (Invested Capital). NOPLAT рассчитывается следующим образом:

NOPLAT = Чистая прибыль + Амортизация НМА + Выплаченные проценты по долгу * (1 — Ставка налога) + Изменение отложенных налоговых обязательств.

Основной смысл расчёта этого показателя заключается в том, чтобы увидеть какой объём чистой прибыли от основной деятельности зарабатывает компания безотносительно своей структуры капитала, то есть независимо от уровня долгового бремени. Для этого к чистой прибыли прибавляются чистые процентные расходы, скорректированные на уплаченный налог. Это делается потому, что процентные расходы снижают уровень налоговой нагрузки, так как уменьшают налоговую базу. Также к чистой прибыли прибавляется амортизация нематериальных активов и изменение чистых отложенных налоговых обязательств — разница между суммой налогов, которую компания отразила в текущем периоде в отчёте о прибылях и убытках, и суммой, которую заплатила фактически, возможно, перенеся часть налоговых выплат на будущие периоды.

Знаменателем формулы ROIC выступает инвестированный капитал — объём средств, который компания инвестировала в основную деятельность. Его можно рассчитывать двумя способами — через активы либо через обязательства. Мы рассчитаем через обязательства.

Invested Capital = Краткосрочные заёмные средства + Долгосрочные заёмные средства + Акционерный капитал + Прочие долгосрочные обязательства.

В базу расчёта попадают почти все обязательства компании, кроме краткосрочных (вроде кредиторской задолженности). В настоящий момент применять такой показатель, как ROIC, при оценке американских компаний предпочтительнее прочих показателей, например, ROE (отдача на акционерный капитал). Связано это с тем, что ROIC показывает эффективность работы компании без искажений, вызванных структурой капитала. Последние годы компании из США активно замещают долевой капитал долговым, занимая по низким ставкам и выкупая на эти средства собственные акции. В результате у корпораций собственный капитал в лучшем случае не растёт, а чаще снижается или вообще становится отрицательным. В такой ситуации показатель ROE бесполезен, поскольку соотносить чистую прибыль с отрицательной величиной капитала занятие неблагодарное, а вот ROIC может сослужить верную службу. И в дальнейшем можно рассчитывать справедливую цену акций через стоимость всей компании, вычитая из получившейся оценки имеющийся у корпорации долг, но об этом позже. Подробный расчёт показателей, а также многого другого можно посмотреть в приложенном в файле с финансовой моделью Republic Services.

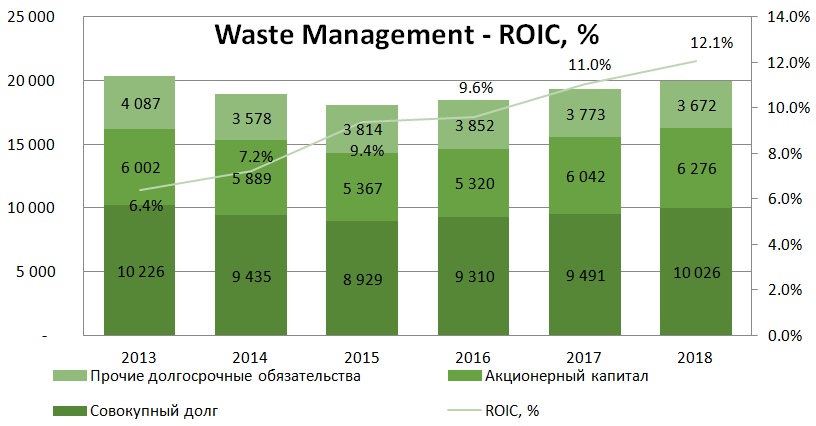

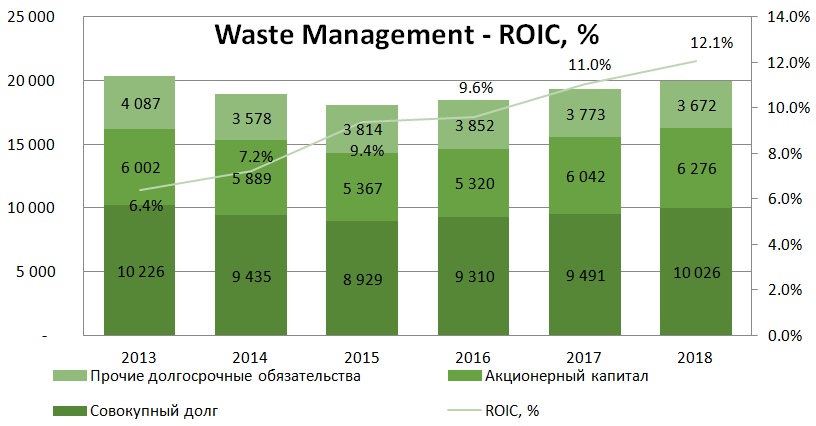

Пока же рассмотрим динамику ROIC Waste Management, представленную на графике. NOPLAT корректировался на разовые неденежные расходы.

В рассматриваемом периоде инвестированный капитал WM сначала снижался, а затем начиная с 2015 года увеличивался и достиг 19,3 млрд долл. США в 2018-м. Наибольший удельный вес в инвестированном капитале занимала долговая нагрузка, составившая в прошлом году 10 млрд долл. За этот период NOPLAT вырос почти в два раза, что привело и к соответствующему росту ROIC, составившего 12,1% в 2018 году. Это значит, что в прошлом году основная операционная деятельность компании приносила отдачу на инвестированный капитал в размере чуть более 12%. Для сравнения, ROE компании составил 32%.

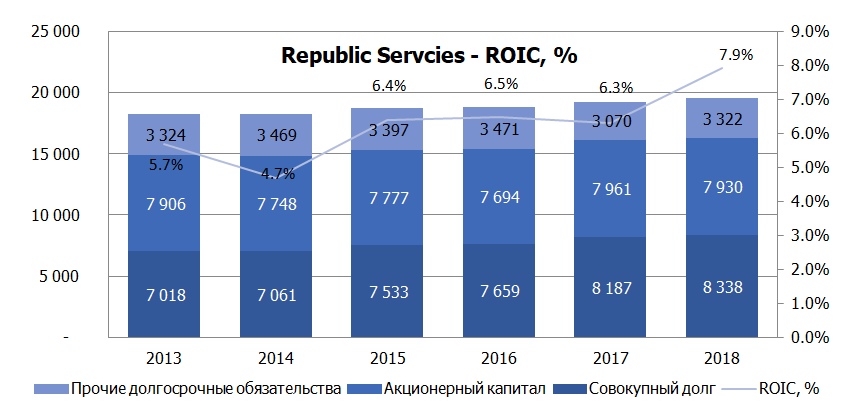

Итак, проанализировав успехи одного лидера отрасли, обратимся к другому — Republic Services. Для анализа ROIC также NOPLAT корректировался на разовые статьи. Подробный расчёт показателей можно посмотреть в прикреплённом файле.

Размер инвестированного капитала на конец 2018 года у RSG равен 19,5 млрд долл., что сопоставимо с величиной, которой располагает WM. С учётом того, что NOPLAT у Republic Services ощутимо ниже — вырос только до 1,5 млрд долл. к 2018 году — то и уровень ROIC значительно уступает Waste Management и составил только 8% в прошлом году. Если сравнить структуры инвестированных капиталов, то заметно, что компании обладают примерно одинаковым объёмом прочих долгосрочных обязательств, долг RSG ниже, чем у WM, но величина акционерного капитала больше у Republic Services. Более низкая эффективность работы инвестированного капитала у RSG связана с тем, что его гудвил на балансе выше, чем у Waste Management. Другими словами, премии, уплаченные за активы поглощаемых компаний, легли тяжёлым бременем на баланс Republic Services. С другой стороны, с учётом возможных трендов развития мусорной отрасли США в будущем это может оказаться допустимой ценой, уплаченной за право оставаться компанией-лидером в своей отрасли.

Теоретическая оценка справедливой стоимости акций Waste Management и Republic Services

Сравнив оценку WM и RSG по мультипликаторам, применяемым при оценке в сделках по слияниям и поглощениям, и сопоставив эффективность работы инвестированного капитала, рассчитаем справедливую стоимость акции каждой из этих компаний. Для этих целей обратимся к достаточно распространённому методу оценки акций — дисконтированию денежных потоков.

В основе оценки справедливой стоимости акций методом дисконтирования денежных потоков лежит постулат о том, что стоимость компании целиком представляет собой приведённую к настоящему моменту ценность будущих денежных потоков, которые эта компания сгенерирует.

Дисконтируются, то есть приводятся к сегодняшней стоимости, именно денежные потоки, а не чистая прибыль, поскольку в чистой прибыли учитывается амортизация, которая не является фактическим расходом, предполагающим денежные выплаты; в расчёте же денежного потока участвуют капитальные затраты — то есть инвестиции, которые компания осуществляет в собственное производство и которые предполагают фактические денежные расходы.

Далее следует различать способы расчёта денежных потоков. В описываемом примере я использую денежный поток, приходящийся на компанию (Free Cash Flow to Firm, FCFF), рассчитываемый добавлением к упоминаемому выше NOPLAT неденежных корректировок (амортизации, инвестиций в оборотный капитал) и вычитанием из него чистых капитальных затрат. Преимуществом такого метода расчёта является то, что такой вид денежного потока очищен от влияния структуры капитала компании. Дисконтированием FCFF рассчитывается стоимость компании как единого производительного актива, а затем из этой расчётной ценности вычитается стоимость долгового бремени, и получается в остатке стоимость акционерного капитала.

Ставкой дисконтирования выступает WACC, или средневзвешенная стоимость капитала компании. Этот параметр представляет собой среднее значение ставок, по которым компания привлекает капитал — долговой (берётся текущая доходность к погашению среднесрочных облигаций) и долевой (сумма безрисковой ставки и премии за риск с учётом коэффициента бета). Вес ставок определяется в соответствии с текущей структурой EV, которую мы рассчитывали выше.

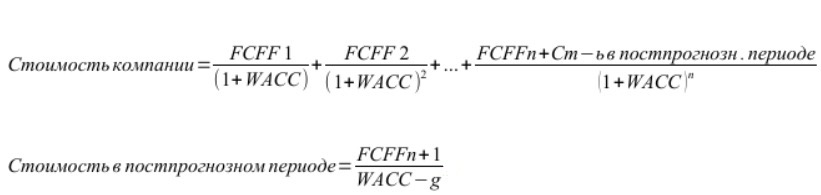

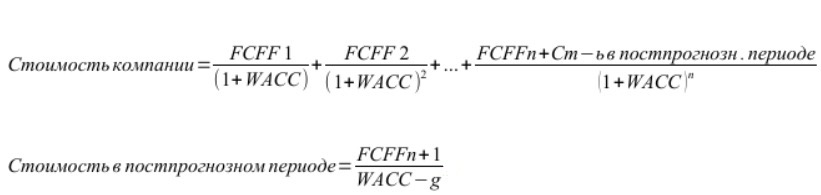

Общие формулы расчёта стоимости компании дисконтированием:

Оценку акций рекомендуется проводить в два этапа. На первом этапе рассчитывается стоимость компании в прогнозном периоде через сумму дисконтированных денежных потоков, которые можно спрогнозировать относительно точно, например, на ближайшие 5–10 лет. На втором этапе рассчитывается стоимость компании в постпрогнозном периоде — таким образом вычисляется ценность денежных потоков, генерируемых за горизонтом прогнозирования. Для этого денежный поток первого года, следующего за прогнозным периодом, делится на разность средневзвешенной стоимости капитала и среднего темпа роста денежного потока в постпрогнозном периоде (g, задаётся экспертным образом).

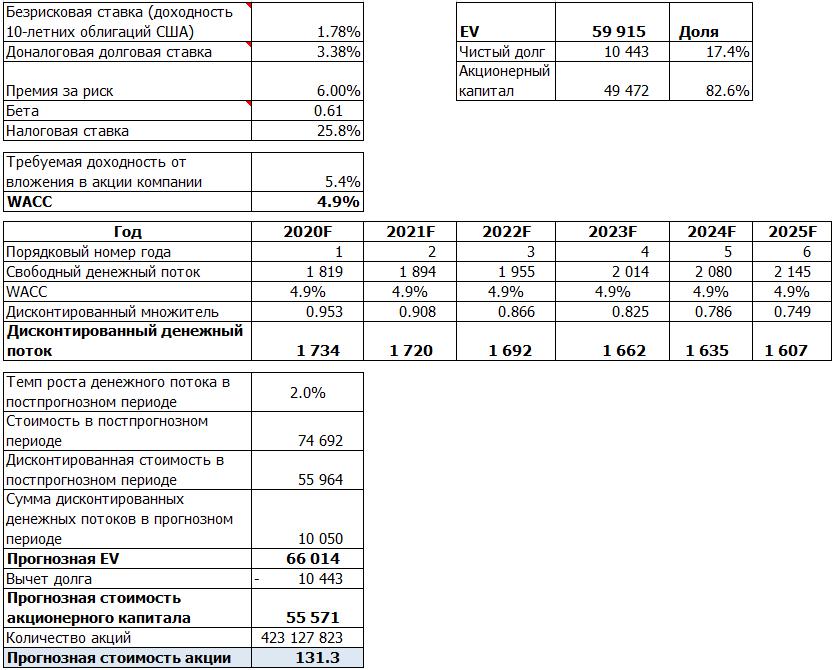

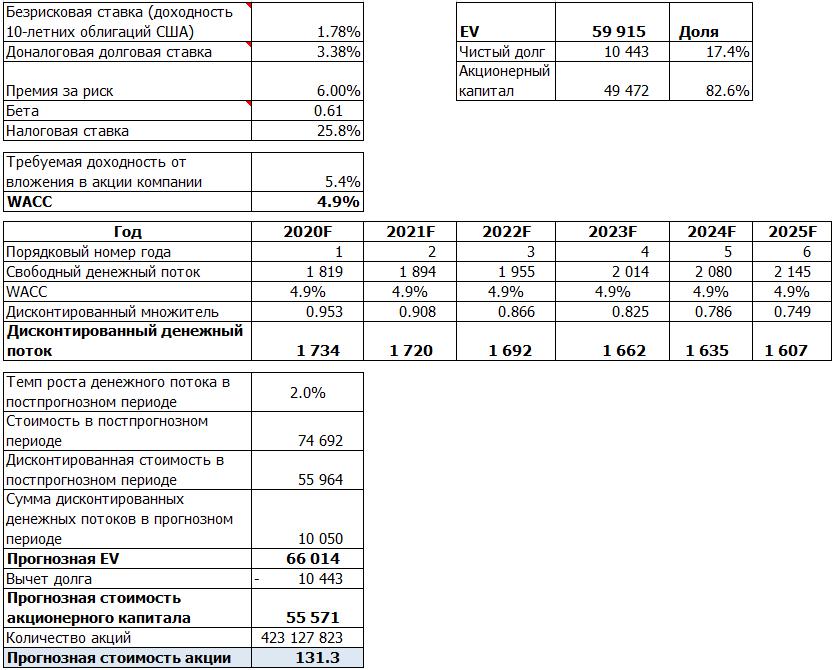

В таблицах ниже представлен процесс вычисления теоретической справедливой цены акций Waste Management.

Итак, выше представлен процесс расчёта теоретической справедливой стоимости акции WM. На первом этапе определяется WACC: в качестве стоимости заёмного капитала взята доходность к погашению облигаций компании, для расчёта требуемой доходности от вложения в акции компании экспертно взята премия за риск в размере 6%, коэффициент бета заимствован из внешних ресурсов — сайта finviz.com. Для определения веса ставок использовались значения долга и капитализации компании по итогам III квартала 2019 года. В итоге WACC составила 4,9%.

Прогноз денежных потоков получен из прогноза чистой прибыли путём упомянутых корректировок, допущения сделаны автором на основе прошлой динамики и собственного мнения. В конце рассматриваемого периода темп роста свободного денежного потока WM составляет около 3%. Для определения стоимости в постпрогнозном периоде взят темп роста в размере 2%. В итоге прогнозная EV составила 66 млрд долл., что за вычетом текущего уровня долга предполагает справедливую стоимость акционерного капитала около 55,6 млрд долл., или около 131 долл. на акцию.

Одним из недостатков такого метода оценки является очень большая зависимость от стоимости в постпрогнозном периоде — её вклад в оценку в нашем примере составил 85%. Однако пример можно считать любопытным, и основное допущение здесь — рост на 2% в постпрогнозном периоде — не выглядит недостижимым. Потому как в начале статьи мы пришли к выводу, что вправе рассчитывать на увеличение объёма производства мусора в среднем на 1%, ещё 1% роста денежного потока может быть достигнут увеличением цен на услуги или оптимизацией издержкек.

В итоге относительно скромные предпосылки относительно роста финансовых показателей компании приводят к тому, что её компании имеют недооценку, закрыв III квартал на уровне 115 долл. (в момент написания статьи бумаги стоили ещё ниже). Разумеется, большое влияние на оценку оказывает и общий низкий уровень процентных ставок. Далее взглянем на теоретический расчёт стоимости акций Republic Services.

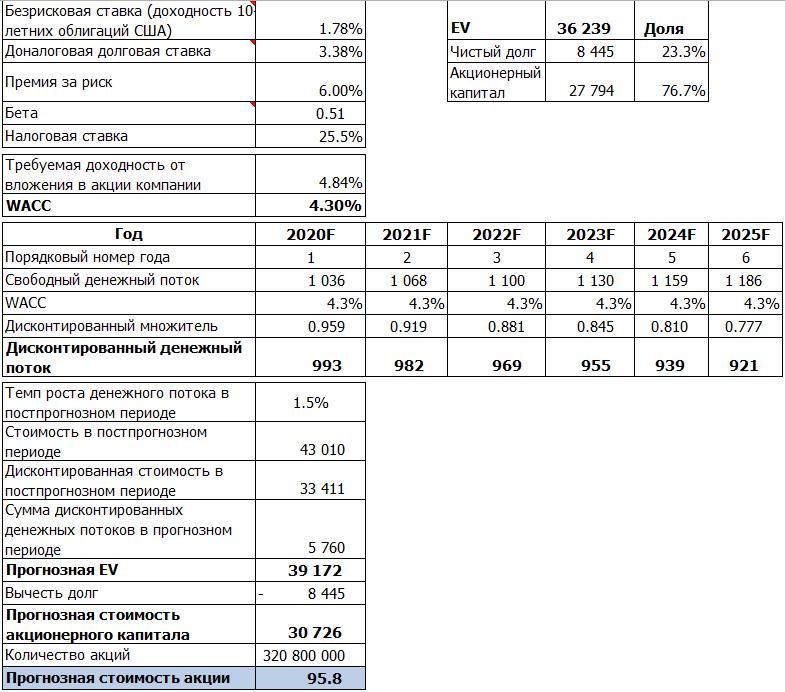

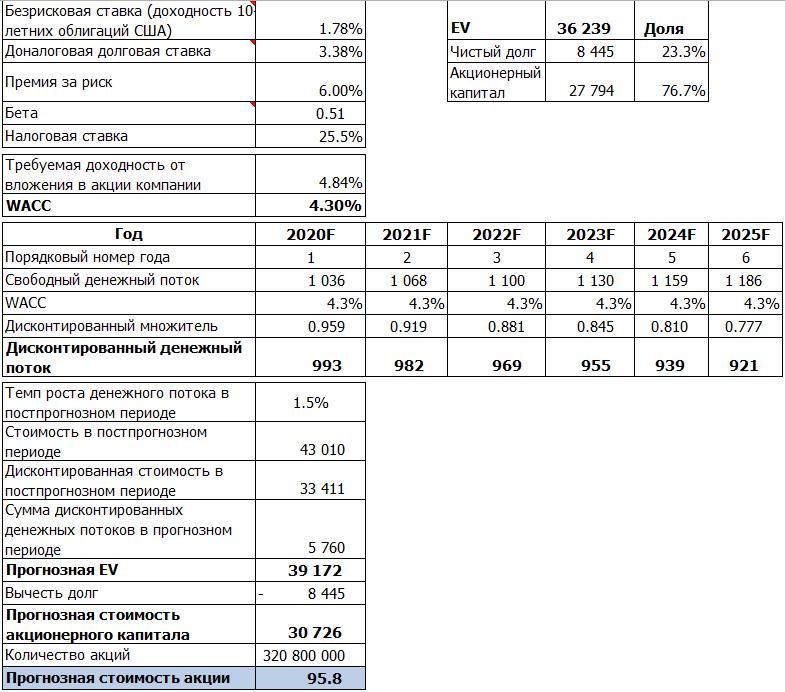

Методика и ход оценки абсолютно идентичен примеру с Waste Management. В качестве стоимости заёмного финансирования взята такая же ставка, как и у WM, поскольку по RSG не удалось найти доходности к погашению достаточно длинных облигаций.

Темп роста свободного денежного потока Republic Services в прогнозном периоде медленнее, чем у Waste Management, и снизится до 2% к 2025 году. В связи с этим было принято решение остановиться на оценке темпа роста в постпрогнозном периоде около 1,5%, помня, что объём производства мусора в США будет увеличиваться на 1%. В итоге получилось, что и акции Republic Services торгуются ниже своей теоретической стоимости.

Подробно рассмотреть методику расчёта стоимости акций, а также предпосылки, заложенные в прогнозы финансовых результатов, можно в приложенном файле с финансовой моделью Republic Services.

Другие объекты для инвестирования

Бумагами Waste Management и Republic Services сектор мусорных компаний не ограничивается, есть представители как в США, так и в Европе. Подробно рассматривать каждую компания не станем, но в размере, оценке по базовым мультипликаторам, основном бизнесе — разберёмся.

Waste Connections, Inc. — третья по величине мусорная компания из США, управляющая почти 90 полигонами в Северной Америке. Обладая капитализацией в 24 млрд долл., вместе с RSG и WM она формирует «большую тройку» публичных корпораций. Остальные торгуемые фирмы в отрасли по размеру гораздо меньше.

Stericycle, Inc. — американская компания, которая специализируется на утилизации отходов медицинской и фармацевтической отрасли, а также некоторых других видах опасных отходов. Кроме того, у компании есть отдельное подразделение, занимающееся безопасным уничтожением информации — бумажной документации и жёстких дисков.Stericycle осуществляет операции не только в Северной Америке, но и в Южной, а также в Австралии и Японии. Корпорация, являясь в большей степени нишевым игроком, в последние годы столкнулась со снижением рентабельности и чистой прибыли, что привело к падению котировок за четыре года более чем в два с половиной раза. Сейчас капитализация компании чуть менее 5 млрд долл.

Clean Harbors, Inc. — ещё одна компания из США, относящаяся к сектору обработки отходов. Бизнес компании разделён на два крупных сегмента: в рамках одного она оказывает услуги по утилизации промышленных отходов; второй представляет собой дочернюю компанию Safety-Kleen, поставляющую оборудование для промышленной мойки и осуществляющую переработку использованного моторного масла. Капитализация компании немногим более 4 млрд долл. США, а акции торгуются близко к историческим максимумам.

Casella Waste Systems, Inc. Бизнес этой американской компании является вертикально интегрированным. Оперируя 49 перегрузочными станциями, 18 перерабатывающими заводами и восемью полигонами ТБО, она воплощает бизнес «большой тройки» в миниатюре — капитализация Casella Waste Systems, Inc. около 2 млрд долл. Компания проводит достаточно агрессивную политику слияний и поглощений, каждый год покупая ещё более мелкие компании или активы лидеров отрасли. Это привело к тому, что долговая нагрузка компании в пять раз превышает собственный капитал. При этом акции компании выросли за четыре года более чем в восемь раз.

Covanta Holding Corporation. Деятельность данной корпорации из США составляет производство электроэнергии путём сжигания отходов. Covanta оперирует 44 мусоросжигательными заводами, которые генерируют около 10 млн МВт·ч в год. Капитализация компании также мала — всего 2 млрд долл. При этом по акциям начиная с 2014 года выплачивается годовой дивиденд в размере 1 долл. на акцию, что по текущим ценам предполагает достаточно высокую дивидендную доходность — около 6%.

US Ecology, Inc. — последняя в нашем обзоре компания из США. Она предоставляет услуги по утилизации широкого круга опасных отходов, также занимается обработкой радиоактивных отходов. Активы US Ecology насчитывают пять полигонов опасных отходов и один полигон для отходов с низким уровнем радиации. Компания небольшая, капитализация составляет всего 1,5 млрд долл.

На Нью-Йоркской бирже торгуется ещё ряд компаний из этого сектора, но размер их капитализации ниже 1 млрд долл., и мы их рассматривать не станем. Несмотря на то что исследование посвящено сектору управления отходами в США, не сказать пару слов о европейских компаниях было бы неправильно, тем более в Европе их всего три. Первая — это Biffa plc, вторая по величине мусорная компания Великобритании. Акции торгуются на Лондонской бирже, но капитализация мала — всего 635 млн фунтов. Остальные две являются представителями Франции, и о них расскажем подробнее.

Veolia Environment S.A. — французская транснациональная корпорация, которая занимается очисткой и поставкой воды (муниципальным и промышленным клиентам), сбором и утилизацией отходов и энергетикой (системы отопления и охлаждения, энергоэффективность зданий и на производстве). Veolia нельзя назвать чистым участником мусорного сектора, однако интересно взглянуть на то, как компания оценена по сравнению с другими. Большую часть выручки корпорации составляют доходы от водного бизнеса (42%), на бизнес, связанный с управлением отходами, приходится только 37%. Компания занимается сбором мусора как у домохозяйств, так и у промышленных клиентов, переработкой органических и неорганических отходов, сжиганием мусора для производства электроэнергии, а также утилизацией опасных отходов. Veolia — достаточно крупная компания, обладающая рыночной капитализацией около 13 млрд евро. Последние годы размер дивиденда на акцию поступательно увеличивается, и акционеры могут ожидать выплат по итогам 2019 года около 1 евро на акцию, дивидендная доходность выше 4%.

SUEZ SA — ещё одна французская транснациональная компания, чей бизнес включает в себя управление отходами, а также очистку и поставки воды. При этом выручка, относящаяся к мусору, составляет немногим более трети общих доходов. Suez занимается управлением отходами во Франции, Германии, странах Бенилюкса, Великобритании и Швеции. Последние пять лет дивиденд по акциям компании не меняется, застыв на отметке 0,65 евроцентов, что предполагает дивидендную доходность около 4,5%.

Далее взглянем на сравнительную оценку всех мировых публичных компаний, занимающихся управлением отходами.

Все компании достаточно высоко оценены по мультипликатору P/E. Для сравнения, P/E индекса S&P 500 находится на уровне около 21. Также все американские компании торгуются с высоким мультипликатором цена/собственный капитал (P/BV), исключение составляет только Stericycle. Высокой дивидендной доходностью среди компаний из США может похвастать только Covanta. Французские корпорации оценены скромнее по мультипликаторам EV/EBITDA и P/BV, что отражает их неполную принадлежность к сектору управления отходами. Бумаги Veolia и Suez торгуются не на Нью-Йоркской бирже, а на площадке Euronext.

С учётом проводимой агрессивной политики слияний и поглощений лидерами отрасли каждая из более мелких американских компаний может стать мишенью для покупки. Однако представленные здесь корпорации в большей степени работают с промышленными клиентами или достаточно узко специализированы. Исключение составляет Casella Waste Systems, чей бизнес удачно дополнил бы активы лидеров. Проблема в том, что акции CWST оценены чрезвычайно высоко, да и имеют внушительный долг, поэтому вряд ли их можно назвать кандидатом на поглощение.

Большинство американских компаний имеют высокое значение мультипликатора P/BV. То есть рыночная цена существенно превышает объём имущества, который могут получить акционеры в случае ликвидации компании. Встаёт вопрос: насколько можно доверять данным отчётности? Ведь в бухгалтерском балансе основные средства отражаются по исторической стоимости, то есть в той сумме, которая в своё время была потрачена на их покупку или постройку, за вычетом амортизации. Справедливая стоимость таких активов может быть выше. Основным видом активов мусорных компаний являются полигоны. Рыночную стоимость одного среднего полигона мне найти не удалось, но попались экспертные оценки по затратам на строительство полигона с нуля. Расчёты показывают, что стоимость строительства одного акра полигона варьируется от 300 тыс. до 800 тыс. долл. В свою очередь, разрешённая площадь под выгрузку отходов у Waste Management составляет 42,7 тыс. акров, и если бы компания строила эти полигоны с нуля, то потратила бы на это 12,8 млрд долл. по нижней стоимости акра. При этом вся сумма основных средств компании на конец III квартала 2019 года составляет по совпадению те же 12,8 млрд долл.! Но, помимо полигонов, у компании есть многотысячный парк мусоровозов, перегрузочные станции и перерабатывающие заводы. Отсюда вывод, что основные средства из бухгалтерского баланса не совсем корректно отражают справедливую стоимость имеющихся активов, и мультипликатор P/BV даёт лишь примерное представление об оценке собственного капитала. Аналогичная ситуация и с отчётностью Republic Services.

Заключение

В своей книге 1989 года «One Up on Wall Street» Питер Линч в восьмой главе называет признаки идеальных акций, и под номер шесть приводит следующий: «слухи о причастности к токсичным отходам или мафии». Он говорит, что чем более неприглядным кажется бизнес компании на первый взгляд, тем более недооценёнными могут быть её акции, указывая, что оба этих фактора сыграли на руку инвесторам Waste Management из конца 1980-х, уже тогда принеся им существенную доходность.

Спустя тридцать лет деятельность по управлению отходами не приобрела внешнего лоска и по-прежнему ассоциируется с чем-то отталкивающим, однако стереотипы по поводу криминализации сектора остались в прошлом, ведь трудно игнорировать тот факт, что существенным акционером лидеров этой отрасли в США является один из состоятельнейших людей мира и человек, чья сегодняшняя деятельность посвящена решению экологических проблем и улучшению жизни людей.

Проведённый анализ отрасли управления отходами в мире и США показал, что уровень цен, на котором находятся акции этих корпораций, трудно назвать низким, однако он отражает почти неизбежный факт роста бизнеса таких компаний в физическом объёме. Покупку акций компаний не из «большой американской тройки» можно назвать инвестициями для самых смелых, и автор ни в коем случае не рекомендует этого делать. С другой стороны, бумаги Waste Management и Republic Services могут быть включены в портфель долгосрочного держателя акций, сделать это может и инвестор из России, благо они торгуются на Санкт-Петербургской бирже.

Чем окажутся такие инвестиции в будущем — участием в обслуживании бесконтрольного человеческого потребления или посильным вкладом в строительство системы безотходного использования материалов — покажет время.

Waste Management, Inc. (тикер на NYSE — WM) — крупнейшая по выручке компания в США, функционирующая в сфере управления отходами. Актуальная история компании берёт начало в конце 1960-х гг. в Чикаго. Тогда группа бизнесменов основала Waste Management, Inc. и принялась скупать различные мелкие компании, осуществлявшие услуги по сбору и вывозу мусора от жилых домов. К 1972 году акционерное общество закрыло более ста таких сделок, а его выручка превысила 80 млн долл. При этом в 1971 году было проведено IPO. Значительная веха в истории компании произошла в 1998 году, когда Waste Management, Inc. объявила о слиянии с основанной в Оклахоме USA Waste. Штаб-квартира компании переехала в Хьюстон, Техас.

По состоянию на конец II квартала 2019 года численность персонала достигла почти 44 тыс. человек. Крупнейшими акционерами Waste Management, как это часто бывает у американских компаний, являются инвестиционные компании через собственные линейки фондов: Vanguard Group принадлежит 8,4% уставного капитала, а BlackRock — 7,5%. Однако среди наиболее крупных акционеров можно отыскать и знакомую фамилию: Билл Гейтс, основатель Microsoft, владеет 7,8% уставного капитала. При этом он наращивает долю — год назад его участие ограничивалось 7,4%. Владение акциями оформлено через холдинговую компанию Cascade Investments L.L.C., в которой консолидированы акционерные пакеты ряда других корпораций.

Waste Management является довольно крупной компанией — её капитализация на 30.09.2019 (дата выхода последней актуальной финансовой отчётности) составила 48,8 млрд долл., при цене 115 долл. за акцию. Интересно проанализировать динамику котировок акций такой компании, которая работает в секторе, предполагавшем устойчивый рост объёмов деятельности. На рисунке ниже представлено сравнение накопленной доходности акций Waste Management (WM) и индекса рынка акций США с учётом реинвестиции дивидендов и без учёта налогов. Базовое значение, от которого ведётся расчёт, — 100.

Рис. 1. Источник: составлено автором по данным finance.yahoo.com и msci.com

Как видно из графика, за последние 15 лет инвестиции в индекс, ориентированный на компании из США, увеличились более чем в три раза. В то время как бумаги WM принесли бы владельцу увеличение вложений более чем в 4,5 раза. Если свести сравнение к величинам среднегодовой доходности, то это будет выглядеть следующим образом: инвестиции в индекс рынка акций США росли бы в среднем на 7,8%, тогда как доходность, обеспеченная бумагами Waste Management, составила 10,8%! То есть среднее превышение акций WM над индексом составило 3% за 15 лет, что можно считать очень приличным результатом.

Анализ графиков доходности демонстрирует, что бумаги WM вели себя более спокойно в кризисный 2008 год: тогда рынок США упал более чем на треть, а акции Waste Management принесли инвестору доходность почти в 5%. Однако в посткризисные 2009–2012 гг. бумаги WM вели себя хуже рынка. При этом каждый год в период 2014–2018 гг. акции Waste Management превосходили рынок, и в 2018 году (первый год после 2008-го с отрицательной доходностью индекса США) бумаги WM показали положительную доходность. 2019 год пока не закончился, потому его нет на графике, но за девять месяцев акции WM уже принесли владельцам 31%, в то время как индекс рынка акций США — только 20,6%.

Чтобы понять, как акциям Waste Management удалось демонстрировать такие результаты на фондовом рынке, необходимо провести тщательный анализ финансового положения компании и её исторических финансовых результатов. Начнём с подробного рассмотрения профиля компании, описав виды деятельности, которые она осуществляет.

1. Сбор отходов. Данная операция является базовой для всей дальнейшей производственной цепочки компании и представляет собой забор мусора от тех мест, где он был сгенерирован, и его доставку на полигоны, станции передачи и перерабатывающие заводы. Компания предоставляет подобные услуги по двум типам соглашений. Первый тип соглашений на вывоз отходов заключается с коммерческими или промышленными предприятиями на три года (обычно), ценообразование зависит от различных факторов — объёмов мусора, частоты вывоза, опасности, трудоёмкости. Компания обеспечивает клиентов контейнерами. Второй тип соглашений заключается с муниципальными образованиями, согласно которым компания получает эксклюзивное право вывозить отходы от жилых домов на определённой территории. Такие соглашения заключаются на срок от трёх до десяти лет. Различия в типах контейнеров и грузовиков их транспортирующих для различных клиентов можно увидеть на рисунке.

Рис. 2. Источник: https://investors.wm.com/static-files/599b40fe-3ac5-4e2a-aac1-52cd7cf19d55

Первый — коммерческие предприятия, второй — жилые зоны, третий — промышленные предприятия. Всего компания использует около 14,5 тыс. грузовиков.

Географически деятельность компании имеет наибольшую плотность на северо-востоке США, широкая инфраструктура присутствует в южных штатах, а также в Калифорнии.

2. Полигоны. Полигоны ТБО в Северной Америке и США являются основными местами хранения отходов. Waste Management управляет (владеет и арендует) 247 полигонами ТБО и пятью полигонами опасных отходов, что представляет собой крупнейшую сеть в Северной Америке. Все мусорные компании должны иметь доступ к месту хранения отходов, а поскольку существенные капитальные вложения, необходимые для строительства полигона, выступают барьером при входе в этот бизнес, то многие сторонние компании, занимающиеся вывозом мусора, выгружают его на полигонах, принадлежащих Waste Management. За это Waste Management взимает плату, размер которой зависит от типа и объёма выгружаемых отходов.

Компания старается придерживаться практики интернализации — то есть максимально полном использовании собственной инфраструктуры. Собираемый грузовиками Waste Management мусор предпочтительнее выгружать на принадлежащих ей же полигонах, что позволяет достигать более высокой общей рентабельности операций и более устойчивых денежных потоков.

3. Перегрузка отходов. Waste Management владеет 314 перегрузочными станциями — сооружениями, предназначенными для оптимизации отправки отходов на полигоны. На перегрузочных станциях мусор объединяется и уплотняется (в целях снижения объёма), а затем на крупнотоннажных грузовиках или по железной дороге отправляется на полигоны. Такой способ транспортировки дешевле, чем если бы каждый грузовик, вывозящий отходы от жилых домов, вёз их сразу на полигон. Доступ к перегрузочным станциям является критически важным для сторонних компаний, собирающих отходы, чьи территории отдалены от полигонов. Waste Management также взимают плату за выгрузку на принадлежащих ей перегрузочных станциях.

4. Переработка. Waste Management оперирует 102 заводами по переработке отходов. Компания заявляет, что она была первой среди крупнейших мусорных компаний, кто сосредоточился на развитии переработки отходов по принципу единого потока. Этот принцип позволяет обойти проблему раздельного сбора мусора: люди могут смешивать подлежащие переработке отходы в одном контейнере. Затем уже на заводе отходы разделяются на классы при помощи технологий грохочения и оптической сортировки. Принцип единого потока позволил существенно нарастить объёмы переработки отходов. В настоящее время по такому принципу работают 44 из 102 заводов.

Материалы, полученные в результате переработки, затем продаются компаниям по всему миру, использующим их в качестве сырья. Для повышения объёмов Waste Management даже закупает отходы у третьих лиц.

5. Прочая деятельность.

Эта группа операций включает в себя набор различных и зачастую узкоспециализированных услуг, однако особняком стоит деятельность по утилизации свалочного газа. Агентство по охране окружающей среды чтит метановый компонент свалочного газа в качестве возобновляемого источника энергии. На конец 2018 года компания владела 101 проектом по конвертации свалочного газа в электроэнергию, которая затем продавалась на энергорынок. На 15 проектах свалочный газ превращали в природный газ качества, пригодного для транспортировки по трубопроводам, и продавали его поставщикам природного газа. От 14 проектов свалочный газ транспортировался промышленным клиентам, использовавшим его в качестве прямой замены ископаемым видам топлива в производственном процессе.

Рис. 3. Производственная цепочка Waste Management. Источник: составлено автором на основании данных форм отчётности 10-K