25 ноября 2019 | Qiwi

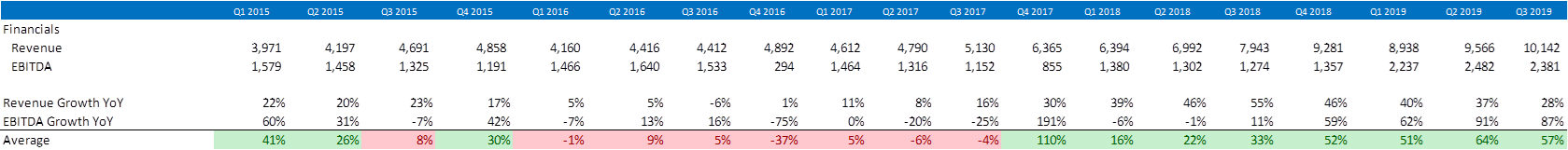

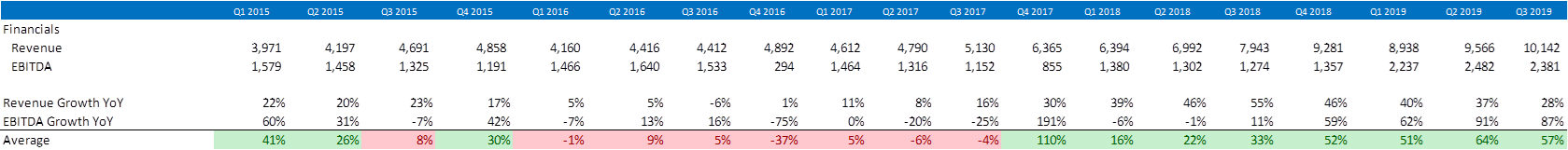

QIWI опубликовала позитивные результаты за 3й квартал 2019 г.:

Рост выручки составил 28% год к году (немного замедлившись относительно 1−2 квартала 2019 г.)

EBITDA выросла на 87% год к году (в абсолютном значении немного снизившись относительно 2 кв. 2019 г.)

Компания повысила прогнозы роста на 2019 г. (прогноз роста чистой прибыли повышен с 45% до 55% относительно 2018 г.)

Менеджмент озвучил планы по полной продаже (и сокращению финансирования) Рокетбанка. С учетом убытка этого направления (632 млн руб. за 3й квартал 2019 г.), продажа может привести к дополнительному увеличению EBITDA компании на 27%!

Недооцененность по мультипликаторам:

Индикативно по EV/EBITDA LTM компания стоит 8.6x* при историческом мультипликаторе 12.8x на уровне 75% перцентиля

С учетом высоких темпов роста прогнозный EV/EBITDA NTM получается на уровне 6.3x (Для целей прогнзирования применяется средний рост между текущим (57%) и средне-историческим (13%) итого получается рост 38%, применяемый год к году)

Исторический EV/EBITDA LTM компании на уровне 75% перцентиля составляет 12.8x, с учетом требуемой доходности акционерного капитала 18% приводится к целевому мультипликатору EV/EBITDA NTM 10.9x

Исходя из текущего и требуемого NTM мультипликатора получается существенный потенциал роста — до 73%

Справочно — аналитики также прогнозируют целевые цены существенно выше текущей: например целевая цена JP Morgan — 1800р (+ 42% относительно текущей цены)

*для целей расчета EV и чистого долга в случае Qiwi из денежных средств также вычитается задолженность перед клиентами и прочая кредиторская задолженность (в т.ч. депозиты мерчантов), возвращается дебиторская задолженность

Порядочность и качество корпоративного управления:

Компания торгуется на NASDAQ, соблюдает стандарты корпоративного управления и раскрытия информации

Дивидендная политика компании предполагает выплату от 65 до 85% чистой прибыли в виде дивидендов

СД одобрил дивиденды в 28 центов на акцию по результатам 3го квартала 2019 г., что дает аннуализированную див. доходность около 6% (достаточно хороший уровень для компании с такими темпами роста)

Несмотря на хороший рост финансовых показателей, компания стоит ниже максимумов, что может определять потенциал роста

Рост выручки составил 28% год к году (немного замедлившись относительно 1−2 квартала 2019 г.)

EBITDA выросла на 87% год к году (в абсолютном значении немного снизившись относительно 2 кв. 2019 г.)

Компания повысила прогнозы роста на 2019 г. (прогноз роста чистой прибыли повышен с 45% до 55% относительно 2018 г.)

Менеджмент озвучил планы по полной продаже (и сокращению финансирования) Рокетбанка. С учетом убытка этого направления (632 млн руб. за 3й квартал 2019 г.), продажа может привести к дополнительному увеличению EBITDA компании на 27%!

Недооцененность по мультипликаторам:

Индикативно по EV/EBITDA LTM компания стоит 8.6x* при историческом мультипликаторе 12.8x на уровне 75% перцентиля

С учетом высоких темпов роста прогнозный EV/EBITDA NTM получается на уровне 6.3x (Для целей прогнзирования применяется средний рост между текущим (57%) и средне-историческим (13%) итого получается рост 38%, применяемый год к году)

Исторический EV/EBITDA LTM компании на уровне 75% перцентиля составляет 12.8x, с учетом требуемой доходности акционерного капитала 18% приводится к целевому мультипликатору EV/EBITDA NTM 10.9x

Исходя из текущего и требуемого NTM мультипликатора получается существенный потенциал роста — до 73%

Справочно — аналитики также прогнозируют целевые цены существенно выше текущей: например целевая цена JP Morgan — 1800р (+ 42% относительно текущей цены)

*для целей расчета EV и чистого долга в случае Qiwi из денежных средств также вычитается задолженность перед клиентами и прочая кредиторская задолженность (в т.ч. депозиты мерчантов), возвращается дебиторская задолженность

Порядочность и качество корпоративного управления:

Компания торгуется на NASDAQ, соблюдает стандарты корпоративного управления и раскрытия информации

Дивидендная политика компании предполагает выплату от 65 до 85% чистой прибыли в виде дивидендов

СД одобрил дивиденды в 28 центов на акцию по результатам 3го квартала 2019 г., что дает аннуализированную див. доходность около 6% (достаточно хороший уровень для компании с такими темпами роста)

Несмотря на хороший рост финансовых показателей, компания стоит ниже максимумов, что может определять потенциал роста

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба