9 декабря 2019 РБК Quote Сафронов Андрей

Нефтяной гигант Saudi Aramco готовится занять первое место по капитализации и объему привлеченных средств на IPO. Рассказываем, насколько саудовцы превзошли Microsoft, Apple и других гигантов международного бизнеса

На этой неделе акции Saudi Aramco поступят в свободную продажу. Торги начнутся на бирже Саудовской Аравии Tadawul 11 декабря.

Выход на биржу Saudi Aramco станет историческим событием. Aramco — не только национальная нефтяная компания страны с крупнейшими запасами нефти, но и самая прибыльная компания на планете. Журнал Fortune поставил Saudi Aramco на первое место среди высокодоходных компаний в мире.

По состоянию на 22 августа, когда вышел рейтинг Fortune, нефтедобытчик заработал $110,97 млрд — на 46,9% больше, чем годом ранее. Ближайшим «преследователем» Saudi Aramco по этому показателю стала Apple, заработавшая к тому времени в два раза меньше.

В ходе первичного размещения на саудовской бирже Aramco выставит 3 млрд акций по цене 32 саудовских риала ($8,53) за бумагу. Это 1,5% от уставного капитала компании. Треть акций (0,5% всей компании) будут отданы розничным инвесторам. 1% продадут институциональным инвесторам.

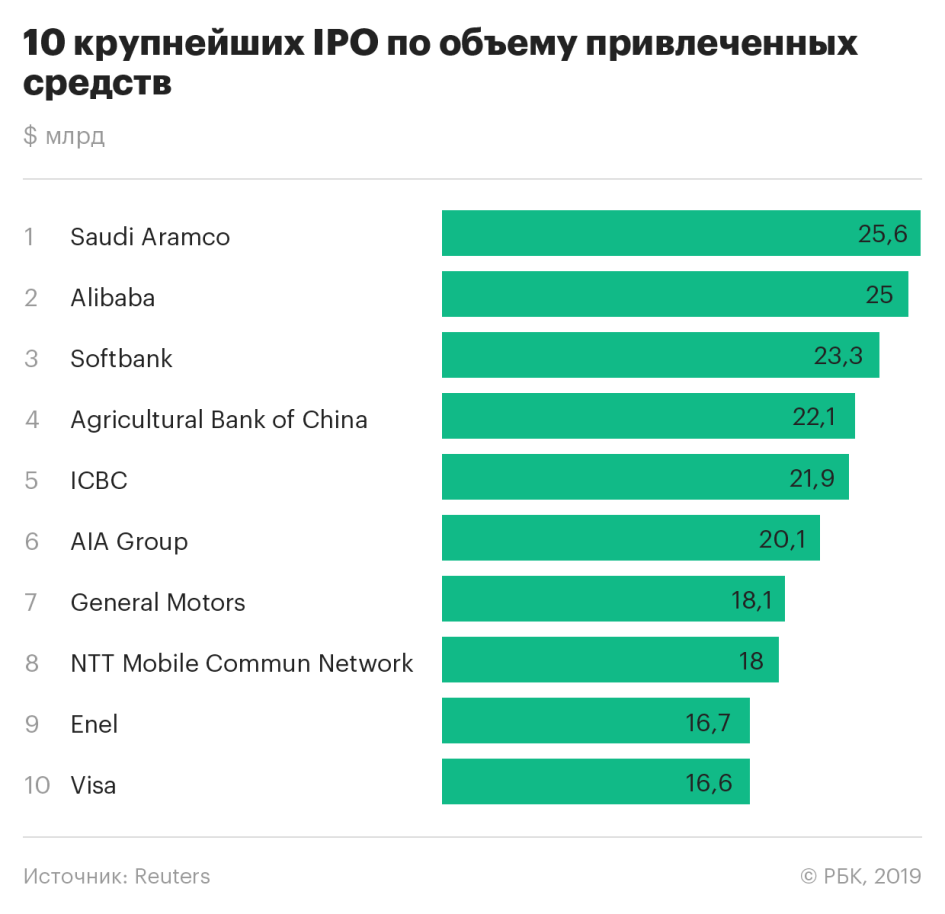

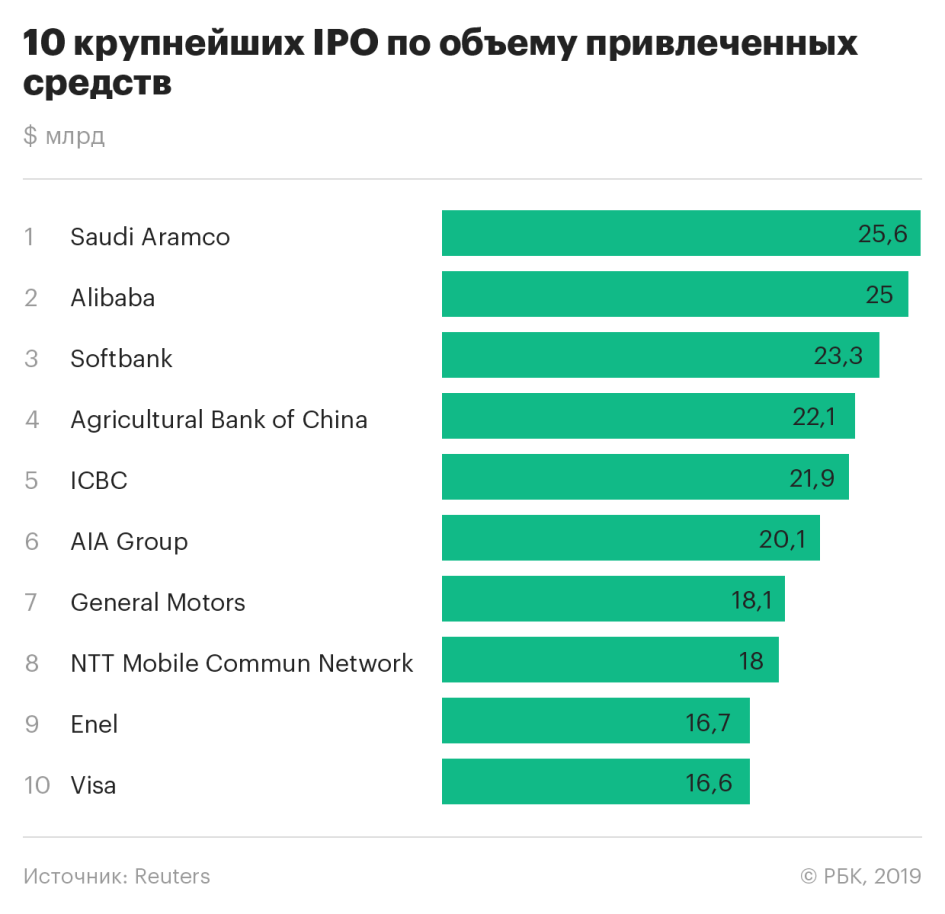

Общая стоимость размещаемых акций оценивается в $25,6 млрд. Это новый мировой рекорд — предыдущим абсолютным максимумом по объему привлеченных средств было IPO китайской Alibaba, которая собрала на размещении $25 млрд.

Помимо Saudi Aramco и Alibaba, отметку в $20 млрд на IPO удалось преодолеть четырем компаниям: японскому холдингу Softbank, Сельскохозяйственному банку Китая (Agricultural Bank of China), Промышленному и коммерческому банку Китая (ICBC) и страховой компании из Гонконга AIA Group.

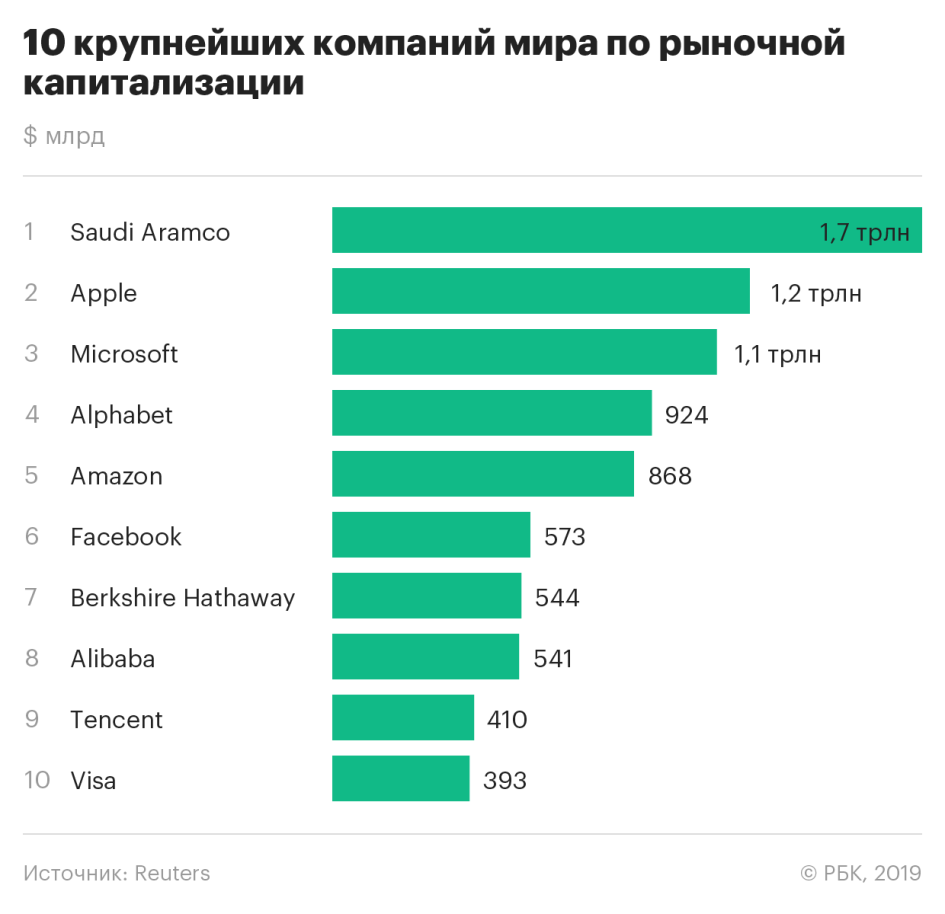

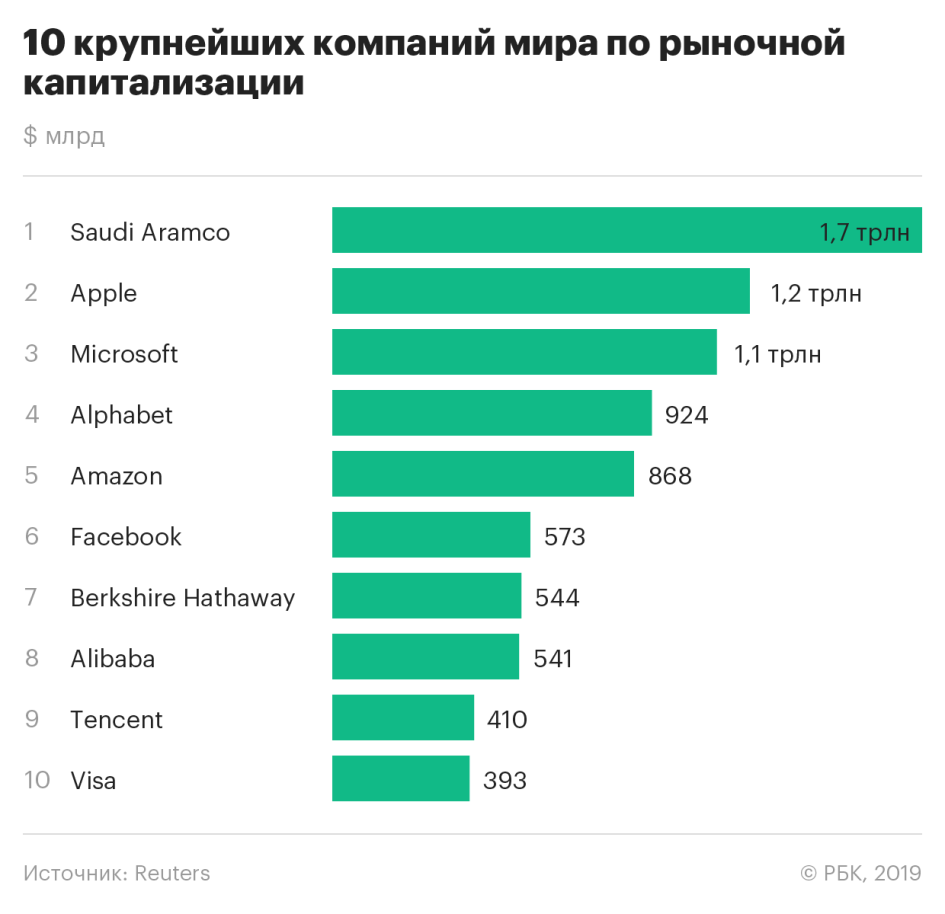

Стоимость выставляемых на продажу акций говорит о том, что Saudi Aramco, скорее всего, станет самой дорогой публичной компанией в мире. Рыночная капитализация нефтегиганта составит $1,7 млрд.

Раньше за лидирующую позицию по этому критерию спорили Microsoft и Apple. Microsoft первой закрепилась выше отметки в $1 млрд капитализации, однако на сегодняшний день Apple смогла обогнать компанию Билла Гейтса.

На этой неделе акции Saudi Aramco поступят в свободную продажу. Торги начнутся на бирже Саудовской Аравии Tadawul 11 декабря.

Выход на биржу Saudi Aramco станет историческим событием. Aramco — не только национальная нефтяная компания страны с крупнейшими запасами нефти, но и самая прибыльная компания на планете. Журнал Fortune поставил Saudi Aramco на первое место среди высокодоходных компаний в мире.

По состоянию на 22 августа, когда вышел рейтинг Fortune, нефтедобытчик заработал $110,97 млрд — на 46,9% больше, чем годом ранее. Ближайшим «преследователем» Saudi Aramco по этому показателю стала Apple, заработавшая к тому времени в два раза меньше.

В ходе первичного размещения на саудовской бирже Aramco выставит 3 млрд акций по цене 32 саудовских риала ($8,53) за бумагу. Это 1,5% от уставного капитала компании. Треть акций (0,5% всей компании) будут отданы розничным инвесторам. 1% продадут институциональным инвесторам.

Общая стоимость размещаемых акций оценивается в $25,6 млрд. Это новый мировой рекорд — предыдущим абсолютным максимумом по объему привлеченных средств было IPO китайской Alibaba, которая собрала на размещении $25 млрд.

Помимо Saudi Aramco и Alibaba, отметку в $20 млрд на IPO удалось преодолеть четырем компаниям: японскому холдингу Softbank, Сельскохозяйственному банку Китая (Agricultural Bank of China), Промышленному и коммерческому банку Китая (ICBC) и страховой компании из Гонконга AIA Group.

Стоимость выставляемых на продажу акций говорит о том, что Saudi Aramco, скорее всего, станет самой дорогой публичной компанией в мире. Рыночная капитализация нефтегиганта составит $1,7 млрд.

Раньше за лидирующую позицию по этому критерию спорили Microsoft и Apple. Microsoft первой закрепилась выше отметки в $1 млрд капитализации, однако на сегодняшний день Apple смогла обогнать компанию Билла Гейтса.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба