3 января 2020 РБК Quote Митраков Алексей

РБК Quote отобрала по десять самых недооцененных на текущий момент российских и иностранных компаний. В случае движения рынков вверх, в акциях самых недооцененных компаний заложен наибольший потенциал роста

Для составления нашего рейтинга мы рассчитали специальный сводный балл недооцененности. Это было сделано для того, чтобы уменьшить влияние отраслевых особенностей при сравнении компаний. Эти особенности стоит учитывать, если оценивать компанию только по одному мультипликатору .

Чем больше компания получает прибыли, чем больше ее EBITDA , чем меньше у компании долгов и чем меньше при этом стоят ее акции, тем меньше и значение балла. Чем меньше значение балла, тем больше компания недооценена рынком.

Сводный рейтинг

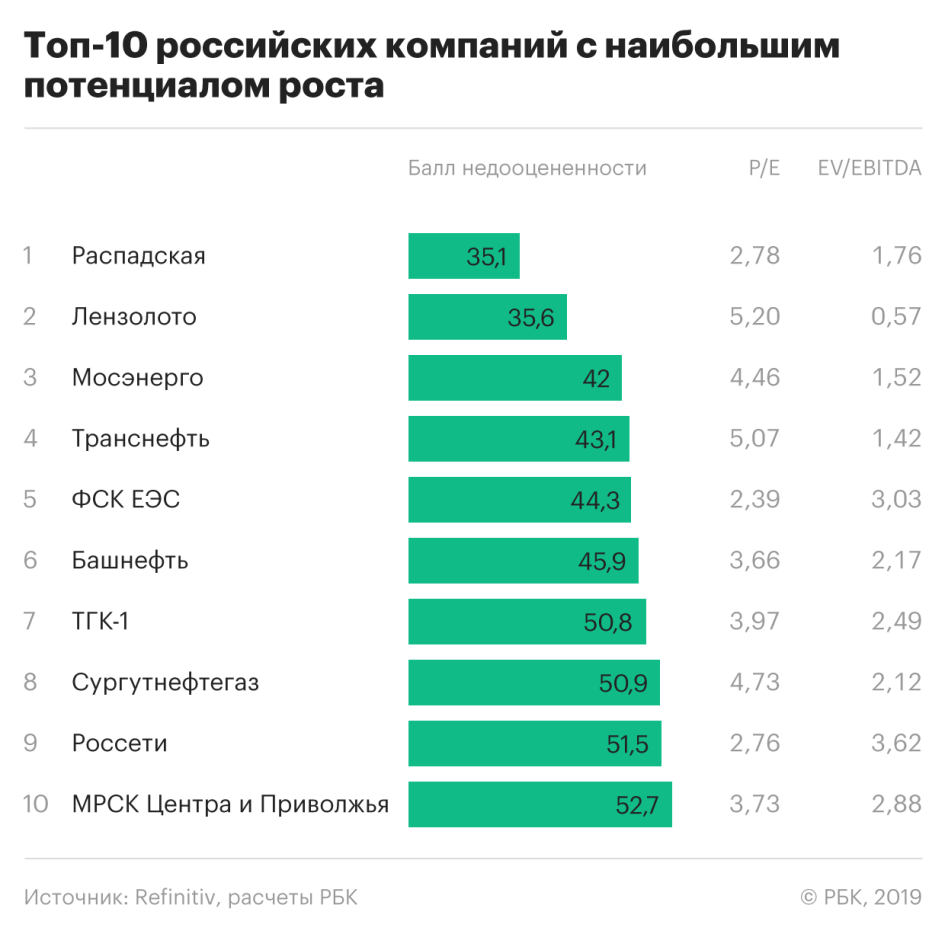

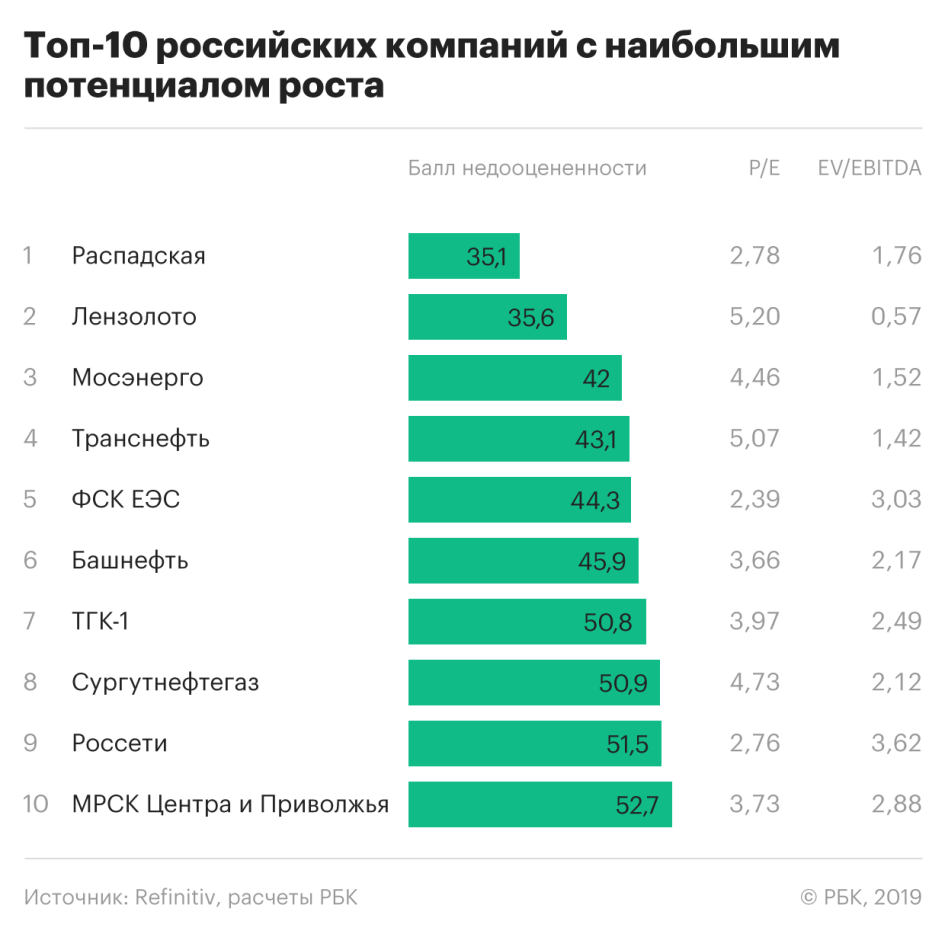

Топ-10 российских компаний с наибольшим потенциалом роста, акции которых вы можете купить на РБК Quote, выглядит так:

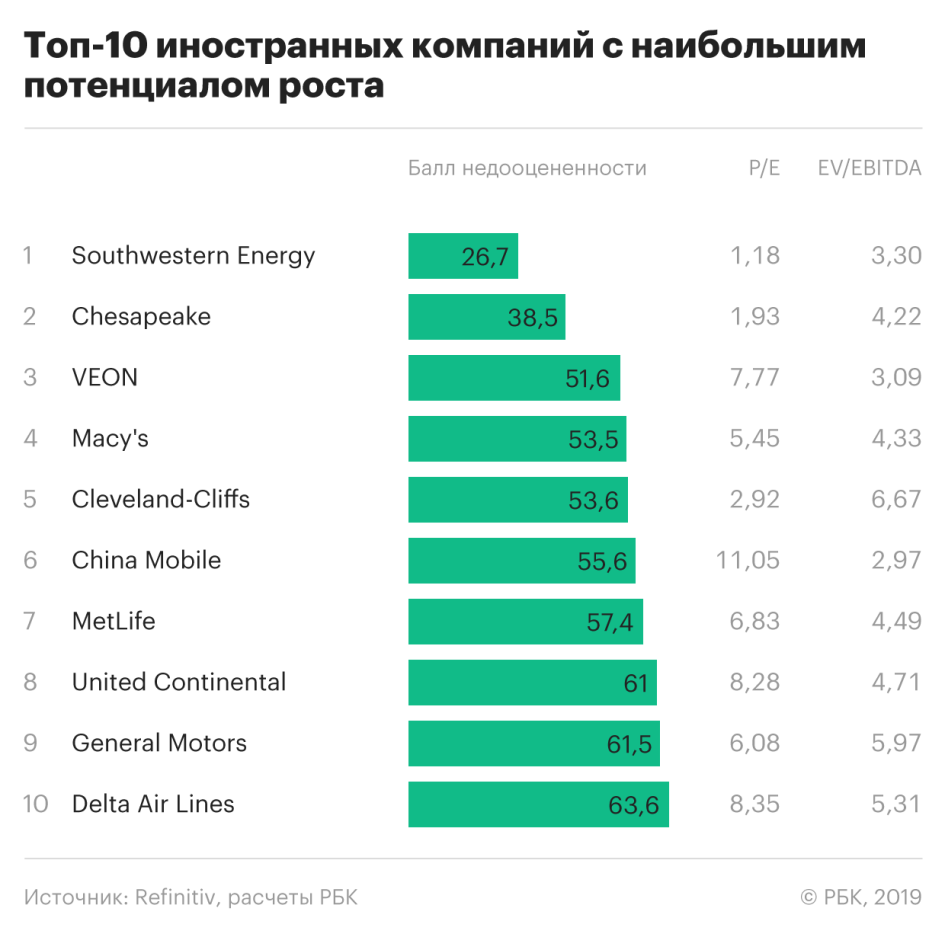

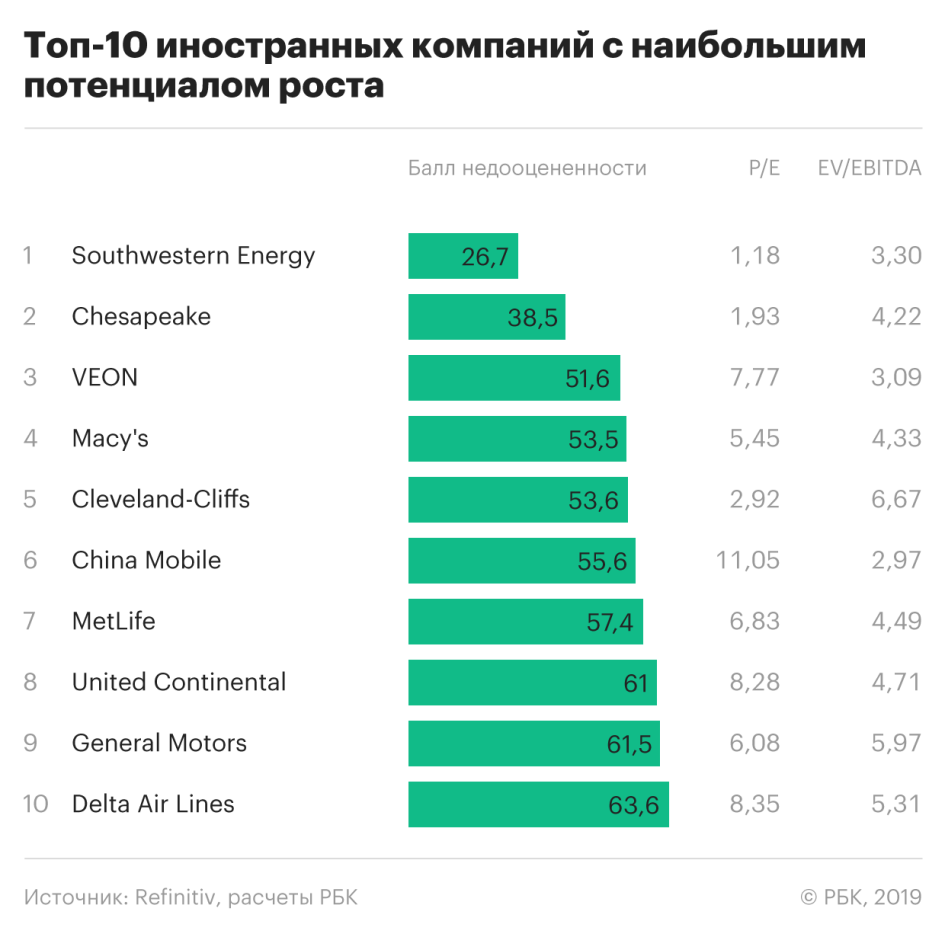

Список самых недооцененных иностранных компаний, акции которых представлены в каталоге Quote выглядит так:

Как мы считали

Балл недооцененности — это сумма математически приведенных значений мультипликаторов P/E и EV/EBITDA.

Математическое приведение было сделано для того, чтобы уравнять влияние обоих мультипликаторов.

Для самых дотошных: при математическом приведении мы взяли логарифмы показателей мультипликаторов, а затем сделали пропорциональное приведение значений логарифмов относительно максимального значения по списку компаний.

P/E — это соотношение рыночной стоимости компании к ее прибыли. Если значение P/E компании меньше, чем у других, то это означает, что, покупая акции этой компании, вы дешевле покупаете каждый рубль ее прибыли. Разумеется, свою долю прибыли вы получите не сразу и не целиком, а в виде дивидендов.

EV/EBITDA — показатель показывающий недооцененность компании по соотношению стоимости акций к EBITDA, при этом с учетом долговой нагрузки компании. Чем больше долг компании и меньше EBITDA, тем больше значение мультипликатора и тем больше компания переоценена рынком. И наоборот — наименьшее значение EV/EBITDA указывает наибольший потенциал роста компании.

А если смотреть на один мультипликатор?

(или еще раз зачем нужен сводный балл)

Если вы собираетесь оценивать потенциал роста компании, ориентируясь только по одному мультипликатору, то мы поясним почему этого лучше не делать на примере. Если мы взглянем на самые недооцененные компании по значению мультипликатора P/E, то мы увидим такой список:

На первом месте оказалась металлургическая компания «Мечел». По соотношению стоимости акций к размеру прибыли компания действительно выглядит недооцененной. Тем не менее у компании значительная сумма долга, которая превышает прибыль более чем в 30 раз. Показатель P/E не в состоянии показать этого, а с такой долговой нагрузкой компанию трудно считать перспективной для роста.

Если мы взглянем на топ-10 недооцененных по EV/EBITDA, то «Мечела» мы там не увидим, поскольку этот мультипликатор учитывает долги компании.

Можно ли тогда применять только EV/EBITDA, сравнивая недооцененность компаний разных отраслей? Этот показатель никак не учитывает стоимость долгосрочных капитальных затрат. И если компания нуждается в больших вложениях на развитие производства, то у вас может получиться ложный сигнал о недооцененности.

Сопоставление списков топ-10 недооцененных иностранных компаний по P/E и EV/EBITDA покажет нам полезность всестороннего подхода.

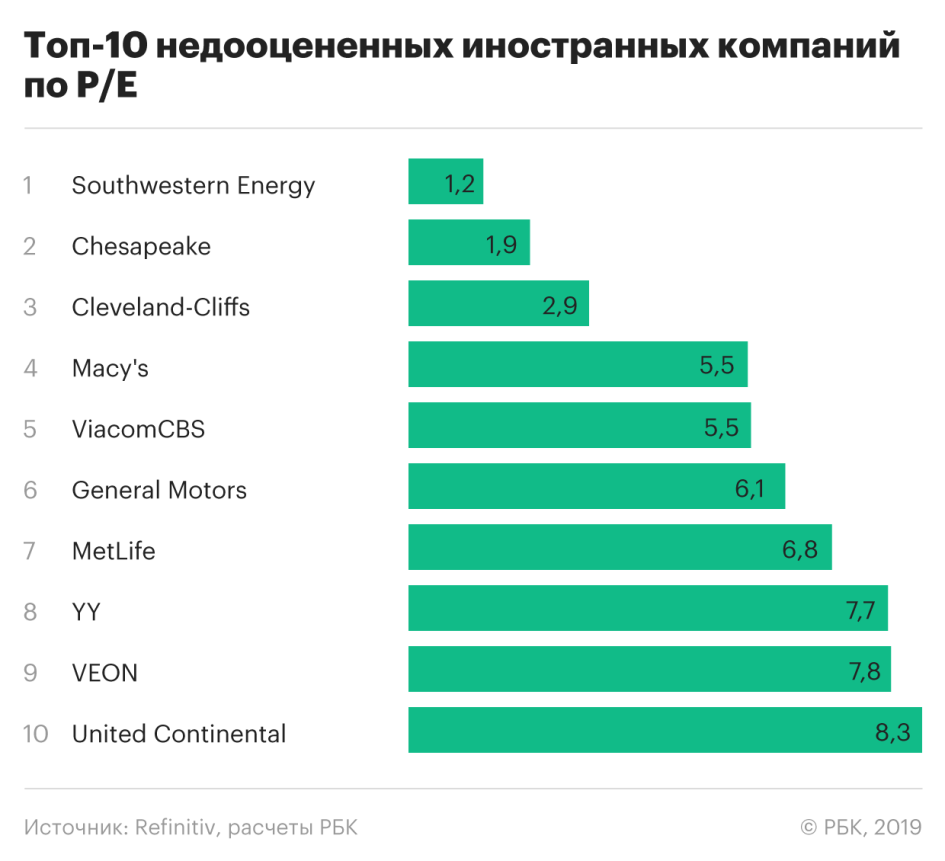

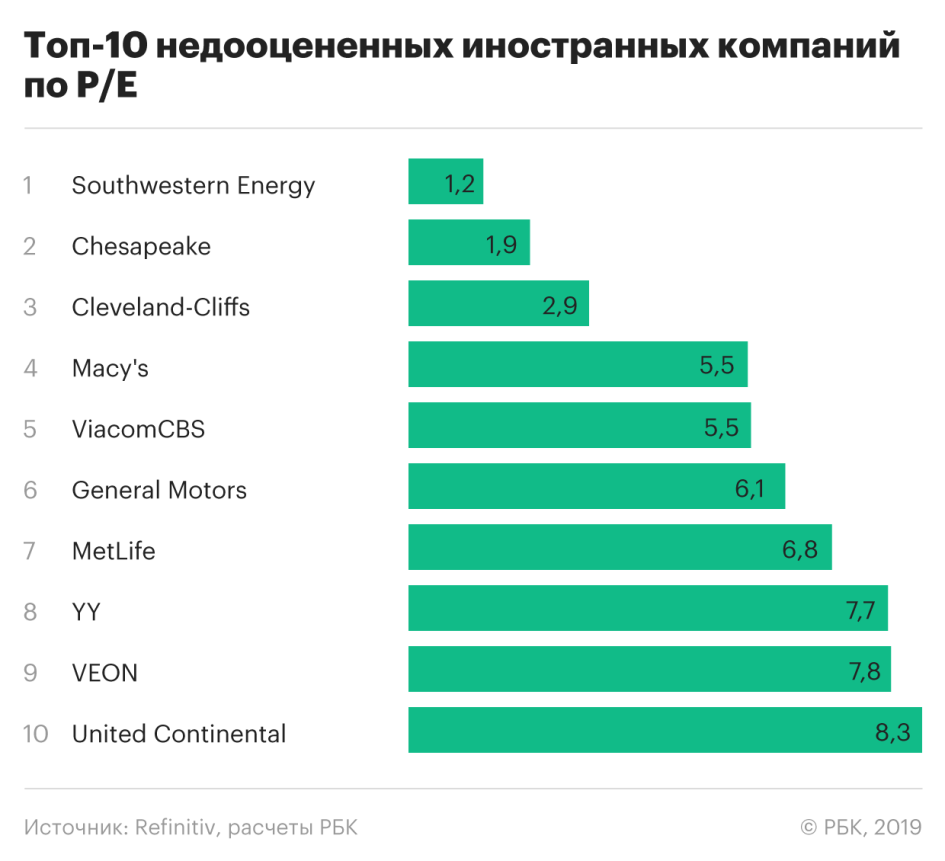

Список иностранных компаний с наибольшим потенциалом роста, согласно значению P/E выглядит следующим образом:

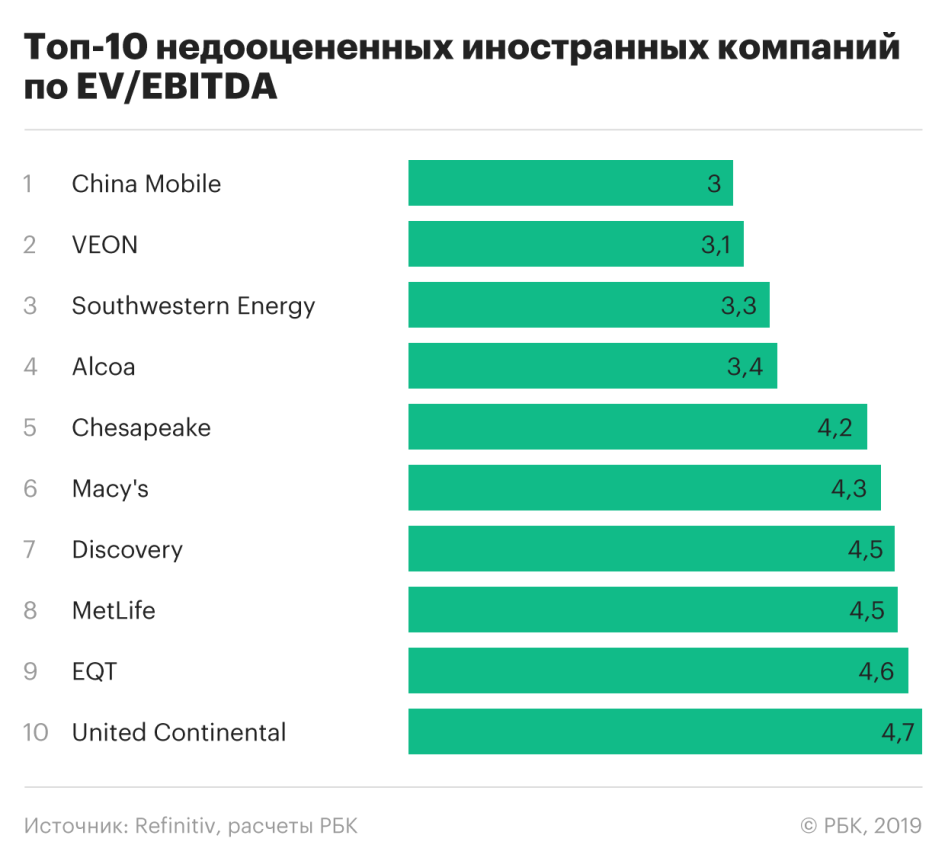

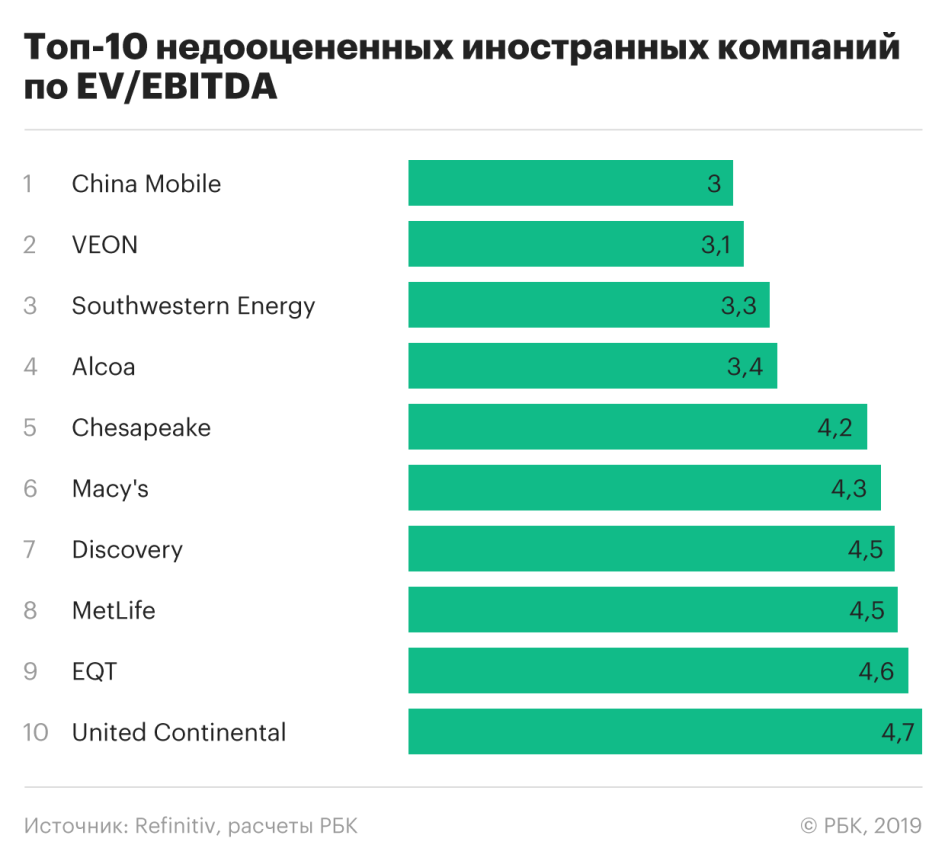

Сравните его с топ-10 самых недооцененных иностранных компаний по EV/EBITDA.

На первой строчке первого топа и на третьей строчке второго расположилась компания Southwestern Energy. Как вы можете убедиться, эта компания занимает первое место в нашем рейтинге по значению сводного балла, который учитывает все факторы двух мультипликаторов.

Тем не менее, мы хотим напомнить, что недооцененность компании не означает однозначного роста ее акций в ближайшем будущем. Балл недооцененности и значения мультипликаторов показывают только силу сжатия пружины. Когда эта пружина заложенного потенциала придет в действие, заранее никому неизвестно. Но для планирования выгодных инвестиций недооцененность бумаг стоит принимать ко вниманию.

Для составления нашего рейтинга мы рассчитали специальный сводный балл недооцененности. Это было сделано для того, чтобы уменьшить влияние отраслевых особенностей при сравнении компаний. Эти особенности стоит учитывать, если оценивать компанию только по одному мультипликатору .

Чем больше компания получает прибыли, чем больше ее EBITDA , чем меньше у компании долгов и чем меньше при этом стоят ее акции, тем меньше и значение балла. Чем меньше значение балла, тем больше компания недооценена рынком.

Сводный рейтинг

Топ-10 российских компаний с наибольшим потенциалом роста, акции которых вы можете купить на РБК Quote, выглядит так:

Список самых недооцененных иностранных компаний, акции которых представлены в каталоге Quote выглядит так:

Как мы считали

Балл недооцененности — это сумма математически приведенных значений мультипликаторов P/E и EV/EBITDA.

Математическое приведение было сделано для того, чтобы уравнять влияние обоих мультипликаторов.

Для самых дотошных: при математическом приведении мы взяли логарифмы показателей мультипликаторов, а затем сделали пропорциональное приведение значений логарифмов относительно максимального значения по списку компаний.

P/E — это соотношение рыночной стоимости компании к ее прибыли. Если значение P/E компании меньше, чем у других, то это означает, что, покупая акции этой компании, вы дешевле покупаете каждый рубль ее прибыли. Разумеется, свою долю прибыли вы получите не сразу и не целиком, а в виде дивидендов.

EV/EBITDA — показатель показывающий недооцененность компании по соотношению стоимости акций к EBITDA, при этом с учетом долговой нагрузки компании. Чем больше долг компании и меньше EBITDA, тем больше значение мультипликатора и тем больше компания переоценена рынком. И наоборот — наименьшее значение EV/EBITDA указывает наибольший потенциал роста компании.

А если смотреть на один мультипликатор?

(или еще раз зачем нужен сводный балл)

Если вы собираетесь оценивать потенциал роста компании, ориентируясь только по одному мультипликатору, то мы поясним почему этого лучше не делать на примере. Если мы взглянем на самые недооцененные компании по значению мультипликатора P/E, то мы увидим такой список:

На первом месте оказалась металлургическая компания «Мечел». По соотношению стоимости акций к размеру прибыли компания действительно выглядит недооцененной. Тем не менее у компании значительная сумма долга, которая превышает прибыль более чем в 30 раз. Показатель P/E не в состоянии показать этого, а с такой долговой нагрузкой компанию трудно считать перспективной для роста.

Если мы взглянем на топ-10 недооцененных по EV/EBITDA, то «Мечела» мы там не увидим, поскольку этот мультипликатор учитывает долги компании.

Можно ли тогда применять только EV/EBITDA, сравнивая недооцененность компаний разных отраслей? Этот показатель никак не учитывает стоимость долгосрочных капитальных затрат. И если компания нуждается в больших вложениях на развитие производства, то у вас может получиться ложный сигнал о недооцененности.

Сопоставление списков топ-10 недооцененных иностранных компаний по P/E и EV/EBITDA покажет нам полезность всестороннего подхода.

Список иностранных компаний с наибольшим потенциалом роста, согласно значению P/E выглядит следующим образом:

Сравните его с топ-10 самых недооцененных иностранных компаний по EV/EBITDA.

На первой строчке первого топа и на третьей строчке второго расположилась компания Southwestern Energy. Как вы можете убедиться, эта компания занимает первое место в нашем рейтинге по значению сводного балла, который учитывает все факторы двух мультипликаторов.

Тем не менее, мы хотим напомнить, что недооцененность компании не означает однозначного роста ее акций в ближайшем будущем. Балл недооцененности и значения мультипликаторов показывают только силу сжатия пружины. Когда эта пружина заложенного потенциала придет в действие, заранее никому неизвестно. Но для планирования выгодных инвестиций недооцененность бумаг стоит принимать ко вниманию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба