30 января 2020 Invest Heroes

Если мыслить неделями вперед, то движение видится вверх пока есть приток денег на рынок РФ и QE, но есть негативные расклады. Рынки уже на таргетах инвестбанков (3300-3400 S&P уже было), так что коррекция логична / даже по политическому раскладу чтобы вырасти к выборам где-то нужна бы разрядка. Например начало новой торговой войны США-Европа, плюс слабое макро — в декабре в США было не все радужно с рынком недвижимости. Про вирус уже не хочу повторяться — утром выкладывал логарифмическую кривую в LIVE нашей команды в Telegram

Чтобы не гадать и иметь сбалансированный портфель, мы считаем разумным собрать портфель так, чтобы в нем было примерно пополам шортов и лонгов. Все это мы для себя выбирали по фундаментальным оценкам — благо, высокий рынок дает и истории в шорт

ФРС на ближайшем заседании должен понять вылечил ли он рынок РЕПО. Так что будем следить за ремарками Пауэлла

Сырье и валюта

Если смотреть на ситуацию с валютами и % ставками, то наш базовый view таков:

ФРС говорило что QE это временная мера, и должна начать ее сворачивать. Это укрепит доллар: разницу в ставках никто не отменял

На фоне отсутствия позитивной повестки по улучшению экономики от ЕЦБ (Лагард презентует стратегию только в 4кв 2020), Brexit, слабости макро в Китае (и соответственно ослабления Европы как крупного экспортного партнера), вероятных торговых трений Европы с США, евро в 1П 2020 вероятно пойдет ниже к доллару, в сторону 1.05 или даже 1.0 — кто знает? (наш сценарий — это 1.05) // далее вероятно правительства Европы созреют, чтобы выпустить бонды на расходы по развитию своих стран

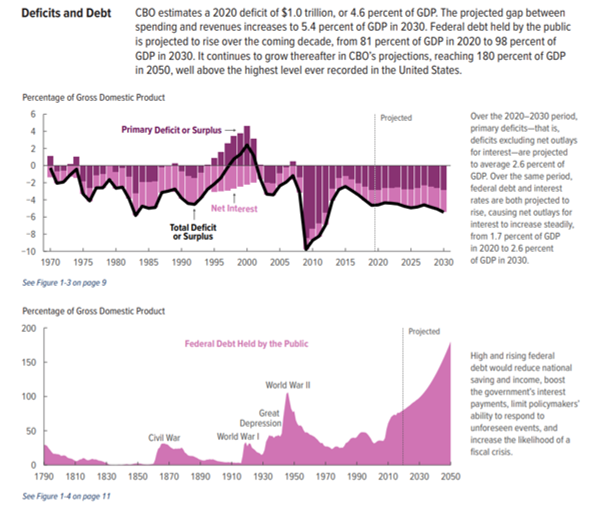

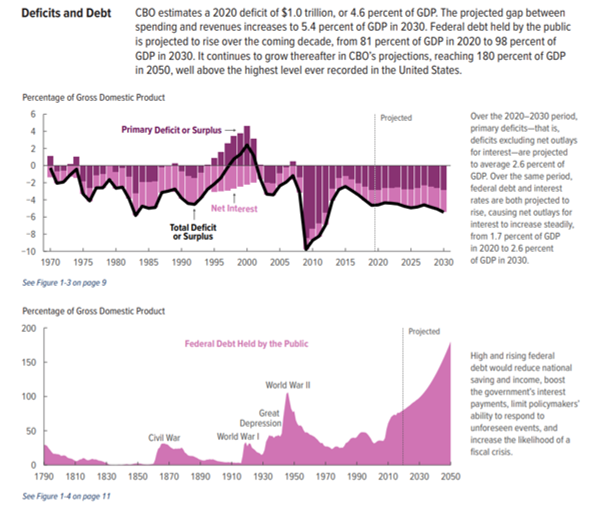

Вдолгую я вижу, что ФРС хорошо понимает, что дефициты бюджета США будут только расти, а торговый дуфицит с третьими странами никуда не денется, так что для макро стабильности США нужно будет все больше и больше занимать через рынок Treasuries. В этом смысле США выгодно держать % ставки выше чем в Европе и проводить QE — таким образом печатание денег со стороны ФРС и приток иностранных инвесторов в Treasuries помогут избежать проблем с быстро растущим долгом. Напомним, он будет расти чуть ли не по экспоненте, как заявил бюджетный офис Конгресса США ан днях

Нефть сейчас выглядит неадекватно дешевой: в Ливии добыча упала, Трамп толкает план по Ближнему Востоку (который двигает территориальные интересы Израиля в ущерб странам-соседям и многим не нравится), а недавно вышли бычьи запасы. Поэтому пока я за рост нефти в сторону $62, к примеру

Российский рубль укрепился ниже 62.5₽/$ на фоне возврата глобального аппетита к риску и показал одну из лучших динамик среди развивающихся валют. Налоговый период подходит к концу и любое усугубление ситуации на рынках может привести к ослаблению рубля к уровню 63.00-63.50₽/$, что будет являться хорошей точкой для частичной фиксации прибыли валютной части портфеля

Рынок акций РФ

Рынок акций остается дорогим и на нем есть как акции которые стоят дорого, так и дешевые. В этой связи нам кажется наиболее разумным быть long/short. Тем не менее, очень вероятно что рост в 2020 не закончен и акции ближе к див отсечкам мы увидим акции выше.

Видна слабость в экспортных АЛРОСА, Мечел, ГАЗПРОМе… а вот ГМК Норникель ещё может нас удивить новыми вершинами.

Снижение газовых цен бьет кроме Новатэка и Газпрома по Акрону: у зарубежных производителей аммиака падают издержки на произвосдтво (газ это 80-90% себестоимости этого продукта), что ужесточает конкуренцию и снижает выгоду Акрона от низких внутрироссийских цен на газ.

Ритейл и энергетика остаются top picks среди управляющих.

Рынок облигаций РФ

Вчерашний день оказался крайне волатильным для рынка ОФЗ с высоким оборотом торгов: в первой половине дня наблюдалась коррекция, которую выкупили во второй половине дня на фоне позитивных новостей из Китая о замедлении скорости распространения заболевания

В корпоративном секторе активность снижается, поскольку продавцы психологически не готовы продавать ниже недавних уровней и ждут восстановления ОФЗ. Эмитенты тоже ждут возвращения более низкого уровня ставок, поэтому готовы переносить новые размещения на неопределенный срок до нормализации рынков.

Чтобы не гадать и иметь сбалансированный портфель, мы считаем разумным собрать портфель так, чтобы в нем было примерно пополам шортов и лонгов. Все это мы для себя выбирали по фундаментальным оценкам — благо, высокий рынок дает и истории в шорт

ФРС на ближайшем заседании должен понять вылечил ли он рынок РЕПО. Так что будем следить за ремарками Пауэлла

Сырье и валюта

Если смотреть на ситуацию с валютами и % ставками, то наш базовый view таков:

ФРС говорило что QE это временная мера, и должна начать ее сворачивать. Это укрепит доллар: разницу в ставках никто не отменял

На фоне отсутствия позитивной повестки по улучшению экономики от ЕЦБ (Лагард презентует стратегию только в 4кв 2020), Brexit, слабости макро в Китае (и соответственно ослабления Европы как крупного экспортного партнера), вероятных торговых трений Европы с США, евро в 1П 2020 вероятно пойдет ниже к доллару, в сторону 1.05 или даже 1.0 — кто знает? (наш сценарий — это 1.05) // далее вероятно правительства Европы созреют, чтобы выпустить бонды на расходы по развитию своих стран

Вдолгую я вижу, что ФРС хорошо понимает, что дефициты бюджета США будут только расти, а торговый дуфицит с третьими странами никуда не денется, так что для макро стабильности США нужно будет все больше и больше занимать через рынок Treasuries. В этом смысле США выгодно держать % ставки выше чем в Европе и проводить QE — таким образом печатание денег со стороны ФРС и приток иностранных инвесторов в Treasuries помогут избежать проблем с быстро растущим долгом. Напомним, он будет расти чуть ли не по экспоненте, как заявил бюджетный офис Конгресса США ан днях

Нефть сейчас выглядит неадекватно дешевой: в Ливии добыча упала, Трамп толкает план по Ближнему Востоку (который двигает территориальные интересы Израиля в ущерб странам-соседям и многим не нравится), а недавно вышли бычьи запасы. Поэтому пока я за рост нефти в сторону $62, к примеру

Российский рубль укрепился ниже 62.5₽/$ на фоне возврата глобального аппетита к риску и показал одну из лучших динамик среди развивающихся валют. Налоговый период подходит к концу и любое усугубление ситуации на рынках может привести к ослаблению рубля к уровню 63.00-63.50₽/$, что будет являться хорошей точкой для частичной фиксации прибыли валютной части портфеля

Рынок акций РФ

Рынок акций остается дорогим и на нем есть как акции которые стоят дорого, так и дешевые. В этой связи нам кажется наиболее разумным быть long/short. Тем не менее, очень вероятно что рост в 2020 не закончен и акции ближе к див отсечкам мы увидим акции выше.

Видна слабость в экспортных АЛРОСА, Мечел, ГАЗПРОМе… а вот ГМК Норникель ещё может нас удивить новыми вершинами.

Снижение газовых цен бьет кроме Новатэка и Газпрома по Акрону: у зарубежных производителей аммиака падают издержки на произвосдтво (газ это 80-90% себестоимости этого продукта), что ужесточает конкуренцию и снижает выгоду Акрона от низких внутрироссийских цен на газ.

Ритейл и энергетика остаются top picks среди управляющих.

Рынок облигаций РФ

Вчерашний день оказался крайне волатильным для рынка ОФЗ с высоким оборотом торгов: в первой половине дня наблюдалась коррекция, которую выкупили во второй половине дня на фоне позитивных новостей из Китая о замедлении скорости распространения заболевания

В корпоративном секторе активность снижается, поскольку продавцы психологически не готовы продавать ниже недавних уровней и ждут восстановления ОФЗ. Эмитенты тоже ждут возвращения более низкого уровня ставок, поэтому готовы переносить новые размещения на неопределенный срок до нормализации рынков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба