3 февраля 2020 РБК Quote Хохлова Анна

Редакция РБК Quote запускает эксперимент вместе с частным инвестором. Мы решили собрать портфель из дивидендных акций и за год получить 22% прибыли. Удастся ли? В статье расскажем, какие бумаги выбрали

Есть множество разных стратегий инвестирования и способов собрать портфель ценных бумаг . Кто-то выбирает консервативный путь, а кто-то торгует, основываясь на слухах в СМИ. Можно искать только недооцененные компании, создать аналог вклада и накупить одних государственных облигаций, вкладываться только в золото, или вообще инвестировать в криптовалюту.

А можно составить дивидендный портфель — он состоит из акций компаний, которые регулярно выплачивают высокие дивиденды. Это тоже достаточно популярный способ выбора ценных бумаг. Его мы и используем в своем эксперименте. В этом нам поможет частный инвестор Петр Кан. Он поделился, как собрал чисто дивидендный портфель. Вот какие бумаги он выбрал и почему.

Покупаем бумаги

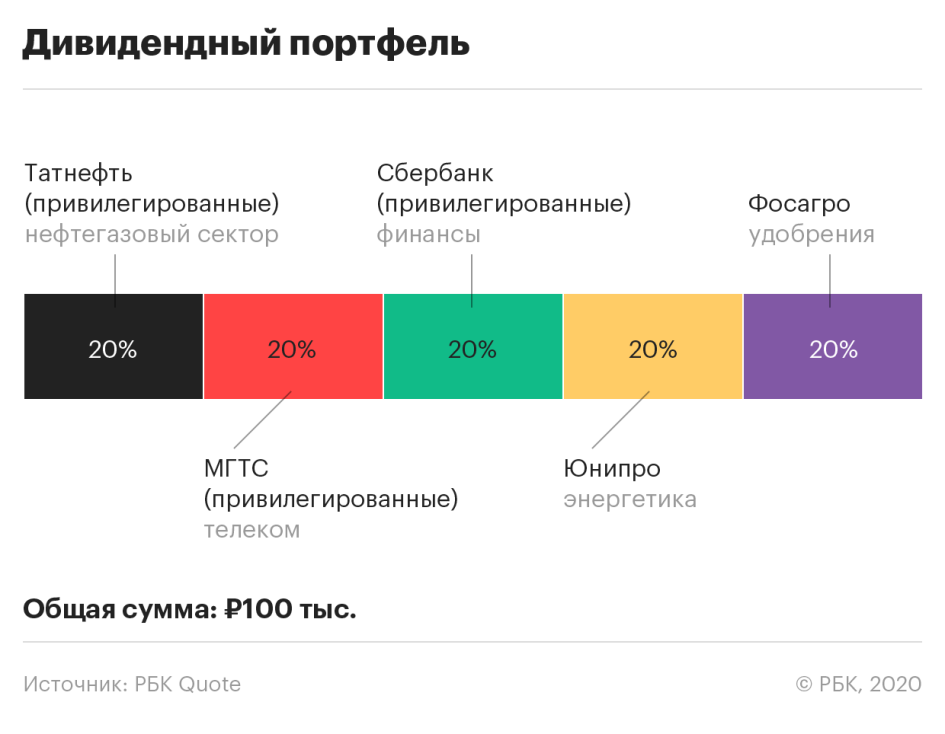

Дивидендный портфель нужен в первую очередь для получения дополнительной прибыли. Наша цель — получить процент выше депозита. Всего я вложил ₽100 тыс. в акции пяти компаний. Деньги разделил по 20% на каждую компанию. Дивидендная доходность предположительно составит 7%. К этому прибавим потенциальный рост цены на акцию 15%. По итогам года планирую получить 22% годовых.

При выборе акций я смотрел на величину дивидендных выплат. Также обязательно нужно диверсифицировать портфель, чтобы обезопасить свои вложения. Поэтому бумаги я купил из разных секторов экономики. Мой выбор пал на нефтегазовый сектор, телеком, финансы, энергетику и удобрения. Из пяти бумаг три привилегированные. Я выбрал их, потому что по привилегированным акциям часто дивиденды выше, чем по обычным. Как в случае с этими бумагами. Вот какие компании я в итоге купил:

Экономика растет и падает неравномерно. Почему я выбрал «Татнефть», а не, например, «Сургутнефтегаз»? Особой разницы не вижу, в целом обе бумаги довольно надежные и генерируют неплохую дивидендную доходность. Часто бывает, что в одной отрасли у нескольких бумаг похожие показатели. В таких случаях я просто выбираю любую из них.

Также и с МГТС. Кроме этой компании в телекоммуникационном секторе есть еще один лидер — МТС. Обе компании стабильно выплачивают хорошие дивиденды. В данном случае у МГТС по прогнозам на следующий год выше дивиденды. У «Фосагро» есть конкурент в лице «Акрона», но я думаю, что дивиденды по «Фосагро» тоже будут выше. А «Юнипро» выбрал, потому что имеет неплохую дивидендную историю.

Почему я не купил ММК или «Норникель»? Тут вопрос еще в количестве денежных средств. Если бы вложил в портфель 300 тыс. руб., можно было бы купить дополнительно бумаг — до семи — десяти. «Норникель» тоже очень неплохая бумага, но сейчас, как мне кажется, сильно переоценена.

Если вы тоже решили составить дивидендный портфель, то обязательно обратите внимание на финансовую отчетность компании, ликвидность и дивидендную историю. У акции должен быть большой ежедневный оборот торгов. Обычно это голубые фишки или второй эшелон. А что касается дивидендной истории, то проследите, как компания платила на протяжении последних лет. Не основывайте свой выбор на самой большой последней выплате.

Мы продолжим следить вместе с инвестором за тем, что происходит с дивидендным портфелем. При необходимости будем продавать и покупать акции, реинвестировать дивиденды и делиться успехами. Следующий выпуск — весной.

Есть множество разных стратегий инвестирования и способов собрать портфель ценных бумаг . Кто-то выбирает консервативный путь, а кто-то торгует, основываясь на слухах в СМИ. Можно искать только недооцененные компании, создать аналог вклада и накупить одних государственных облигаций, вкладываться только в золото, или вообще инвестировать в криптовалюту.

А можно составить дивидендный портфель — он состоит из акций компаний, которые регулярно выплачивают высокие дивиденды. Это тоже достаточно популярный способ выбора ценных бумаг. Его мы и используем в своем эксперименте. В этом нам поможет частный инвестор Петр Кан. Он поделился, как собрал чисто дивидендный портфель. Вот какие бумаги он выбрал и почему.

Покупаем бумаги

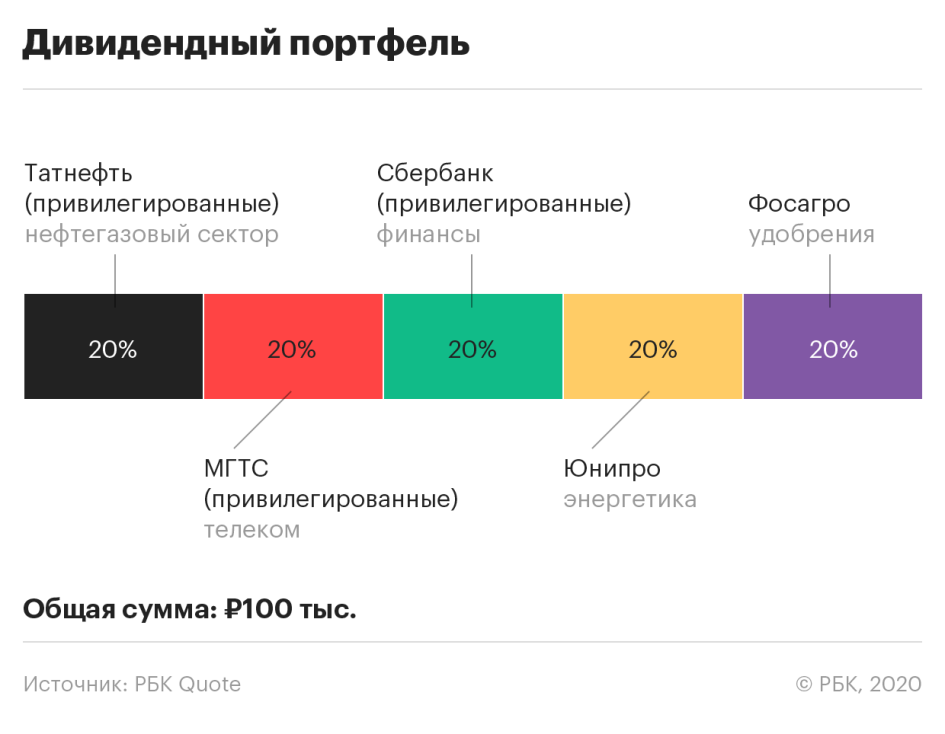

Дивидендный портфель нужен в первую очередь для получения дополнительной прибыли. Наша цель — получить процент выше депозита. Всего я вложил ₽100 тыс. в акции пяти компаний. Деньги разделил по 20% на каждую компанию. Дивидендная доходность предположительно составит 7%. К этому прибавим потенциальный рост цены на акцию 15%. По итогам года планирую получить 22% годовых.

При выборе акций я смотрел на величину дивидендных выплат. Также обязательно нужно диверсифицировать портфель, чтобы обезопасить свои вложения. Поэтому бумаги я купил из разных секторов экономики. Мой выбор пал на нефтегазовый сектор, телеком, финансы, энергетику и удобрения. Из пяти бумаг три привилегированные. Я выбрал их, потому что по привилегированным акциям часто дивиденды выше, чем по обычным. Как в случае с этими бумагами. Вот какие компании я в итоге купил:

Экономика растет и падает неравномерно. Почему я выбрал «Татнефть», а не, например, «Сургутнефтегаз»? Особой разницы не вижу, в целом обе бумаги довольно надежные и генерируют неплохую дивидендную доходность. Часто бывает, что в одной отрасли у нескольких бумаг похожие показатели. В таких случаях я просто выбираю любую из них.

Также и с МГТС. Кроме этой компании в телекоммуникационном секторе есть еще один лидер — МТС. Обе компании стабильно выплачивают хорошие дивиденды. В данном случае у МГТС по прогнозам на следующий год выше дивиденды. У «Фосагро» есть конкурент в лице «Акрона», но я думаю, что дивиденды по «Фосагро» тоже будут выше. А «Юнипро» выбрал, потому что имеет неплохую дивидендную историю.

Почему я не купил ММК или «Норникель»? Тут вопрос еще в количестве денежных средств. Если бы вложил в портфель 300 тыс. руб., можно было бы купить дополнительно бумаг — до семи — десяти. «Норникель» тоже очень неплохая бумага, но сейчас, как мне кажется, сильно переоценена.

Если вы тоже решили составить дивидендный портфель, то обязательно обратите внимание на финансовую отчетность компании, ликвидность и дивидендную историю. У акции должен быть большой ежедневный оборот торгов. Обычно это голубые фишки или второй эшелон. А что касается дивидендной истории, то проследите, как компания платила на протяжении последних лет. Не основывайте свой выбор на самой большой последней выплате.

Мы продолжим следить вместе с инвестором за тем, что происходит с дивидендным портфелем. При необходимости будем продавать и покупать акции, реинвестировать дивиденды и делиться успехами. Следующий выпуск — весной.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба