3 февраля 2020 ITI Capital

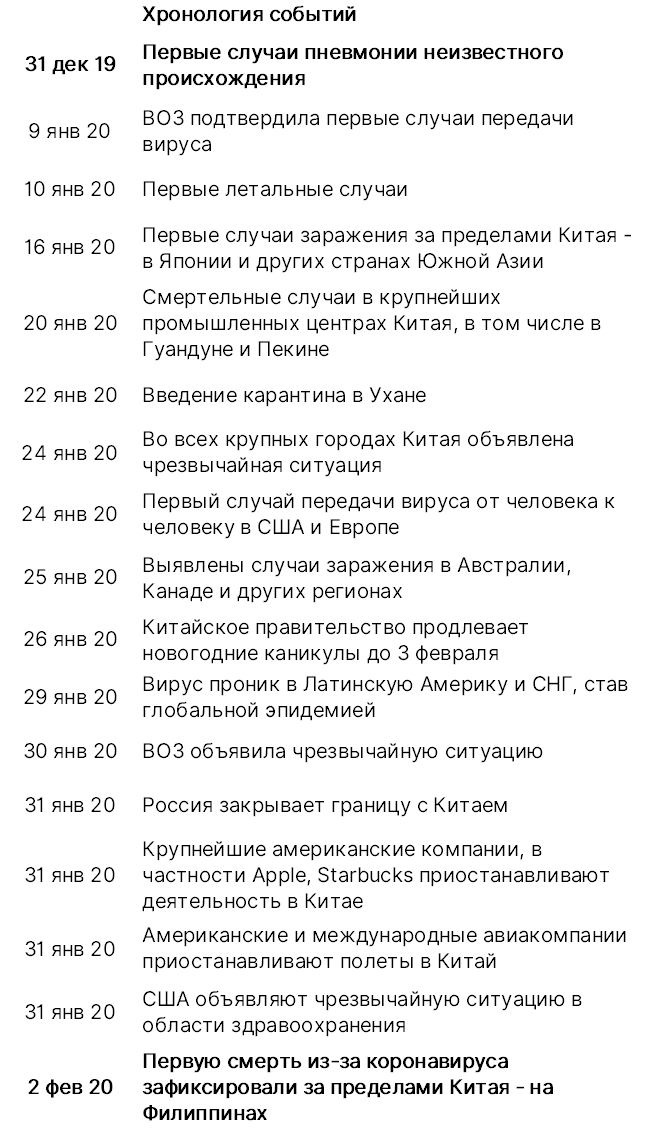

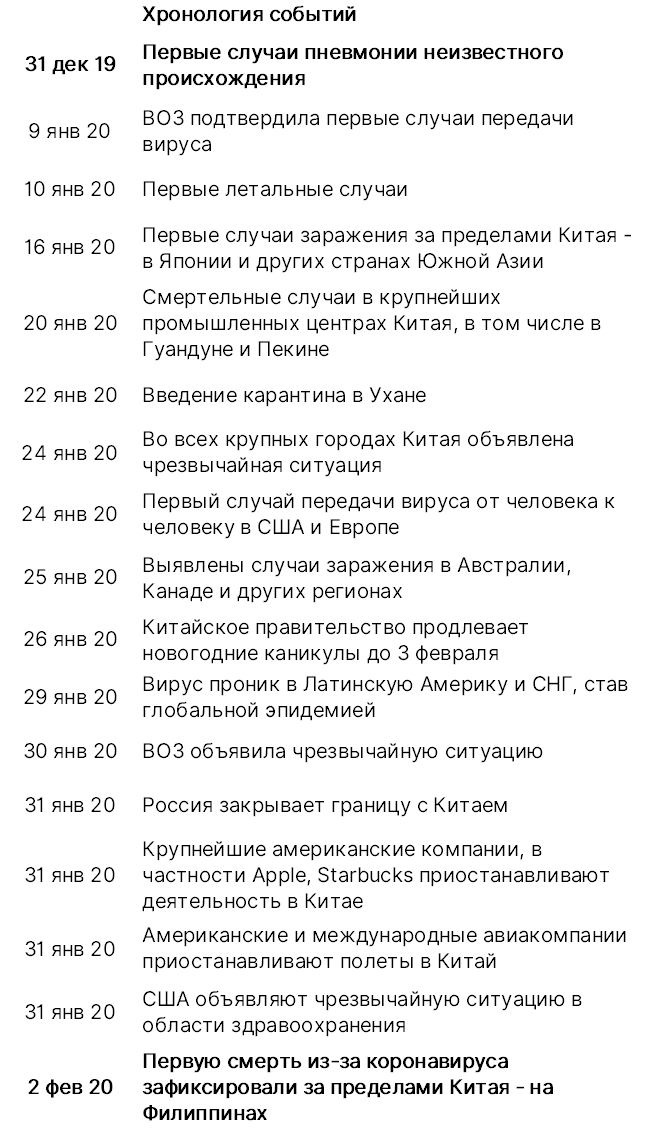

Ключевые торговые партнеры Китая, а также 26 стран, где выявлены случаи заражения коронавирусом, закрыли границы и приостановили торговые операции с КНР, в результате чего парализовало две трети китайской экономики. Кроме того, с 24 января, когда во всех крупных китайских городах был объявлен карантин, в стране резко упало производство и уровень внутренней трудовой мобильности

Большинство внутренних и внешних ограничений носит временный характер, но уже существенно вредят второй по величине экономике мира. По нашим оценкам, рост ВВП КНР на конец 2020 г. может замедлиться на 1,5-2%, до 4,5% с 6,1% в 2019 г. Вирус оказывает давление на экономику ключевого торгового партнёра Китая - США, рост ВВП которых может замедлиться на 0,5% в 2020 г.

Самое существенное замедление в китайской экономике ожидается в конце первого и во втором кварталах с последующим частичным восстановлением в конце третьего квартала. Риски высоки, поскольку Китай - крупнейший в мире экспортер и второй по величине импортер, а также главный импортер всех основных сырьевых товаров. Главные сырьевые товары КНР в порядке возрастания доли от совокупного импорта: интегральные схемы (13%), сырая нефть (9,4%), железная руда (3,8%), автомобили (3%), золото (2,6%), соя (2,4%), газ (2,2%). КНР экспортирует в основном вещательное оборудование (10%), компьютеры (6,5%), которые вместе с другим электрооборудованием составляет в общей сложности 35% от всего экспорта

Как следствие ограничения импорта из Китая возрастет давление на страны-экспортеры, в том числе Россию и государства Латинской Америки, что обвалит цены на нефть и металлы, включая сталь, никель, медь и т.д. Вирус будет давить на локальную валюту и воздействовать на другие области. По сути эпидемия стала аналогом торговых пошлин, и сейчас Дональд Трамп может попасть под критику, так как помимо действующих пошлин на $360 млрд китайского импорта, глобальная экономика столкнулась с новыми сложностями!

Влияние на рынок: сырьевые страны под прессом

В январе индекс волатильности оказался в лидерах роста, прибавив 37%, тогда как в 2019 г. и в начале года в преддверии вспышки коронавируса, показатель был в числе аутсайдеров

Основной удар пришелся на сырьевой рынок, природный газ (-16%), Brent (-14%) и домашний скот (-8%). В этих условиях главным аутсайдером стали нефтесервисные компании США, которые упали на 22%

Как следствие, в числе аутсайдеров оказались страны Латинской Америки и Юго-Восточная Азия (Китай), которые просели на 8% и 5%, соответственно.

Таким образом, EM опустились на 5%, Россия - на 3%, глобальные акции - на 0,7%, что не так уж и плохо, так как S&P 500 лишь растерял доходность с начала года (+2,3%), закрывшись в боковике по итогам января

На валютном рынке больше всех потерял к доллару южноафриканский ранд (-7%), так как экономика ЮАР движется к рецессии; также в минусе бразильский реал (-6%), норвежская крона (-5%), тайский бат (-4%) и рубль (-3%). Таким образом, несмотря на падение цен на нефть более чем на 14%, рубль остается наиболее устойчивой из валют экспортоориентированных экономик

Но в январе на рынке наблюдались не только продажи, но и рост в отдельных активах и инструментах. Так, например, в плюсе российский розничный сектор, который прибавил 10%, какао (+9%), сектор коммунальных услуг S&P 500 (+8%), финансовый сектор Турции (+7%), золото (+4,5%), S&P IT (+4,4%), а также IT-сектор Китая (+4%). Инструменты с фиксированной доходностью стабильно растут (+2%) - как американские облигации инвестиционного уровня, так и бонды развивающихся рынков (EM). В страновом разрезе в лидерах роста оказались Португалия и Австралия (+5%), Турция (+2%), Мексика (+1,4%)

Чего ждать в обозримом будущем: высокую волатильность и нестабильность

Мы не думаем, что падение китайского фондового рынка утянет за собой мировые акции. При этом мы должны также учитывать меры поддержки, которые китайские власти намерены принять. Так ЦБ КНР анонсировал вливание в финансовую систему $174 млрд ликвидности. Согласно нашему базовому сценарию, коррекция продолжится до середины недели и во многом будет зависеть от данных ISM за январь по всему миру, которые будут опубликованы в понедельник, 3 февраля, и статистике по занятости в США в пятницу, 7 февраля. Мы считаем, что участники рынка будут предпринимать попытки консолидироваться и отыграть часть падения. После того, как S&P 500 достиг нашей цели - 3 211 п., т.е. 50-тидневной скользящей средней, показатель может опуститься к 3150 п., а при снижении на 1,9% - до 3110 п., т.е. 100-дневной скользящей средней. Мы ждем дальнейшей коррекции до середины недели, за которой может последовать улучшение настроений и новостного фона.

Чем можно оживить рынки?

1) Частичная отмена пошлин на импорт из Китая

2) Снижение ключевой ставки ФРС

3) Запуск количественного смягчения (QE) для 10-летних КО США

Национальный экономический совет Белого дома и Совет экономических консультантов проводят предварительную оценку потенциальных краткосрочных и долгосрочных последствий вспышки вируса.

4) Меры фискальной поддержки от правительства Китая, выброс ликвидности и снижение ставки рефинансирования банков. ЦБ КНР анонсировал вливание в финансовую систему $174 млрд ликвидности в понедельник, 3 февраля. Китайская комиссия по регулированию рынка ценных бумаг находится в состоянии повышенной готовности для реагирования на аномальную динамику рынков. Решение о возобновлении работы рынков было принято после анализа всех факторов, отметили в регуляторе. В комиссии подготовили меры для хеджирования рисков и подавления паники.

Что покупать в случае продолжения коррекции?

Глобальные акции: производителей медицинских масок, в том числе 3M, Honeywell, а также разработчиков вакцин от вируса, таких как Novovax, Inovio, Gilead Science и других. Подробности - в нашем обзоре. Полюс золото (PLZL) и Полиметалл. Золото – у металла потенциал роста до $1620/унция. VIX может подняться на 6 п.п., или 17%, т.е. до максимума августа 2019 г. Это случится, если SPX потеряет еще 1,5%. Валюта и валютные облигации России и развивающихся стран.

Что покупать в случае восстановления рынка?

Нефтесервисные компании США. Газпром, который упал на 12%, Новатэк (-8,4%), Транснефть (-6,7%), ТМК (-6,6%), Сургутнефтегаз (-4,3%), а также Северсталь (-3%). Сбербанк оказался одной из наиболее устойчивых бумаг, подешевев лишь на 1%, и может восстановиться вместе с рублем.

Предстоящая неделя - зарубежные рынки

Дональд Трамп выступит с ежегодным посланием конгрессу. Первые собрания партийных активистов - кокусы - начнутся в штате Айова. ЦБ Индии, Австралии и России объявят решения по ставке.

Отчетность. IT-гиганты: Alphabet (Google), Twitter, Qualcomm, Sony, Spotify, Nokia, Baidu, Nippon Telegraph & Telephone. Здравоохранение: Merck, GlaxoSmithKline, Bristol-Myers Squibb, Sanofi, Cigna. Авиаперевозчики и автопроизводители: Ryanair, Fiat Chrysler, Toyota, Ford, Ferrari, GM, Honda, Subaru, Uber. Нефтегазовый сектор: BP, Total. Банки: BNP Paribas, ING, MetLife, Societe Generale и UniCredit. Развлечение и еда: Disney, Kellogg, Yum! Brands, Tyson Foods и WWE. Другие сектора: Siemens, Brookfield Property, L’Oreal, Philip Morris и Nippon Steel.

Понедельник, 3 февраля

Индекс цен в производственном секторе от ISM, как ожидается, несколько улучшится по итогам января, хотя его динамика по-прежнему указывает на возможное замедление экономики. В декабре индекс достиг минимума более чем за десять лет

Индекс деловой активности (PMI) от Markit: США, Канада, Бразилия, Вьетнам, Малайзия, Индонезия, Филиппины, Таиланд, Тайвань, Южная Корея, Индия

Вторник, 4 февраля

Ставка ЦБ Австралии

Сенат проголосует в среду, 5 февраля, в 16:00 по местному времени по вопросу импичмента Трампу

BP: отчетность за 4К19

Ford: отчетность за 4К19

Трамп выступит с посланием Конгрессу

США: объем товаров длительного пользования, производственных заказов

Среда, 5 февраля

Данные по запасам нефти от Минэнерго США (EIA)

Ставка ЦБ Таиланда, пресс-конференция председателя регулятора

General Motors: финрезультаты за 4К19

Четверг, 6 февраля

Ставка ЦБ Индии

Пятница, 7 февраля

США: безработица за январь. Число рабочих мест в США в январе, как ожидается, выросло на 158 тыс. м/м; уровень безработицы держится у полувекового минимума в 3,5%

Ставка ЦБР, прогноз, пресс-конференция председателя Эльвиры Набиуллиной

График недели

Российский рынок за неделю

На неделе с 27 по 31 января рубль ослаб к доллару и евро до 63,92 руб. и 70,88 руб. соответственно. Индекс Мосбиржи потерял 2,21%, РТС – 5,17%.

Лидеры роста и падения

Лидерами роста стали Эталон (+15%) на фоне новостей о размещении депозитарных расписок компании на Московской бирже, корректировках в дивидендной политике и планах по запуску обратного выкупа в конце 1К20, Петропавловск (+7,8%), ПИК (+7,3%) после сообщений о получении контракта на застройку территории бывшего аэрополя в Тушине, X5 Retail Group (+6,5%), Полиметалл (+5,2%) после того как совет директоров компании рекомендовал дополнительные дивиденды, Полюс (+4,9%) вслед за удорожанием золота на 1,5%, TCS Group (+3%).

В число аутсайдеров вошли Алроса (-11,4%), Headhunter (-7,2%), Транснефть (-6,6%), Аэрофлот (-6,5%), O’key (-6%) после слабых операционных результатов за 2019 г., Россети (ап +5,9%), Сбербанк ао (+5%).

-23.jpg)

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 4К19 и весь 2019 г. представит ММК, неаудированные результаты по МСФО за тот же период опубликует Магнит.

Согласно консенсус-прогнозу Bloomberg, выручка ММК составит 7,5 млрд (-8% г/г), EBITDA – $1,98 млрд (-18% г/г), чистая прибыль – $1 млрд (-24% г/г).

Новости

Северсталь представила финансовые результаты по МСФО за 2019 г. в соответствии с консенсус-прогнозом. Выручка компании за 2019 г. снизилась до $8,1 млрд (-4,9% г/г), EBITDA – на 10,7% г/г, до $2,8 млрд, чистая прибыль - на 13,8% г/г, до $1,77 млрд. Свободный денежный поток по итогам 2019 г. сократился до $1,1 млрд (-31,4% г/г).

Менеджмент Северстали ожидает, что первая торговая сделка между Китаем и США и Брексит снизили глобальные экономические риски и положительно сказались на настроениях рынка, что должно в долгосрочной перспективе поддержать спрос на стальную продукцию. Компания отмечает, что после резкого снижения в 4К19 мировые цены на стальную продукцию начали восстановление в 1К20 благодаря сокращению производства и складских запасов.

Северсталь прогнозирует инвестиции в 2020 г. на уровне 110,5 млрд руб., или примерно $1,7 млрд, что соответствует предыдущему прогнозу компании.

Совет директоров Северстали рекомендовал дивиденды за 4К19 в размере 26,26 руб./акция (выше прогнозируемых ITI Capital 24,1 руб./акция), что соответствует дивидендной доходности на уровне ~2,8%. Дата закрытия реестра — 11 мая.

Норильский никель в 2019 г. увеличил выпуск металлов выше ранее прогнозируемых компанией уровней. Производство никеля увеличилось на 5% г/г, до 228,7 тыс. т (прогноз Норильского никеля: 220-225 тыс. т), благодаря росту производственной эффективности, оптимизации производственных процессов и постепенному выходу на проектную мощность Быстринского ГОКа. Выпуск меди увеличился до 499,1 тыс. т (+5% г/г) (прогноз Норильского никеля: 430-450 тыс. т). Выпуск палладия вырос до 2,9 тыс. т (+7% г/г), платины - до 702 т (+7% г/г).

Компания подтвердила прогнозы по добыче на 2020 г., представленные ранее на дне инвестора.

Выручка ретейлера О’кей увеличилась в 2019 г. до 163,15 млрд руб. (+3% г/г). Выручка сети дискаунтеров «Да!» в 2018 г. выросла на 31,7% г/г и составила 17,86 млрд руб. Сопоставимые продажи (LFL) по итогам 2019 г. прибавили 0,9% г/г благодаря росту среднего чека на 0,9%.

Объем консолидированной неаудированной выручки Обуви России за 2019 г. увеличился до 13,62 млрд руб. (+17,9% г/г). Общая сопоставимая выручка группы увеличилась на 5,2%. За 2019 г. чистый прирост магазинов составил 181 шт., в результате на 31.12.2019 розничная сеть насчитывала 908 магазинов против ранее прогнозируемых компанией 927 торговых точек. Общая торговая площадь собственных магазинов увеличилась на 15% г/г, до 61,9 тыс. кв. м. Портфель по услуге рассрочки платежа увеличился на 8,2% г/г, до 3,16 млрд руб., портфель по денежным займам составил 2,5 млрд руб. (+42,9% г/г).

Евраз сообщил о росте консолидированного производства стали в 2019 г. на 6,1% до 13,8 млн т, в основном благодаря увеличению объемов производства чугуна на Евраз ЗСМК, где в 2018 г. были проведены ремонтные работы, что по итогам прошлого года негативно повлияло на объемы производства стали. Объемы продаж за год выросли. Продажи полуфабрикатов увеличились на 22,8% до 5,8 млн т, продажи готовой продукции - на 2,4% до 7,66 млн т.

Производство рядового коксующегося угля в 2019 г. выросло на 8,1%, до 26,14 млн т, продажи коксующегося угля остались на уровне прошлого года, 11 млн т. В 1К20 группа ожидает незначительного увеличения объемов производства чугуна после завершения капитального ремонта доменной печи # 5. Также объемы производства на Евраз КГОК могут вырасти после снижения спроса в ноябре и декабре.

В 1К20 сталелитейные мощности компании в Канаде могут оказаться близкими к полному использованию с увеличением выпуска сырой стали на 10-15% кв/кв. Объемы продаж труб в Канаде могут сократиться примерно на 5-10% кв/кв. Ожидается, что динамика продаж плоского проката будет улучшаться ввиду сезонного роста в 1К20.

Объем производства удобрений Фосагро в 2019 г. вырос на 6,1% г/г, до 9,5 млн т, что было обеспечено высоким спросом и продажами. Объем продаж в 2019 г. был на уровне производства - 9,5 млн т, +7,1% г/г.

Наибольший рост производства и продаж оказался в сегментах фосфорсодержащих удобрений NPS и PKS: на 53,6% и 38,9% соответственно.

Генеральный директор Фосагро Андрей Гурьев сообщил, что Фосагро может пожертвовать экспортом удобрений ради внутреннего рынка. Компания прогнозирует рост спроса в России на 5–10%, что значительно выше среднемирового роста на 1%.

Цены на фосфорсодержащую продукцию (доля в выручке Фосагро от продаж которой по итогам 3К19 составила 81%) в России на 3% больше, чем на внешних рынках. Однако цены на наиболее потребляемые минеральные азотные удобрения (доля в выручке Фосагро от продаж которой по итогам 3К19 составила 15%) на 24% ниже, чем на внешних рынках. Таким образом, данная новость может негативно отразиться на финансовых результатах Фосагро, однако эффект будет ограниченным (2-3% от выручки). Мы считаем новость нейтральной для бумаг компании.

Акрон опубликовал операционные результаты за 2019 г. Общий выпуск продукции по группе минеральных удобрений сократился до 6,1 млн т (-1,7% г/г). Наибольшее снижение наблюдалось у сложных удобрений, на 19,6%, до 2,03 млн т, производство аммиака сократилось на 1,3% г/г, до 2,58 млн т, производство азотных удобрений увеличилось на 16,5% г/г, до 4,9 млн т. Средние индикативные цены по всем продуктам Акрона, кроме аммиачной селитры, снизились, в т.ч. цены на аммиак и КАС - на 18,3% и 16,7% соответственно.

ОГК-2 отчиталась о выработке электроэнергии в 2019 г. на уровне 54,7 млрд кВт ч (-7% г/г), что связано с оптимизацией производственной деятельности, в частности стратегией снижения выработки электроэнергии неэффективным оборудованием. Отпуск тепловой энергии с коллекторов ТЭС составил 6,647 млн Гкал, (-5% г/г) ввиду более высокой температурой наружного воздуха в отчетный период. Доля выработки на энергоблоках, введенных в рамках договоров о предоставлении мощности (ДПМ), в общем объеме производства увеличилась на 3 п.п., до 26,5%.

Группа М.Видео — Эльдорадо опубликовала операционные результаты за 2019 г., в соответствии с которыми группа увеличила продажи на 3,8% г/г, до 437,5 млрд руб. (с НДС), что выше прогнозируемых ранее компанией 380 млрд руб. Общие онлайн-продажи компании выросли на 70,2% г/г, до 144,0 млрд руб. (с НДС). Доля общих онлайн-продаж в продажах группы составила 32,9%. Продажи сопоставимых магазинов (LFL) по группе снизились на 5,5% г/г. Группа расширила сеть на 97 новых магазинов, до 1 038 шт. на 31 декабря 2019 г.

ТГК-1 отчитался о слабых операционных результатах за 2019 г., показав сокращение объёмов производства электроэнергии на 3,6% г/г, до 28,25 млрд кВт ч. С учётом Мурманской ТЭЦ результат составил 28,27 млрд кВт ч. Объём отпуска тепловой энергии с коллекторов ТГК-1, включая Мурманской ТЭЦ, также уменьшился - на 2,9% г/г, до 24,2 млн Гкал.

Сопоставимая выработка электроэнергии на тепловых электростанциях компании уменьшилась на 0,6%. Производство электроэнергии гидроэлектростанциями снизилось на 8,9% из-за низкой водности в регионах деятельности компании на протяжении всего отчетного периода.

Юнипро сообщил о сохранении выработки электроэнергии по итогам 2019 г. примерно на уровне 2018 г.: 46,4 млрд кВт.ч. В частности, объемы генерации на Сургутской ГРЭС-2 составили 30,2 млрд кВт.ч (-0,8 % г/г). Производство электроэнергии на Березовской ГРЭС выросло относительно 2018 г. на 18 %. Производство тепловой энергии составило 2052,7 тыс. Гкал (-7% по сравнению с показателями 2018 г.). Снижение обусловлено погодными условиями.

Полюс отчитался о сильных операционных результатах за 2019 г., увеличив производство золота на 16% кв/кв, до 2 841 тыс. унций. Объем производства за 2019 г. достиг 2,85 млн унций, что на 1,5% превышает официальный прогноз компании на 2019 г. — 2,8 млн унций.

Расчетная выручка от продаж золота увеличилась на 38%, до $3,97 млрд при расчетной средневзвешенной цене реализации золота $1 403/унция ($1 265/унция по итогам 2018 г.).

Компания сохранила прогноз по объему производства в 2020 г. на уровне примерно 2,8 млн унций золота.

Совет директоров Полиметалла принял решение выплатить специальный дивиденд в размере $0,2/акция, что соответствует дивидендной доходности на уровне ~1,2%. Дата закрытия реестра — 14 февраля.

Группа Эталон сообщила, что Московская биржа утвердила листинг глобальных депозитарных расписок компании (ISIN US29760G1031) и включение ценных бумаг в котировальный список первого уровня.

Первый торговый день для ГДР Эталон Групп запланирован на 3 февраля 2020 г. Котировка и расчеты будут в российских рублях.

Группа Эталон подтвердила намерения выплачивать дивиденды на уровне 40-70% от чистой прибыли по МСФО, и внесла корректировку в дивидендную политику, в соответствии с которой сумма дивидендов должна составлять не менее 12 руб./акция, что может соответствовать дивидендной доходности на уровне ~10% по текущим ценам бумаг компании (по итогам 2018 г. дивиденд составил $0,19/акция или 11,95 руб./акция, с дивидендной доходностью на уровне ~10%). Данный шаг был сделан компанией с целью снятия риска снижения дивидендных выплат ввиду предстоящей волатильности чистой прибыли из-за приобретения Лидер-Инвеста. Группа Эталон планирует запустить обратный выкуп 10% акционерного капитала компании в конце 1К20.

Лукойл разрабатывает новую стратегию, согласно которой за 10 лет инвестиции могут превысить $100 млрд, в первую очередь в России, сообщает Прайм. В 2018 г. объем инвестиций предполагался на уровне $80 млрд за 10 лет при условии стоимости нефти на уровне $50/барр.

Большинство внутренних и внешних ограничений носит временный характер, но уже существенно вредят второй по величине экономике мира. По нашим оценкам, рост ВВП КНР на конец 2020 г. может замедлиться на 1,5-2%, до 4,5% с 6,1% в 2019 г. Вирус оказывает давление на экономику ключевого торгового партнёра Китая - США, рост ВВП которых может замедлиться на 0,5% в 2020 г.

Самое существенное замедление в китайской экономике ожидается в конце первого и во втором кварталах с последующим частичным восстановлением в конце третьего квартала. Риски высоки, поскольку Китай - крупнейший в мире экспортер и второй по величине импортер, а также главный импортер всех основных сырьевых товаров. Главные сырьевые товары КНР в порядке возрастания доли от совокупного импорта: интегральные схемы (13%), сырая нефть (9,4%), железная руда (3,8%), автомобили (3%), золото (2,6%), соя (2,4%), газ (2,2%). КНР экспортирует в основном вещательное оборудование (10%), компьютеры (6,5%), которые вместе с другим электрооборудованием составляет в общей сложности 35% от всего экспорта

Как следствие ограничения импорта из Китая возрастет давление на страны-экспортеры, в том числе Россию и государства Латинской Америки, что обвалит цены на нефть и металлы, включая сталь, никель, медь и т.д. Вирус будет давить на локальную валюту и воздействовать на другие области. По сути эпидемия стала аналогом торговых пошлин, и сейчас Дональд Трамп может попасть под критику, так как помимо действующих пошлин на $360 млрд китайского импорта, глобальная экономика столкнулась с новыми сложностями!

Влияние на рынок: сырьевые страны под прессом

В январе индекс волатильности оказался в лидерах роста, прибавив 37%, тогда как в 2019 г. и в начале года в преддверии вспышки коронавируса, показатель был в числе аутсайдеров

Основной удар пришелся на сырьевой рынок, природный газ (-16%), Brent (-14%) и домашний скот (-8%). В этих условиях главным аутсайдером стали нефтесервисные компании США, которые упали на 22%

Как следствие, в числе аутсайдеров оказались страны Латинской Америки и Юго-Восточная Азия (Китай), которые просели на 8% и 5%, соответственно.

Таким образом, EM опустились на 5%, Россия - на 3%, глобальные акции - на 0,7%, что не так уж и плохо, так как S&P 500 лишь растерял доходность с начала года (+2,3%), закрывшись в боковике по итогам января

На валютном рынке больше всех потерял к доллару южноафриканский ранд (-7%), так как экономика ЮАР движется к рецессии; также в минусе бразильский реал (-6%), норвежская крона (-5%), тайский бат (-4%) и рубль (-3%). Таким образом, несмотря на падение цен на нефть более чем на 14%, рубль остается наиболее устойчивой из валют экспортоориентированных экономик

Но в январе на рынке наблюдались не только продажи, но и рост в отдельных активах и инструментах. Так, например, в плюсе российский розничный сектор, который прибавил 10%, какао (+9%), сектор коммунальных услуг S&P 500 (+8%), финансовый сектор Турции (+7%), золото (+4,5%), S&P IT (+4,4%), а также IT-сектор Китая (+4%). Инструменты с фиксированной доходностью стабильно растут (+2%) - как американские облигации инвестиционного уровня, так и бонды развивающихся рынков (EM). В страновом разрезе в лидерах роста оказались Португалия и Австралия (+5%), Турция (+2%), Мексика (+1,4%)

Чего ждать в обозримом будущем: высокую волатильность и нестабильность

Мы не думаем, что падение китайского фондового рынка утянет за собой мировые акции. При этом мы должны также учитывать меры поддержки, которые китайские власти намерены принять. Так ЦБ КНР анонсировал вливание в финансовую систему $174 млрд ликвидности. Согласно нашему базовому сценарию, коррекция продолжится до середины недели и во многом будет зависеть от данных ISM за январь по всему миру, которые будут опубликованы в понедельник, 3 февраля, и статистике по занятости в США в пятницу, 7 февраля. Мы считаем, что участники рынка будут предпринимать попытки консолидироваться и отыграть часть падения. После того, как S&P 500 достиг нашей цели - 3 211 п., т.е. 50-тидневной скользящей средней, показатель может опуститься к 3150 п., а при снижении на 1,9% - до 3110 п., т.е. 100-дневной скользящей средней. Мы ждем дальнейшей коррекции до середины недели, за которой может последовать улучшение настроений и новостного фона.

Чем можно оживить рынки?

1) Частичная отмена пошлин на импорт из Китая

2) Снижение ключевой ставки ФРС

3) Запуск количественного смягчения (QE) для 10-летних КО США

Национальный экономический совет Белого дома и Совет экономических консультантов проводят предварительную оценку потенциальных краткосрочных и долгосрочных последствий вспышки вируса.

4) Меры фискальной поддержки от правительства Китая, выброс ликвидности и снижение ставки рефинансирования банков. ЦБ КНР анонсировал вливание в финансовую систему $174 млрд ликвидности в понедельник, 3 февраля. Китайская комиссия по регулированию рынка ценных бумаг находится в состоянии повышенной готовности для реагирования на аномальную динамику рынков. Решение о возобновлении работы рынков было принято после анализа всех факторов, отметили в регуляторе. В комиссии подготовили меры для хеджирования рисков и подавления паники.

Что покупать в случае продолжения коррекции?

Глобальные акции: производителей медицинских масок, в том числе 3M, Honeywell, а также разработчиков вакцин от вируса, таких как Novovax, Inovio, Gilead Science и других. Подробности - в нашем обзоре. Полюс золото (PLZL) и Полиметалл. Золото – у металла потенциал роста до $1620/унция. VIX может подняться на 6 п.п., или 17%, т.е. до максимума августа 2019 г. Это случится, если SPX потеряет еще 1,5%. Валюта и валютные облигации России и развивающихся стран.

Что покупать в случае восстановления рынка?

Нефтесервисные компании США. Газпром, который упал на 12%, Новатэк (-8,4%), Транснефть (-6,7%), ТМК (-6,6%), Сургутнефтегаз (-4,3%), а также Северсталь (-3%). Сбербанк оказался одной из наиболее устойчивых бумаг, подешевев лишь на 1%, и может восстановиться вместе с рублем.

Предстоящая неделя - зарубежные рынки

Дональд Трамп выступит с ежегодным посланием конгрессу. Первые собрания партийных активистов - кокусы - начнутся в штате Айова. ЦБ Индии, Австралии и России объявят решения по ставке.

Отчетность. IT-гиганты: Alphabet (Google), Twitter, Qualcomm, Sony, Spotify, Nokia, Baidu, Nippon Telegraph & Telephone. Здравоохранение: Merck, GlaxoSmithKline, Bristol-Myers Squibb, Sanofi, Cigna. Авиаперевозчики и автопроизводители: Ryanair, Fiat Chrysler, Toyota, Ford, Ferrari, GM, Honda, Subaru, Uber. Нефтегазовый сектор: BP, Total. Банки: BNP Paribas, ING, MetLife, Societe Generale и UniCredit. Развлечение и еда: Disney, Kellogg, Yum! Brands, Tyson Foods и WWE. Другие сектора: Siemens, Brookfield Property, L’Oreal, Philip Morris и Nippon Steel.

Понедельник, 3 февраля

Индекс цен в производственном секторе от ISM, как ожидается, несколько улучшится по итогам января, хотя его динамика по-прежнему указывает на возможное замедление экономики. В декабре индекс достиг минимума более чем за десять лет

Индекс деловой активности (PMI) от Markit: США, Канада, Бразилия, Вьетнам, Малайзия, Индонезия, Филиппины, Таиланд, Тайвань, Южная Корея, Индия

Вторник, 4 февраля

Ставка ЦБ Австралии

Сенат проголосует в среду, 5 февраля, в 16:00 по местному времени по вопросу импичмента Трампу

BP: отчетность за 4К19

Ford: отчетность за 4К19

Трамп выступит с посланием Конгрессу

США: объем товаров длительного пользования, производственных заказов

Среда, 5 февраля

Данные по запасам нефти от Минэнерго США (EIA)

Ставка ЦБ Таиланда, пресс-конференция председателя регулятора

General Motors: финрезультаты за 4К19

Четверг, 6 февраля

Ставка ЦБ Индии

Пятница, 7 февраля

США: безработица за январь. Число рабочих мест в США в январе, как ожидается, выросло на 158 тыс. м/м; уровень безработицы держится у полувекового минимума в 3,5%

Ставка ЦБР, прогноз, пресс-конференция председателя Эльвиры Набиуллиной

График недели

Российский рынок за неделю

На неделе с 27 по 31 января рубль ослаб к доллару и евро до 63,92 руб. и 70,88 руб. соответственно. Индекс Мосбиржи потерял 2,21%, РТС – 5,17%.

Лидеры роста и падения

Лидерами роста стали Эталон (+15%) на фоне новостей о размещении депозитарных расписок компании на Московской бирже, корректировках в дивидендной политике и планах по запуску обратного выкупа в конце 1К20, Петропавловск (+7,8%), ПИК (+7,3%) после сообщений о получении контракта на застройку территории бывшего аэрополя в Тушине, X5 Retail Group (+6,5%), Полиметалл (+5,2%) после того как совет директоров компании рекомендовал дополнительные дивиденды, Полюс (+4,9%) вслед за удорожанием золота на 1,5%, TCS Group (+3%).

В число аутсайдеров вошли Алроса (-11,4%), Headhunter (-7,2%), Транснефть (-6,6%), Аэрофлот (-6,5%), O’key (-6%) после слабых операционных результатов за 2019 г., Россети (ап +5,9%), Сбербанк ао (+5%).

-23.jpg)

Предстоящая неделя – российский рынок

На предстоящей неделе отчетность по МСФО за 4К19 и весь 2019 г. представит ММК, неаудированные результаты по МСФО за тот же период опубликует Магнит.

Согласно консенсус-прогнозу Bloomberg, выручка ММК составит 7,5 млрд (-8% г/г), EBITDA – $1,98 млрд (-18% г/г), чистая прибыль – $1 млрд (-24% г/г).

Новости

Северсталь представила финансовые результаты по МСФО за 2019 г. в соответствии с консенсус-прогнозом. Выручка компании за 2019 г. снизилась до $8,1 млрд (-4,9% г/г), EBITDA – на 10,7% г/г, до $2,8 млрд, чистая прибыль - на 13,8% г/г, до $1,77 млрд. Свободный денежный поток по итогам 2019 г. сократился до $1,1 млрд (-31,4% г/г).

Менеджмент Северстали ожидает, что первая торговая сделка между Китаем и США и Брексит снизили глобальные экономические риски и положительно сказались на настроениях рынка, что должно в долгосрочной перспективе поддержать спрос на стальную продукцию. Компания отмечает, что после резкого снижения в 4К19 мировые цены на стальную продукцию начали восстановление в 1К20 благодаря сокращению производства и складских запасов.

Северсталь прогнозирует инвестиции в 2020 г. на уровне 110,5 млрд руб., или примерно $1,7 млрд, что соответствует предыдущему прогнозу компании.

Совет директоров Северстали рекомендовал дивиденды за 4К19 в размере 26,26 руб./акция (выше прогнозируемых ITI Capital 24,1 руб./акция), что соответствует дивидендной доходности на уровне ~2,8%. Дата закрытия реестра — 11 мая.

Норильский никель в 2019 г. увеличил выпуск металлов выше ранее прогнозируемых компанией уровней. Производство никеля увеличилось на 5% г/г, до 228,7 тыс. т (прогноз Норильского никеля: 220-225 тыс. т), благодаря росту производственной эффективности, оптимизации производственных процессов и постепенному выходу на проектную мощность Быстринского ГОКа. Выпуск меди увеличился до 499,1 тыс. т (+5% г/г) (прогноз Норильского никеля: 430-450 тыс. т). Выпуск палладия вырос до 2,9 тыс. т (+7% г/г), платины - до 702 т (+7% г/г).

Компания подтвердила прогнозы по добыче на 2020 г., представленные ранее на дне инвестора.

Выручка ретейлера О’кей увеличилась в 2019 г. до 163,15 млрд руб. (+3% г/г). Выручка сети дискаунтеров «Да!» в 2018 г. выросла на 31,7% г/г и составила 17,86 млрд руб. Сопоставимые продажи (LFL) по итогам 2019 г. прибавили 0,9% г/г благодаря росту среднего чека на 0,9%.

Объем консолидированной неаудированной выручки Обуви России за 2019 г. увеличился до 13,62 млрд руб. (+17,9% г/г). Общая сопоставимая выручка группы увеличилась на 5,2%. За 2019 г. чистый прирост магазинов составил 181 шт., в результате на 31.12.2019 розничная сеть насчитывала 908 магазинов против ранее прогнозируемых компанией 927 торговых точек. Общая торговая площадь собственных магазинов увеличилась на 15% г/г, до 61,9 тыс. кв. м. Портфель по услуге рассрочки платежа увеличился на 8,2% г/г, до 3,16 млрд руб., портфель по денежным займам составил 2,5 млрд руб. (+42,9% г/г).

Евраз сообщил о росте консолидированного производства стали в 2019 г. на 6,1% до 13,8 млн т, в основном благодаря увеличению объемов производства чугуна на Евраз ЗСМК, где в 2018 г. были проведены ремонтные работы, что по итогам прошлого года негативно повлияло на объемы производства стали. Объемы продаж за год выросли. Продажи полуфабрикатов увеличились на 22,8% до 5,8 млн т, продажи готовой продукции - на 2,4% до 7,66 млн т.

Производство рядового коксующегося угля в 2019 г. выросло на 8,1%, до 26,14 млн т, продажи коксующегося угля остались на уровне прошлого года, 11 млн т. В 1К20 группа ожидает незначительного увеличения объемов производства чугуна после завершения капитального ремонта доменной печи # 5. Также объемы производства на Евраз КГОК могут вырасти после снижения спроса в ноябре и декабре.

В 1К20 сталелитейные мощности компании в Канаде могут оказаться близкими к полному использованию с увеличением выпуска сырой стали на 10-15% кв/кв. Объемы продаж труб в Канаде могут сократиться примерно на 5-10% кв/кв. Ожидается, что динамика продаж плоского проката будет улучшаться ввиду сезонного роста в 1К20.

Объем производства удобрений Фосагро в 2019 г. вырос на 6,1% г/г, до 9,5 млн т, что было обеспечено высоким спросом и продажами. Объем продаж в 2019 г. был на уровне производства - 9,5 млн т, +7,1% г/г.

Наибольший рост производства и продаж оказался в сегментах фосфорсодержащих удобрений NPS и PKS: на 53,6% и 38,9% соответственно.

Генеральный директор Фосагро Андрей Гурьев сообщил, что Фосагро может пожертвовать экспортом удобрений ради внутреннего рынка. Компания прогнозирует рост спроса в России на 5–10%, что значительно выше среднемирового роста на 1%.

Цены на фосфорсодержащую продукцию (доля в выручке Фосагро от продаж которой по итогам 3К19 составила 81%) в России на 3% больше, чем на внешних рынках. Однако цены на наиболее потребляемые минеральные азотные удобрения (доля в выручке Фосагро от продаж которой по итогам 3К19 составила 15%) на 24% ниже, чем на внешних рынках. Таким образом, данная новость может негативно отразиться на финансовых результатах Фосагро, однако эффект будет ограниченным (2-3% от выручки). Мы считаем новость нейтральной для бумаг компании.

Акрон опубликовал операционные результаты за 2019 г. Общий выпуск продукции по группе минеральных удобрений сократился до 6,1 млн т (-1,7% г/г). Наибольшее снижение наблюдалось у сложных удобрений, на 19,6%, до 2,03 млн т, производство аммиака сократилось на 1,3% г/г, до 2,58 млн т, производство азотных удобрений увеличилось на 16,5% г/г, до 4,9 млн т. Средние индикативные цены по всем продуктам Акрона, кроме аммиачной селитры, снизились, в т.ч. цены на аммиак и КАС - на 18,3% и 16,7% соответственно.

ОГК-2 отчиталась о выработке электроэнергии в 2019 г. на уровне 54,7 млрд кВт ч (-7% г/г), что связано с оптимизацией производственной деятельности, в частности стратегией снижения выработки электроэнергии неэффективным оборудованием. Отпуск тепловой энергии с коллекторов ТЭС составил 6,647 млн Гкал, (-5% г/г) ввиду более высокой температурой наружного воздуха в отчетный период. Доля выработки на энергоблоках, введенных в рамках договоров о предоставлении мощности (ДПМ), в общем объеме производства увеличилась на 3 п.п., до 26,5%.

Группа М.Видео — Эльдорадо опубликовала операционные результаты за 2019 г., в соответствии с которыми группа увеличила продажи на 3,8% г/г, до 437,5 млрд руб. (с НДС), что выше прогнозируемых ранее компанией 380 млрд руб. Общие онлайн-продажи компании выросли на 70,2% г/г, до 144,0 млрд руб. (с НДС). Доля общих онлайн-продаж в продажах группы составила 32,9%. Продажи сопоставимых магазинов (LFL) по группе снизились на 5,5% г/г. Группа расширила сеть на 97 новых магазинов, до 1 038 шт. на 31 декабря 2019 г.

ТГК-1 отчитался о слабых операционных результатах за 2019 г., показав сокращение объёмов производства электроэнергии на 3,6% г/г, до 28,25 млрд кВт ч. С учётом Мурманской ТЭЦ результат составил 28,27 млрд кВт ч. Объём отпуска тепловой энергии с коллекторов ТГК-1, включая Мурманской ТЭЦ, также уменьшился - на 2,9% г/г, до 24,2 млн Гкал.

Сопоставимая выработка электроэнергии на тепловых электростанциях компании уменьшилась на 0,6%. Производство электроэнергии гидроэлектростанциями снизилось на 8,9% из-за низкой водности в регионах деятельности компании на протяжении всего отчетного периода.

Юнипро сообщил о сохранении выработки электроэнергии по итогам 2019 г. примерно на уровне 2018 г.: 46,4 млрд кВт.ч. В частности, объемы генерации на Сургутской ГРЭС-2 составили 30,2 млрд кВт.ч (-0,8 % г/г). Производство электроэнергии на Березовской ГРЭС выросло относительно 2018 г. на 18 %. Производство тепловой энергии составило 2052,7 тыс. Гкал (-7% по сравнению с показателями 2018 г.). Снижение обусловлено погодными условиями.

Полюс отчитался о сильных операционных результатах за 2019 г., увеличив производство золота на 16% кв/кв, до 2 841 тыс. унций. Объем производства за 2019 г. достиг 2,85 млн унций, что на 1,5% превышает официальный прогноз компании на 2019 г. — 2,8 млн унций.

Расчетная выручка от продаж золота увеличилась на 38%, до $3,97 млрд при расчетной средневзвешенной цене реализации золота $1 403/унция ($1 265/унция по итогам 2018 г.).

Компания сохранила прогноз по объему производства в 2020 г. на уровне примерно 2,8 млн унций золота.

Совет директоров Полиметалла принял решение выплатить специальный дивиденд в размере $0,2/акция, что соответствует дивидендной доходности на уровне ~1,2%. Дата закрытия реестра — 14 февраля.

Группа Эталон сообщила, что Московская биржа утвердила листинг глобальных депозитарных расписок компании (ISIN US29760G1031) и включение ценных бумаг в котировальный список первого уровня.

Первый торговый день для ГДР Эталон Групп запланирован на 3 февраля 2020 г. Котировка и расчеты будут в российских рублях.

Группа Эталон подтвердила намерения выплачивать дивиденды на уровне 40-70% от чистой прибыли по МСФО, и внесла корректировку в дивидендную политику, в соответствии с которой сумма дивидендов должна составлять не менее 12 руб./акция, что может соответствовать дивидендной доходности на уровне ~10% по текущим ценам бумаг компании (по итогам 2018 г. дивиденд составил $0,19/акция или 11,95 руб./акция, с дивидендной доходностью на уровне ~10%). Данный шаг был сделан компанией с целью снятия риска снижения дивидендных выплат ввиду предстоящей волатильности чистой прибыли из-за приобретения Лидер-Инвеста. Группа Эталон планирует запустить обратный выкуп 10% акционерного капитала компании в конце 1К20.

Лукойл разрабатывает новую стратегию, согласно которой за 10 лет инвестиции могут превысить $100 млрд, в первую очередь в России, сообщает Прайм. В 2018 г. объем инвестиций предполагался на уровне $80 млрд за 10 лет при условии стоимости нефти на уровне $50/барр.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба