5 февраля 2020 LiteForex Демиденко Дмитрий

Коронавирус может отложить идею ралли EUR/USD к 1,16 в долгий ящик

Как быстро меняются декорации на финансовых рынках! В начале 2020 инвесторы были воодушевлены подписанием торговой сделки США и Китая, индекс MSCI мировых акций подрос на 3% к концу первой недели января, и даже конфликт на Ближнем Востоке не испугал поклонников рискованных активов. Американские облигации выглядели еще лучше. Инверсия кривой доходности была благополучно забыта, о рецессии никто не вспоминал. Напротив, все хвалили ФРС за ее превентивный цикл монетарной экспансии. С приходом коронавируса все перевернулось с ног на голову.

Вроде бы и эпидемия, судя по проценту смертности, не так опасна как предыдущие, однако глобализация и рост доли Китая в мировом ВВП со времен пандемии-2003 с 4% до 17% сеют панику на рынках. Эксперты Bloomberg снижают прогноз экономического роста Поднебесной с 5,9% до 4,5%, Barclays (LON:BARC), Oxford Economics и UBS и вовсе видят его ниже 4%, китайские PMI падают, а экономический советник президента США Ларри Кудлоу утверждает, что бум от роста американского экспорта может быть отложен из-за коронавируса. Вероятнее всего, Пекин получит отсрочку при исполнении обязательств по увеличению закупок сельскохозяйственной продукции из Штатов.

Очередная инверсия кривой доходности, при помощи которой были предсказаны спады экономики США, заставляет срочный рынок говорить о 50-процентной вероятности двух актов монетарной экспансии ФРС в 2020. S&P 500 развивает коррекцию, а спрос на активы-убежища и сильная американская статистика поддерживают гринбэк.

Динамика кривой доходности США

Таким образом, декорации изменились, но заставит ли коронавирус инвесторов отказаться от идеи долгосрочных лонгов по EUR/USD, основанной на ускорении экономики еврозоны благодаря прекращению огня в торговой войне США и Китая и одновременном замедлении ВВП США из-за Boeing (NYSE:BA)? Судя по последнему опросу экспертов Reuters, которые прогнозируют укрепление евро по отношению к доллару на 4% к концу 2020 – нет. Судя по снижению основной валютной пары к основанию 10-й фигуры – да.

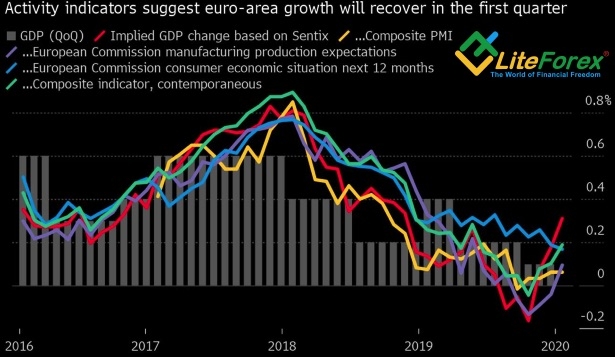

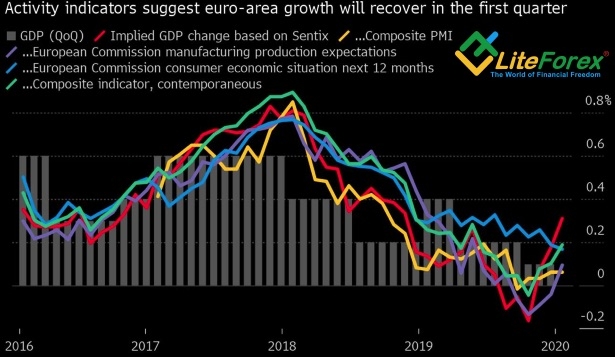

Динамика ВВП еврозоны и опережающих индикаторов

Самое интересное – что коронавирус закрыл рот Дональду Трампу, который до этого был намерен развязать торговую войну с ЕС. Президент США понимает, что его активность в этом вопросе привяжет еще одну гирю к ногам американского рынка акций. Не самая хорошая новость в преддверии выборов. Попытка ослабить гринбэк при помощи внедрения механизма жалоб компаний из Штатов на конкурентную девальвацию выглядит жалкой. Вашингтон получил право вводить пошлины даже в отношении тех стран, которые не включены в черный список валютных манипуляторов, однако, как показывает недавняя история, тарифы приводят к укреплению доллара, а не наоборот.

Смена декораций на Forex существенно ухудшила настроение «быков» по EUR/USD. Стремительный рост пары на исходе января вернул к ним надежду, однако ее неспособность прорываться выше 1,11 стала признаком слабости покупателей. Им остается надеяться лишь на разочаровывающую статистику по рынку труда США и пытаться вернуть котировки выше 1,105.

Как быстро меняются декорации на финансовых рынках! В начале 2020 инвесторы были воодушевлены подписанием торговой сделки США и Китая, индекс MSCI мировых акций подрос на 3% к концу первой недели января, и даже конфликт на Ближнем Востоке не испугал поклонников рискованных активов. Американские облигации выглядели еще лучше. Инверсия кривой доходности была благополучно забыта, о рецессии никто не вспоминал. Напротив, все хвалили ФРС за ее превентивный цикл монетарной экспансии. С приходом коронавируса все перевернулось с ног на голову.

Вроде бы и эпидемия, судя по проценту смертности, не так опасна как предыдущие, однако глобализация и рост доли Китая в мировом ВВП со времен пандемии-2003 с 4% до 17% сеют панику на рынках. Эксперты Bloomberg снижают прогноз экономического роста Поднебесной с 5,9% до 4,5%, Barclays (LON:BARC), Oxford Economics и UBS и вовсе видят его ниже 4%, китайские PMI падают, а экономический советник президента США Ларри Кудлоу утверждает, что бум от роста американского экспорта может быть отложен из-за коронавируса. Вероятнее всего, Пекин получит отсрочку при исполнении обязательств по увеличению закупок сельскохозяйственной продукции из Штатов.

Очередная инверсия кривой доходности, при помощи которой были предсказаны спады экономики США, заставляет срочный рынок говорить о 50-процентной вероятности двух актов монетарной экспансии ФРС в 2020. S&P 500 развивает коррекцию, а спрос на активы-убежища и сильная американская статистика поддерживают гринбэк.

Динамика кривой доходности США

Таким образом, декорации изменились, но заставит ли коронавирус инвесторов отказаться от идеи долгосрочных лонгов по EUR/USD, основанной на ускорении экономики еврозоны благодаря прекращению огня в торговой войне США и Китая и одновременном замедлении ВВП США из-за Boeing (NYSE:BA)? Судя по последнему опросу экспертов Reuters, которые прогнозируют укрепление евро по отношению к доллару на 4% к концу 2020 – нет. Судя по снижению основной валютной пары к основанию 10-й фигуры – да.

Динамика ВВП еврозоны и опережающих индикаторов

Самое интересное – что коронавирус закрыл рот Дональду Трампу, который до этого был намерен развязать торговую войну с ЕС. Президент США понимает, что его активность в этом вопросе привяжет еще одну гирю к ногам американского рынка акций. Не самая хорошая новость в преддверии выборов. Попытка ослабить гринбэк при помощи внедрения механизма жалоб компаний из Штатов на конкурентную девальвацию выглядит жалкой. Вашингтон получил право вводить пошлины даже в отношении тех стран, которые не включены в черный список валютных манипуляторов, однако, как показывает недавняя история, тарифы приводят к укреплению доллара, а не наоборот.

Смена декораций на Forex существенно ухудшила настроение «быков» по EUR/USD. Стремительный рост пары на исходе января вернул к ним надежду, однако ее неспособность прорываться выше 1,11 стала признаком слабости покупателей. Им остается надеяться лишь на разочаровывающую статистику по рынку труда США и пытаться вернуть котировки выше 1,105.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба