10 февраля 2020 Trade Like A Pro Петров Иван

Хотелось бы затронуть тему парного трейдинга, популярного на Форекс среди новичков. Многие из них замечают синхронное (одинаковое) движение валютных пар, быстро соображая про возможность заработать на расхождениях таких движений.

В этом случае прибыль приносит тактика шорта одного актива и одновременное занятие позиции лонг на другом инструменте при положительной корреляции или однонаправленные сделки при отрицательной. Поэтому стратегия получила название парного трейдинга, хотя в случае с валютами две сделки можно заменить одной, торгуя кросс-пары.

На многих ресурсах описана опасность парного трейдинга или квазиарбитража, но в каждом правиле всегда есть исключения. На валютном рынке Форекс есть человек, торгующий эту стратегию с доказанной прибылью. Не обладая и не стремясь к познанию тонкостей науки трейдинга, он обрел сотни тысяч последователей, попал в деловую прессу и удостоился статьи в Википедии.

Давайте посмотрим как торгует знаменитый трейдер CIS из Японии и разберем его стратегию трейдинга комбинации USDJPY и индекса Nikkei 225.

Простые правила поиска расхождений и ожидания схождений привлекательны тем, что не требуют обширных знаний теории, сложных торговых систем, фундаментального и технического анализа. Достаточно визуального наблюдения за графиками и определения некоего порога расхождений для сделок.

Опытные трейдеры знают, что динамика курсов может разойтись до тысячи пунктов, принося двойной убыток по каждой открытой позиции, и никогда не сойтись. В конечном итоге всех любителей парного трейдинга на валютах вполне может ждать слив.

Такое развитие событий предопределено заранее, достаточно взглянуть на коэффициент корреляции, указывающий на способность котировок одного инструмента повторять движение котировок другого. Он определяется в значениях от 0 до 1, то есть 100% взаимосвязи, где 70% уже «пророчит потенциальный слив» при парном трейдинге.

Как торговля на Форекс без опыта и знаний принесла трейдеру из Японии миллионы долларов

В 2015 году журналист Bloomberg отправился в Японию на встречу с владельцем твиттер-аккаунта @cissan_9984. Известное деловое издание наблюдало за ним с 2013 года, отмечая постоянный рост числа подписчиков-трейдеров, достигшего на тот момент нескольких десятков тысяч, и поток благодарных отзывов за публичные сделки.

К тому времени 36-летний молодой человек, скрывавшийся за псевдонимом CIS, обрел широкую известность на национальных трейдинговых ресурсах провокационными постами, выставляя напоказ почти полное отсутствие знаний при успешных внутридневных и среднесрочных спекуляциях фьючерсами валют JPY, EUR и индексов Nikkei 225, S&P500, при этом прогнозируя рынок лучше многих аналитиков.

Благодаря активному, почти круглосуточному общению CIS в соцсетях можно было видеть, что день трейдера в основном занимали видеоигры и карты, в перерывах между которыми шли сделки на Форекс и фондовом рынке.

Мировая известность к трейдеру пришла в 2015 году, когда на обвале рынков он сумел заработать десятки миллионов долларов за срок чуть больше недели. Профит принесли сделки в обе стороны: в середине августа CIS продавал фьючерсы Nikkei 225, после 21 августа открыл реверсную позицию, активно набирая лонги, успев заработать на панике распродаж, купить на дне и заработать на отскоке.

Журналист Bloomberg написал статью по этому поводу, которая разошлась миллионами репостов по всему миру, CIS предъявил в доказательство успеха выписки брокера на $186 млн, заработанных в трейдинге.

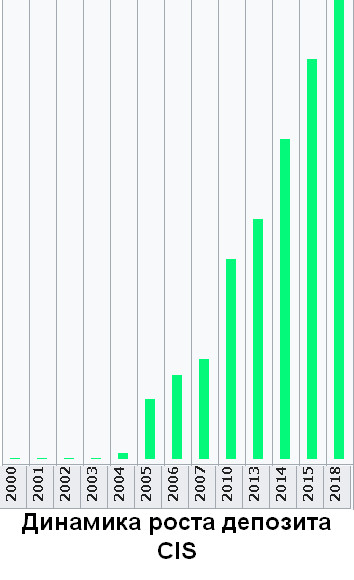

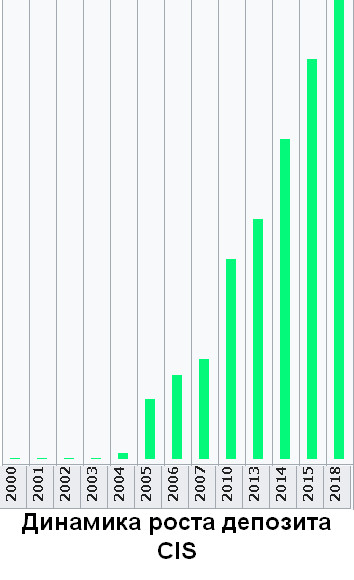

Трейдер воплотил мечту многих людей, которые приходят на рынок Форекс за легкими деньгами, не потратив ни дня на обучение трейдингу и ежегодно увеличивая сумму торгового счета. Стартовав с балансом в 1 млн иен (почти 600 тысяч рублей), на конец 2018 года CIS имеет 23 млрд в национальной валюте или 2,1 млрд долларов США.

Статья изменила жизнь молодого человека – в 2015 году он жил на съемной квартире, не ходил дальше ближайших кафе и ресторанов, отдавая больше времени видеоиграм, чем трейдингу. После публикации Bloomberg и роста новых подписчиков в Твиттер до сотен тысяч он стал прислушиваться к советам сообщества, призывавших подумать о будущем.

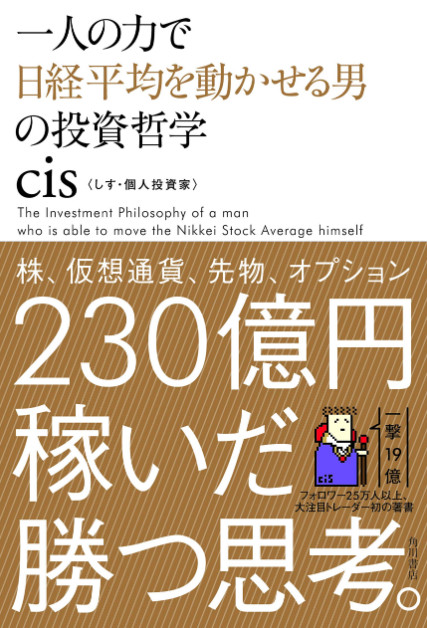

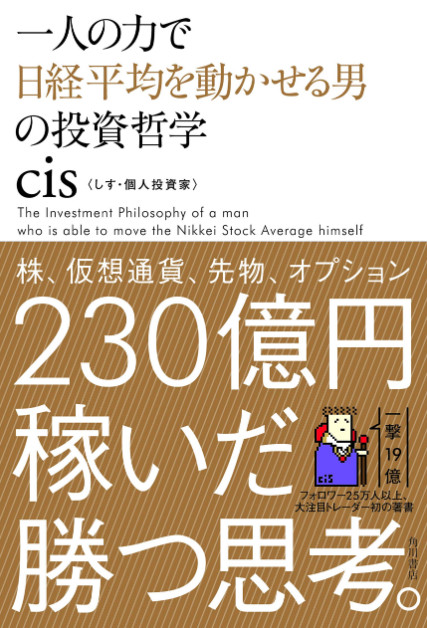

За три года CIS стал обладателем недвижимости, получал доходы с аренды, превратился в рантье – держателя облигаций – и написал книгу по инвестиционной философии.

Неизменным остался подход к стратегии заработка на рынках Форекс, ценных бумаг и (с недавнего времени) криптовалют. Абсолютно все прогнозы будущих движений и сделки он строит на основе парного трейдинга, правильно подбирая взаимосвязанные между собой инструменты.

Философия парного трейдинга в изложении CIS

По словам японского трейдера, тема валютных и биржевых спекуляций привлекла его еще во время обучения в Университете Хосей. Профессиональная игра в карты приучила CIS к наблюдательности и поиску закономерностей, а также помогла с риск-менеджментом – определением размера инвестиций в каждую сделку, так как стоп-лоссы в стратегии не предусматривались.

Наблюдая за фондовым рынком, трейдер увидел возможность прогноза движения акций с малой капитализацией с помощью наблюдений за «голубыми фишками». После сильного роста рынка CIS искал «отставшие» ценные бумаги в первом и втором эшелоне, которые входили в состав индекса Nikkei.

Как правило, покупки совершались трейдером после 3-5% разрыва (отставания) в росте; чтобы не ставить стопы, трейдер пользовался хеджированием и диверсификацией, продавая на равную покупкам сумму акции флагманов или фьючерс Nikkei, при этом «усредняя» покупки, инвестируя средства в другие отставшие акции первого или второго эшелона.

Потеря 70% депозита заставила CIS расширить количество торгуемых инструментов с целью большей диверсификации и улучшить качество прогнозов. В результате он вышел за рамки рынка акций, заметив взаимосвязь между курсом национальной валюты и Nikkei, прибавив к этому межиндексный арбитраж рынка Японии и США. После таких изменений трейдер не терял больше 40% депозита.

Стратегия валютно-индексного парного трейдинга

Платформа: Metatrader 4

Торговые инструменты: сочетание национальных индексов и валюты (кроме EURUSD, американских индексов и стран ЕС, исключая Великобританию)

Таймфрейм: от H1 до D1

Рекомендуемые брокеры: Alpari, RoboForex, TickMill

Трейдер CIS использует для прогноза движения валюты или индекса одну всем известную особенность: национальный фондовый рынок растет вместе с укреплением нацвалюты и падает при ее ослаблении.

Иена активно торгуется на международном рынке Форекс, имея негласный статус азиатской резервной валюты. Валютные спекулянты могут с опережением реагировать на негативные или позитивные события, которые с опозданием отыгрывает фондовый индекс Nikkei.

В такие моменты возникает расхождение динамики валюты и индекса, которое привлекает арбитражеров или инвесторов, разворачивающих курс, что можно использовать в качестве индикатора пивотных точек.

Определить зоны разворота помогает индикатор RSI по состоянию перекупленности или перепроданности инструментов. Рассмотрим подробней стратегию парного валютно-индексного трейдинга в связке Nikkei 225 против иены.

Торговые сигналы стратегии парного трейдинга национального фондового индекса и валюты

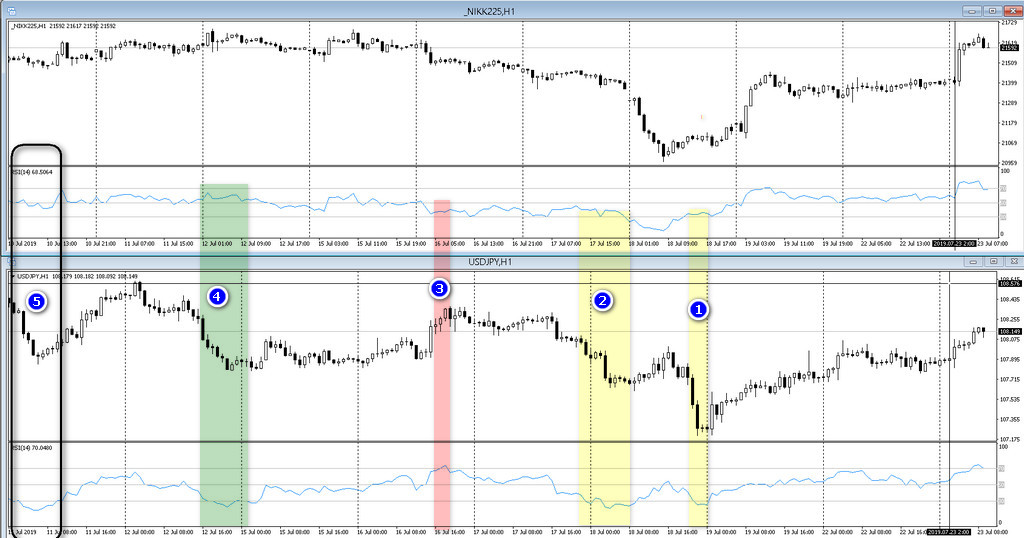

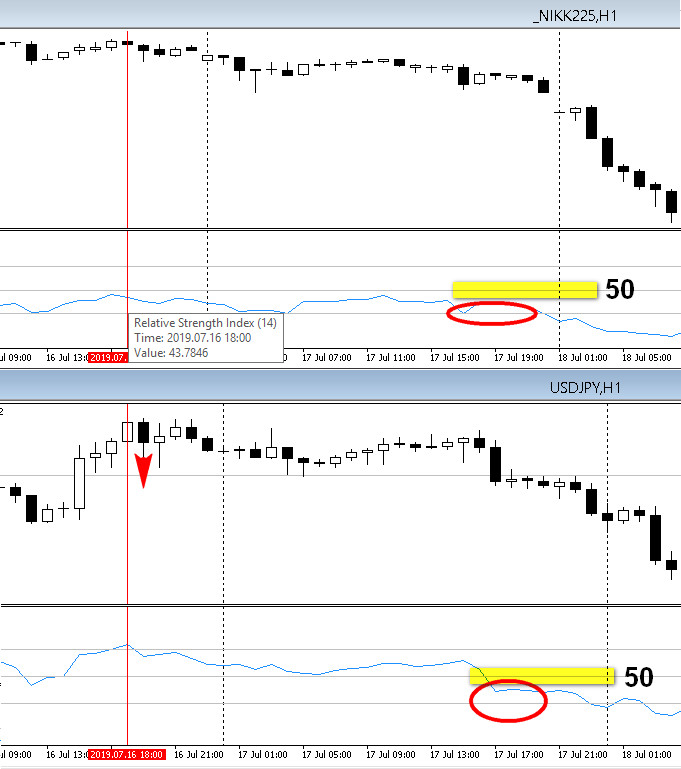

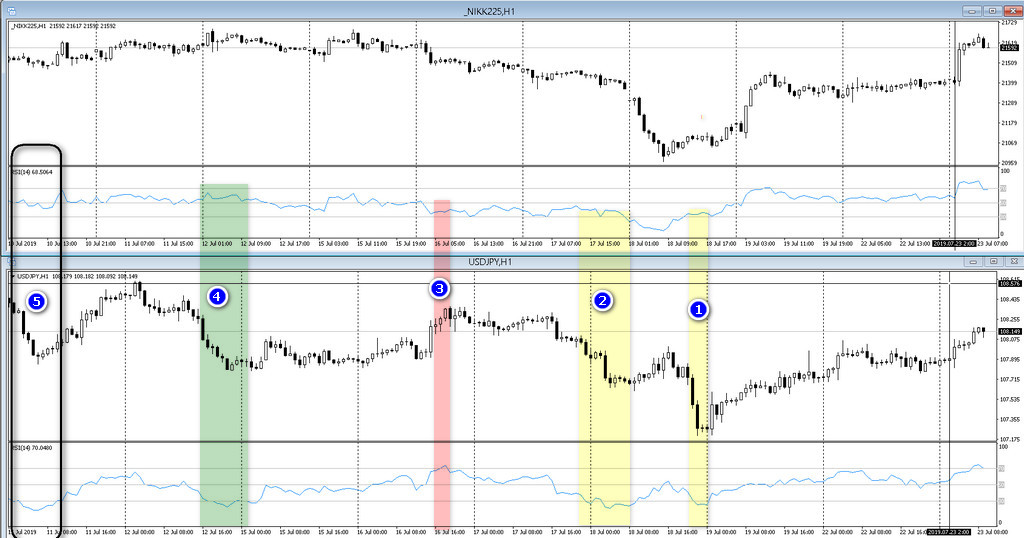

Совместим оба графика, выбрав таймфрейм H1, и отобразим на них осциллятор RSI с периодом 14 и уровнями 50, 70 и 30.

Учитывая обратную котировку пары USDJPY, сигнал на лонг образуется при:

RSI валюты опустился ниже 30;

RSI индекса больше значения 55.

В этом случае трейдер может:

Открыть сделку лонг USDJPY и удерживать ее до «выравнивания» индикаторов, пока оба RSI, сближаясь друг с другом, не примут значения выше 50 или наоборот – ниже 50, как это показано на рисунке выше. В этом случае потребуется страховка стоп-лоссом или стратегия усреднения;

Открыть одновременно лонг по валюте и шорт по контракту на разницу CFD на фьючерс Nikkei 225.

В последнем варианте трейдеру предварительно нужно будет учесть нюансы:

Выбора «ближайшего» фьючерса по дате экспирации;

Расхождение котировок фьючерса и индекса на старте и в конце торгов (бэквордация и контанго);

Подбора «равной лотности» по двум инструментам, сравнивая стоимость пипсов и учитывая ограничения плеча на контракт CFD.

Если индикатор RSI валютной пары USDJPY находится выше уровня 70, можно открыть шорт, при условии нахождения в этот момент кривой осциллятора на графике индекса Nikkei ниже 50.

Примеры использования индекса Nikkei как индикатора сделок по паре USDJPY

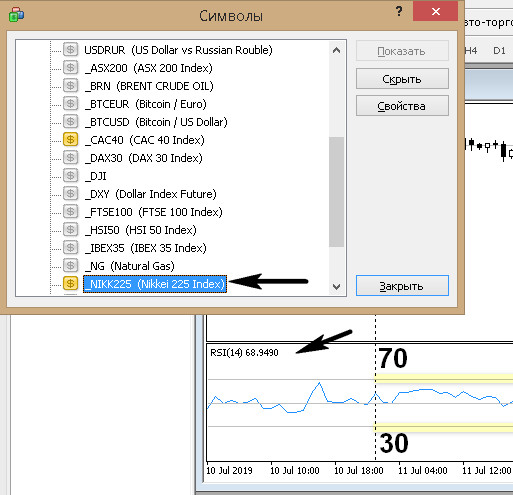

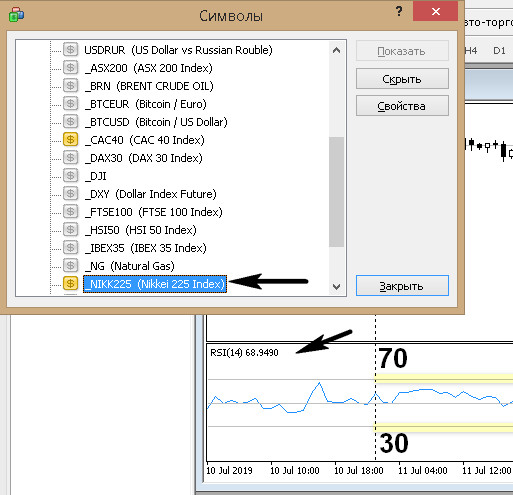

В терминале MT4 присутствует неторговый инструмент – индекс Nikkei, который можно добавить через список инструментов в таблицу, после чего открыть график с часовыми свечами и установить на него RSI с периодом 14 и уровнями 70 и 30.

Проведем аналогичные действия с валютной парой USDJPY, расположив ее график под графиком Nikkei и совместив часовые свечи.

Использование Nikkei в качестве индикатора позволяет сконцентрировать внимание только на зонах перекупленности (<70) и перепроданности (>30) валютной пары.

На рисунке выше рассмотрены пять примеров таких сигналов на USDJPY. Сопоставляя эти зоны перекупленности и перепроданности с текущими значениями RSI на Nikkei, мы увидим, что случаи (1) и (2) пройдут без сделок, в третьем случае пару следует продать, в четвертом – купить. Пятый – сложный случай, при котором условия для сделки возникают уже после того, как сигнал был «забракован».

Рассмотрим каждый случай более подробно.

Во второй половине июля иена на часовом графике укрепилась до условий перепроданности RSI<30. Рост стоимости валюты негативно сказался на фондовом рынке, который на тот момент упал и находился в состоянии флэта.

Взаимосвязанность валюты и Nikkei привела к тому, что оба RSI находились <50 даже на момент выхода индикатора на валюте из зоны перепроданности. По правилам стратегии (RSI валюты <30, RSI индекса >55) в этом случае отсутствуют условия для сделки.

Аналогичная ситуация сложилась несколькими часами ранее: валюта и фондовый рынок синхронно вошли в состояние перепроданности. Расхождения динамики RSI двух инструментов нет, поэтому игнорируем перепроданность валюты.

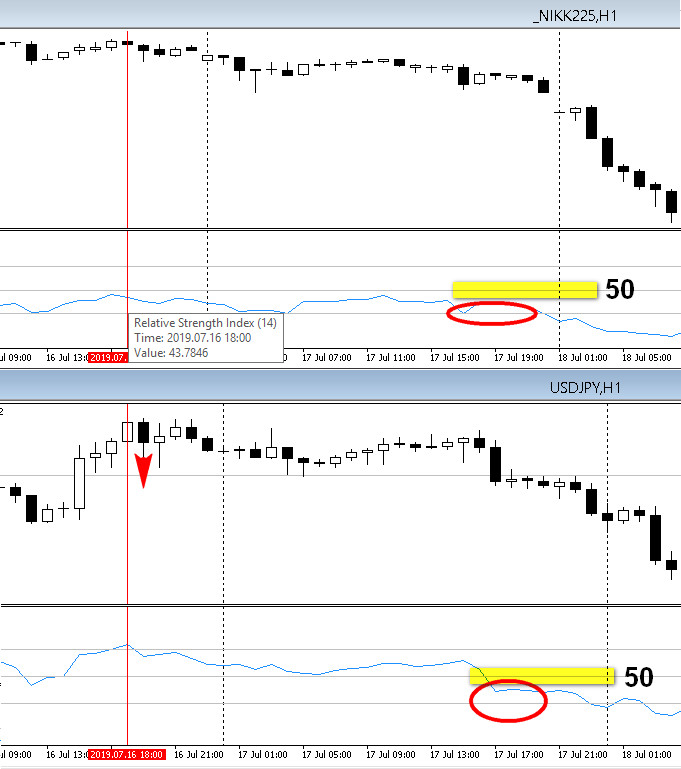

В третьем примере тенденции ослабления иены, выраженные в росте пары USDJPY, разошлись с динамикой рынка акций. Как видно из рисунка ниже, RSI валюты пересек 70, но RSI индекса Nikkei в этот момент был равен 43. Условия входа соблюдены – продаем пару при первом возврате индикатора ниже 70.

Позиция удерживается до конца следующего дня, фиксация профита определяется одновременным наблюдением за положением двух индикаторов. Как видно из рисунка, RSI валюты при падении перемещается ниже 50. Там же находится кривая RSI индекса Nikkei.

В этом случае пропадает расхождение динамики валюты и индекса, которое явилось поводом для сделки, поэтому прибыль лучше зафиксировать.

В четвертом примере первый сигнал на покупку оказался ложным, обратите внимание на рисунок ниже: кривая RSI слабо пробивает уровень 30 в 1 час ночи, линия RSI индикатора при этом выше 55, но на выходе USDJPY из зоны перепроданности сигнал RSI индекса пропадает, снижаясь к 50.

Он снова появляется на утро другого дня при выходе из зоны перепроданности RSI графика Nikkei выше 55, что приводит трейдера к сделке. Она удерживается до выравнивания кривых, на этот раз снижение рынка акций допускает RSI в зону ниже 50.

Отсроченная сделка, рассмотренная выше – частое явление, рынок может подолгу пребывать в экстремальных состояниях выше 70 и ниже 30 при сильном тренде. За это время второй сигнальный индикатор может «дойти» до нужных значений.

Заключение

Связь валют и национальных индексов фундаментальна, так как оба инструмента отображают экономическую ситуацию в стране и напрямую зависят от действий Центробанка. Это надежно гарантирует, что в конечном итоге оба параметра избавятся от кратковременных расхождений тренда благодаря действиям арбитражников или под влиянием валютных интервенций Регулятора.

Стратегия дана в общих чертах, так как ее создатель не раскрывает тактических секретов и точных настроек индикаторов и до конца не рассказывает, какие еще показатели использует в трейдинге. Но даже такой простой подход позволил трейдеру CIS занимать позиции на втором по значимости фондовом рынке мира.

В собственной книге автор хвастается, что может твитами влиять на тренды Nikkei, имея безусловный авторитет среди 400 тысяч подписчиков, которые готовы копировать сделки трейдера. Однако стратегия не предполагает сложности исполнения, ставя только вопрос частоты сделок, но он решается с помощью расширения линейки инструментов.

В этом случае прибыль приносит тактика шорта одного актива и одновременное занятие позиции лонг на другом инструменте при положительной корреляции или однонаправленные сделки при отрицательной. Поэтому стратегия получила название парного трейдинга, хотя в случае с валютами две сделки можно заменить одной, торгуя кросс-пары.

На многих ресурсах описана опасность парного трейдинга или квазиарбитража, но в каждом правиле всегда есть исключения. На валютном рынке Форекс есть человек, торгующий эту стратегию с доказанной прибылью. Не обладая и не стремясь к познанию тонкостей науки трейдинга, он обрел сотни тысяч последователей, попал в деловую прессу и удостоился статьи в Википедии.

Давайте посмотрим как торгует знаменитый трейдер CIS из Японии и разберем его стратегию трейдинга комбинации USDJPY и индекса Nikkei 225.

Простые правила поиска расхождений и ожидания схождений привлекательны тем, что не требуют обширных знаний теории, сложных торговых систем, фундаментального и технического анализа. Достаточно визуального наблюдения за графиками и определения некоего порога расхождений для сделок.

Опытные трейдеры знают, что динамика курсов может разойтись до тысячи пунктов, принося двойной убыток по каждой открытой позиции, и никогда не сойтись. В конечном итоге всех любителей парного трейдинга на валютах вполне может ждать слив.

Такое развитие событий предопределено заранее, достаточно взглянуть на коэффициент корреляции, указывающий на способность котировок одного инструмента повторять движение котировок другого. Он определяется в значениях от 0 до 1, то есть 100% взаимосвязи, где 70% уже «пророчит потенциальный слив» при парном трейдинге.

Как торговля на Форекс без опыта и знаний принесла трейдеру из Японии миллионы долларов

В 2015 году журналист Bloomberg отправился в Японию на встречу с владельцем твиттер-аккаунта @cissan_9984. Известное деловое издание наблюдало за ним с 2013 года, отмечая постоянный рост числа подписчиков-трейдеров, достигшего на тот момент нескольких десятков тысяч, и поток благодарных отзывов за публичные сделки.

К тому времени 36-летний молодой человек, скрывавшийся за псевдонимом CIS, обрел широкую известность на национальных трейдинговых ресурсах провокационными постами, выставляя напоказ почти полное отсутствие знаний при успешных внутридневных и среднесрочных спекуляциях фьючерсами валют JPY, EUR и индексов Nikkei 225, S&P500, при этом прогнозируя рынок лучше многих аналитиков.

Благодаря активному, почти круглосуточному общению CIS в соцсетях можно было видеть, что день трейдера в основном занимали видеоигры и карты, в перерывах между которыми шли сделки на Форекс и фондовом рынке.

Мировая известность к трейдеру пришла в 2015 году, когда на обвале рынков он сумел заработать десятки миллионов долларов за срок чуть больше недели. Профит принесли сделки в обе стороны: в середине августа CIS продавал фьючерсы Nikkei 225, после 21 августа открыл реверсную позицию, активно набирая лонги, успев заработать на панике распродаж, купить на дне и заработать на отскоке.

Журналист Bloomberg написал статью по этому поводу, которая разошлась миллионами репостов по всему миру, CIS предъявил в доказательство успеха выписки брокера на $186 млн, заработанных в трейдинге.

Трейдер воплотил мечту многих людей, которые приходят на рынок Форекс за легкими деньгами, не потратив ни дня на обучение трейдингу и ежегодно увеличивая сумму торгового счета. Стартовав с балансом в 1 млн иен (почти 600 тысяч рублей), на конец 2018 года CIS имеет 23 млрд в национальной валюте или 2,1 млрд долларов США.

Статья изменила жизнь молодого человека – в 2015 году он жил на съемной квартире, не ходил дальше ближайших кафе и ресторанов, отдавая больше времени видеоиграм, чем трейдингу. После публикации Bloomberg и роста новых подписчиков в Твиттер до сотен тысяч он стал прислушиваться к советам сообщества, призывавших подумать о будущем.

За три года CIS стал обладателем недвижимости, получал доходы с аренды, превратился в рантье – держателя облигаций – и написал книгу по инвестиционной философии.

Неизменным остался подход к стратегии заработка на рынках Форекс, ценных бумаг и (с недавнего времени) криптовалют. Абсолютно все прогнозы будущих движений и сделки он строит на основе парного трейдинга, правильно подбирая взаимосвязанные между собой инструменты.

Философия парного трейдинга в изложении CIS

По словам японского трейдера, тема валютных и биржевых спекуляций привлекла его еще во время обучения в Университете Хосей. Профессиональная игра в карты приучила CIS к наблюдательности и поиску закономерностей, а также помогла с риск-менеджментом – определением размера инвестиций в каждую сделку, так как стоп-лоссы в стратегии не предусматривались.

Наблюдая за фондовым рынком, трейдер увидел возможность прогноза движения акций с малой капитализацией с помощью наблюдений за «голубыми фишками». После сильного роста рынка CIS искал «отставшие» ценные бумаги в первом и втором эшелоне, которые входили в состав индекса Nikkei.

Как правило, покупки совершались трейдером после 3-5% разрыва (отставания) в росте; чтобы не ставить стопы, трейдер пользовался хеджированием и диверсификацией, продавая на равную покупкам сумму акции флагманов или фьючерс Nikkei, при этом «усредняя» покупки, инвестируя средства в другие отставшие акции первого или второго эшелона.

Потеря 70% депозита заставила CIS расширить количество торгуемых инструментов с целью большей диверсификации и улучшить качество прогнозов. В результате он вышел за рамки рынка акций, заметив взаимосвязь между курсом национальной валюты и Nikkei, прибавив к этому межиндексный арбитраж рынка Японии и США. После таких изменений трейдер не терял больше 40% депозита.

Стратегия валютно-индексного парного трейдинга

Платформа: Metatrader 4

Торговые инструменты: сочетание национальных индексов и валюты (кроме EURUSD, американских индексов и стран ЕС, исключая Великобританию)

Таймфрейм: от H1 до D1

Рекомендуемые брокеры: Alpari, RoboForex, TickMill

Трейдер CIS использует для прогноза движения валюты или индекса одну всем известную особенность: национальный фондовый рынок растет вместе с укреплением нацвалюты и падает при ее ослаблении.

Иена активно торгуется на международном рынке Форекс, имея негласный статус азиатской резервной валюты. Валютные спекулянты могут с опережением реагировать на негативные или позитивные события, которые с опозданием отыгрывает фондовый индекс Nikkei.

В такие моменты возникает расхождение динамики валюты и индекса, которое привлекает арбитражеров или инвесторов, разворачивающих курс, что можно использовать в качестве индикатора пивотных точек.

Определить зоны разворота помогает индикатор RSI по состоянию перекупленности или перепроданности инструментов. Рассмотрим подробней стратегию парного валютно-индексного трейдинга в связке Nikkei 225 против иены.

Торговые сигналы стратегии парного трейдинга национального фондового индекса и валюты

Совместим оба графика, выбрав таймфрейм H1, и отобразим на них осциллятор RSI с периодом 14 и уровнями 50, 70 и 30.

Учитывая обратную котировку пары USDJPY, сигнал на лонг образуется при:

RSI валюты опустился ниже 30;

RSI индекса больше значения 55.

В этом случае трейдер может:

Открыть сделку лонг USDJPY и удерживать ее до «выравнивания» индикаторов, пока оба RSI, сближаясь друг с другом, не примут значения выше 50 или наоборот – ниже 50, как это показано на рисунке выше. В этом случае потребуется страховка стоп-лоссом или стратегия усреднения;

Открыть одновременно лонг по валюте и шорт по контракту на разницу CFD на фьючерс Nikkei 225.

В последнем варианте трейдеру предварительно нужно будет учесть нюансы:

Выбора «ближайшего» фьючерса по дате экспирации;

Расхождение котировок фьючерса и индекса на старте и в конце торгов (бэквордация и контанго);

Подбора «равной лотности» по двум инструментам, сравнивая стоимость пипсов и учитывая ограничения плеча на контракт CFD.

Если индикатор RSI валютной пары USDJPY находится выше уровня 70, можно открыть шорт, при условии нахождения в этот момент кривой осциллятора на графике индекса Nikkei ниже 50.

Примеры использования индекса Nikkei как индикатора сделок по паре USDJPY

В терминале MT4 присутствует неторговый инструмент – индекс Nikkei, который можно добавить через список инструментов в таблицу, после чего открыть график с часовыми свечами и установить на него RSI с периодом 14 и уровнями 70 и 30.

Проведем аналогичные действия с валютной парой USDJPY, расположив ее график под графиком Nikkei и совместив часовые свечи.

Использование Nikkei в качестве индикатора позволяет сконцентрировать внимание только на зонах перекупленности (<70) и перепроданности (>30) валютной пары.

На рисунке выше рассмотрены пять примеров таких сигналов на USDJPY. Сопоставляя эти зоны перекупленности и перепроданности с текущими значениями RSI на Nikkei, мы увидим, что случаи (1) и (2) пройдут без сделок, в третьем случае пару следует продать, в четвертом – купить. Пятый – сложный случай, при котором условия для сделки возникают уже после того, как сигнал был «забракован».

Рассмотрим каждый случай более подробно.

Во второй половине июля иена на часовом графике укрепилась до условий перепроданности RSI<30. Рост стоимости валюты негативно сказался на фондовом рынке, который на тот момент упал и находился в состоянии флэта.

Взаимосвязанность валюты и Nikkei привела к тому, что оба RSI находились <50 даже на момент выхода индикатора на валюте из зоны перепроданности. По правилам стратегии (RSI валюты <30, RSI индекса >55) в этом случае отсутствуют условия для сделки.

Аналогичная ситуация сложилась несколькими часами ранее: валюта и фондовый рынок синхронно вошли в состояние перепроданности. Расхождения динамики RSI двух инструментов нет, поэтому игнорируем перепроданность валюты.

В третьем примере тенденции ослабления иены, выраженные в росте пары USDJPY, разошлись с динамикой рынка акций. Как видно из рисунка ниже, RSI валюты пересек 70, но RSI индекса Nikkei в этот момент был равен 43. Условия входа соблюдены – продаем пару при первом возврате индикатора ниже 70.

Позиция удерживается до конца следующего дня, фиксация профита определяется одновременным наблюдением за положением двух индикаторов. Как видно из рисунка, RSI валюты при падении перемещается ниже 50. Там же находится кривая RSI индекса Nikkei.

В этом случае пропадает расхождение динамики валюты и индекса, которое явилось поводом для сделки, поэтому прибыль лучше зафиксировать.

В четвертом примере первый сигнал на покупку оказался ложным, обратите внимание на рисунок ниже: кривая RSI слабо пробивает уровень 30 в 1 час ночи, линия RSI индикатора при этом выше 55, но на выходе USDJPY из зоны перепроданности сигнал RSI индекса пропадает, снижаясь к 50.

Он снова появляется на утро другого дня при выходе из зоны перепроданности RSI графика Nikkei выше 55, что приводит трейдера к сделке. Она удерживается до выравнивания кривых, на этот раз снижение рынка акций допускает RSI в зону ниже 50.

Отсроченная сделка, рассмотренная выше – частое явление, рынок может подолгу пребывать в экстремальных состояниях выше 70 и ниже 30 при сильном тренде. За это время второй сигнальный индикатор может «дойти» до нужных значений.

Заключение

Связь валют и национальных индексов фундаментальна, так как оба инструмента отображают экономическую ситуацию в стране и напрямую зависят от действий Центробанка. Это надежно гарантирует, что в конечном итоге оба параметра избавятся от кратковременных расхождений тренда благодаря действиям арбитражников или под влиянием валютных интервенций Регулятора.

Стратегия дана в общих чертах, так как ее создатель не раскрывает тактических секретов и точных настроек индикаторов и до конца не рассказывает, какие еще показатели использует в трейдинге. Но даже такой простой подход позволил трейдеру CIS занимать позиции на втором по значимости фондовом рынке мира.

В собственной книге автор хвастается, что может твитами влиять на тренды Nikkei, имея безусловный авторитет среди 400 тысяч подписчиков, которые готовы копировать сделки трейдера. Однако стратегия не предполагает сложности исполнения, ставя только вопрос частоты сделок, но он решается с помощью расширения линейки инструментов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба