17 февраля 2020 ITI Capital

Рынки

В пятницу, 14 февраля, американские рынки закрылись незначительным ростом после публикации данных по розничным продажам в США. S&P 500 достиг 3380,16 п. (+0,18%), Nasdaq Composite прибавил 19,21 п. (+0,20%), DJIA закрылся небольшим снижением на уровне 29938,08 п. (-0,09%). Объем розничных продаж в январе вырос на 0,3% по сравнению с декабрем и совпал с ожиданиями аналитиков. Промышленное производство в США снизилось на 0,3% м/м. В понедельник американские фондовые рынки закрыты по случаю дня Вашингтона.

Представитель МИД КНР заявил, что влияние вируса на экономику будет краткосрочным. На данный момент количество зараженных превышает 69 тыс., смертей — 1,6 тыс.

Зафиксирован первый случай фатального исхода в Европе. Восьмидесятилетний китайский турист умер от коронавируса во Франции, согласно заявлению французского министра здравоохранения. На данный момент во Франции зафиксировано 12 случаев заражения.

Министерство финансов Китая в субботу, 15 февраля, выделило $1,15 млрд в виде субсидий для поддержки усилий местных властей по борьбе с эпидемией.

США заявили, что повысят пошлины на импорт крупных гражданских самолетов из ЕС с 10% до 15%. Данное решение вступает в силу 18 марта.

Основные фондовые индексы Европы в пятницу закрылись снижением из-за опасений по поводу влияния коронавируса на экономический рост. По данным Евростата, рост ВВП 19 стран еврозоны, по второй оценке, в четвертом квартале 2019 г. составил 0,1% в квартальном выражении и 0,9% — в годовом. При этом квартальный показатель совпал с прогнозом аналитиков, а годовой оказался несколько ниже ожиданий.

В пятницу в основном росли азиатские рынки, но рост также оказался незначительным из-за резкого увеличения числа зараженных. Такая динамика связана с изменением диагностики в провинции Хубэй. Росту способствовало снижение пошлин Китаем вдвое на американские товары на сумму в $75 млрд. ЦБ Китая влил в понедельник, 17 февраля, в финансовую систему $14 млрд через операции семидневного обратного репо. ВВП Японии за четвертый квартал 2019 г. снизился на 6,3% кв/кв и на 1,6% г/г. Промышленное производство выросло в стране на 1,2%.

МИД Китая отметил, что заключение второй сделки в рамках торгового соглашения с США сейчас не актуально, так как КНР для начала хочет увидеть реальные результаты по первой части.

Goldman Sachs снизил прогноз по цене нефти марки Brent на 2020 г. до $53/барр. В компании также считают, что спрос на нефть из Китая упадет на 4 млн б/с.

В фокусе сегодня

США: торги не проводятся по случаю дня Вашингтона

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи в пятницу снизился на 0,42%, до 3096 п., РТС — на 0,56%, до 1 534 п.

Рубль укрепился к доллару и евро до 63,55 руб. и 68,87 руб. соответственно.

Лидерами роста стали Распадская (+4,24%), О’кей (+2,42%), Ростелеком (ап +2,4%), Мечел (ап +2,23%), ОГК-2 ( +1,83%).

В число аутсайдеров вошли Veon (-7,54%), TCS Group (-2,68%), Яндекс (-2,47%), Магнит (-2,16%), АФК Система (-2,06%).

Цены на Brent утром в понедельник снижаются на 0,21%, до $57,2/барр.

Золото дешевеет на 0,1%, до $1582/унция. Доходность десятилетних казначейских облигаций США снижается на 0,02 п.п., до 1,588%.

Американские торговые площадки закрылись в пятницу разнонаправленно — Dow Jones снизился на 0,09%, S&P 500 повысился на 0,18%.

Базовый индекс розничных продаж в США в январе составил 0,3% м/м, что совпало с прогнозом.

Японский Nikkei снижается на 0,69%, китайский Shanghai повышается на 2,09%.

DXY снижается на 0,01%, S&P 500 futures повышается на 0,19%.

Новости

Яндекс опубликовал финансовые результаты за 4К19 и 2019 г., которые оказались ниже консенсус-прогноза.

Выручка компании в 4К19 составила 51,7 млрд руб. (+33% г/г; +15% кв./кв.), что оказалось на уровне ожиданий рынка. Скорректированная EBITDA составила 13,2 млрд руб. (+7% г/г; −5% кв./кв.), что практически соответствует консенсус-прогнозу. Скорректированная прибыль снизилась на 22% г/г и кв./кв., до 5,4 млрд руб., что ниже консенсус-прогноза за 13%.

YNDX RX: +0,14%

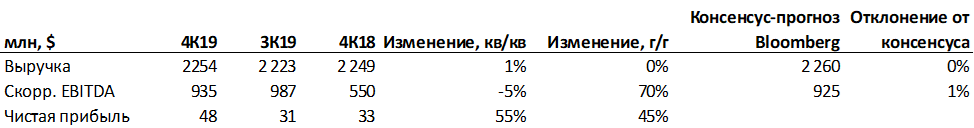

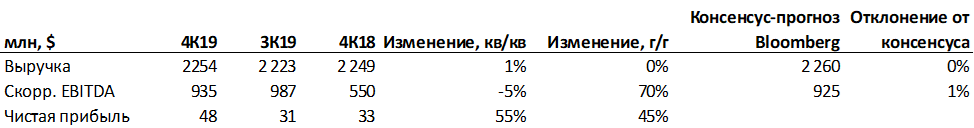

Veon представил финансовые результаты за 4К19 и весь 2019 г. Выручка и EBITDA оказались примерно на уровне консенсус-прогноза.

Выручка компании в 4К19 оказалась на уровне $2,25 млрд (0% г/г; +1% кв./кв.). EBITDA составила $0,9 млрд (+70% г/г; −5% кв./кв.). Чистая прибыль: $48 млн (+45% г/г; +55% кв./кв.).

Veon одобрил финальные дивиденды за 2019 г. в размере $0,15/акция (мы ожидали $0,16/акция), что соответствует ~6% доходности.

Компания прогнозирует рост выручки в 2020 г. На 1–3%, EBITDA — на 4-6%.

Veon меняет руководство. Урсула Бернс, возглавившая компанию в декабре 2018 г., покидает пост СЕО, сохраняя за собой позицию председателя совета директоров. С 1 марта компанию возглавят два со-СЕО: Серхи Эрреро и Каан Терзиоглу. За рынки России, Казахстана, Узбекистана, Киргизии и Грузии будет отвечать Терзиоглу, за новые продукты, партнерства, а также операции в Пакистане, Алжире, Бангладеш, Армении и Украине — Эрреро.

В пятницу, 14 февраля, американские рынки закрылись незначительным ростом после публикации данных по розничным продажам в США. S&P 500 достиг 3380,16 п. (+0,18%), Nasdaq Composite прибавил 19,21 п. (+0,20%), DJIA закрылся небольшим снижением на уровне 29938,08 п. (-0,09%). Объем розничных продаж в январе вырос на 0,3% по сравнению с декабрем и совпал с ожиданиями аналитиков. Промышленное производство в США снизилось на 0,3% м/м. В понедельник американские фондовые рынки закрыты по случаю дня Вашингтона.

Представитель МИД КНР заявил, что влияние вируса на экономику будет краткосрочным. На данный момент количество зараженных превышает 69 тыс., смертей — 1,6 тыс.

Зафиксирован первый случай фатального исхода в Европе. Восьмидесятилетний китайский турист умер от коронавируса во Франции, согласно заявлению французского министра здравоохранения. На данный момент во Франции зафиксировано 12 случаев заражения.

Министерство финансов Китая в субботу, 15 февраля, выделило $1,15 млрд в виде субсидий для поддержки усилий местных властей по борьбе с эпидемией.

США заявили, что повысят пошлины на импорт крупных гражданских самолетов из ЕС с 10% до 15%. Данное решение вступает в силу 18 марта.

Основные фондовые индексы Европы в пятницу закрылись снижением из-за опасений по поводу влияния коронавируса на экономический рост. По данным Евростата, рост ВВП 19 стран еврозоны, по второй оценке, в четвертом квартале 2019 г. составил 0,1% в квартальном выражении и 0,9% — в годовом. При этом квартальный показатель совпал с прогнозом аналитиков, а годовой оказался несколько ниже ожиданий.

В пятницу в основном росли азиатские рынки, но рост также оказался незначительным из-за резкого увеличения числа зараженных. Такая динамика связана с изменением диагностики в провинции Хубэй. Росту способствовало снижение пошлин Китаем вдвое на американские товары на сумму в $75 млрд. ЦБ Китая влил в понедельник, 17 февраля, в финансовую систему $14 млрд через операции семидневного обратного репо. ВВП Японии за четвертый квартал 2019 г. снизился на 6,3% кв/кв и на 1,6% г/г. Промышленное производство выросло в стране на 1,2%.

МИД Китая отметил, что заключение второй сделки в рамках торгового соглашения с США сейчас не актуально, так как КНР для начала хочет увидеть реальные результаты по первой части.

Goldman Sachs снизил прогноз по цене нефти марки Brent на 2020 г. до $53/барр. В компании также считают, что спрос на нефть из Китая упадет на 4 млн б/с.

В фокусе сегодня

США: торги не проводятся по случаю дня Вашингтона

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи в пятницу снизился на 0,42%, до 3096 п., РТС — на 0,56%, до 1 534 п.

Рубль укрепился к доллару и евро до 63,55 руб. и 68,87 руб. соответственно.

Лидерами роста стали Распадская (+4,24%), О’кей (+2,42%), Ростелеком (ап +2,4%), Мечел (ап +2,23%), ОГК-2 ( +1,83%).

В число аутсайдеров вошли Veon (-7,54%), TCS Group (-2,68%), Яндекс (-2,47%), Магнит (-2,16%), АФК Система (-2,06%).

Цены на Brent утром в понедельник снижаются на 0,21%, до $57,2/барр.

Золото дешевеет на 0,1%, до $1582/унция. Доходность десятилетних казначейских облигаций США снижается на 0,02 п.п., до 1,588%.

Американские торговые площадки закрылись в пятницу разнонаправленно — Dow Jones снизился на 0,09%, S&P 500 повысился на 0,18%.

Базовый индекс розничных продаж в США в январе составил 0,3% м/м, что совпало с прогнозом.

Японский Nikkei снижается на 0,69%, китайский Shanghai повышается на 2,09%.

DXY снижается на 0,01%, S&P 500 futures повышается на 0,19%.

Новости

Яндекс опубликовал финансовые результаты за 4К19 и 2019 г., которые оказались ниже консенсус-прогноза.

Выручка компании в 4К19 составила 51,7 млрд руб. (+33% г/г; +15% кв./кв.), что оказалось на уровне ожиданий рынка. Скорректированная EBITDA составила 13,2 млрд руб. (+7% г/г; −5% кв./кв.), что практически соответствует консенсус-прогнозу. Скорректированная прибыль снизилась на 22% г/г и кв./кв., до 5,4 млрд руб., что ниже консенсус-прогноза за 13%.

YNDX RX: +0,14%

Veon представил финансовые результаты за 4К19 и весь 2019 г. Выручка и EBITDA оказались примерно на уровне консенсус-прогноза.

Выручка компании в 4К19 оказалась на уровне $2,25 млрд (0% г/г; +1% кв./кв.). EBITDA составила $0,9 млрд (+70% г/г; −5% кв./кв.). Чистая прибыль: $48 млн (+45% г/г; +55% кв./кв.).

Veon одобрил финальные дивиденды за 2019 г. в размере $0,15/акция (мы ожидали $0,16/акция), что соответствует ~6% доходности.

Компания прогнозирует рост выручки в 2020 г. На 1–3%, EBITDA — на 4-6%.

Veon меняет руководство. Урсула Бернс, возглавившая компанию в декабре 2018 г., покидает пост СЕО, сохраняя за собой позицию председателя совета директоров. С 1 марта компанию возглавят два со-СЕО: Серхи Эрреро и Каан Терзиоглу. За рынки России, Казахстана, Узбекистана, Киргизии и Грузии будет отвечать Терзиоглу, за новые продукты, партнерства, а также операции в Пакистане, Алжире, Бангладеш, Армении и Украине — Эрреро.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба