28 февраля 2020 ITI Capital Луцко Искандер

Паника усугубляется из-за более активного распространения коронавируса по всему миру и переоценки экономических рисков.

Падение российского фондового рынка в феврале уже стало самым масштабным за всю историю торгов. В то же время частичную поддержку российскому рынку может оказать восстановление цен нефть, если 5-6 марта ОПЕК+ договорится о еще большем сокращении добычи.

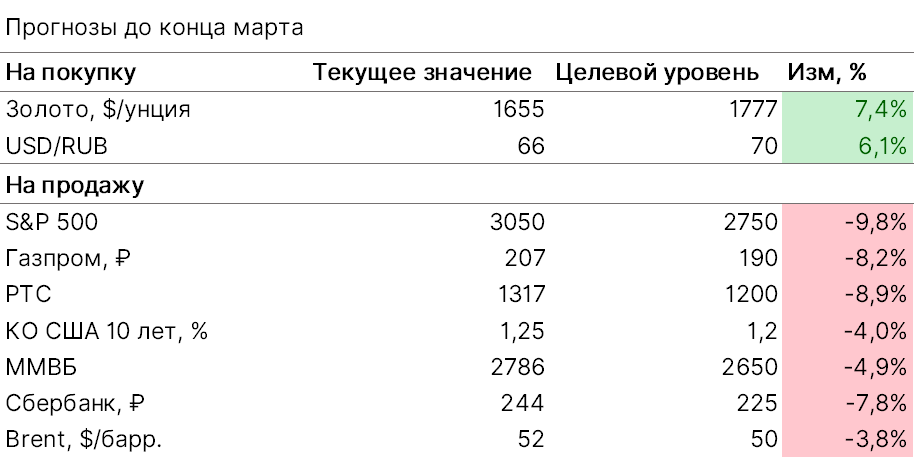

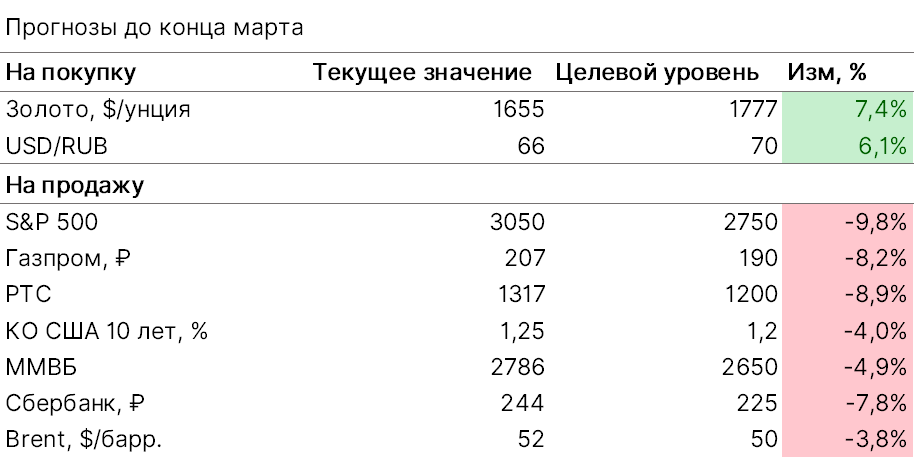

Изначальная стратегия на снижение рынка, которую мы представили в начале недели, оправдала себя, но темпы снижения превзошли ожидания, и мы пересмотрели наш прогноз и сейчас закладываем в него в большой степени повторение динамики четвертого квартала 2018 г.

В то же время рынок не может экспоненциально падать или расти, поэтому ждем консолидацию на текущих уровнях и, возможно, временного отскока перед падением. Сейчас основной белый лебедь — это вакцина против коронавируса.

Почему мы будем падать дальше? Потому что в марте и апреле по всему миру будут выходить экономические данные и отчетность за первый квартал. Как всегда рынок спасет глобальное количественное смягчение (QE), но не сейчас, а позже.

Во многом влияние на стоимость активов и экономику будет зависеть от длительности падения. Китайская экономика находится в изоляции с конца января, массовые продажи наблюдаются с 20 февраля 2020 г. По нашим оценкам, ситуация может сохраниться до конца марта и, возможно, в апреле с переменной динамикой (рост и опять падение).

Что это значит для рынков акций? Передышка перед последующим падением

Это значит, что S&P 500 до конца марта может снизиться примерно на 20%. За неделю индекс уже потерял 10,3%, следовательно, через некоторое время он сможет протестировать 2 700 п.

Наблюдаемые сейчас темпы снижения долго сохраняться не могут, поэтому будет консолидация и рост перед следующим падением, как это уже происходило в четвертом квартале

Ближайшие уровни сопротивления S&P 500: 3 043 п., 3 000 п., 2 893 п., 2 865 п. и 2 687 п. Следовательно, котировки многих IT-компаний США опустятся до минимальных значений октября 2019 г.

Следовательно, российский фондовый рынок опустится до минимума за октябрь 2019 г., и Газпром протестирует минимумы июля-августа 2019 г., снизившись до 190 руб.

Сбербанк может опуститься до 230 руб. и таким образом средняя цена за шесть месяцев в рамках оферты миноритариям опустится до 240 руб. и ниже вместо текущих 247 руб.

Что это значит для рынков облигаций? Более активные продажи

Рынок облигаций как правило реагирует на панику в последнюю очередь, и этот раз не стал исключением. Но мы уже наблюдаем инверсию кривой между КО США 6 месяцев и 10 лет. Давление только усилится, рынок облигаций, особенно высокодоходный рынок развивающихся стран (EM) был сильно перекуплен, как и рынок акций США, в отличие от рынков акций EM.

Пока снижение на длинной кривой Латинской Америки (ЛАТАМ) составляет порядка 2%, Украины — более 3%, на российском рынке — порядка 1,5-2%, и здесь, возможно, от большего снижения спасают более надежные чем в EM эмитенты и более высокая защищенность российской экономики, которая тоже даст трещину, если цены на нефть сохранятся на таких низких уровнях.

Валюта: Движение к 70 руб. за доллар

Российская валюта пока упала только на 6%, тогда как нефть подешевела уже на 22%.

Падение нефтяных котировок ниже $50/барр. станет для бюджета критическим и реакция рубля будет более стремительной, что безусловно скажется на ОФЗ и приведет к бегству нерезидентов в КО США и продажам валютных облигаций, которые пока еще держатся относительно других стран EM. Мы считаем, что при нефти $50-51/барр. справедливая стоимость валютной пары USDRUB — 67 и 70 при уровне цен на нефть $45/барр.

В бюджет на 2020 г. Минфин заложил нефтегазовые доходы на 7,472 трлн руб., профицит в 876 млрд руб., нефть Urals по $57,7/барр. и средний курс USDRUB в 65,1.

Сейчас цены на нефть Brent опустились до $50,52/барр., или $49/барр. за Urals, что означает снижение нефтегазовых доходов как минимум на 15-20% при условии повышенных расходов на социальные и нацпроекты согласно указам президента в начале года.

Бюджет России станет дефицитным (при условии, что расходы дополнительно не увеличатся), когда нефть Urals подешевеет еще на 18%, до $40/барр.

Инверсия кривой и золото

-137.png)

Падение российского фондового рынка в феврале уже стало самым масштабным за всю историю торгов. В то же время частичную поддержку российскому рынку может оказать восстановление цен нефть, если 5-6 марта ОПЕК+ договорится о еще большем сокращении добычи.

Изначальная стратегия на снижение рынка, которую мы представили в начале недели, оправдала себя, но темпы снижения превзошли ожидания, и мы пересмотрели наш прогноз и сейчас закладываем в него в большой степени повторение динамики четвертого квартала 2018 г.

В то же время рынок не может экспоненциально падать или расти, поэтому ждем консолидацию на текущих уровнях и, возможно, временного отскока перед падением. Сейчас основной белый лебедь — это вакцина против коронавируса.

Почему мы будем падать дальше? Потому что в марте и апреле по всему миру будут выходить экономические данные и отчетность за первый квартал. Как всегда рынок спасет глобальное количественное смягчение (QE), но не сейчас, а позже.

Во многом влияние на стоимость активов и экономику будет зависеть от длительности падения. Китайская экономика находится в изоляции с конца января, массовые продажи наблюдаются с 20 февраля 2020 г. По нашим оценкам, ситуация может сохраниться до конца марта и, возможно, в апреле с переменной динамикой (рост и опять падение).

Что это значит для рынков акций? Передышка перед последующим падением

Это значит, что S&P 500 до конца марта может снизиться примерно на 20%. За неделю индекс уже потерял 10,3%, следовательно, через некоторое время он сможет протестировать 2 700 п.

Наблюдаемые сейчас темпы снижения долго сохраняться не могут, поэтому будет консолидация и рост перед следующим падением, как это уже происходило в четвертом квартале

Ближайшие уровни сопротивления S&P 500: 3 043 п., 3 000 п., 2 893 п., 2 865 п. и 2 687 п. Следовательно, котировки многих IT-компаний США опустятся до минимальных значений октября 2019 г.

Следовательно, российский фондовый рынок опустится до минимума за октябрь 2019 г., и Газпром протестирует минимумы июля-августа 2019 г., снизившись до 190 руб.

Сбербанк может опуститься до 230 руб. и таким образом средняя цена за шесть месяцев в рамках оферты миноритариям опустится до 240 руб. и ниже вместо текущих 247 руб.

Что это значит для рынков облигаций? Более активные продажи

Рынок облигаций как правило реагирует на панику в последнюю очередь, и этот раз не стал исключением. Но мы уже наблюдаем инверсию кривой между КО США 6 месяцев и 10 лет. Давление только усилится, рынок облигаций, особенно высокодоходный рынок развивающихся стран (EM) был сильно перекуплен, как и рынок акций США, в отличие от рынков акций EM.

Пока снижение на длинной кривой Латинской Америки (ЛАТАМ) составляет порядка 2%, Украины — более 3%, на российском рынке — порядка 1,5-2%, и здесь, возможно, от большего снижения спасают более надежные чем в EM эмитенты и более высокая защищенность российской экономики, которая тоже даст трещину, если цены на нефть сохранятся на таких низких уровнях.

Валюта: Движение к 70 руб. за доллар

Российская валюта пока упала только на 6%, тогда как нефть подешевела уже на 22%.

Падение нефтяных котировок ниже $50/барр. станет для бюджета критическим и реакция рубля будет более стремительной, что безусловно скажется на ОФЗ и приведет к бегству нерезидентов в КО США и продажам валютных облигаций, которые пока еще держатся относительно других стран EM. Мы считаем, что при нефти $50-51/барр. справедливая стоимость валютной пары USDRUB — 67 и 70 при уровне цен на нефть $45/барр.

В бюджет на 2020 г. Минфин заложил нефтегазовые доходы на 7,472 трлн руб., профицит в 876 млрд руб., нефть Urals по $57,7/барр. и средний курс USDRUB в 65,1.

Сейчас цены на нефть Brent опустились до $50,52/барр., или $49/барр. за Urals, что означает снижение нефтегазовых доходов как минимум на 15-20% при условии повышенных расходов на социальные и нацпроекты согласно указам президента в начале года.

Бюджет России станет дефицитным (при условии, что расходы дополнительно не увеличатся), когда нефть Urals подешевеет еще на 18%, до $40/барр.

Инверсия кривой и золото

-137.png)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба