13 марта 2020 Trade Like A Pro

Сегодня речь пойдёт о «королевской» свече под названием пин-бар. Её видят все, она проста и понятна для определения. Но так ли эффективен этот паттерн? Вокруг этой темы ведутся многочисленные споры сторонников и противников данного метода.

Скажем сразу – отрабатывает далеко не каждый пин-бар. При этом пин-бары, используемые в контексте рыночного движения, являются мощнейшим инструментом. В этой статье мы разберём конкретные примеры торговли для таймфрейма D1-Н1.

Как среди многочисленных появляющихся пин-баров на графике отыскать тот, вероятность отработки которого будет максимальной? Как минимизировать риск и увеличить потенциальную прибыль? Как за одну сделку с риском в 5% увеличить депозит на 50% и более?

Постараемся ответить на все вопросы. Запаситесь попкорном, будет интересно.

Знакомство

Так сложилось, что при знакомстве с финансовыми рынками передо мной возник вопрос – на каком паттерне прайс экшен всё же остановиться?

Он должен быть хорошо виден и легко определяться на графике. Совокупность структуры не должна быть сложной, а абсолютно понятной при использовании. Он должен быть универсален и работать на различных рынках.

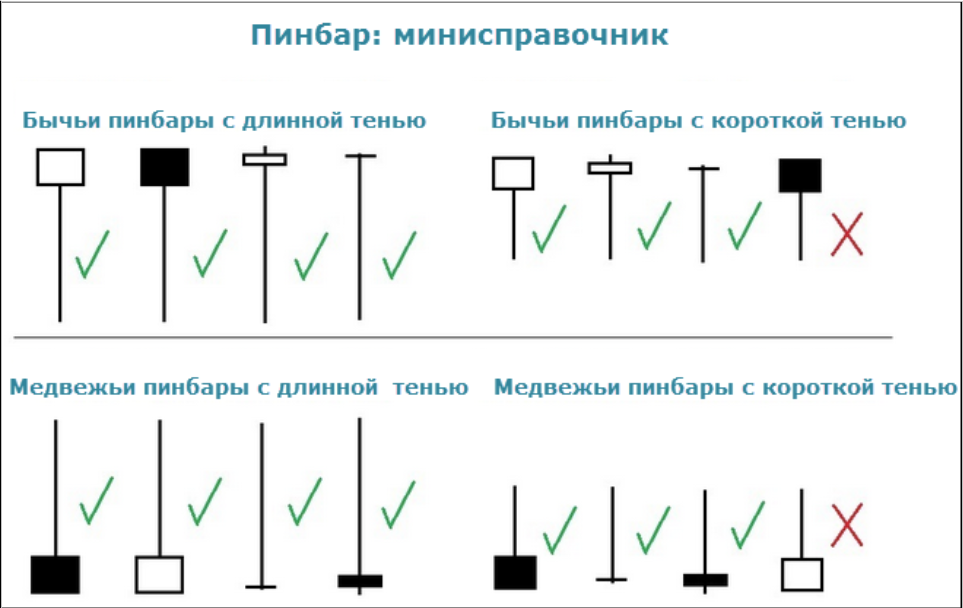

После разбора всех существующих паттернов в виде японских свечей, мой выбор пал на свечу с длинной тенью и небольшим телом. На исторических и теоретических многолетних данных я заметил закономерность отработки и хорошее мощное движение после появления такой свечи. Меня это вдохновило. Я скачал и распечатал мини-справочник по пинбарам. Пополнил депозит на небольшую сумму и уже готовился к покупке нового автомобиля. Как же я ошибался…

Начало торговли

Приобрёл первую книгу по трейдингу от признанного во всем мире эксперта и трейдера Александра Элдера «Энциклопедия биржевой игры»

И начал изучать основы, параллельно торгуя на форекс, записывая мысли, которые на тот момент я считал важными, переписав практически всю книгу. В ней говорилось о том, что нельзя рисковать более чем 1% от депозита. Окей, погнали уже зарабатывать.

Первые сделки, наверное, как и у большинства, были положительными. Я видел пин-бар на графике и открывал сделку с коэффициентом прибыли к риску 1:2. Это выглядело примерно так:

Скриншот 4-летней давности, GBPCHF, таймфрейм Н4. Галочкой отмечен пин-бар на вход. Так я торговал некоторое время.

Огромное время за монитором и открытие сделок без системы практически на каждом пинбаре при риске в 1% приносили не те профиты, которые я для себя обозначил. Я уже должен был подходить к первому миллиону, а тут какие-то жалкие 20 баксов за целый день работы.

Ну раз большее количество сделок положительных, чем отрицательных – увеличу риск на сделку, таким образом буду зарабатывать больше. Ну и что, что я прочитал и изучил торговлю опытных трейдеров, где они говорили о том, что в первые год-два первостепенной задачей должно быть сохранение капитала.

Сколько можно его хранить, пора уже и зарабатывать. Мама же мне всегда говорила, что я самый лучший. У всех не получилось, а у меня получится.

Риск на сделку начинает увеличиваться пропорционально потерям.

Тут что-то пошло не так, 4 убыточные сделки подряд. К такому меня жизнь не готовила, я всё дальше от миллиона. Надо всё отыграть в следующей сделке (эмоции уже на пределе, состояние тильта).

Так первый депозит подошёл к нулю. За ним первый нервный срыв. Ощущение полной беспомощности и опустошенности.

Как минимум, сильнейшая депрессия обеспечена.

Многие после сливов не горят желанием вернуться в трейдинг, так как начинают отождествлять его с негативным чувством.

Трейдинг — деятельность психологическая

Вы хотите изменить качество жизни в лучшую сторону. Заработали и отложили какую-ту сумму на это. Но потерять психологически её не готовы – готовы лишь увеличить её, причем как можно быстрее.

Ситуация в том, что вы выстроили некие ожидания по лёгкому и быстрому заработку за короткий промежуток времени. А тут начинается череда убыточных сделок – это просто разбивает морально. Ожидания в трейдинге – губительная вещь. Боль от этого события неизбежно оставит след.

Таких депозитов я уничтожил массу. Проблема эмоционального контроля оставалась незакрытой. Я уже начал грешить на неработающие пин-бары, начав параллельно торговать другие паттерны. Но ситуация повторялась.

Этап: Осознание

Рано или поздно вы придёте к тому, что все ответы на вопросы найдёте внутри себя.

Начнут неожиданно работать системы, придёт понимание ценового движения, выработается интуиция. Это будет новый свежий взгляд на вещи. В этом плане трейдинг абсолютно уникальная вещь – он позволяет развиваться человеку как личности, совершенствоваться в различных сферах и открывать для себя новые уровни знания через череду поражений и побед.

Как стабилизировать психологический фон и найти гармонию в трейдинге – мы обсудим в другой раз, так как это отдельная тема.

Возвращаемся к пин-барам

Я часто сталкиваюсь с моментом, в котором наблюдаю, что какой-то новичок публикует скриншот на обсуждение в теме по трейдингу с рекомендациями:

— Да это же ПИНБОР пацаны, я вхожууу, верняк 100% (ну а дальше сами знаете, как происходит);

— Чёт этот весь ваш форентс сплошное казино;

— На нём зарабатывать нереально (разочаровавшись, идёт продавать советники с форума Tlap).

Друг, если бы ты только знал, через что тебе придётся пройти, прежде чем отслеживаемые тобой паттерны начнут более-менее отрабатывать на регулярной основе. В таком случае ты был бы более сдержан в своих рекомендациях.

Основная проблема – это торговля паттернов прайс экшен без понимания рыночного движения. Сама по себе свеча не даёт никакой гарантии отработки, она лишь несёт в себе информацию об открытии, закрытии, максимуме и минимуме движения цены за определённый промежуток времени (в зависимости от выбранного ТФ).

Работает всё в совокупности факторов, что склоняет вероятности в твою пользу.

Так какие пин-бары торговать?

Те, где рынок сам подсказывает, что у данного паттерна в данный момент времени максимально высоко математическое ожидание на вероятность отработки. Для того, чтобы понять эту теорию, нужно перейти к практике.

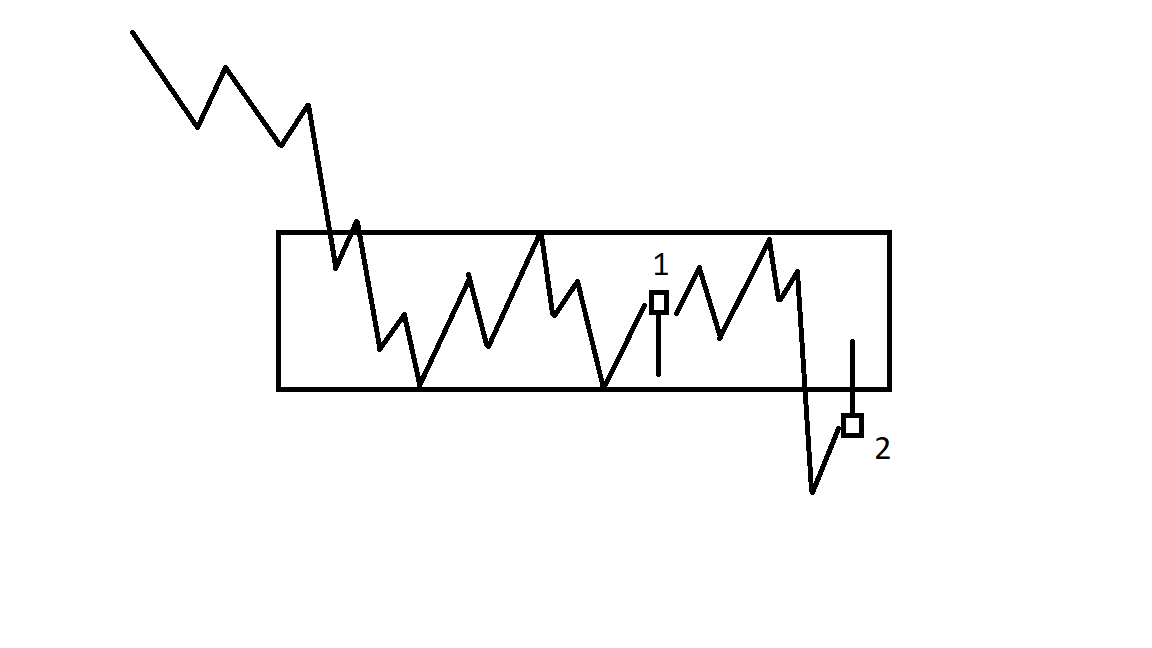

Обратимся к рисунку:

Здесь мы видим нисходящий тренд. Цена входит в фазу консолидации, и в этом коридоре образуется бычий пин-бар №1.

Уместен ли он там? Вообще нет. Это просто свеча, которая не подсказывает и не указывает ни на что (если б он был образован от границ уровня флэта, можно было бы ещё о чём-то говорить).

Далее мы видим пробой зоны по тренду, ретест и образование медвежьего пин-бара №2. Логично ли его расположение в данном месте? Безусловно! Всё указывает на то, что нисходящее движение продолжится.

Таким методом должен осуществляться поиск паттернов на графике. Они должны вписываться в контекст рыночного движения.

Есть всего два вида работающих пин-баров:

1. Разворотные пин-бары от уровня;

2. Пин-бары продолжения движения.

Рассмотрим эти два варианта. Начнём с №2.

Эффективный вариант – торговать те пин-бары, где цена выходит из какой-либо зоны, делает ретест, возвращаясь к пробитому уровню, и образует пин-бар. Для того, чтобы определять эффективные пин-бары, необходимо понимать, куда направлено движение цены. Идеальный вариант – импульс, ретест, вход.

Вариант входа после ренджа.

Как мы знаем, цена большую часть времени находится в состоянии флэта (отсутствие направленного движения).

Но за флэтом следует выход, он нас и интересует. Мы, как трейдеры, зарабатываем на движении цены. В консолидации идёт набор объёма. Нам не нужны никакие индикаторы, стаканы и мнение бабушки из соседнего подъезда.

Если цена выходит, пробивает границу, закрепляется – ожидаем ретест и формирование пин-бара.

Возможны ещё несколько вариантов:

1) Цена может не откатить после пробоя и уйти дальше;

2) Откатить, помедлить на уровне и затем уйти в нужную сторону, образовав другой паттерн.

Третий вариант – выход по стоп-лоссу иногда будет случаться. Но переживать не стоит – возможностей для входа достаточно.

У людей возникают насущные вопросы:

— Это всё очень интересно, но пока не особо понятно;

— А покажи точку входа!

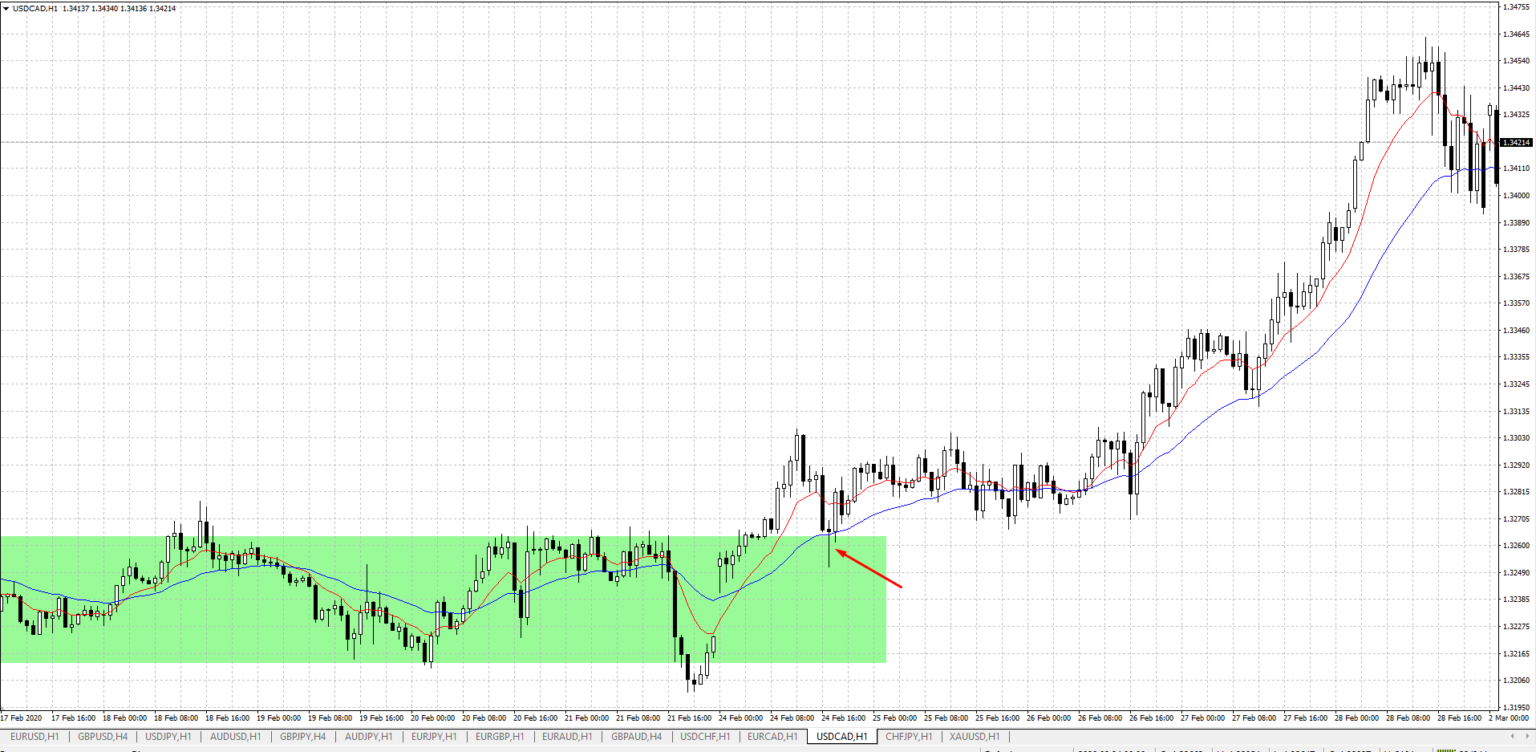

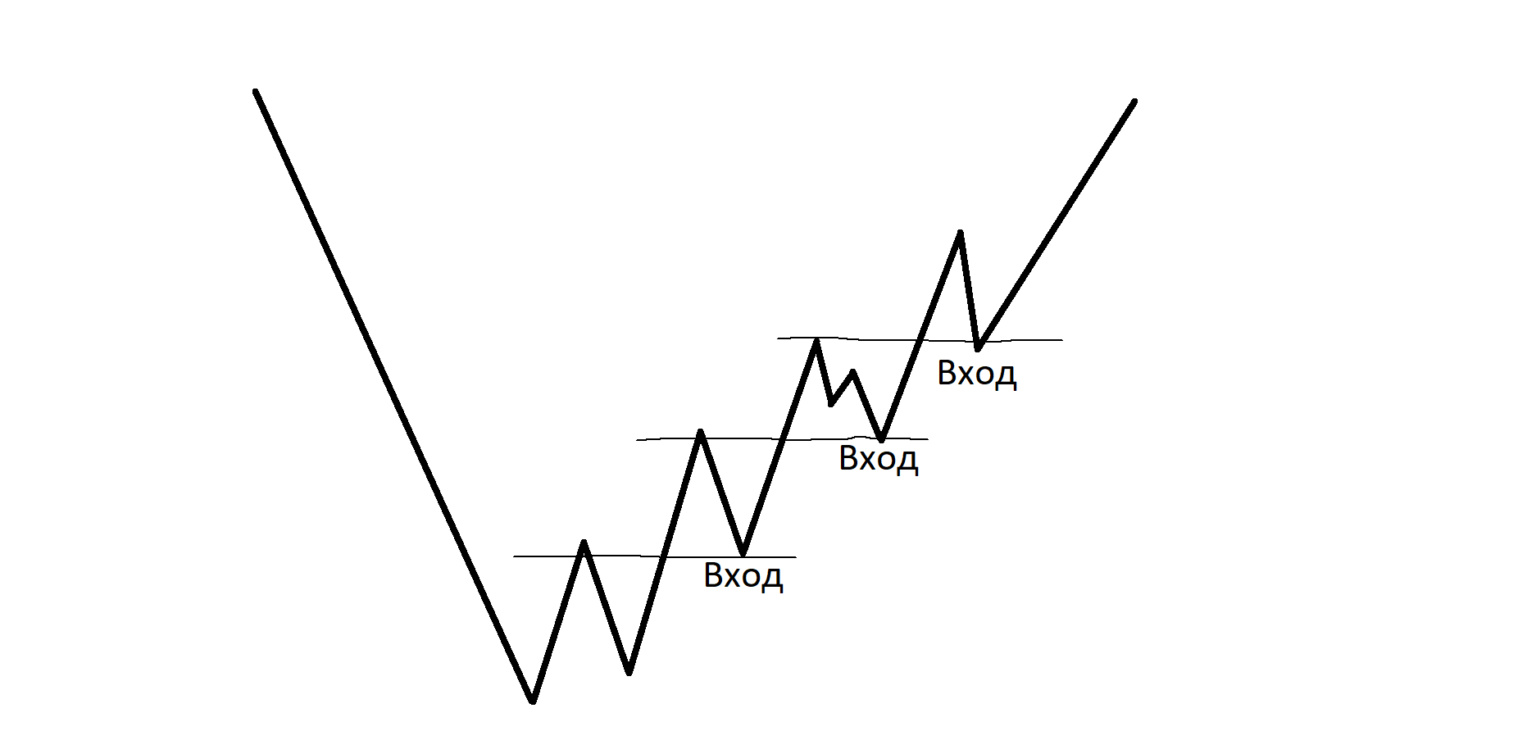

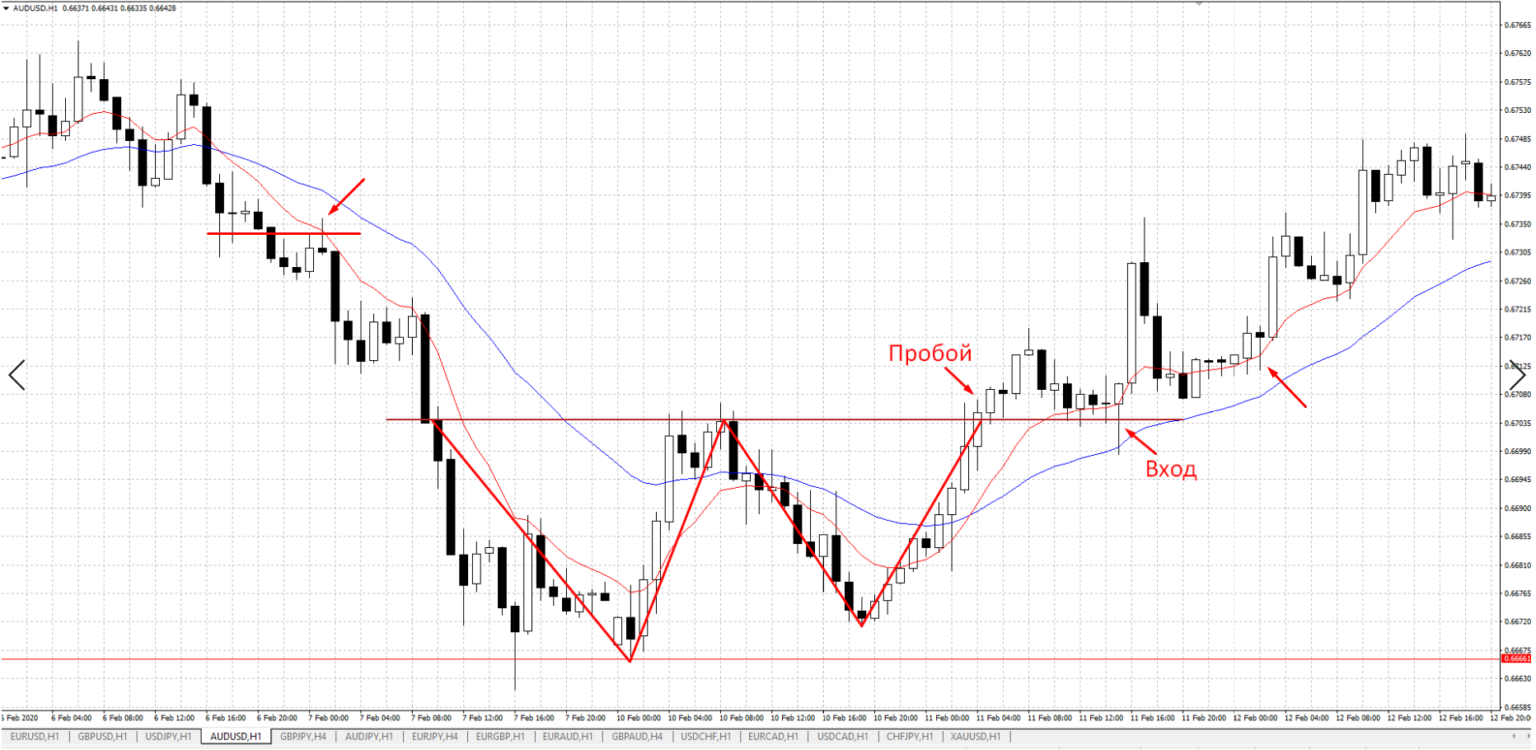

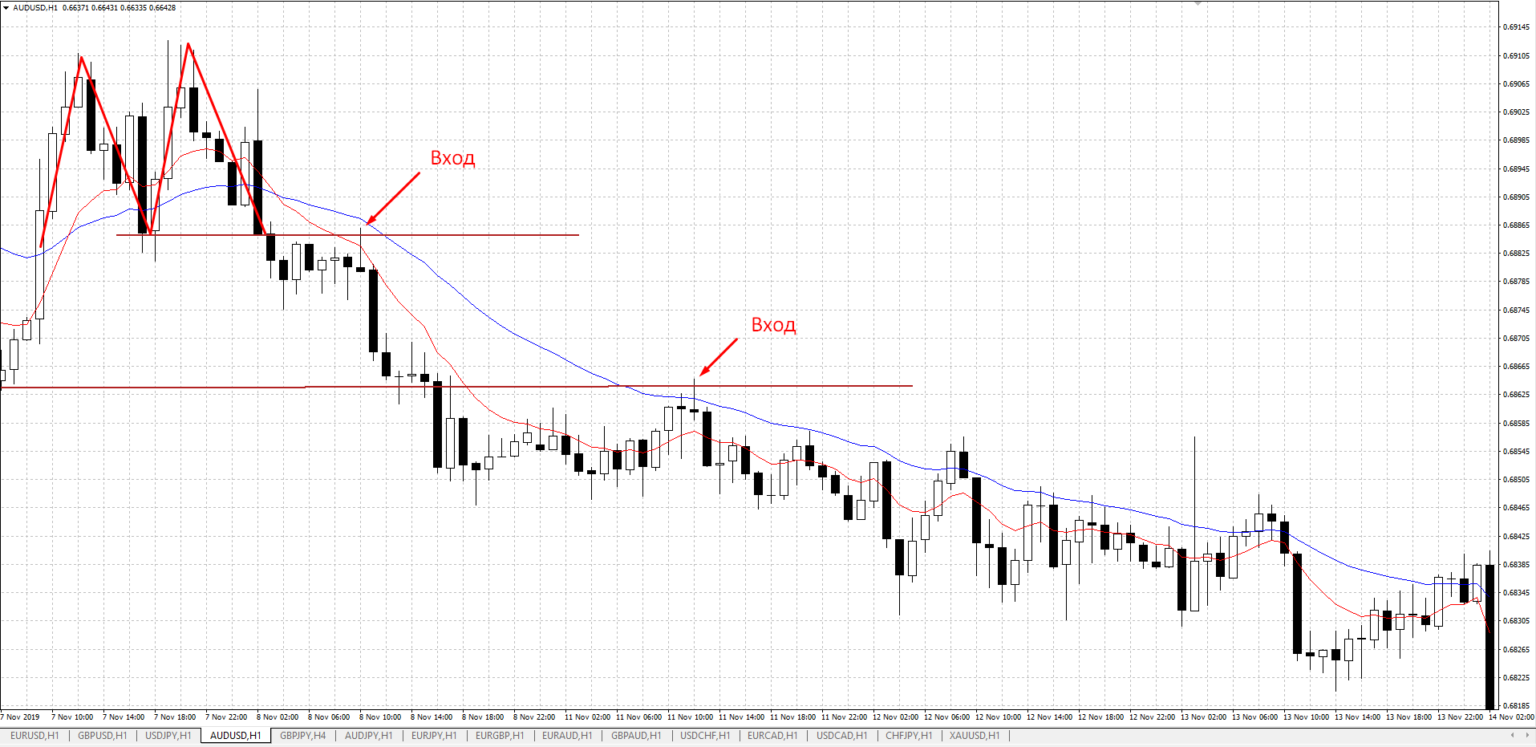

Показываю точку входа. График Н1. Бычий вариант:

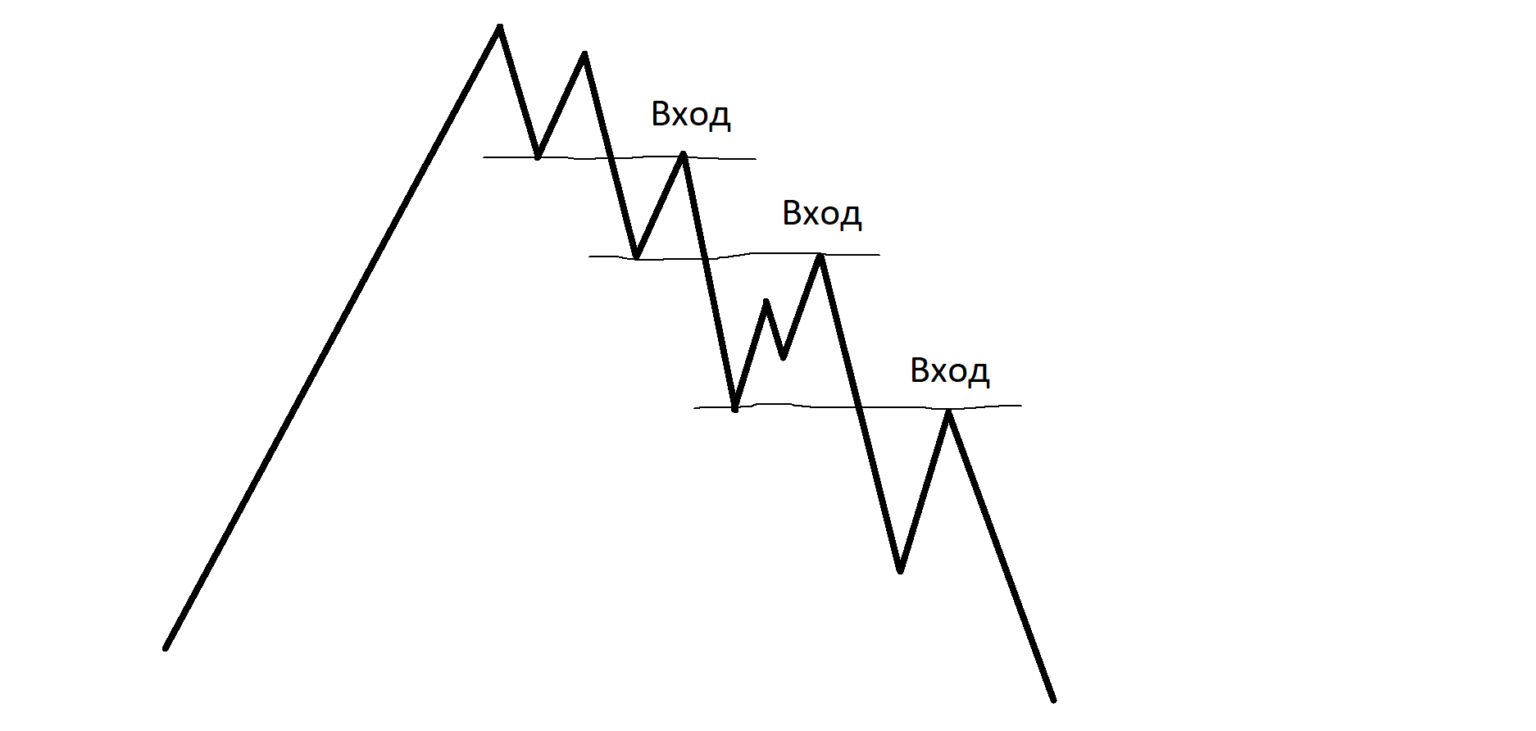

Медвежий вариант:

Напоминаю, что изначально нужно оценивать не точку входа, а само рыночное движение, и отталкиваясь от контекста движения, искать точку входа.

Цена движется в коридоре. Мы ожидаем выход в одну из сторон. После состоявшегося выхода необходимо дождаться отката к ранее пробитой зоне и образование пин-бара. Таким образом, мы торгуем в сторону уже начавшегося движения.

Почему необходимо дождаться отката?

Вход после отката на ранее пробитой зоне позволяет осуществить открытие сделки по наилучшей цене с минимально коротким стопом. Стоп размещается либо за шип/хвост/тень/фитиль свечи, либо за импульс пробиваемой зоны уровня (тут смотрим по ситуации).

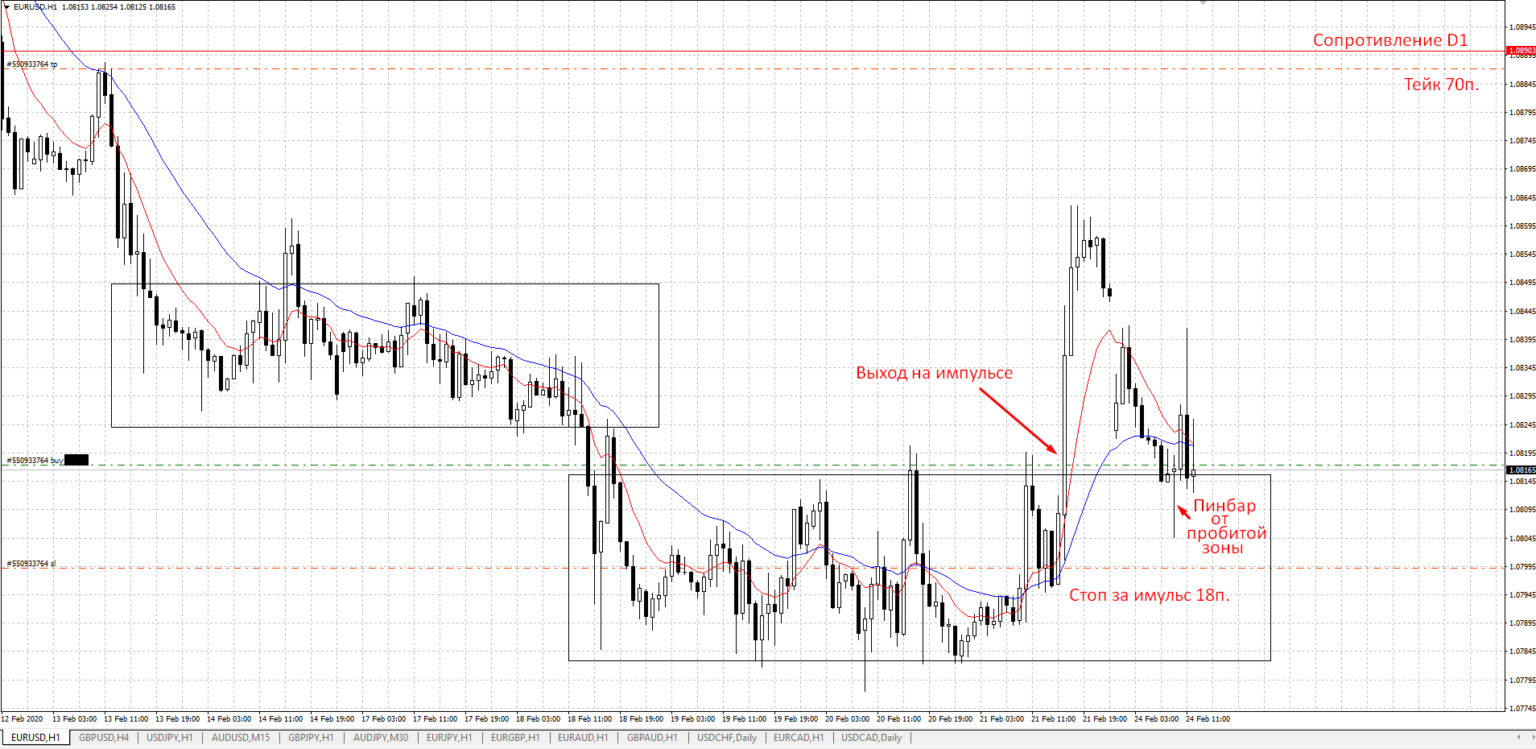

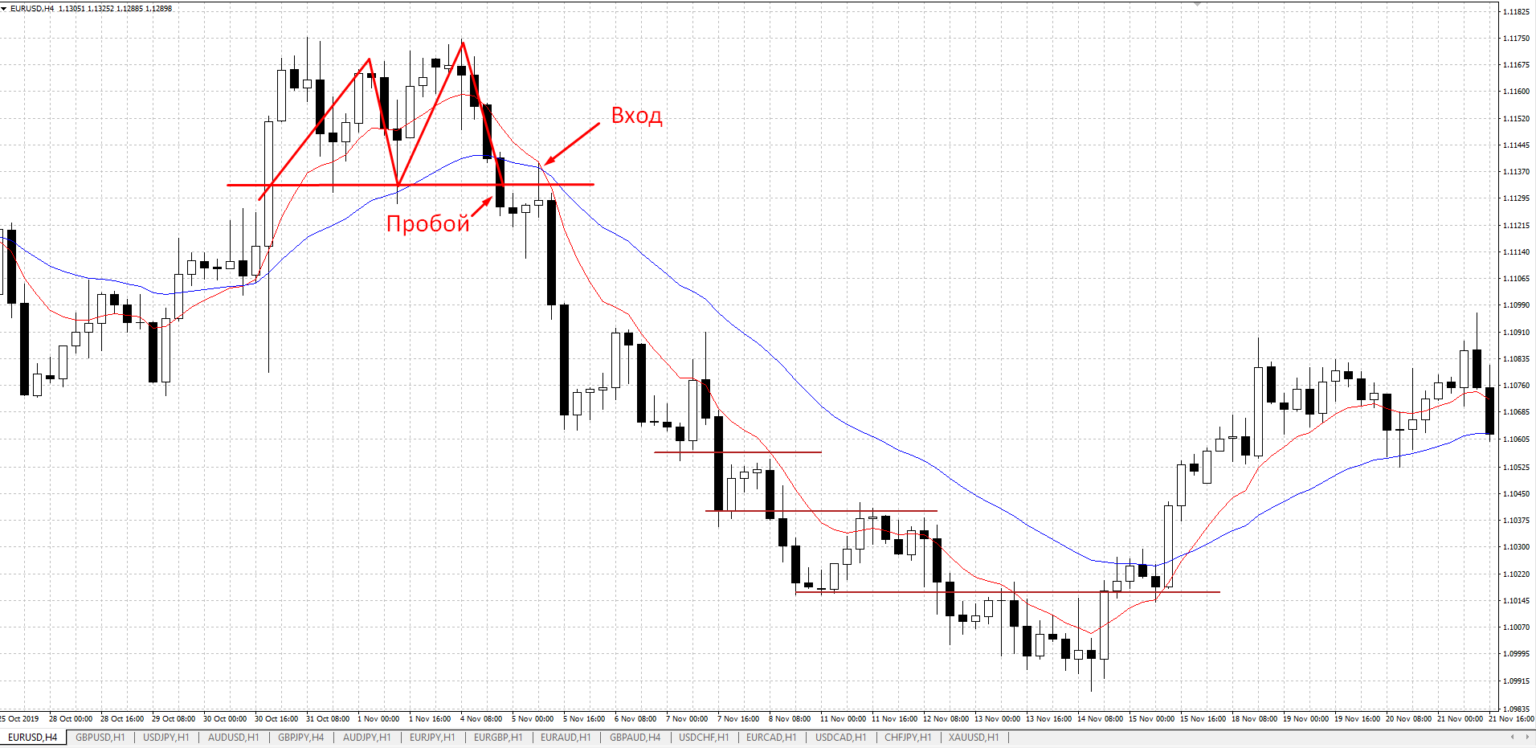

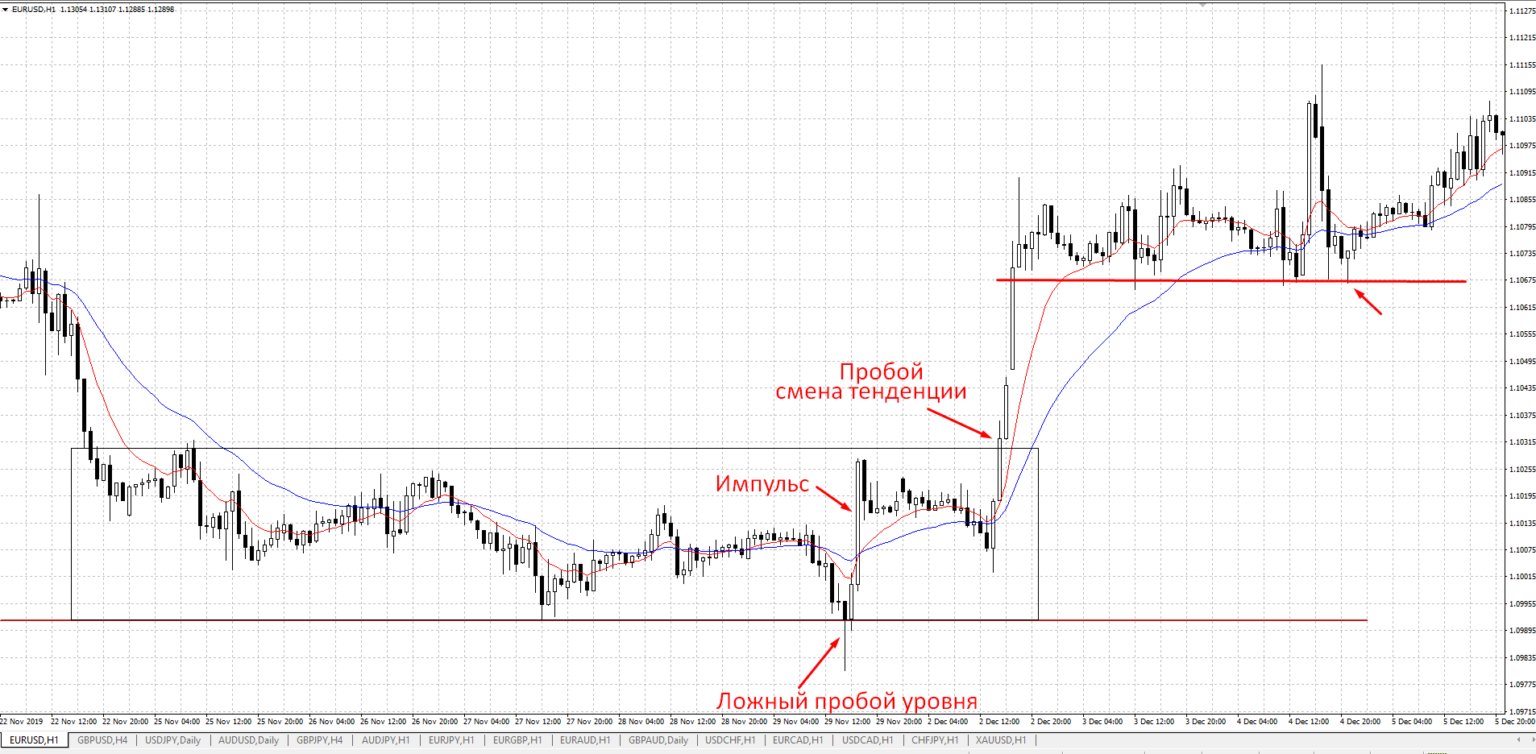

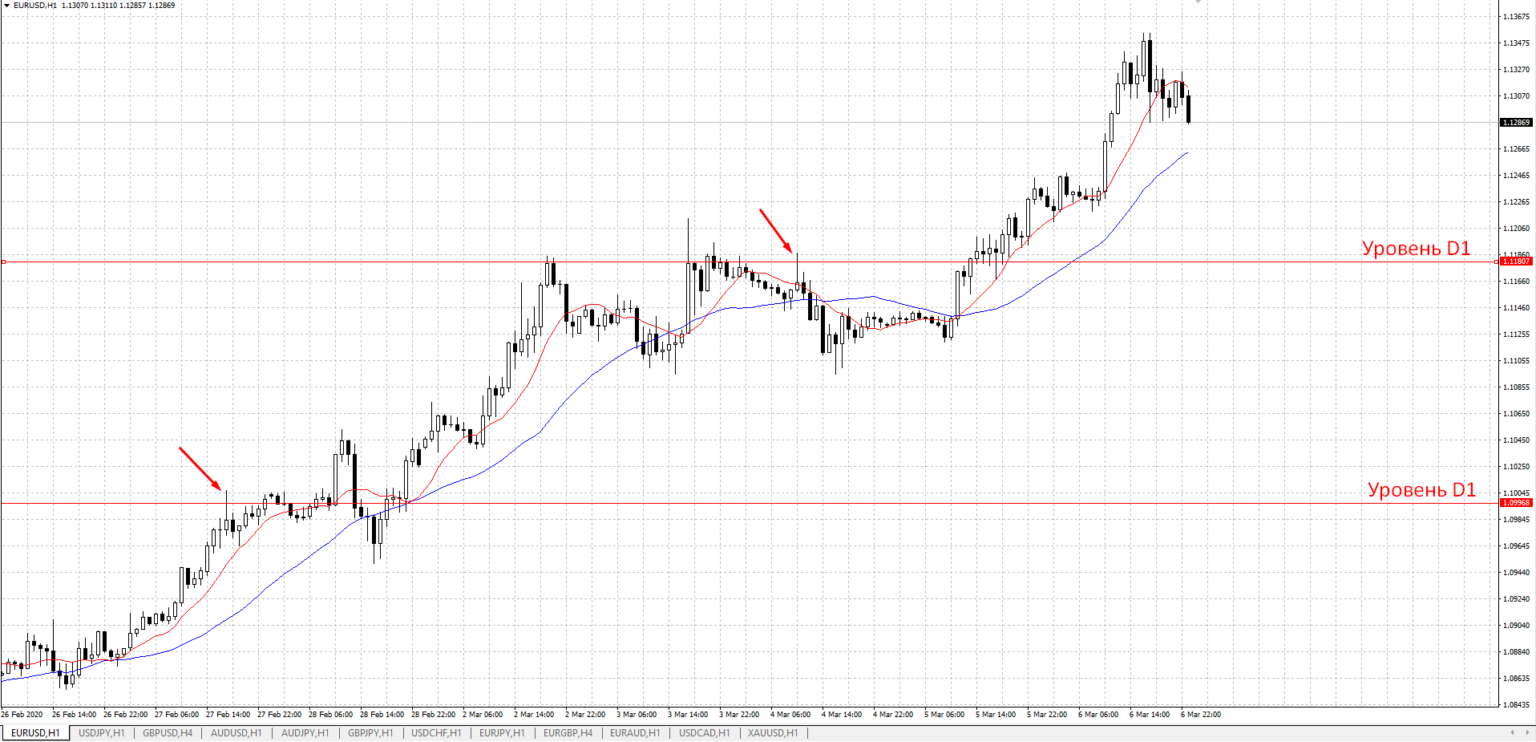

Разберём конкретную сделку – EURUSD, таймфрейм Н1.

Мы видим на графике нисходящий тренд. Вечным он не будет (особенно для форекс) – рано или поздно тенденция сменится. Цена входит в фазу консолидации, образуя флэтовую зону. Теперь есть три варианта развития событий:

1) Цена будет некоторое время топтаться в этой области;

2) Цена пробьёт нижнюю границу, и тренд продолжится;

3) Цена пробьёт верхнюю границу, и тренд сменится.

Здесь мы наблюдаем развитие третьего варианта. Цена пробивает верхнюю границу и уходит на импульсе. Теперь задача – дождаться отката к ранее пробитой зоне. Цена откатывает, ложно пробивает границу уровня, при этом образуя шип пин-бара, что говорит нам о том, что цена отвергает данную зону, собираясь двигаться выше. Всё готово. Можно открывать сделку.

В этой ситуации стоп необходимо разместить за пробойную большую белую свечу. Тейк выставляется на ближайшей проблемной зоне (отмечено сопротивлением D1). Всегда нужно стараться забирать как минимум часть заработанной прибыли на ближайшем проблемном уровне, который будет взаимодействовать с ценой, так как там начинаются откаты/коррекции/консолидации.

Обычно я предпочитаю фиксировать прибыль на ближайшем уровне, если он соответствует критерию R не менее 1:3 (если на графике D1 присутствует сигнал в сторону вашего движения, то сделку можно удерживать).

Если уровень будет пробит, не проблема – войдём на ретесте и будем двигаться дальше. А вот если цена вздумает развернуться от данного уровня, то заработанная прибыль исчезнет.

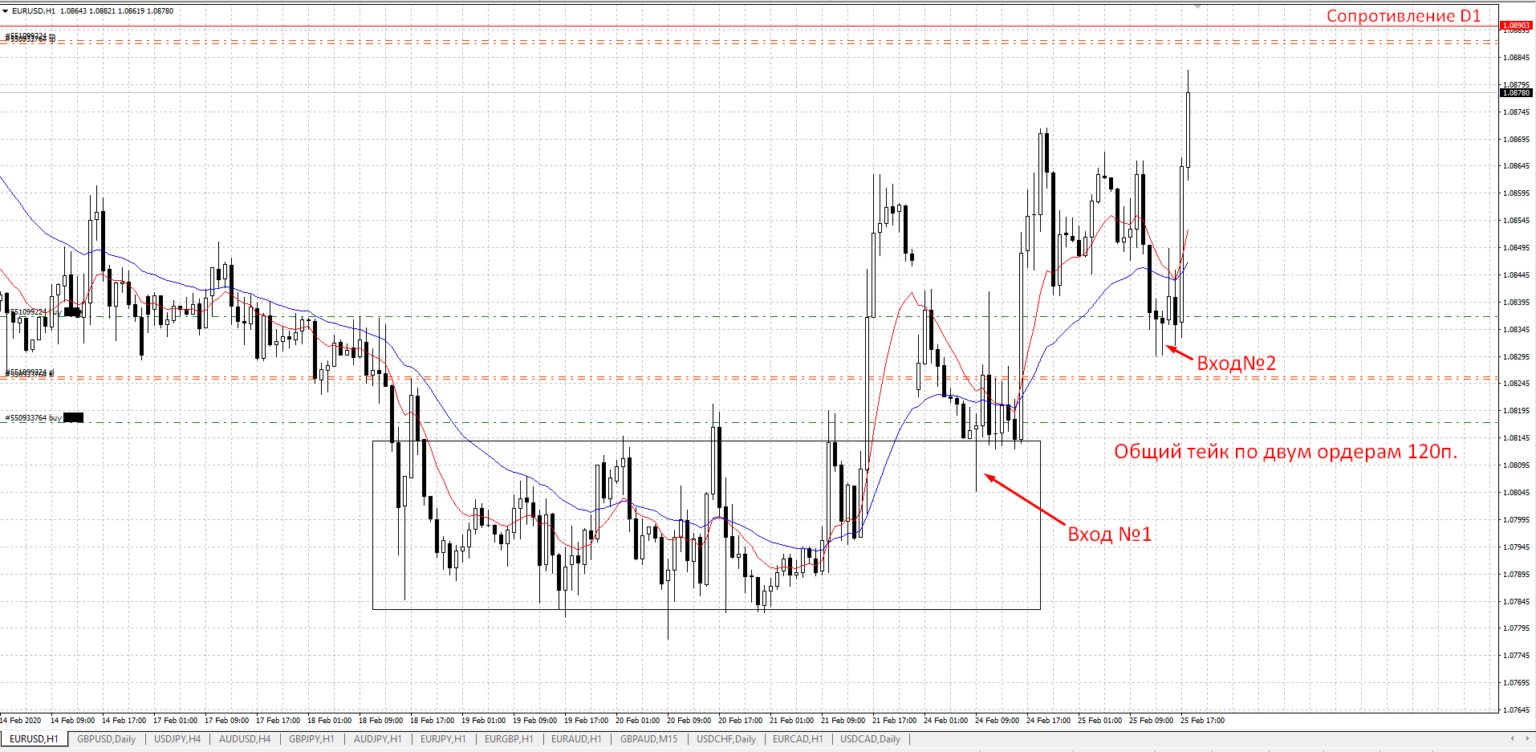

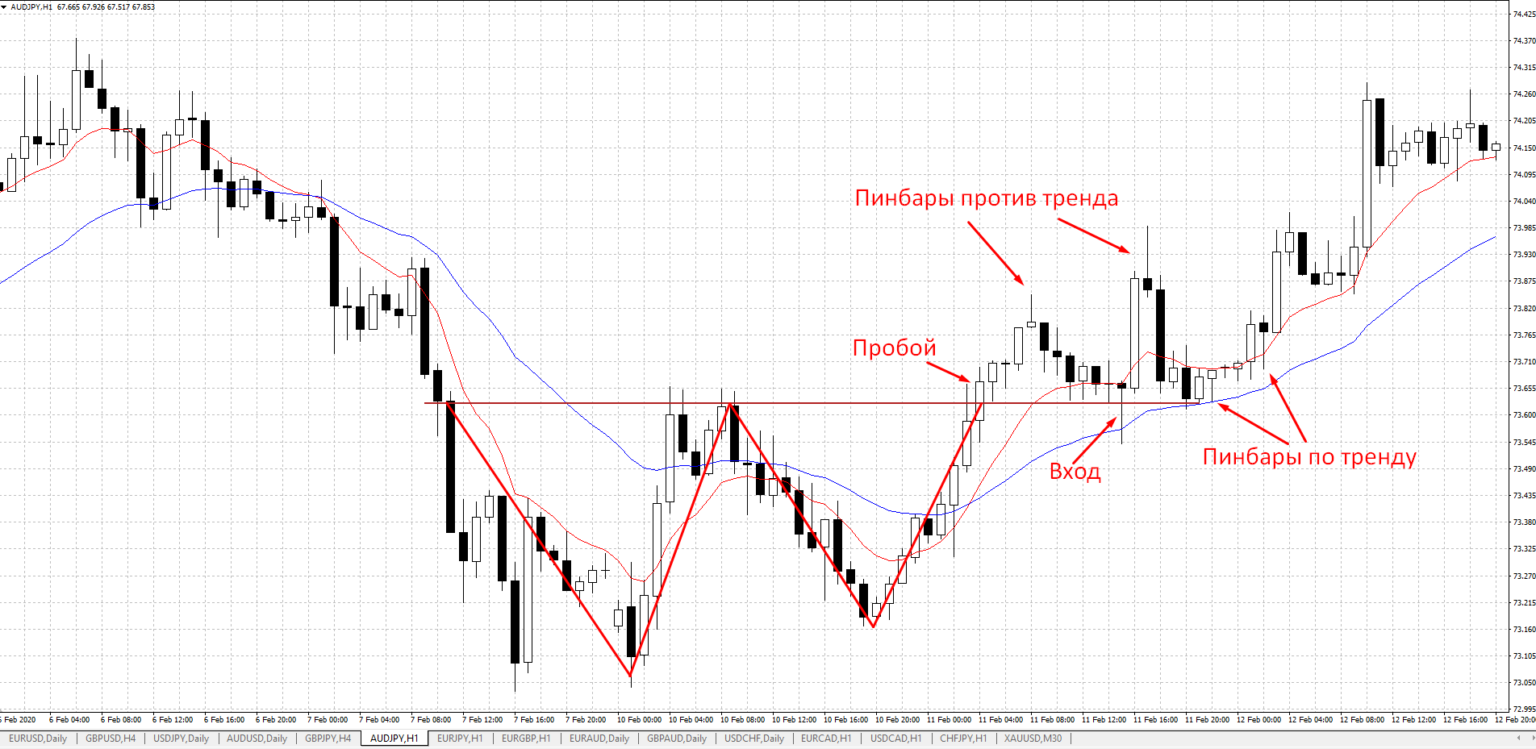

Сопровождение сделки

Цена уходит в нужную сторону, после откатывает, образуя ещё два пин-бара. В этой ситуации принимается решение минимизировать риск и увеличить потенциальную прибыль. Происходит добавление к позиции на пин-баре после отката примерно на 50% к импульсу большой белой свечи (вход №2), уже в сторону восходящего тренда.

Стопы от первой и второй сделки размещаются под шипами входа №2. Не нужно размещать стоп точно на конце шипа. Я добавляю от 3 до 10 пунктов в зависимости от пары и таймфрейма. Если обратить внимание на вход №2, то после первого пин-бара за ним сразу образовался второй, шип которого практически коснулся минимума предыдущего. В таких ситуациях высока вероятность выноса стопов. Это стандартная подушка безопасности от расширяющихся спредов и возврата цены к минимуму/максимуму шипа.

Таким образом, если цена решит идти против моей позиции, то первая сделка закроется с небольшой прибылью. Вторая сделка закроется с убытком, что суммарно будет равняться 2 пунктам риска при общей потенциальной прибыли по двум ордерам 120 пунктов. Я всегда стараюсь минимизировать риск и увеличить прибыль, но только в том случае, если рынок сам это позволяет. Я не пытаюсь навязать ему свои желания, а наоборот – прислушиваюсь к его советам в виде паттернов прайс экшен.

Но это уже более продвинутая техника сопровождения сделок. На первых этапах нужно отработать вход, ожидание тейка или стопа (открыл и забыл).

Вариант входа от минимумов и максимумов цены по ходу движения.

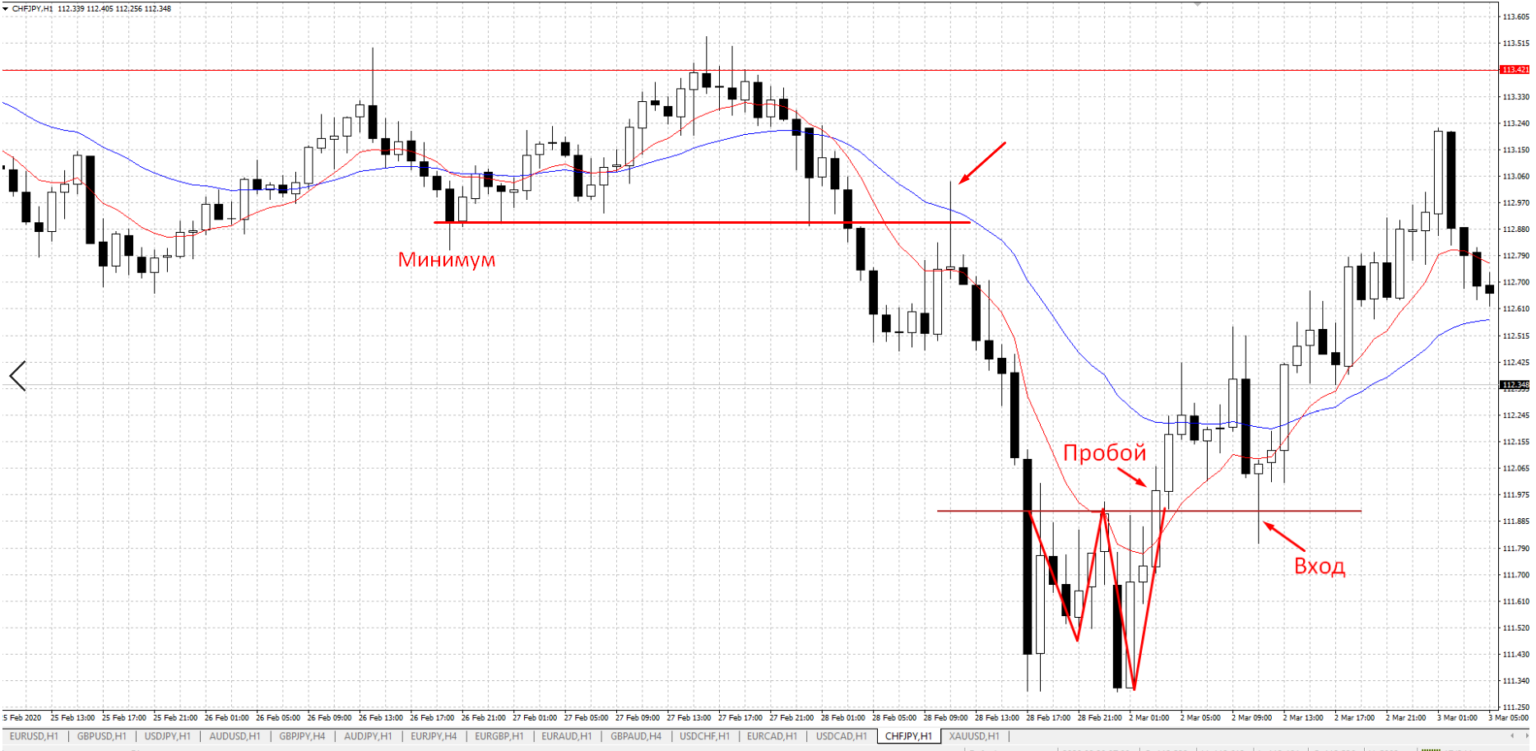

Выглядит это так. Медвежий вариант:

Бычий вариант:

Данные примеры торгуются по тренду от свинг зоны (одна из самых простых и эффективных техник). После пробоя предыдущего максимума/минимума ожидаем ретест к этой области и формирование пин-бара.

В идеале это должно выглядеть так, как на рисунке. Но мы на финансовых рынках, здесь практически не бывает таких идеальных ситуаций, как по учебнику.

Это стандартный вариант торговли по тренду. Но тут есть нюансы:

1) Не всегда рисуется пин-бар;

2) Коррекция может быть как глубокой, так и отсутствовать вовсе;

3) Где размещать стоп?

За годы наблюдений я вывел закономерность, что максимально эффективные пин-бары образуются после пробоя самого первого максимума/минимума.

Почему нужно искать вход именно в этом месте? Потому что мы входим в самом начале движения после подтверждения тренда. Таким образом можно брать хорошие движения, при этом добавляться к позиции, тралить стоп, закрываться частями и т.д.

Трейдинг — это искусство, а не точная наука. Здесь уже всё зависит от вашего навыка и наработанного опыта.

Примеры на графике

Где ставить стоп-лосс?

Стоп размещается за свечу, которая пробивает уровень. Либо за шип пин-бара. Не нужно размещать стоп за саму фигуру – это излишняя перестраховка. При таком подходе мы уничтожаем возможную потенциальную прибыль.

Где ставить тейк-профит?

1) Первая цель – это расстояние самой фигуры. Здесь желательно зафиксировать часть, так как стоп размещён за шипом, а не за самой фигурой. Тут уже получится хорошее соотношение, и при желании сделку можно держать дальше, добавляя к позиции;

2) Второй вариант – умножить расстояние фигуры на 2 и забрать всю прибыль там;

3) Третий вариант – тралить стоп по безопасным местам по ходу движения цены;

4) Четвёртый вариант – забирать соотношение R.

Тут по большому счету уже просто варьируются техники взятия прибыли.

Вариант входа по связке D1-Н1. Суть заключается в том, что после оценки ситуации и получения сигнала на графике D1 переходим на график Н1 для поиска точки входа. Стоп используется на графике Н1, а цели берём на графике D1. Так мы получаем действительно хорошее соотношение риска к прибыли.

Примеры сигналов D1

1) Поглощение;

2) Пин-бар;

3) SFP (ложный пробой уровня).

Поглощение D1

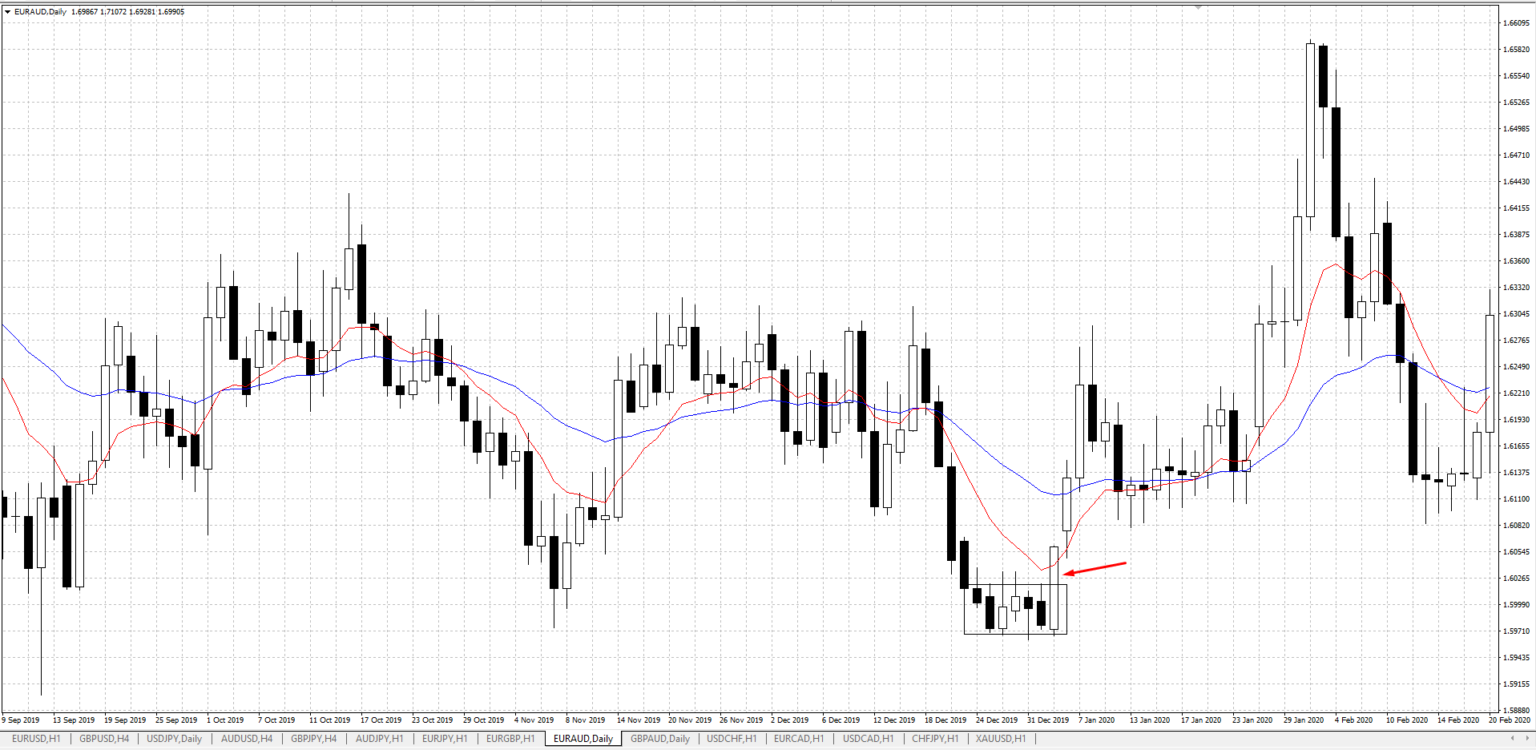

За данной ситуацией я наблюдал довольно долго. Возможность появилась лишь 3 января.

Цена движется в нисходящем тренде, далее входит в фазу консолидации, образуя зону. Теперь нужно дождаться развития ситуации и пробоя одной из сторон. Цена выходит импульсом, образуя бычье поглощение.

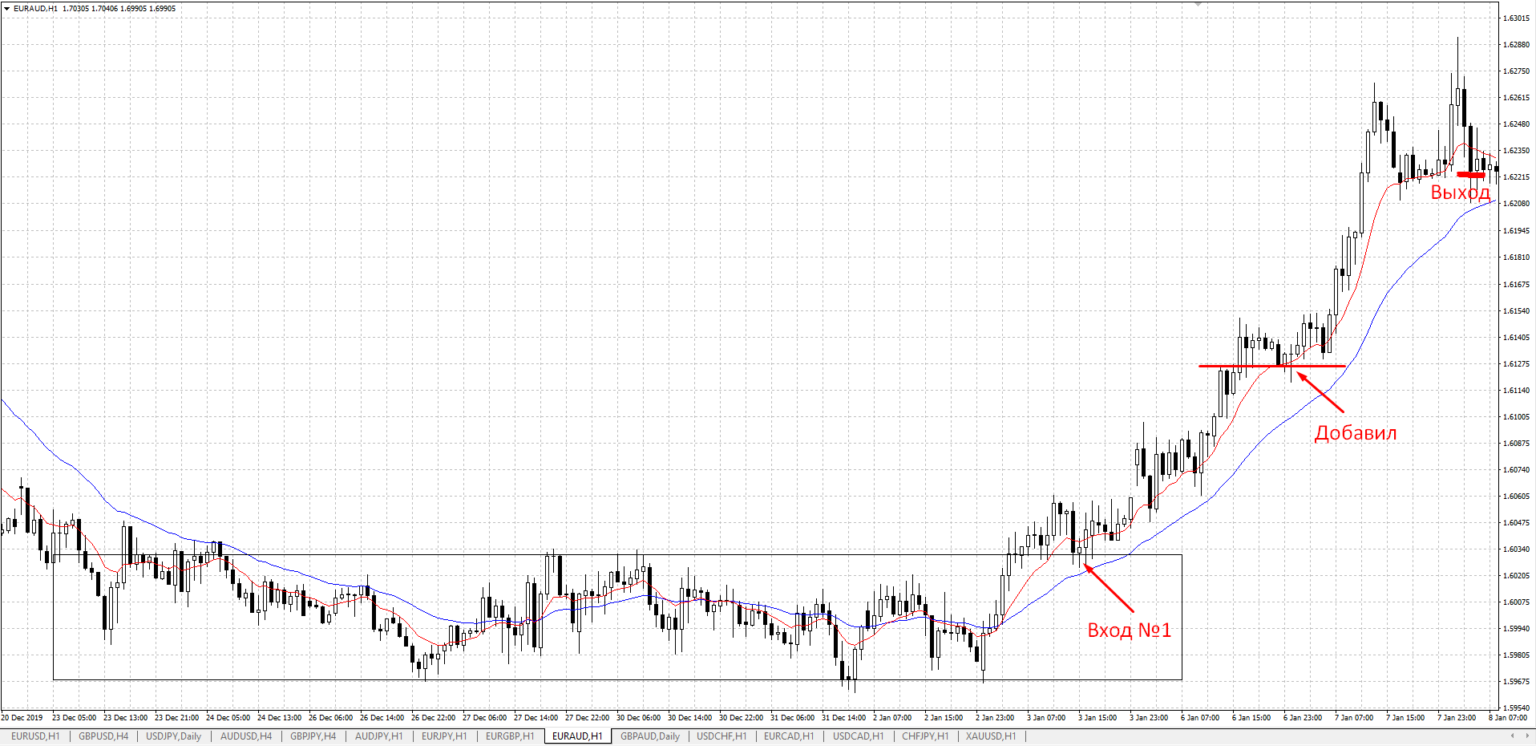

На графике H1 это выглядит так:

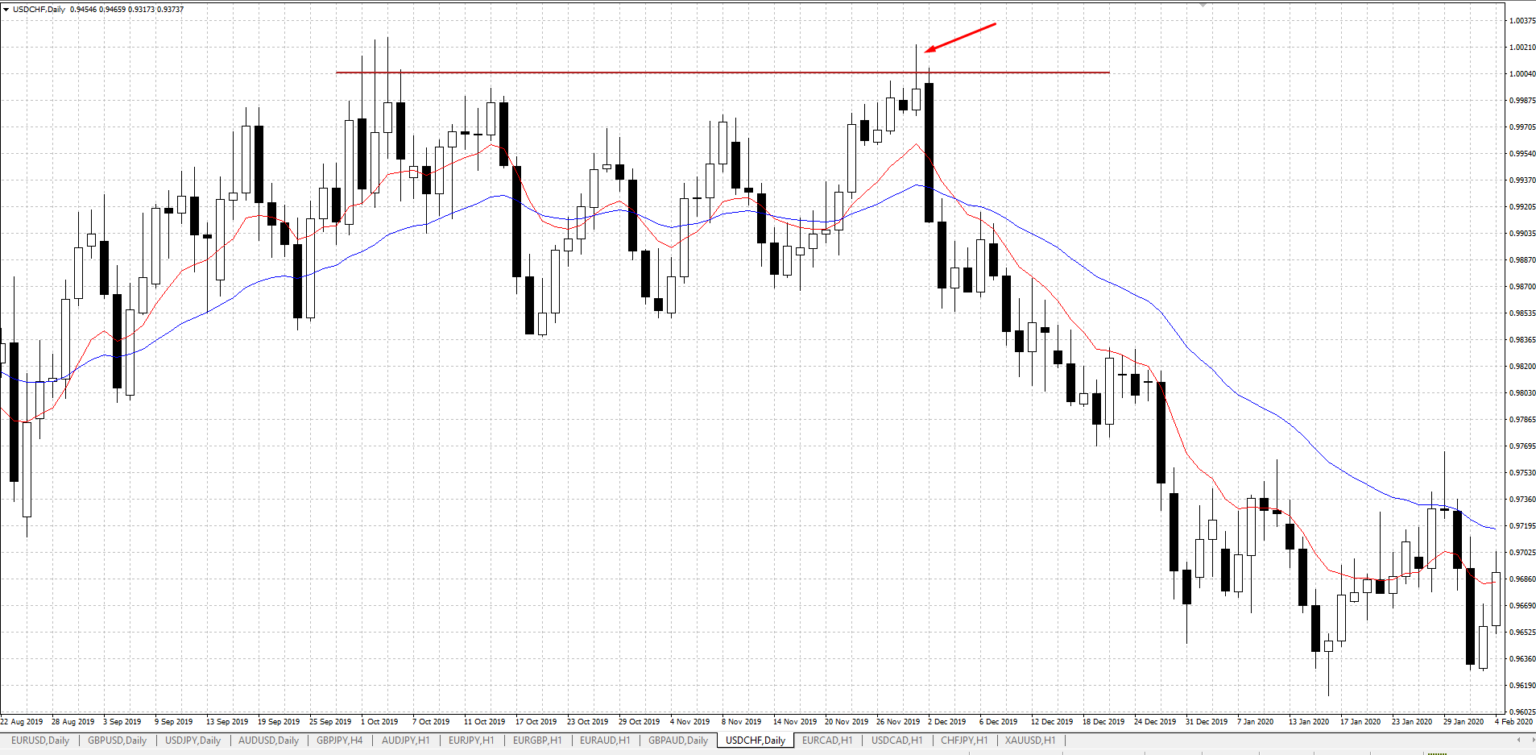

Пин-бар D1

Стрелочкой отмечен пин-бар, на который я обратил внимание. Данный паттерн имеет опору в виде зоны.

Плюс ко всему это был ажиотаж из-за коронавируса и было понятно, что JPY в скором времени будет укрепляться. После появления следующей свечи становится ясно, что нужно собирать вещи и готовиться к отправлению – поезд начинает движение.

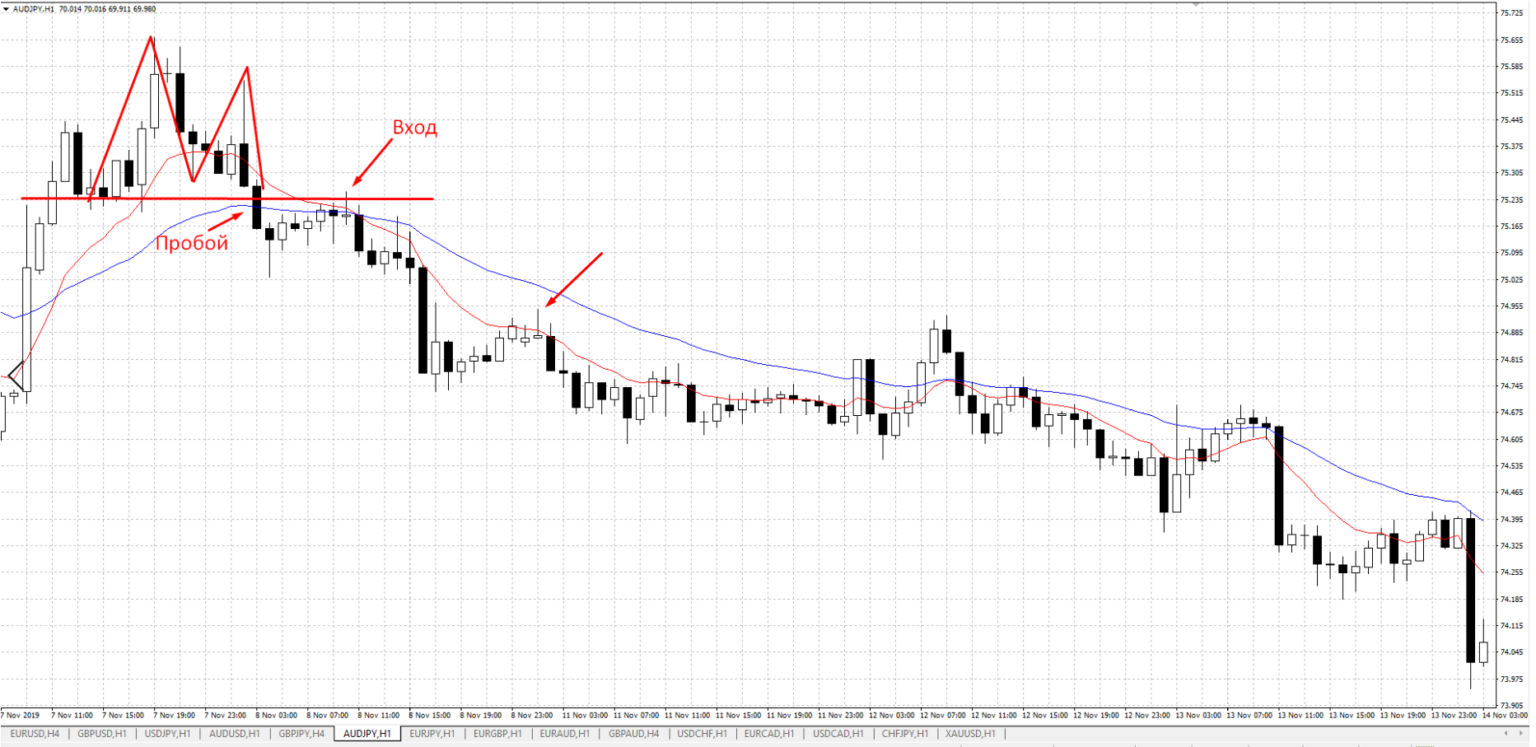

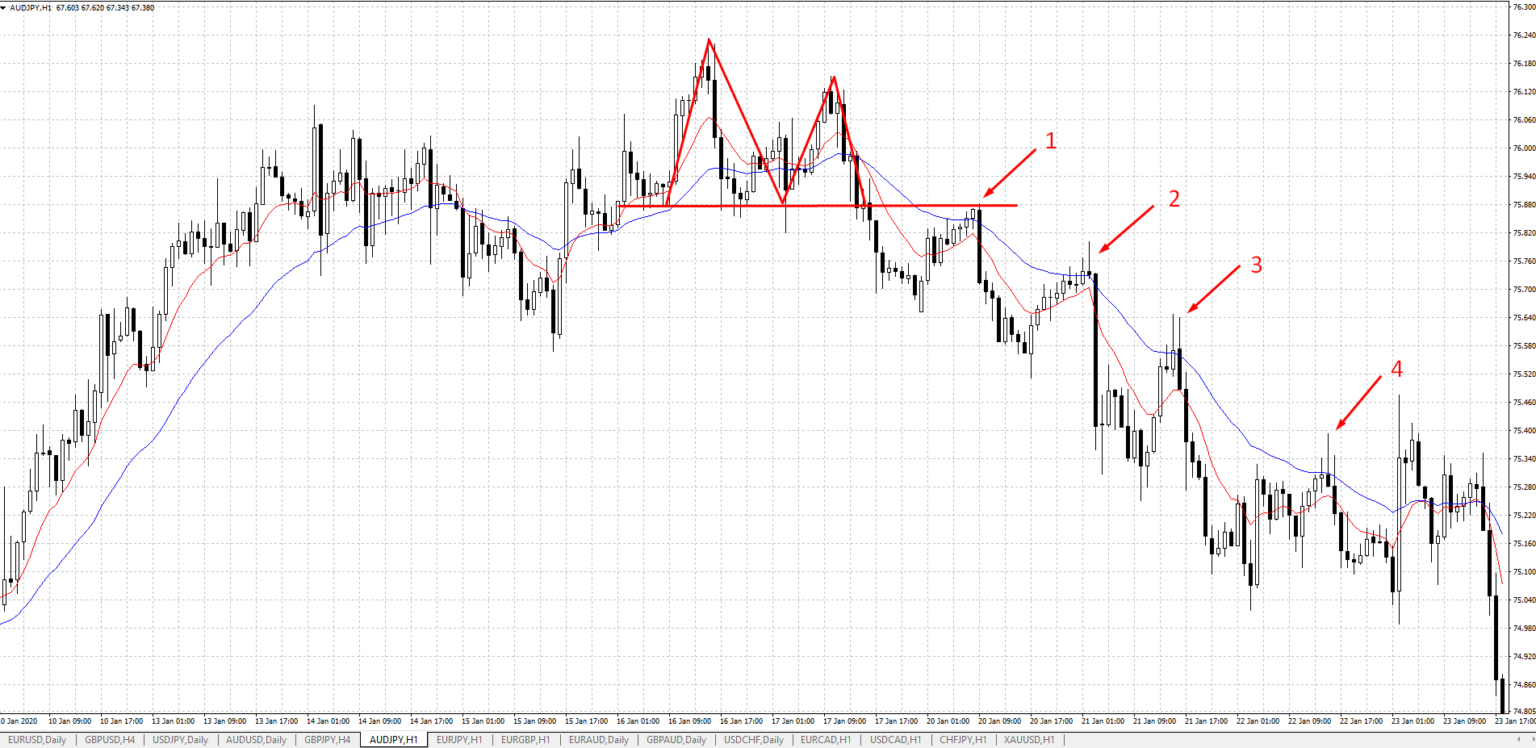

Переходим на график Н1:

Первые три сделки отработали отлично. Четвёртая, отмеченная стрелочкой, была закрыта по стопу импульсом бычьей свечи.

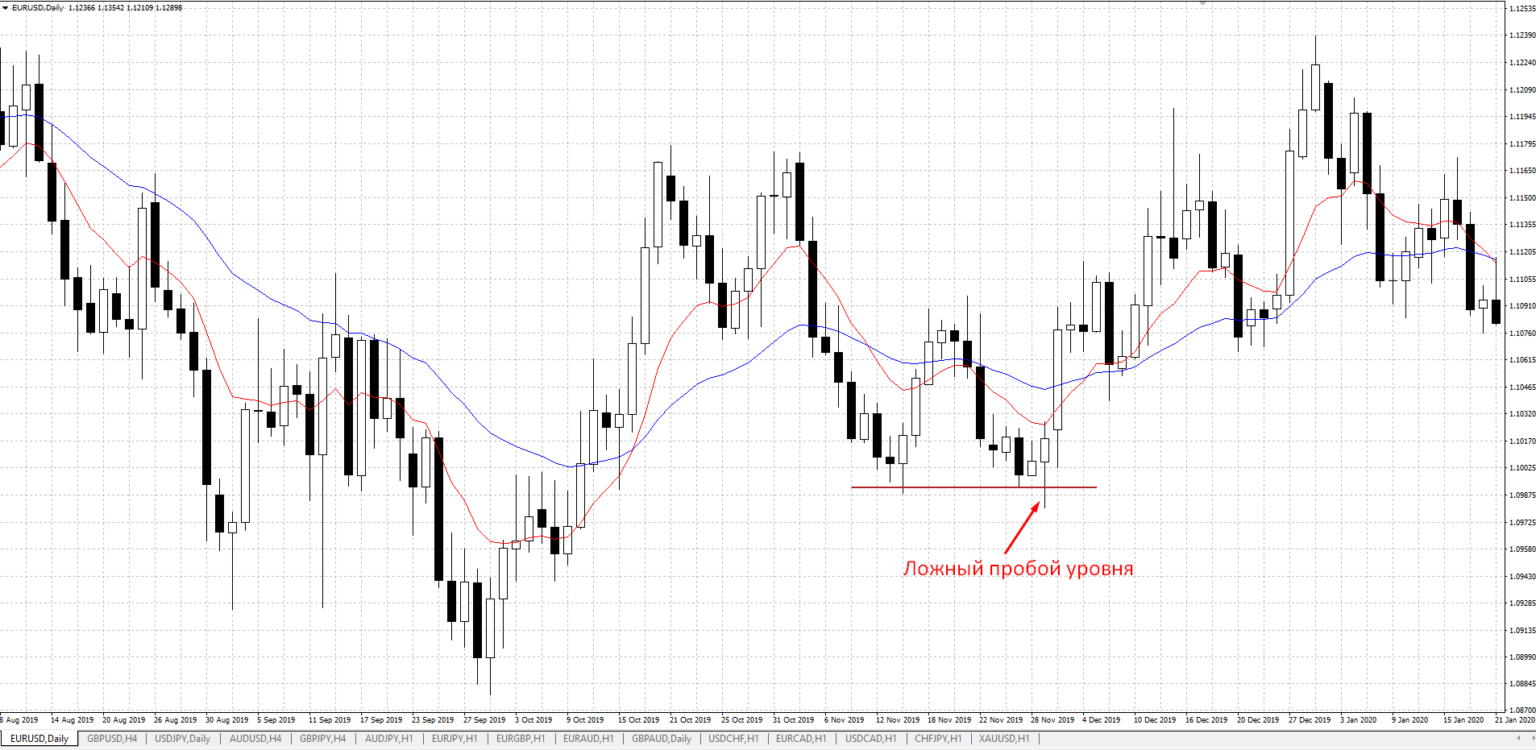

SFP (ложный пробой уровня) D1

Чаще всего это выход цены за уровень, возврат и отрисовка шипа (классическая ловушка для тех, кто торгует отложенными ордерами на пробой).

График Н1:

Вариант разворотных пин-баров от уровня.

Это классика, описанная во всех учебниках технического анализа. Её часто используют новички, торгуя от уровня, который не имеет никакой силы (проще говоря – его там нет).

Это самый опасный вид торговли по пин-барам, так как мы входим против тренда, без подтверждения. Не нужно думать, что если вы начертили какой-то уровень, рынок магическим образом должен развернуться от него. Но, безусловно, сильные уровни отрабатывают.

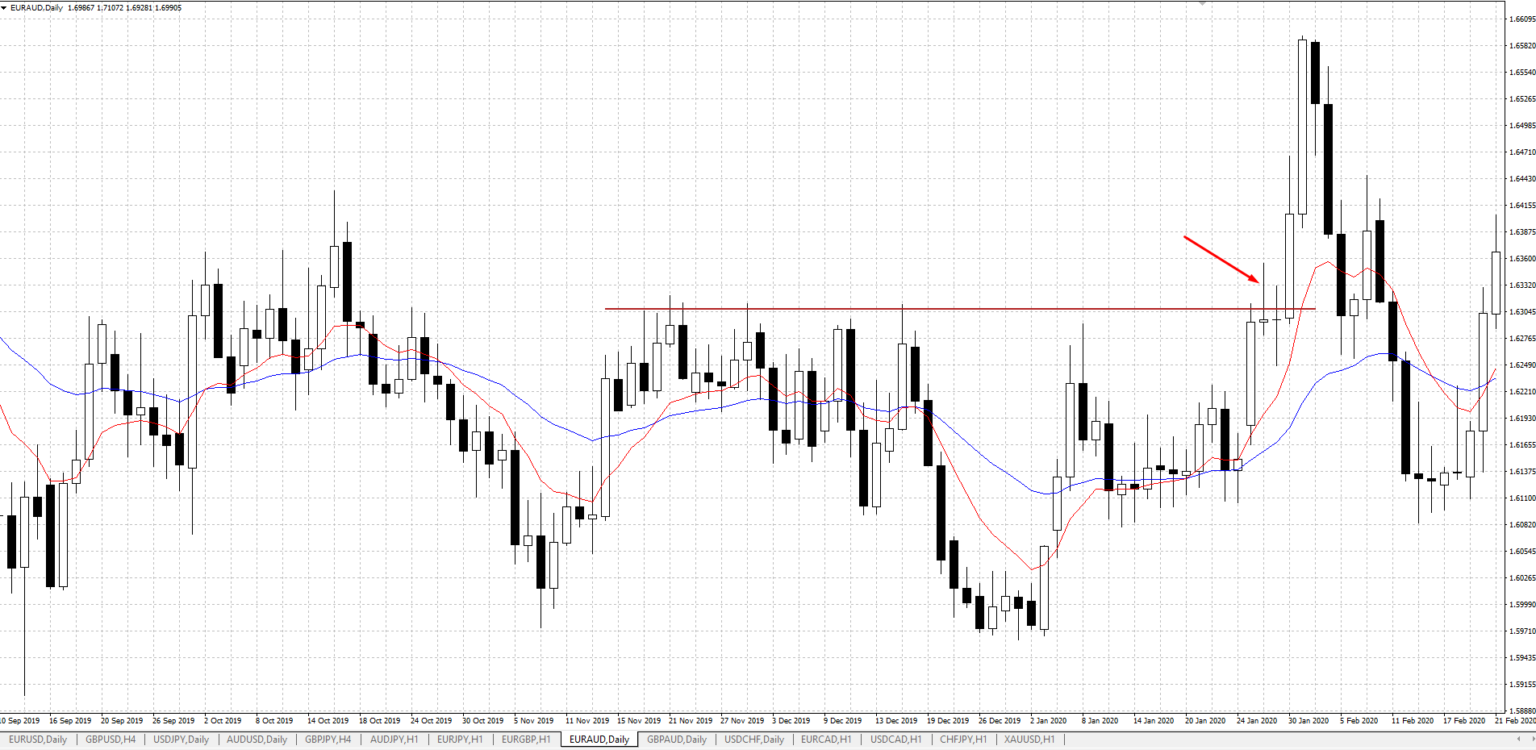

График D1:

А вот пример несработавшего пин-бара, график D1:

На разворотные пин-бары менее чем на графике D1 вообще не стоит обращать внимание.

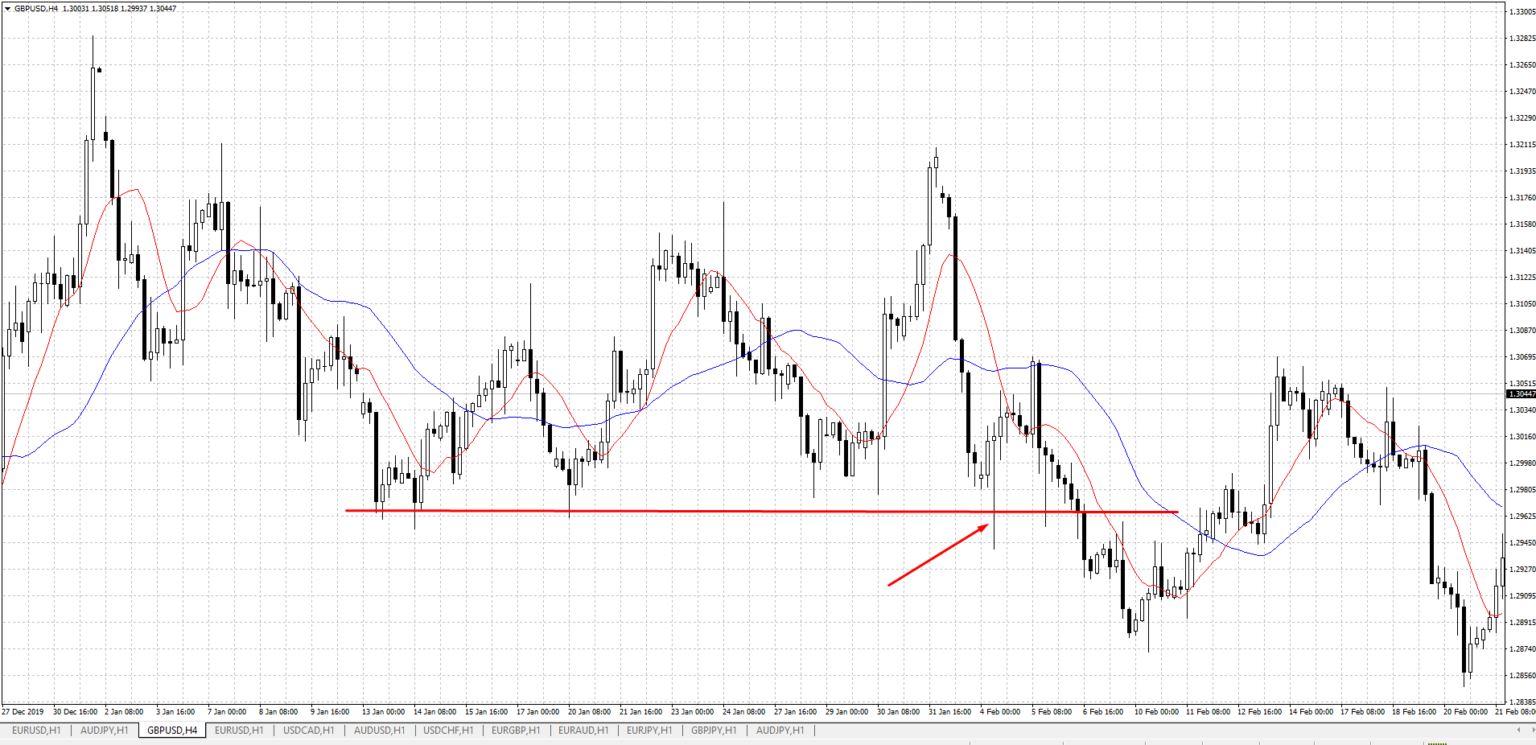

График Н4:

График Н1:

Предпочтительней и безопасней использовать технику разворота с подтверждением и уже в образовавшееся новое движение входить. Тем более в этом году, на фоне возросшей волатильности, уровни пробиваются направо и налево. И никакой гарантии разворота без подтверждения нет.

Увидели сильный уровень, начертили горизонтальную линию. Появился пин-бар – отлично, но не входим. Теперь нужно дождаться подтверждений, описанных выше, и уже в новый образовавшийся тренд входить. Иначе будете обжигаться ещё очень много раз.

Вывод

Безусловно, пин-бары – это мощный инструмент, который стоит использовать в контексте рыночного движения.

Есть всего два варианта, как отработать этот навык на рынке форекс:

1) Торговать всё подряд на 1-2 валютных парах – паттерны/фигуры/пробои/импульсы/уровни и т.д. и т.п.;

2) Торговать 1-2 ситуации на небольшом количестве валютных пар.

Специалист – это человек, разбирающийся в одной области. Невозможно быть профессионалом во всех сферах. Найдите для себя привлекательный паттерн и отработайте его в разных ситуациях на рынке. После полученной выборки станет понятно, где паттерн показывает максимальную эффективность, а где от его торговли лучше воздержаться.

Быть вне рынка – это тоже сделка, которая позволяет не потерять средства в результате импульсивного входа.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба