16 марта 2020 ITI Capital Луцко Искандер

Мы считаем, что ситуация на мировых рынках продолжит ухудшаться, но снижение не будет носить равномерный характер. В этих условиях максимальное падение рынка США от текущих уровней может составить 15-20%, поэтому после технического отскока в течение нескольких дней стоит закрыть часть позиций и перейти к покупкам на локальном ценовом дне. В то же время дивидендная доходность российских эмитентов уже выглядит привлекательной, так же как и отдельные сектора и компании США, например, авиаперевозчики и нефтегазовые предприятия. Мы считаем, что до разворота рынка к долгосрочному росту USDRUB останется в коридоре 70-75, доходность длинных ОФЗ — 7,5-7,8%, нефть Brent — $33-38.

Глобальные рынки: что произошло?

С локального пика 21 февраля индекс S&P 500 опускался на 25%. Следовательно, за 21 день рынок акций США потерял более $6 трлн, мировой рынок — $10 трлн, что соответствует 71% ВВП Китая

Падение РТС с пиковых уровней началось 21 января — показатель снизился на 41%, с 1 641 п., до 960 п., или минимума июня 2016 г. Следовательно, ускорение падения российского рынка больше связано с запоздалым обвалом S&P 500 на фоне распространения коронавируса по всему миру

Паника и волатильность усугубляются за счет изоляции и перевода на карантин целых городов и стран. Сейчас ограничение перемещения затронуло граждан отдельных стран, но очень скоро может быть ограничены поставки товаров и сырья

Европа официально на карантине, приняты беспрецедентные мер во всех крупнейших европейских странах и городах как единственный способ борьбу в отсутствие вакцины

Что остановит падение?

Любая статистика, которая указывает на замедление распространения вируса. Как показывает история борьбы с «испанкой» и другими эпидемиями, эффективны лишь карантин и изоляция. Через пару месяцев эффективность этих мер будет заметна на примере Италии, различных городов Европы

Главы правительств и Центробанков «большой семерки» должны принять стимулирующие меры, поддержать малоимущее население, увеличить ассигнования малым и системообразующим стратегическим предприятиям. Такие шаги покажут рядовым гражданам и инвесторам, что сформирована надежная подушка безопасности для борьбы с экономическим кризисом после эпидемии, который прежде всего ударит по сектору услуг и промышленности

Пока объявленные ведущими странами фискальные меры направлены лишь на борьбу с коронавирусом и составляют порядка $160 млрд

Президент США предложил ввести налоговые каникулы для населения до конца года которые будут стоять бюджету около 1трлн долларов США . Более комплексный пакет мер был одобрен вместе с партий демократов касательно медицинского страхования, бесплатных тестов на коронавирус и прочее меры для населения

На данном этапе активно продвигаются меры монетарной политики, в частности снижение мировых ставок (ФРС играет ведущую роль), предоставление краткосрочного валютного фондирования (порядка $1,5 трлн) и подготовка огромного пакета экономических мер, которые в разгар эпидемии малоэффективны, но способны ограничить дальнейшее падение фондового рынка (стабилизационные меры). Воскресенье было принято экстренное решение понизить ставку до 0% с 1,25% и начать программу количественного смягчения на 700млрд долларов. ФРС будет увеличивать эту программу

Когда кризис закончится?

Острая фаза эпидемии продлится еще как минимум пару месяцев, после чего пойдёт на спад. Рынки подойдут ко второму дну, масштаб снижения будет меньше, все будут анализировать ситуацию и подсчитывать потери, которые понесет глобальная экономика и отдельные страны и сектора. К этому моменту уже будут выработаны и приняты меры поддержки, которые как и в 2009 г. обеспечат стремительный рост, и рынок сможет восстановить большую часть потерь к августу 2020 г., если фаза активного восстановления финансовых рынков начнется в июне

Глобальные рынки: куда дальше?

Сейчас участники рынков паникуют из-за коронавируса, который уже положил начало финансовому кризису из-за обесценения высококачественных активов и утечки ликвидности, чего не было в 2008 г.

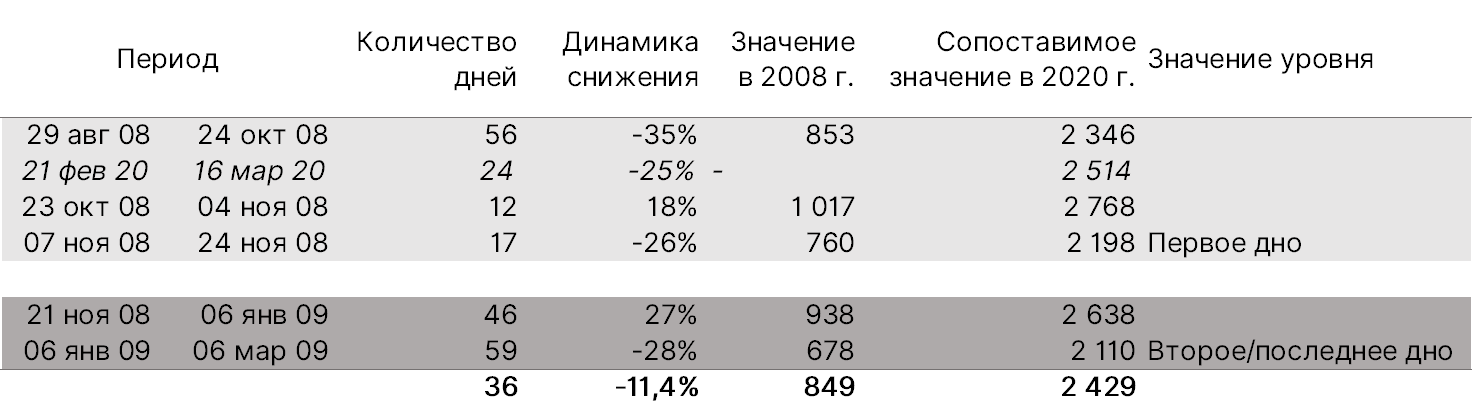

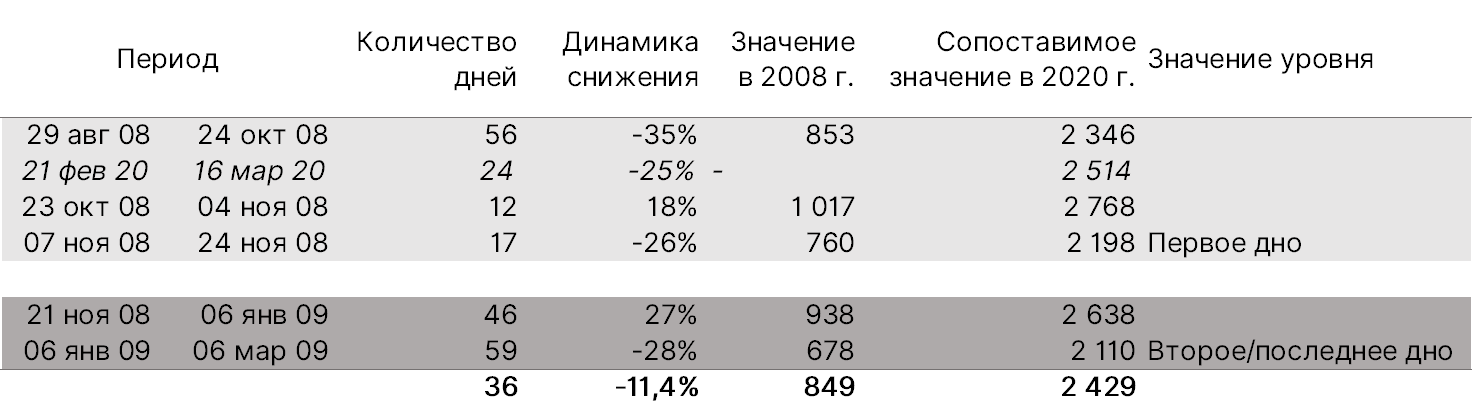

Мы считаем, что потенциал снижения S&P 500 пока не исчерпан; скорость снижения превосходит самое стремительное падение 2008 г., в ходе которого за 56 дней, с 29 августа по 24 октября 2008 г., рынок потерял более 35%

Мы считаем, что, снижаясь, S&P 500 впервые остановится у 2 198 п., что предполагает падение еще на 15%

Мы полагаем, что S&P 500 еще не прошел первое дно, хотя РТС, согласно индикатору перепроданности, его однозначно достиг

Второе дно — снижение до 2110 п., что немногим ниже первого дна. Наш прогноз не учитывает консолидацию и отскоки, которые неизбежны, но рынок еще вполне может снизиться

Наши сценарии

1. Пессимистичный сценарий. Согласно нашему самому пессимистичному сценарию, первое дно скорее всего образуется в районе 2198 п. (-15% от текущих уровней), что означает рост VIX и ETFUVXY до 80 п., что позволяет ставить на рост волатильности с плечом.

Скорее всего падение будет стремительным, консолидация маловероятна с отскоком рынков и продолжением падения. Распространение коронавируса только набирает обороты по всему миру, и единственный способ борьбы с эпидемией — это международная изоляция и закрытие границ.

К моменту формирования второго дна, или после снижения рынка на 15% от текущих уровней, ситуация улучшится, что создаст предпосылки для отскока, но падение продолжится ввиду экономических последствий, которые можно будет преодолеть за счет подготовленных мер.

2. Оптимистичный прогноз — это консолидация и небольшой рост от текущих уровней, если появятся данные о замедлении распространения вируса по всему миру. В любом случае дно образуется на фоне экономических проблем, масштаб снижения будет меньше.

Глобальные рынки: что произошло?

С локального пика 21 февраля индекс S&P 500 опускался на 25%. Следовательно, за 21 день рынок акций США потерял более $6 трлн, мировой рынок — $10 трлн, что соответствует 71% ВВП Китая

Падение РТС с пиковых уровней началось 21 января — показатель снизился на 41%, с 1 641 п., до 960 п., или минимума июня 2016 г. Следовательно, ускорение падения российского рынка больше связано с запоздалым обвалом S&P 500 на фоне распространения коронавируса по всему миру

Паника и волатильность усугубляются за счет изоляции и перевода на карантин целых городов и стран. Сейчас ограничение перемещения затронуло граждан отдельных стран, но очень скоро может быть ограничены поставки товаров и сырья

Европа официально на карантине, приняты беспрецедентные мер во всех крупнейших европейских странах и городах как единственный способ борьбу в отсутствие вакцины

Что остановит падение?

Любая статистика, которая указывает на замедление распространения вируса. Как показывает история борьбы с «испанкой» и другими эпидемиями, эффективны лишь карантин и изоляция. Через пару месяцев эффективность этих мер будет заметна на примере Италии, различных городов Европы

Главы правительств и Центробанков «большой семерки» должны принять стимулирующие меры, поддержать малоимущее население, увеличить ассигнования малым и системообразующим стратегическим предприятиям. Такие шаги покажут рядовым гражданам и инвесторам, что сформирована надежная подушка безопасности для борьбы с экономическим кризисом после эпидемии, который прежде всего ударит по сектору услуг и промышленности

Пока объявленные ведущими странами фискальные меры направлены лишь на борьбу с коронавирусом и составляют порядка $160 млрд

Президент США предложил ввести налоговые каникулы для населения до конца года которые будут стоять бюджету около 1трлн долларов США . Более комплексный пакет мер был одобрен вместе с партий демократов касательно медицинского страхования, бесплатных тестов на коронавирус и прочее меры для населения

На данном этапе активно продвигаются меры монетарной политики, в частности снижение мировых ставок (ФРС играет ведущую роль), предоставление краткосрочного валютного фондирования (порядка $1,5 трлн) и подготовка огромного пакета экономических мер, которые в разгар эпидемии малоэффективны, но способны ограничить дальнейшее падение фондового рынка (стабилизационные меры). Воскресенье было принято экстренное решение понизить ставку до 0% с 1,25% и начать программу количественного смягчения на 700млрд долларов. ФРС будет увеличивать эту программу

Когда кризис закончится?

Острая фаза эпидемии продлится еще как минимум пару месяцев, после чего пойдёт на спад. Рынки подойдут ко второму дну, масштаб снижения будет меньше, все будут анализировать ситуацию и подсчитывать потери, которые понесет глобальная экономика и отдельные страны и сектора. К этому моменту уже будут выработаны и приняты меры поддержки, которые как и в 2009 г. обеспечат стремительный рост, и рынок сможет восстановить большую часть потерь к августу 2020 г., если фаза активного восстановления финансовых рынков начнется в июне

Глобальные рынки: куда дальше?

Сейчас участники рынков паникуют из-за коронавируса, который уже положил начало финансовому кризису из-за обесценения высококачественных активов и утечки ликвидности, чего не было в 2008 г.

Мы считаем, что потенциал снижения S&P 500 пока не исчерпан; скорость снижения превосходит самое стремительное падение 2008 г., в ходе которого за 56 дней, с 29 августа по 24 октября 2008 г., рынок потерял более 35%

Мы считаем, что, снижаясь, S&P 500 впервые остановится у 2 198 п., что предполагает падение еще на 15%

Мы полагаем, что S&P 500 еще не прошел первое дно, хотя РТС, согласно индикатору перепроданности, его однозначно достиг

Второе дно — снижение до 2110 п., что немногим ниже первого дна. Наш прогноз не учитывает консолидацию и отскоки, которые неизбежны, но рынок еще вполне может снизиться

Наши сценарии

1. Пессимистичный сценарий. Согласно нашему самому пессимистичному сценарию, первое дно скорее всего образуется в районе 2198 п. (-15% от текущих уровней), что означает рост VIX и ETFUVXY до 80 п., что позволяет ставить на рост волатильности с плечом.

Скорее всего падение будет стремительным, консолидация маловероятна с отскоком рынков и продолжением падения. Распространение коронавируса только набирает обороты по всему миру, и единственный способ борьбы с эпидемией — это международная изоляция и закрытие границ.

К моменту формирования второго дна, или после снижения рынка на 15% от текущих уровней, ситуация улучшится, что создаст предпосылки для отскока, но падение продолжится ввиду экономических последствий, которые можно будет преодолеть за счет подготовленных мер.

2. Оптимистичный прогноз — это консолидация и небольшой рост от текущих уровней, если появятся данные о замедлении распространения вируса по всему миру. В любом случае дно образуется на фоне экономических проблем, масштаб снижения будет меньше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба