24 марта 2020 ITI Capital

Рынки

В пятницу, 20 марта, DJIA снизился на 3,04%, до 18591,93 п., Nasdaq — на 0,27%, до 6860,67 п., S&P 500 — на 2,93%, до 2237,40 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2297 п. (+3,48%).

Американские фондовые рынки в понедельник закрыли торги снижением, из-за того что конгресс второй раз подряд не смог одобрить главный пакет мер по стимулированию экономики США. Рынок проигнорировал новость о том, что ФРС запустила самую мощную за свою историю программу стимулирующих мер, представляющую собой выкуп собственных и ипотечных облигаций в неограниченном объеме, а также выделение финансирования в виде корпоративных, студенческих и прочих кредитов. Мера позволит банкам и компаниям получать стабильный приток ликвидности от широкого спектра инструментов. Регулятор обещает уже на этой неделе приобрести казначейские облигации на $375 млрд и ипотечные — на $250 млрд.

Инвесторов беспокоит статистика, согласно которой число зараженных коронавирусом в штате Нью-Йорк за ночь выросло на 38%, превысив 20 тыс. человек.

Нефть, июньский фьючерс на индекс S&P 500 и рынки акций стран Азии растут — инвесторы рассчитывают, что сенат все же примет сегодня пакет стимулирующих мер.

Великобритания перешла на строгий домашний карантин. Покидать дома можно лишь для посещения врача, а также для приобретения продуктов и товаров первой необходимости. Собираться группами более двух человек запрещено, за нарушения предусмотрены штрафы. О карантинных мерах объявили также в ЮАР и Нидерландах. По подсчетам Associated Press, на домашний карантин отправлены уже более пятой части населения Земли.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 381 тыс. человек, количество смертей превысило 16,6 тыс.

Мы ожидаем, что во вторник, 24 марта, глобальные рынки будут расти ввиду возможного одобрения пакета стимулирующих мер в конгрессе и запуска беспрецедентной программы поддержки экономики ФРС.

Рубль показывает устойчивую динамику вопреки активному росту доллара и падению стоимости нефти. Минфин продолжает продавать валюту в объеме $120 млн в день. Дополнительные продажи Банка России рассчитаны исходя из полного возмещения выпадающего предложения валюты на внутреннем рынке из-за снижения экспортной выручки от продажи нефти, нефтепродуктов и природного газа при падении цен на Urals ниже $25/барр. Следовательно, совокупный объем продаж может достигать $220 млн в день.

В фокусе сегодня

М.Видео и Qiwi представят финансовые результаты по МСФО за 4К19 и 2019 г.

НЛМК: день инвестора, Лондон

TCS Group: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 4К19, компания выплатит $0,21/акция, дивидендная доходность составит примерно 1,8%

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в понедельник снизился на 3,36%, до 2253 п., РТС — на 4,38%, до 884 п.

Рубль укрепился к доллару и евро до 79,59 руб. и 85,45 руб. соответственно.

-924.png)

Лидерами роста стали Эталон (+10,5%), Русгидро (+6,9%), X5 Retail Group (+5,8%), Русагро (+4,5%), Россети (ап +3%).

В число аутсайдеров вошли Мечел (ап −8,5%), Лукойл (-6,6%), TCS Group (-6,4%), Яндекс (-6,3%), Сбербанк (-6,3%).

Цены на Brent утром во вторник повышаются на 2,66%, до $27,75/барр.

Золото дорожает на 1,27%, до $1573/унция. Доходность десятилетних казначейских облигаций США повышается на 6,23 п.п., до 0,81%.

Японский Nikkei повышается на 4,9%, китайский Shanghai снижается на 1,5%.

DXY снижается на 0,76%, S&P 500 futures повышается на 3,1%.

Новости

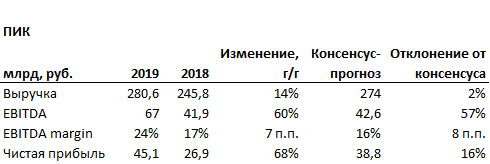

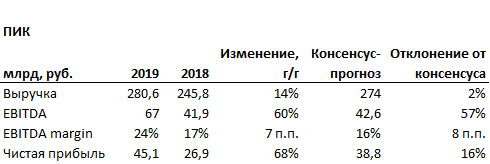

ПИК опубликовал финансовые результаты по МСФО за 2019 г. выше консенсус-прогноза. Выручка составила 280,6 млрд руб. (+14% г/г), EBITDA — 67 млрд руб. (+60% г/г), чистая прибыль —45,1 млрд руб. (+68% г/г). Компания прогнозирует выручку в 2020 г. на уровне 400 млрд руб.

PIKK RX: −1,56%

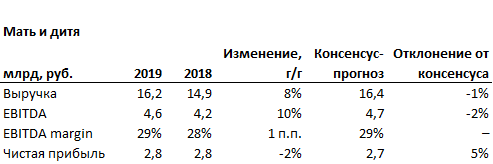

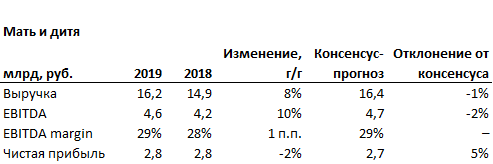

Мать и дитя опубликовала финансовые результаты по МСФО за 2019 г., согласно которым чистая прибыль оказалась лучше консенсус-прогноза. Выручка компании составила 16,1 млрд руб. (+8% г/г). Основными факторами роста стали дальнейшее увеличение загрузки московских клиник и региональных госпиталей в Новосибирске, Самаре, а также открытие клинического госпиталя в Тюмени. EBITDA — 4,6 млрд руб. (+10% г/г), чистая прибыль — 2,8 млрд руб. (-2% г/г). Совет директоров компании рекомендовал дивиденды за 2019 г. в размере 8,5 руб./акция, что соответствует доходности на уровне 2,66%.

MDMG LI: −0,24%

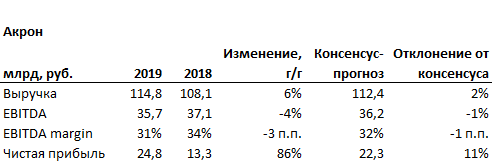

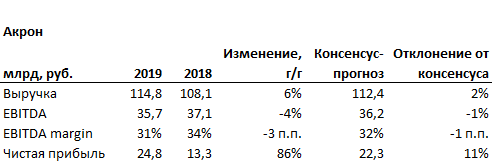

Акрон опубликовал финансовые результаты за 2019 г., согласно которым чистая прибыль оказалась выше консенсус-прогноза Bloomberg на 11%. Выручка компании увеличилась до 114,8 млрд руб. (+6% г/г), благодаря росту объема продаж на 4% и повышению среднего курса доллара США по отношению к рублю на 3%. EBITDA составила 35,7 млрд руб. (-4% г/г). Чистая прибыль увеличилась до 24,8 млрд руб. (+86% г/г). Показатель чистый долг/EBITDA по состоянию на 31 декабря 2019 г. увеличился до 2,1х с 2x на конец 2018 г.

AKRN RX: +1,56%

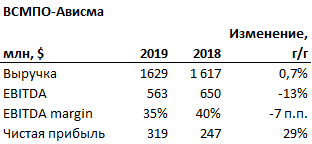

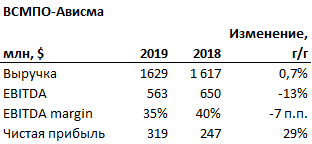

ВСМПО Ависма опубликовала финансовые результаты по МСФО за 2019 г. Выручка компании увеличилась до $1629 млн (+0,7% г/г). EBITDA составила $563 млн (-13% г/г). Чистая прибыль выросла до $319 млн (+29% г/г). Показатель чистый долг/EBITDA по состоянию на 31 декабря 2019 г. увеличился до 1,8х с 1,1x на конец 2018 г.

VSMO RX: −1,38%

Рост ВВП России в феврале 2020 г. ускорился до 2,9% с 1,7% в январе, сообщает Минэкономразвития. Январская оценка была повышена на 0,1 п.п. с учетом пересмотра Росстатом оперативных данных по отдельным видам экономической деятельности.

В пятницу, 20 марта, DJIA снизился на 3,04%, до 18591,93 п., Nasdaq — на 0,27%, до 6860,67 п., S&P 500 — на 2,93%, до 2237,40 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2297 п. (+3,48%).

Американские фондовые рынки в понедельник закрыли торги снижением, из-за того что конгресс второй раз подряд не смог одобрить главный пакет мер по стимулированию экономики США. Рынок проигнорировал новость о том, что ФРС запустила самую мощную за свою историю программу стимулирующих мер, представляющую собой выкуп собственных и ипотечных облигаций в неограниченном объеме, а также выделение финансирования в виде корпоративных, студенческих и прочих кредитов. Мера позволит банкам и компаниям получать стабильный приток ликвидности от широкого спектра инструментов. Регулятор обещает уже на этой неделе приобрести казначейские облигации на $375 млрд и ипотечные — на $250 млрд.

Инвесторов беспокоит статистика, согласно которой число зараженных коронавирусом в штате Нью-Йорк за ночь выросло на 38%, превысив 20 тыс. человек.

Нефть, июньский фьючерс на индекс S&P 500 и рынки акций стран Азии растут — инвесторы рассчитывают, что сенат все же примет сегодня пакет стимулирующих мер.

Великобритания перешла на строгий домашний карантин. Покидать дома можно лишь для посещения врача, а также для приобретения продуктов и товаров первой необходимости. Собираться группами более двух человек запрещено, за нарушения предусмотрены штрафы. О карантинных мерах объявили также в ЮАР и Нидерландах. По подсчетам Associated Press, на домашний карантин отправлены уже более пятой части населения Земли.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 381 тыс. человек, количество смертей превысило 16,6 тыс.

Мы ожидаем, что во вторник, 24 марта, глобальные рынки будут расти ввиду возможного одобрения пакета стимулирующих мер в конгрессе и запуска беспрецедентной программы поддержки экономики ФРС.

Рубль показывает устойчивую динамику вопреки активному росту доллара и падению стоимости нефти. Минфин продолжает продавать валюту в объеме $120 млн в день. Дополнительные продажи Банка России рассчитаны исходя из полного возмещения выпадающего предложения валюты на внутреннем рынке из-за снижения экспортной выручки от продажи нефти, нефтепродуктов и природного газа при падении цен на Urals ниже $25/барр. Следовательно, совокупный объем продаж может достигать $220 млн в день.

В фокусе сегодня

М.Видео и Qiwi представят финансовые результаты по МСФО за 4К19 и 2019 г.

НЛМК: день инвестора, Лондон

TCS Group: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 4К19, компания выплатит $0,21/акция, дивидендная доходность составит примерно 1,8%

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в понедельник снизился на 3,36%, до 2253 п., РТС — на 4,38%, до 884 п.

Рубль укрепился к доллару и евро до 79,59 руб. и 85,45 руб. соответственно.

-924.png)

Лидерами роста стали Эталон (+10,5%), Русгидро (+6,9%), X5 Retail Group (+5,8%), Русагро (+4,5%), Россети (ап +3%).

В число аутсайдеров вошли Мечел (ап −8,5%), Лукойл (-6,6%), TCS Group (-6,4%), Яндекс (-6,3%), Сбербанк (-6,3%).

Цены на Brent утром во вторник повышаются на 2,66%, до $27,75/барр.

Золото дорожает на 1,27%, до $1573/унция. Доходность десятилетних казначейских облигаций США повышается на 6,23 п.п., до 0,81%.

Японский Nikkei повышается на 4,9%, китайский Shanghai снижается на 1,5%.

DXY снижается на 0,76%, S&P 500 futures повышается на 3,1%.

Новости

ПИК опубликовал финансовые результаты по МСФО за 2019 г. выше консенсус-прогноза. Выручка составила 280,6 млрд руб. (+14% г/г), EBITDA — 67 млрд руб. (+60% г/г), чистая прибыль —45,1 млрд руб. (+68% г/г). Компания прогнозирует выручку в 2020 г. на уровне 400 млрд руб.

PIKK RX: −1,56%

Мать и дитя опубликовала финансовые результаты по МСФО за 2019 г., согласно которым чистая прибыль оказалась лучше консенсус-прогноза. Выручка компании составила 16,1 млрд руб. (+8% г/г). Основными факторами роста стали дальнейшее увеличение загрузки московских клиник и региональных госпиталей в Новосибирске, Самаре, а также открытие клинического госпиталя в Тюмени. EBITDA — 4,6 млрд руб. (+10% г/г), чистая прибыль — 2,8 млрд руб. (-2% г/г). Совет директоров компании рекомендовал дивиденды за 2019 г. в размере 8,5 руб./акция, что соответствует доходности на уровне 2,66%.

MDMG LI: −0,24%

Акрон опубликовал финансовые результаты за 2019 г., согласно которым чистая прибыль оказалась выше консенсус-прогноза Bloomberg на 11%. Выручка компании увеличилась до 114,8 млрд руб. (+6% г/г), благодаря росту объема продаж на 4% и повышению среднего курса доллара США по отношению к рублю на 3%. EBITDA составила 35,7 млрд руб. (-4% г/г). Чистая прибыль увеличилась до 24,8 млрд руб. (+86% г/г). Показатель чистый долг/EBITDA по состоянию на 31 декабря 2019 г. увеличился до 2,1х с 2x на конец 2018 г.

AKRN RX: +1,56%

ВСМПО Ависма опубликовала финансовые результаты по МСФО за 2019 г. Выручка компании увеличилась до $1629 млн (+0,7% г/г). EBITDA составила $563 млн (-13% г/г). Чистая прибыль выросла до $319 млн (+29% г/г). Показатель чистый долг/EBITDA по состоянию на 31 декабря 2019 г. увеличился до 1,8х с 1,1x на конец 2018 г.

VSMO RX: −1,38%

Рост ВВП России в феврале 2020 г. ускорился до 2,9% с 1,7% в январе, сообщает Минэкономразвития. Январская оценка была повышена на 0,1 п.п. с учетом пересмотра Росстатом оперативных данных по отдельным видам экономической деятельности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба