31 марта 2020 РБК Quote Гаврикова Валентина

Мировой фондовый рынок нащупал дно — самое время решать, что делать дальше, считает эксперт ITI Capital Искандер Луцко. Он предложил стратегию, которая поможет выгодно инвестировать в изменившихся условиях

Активность игроков на понижение на рынке акций выдохлась, и их место начинают занимать « быки ». Об этом говорит хотя бы то, что даже после выхода данных о рекордно выросшей безработице в США (3,3 млн человек), индекс S&P 500 поднялся на 6%. В целом за неделю индекс отскочил на 14% с минимумов года.

Это значит, что многие акции сейчас серьезно недооценены, считает главный инвестиционный стратег ITI Capital Искандер Луцко. «После стремительного падения акций рыночная стоимость некоторых компаний оказалась значительно ниже чистой стоимости их активов. Во многих случаях прибыль на акцию не соответствует даже самым пессимистичным прогнозам по прибыли», — рассказал он.

По мнению эксперта, самое время выкупать подешевевшие акции. Он поделился с РБК Quote идеей, как сделать это с выгодой.

Почему остановилось падение на рынке

Рынок достиг дна, уверен Искандер Луцко. Индексы развернулись и продолжают расти, хотя эпидемия коронавируса продолжается, объяснил свое мнение он. По расчетам эксперта, число заболевших продолжит активно расти еще как минимум десять дней. И это при условии высокой эффективности карантина.

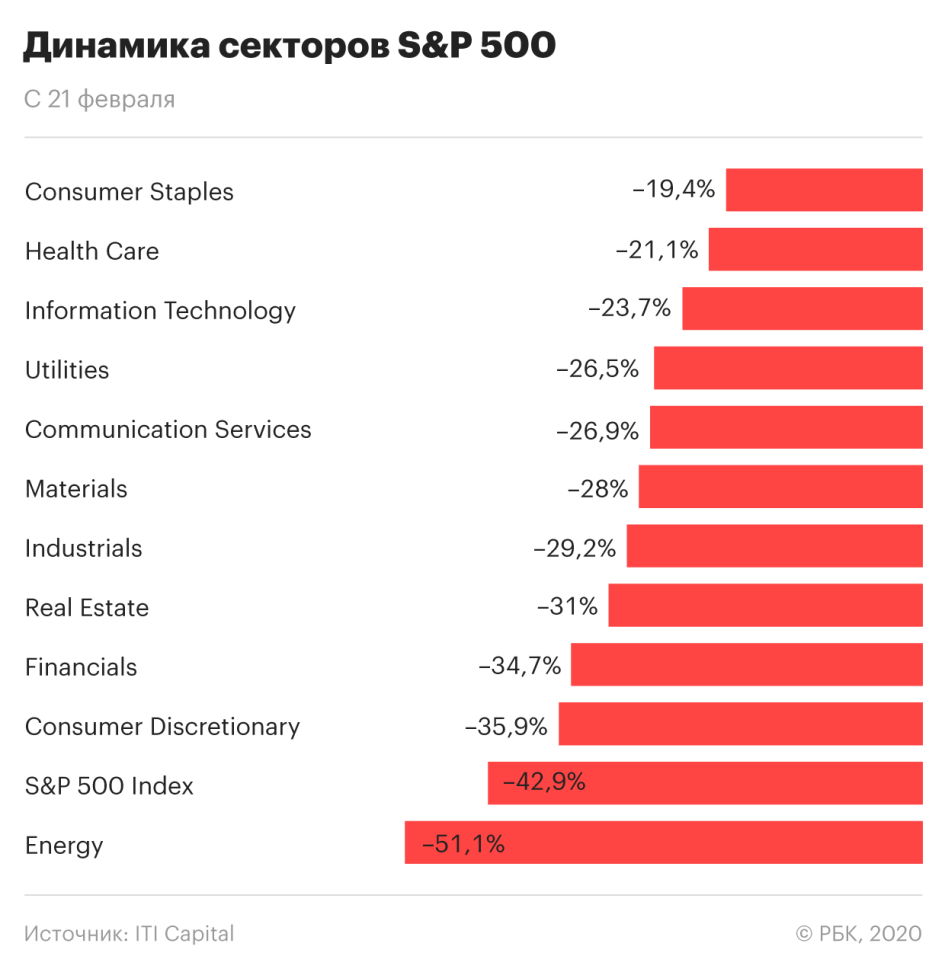

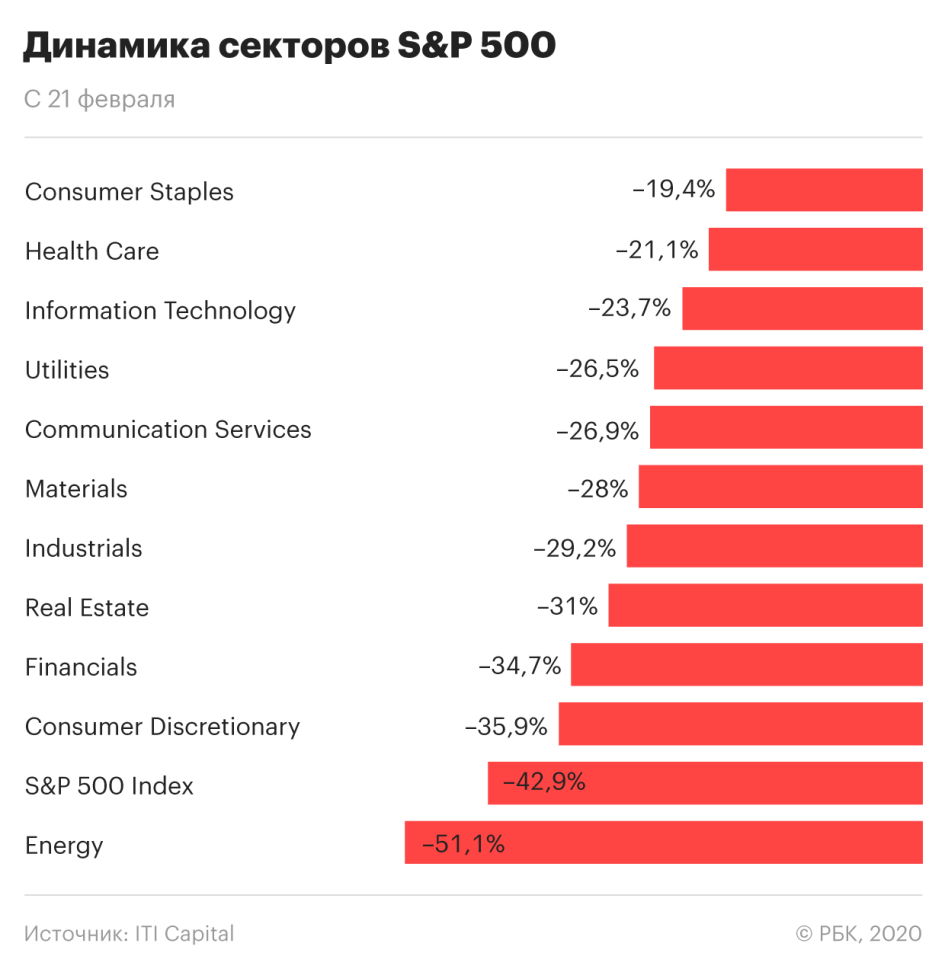

О стабилизации рынка говорит то, что за короткое время индекс S&P 500 обвалился на 35% при среднем историческом значении в 25%. К тому же падение на рынках, как правило, останавливается за три месяца до окончания рецессии . Аналитики же ожидают, что спад в экономике США пойдет на убыль уже в третьем квартале текущего года.

Власти США приняли невиданные ранее меры по поддержке экономики. По мнению эксперта, это улучшит настроения инвесторов и сформирует ценовую базу, ниже которой стоимость активов опускаться не будет, если только не затянется эпидемии. Однако спада волатильности пока ожидать не стоит, так как первое время активы будут стремительно дорожать, сказал он.

Дальнейшая динамика рынка: что делать?

Идея простая, но работает, говорит Искандер Луцко. Она полезна после того, как короткие позиции закрыты (закрытие « шортов » — первый этап стратегии), на рынке снижается волатильность, но риски и опасения сохраняются. В это время инвесторы, как правило, инвестируют в тактические идеи.

На втором этапе эксперт предлагает составить портфель, состоящий из «перепроданных и самых волатильных» бумаг. В их число входят компании из нефтегазового и авиационного секторов — Boeing, Schlumberger, American Airlines, ConocoPhillips, а также AIG и Royal Carribean. Этот этап рынок проходит в настоящий момент.

Cюда также уместно добавить некоторые бумаги из самых «перепроданных и надежных» — таких как Exxon Mobil, General Motors и United corp, говорит Искандер Луцко. Среди ETF можно взять нефтегазовый сектор США, авиаперевозки США и развлечения и путешествия.

На третьем этапе эксперт советует обратить внимание на «защитные» бумаги. «В этот период рынок сохраняет нервозность, и после короткого роста наблюдается легкая коррекция и консолидация», — отметил Луцко. Среди рекомендуемых бумаг — General Electric, Honeywell International, 3M, Gilead Sciences и другие. В случае ETF это золото.

Четвертый этап — это этап роста. Здесь уместна покупка «самых перепроданных и надежных» акций — Citigroup, United Technologies, U.S. Bancorp, Twitter, General Motors, Applied Materials, Exxon Mobil, JP Morgan, Walt Disney и других. На поле ETF это будет игра на снижение волатильности, поэтому подойдут финансовый сектор, ВПК и IT.

«Волатильность определяет динамику цены, уровень защитности финансовых показателей и уязвимость самого сектора. Так, например, у нас нет ни одной авиакомпании в секторе «самые перепроданные и надежные», так как сектор сейчас в эпицентре событий», — сказал аналитик.

Российский рынок акций

В России самый перепроданный сектор — нефтегазовый. Среди наиболее перепроданных также потребительский и финансовый. Мультипликаторы российского рынка обновили минимумы, P/E опустился с 5,3х до 4,3х, а EV/ EBITDA — до 3,4х. Это увеличивает дисконт к глобальному рынку до 55%.

«Среди отобранных нами идей мы делаем ставку на тактические покупки и фундаментальные факторы, в частности на дивидендную доходность, которая в среднем составляет 11% и является единственным драйвером притока спекулятивного капитала с конца апреля до начала августа», — объяснил стратегию по российскому рынку Искандер Луцко.

В список российских компаний, которые эксперт отобрал для покупки, — ТГК-1, ЛСР, МРСК Центра и Приволжья, «Газпром нефть», «Роснефть», ВТБ, «Аэрофлот», обыкновенные акции «Сургутнефтегаза», «Мосэнерго» и другие. «Подготовленный список — это синтез всех факторов», — рассказал Луцко.

Активность игроков на понижение на рынке акций выдохлась, и их место начинают занимать « быки ». Об этом говорит хотя бы то, что даже после выхода данных о рекордно выросшей безработице в США (3,3 млн человек), индекс S&P 500 поднялся на 6%. В целом за неделю индекс отскочил на 14% с минимумов года.

Это значит, что многие акции сейчас серьезно недооценены, считает главный инвестиционный стратег ITI Capital Искандер Луцко. «После стремительного падения акций рыночная стоимость некоторых компаний оказалась значительно ниже чистой стоимости их активов. Во многих случаях прибыль на акцию не соответствует даже самым пессимистичным прогнозам по прибыли», — рассказал он.

По мнению эксперта, самое время выкупать подешевевшие акции. Он поделился с РБК Quote идеей, как сделать это с выгодой.

Почему остановилось падение на рынке

Рынок достиг дна, уверен Искандер Луцко. Индексы развернулись и продолжают расти, хотя эпидемия коронавируса продолжается, объяснил свое мнение он. По расчетам эксперта, число заболевших продолжит активно расти еще как минимум десять дней. И это при условии высокой эффективности карантина.

О стабилизации рынка говорит то, что за короткое время индекс S&P 500 обвалился на 35% при среднем историческом значении в 25%. К тому же падение на рынках, как правило, останавливается за три месяца до окончания рецессии . Аналитики же ожидают, что спад в экономике США пойдет на убыль уже в третьем квартале текущего года.

Власти США приняли невиданные ранее меры по поддержке экономики. По мнению эксперта, это улучшит настроения инвесторов и сформирует ценовую базу, ниже которой стоимость активов опускаться не будет, если только не затянется эпидемии. Однако спада волатильности пока ожидать не стоит, так как первое время активы будут стремительно дорожать, сказал он.

Дальнейшая динамика рынка: что делать?

Идея простая, но работает, говорит Искандер Луцко. Она полезна после того, как короткие позиции закрыты (закрытие « шортов » — первый этап стратегии), на рынке снижается волатильность, но риски и опасения сохраняются. В это время инвесторы, как правило, инвестируют в тактические идеи.

На втором этапе эксперт предлагает составить портфель, состоящий из «перепроданных и самых волатильных» бумаг. В их число входят компании из нефтегазового и авиационного секторов — Boeing, Schlumberger, American Airlines, ConocoPhillips, а также AIG и Royal Carribean. Этот этап рынок проходит в настоящий момент.

Cюда также уместно добавить некоторые бумаги из самых «перепроданных и надежных» — таких как Exxon Mobil, General Motors и United corp, говорит Искандер Луцко. Среди ETF можно взять нефтегазовый сектор США, авиаперевозки США и развлечения и путешествия.

На третьем этапе эксперт советует обратить внимание на «защитные» бумаги. «В этот период рынок сохраняет нервозность, и после короткого роста наблюдается легкая коррекция и консолидация», — отметил Луцко. Среди рекомендуемых бумаг — General Electric, Honeywell International, 3M, Gilead Sciences и другие. В случае ETF это золото.

Четвертый этап — это этап роста. Здесь уместна покупка «самых перепроданных и надежных» акций — Citigroup, United Technologies, U.S. Bancorp, Twitter, General Motors, Applied Materials, Exxon Mobil, JP Morgan, Walt Disney и других. На поле ETF это будет игра на снижение волатильности, поэтому подойдут финансовый сектор, ВПК и IT.

«Волатильность определяет динамику цены, уровень защитности финансовых показателей и уязвимость самого сектора. Так, например, у нас нет ни одной авиакомпании в секторе «самые перепроданные и надежные», так как сектор сейчас в эпицентре событий», — сказал аналитик.

Российский рынок акций

В России самый перепроданный сектор — нефтегазовый. Среди наиболее перепроданных также потребительский и финансовый. Мультипликаторы российского рынка обновили минимумы, P/E опустился с 5,3х до 4,3х, а EV/ EBITDA — до 3,4х. Это увеличивает дисконт к глобальному рынку до 55%.

«Среди отобранных нами идей мы делаем ставку на тактические покупки и фундаментальные факторы, в частности на дивидендную доходность, которая в среднем составляет 11% и является единственным драйвером притока спекулятивного капитала с конца апреля до начала августа», — объяснил стратегию по российскому рынку Искандер Луцко.

В список российских компаний, которые эксперт отобрал для покупки, — ТГК-1, ЛСР, МРСК Центра и Приволжья, «Газпром нефть», «Роснефть», ВТБ, «Аэрофлот», обыкновенные акции «Сургутнефтегаза», «Мосэнерго» и другие. «Подготовленный список — это синтез всех факторов», — рассказал Луцко.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба