20 апреля 2020 Иволга Капитал Хохрин Андрей

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

Но потенциальное снижение ставки – плюс для облигаций. Доходности госбумаг и облигаций крупнейшего бизнеса вряд ли испытают отток иностранных участников. Поскольку у последних, если у них все еще есть деньги, альтернатив не прибавится. Даунгрейд рейтинга Аргентине до преддефолтного уровня – в назидание. Мы все еще остаемся страной-исключением, предлагающей безрисковую ставку выше инфляционной. На сей раз на снижение ключевой ставки должен положительно отреагировать и высокодоходный облигационный сегмент: средние 17% годовых к погашению – слишком большой отрыв ставок денежного рынка.

Индекс полной доходности рублевых гособлигаций, источник moex.com

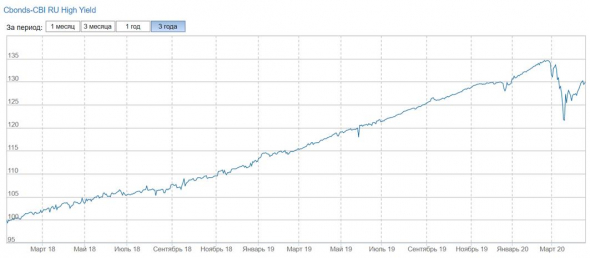

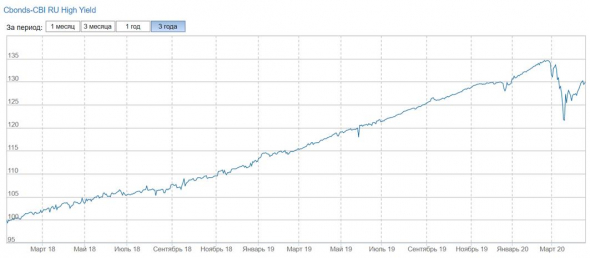

Индекс полной доходности рублевых высокодоходных облигаций, источник ru.cbonds.info

Акции, что в России, что за ее пределами (и особенно за пределами) все еще не вызывают интереса. Скоро компании начнут отчитываться за первый квартал, и эта волна отчетов станет первым разочарованием для инвесторов. Второй квартал, просто, по наблюдениям из окна, должен быть еще хуже. Покупки, если до них дойдет, лучше приурочить ко второй половине лета.

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

Но потенциальное снижение ставки – плюс для облигаций. Доходности госбумаг и облигаций крупнейшего бизнеса вряд ли испытают отток иностранных участников. Поскольку у последних, если у них все еще есть деньги, альтернатив не прибавится. Даунгрейд рейтинга Аргентине до преддефолтного уровня – в назидание. Мы все еще остаемся страной-исключением, предлагающей безрисковую ставку выше инфляционной. На сей раз на снижение ключевой ставки должен положительно отреагировать и высокодоходный облигационный сегмент: средние 17% годовых к погашению – слишком большой отрыв ставок денежного рынка.

Индекс полной доходности рублевых гособлигаций, источник moex.com

Индекс полной доходности рублевых высокодоходных облигаций, источник ru.cbonds.info

Акции, что в России, что за ее пределами (и особенно за пределами) все еще не вызывают интереса. Скоро компании начнут отчитываться за первый квартал, и эта волна отчетов станет первым разочарованием для инвесторов. Второй квартал, просто, по наблюдениям из окна, должен быть еще хуже. Покупки, если до них дойдет, лучше приурочить ко второй половине лета.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба