5 мая 2020 FxPRO Купцикевич Александр

На рынках акций покупатели оказались сильней продавцов. S&P 500 прибавил 0.4% по итогам торгов в понедельник, фьючерсы на индекс развивают тенденцию роста сегодня в начале дня, прибавляя еще 1.1%.

Подобное восстановление не смогло компенсировать провал предыдущих дней, но все же укрепило мысли, что на прошлой неделе мы наблюдали фиксацию прибыли после очень успешного для акций апреля.

Дополнительно воодушевляет, что прирост индексов происходит достаточно равномерно. Очень часто это является признаком уверенных покупок на долгую перспективу, а не спекуляций на последних новостях. Вместе с ростом акций, доллар развернулся к снижению. Кажется, что спрос на американскую валюту в мире удовлетворен.

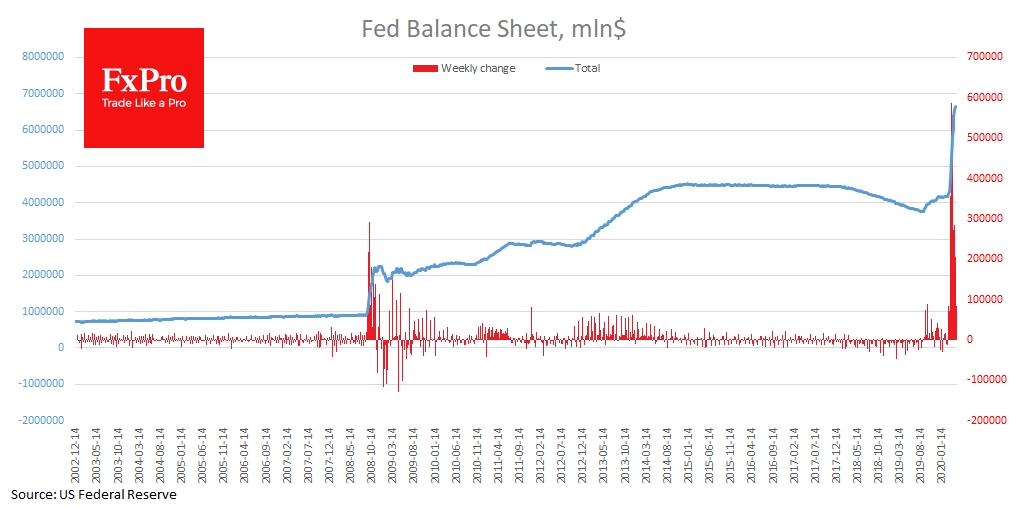

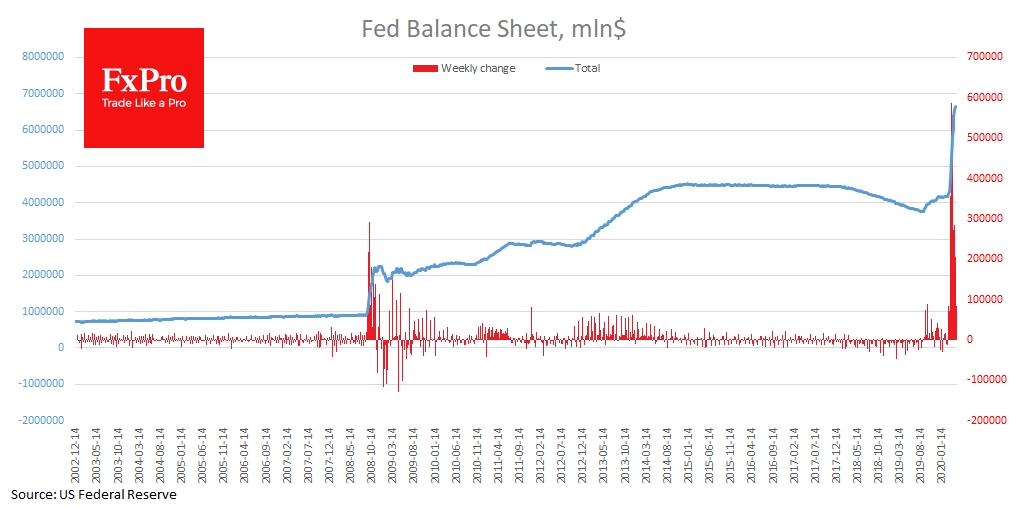

ФРС сумела утолить долларовую жажду, и теперь сокращает объемы покупок на свой баланс. Во второй половине марта его объем увеличивался на 557 и 586 млрд каждые 7 дней. На прошлой неделе сообщалось о приросте «всего лишь» на 83 млрд. Если оценивать действия Федрезерва по динамике доллара, то американскому регулятору удалось поймать тонкий баланс в своих действиях.

Впрочем, финансовая система очень подвижна, и теперь надвигается новое, не менее сложное испытание.

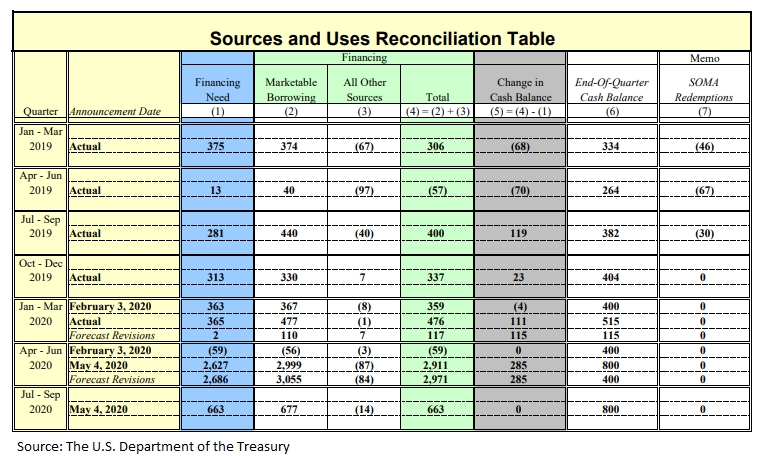

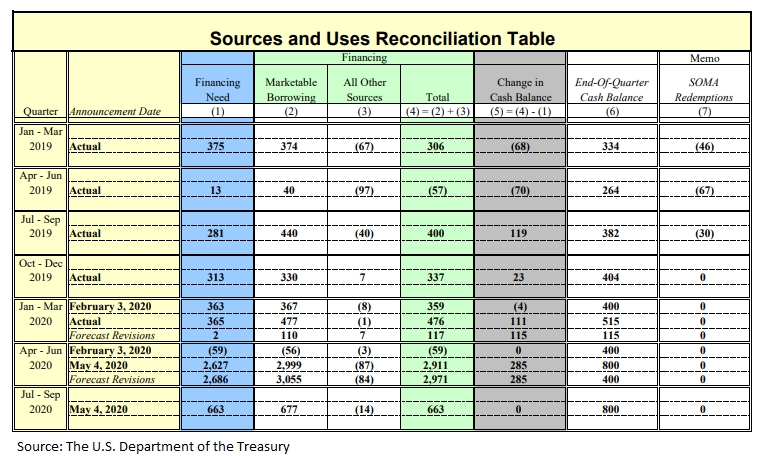

Министерство финансов США в обновленных планах заимствований намерено привлечь около 3 трлн долларов во втором квартале. Это пятикратное превышение предыдущего рекорда 2008 года.

Большой вопрос – какое это будет оказывать влияние на рынки. Исторически, подобные ситуации имели негативный оттенок, ведь инвесторы предпочитают высоконадежные бумаги правительства США более рисковым акциям. В намного меньшем масштабе так происходило в сентябре прошлого года. Тогда ФРС помогала рынкам, вливая ликвидность, и может сделать это сейчас, вновь резко усилив покупки активов на баланс. Это не единичный случай: регулярно масштабные размещения облигаций минфина США вызывают укрепление доллара. Такой подход, получается, основан на истории.

Смогут ли рынки поглотить и переварить такую порцию новых долгов?

Но есть и другой сценарий, основанный на логике. Помимо американского Министерства финансов, казначейские гособлигации на рынок выбрасывают очень многие страны, которые распродают валютные резервы, дабы помочь экономике и удержать национальные валюты от бесконтрольного обвала. Смогут ли рынки поглотить и переварить такую порцию новых долгов? Если нет, их стоимость должна пойти вниз, следуя закону спроса и предложения.

Чаще всего ФРС вступает в игру лишь когда ситуация выходит из-под контроля. Станет ли американский ЦБ действовать на опережение на этот раз, или мы сначала увидим признаки существенного сдвига баланса, прежде чем регулятор вмешается в ситуацию? Так или иначе, это надвигающееся цунами размещения долгов вряд ли окажется тихим.

Подобное восстановление не смогло компенсировать провал предыдущих дней, но все же укрепило мысли, что на прошлой неделе мы наблюдали фиксацию прибыли после очень успешного для акций апреля.

Дополнительно воодушевляет, что прирост индексов происходит достаточно равномерно. Очень часто это является признаком уверенных покупок на долгую перспективу, а не спекуляций на последних новостях. Вместе с ростом акций, доллар развернулся к снижению. Кажется, что спрос на американскую валюту в мире удовлетворен.

ФРС сумела утолить долларовую жажду, и теперь сокращает объемы покупок на свой баланс. Во второй половине марта его объем увеличивался на 557 и 586 млрд каждые 7 дней. На прошлой неделе сообщалось о приросте «всего лишь» на 83 млрд. Если оценивать действия Федрезерва по динамике доллара, то американскому регулятору удалось поймать тонкий баланс в своих действиях.

Впрочем, финансовая система очень подвижна, и теперь надвигается новое, не менее сложное испытание.

Министерство финансов США в обновленных планах заимствований намерено привлечь около 3 трлн долларов во втором квартале. Это пятикратное превышение предыдущего рекорда 2008 года.

Большой вопрос – какое это будет оказывать влияние на рынки. Исторически, подобные ситуации имели негативный оттенок, ведь инвесторы предпочитают высоконадежные бумаги правительства США более рисковым акциям. В намного меньшем масштабе так происходило в сентябре прошлого года. Тогда ФРС помогала рынкам, вливая ликвидность, и может сделать это сейчас, вновь резко усилив покупки активов на баланс. Это не единичный случай: регулярно масштабные размещения облигаций минфина США вызывают укрепление доллара. Такой подход, получается, основан на истории.

Смогут ли рынки поглотить и переварить такую порцию новых долгов?

Но есть и другой сценарий, основанный на логике. Помимо американского Министерства финансов, казначейские гособлигации на рынок выбрасывают очень многие страны, которые распродают валютные резервы, дабы помочь экономике и удержать национальные валюты от бесконтрольного обвала. Смогут ли рынки поглотить и переварить такую порцию новых долгов? Если нет, их стоимость должна пойти вниз, следуя закону спроса и предложения.

Чаще всего ФРС вступает в игру лишь когда ситуация выходит из-под контроля. Станет ли американский ЦБ действовать на опережение на этот раз, или мы сначала увидим признаки существенного сдвига баланса, прежде чем регулятор вмешается в ситуацию? Так или иначе, это надвигающееся цунами размещения долгов вряд ли окажется тихим.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба