11 мая 2020 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Вот, и настало это время! Дача... поэтому следующие мои обзоры вполне могут выходить уже не в привычное время, в воскресенье, а в будни. Сегодня же я хотел поднять тему ранее бурно обсуждаемой Реконкисты Авантюриста и некоторым образом связать её с текущими кризисами. Я сказал: "кризисы"? Во множественном числе? Это - не ошибка или опечатка, читатель, о чем я также порассуждаю в конце обзора. А теперь, традиционное...

*****

I. Стагфляционный обзор.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 54, дефляция - 45, розница - 12, торговля - 14.

Декабрь 2019 года: промпроизводство - 60, дефляция - 37, розница - 14, торговля - 10.

Январь 2020 года: промпроизводство - 49, дефляция - 32, розница - 9, торговля - 14.

Февраль 2020 года: промпроизводство - 50, дефляция - 32, розница - 11, торговля - 11.

Март 2020 года: промпроизводство - 49, дефляция - 42, розница - 16, торговля - 14.

Апрель 2020 года: промпроизводство - 72, дефляция - 50, розница - 27, торговля - 10.

Май 2020 года: промпроизводство - 28, дефляция - 10, розница - 9, торговля - 10.

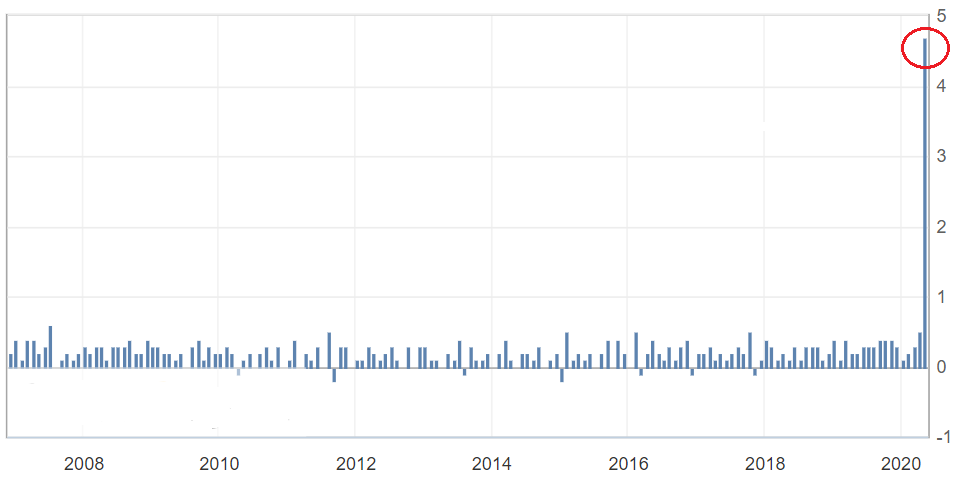

Сектора "Промпроизводство" и "Розница" следуют ранее набранным оборотам в сторону рекордных значений, а "Международная торговля", наконец-то, отражает реалии нарастающего кризиса и показывает, что значение за апрель, скорее всего было причудой статистики. Меня же, как и несколько последних месяцев, более всего интересует цифра сектора "Дефляция" индикатора "Негатив". Пока рано говорить о тенденции, ибо больший массив данных еще впереди. Замечу, что во вторник, 12 мая, будет самый интересный и ожидаемый показатель статистики: индекс потребительской инфляции в США. В позапрошлом месяце это значение уже у становило рекорд. Я же ожидаю: когда волны триллионной ликвидности, наконец-то, прорвутся на рынки реальных товаров.

И уже приходят "обнадеживающие" данные: в день Нон-фарма (отчета по безработице в США) мы получили такую статистику:

Средняя почасовая заработная плата в США (по сравнению с аналогичным периодом прошлого года): +7,9%.

Новый рекорд!

Средняя почасовая заработная плата в США (м/м): +4,7%

.Новый рекорд!

Средняя почасовая заработная плата в США (м/м): +4,7%

Вот, как это выглядит графически, по сравнению с прошлыми периодами:

Ну, что же... У кого-то еще остались сомнения в резком росте инфляции в США в самом ближайшем времени? Судя по графику, неизбежное только ускоряется и усиливается!

Тик-так! Тик-так, мистер Пауэлл!

*****

II. Стагфляционная обстановка.

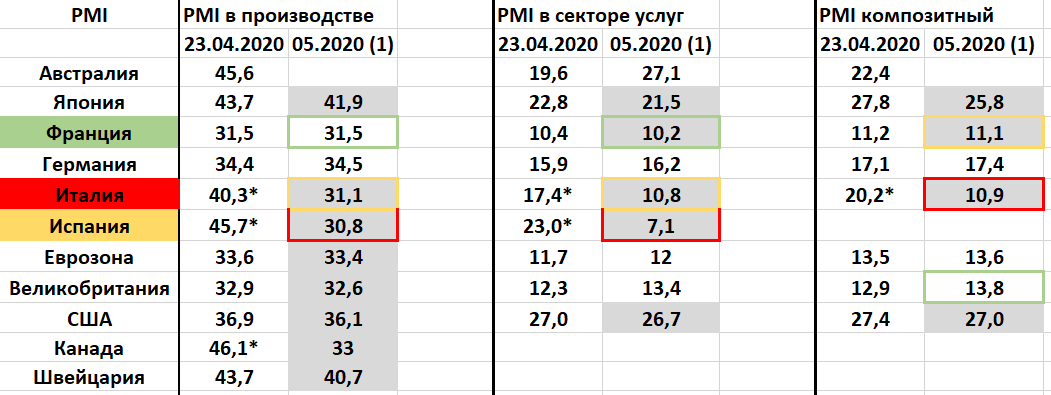

1. Индикатор "Кровавая резня PMI-бензопилой".

Ранее этот индикатор был, скорее, неким "премаркетом", ибо в основе его лежит опросный показатель. Однако сейчас важно отслеживать взгляд на будущие тенденции тех, кто находится "внутри процесса", особенно в тех секторах экономики, которые я называю в некотором роде "паразитарными". Поэтому в сегодняшний обзор кроме промышленного включены композитный индекс и индекс в сфере услуг. Для удобства я свел цифры в таблицу, а также указал в ней прошлые значения индексов:

Серым цветом отмечены данные, которые снизились по сравнению с последней статистикой апреля. Цветными рамками обозначены три худших абсолютных значения. Италия, Испания и Франция ожидаемо оказались в категории "наихудшие показатели по трем индексам", за что и получили цветные "майки лидеров". Отмечу, что практически все значения в мае носят отпечаток исторических рекордов!

2. Промпроизводство.

1. Объём промышленного производства в Германии (м/м): -9,2%.

2. Промышленное производство (г/г) – Германия: -11,6%.

3. Объём промышленного производства Франции (м/м): -16,2%.

4. Промышленное производство (г/г) – Венгрия: -5,6%.

5. Промышленное производство (г/г) – Чехия: -10,8%.

6. Объём промышленного производства в Испании (г/г): -12,2%.

7. Промышленное производство (м/м) – Нидерланды: -1,0%.

8. Промышленное производство – Норвегия: -3,0%.

2. Промышленное производство (г/г) – Германия: -11,6%.

3. Объём промышленного производства Франции (м/м): -16,2%.

4. Промышленное производство (г/г) – Венгрия: -5,6%.

5. Промышленное производство (г/г) – Чехия: -10,8%.

6. Объём промышленного производства в Испании (г/г): -12,2%.

7. Промышленное производство (м/м) – Нидерланды: -1,0%.

8. Промышленное производство – Норвегия: -3,0%.

В лидерах все те же: Германия, Франция, Испания. Логомотив же европейской экономики установил и новый рекорд: 17 месяцев непрерывного снижения показателя.

3. Хроники мирового кризиса.

Эта рубрика уже прижилась в обзорах: обновления записей "экономической книги рекордов Гиннеса" шуруют с нарастающей скоростью!

1. Индекс деловой активности в производственном секторе (PMI) Великобритании: 32,6.

2. Индекс деловой активности в производственном секторе (PMI) США: 36,1.

3. Индекс занятости в производственном секторе США от ISM: 27,5.

4. Индекс новых производственных заказов в США от ISM: 27,1.

5. ВВП Гонконга (г/г): -8,9%.

6. Объём заказов на товары длительного пользования в США без учета оборонной промышленности (м/м): -16,0%.

7. Объём промышленных заказов в США (м/м): -10,3%.

8. Объём розничных продаж в Сингапуре (г/г): -13,3%.

9. Объём розничных продаж (г/г) в Гонконге: -42%.

10. Индекс розничных продаж в США от Redbook (г/г): -9,3%.

11. Индекс розничных продаж в США от Redbook (м/м): -12,6%.

12. Объём производственных заказов в Германии (м/м): -15,6%

13. Производственные заказы (г/г) – Германия: -16,0%.

14. Объём розничных продаж в еврозоне (м/м): -11,2%.

15. Объём розничных продаж в еврозоне (г/г): -9,2%.

16. Промышленное производство (г/г) – Германия: -11,6%.

17. Объём промышленного производства Франции (м/м): -16,2%.

18. Объём розничных продаж в Италии (г/г): -18,4%.

19. Объём розничных продаж в Италии (м/м): -20,5%.

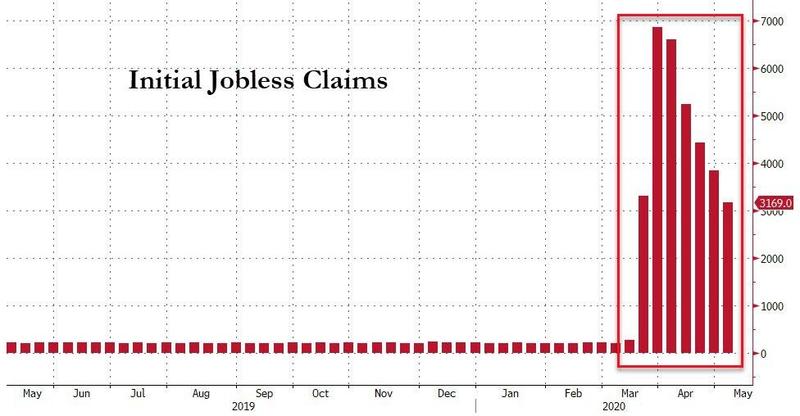

20. Число первичных заявок на получение пособий по безработице в США: 3.169К.

21. Объём экспорта Германии (м/м): -11,8%.

Традиционно следим за достижениями Гегемона:

1. Индекс деловой активности в производственном секторе (PMI) США: 36,1.

2. Индекс занятости в производственном секторе США от ISM: 27,5.

3. Индекс новых производственных заказов в США от ISM: 27,1.

4. Объём заказов на товары длительного пользования в США без учета оборонной промышленности (м/м): -16,0%.

5. Объём промышленных заказов в США (м/м): -10,3%.

6. Индекс розничных продаж в США от Redbook (г/г): -9,3%.

7. Индекс розничных продаж в США от Redbook (м/м): -12,6%.

8. Число первичных заявок на получение пособий по безработице в США: 3.169К.

9. В прошлом месяце было сделано только 4 000 заказов на грузовики класса 8, что на 73% меньше по сравнению с прошлым годом и на 44% по сравнению с мартом!

10. Изменение числа занятых в несельскохозяйственном секторе США: -20.500К.

11. Количество рабочих мест в обрабатывающей промышленности США: -1.330К.

2. Индекс занятости в производственном секторе США от ISM: 27,5.

3. Индекс новых производственных заказов в США от ISM: 27,1.

4. Объём заказов на товары длительного пользования в США без учета оборонной промышленности (м/м): -16,0%.

5. Объём промышленных заказов в США (м/м): -10,3%.

6. Индекс розничных продаж в США от Redbook (г/г): -9,3%.

7. Индекс розничных продаж в США от Redbook (м/м): -12,6%.

8. Число первичных заявок на получение пособий по безработице в США: 3.169К.

9. В прошлом месяце было сделано только 4 000 заказов на грузовики класса 8, что на 73% меньше по сравнению с прошлым годом и на 44% по сравнению с мартом!

10. Изменение числа занятых в несельскохозяйственном секторе США: -20.500К.

11. Количество рабочих мест в обрабатывающей промышленности США: -1.330К.

Особенно тревожна последняя строчка: потерять более миллиона производительных рабочих мест, это - полный "Грэйт Эгейн"!

3. Пир во время чумы.

Полагаю, что читатель слышал, будто Германия является промышленным лидером не только Европы, но и мира. Поэтому я предполагал, что проблемы в индустрии этой станы должным образом обязаны отражаться на главном фондовом индексе DAX, ведь в его состав входят такие и гиганты, как: BASF, Bayer, Volkswagen, BMW, Merck, Daimler. В среду и четверг выходила статистика как раз по промышленному производству Германии:

06.05.2020 Объём производственных заказов в Германии (м/м): -15,6%

06.05.2020 Производственные заказы (г/г) – Германия: -16,0%.

07.05.2020 Объём промышленного производства в Германии (м/м): -9,2%.

07.05.2020 Промышленное производство (г/г) – Германия: -11,6%.

06.05.2020 Производственные заказы (г/г) – Германия: -16,0%.

07.05.2020 Объём промышленного производства в Германии (м/м): -9,2%.

07.05.2020 Промышленное производство (г/г) – Германия: -11,6%.

К тому же по промпроизводству, как уже отмечалось выше, "передовик капиталистического труда" выдал поистине "стахановскую серию": 17 месяцев непрерывного падения! Логично было ожидать соответствующей реакции фондового рынка во Франкфурте. Смотрим:

Иной читатель в стиле главного героя одной советской комедии может возразить: "Германия - не только кузница, но еще здравница и житница!" Ну, то есть, об экспортоориенированности экономики этой страны. Что же, как раз на следующий день, в пятницу мы проверили это утверждение, ибо вышли данные по экспорту Германии:

Объём экспорта Германии (м/м): -11,8%.

Абсолютный исторический наблюдаемый рекорд!

Абсолютный исторический наблюдаемый рекорд!

Конечно же, трудно не угадать реакцию основного фондового индекса DAX в пятницу:

Так и есть! DAX вырос в последний день недели на 1,35%!

Как и полагается современной экономике деривативов и Дойче банка: "Пир во время чумы" в самом разгаре, индекс DAX, наплевав на свою же родную статистику, рвет в небеса!

США.

В четверг копилка статистики заявок по безработице пополнилась новыми миллионами американцев:

Число первичных заявок на получение пособий по безработице в США: 3.169К.

Таким образом, за семь недель безработных прибавилось на более, чем 33 миллиона!

Три главных фондовых индексов США отреагировали уже привычно:

Но настоящий "Пир во время чумы" ждал нас на следующий день: в пятницу обнародовали цифры Нон-фарма (отчета по безработице в США). Статистическое ведомство сообщило, что Соединенные Штаты потеряли в апреле рекордное количество рабочих мест - 20,550 миллиона! Ну, ты сам, читатель, все видишь:

*****

III. "Новый кризис"тм.

Сегодня я хотел бы кратко затронуть иногда поднимаемый тут вопрос о Реконкисте Авантюриста, и о том, почему все пошло не по оглашенному им плану. Ранее, более трех лет назад я предположил следующее:

1) Сама та сила, которая как бы призывалась для исполнения Реконкисты, по не понятным причинам, начав, то ли испугалась, то ли приняла ошибочный конкретный план… Мне до сих пор не понятны следующие шаги «ответственных»:

а) Почему в 2008 году не стали «валить» финансовую систему до конца.

б) Зачем начали так называемое «количественное смягчение», что, на мой взгляд, дало миру передышку и попытку начать сопротивление.

2) Экономическое противодействие Китая, а в последствие, России.

3) Системное сопротивление ряда стран:

не удалось «зажечь» сплошную дугу военного противостояния от Марокко до Тибета и Астаны. Здесь сказалась стойкость Ирана, выдержавшего жесточайшие санкции и давление (не без помощи России), а также чудо спасения Египта от кровавой каши, которую вот-вот готовы были заварить террористы из «братьев мусульман»… А на так называемом «Европейском Театре Военных Действий» случилось невероятное: Россия не явилась на войну!

Именно первый пункт и его подпункты для меня до сих пор представляют определенного рода загадку, пока неразрешимую. На сегодня могу лишь предположить, что одна из групп фининтерна, условно называемая "менялы", решила, что удерживать абсолютную гегемонию США уже не имеет в перспективе смысла из-за приближающегося исчерпания лекгодоступных ресурсов и сделала ставку на развал глобального мира на валютные зоны с целью оседлать операции валютного обмена между нарождающимися зонами. Но, как мне видится, была сделана фатальная стратегическая ошибка (пункт 1, б): QE1,QE2 и QE3. Эти действия перевели ситуацию в тлеющий финансовый кризис и запустили саморазвивающийся процесс мягкой Реконкисты, что мы и наблюдаем сегодня. Иными словами так:

1. Возможность Реконкисты дается один раз, и воспользоваться этой возможностью нужно так, чтобы не было потом безумно больно...

2. Можно запустить механизм Реконкисты, но остановить его невозможно.

Отказ от доведения предыдущей волны кризиса до логичных целей перевело "Старый кризис"тм в этап к подготовке "Нового кризиса"тм, который заключается в распаде старой глобальной системы на технологические зоны. Часто можно услышать, что сегодняшний кризис - это новый кризис, а тот, что был в 2008-2011 году как бы закончился. Это с одной стороны верно, а с другой нет! Ситуация, как мне видится, обстоит так:

1. Тот кризис 2008 года, будучи начавшись, так и не заканчивался, а только был залит потоками ликвидности от печатного станка. Его продолжение и нарастание мы отметили еще с июня-августа прошлого года, что подтверждается показателями индикатора "Негатив" и другими разбиравшимися тут с подобающей подробностью фактами.

2. Одновременно со "Старым кризисом"тм мировой финансовой системы, обострившимся сегодня, начинает бушевать параллельный "Новый кризис"тм, заключающийся в ускоряющемся процессе развала глобальной системы на технологические зоны. Если для купирования старого кризиса вполне было достаточно монетарных и фискальных мер, что мы тут с присущей скурпулезностью фиксируем в "Списке Шиндлера" от Джероми Пауэлла:

Список "Шиндлера" от ФРС

1. 1 - первое снижение ставки в новом цикле 31 июля 2019 года с 2,50% до 2,25%.

2. 2 - второе снижение ставки в новом цикле 18 сентября 2019 года с 2,25% до 2,00%.

3. 3 - третье снижение ставки в новом цикле 30 октября 2019 года с 2,00% до 1,75%.

4. 4 - четвертое снижение ставки в новом цикле 3 марта 2020 года с 1,75% до 1,25%.

5. S1 - начало 16 сентября 2019 года однодневных РЕПО.

6. S2 - заявление ФРС от 20 сентября о начале двухнедельных РЕПО.

7. S3 - заявление ФРС от 25 сентября 2019 года об увеличении однодневных РЕПО с 75 до 100 миллиардов, а 14-ти дневных с 30 до 60 миллиардов.

8. S4 - заявление ФРС от 11 октября 2019 года о начале "Не QE".

9. "Не QE" - начало 15 октября 2019 года количественного смягчения.

Второй список

10. S5 - заявление ФРС от 09 марта 2020 года об увеличении однодневных РЕПО со 100 до 150 миллиардов и недельного РЕПО с 20 до 45 миллиардов.

11. S6 - заявление Трампа от 09 марта 2020 года о планируемых "очень драматических действиях" по поддержке экономики.

12. S7 - заявление ФРС от 11 марта 2020 года об увеличении однодневных РЕПО до 175 миллиардов, двухнедельных РЕПО до 45 миллиардов и введение месячных РЕПО по 50 миллиардов.

13. S8 - заявление ФРС от 12 марта 2020 года о начале трехмесячных РЕПО по 500 миллиардов и дополнительных РЕПО на ту же сумму.

14. S9 - заявление ФРС от 13 марта 2020 года о срочном выкупе облигаций Казначейства США на 37 миллиардов.

*****

15. 5 – пятое снижение ключевой ставки в цикле от 15 марта 2020 года, сразу на 1% до 0,25%.

16. S10 – заявление ФРС США от 15 марта о начале QE5 на 700 миллиардов долларов.

17. S11 – заявление ФРС США от 15 марта 2020 года о снижении резервных требований к банкам до нуля.

18. S12 – заявление ФРС от 17 марта 2020 года о прямой скупке коммерческих бумаг с рынка (на триллион*).

19. S13 – заявление Министерства финансах от 17 марта 2020 года о «вертолетных деньгах» (1200 долларов каждому американцу*) и общей помощи на от 850 миллиардов до 2 триллионов.

20. S14 – заявление ФРС от 18 марта 2020 года о помощи взаимным фондам созданием Фонда ликвидности паевых инвестиционных фондов (MMLF).

21. S15 – заявление ФРС оn 19 марта 2020 года расширении долларового свопа с девятью центробанками.

22. S16 – заявление ФРС от 23 марта 2020 года о «неограниченном QE», начале скупки коммерческих ипотечных облигаций и старте покупок акций через приобретение облигаций биржевых фондов ETF.

23. S17 – заявление властей от 24 марта 2020 о достижении соглашения по выделению 2 триллионов долларов помощи («вертолетные деньги», малый и средний бизнес, медицина).

24. S18 - утверждение 27 марта 2020 года Конгрессом помощи на 2 триллиона долларов.

25. S19 – заявление ФРС от 31 марта о начале «Мирового РЕПО» (FIMA Repo Facility): выкуп у мировых банков и «других международный валютных органов» казначейских облигаций.

*****

Апрель:

26. S20 – заявление ФРС от 06 апреля 2020 года «о создании механизма кредитования малого бизнеса» (ФРС берет на себя риски невозврата кредитов компаниями банкам).

27. S21 – заявление от ФРС от 09 апреля 2020 года о новом пакете «вертолетных денег» на 2,3 триллиона долларов.

28. S22 – Конгресс 23 апреля 2020 года одобрил выделение 500 миллиардов на поддержку борьбы с коронавирусом.

29. S23 – Федрезерв с 23 апреля 2020 года увеличивает доступности внутридневного кредита, предоставляемого Федеральными резервными банками, как на обеспеченной, так и на необеспеченной основе.

30. S27 – Федрезрв заявил 27 апреля 2020 года, что увеличивает выделение помощи в 2,3 триллиона штатам на 500 миллиардов долларов.

31. S27 – Федрезерв заявил 30 апреля 2020 года, что расширяет программу помощи по кредитованию предприятий (от «до 10 тысяч работников» до 15 тысяч работников; от 2,5 млрд. дохода до 5 млрд. дохода).

****

Май.

32. S28 – Заявление Минфина от 04 мая 2020 года о том, что будут проданы облигации на почти 3 триллиона за три месяца:

«В течение квартала апреля-июня 2020 года Казначейство ожидает заимствовать 2,999 миллиарда долларов США в виде частного рыночного долга».

1. 1 - первое снижение ставки в новом цикле 31 июля 2019 года с 2,50% до 2,25%.

2. 2 - второе снижение ставки в новом цикле 18 сентября 2019 года с 2,25% до 2,00%.

3. 3 - третье снижение ставки в новом цикле 30 октября 2019 года с 2,00% до 1,75%.

4. 4 - четвертое снижение ставки в новом цикле 3 марта 2020 года с 1,75% до 1,25%.

5. S1 - начало 16 сентября 2019 года однодневных РЕПО.

6. S2 - заявление ФРС от 20 сентября о начале двухнедельных РЕПО.

7. S3 - заявление ФРС от 25 сентября 2019 года об увеличении однодневных РЕПО с 75 до 100 миллиардов, а 14-ти дневных с 30 до 60 миллиардов.

8. S4 - заявление ФРС от 11 октября 2019 года о начале "Не QE".

9. "Не QE" - начало 15 октября 2019 года количественного смягчения.

Второй список

10. S5 - заявление ФРС от 09 марта 2020 года об увеличении однодневных РЕПО со 100 до 150 миллиардов и недельного РЕПО с 20 до 45 миллиардов.

11. S6 - заявление Трампа от 09 марта 2020 года о планируемых "очень драматических действиях" по поддержке экономики.

12. S7 - заявление ФРС от 11 марта 2020 года об увеличении однодневных РЕПО до 175 миллиардов, двухнедельных РЕПО до 45 миллиардов и введение месячных РЕПО по 50 миллиардов.

13. S8 - заявление ФРС от 12 марта 2020 года о начале трехмесячных РЕПО по 500 миллиардов и дополнительных РЕПО на ту же сумму.

14. S9 - заявление ФРС от 13 марта 2020 года о срочном выкупе облигаций Казначейства США на 37 миллиардов.

*****

15. 5 – пятое снижение ключевой ставки в цикле от 15 марта 2020 года, сразу на 1% до 0,25%.

16. S10 – заявление ФРС США от 15 марта о начале QE5 на 700 миллиардов долларов.

17. S11 – заявление ФРС США от 15 марта 2020 года о снижении резервных требований к банкам до нуля.

18. S12 – заявление ФРС от 17 марта 2020 года о прямой скупке коммерческих бумаг с рынка (на триллион*).

19. S13 – заявление Министерства финансах от 17 марта 2020 года о «вертолетных деньгах» (1200 долларов каждому американцу*) и общей помощи на от 850 миллиардов до 2 триллионов.

20. S14 – заявление ФРС от 18 марта 2020 года о помощи взаимным фондам созданием Фонда ликвидности паевых инвестиционных фондов (MMLF).

21. S15 – заявление ФРС оn 19 марта 2020 года расширении долларового свопа с девятью центробанками.

22. S16 – заявление ФРС от 23 марта 2020 года о «неограниченном QE», начале скупки коммерческих ипотечных облигаций и старте покупок акций через приобретение облигаций биржевых фондов ETF.

23. S17 – заявление властей от 24 марта 2020 о достижении соглашения по выделению 2 триллионов долларов помощи («вертолетные деньги», малый и средний бизнес, медицина).

24. S18 - утверждение 27 марта 2020 года Конгрессом помощи на 2 триллиона долларов.

25. S19 – заявление ФРС от 31 марта о начале «Мирового РЕПО» (FIMA Repo Facility): выкуп у мировых банков и «других международный валютных органов» казначейских облигаций.

*****

Апрель:

26. S20 – заявление ФРС от 06 апреля 2020 года «о создании механизма кредитования малого бизнеса» (ФРС берет на себя риски невозврата кредитов компаниями банкам).

27. S21 – заявление от ФРС от 09 апреля 2020 года о новом пакете «вертолетных денег» на 2,3 триллиона долларов.

28. S22 – Конгресс 23 апреля 2020 года одобрил выделение 500 миллиардов на поддержку борьбы с коронавирусом.

29. S23 – Федрезерв с 23 апреля 2020 года увеличивает доступности внутридневного кредита, предоставляемого Федеральными резервными банками, как на обеспеченной, так и на необеспеченной основе.

30. S27 – Федрезрв заявил 27 апреля 2020 года, что увеличивает выделение помощи в 2,3 триллиона штатам на 500 миллиардов долларов.

31. S27 – Федрезерв заявил 30 апреля 2020 года, что расширяет программу помощи по кредитованию предприятий (от «до 10 тысяч работников» до 15 тысяч работников; от 2,5 млрд. дохода до 5 млрд. дохода).

****

Май.

32. S28 – Заявление Минфина от 04 мая 2020 года о том, что будут проданы облигации на почти 3 триллиона за три месяца:

«В течение квартала апреля-июня 2020 года Казначейство ожидает заимствовать 2,999 миллиарда долларов США в виде частного рыночного долга».

Зато от "Нового кризиса"тм спрятаться без изменения самих систем организации экономик ведущих стран не удастся! И действия по этому самому изменению систем уже последовали, о чем мы поговорим в очередной статье цикла "Острова сырьевых нищебродов, хутора энергетических попрошаек и инфраструктурные банкроты".

В этой связи могу предположить, что запущенный механизм Реконкисты, будучи брошенный на полпути, ударил по запустившим его "вторым концом" и сейчас работает в виде "Нового кризиса"тм, разваливая мировую глобальную систему на новые технологические зоны. При этом "Новый кризис"тм чуть ли не каждый день ставит перед будущими центрами технологических зон задачи такого неотложного и экстренного уровня, что некоторым приходится объявлять "чрезвычайные положения". Но это - совсем другая история...

*****

Выводы и прогнозы:

1. Возврат к той Реконкисте Авантюриста уже невозможен: механизм "Нового кризиса"тм запущен, маховик разрушения глобального мира раскручивается. Более того, развитие ситуации перешло к неконтролируемым саморазвивающимся и самоподдерживающимся процессам небывалой разрушительной силы. Даже "Список Шиндлера" от мистера Пауэлла практически никак не повлиял на нарастающие тенденции, кроме сегодняшнего "прыжка дохлой кошки" фондовых индексов и некоторых других финансовых инструментов.

2. В рамках противодействия "Старому кризису"тм Федрезерв растратил почти все свои варианты реагирования, то есть в рамках "Старого кризиса"тм ФРС практически утратила контроль за ситуацией, а как реагировать на развитие "Нового кризиса"тм сейчас никто не знает или делает вид, что не знает, ибо меры противодействия тут должны носить системный характер, а решиться на такое не у всех есть политическая воля, тем более в преддверие выборов. Ранее я говорил, что у ФРС осталось два козыря по "Старому кризису"тм:

а) Снижение ключевой ставки до отрицательных значений, о чем был мой прогноз еще несколько лет назад. На уходящей неделе для этого "хода мистера Пауэлла" прозвучали тревожные звоночки с рынка евродоллара.

Рынок евродолларов начинает паниковать... при этом первые котировки с отрицательной ставкой теперь смещается с января 2021 года на декабрь 2020 года, что, по-видимому, станет следующим рыночным тестом для ФРС

Вывод пугающий: несмотря на все, что ФРС сделала - включая триллионы явных вливаний ликвидности и неявных резервов финансирования - ФРС не только должна делать больше, но на самом деле ей придется снизить ставки до отрицательных, чтобы компенсировать отложенный дисбаланс рынка.

Вывод пугающий: несмотря на все, что ФРС сделала - включая триллионы явных вливаний ликвидности и неявных резервов финансирования - ФРС не только должна делать больше, но на самом деле ей придется снизить ставки до отрицательных, чтобы компенсировать отложенный дисбаланс рынка.

Спекулянты и рынок серьезно заложились на снижение ставки. Причем, если реализуются последние веселые инициативы Минфина США о трех триллионах, то многие спекулянты закладываются уже на ключевую ставку -1%.

б) Прямой выкуп Федрезервом акций с рынка.

3. Уже расхожую фразу: "Возврат к уровню до эпидемии", - нужно рассматривать именно в подсознательном понимании факта, что, даже, если негатив от "Старого кризиса"тм в некоторой степени удастся загасить, то от возникшего "Нового кризиса"тм уже никуда не деться и печатным станком не защититься, а пройти весь его путь придется. Чем быстрее мировые власти осознают то, с чем они сейчас столкнулись, чем быстрее начнут работу по изменению самой системы своих экономик, тем менее будет ущерба для всего населения нашей планеты, и тем меньшие последствия от недопонимания придется устранять, тратя на это такие невосполнимые ресурсы, как люди и время!

4. Некоторые данные указывают на то, что начало девальвации доллара в самое ближайшее время неизбежно.

Комментарий автора:

Если кто-то надеется, что текущий кризис имеет "свет в конце тоннеля" с возвратом к "докоронавирусному уровню", то он ошибается. Не будет никаких букв "V", "U" и даже "L". Я бы просто обозначил направление в виде стрелки вниз до той поры, пока мировые власти не осознают, куда они завели мировую экономику. Как не вспомнить слова нашего Президента на Генеральной Ассамблее ООН в 2015 году:

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба