14 мая 2020 ITI Capital

Рынки

В среду, 13 мая, DJIA снизился на 2,17%, до 23247,97 п., S&P 500 — на 1,75%, до 2820 п., Nasdaq — на 1,55%, до 8863,17 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2808,62 п. (-0,14%).

Снижение индексов в среду и фьючерсов сегодня обусловлено заявлением главы ФРС Джерома Пауэлла, который допустил долгое и затяжное восстановление, в результате чего экономика может оказаться в худшем положении со времени Великой депрессии, поэтому потребуются дополнительные средства для ее поддержки. Заявление расстроило инвесторов, которые надеялись на быстрое восстановление, что в принципе было маловероятно. Риторика регулятора стала более пессимистичной, так как до этого ФРС приводила более обнадеживающие прогнозы, в то же время глава ФРС исключил установление отрицательных ставок. Пауэлл также призвал конгресс и Белый дом выделить больше средств на поддержку экономики, несмотря на то, что она может дорого обойтись стране.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в четверг снижаются после публикации статистики о том, что уровень занятости в Австралии в апреле снизился на 594 тыс. человек м/м. Президент США Дональд Трамп планирует изучить законопроект о санкциях против Китая, внесенный в сенат, и продолжает обвинять КНР в распространении коронавируса в своем Twitter.

Экономика Великобритании сократилась на 5,8% в марте, погрузившись в, возможно, самую глубокую рецессию за более чем три столетия. ВВП страны упал на 2% в 1К20 ввиду ограничительных мер. PMI сферы услуг упал на 6,2%, а производство сократилось на 4,6%. Банк Англии ожидает сильного роста в 2021 г. после падения на 14% в этом году.

В среду свою отчетность представили Tencent и Cisco. Выручка Cisco превзошла ожидания аналитиков, опрошенных Bloomberg, составив $11,98 млрд, при ожиданиях выручки в размере $11,88 млрд. Прибыль/акция компании также оказалась лучше прогнозов и составила $0,79, против прогнозируемой $0,71. Финансовые показатели Tencent превзошли ожидания аналитиков, прибыль/акция компании составила $0,42, против прогнозируемой $0,33, а выручка выросла на 26% г/г, достигнув $15,2 млрд, в то время как аналитики прогнозировали выручку в размере $14,31 млрд.

Boeing получил правительственный контракт на $3,1 млрд от ВМФ США на поставку ракетных установок. Ford со следующей недели планирует возобновить производство на своих заводах в США.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 4,34 млн человек, количество смертей превысило 297 тыс.

Сегодня свои финансовые результаты представят Applied Materials и Brookfield.

Мы ожидаем, что в четверг рынки США продолжат снижаться ввиду неопределенности со второй волной заражений COVID-19 и обострения отношений между Китаем и США. На рынки окажет давление новость о том, что Совет пенсионных сбережений США принял решение отложить инвестиции в китайские акции.

Нефтяные цены растут в четверг из-за неожиданного падения американских запасов сырой нефти. За прошлую неделю запасы сырой нефти в США сократились на 745 тыс. барр., до 531,5 млн барр., что стало первым снижением с января. Аналитики, опрошенные Reuters, прогнозировали рост запасов на 4,1 млн барр.

В фокусе сегодня

Фосагро: финансовые результаты по МСФО за 1К20.

Мы считаем, что российский рынок откроется разнонаправленно.

Индекс Мосбиржи в среду снизился на 1,4%, до 2605 п., РТС — на 2,37%, до 1110 п.

Рубль ослаб к доллару до 73,93 руб. и укрепился к евро — до 79,95 руб.

-151.png)

Лидерами роста стали О’кей (+6,49%), Полюс (+2,64%), Русгидро (+1,94%), Полиметалл (+1,3%), X5 Retail Group (+0,09%).

В число аутсайдеров вошли Татнефть (ао −4,45% ап −5,05%), Qiwi (-4,99%), Транснефть (-3,63%), НЛМК (-3,16%).

Цена на Brent утром в четверг повышается на 0,65%, до $29,4/барр.

Золото дешевеет на 0,17%, до $1714/унция. Доходность десятилетних казначейских облигаций США снижается на 2,01 п.п., до 0,638%.

Японский Nikkei снижается на 1,39%, китайский Shanghai — на 0,74%.

DXY повышается на 0,04%, S&P 500 futures снижается на 0,23%.

Новости

Фосагро: 78 руб./акция за 1К20. Совет директоров Фосагро рекомендовал выплатить 78 руб./акция (3% дивидендная доходность) или 26 руб. / GDR) за 1К20, сообщает Интерфакс. Дата закрытия реестра для получения дивидендов — 6 июля. Общая сумма выплат — 10,1 млрд руб.

В 3К19 года Фосагро утвердило новую дивидендную политику, привязав квартальные выплаты дивидендов к FCF и долг. При соотношении чистого долга к EBITDA менее 1х — направлять более 75% FCF, от 1 до 1,5х — 50-75% FCF, выше 1,5х — менее 50% FCF. Нижним порогом для дивидендов установлено 50% от скорректированной чистой прибыли. Отношение чистого долга к EBITDA Фосагро на конец 2019 г. составляло 1,7х.

За 2019 г. было начислено 225 руб./ акция (8% дивидендная доходность), согласно данным компании.

С одной стороны, компания обслуживает один из устойчивых и защитных секторов — сельское хозяйство, и две трети отгруженной продукции в физическом объеме приходится на зарубежные рынки. C другой стороны, в последние годы мы наблюдали волатильность и давление на цены удобрений. Кроме того, по итогам 2019 г. компании планировала рефинансировать большую часть подлежащего к погашению в 2020 г. долга — около $585 млн. К выплате в 2021 г. приходится еще $664 млн. Почти весь долг компании номинировал в долларах или евро. Сегодня, 14 мая, компания также раскроет финансовые результаты на 1К20, и можно будет услышать больше информации по данным вопросам в контексте продолжения привлекательных дивидендных выплат.

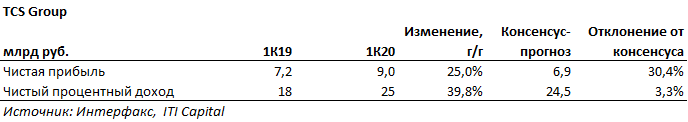

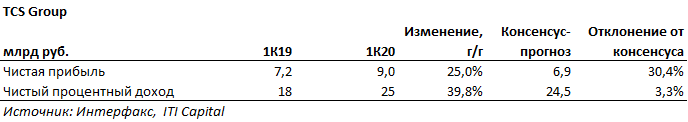

TCS Group отчиталась о росте чистой прибыли по МСФО за 1К20 до 9 млрд руб. (+25% г/г), что выше консенсус-прогноза на 30%.

Аналитики, опрошенные Интерфаксом, ожидали резервы на уровне 4,9 млрд руб., тогда как показатель составил 5,9 млрд руб., при этом чистая прибыль все равно значительно превысила консенсус-прогноз (9 млрд руб. против ожиданий в 6,9 млрд. руб. за 1К20). Росту показателя обусловлен разовой статьей — доналоговой прибылью в размере 3,4 млрд руб. от продажи долговых ценных бумаг. Таким образом, если исключить разовую статью, то прибыль банка оказалась бы ниже консенсус-прогноза. На наш взгляд, рынок сфокусируется на более высоких резервах относительно ожиданий. Стоимость риска с учетом корректировок в отношении формирования резервов выросла с 7,5% в 1К19 до 15,9%, исключая корректировки, стоимость риска составила 9,9%.

Банк выплатит промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Общая сумма выплат может составить $28 млн.

TCSG: −1,55%.

ЛСР опубликовал хорошие операционные результаты, заключил в 1К20 контрактов на сумму 23 млрд руб. (+19% г/г), или 198 тыс. кв. м (+6% г/г). Доля заключенных контрактов с участием ипотечных средств в отчетном периоде составила 51% по сравнению с 49% в 2018 г. Средняя цена за квадратный метр возросла на 13% г/г, до 127 тыс. руб.

В 1К20, а именно 26 марта, компания объявила buy-back в размере 5 млрд руб., что соответствует 8% рыночной капитализации, или 20% от free-float, который составляет 41,57% капитала. На текущий момент компания не раскрывает количество выкупленных акций. Дата публикации финансовых результатов по МСФО за 1П20 также не обозначена. В прошлом году компания представила отчетность 29 августа.

LSRG: −0,1%.

СД ОГК-2 принял решение о созыве годового собрания акционеров общества 24 июня. Собрание пройдет в Санкт-Петербурге в форме заочного голосования.

OGKB RX: −0,5%.

В среду, 13 мая, DJIA снизился на 2,17%, до 23247,97 п., S&P 500 — на 1,75%, до 2820 п., Nasdaq — на 1,55%, до 8863,17 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2808,62 п. (-0,14%).

Снижение индексов в среду и фьючерсов сегодня обусловлено заявлением главы ФРС Джерома Пауэлла, который допустил долгое и затяжное восстановление, в результате чего экономика может оказаться в худшем положении со времени Великой депрессии, поэтому потребуются дополнительные средства для ее поддержки. Заявление расстроило инвесторов, которые надеялись на быстрое восстановление, что в принципе было маловероятно. Риторика регулятора стала более пессимистичной, так как до этого ФРС приводила более обнадеживающие прогнозы, в то же время глава ФРС исключил установление отрицательных ставок. Пауэлл также призвал конгресс и Белый дом выделить больше средств на поддержку экономики, несмотря на то, что она может дорого обойтись стране.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в четверг снижаются после публикации статистики о том, что уровень занятости в Австралии в апреле снизился на 594 тыс. человек м/м. Президент США Дональд Трамп планирует изучить законопроект о санкциях против Китая, внесенный в сенат, и продолжает обвинять КНР в распространении коронавируса в своем Twitter.

Экономика Великобритании сократилась на 5,8% в марте, погрузившись в, возможно, самую глубокую рецессию за более чем три столетия. ВВП страны упал на 2% в 1К20 ввиду ограничительных мер. PMI сферы услуг упал на 6,2%, а производство сократилось на 4,6%. Банк Англии ожидает сильного роста в 2021 г. после падения на 14% в этом году.

В среду свою отчетность представили Tencent и Cisco. Выручка Cisco превзошла ожидания аналитиков, опрошенных Bloomberg, составив $11,98 млрд, при ожиданиях выручки в размере $11,88 млрд. Прибыль/акция компании также оказалась лучше прогнозов и составила $0,79, против прогнозируемой $0,71. Финансовые показатели Tencent превзошли ожидания аналитиков, прибыль/акция компании составила $0,42, против прогнозируемой $0,33, а выручка выросла на 26% г/г, достигнув $15,2 млрд, в то время как аналитики прогнозировали выручку в размере $14,31 млрд.

Boeing получил правительственный контракт на $3,1 млрд от ВМФ США на поставку ракетных установок. Ford со следующей недели планирует возобновить производство на своих заводах в США.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 4,34 млн человек, количество смертей превысило 297 тыс.

Сегодня свои финансовые результаты представят Applied Materials и Brookfield.

Мы ожидаем, что в четверг рынки США продолжат снижаться ввиду неопределенности со второй волной заражений COVID-19 и обострения отношений между Китаем и США. На рынки окажет давление новость о том, что Совет пенсионных сбережений США принял решение отложить инвестиции в китайские акции.

Нефтяные цены растут в четверг из-за неожиданного падения американских запасов сырой нефти. За прошлую неделю запасы сырой нефти в США сократились на 745 тыс. барр., до 531,5 млн барр., что стало первым снижением с января. Аналитики, опрошенные Reuters, прогнозировали рост запасов на 4,1 млн барр.

В фокусе сегодня

Фосагро: финансовые результаты по МСФО за 1К20.

Мы считаем, что российский рынок откроется разнонаправленно.

Индекс Мосбиржи в среду снизился на 1,4%, до 2605 п., РТС — на 2,37%, до 1110 п.

Рубль ослаб к доллару до 73,93 руб. и укрепился к евро — до 79,95 руб.

-151.png)

Лидерами роста стали О’кей (+6,49%), Полюс (+2,64%), Русгидро (+1,94%), Полиметалл (+1,3%), X5 Retail Group (+0,09%).

В число аутсайдеров вошли Татнефть (ао −4,45% ап −5,05%), Qiwi (-4,99%), Транснефть (-3,63%), НЛМК (-3,16%).

Цена на Brent утром в четверг повышается на 0,65%, до $29,4/барр.

Золото дешевеет на 0,17%, до $1714/унция. Доходность десятилетних казначейских облигаций США снижается на 2,01 п.п., до 0,638%.

Японский Nikkei снижается на 1,39%, китайский Shanghai — на 0,74%.

DXY повышается на 0,04%, S&P 500 futures снижается на 0,23%.

Новости

Фосагро: 78 руб./акция за 1К20. Совет директоров Фосагро рекомендовал выплатить 78 руб./акция (3% дивидендная доходность) или 26 руб. / GDR) за 1К20, сообщает Интерфакс. Дата закрытия реестра для получения дивидендов — 6 июля. Общая сумма выплат — 10,1 млрд руб.

В 3К19 года Фосагро утвердило новую дивидендную политику, привязав квартальные выплаты дивидендов к FCF и долг. При соотношении чистого долга к EBITDA менее 1х — направлять более 75% FCF, от 1 до 1,5х — 50-75% FCF, выше 1,5х — менее 50% FCF. Нижним порогом для дивидендов установлено 50% от скорректированной чистой прибыли. Отношение чистого долга к EBITDA Фосагро на конец 2019 г. составляло 1,7х.

За 2019 г. было начислено 225 руб./ акция (8% дивидендная доходность), согласно данным компании.

С одной стороны, компания обслуживает один из устойчивых и защитных секторов — сельское хозяйство, и две трети отгруженной продукции в физическом объеме приходится на зарубежные рынки. C другой стороны, в последние годы мы наблюдали волатильность и давление на цены удобрений. Кроме того, по итогам 2019 г. компании планировала рефинансировать большую часть подлежащего к погашению в 2020 г. долга — около $585 млн. К выплате в 2021 г. приходится еще $664 млн. Почти весь долг компании номинировал в долларах или евро. Сегодня, 14 мая, компания также раскроет финансовые результаты на 1К20, и можно будет услышать больше информации по данным вопросам в контексте продолжения привлекательных дивидендных выплат.

TCS Group отчиталась о росте чистой прибыли по МСФО за 1К20 до 9 млрд руб. (+25% г/г), что выше консенсус-прогноза на 30%.

Аналитики, опрошенные Интерфаксом, ожидали резервы на уровне 4,9 млрд руб., тогда как показатель составил 5,9 млрд руб., при этом чистая прибыль все равно значительно превысила консенсус-прогноз (9 млрд руб. против ожиданий в 6,9 млрд. руб. за 1К20). Росту показателя обусловлен разовой статьей — доналоговой прибылью в размере 3,4 млрд руб. от продажи долговых ценных бумаг. Таким образом, если исключить разовую статью, то прибыль банка оказалась бы ниже консенсус-прогноза. На наш взгляд, рынок сфокусируется на более высоких резервах относительно ожиданий. Стоимость риска с учетом корректировок в отношении формирования резервов выросла с 7,5% в 1К19 до 15,9%, исключая корректировки, стоимость риска составила 9,9%.

Банк выплатит промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Общая сумма выплат может составить $28 млн.

TCSG: −1,55%.

ЛСР опубликовал хорошие операционные результаты, заключил в 1К20 контрактов на сумму 23 млрд руб. (+19% г/г), или 198 тыс. кв. м (+6% г/г). Доля заключенных контрактов с участием ипотечных средств в отчетном периоде составила 51% по сравнению с 49% в 2018 г. Средняя цена за квадратный метр возросла на 13% г/г, до 127 тыс. руб.

В 1К20, а именно 26 марта, компания объявила buy-back в размере 5 млрд руб., что соответствует 8% рыночной капитализации, или 20% от free-float, который составляет 41,57% капитала. На текущий момент компания не раскрывает количество выкупленных акций. Дата публикации финансовых результатов по МСФО за 1П20 также не обозначена. В прошлом году компания представила отчетность 29 августа.

LSRG: −0,1%.

СД ОГК-2 принял решение о созыве годового собрания акционеров общества 24 июня. Собрание пройдет в Санкт-Петербурге в форме заочного голосования.

OGKB RX: −0,5%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба