19 мая 2020 Bloomberg

ФРС удалось поднять цены корпоративных облигаций, но поддержка регулятора окажется временной, предупреждает американский инвестор-миллиардер Говард Маркс. По его мнению, долговой рынок ждут серьезные проблемы, когда ФРС в конце концов неизбежно отступит.

«Может ли ФРС продолжать это вечно?», - задал эксперт риторический вопрос во время интервью Bloomberg TV. - «Инвесторы уверены, что цены акций и облигаций находятся там, где не находились бы в отсутствие такой доминантной рыночной силы, как ФРС. Поэтому, когда ФРС начнет сокращать свое присутствие на рынке, мы все будем покупать, но не на этих уровнях».

И это - проблема для регулятора.

Наихудший экономический коллапс со времен Великой депрессии заставил ФРС прибегнуть к беспрецедентным мерам для спасения крупных компаний. В частности, 23 марта регулятор объявил о запуске двух механизмов кредитования бизнеса совокупным объемом в $750 млрд.

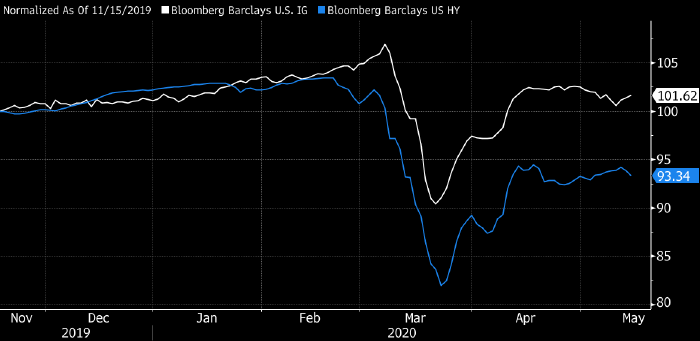

Перспективы интервенции такого масштаба немедленно спровоцировали всплеск спроса как на облигации инвестиционного уровня, так и на «мусорные» бонды (см. график выше - прим. ProFinance.ru). Теперь ФРС начала покупать, и рынок задается вопросом о том, что случится когда (и если) весь объем выделенных на это средств будет израсходован.

Некоторые инвесторы полагают, что текущие цены акций и облигаций справедливы, учитывая перспективы бесконечной ликвидности со стороны регулятора. Иными словами: не стоит воевать с ФРС.

Но Говард Маркс придерживается иного мнения. По его прогнозу, экономическое восстановление после пандемии коронавируса окажется медленным и прерывистым, и его будут сопровождать многочисленные дефолты и банкротства по мере того, как у корпораций в ближайшие месяцы начнут заканчиваться наличные.

«Существуют большие компании с высоким уровнем долговой нагрузки, которым правительство и ФРС вряд ли помогут», - отмечает эксперт.

Жертвами экономического кризиса уже стали такие имена, как Neiman Marcus Group, Stage Stores, Avianca Holdings и J. Crew Group. Сегодня, несмотря на поддержку со стороны ФРС, облигации примерно 540 компаний торгуются на преддефолтных уровнях (в конце марта таковых было и вовсе почти 900).

Впрочем, кое-где ФРС добилась успеха. Например, круизы прекратились еще несколько месяцев назад, и выручка круизных компаний снизилась до нуля, но Royal Caribbean Cruises удалось разместить бонды на $3.3 млрд под 11%.

«Такое бывает на рынке, который, я бы сказал, искусственно поддерживается покупками ФРС», - говорит миллиардер.

Потемкинская деревня

В 1980-х годах Говард Маркс стал одним из первых специализироваться на преддефолтных облигациях. Сегодня лос-анджелесская Oaktree Capital Management ($125 млрд под управлением), которую Маркс основал вместе с Брюсом Каршем, пытается привлечь $15 млрд для инвестирования в подобные активы.

Oaktree была «очень активным игроком», когда рынки рушились в середине марта, отмечает Маркс. Однако после объявления ФРС об интервенции компания снизила активность. Дело в том, что регулятор объявил о намерении покупать лишь бумаги инвестиционного уровня, а также облигации, которые только недавно получили «мусорный» статус. Таким образом, долг менее надежных заемщиков остался без поддержки (см. график ниже - прим. ProFinance.ru).

«Они могли бы это сделать», - отмечает миллиардер. - «Теоретически, они могли бы поднять все рынки, если бы агрессивно покупали. А теперь все будут знать, что это - потемкинская деревня, фэйк, который рухнет в тот же миг, как ФРС перестанет покупать».

В одном из своих последних отчетов для клиентов, Маркс написал, что «капитализм без банкротства — то же самое, что католицизм без ада». Эксперт опасается, что поддержка кредитного рынка со стороны ФРС породит недобросовестное поведение его участников. Иным словами, те, кто вел себя безрассудно, но избежал наказания, вновь поведет себя безрассудно.

Впрочем, инвестор уверен, что ФРС все же поступила правильно, когда решила поддержать экономику.

«Слава богу, что она сделала то, что сделала», - отмечает Маркс. - «Это нельзя назвать ошибкой только из-за того, что это может повлечь негативные последствия».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба