26 мая 2020 BullionVault Эдриан Эш

Живет ли фондовый рынок в параллельной вселенной?

Ничего подобного нынешнему глобальному карантину прежде не случалось.

Экономическая активность разбилась о стену приказов сидеть дома и разрушительного социального дистанцирования.

И тем не менее… сегодня мы снова наблюдаем сильное ралли фондового рынка…

…несмотря на то что данные и прогнозы рисуют совершенно «безрадостную картину», как говорится в последнем ежемесячном отчете Бундесбанка – центрального банка Германии.

Сравните и противопоставьте это с Великой депрессией, случившейся 9 десятилетий назад… худшим экономическим спадом современности (пока что).

«Пожалуй, никогда до или после этого столько людей не находили экономические перспективы такими благоприятными, как в следующие два дня после катастрофы», – пишет Дж. К. Гэлбрейт (J. K. Galbraith) в книге «Великий крах» (The Great Crash), имея в виду дни после обвала американских фондовых рынков в четверг, 24 октября 1929 г.

Но затем «в понедельник началось настоящее бедствие».

Если вы любите наблюдать симметрию в истории, как вам это?

«Индекс Доу – Джонса в 1929-30 гг.

Первое падение: -48%

Первый отскок: +48%

NASDAQ в 2000 г.

Первое падение: -41%

Первый отскок: +41%

S&P в 2020 г.

Первое падение: -35%

Первый отскок: +35%

Жутко. Индекс Доу – Джонса и NASDAQ в дальнейшем обвалились с этих начальных ралли в рамках медвежьего рынка соответственно на 86% и 74%».

– Генри Уинстенли (Henry Winstanley) (@OpGoldmine), 13 мая 2020 г.

Но что с того?

«Человеческая изобретательность позволит постепенно восстановить экономическую активность», – считает Деннис Дебуше (Dennis DeBusschere) из инвестиционного консалтингового агентства Evercore ISI.

«Мы склоняемся к положительному исходу» по мере перезапуска мировой активности, говорит он.

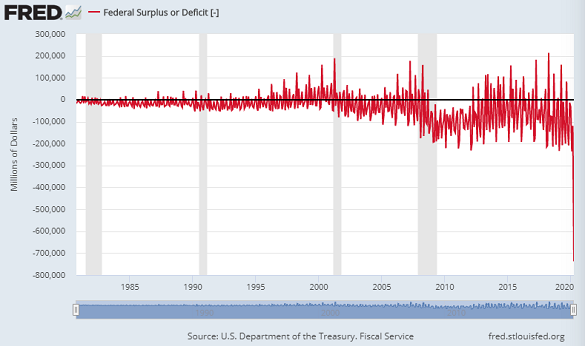

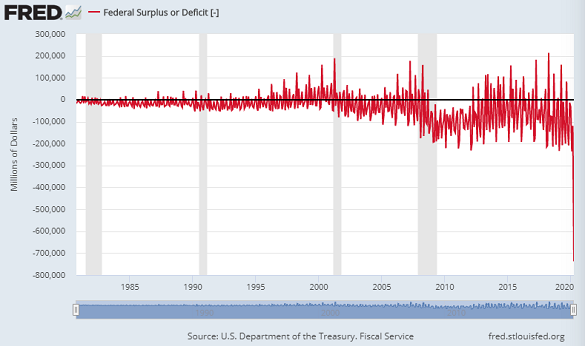

Или, возможно, он имеет в виду это.

Федеральный профицит или дефицит (-)

Млн долларов

Источник: Фискальная служба Казначейства США

О, конечно, грядет перезапуск.

Потому что после социального карантина следует экономический императив…

…плюс дефицит правительственного бюджета, в одном только марте равный разности между поступлениями и расходами Вашингтона за предыдущие 6 месяцев.

Сегодняшние национальные и международные правительства будут тратить! Тратить! ТРАТИТЬ! – чтобы попытаться обеспечить безопасность, благополучие и долгожительство как можно большему числу людей, противодействуя стремлению этой чумы XXI века снова сделать жизнь опасной, жестокой и короткой.

Для этого потребуется героическая покупка облигаций патриотичными инвесторами. Даже если они не падут духом, центральные банки, конечно, также мобилизуют свою тяжелую артиллерию…

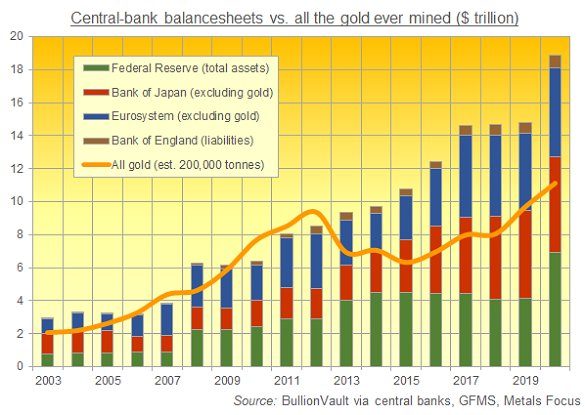

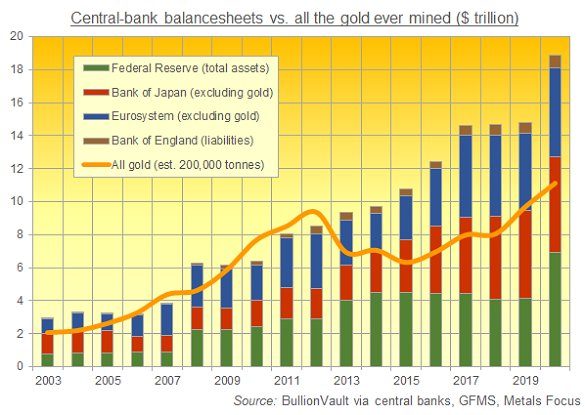

Балансы центральных банков и золото, добытое за всю историю (трлн $)

Федеральная резервная система (все активы) - зеленым

Банк Японии (кроме золота) - красным

Евросистема (кроме золота) - синим

Банк Англии (пассивы) - бурым

Всё золото (по оценке 200,000 т) - оранжевым

Источник: BullionVault через центральные банки, GFMS, Metals Focus

…потому что хотя перезапуск означает, что в следующем месяце экономические данные, вероятно, покажут смягчение или даже отскок после мартовской, апрельской и майской катастрофы, жестокая реальность случившегося оставит шрам, не похожий ни на что другое.

Клиенты BullionVault получили все последние данные в нашем еженедельном обновлении по электронной почте в понедельник… где мы впервые нашли время, чтобы составить нашу обычную сводку данных, с тех пор как этот кризис обрушился на мир.

Дабы получить представление об ободряющих фактах из нашего обновления, как вам эти маленькие радости для фондовых инвесторов?

Розничные продажи с расчетом пластиковой картой в Новой Зеландии в прошлом месяце упали в два раза в сравнении с апрелем 2019 г. То же касается заказов на машинное оборудование в промышленном гиганте – Японии.

Австралийское население трудоспособного возраста составляет 16.1 млн. Из них больше 594,000 лишились работы в апреле.

Хотя Германия была на карантине только последнюю неделю январско-мартовского календарного квартала, она все равно пережила второй худший спад ВВП со времени воссоединения в 1990 г.

Итальянское промышленное производство в марте упало на 29% в сравнении с аналогичным периодом прошлого года. В том же месяце Великобритания пережила худший месячный спад ВВП в истории, хотя правительство Джонсона (Johnson) закрыло учебные заведения лишь 20-го и объявило всеобщий карантин 23-го числа.

Открытые вакансии в США уже после Нового года нарушили свой 10-летний восходящий тренд. Число безработных из-за карантина продолжает расти рекордными темпами.

В марте и апреле почти каждый восьмой канадец трудоспособного возраста лишился работы.

И такого рода великолепные новости продолжают поступать.

Сегодня утром мы узнали, что, помимо того что каждый четвертый работающий британец был временно уволен в апреле… что означает, что 6.3 млн человек полагаются на финансируемые за счет налогов выплаты для временно лишившихся работы… еще 856,000 потеряли работу окончательно и подали заявку на пособие по безработице.

Конечно, такие холодные, твердые данные не нейтральны. Данные цифры не только пугают, но также несут политическую нагрузку.

Национальная статистическая служба Великобритании, к примеру, задержала отчет по смертям от Covid-19 по роду деятельности на 4 дня…

…и опубликовала свои открытия (что низкооплачиваемые и неквалифицированные работники имеют большую вероятность погибнуть) только после того, как правительство начало призывать низкооплачиваемых и неквалифицированных работников возвращаться на работу.

Если отвлечься от цифр, геополитические перспективы для восстановления сильных экономических показателей и торговли также выглядят весьма безрадостными на фоне того, как Китай пытается уйти от обвинений в SARS-CoV-2 и том последовавшем хаосе, какой повсеместно создали политики.

Президент США Трамп (Trump) использует в качестве оружия федеральный пенсионный фонд… приказав ему избавиться от китайских активов…

…в то время как Пекин активно запугивает Австралию, заблокировав 35% ее импорта говядины.

Или же попробуйте эти счастливые мысли о высшем образовании… где лишь элитные вузы смогли продолжить обучение и только благодаря свежему наступлению на интеллектуальную и эмоциональную жизнь человечества единичек и ноликов, поступающих через ваш вай-фай… Или вот крупные производители нефти вдруг стали использовать фразу «пик нефти», говоря не о предложении, а о спросе, что демонстрирует, насколько драматичными будут события в этой части мира, каким мы его знали.

Да, фондовый рынок должен быть дальновидной машиной. Он берет сегодняшние данные и пытается заглянуть вперед… в будущее.

И да, возможно, фондовый рынок прав. Возможно, беспрецедентные займы, печатание денег и расходы, предпринимаемые сейчас правительствами по всему миру, более чем перевесят эту тупиковую экономическую депрессию исторических масштабов.

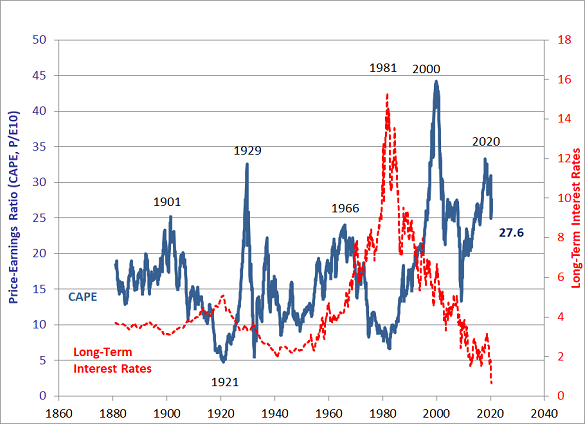

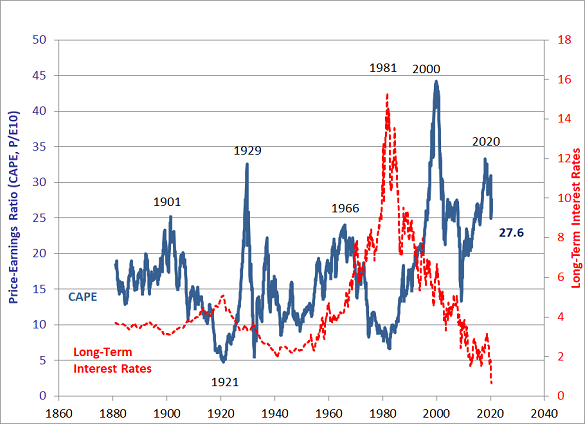

Но если вы думаете, что отношение цена/прибыль для американского фондового рынка, составлявшее в начале 2020 г. 31, выглядело высоким в сравнении с исторически средними 17, то подождите, пока не увидите корпоративную прибыль в 2020 г.

Отношение цена прибыль (CAPE, P/E10)

Долгосрочные процентные ставки

Что бы ни говорило текущее поведение цен акций, золото, поднявшееся к новым историческим максимумам во всех валютах, кроме доллара США и японской иены, указывает на другое.

Акции и золото не могут одновременно быть правыми, если только и покупатели золота, и фондовые быки не рассматривают наличные как мусор и не стремятся теперь любой ценой избавиться от валюты, в то время как правительства уничтожают ее во имя борьбы с дефляцией, спровоцированной ими, чтобы победить вирус.

Приведем собственную цитату десятилетней давности:

«Все согласны, что до инфляции на 1,000,000% сейчас далеко. Но ни один центральный банк еще не прибегал к гиперинфляционной политике, потому что боялся инфляции. Такие катастрофы обычно возникают из-за исчезновения кредита и экономической депрессии. И будь то в Германии 9 десятилетий назад [теперь 10, конечно], или в Аргентине [30] лет назад, или в Зимбабве Роберта Мугабе (Robert Mugabe) в начале этого столетия, во время гиперинфляции реальные цены на самом деле падают, а не растут.

Просто… валюта падает в стоимости еще быстрее, превращая «денежную иллюзию», жертвой которой мы все стали, в жуткий кошмар».

Сейчас это невозможно, да?

Не верящие в гиперинфляцию любят добавлять, что нужно также проиграть большую войну. Кроме того, пенсионные фонды и другие крупные инвесторы сейчас просто без ума от правительственных облигаций. Да и никто в буквальном смысле не печатает вагоны банкнот.

Вместо этого 30 центральных банков в апреле снизили свои процентные ставки. С начала мая в мире произошло еще 10 изменений ключевых ставок, также в сторону снижения. Добавьте к этому показанное выше сравнение роста балансов и всего добытого в мире золота – и создается видимость, будто дешевые деньги могут вылечить что угодно.

Как и отбеливатель и гидроксихлорохин. Только в намного больших количествах.

Ничего подобного нынешнему глобальному карантину прежде не случалось.

Экономическая активность разбилась о стену приказов сидеть дома и разрушительного социального дистанцирования.

И тем не менее… сегодня мы снова наблюдаем сильное ралли фондового рынка…

…несмотря на то что данные и прогнозы рисуют совершенно «безрадостную картину», как говорится в последнем ежемесячном отчете Бундесбанка – центрального банка Германии.

Сравните и противопоставьте это с Великой депрессией, случившейся 9 десятилетий назад… худшим экономическим спадом современности (пока что).

«Пожалуй, никогда до или после этого столько людей не находили экономические перспективы такими благоприятными, как в следующие два дня после катастрофы», – пишет Дж. К. Гэлбрейт (J. K. Galbraith) в книге «Великий крах» (The Great Crash), имея в виду дни после обвала американских фондовых рынков в четверг, 24 октября 1929 г.

Но затем «в понедельник началось настоящее бедствие».

Если вы любите наблюдать симметрию в истории, как вам это?

«Индекс Доу – Джонса в 1929-30 гг.

Первое падение: -48%

Первый отскок: +48%

NASDAQ в 2000 г.

Первое падение: -41%

Первый отскок: +41%

S&P в 2020 г.

Первое падение: -35%

Первый отскок: +35%

Жутко. Индекс Доу – Джонса и NASDAQ в дальнейшем обвалились с этих начальных ралли в рамках медвежьего рынка соответственно на 86% и 74%».

– Генри Уинстенли (Henry Winstanley) (@OpGoldmine), 13 мая 2020 г.

Но что с того?

«Человеческая изобретательность позволит постепенно восстановить экономическую активность», – считает Деннис Дебуше (Dennis DeBusschere) из инвестиционного консалтингового агентства Evercore ISI.

«Мы склоняемся к положительному исходу» по мере перезапуска мировой активности, говорит он.

Или, возможно, он имеет в виду это.

Федеральный профицит или дефицит (-)

Млн долларов

Источник: Фискальная служба Казначейства США

О, конечно, грядет перезапуск.

Потому что после социального карантина следует экономический императив…

…плюс дефицит правительственного бюджета, в одном только марте равный разности между поступлениями и расходами Вашингтона за предыдущие 6 месяцев.

Сегодняшние национальные и международные правительства будут тратить! Тратить! ТРАТИТЬ! – чтобы попытаться обеспечить безопасность, благополучие и долгожительство как можно большему числу людей, противодействуя стремлению этой чумы XXI века снова сделать жизнь опасной, жестокой и короткой.

Для этого потребуется героическая покупка облигаций патриотичными инвесторами. Даже если они не падут духом, центральные банки, конечно, также мобилизуют свою тяжелую артиллерию…

Балансы центральных банков и золото, добытое за всю историю (трлн $)

Федеральная резервная система (все активы) - зеленым

Банк Японии (кроме золота) - красным

Евросистема (кроме золота) - синим

Банк Англии (пассивы) - бурым

Всё золото (по оценке 200,000 т) - оранжевым

Источник: BullionVault через центральные банки, GFMS, Metals Focus

…потому что хотя перезапуск означает, что в следующем месяце экономические данные, вероятно, покажут смягчение или даже отскок после мартовской, апрельской и майской катастрофы, жестокая реальность случившегося оставит шрам, не похожий ни на что другое.

Клиенты BullionVault получили все последние данные в нашем еженедельном обновлении по электронной почте в понедельник… где мы впервые нашли время, чтобы составить нашу обычную сводку данных, с тех пор как этот кризис обрушился на мир.

Дабы получить представление об ободряющих фактах из нашего обновления, как вам эти маленькие радости для фондовых инвесторов?

Розничные продажи с расчетом пластиковой картой в Новой Зеландии в прошлом месяце упали в два раза в сравнении с апрелем 2019 г. То же касается заказов на машинное оборудование в промышленном гиганте – Японии.

Австралийское население трудоспособного возраста составляет 16.1 млн. Из них больше 594,000 лишились работы в апреле.

Хотя Германия была на карантине только последнюю неделю январско-мартовского календарного квартала, она все равно пережила второй худший спад ВВП со времени воссоединения в 1990 г.

Итальянское промышленное производство в марте упало на 29% в сравнении с аналогичным периодом прошлого года. В том же месяце Великобритания пережила худший месячный спад ВВП в истории, хотя правительство Джонсона (Johnson) закрыло учебные заведения лишь 20-го и объявило всеобщий карантин 23-го числа.

Открытые вакансии в США уже после Нового года нарушили свой 10-летний восходящий тренд. Число безработных из-за карантина продолжает расти рекордными темпами.

В марте и апреле почти каждый восьмой канадец трудоспособного возраста лишился работы.

И такого рода великолепные новости продолжают поступать.

Сегодня утром мы узнали, что, помимо того что каждый четвертый работающий британец был временно уволен в апреле… что означает, что 6.3 млн человек полагаются на финансируемые за счет налогов выплаты для временно лишившихся работы… еще 856,000 потеряли работу окончательно и подали заявку на пособие по безработице.

Конечно, такие холодные, твердые данные не нейтральны. Данные цифры не только пугают, но также несут политическую нагрузку.

Национальная статистическая служба Великобритании, к примеру, задержала отчет по смертям от Covid-19 по роду деятельности на 4 дня…

…и опубликовала свои открытия (что низкооплачиваемые и неквалифицированные работники имеют большую вероятность погибнуть) только после того, как правительство начало призывать низкооплачиваемых и неквалифицированных работников возвращаться на работу.

Если отвлечься от цифр, геополитические перспективы для восстановления сильных экономических показателей и торговли также выглядят весьма безрадостными на фоне того, как Китай пытается уйти от обвинений в SARS-CoV-2 и том последовавшем хаосе, какой повсеместно создали политики.

Президент США Трамп (Trump) использует в качестве оружия федеральный пенсионный фонд… приказав ему избавиться от китайских активов…

…в то время как Пекин активно запугивает Австралию, заблокировав 35% ее импорта говядины.

Или же попробуйте эти счастливые мысли о высшем образовании… где лишь элитные вузы смогли продолжить обучение и только благодаря свежему наступлению на интеллектуальную и эмоциональную жизнь человечества единичек и ноликов, поступающих через ваш вай-фай… Или вот крупные производители нефти вдруг стали использовать фразу «пик нефти», говоря не о предложении, а о спросе, что демонстрирует, насколько драматичными будут события в этой части мира, каким мы его знали.

Да, фондовый рынок должен быть дальновидной машиной. Он берет сегодняшние данные и пытается заглянуть вперед… в будущее.

И да, возможно, фондовый рынок прав. Возможно, беспрецедентные займы, печатание денег и расходы, предпринимаемые сейчас правительствами по всему миру, более чем перевесят эту тупиковую экономическую депрессию исторических масштабов.

Но если вы думаете, что отношение цена/прибыль для американского фондового рынка, составлявшее в начале 2020 г. 31, выглядело высоким в сравнении с исторически средними 17, то подождите, пока не увидите корпоративную прибыль в 2020 г.

Отношение цена прибыль (CAPE, P/E10)

Долгосрочные процентные ставки

Что бы ни говорило текущее поведение цен акций, золото, поднявшееся к новым историческим максимумам во всех валютах, кроме доллара США и японской иены, указывает на другое.

Акции и золото не могут одновременно быть правыми, если только и покупатели золота, и фондовые быки не рассматривают наличные как мусор и не стремятся теперь любой ценой избавиться от валюты, в то время как правительства уничтожают ее во имя борьбы с дефляцией, спровоцированной ими, чтобы победить вирус.

Приведем собственную цитату десятилетней давности:

«Все согласны, что до инфляции на 1,000,000% сейчас далеко. Но ни один центральный банк еще не прибегал к гиперинфляционной политике, потому что боялся инфляции. Такие катастрофы обычно возникают из-за исчезновения кредита и экономической депрессии. И будь то в Германии 9 десятилетий назад [теперь 10, конечно], или в Аргентине [30] лет назад, или в Зимбабве Роберта Мугабе (Robert Mugabe) в начале этого столетия, во время гиперинфляции реальные цены на самом деле падают, а не растут.

Просто… валюта падает в стоимости еще быстрее, превращая «денежную иллюзию», жертвой которой мы все стали, в жуткий кошмар».

Сейчас это невозможно, да?

Не верящие в гиперинфляцию любят добавлять, что нужно также проиграть большую войну. Кроме того, пенсионные фонды и другие крупные инвесторы сейчас просто без ума от правительственных облигаций. Да и никто в буквальном смысле не печатает вагоны банкнот.

Вместо этого 30 центральных банков в апреле снизили свои процентные ставки. С начала мая в мире произошло еще 10 изменений ключевых ставок, также в сторону снижения. Добавьте к этому показанное выше сравнение роста балансов и всего добытого в мире золота – и создается видимость, будто дешевые деньги могут вылечить что угодно.

Как и отбеливатель и гидроксихлорохин. Только в намного больших количествах.

https://www.bullionvault.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба