1 июня 2020 ITI Capital

Рынки сохраняют оптимизм вопреки растущей волатильности

Прогноз по рынку S&P 500 и РТС: ждём роста на 3% и выше.

S&P 500 пробил 200-дневную скользящую среднюю, 3001 п., и мы ждем продолжения роста до 3 128 п. (уровень 3 марта). Основная причина роста —возобновление экономической деятельности и восстановление конъюнктуры на фоне активного фискального стимулирования, объем которого по всему миру уже достиг $9,5 трлн, или 7% глобального ВВП. Мы ждем, что РТС повысится на 3%, до 1285 п., текущего уровня сопротивления 100-дневной скользящей средней.

Прогноз по рынку нефти: ждём >$40/барр. на этой неделе

На рынке нефти Brent сохранится бычья конъюнктура, и бенчмарк, как ожидается, подорожает до $40,62/барр., что соответствует 200-дневной скользящей средней. Ключевым триггером роста может послужить перенос встречи ОПЕК+ на более ранний срок – возможно, 4 июня, вместо 9-10 июня. Картель и его союзники рассматривают возможность продления срока действия нынешнего соглашения на один-три месяца, сказал один из делегатов. Заключенная ранее сделка предусматривает ослабление ограничений с июля.

На данный момент сокращение добычи тремя странами - США, Саудовской Аравией и Россией - может превзойти 10 млн б/с. Саудовская Аравия и Россия возьмут на себя основные обязательства по сокращению добычи, в результате чего она упадет до минимума 2002 и 2003 гг. В США наблюдается естественное сокращение добычи из-за снижения числа буровых и инвестиций. Топ-15 американских нефтедобытчиков сократили затраты на бурение на 48%, в результате чего показатель упал до минимума с 2004 г. Добыча нефти в США уменьшилась до 10,8 млн б/с с пиковых 13,5 млн б/с.

Прогноз по рублю: ждём 68 руб. за доллар

Рубль сегодня пробил ключевую отметку сопротивления 100 п., 69,98 руб. На этой неделе мы ждем, что российская валюта достигнет 68 руб. при условии общего спроса на риск и продолжении роста нефти до $40/барр. и выше. Следующий важный уровень сопротивления – 200-дневная скользящая средняя, которая составляет 67,12 руб. Помимо удорожания нефти и спроса на риск, другой важный фактор поддержки рубля — рост спроса на ОФЗ со стороны нерезидентов в условиях мягкой денежно-кредитной политики (ДКП) ЦБ.

Объем продаж валюты ЦБ сократился вдвое, до 11 млрд руб. в день за последний месяц, после восстановления цен на нефть.

Динамика за неделю с 22 мая по 29 мая

В начале недели рынки активно росли, чему способствовало возобновление экономической деятельности по всему миру, одобрение Японией пакета стимулирующих мер в объеме в 40% ВВП, а также решение властей ЕС о выделении дополнительных средств для поддержки экономики - совокупный объем помощи к 2027 г. составит 16% ВВП блока.

S&P 500 вырос с понедельника по четверг на 3%, до 3060 п., на 40 п. не дотянув до нашей цели в 3100 п. на прошлой неделе. Американские акции и другие бумаги по всему миру могут закрыть ростом второй месяц подряд - этому способствуют признаки оживления экономической деятельности после ее остановки в апреле. Росту до четверга преимущественно способствовало ралли финансового сектора, ретейлеров и транспортной отрасли, бумаги IT-компаний росли хуже. В пятницу динамика на рынках напоминала американские горки - индексы упали на 2%, но затем восстановились к закрытию.

C четверга негативное влияние на настроения инвесторов оказывал новостной поток. Так, 28 мая президент Дональд Трамп подписал указ, направленный на ограничение широкой правовой защиты, которой по федеральному законодательству в настоящее время пользуются социальные сети и другие онлайн-платформы. Ожидается, что указ будет оспорен в судебном порядке. Трамп также лишил Гонконг привилегированного статуса в отношениях с США после того, как Китай ужесточил правовой контроль над бывшей британской колонией с помощью закона о безопасности, несмотря на обещания внедрить в городе двусистемное руководство. Мы считаем, что этот шаг вполне ожидаем, учитывая предыдущие беспорядки, которые происходили в Гонконге.

В целом, за неделю с 22 по 29 мая в лидеры роста вышел бразильский фондовый рынок, который прибавил 9%, бумаги электросетевых и нефтегазовых компаний (10%). Стоимость акций производителей горячекатаного рулона и девелоперских компаний S&P 500 повысилась на 8%.

Brent и сталь подорожали более чем на 7%. Цена Brent ненадолго закрепилась на $36/барр, но затем снизилась до $35,3/барр. вместе с котировками глобального фондового рынка. Цена железной руды превысила $100/т, так как снижение предложения в Бразилии совпало с устойчивым ростом спроса в Китае, который занимает первое место по производству стали. Сырая нефть растеряла часть рекордного месячного прироста стоимости.

В лидеры роста вышли финансовый сектор S&P 500, также в плюсе оказались электросетевые компании (7%), Nikkei 400 и STOXX Europe 50 (5%). Мировые акции выросли чуть менее чем на 4%, в основном благодаря ралли на развитых рынках (DM). Индексы РТС и MSCI EM снова уступили по динамике DM, прибавив лишь 2,7%.

В число аутсайдеров вошли аргентинский фондовый рынок (-9%), американские производители конопли (-5%), никель (-3,6%) и медь (-1%), цена золота не изменилась за неделю.

Динамика за месяц

Всегда считалось, что в мае рисковые активы демонстрируют волатильную и отстающую динамику, но в этот раз скептики были удивлены. Нефть Brent подорожала на 50%, железная руда - на 12%, российский нефтегазовый сектор прибавил 10%, бразильский фондовый рынок - 8,4%, РТС - 8,4%, в плюсе также оказались японские и австралийские фондовые индексы. Фондовый рынок США прибавил 4,5% (пятое место по росту) за счет ралли американского IT-сектора (+6,8%). Сырьевые товары и мировые акции в целом подорожали на 4,4%.

В число аутсайдеров в мае вошли фондовые рынки Чили (-7,3%), Сингапура (-4%), Индии и ЮАР (-2%). Развивающиеся рынки отстали от развитых на 5,6%, прибавив 1,5%, в то время как Китай вырос на 0,6%, растеряв весь рост во второй половине месяца в связи с очередным витком напряженности отношениях с США.

Еврооблигации EM выросли на 7%, американские высокодоходные и низкодоходные бумаги - на 3% благодаря активным покупкам ФРС через Blackrock. В связи с увеличением аппетита к риску золото закрылось без изменений. Главным аутсайдером стал индекс волатильности VIX, который упал на 19,4%, природный газ - на 5,4%, а медицинские компании S&P - на 2%.

На российском фондовом рынке в лидеры роста вышли электросетевые компании, которые выросли на 20% за счет ралли бумаг Ленэнерго (+40%), Россетей (29%), МРКС (+21%) и ОГК-2 (+13%). Также в плюсе оказались нефтегазовый сектор благодаря росту стоимости акций Роснефти (+12%) и Лукойла (+9%), Сургутнефтегаза (+7%) и Газпрома (+5%). В число аутсайдеров попали Полиметалл (-8%), МВидео (-7%), Транснефть и ММВБ (-5%).

В апреле статистика достигла дна, данные мая указывают на разворот

Последние экономические данные оказались не хуже ожиданий, ВВП Германии за первый квартал упал более чем на 2%, в то время как индекс деловых настроений за май повысился, что указывает на признаки оптимизма; потребительские настроения в США улучшились в мае впервые с февраля. Индекс потребительского доверия в США стабилизировался в мае после резкого падения в апреле.

Розничные продажи в России упали на 24% в апреле г/г. Заказы на товары длительного пользования в США, включая транспорт, упали на 17% г/г, исключая транспорт - на 7,4%, но аналитики ожидали, что данные будут хуже.

ВВП США в первом квартале упал на 5%, что в целом совпало с ожиданиями, потребительские расходы - на 6,8%, тогда как аналитики ждали снижения показателя на 7,5%. Доходы населения США в апреле выросли благодаря фискальному стимулированию за счет выплаты безработным. С начала кризиса число заявок на пособие по безработице в США выросло на 40 млн по май включительно.

Источник напряженности на прошлой неделе и предстоящая неделя

Инвесторы почти полностью отыграли напряженность между Вашингтоном и Пекином, при этом все больше участников рынка ждет, что стороны предпримут шаги, дестабилизирующие рост. Трамп в рамках своей предвыборной кампании, за несколько месяцев до президентских выборов, хочет назначить Китай «козлом отпущения» и возложить на КНР ответственность за смерть 100 тыс. американцев из-за пандемии COVID-19, а также признать, что азиатская страна несет прямую угрозу американской технологической продукции и другой интеллектуальной собственности, поэтому он ограничит въезд в США по неиммигрантским визам определенных категорий студентов и научных работников из КНР.

Также в повестке - делистинг с бирж США китайских компаний, которые не соответствуют новым нормативным требованиям. Несмотря на виток напряженности, мы по-прежнему не ждем серьезных шагов, которые сведут на нет положительную рыночную динамику и создадут еще больше неопределенности в макроэкономике в преддверии президентских выборов в США в ноябре.

Трамп также высказался о волнениях на Среднем Западе, где акции протеста против полицейского насилия переросли в массовые беспорядки. Активные протесты из-за смерти Джорджа Флойда и других убийств чернокожих полицейскими в субботу прошли от Нью-Йорка до Талсы и Лос-Анджелеса; их участники поджигали полицейские машины, СМИ сообщали о растущем числе раненых с обеих сторон. С четверга в 16 городах было арестовано более 1300 человек, включая более 500 человек в пятницу в Лос-Анджелесе.

Зарубежные рынки – предстоящая неделя

Понедельник, 1 июня

США ослабляют ограничительные меры. Многие школьники смогут вернуться в начальные классы, по мере ослабления ограничений властями

Уточненный PMI обрабатывающих отраслей, расходы на строительство, ISM обрабатывающих отраслей

Среда, 3 июня

Изменение числа занятых в несельскохозяйственном секторе от ADP), промышленные заказы, объем товаров длительного пользования

Безработица: Еврозона, Германия, Италия

Индекс менеджеров по закупкам в секторе услуг Индии от Markit/сводный PMI

PMI обрабатывающих отраслей КНР от Caixin за май, композитный индекс менеджеров по закупкам от Caixin

Четверг, 4 июня

Ставка ЕЦБ, прогноз - без изменений, пресс-конференция председателя Кристин Лагард

Число заявок на пособие по безработице в США за неделю по 30 мая

ЕЦБ: ставка Банк устанавливает денежно-кредитную политику, проводит пресс-конференцию с председателем Кристин Лагард. Ожидается, что ЕЦБ увеличит объем пакета антикризисных стимулирующих мер

Число первичных заявок на пособие по безработице в США, индекс доверия потребителей США от Bloomberg

Международная торговля Канады

Южная Корея

Еврозона, PMI сферы услуг от Markit

Пятница, 5 июня

Уровень безработицы в США, скорее всего, снова взлетел в мае, так как работодатели сократили еще миллионы работников - таких данных экономисты ждут в докладе Министерства труда

Уровень безработицы в США, число буровых установок от Baker Hughes

График недели

-298.png)

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и евро до 70,14 руб. и 77,93 руб. соответственно. Индекс Мосбиржи повысился на 0,94%, РТС - на 2,63%.

Лидеры роста и падения

Лидерами роста стали Россети (ао +14,12%) ОГК-2 (ао +13,22%), НЛМК (ао +12,55%), Северсталь (ао +7,18%), Аэрофлот (+6,93%), ТГК-1 (+6,74%), Русал (+6,14%).

В число аутсайдеров вошли ФСК ЕЭС (-6,25%), X5 Retail Group (-4,72%), Полиметалл (-4,53%), Новатэк (-4,52%), Татнефть (ао -2,21%, -3,91%), Яндекс (-2,47%).

-369.png)

Долговые рынки

Активность покупателей на внутреннем рынке облигаций на прошлой неделе оставалась невысокой. На фоне опасений разрастания конфликта между США и Китаем инвесторы занимали преимущественно выжидательную позицию, в результате чего цены гособлигаций консолидировались возле текущих значений. Изменение доходности вдоль кривой не вышло за диапазон +/- 3-4 б.п.

Нерезиденты вновь выступили нетто-продавцами ОФЗ - после существенного притока на позапрошлой неделе (на 83 млрд руб.) на прошлой неделе наблюдались сокращения остатков примерно на 30 млрд руб. Отток был в том числе связан со слабой активностью иностранных участников на первичных аукционах Минфина - подавляющее число заявок пришло от локальных инвесторов.

В целом в прошлую среду суммарный спрос составил примерно 109 млрд руб., то есть в два раза слабее, чем неделей ранее. Ведомство в рамках двух аукционов привлекло 78,3 млрд руб. Таким образом, всего с начала квартала размещены гособлигации на 716 млрд руб. Из -за выходного дня, запланированного на 24 июня, у Минфина до конца квартала осталось три вместо четырех аукционных дня. Мы ожидаем, что ведомство и далее будет пытаться реализовывать как можно большие объёмы ОФЗ. В ближайшее время также должна быть опубликована обновленная программа заимствований на этот год.

Из важных новостей локального рынка на прошлой неделе также можно выделить появление новой среднесрочной серии ОФЗ. В пятницу Минфин анонсировал ОФЗ-ПД 26234 с погашением в 2025 г. Предельный объем размещения составит 500 млрд руб., бумага будет доступна с 3 июня. Появление нового доступного лота на среднем участке кривой выглядит вполне логично - бумаги именно этой дюрации в последнее время пользуются наибольшим спросом у инвесторов, основную массу которых сейчас составляют локальные игроки.

В целом в ближайшее время мы можем ждать появления все большего числа новых выпусков ОФЗ на фоне увеличения целевых объемов привлечения в этом году. Среди обращающихся в данный момент на вторичном рынке гособлигаций с постоянным купоном осталось лишь шесть серий с суммарным невыбранным лимитом в размере чуть более 1 трлн руб. (что значительно меньше необходимого «нового» предложения), из них лишь 213 млрд руб. относятся к среднесрочным.

На рынке корпоративных рублевых облигаций по-прежнему наблюдается повышенная первичная активность. В на этой неделе планируется сбор заявок на бумаги МБЭС, Русала, Сбербанка, ПСБ, ГТЛК и тд.В сегменте российских суверенных евробондов на прошлой неделе отмечалась положительная динамика. Кривая переместилась ниже на 5-10 б.п. Доходность на дальнем участке (Russia 47) опустились до 3,24% годовых. Стало известно, что холдинговая компания Альфа Банка (ABH Financial Limited (BB / BB-) планирует разместить старшие еврооблигации, номинированные в евро, со сроком обращения от трех до пяти лет.

Предстоящая неделя – российский рынок

На предстоящей неделе финансовые результаты по МСФО за 1К20 представят Лукойл, Аэрофлот, Россети, Headhunter, Русгидро, Алроса.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров Лензолота рекомендовал дивиденды за 2019 г. в размере 13,87 руб./ап, что соответствует 0,4% доходности. По ао было принято решение не выплачивать дивиденды.

На годовом собрании акционеров Фосагро было принято решении о направлении 2,331 млрд руб. (18 руб./акция) на дивиденды за 2019 г. Доходность выплаты составит 0,64%. Дата закрытия реестра - 2 июня. В этот же день определяется список лиц, имеющих право на получение дивидендов за 1К20 (78 руб./акция, 2,8% доходность). Суммарная доходность двух выплат составит 3,4%.

Совет директоров Детского мира рекомендовал дивиденды за 4К19 в размере 3 руб./акция, что соответствует 3% доходности. Дата закрытия реестра – 11 июля.

Совет директоров ОГК-2 рекомендовал дивиденд за 2019 г. в размере 0,054 руб./акция, что соответствует 7,5% доходности. Дата закрытия реестра – 10 июля.

Совет директоров Мосэнерго рекомендовал дивиденд за 2019 г. в размере 0,12075 руб./акция что соответствует 6% доходности. Дата закрытия реестра – 8 июля.

Совет директоров ТГК-2 назначил ГОСА в заочной форме на 30 июня. Дата определения лиц, имеющих право на участие в собрании - 5 июня. Совет директоров рекомендовал не выплачивать дивиденды по итогам 2019 г.

Газпром нефть продолжит выплаты промежуточных дивидендов в 2020 г., сообщил на телефонной конференции финансовый директор компании Алексей Янкевич.

Совет директоров Камаза рекомендовал не выплачивать дивиденды за 2019 г.

Акционеры Кубаньэнерго утвердили дивиденды по итогам 2019 г. в размере 1,90318/ао, что соответствует доходности на уровне 2,6%. Дата закрытия реестра – 12 июня 2020 г.

Новости

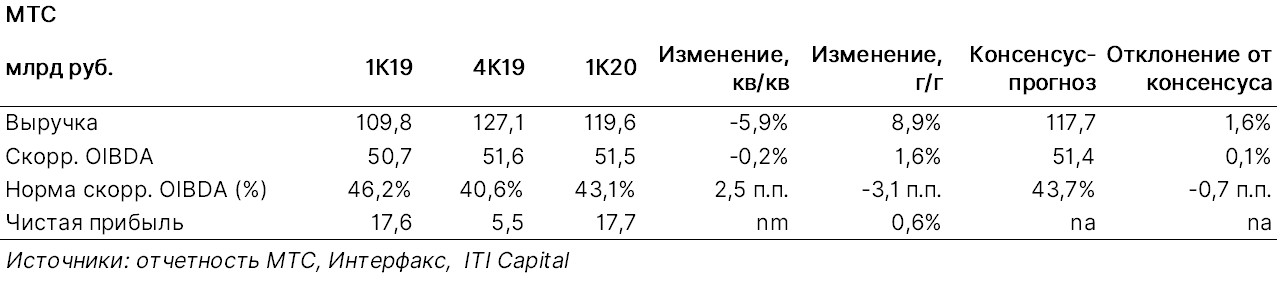

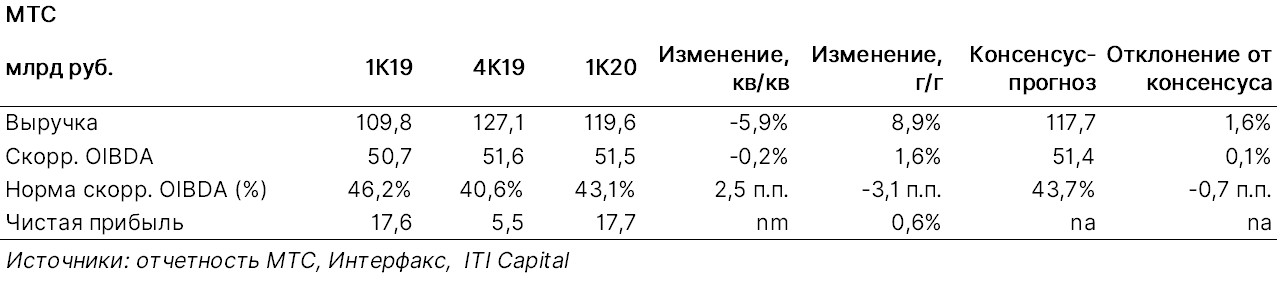

МТС представила финансовые результаты по МСФО за 1К20 лучше консенсус-прогноза по выручке. Выручка составила 120 млрд руб. (+8,9% г/г; -5,9% кв/кв), OIBDA – 51,5 (+1,6% г/г; -0,2% кв/кв), чистая прибыль – 17,7 млрд руб. (+0,6% г/г против 5,5 млрд руб. в 4К19).

Защитные характеристики

На наш взгляд, значимыми были комментарии топ-менеджмента, которые резюмируют восприятие компании как защитного актива:

Прогноз на 2020 г.

Стабильность дивидендных выплат

Наличие программы выкупа акций

В условиях экономической нестабильности и низких цен на нефть целесообразно по-прежнему делать ставку на бумаги с защитными характеристиками.

1. Прогноз на 2020 г. предполагает относительную стабильность:

Выручка вырастет в 2020 г. на 0-3% г/г

OIBDA в 2020 г. может снизиться на 2% г/г или останется неизменной

На наш взгляд, прогноз выглядит позитивным, подтверждает стабильность сектора даже в условиях кризиса. Связь и доступ к контенту – последнее, от чего будет отказываться потребитель. Напомним также, что компания избавилась от проблемных активов на Украине в 4К19, купировав, таким образом, данные риски.

Капзатраты на 2020 г. оцениваются в 90 млрд руб., сумма включает расходы по закону Яровой, которые в целом составят 50 млрд руб. в 2018 – 2023 гг., согласно ожиданиям. На наш взгляд, прогноз достаточно смелый, на уровне 2019 г. (91,5 млрд руб.), но стоит учитывать девальвацию рубля и необходимость развития решений 5G.Напомним, что чистый долг МТС находится под контролем и составил 284 млрд руб. в 1К20 против 280,5 млрд руб. в 4К19. Почти весь долг (98%) – рублевый. Чистый долг/LTM OIBDA - 1,6x в 1К20 против 1,5x в 4К19.

2. Дивиденды

МТС сообщила, что не планирует пересмотра дивидендных обязательств из-за коронавируса.

В марте прошлого года совет директоров МТС утвердил дивполитику на 2019-2021 гг., в соответствии с которой выплаты составят не менее 28 руб. на одну обыкновенную акцию (56 руб. на АДР) ежегодно.

А) Напомним, что финальный дивиденд за 2019 г. - 20,57 руб./акция (6,4% дивидендная доходность). Дата, на которую определяются лица, имеющие право на получение дивиденда - 9 июля 2020 г.

B) Скорее всего, уровень дивидендов может снизиться, но останется неплохим и в 2020 г., на уровне около 8% (традиционно меньший дивиденд может прийтись на первое полугодие и больший - на второе полугодие).

За 2019 г., исключая спецдивиденды, МТС выплатила 29,3 руб./акция (8,6% дивидендной доходности), или 58 млрд руб., половина из которых относится к АФК Система. Дивиденды за первое полугодие 2020 г. могут быть объявлены по итогам 2К20 в августе.

Напомним, что контролирующий акционер - АФК Система – нуждается в дивидендах МТС: (1) 23 млрд руб. и 10 млрд руб. долга необходимо выплатить в 2020 и 2021 гг. соответственно; (2) коммерческие и управленческие расходы в 2019 г. составили около 13 млрд руб.

В текущих кризисных условиях инвесторы предпочитают акции с высокими дивидендами. После отсечек за 2019 г. дивидендные истории могут остаться на радарах инвесторов и в следующем периоде. Но секторы, которые обеспечивают привлекательную дивидендную доходность, могут поменяться, так как наиболее циклические отрасли могут пострадать в условиях кризиса. МТС является как раз одной из тех бумаг, которые обеспечат привлекательный дивидендный доход и в 2020 г.

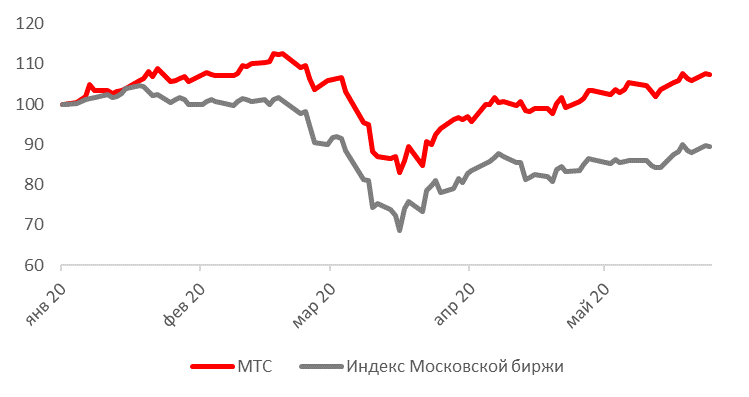

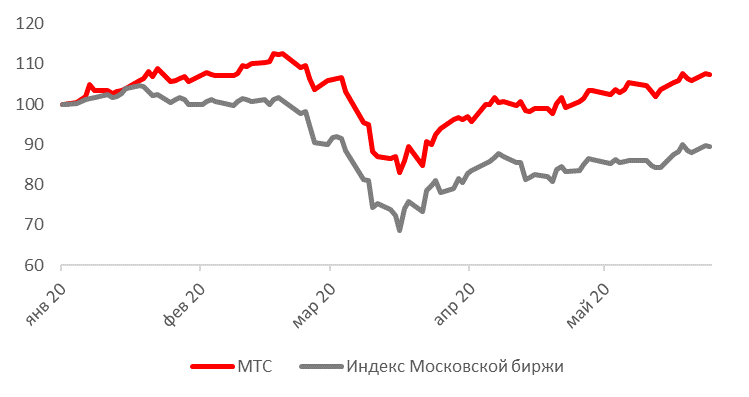

МТС: лучше рынка в кризисный период

3. Выкуп акций

Компания выкупила 0,08% акций во 2К20 (на 22 мая) по средней цене 308,5 руб. за акцию (текущая цена - 336 руб.), потратив 480 млн руб. Напомним, 31 марта компания запустила программу выкупа на 15 млрд руб. Выкуп включает покупку акций у материнской компании Sistema Finance.

Рыночные тренды отрасли в целом позитивны

Оздоровление конкурентной ситуации на рынке связи

Представители сразу нескольких телеком-компаний, включая Ростелеком, Veon и МТС за последний месяц прокомментировали, что ситуация на рынке отличается разумным поведением его участников в условиях кризиса. Погоня за приростом абонентов отошла на второй/третий план, уступив место эффективности и сохранению прибыльности бизнеса. Единообразное поведение игроков может благотворно сказаться на рынке.

Так, еще одной инициативой может стать незначительный рост тарифов на услуги связи.

В частности, завершив слияние с Ростелекомом, Теле2, которая традиционно отличалась агрессивной политикой по наращиванию абонентской базы, планирует постепенно отходить от модели дискаунтера.

Все эти меры помогут компенсировать негативные тренды кризиса: миграцию с мобильного интернета на фиксированный, переток населения из городов в области, где доступность 4G услуг ниже, снижение высокодоходного роуминга.

Оптимизация розничной сети - необходимый ответ кризису

МТС в 2020 г. в целях оптимизации бизнеса планирует закрыть около 400 торговых точек. В 1К20 компания прекратила работу 170 магазинов. Ввиду ограничений, вызванных пандемией, фактически было закрыто больше торговых точек, чем изначально планировалось.

Оперативное сокращение сети является позитивным моментом с точки зрения управления прибыльностью. Альтернативой стала бы поддержка убыточной ретейл-сети в условиях кризиса.

К середине мая сокращение продаж сим-карт составило 20% относительно марта, смартфонов — 25%. В апреле снижение составило 35% и 40% соответственно. Количество закрытых салонов МТС в апреле составляло 55%, к середине мая было открыто 75% розничных точек МТС. Текущая ситуация с ретейлом сократит привлечение новых абонентов и не может не сказаться негативно на приросте абонентов и выручке, что, видимо, и нашло отражение в снижении прогноза компании. Тем не менее, данный тренд является общим для всего рынка.

Напомним, что ранее СМИ сообщали, что Veon может отказаться от владения розницей в России и передать ее всю франчайзинговым партнерам. Тренд на снижение участия в розничном бизнесе начался еще в 2019 г.: сокращение нескольких сотен салонов тогда анонсировали и МТС, и Мегафон.

В условиях девальвации рубля в 1К20 привлекательность розничного бизнеса будет только снижаться. Уход продаж смартфонов в онлайн-сегмент также соответствует текущим трендам на рынке розницы, которые вышли на первый план в условиях всеобщего карантина.

Потенциал развития собственной экосистемы: думая о будущем

МТС развивает бизнес в различных направлениях – от финтеха до онлайн-ретейла и онлайн-ТВ. Диверсификация бизнеса окажет дополнительную поддержку росту оператора в будущем, после завершения кризиса, когда защитные характеристики сектора перестанут быть плюсом, и встанет вопрос о скромных темпах роста.

Однако стоит отметить, что ввиду увеличения резервов в МТС банке будет некоторое давление на OIBDA и чистую прибыль компании во 2К20. На наш взгляд, данный умеренный негатив уже учтен в пониженном прогнозе менеджмента по OIBDA.

Сильные кандидаты в совет директоров МТС

Совет директоров МТС 21 мая 2020 г. принял решение включить в число кандидатов для избрания в СД ведущих специалистов в сферах, составляющих потенциальную экосистему МТС: от финтеха до ТВ.

Независимого директора Александра Галицкого;

Члена совета директоров ПАО АФК «Система», председателя совета директоров ПАО «МТС» Феликса Евтушенкова;

Вице-президента по стратегии ПАО АФК «Система» Артёма Засурского;

Президента, председателя правления ПАО «МТС» Алексея Корня;

Независимого директора Шайгана Херадпира;

Независимого директора Томаса Холтропа;

Независимого директора Надю Шурабура;

Независимого директора Константина Эрнста;

Независимого директора Валентина Юмашева.

Группа «Аэрофлот» в январе-апреле 2020 г. перевезла 11,4 млн пассажиров (-34,7% г/г). Пассажирооборот сократился на 34% г/г, до 29,59 млрд пкм. Занятость кресел снизилась на 8,9 п.п., до 69,7%.

Сбербанк приобрел 8,06% в сервисе электронного документооборота Legium.io, сумма сделки составила 10 млн руб. Клиентам сервиса являются более 200 российских компаний.

Московская биржа поставила акции Россетей и Qiwi в лист ожидания на включение в индексы Мосбиржи и РТС. Новая база расчета индекса будет действовать с 19 июня 2020 г.

М.Видео будет доставлять и выдавать заказы через отделения Почты России. Так ретейлер сможет расширить количество регионов присутствия и увеличить количество пунктов выдачи примерно на 1,3 тыс.

Объем поставок Газпрома в Китай по газопроводу «Сила Сибири» с момента запуска проекта превысил 1 млрд куб. м. Цена поставок газа по проекту, которая рассчитывается на основе данных китайской таможни, превышает $200 за тыс. куб. м вплоть до марта при том, что средняя цена экспорта газа компании на запад в марте снизилась до $125 за тыс. куб. м.

Сбербанк открыл в Швейцарии компанию Sber Trading Swiss для расширения международной торгово-сырьевой структуры. Первые сделки состоятся в 3К20.

Прогноз по рынку S&P 500 и РТС: ждём роста на 3% и выше.

S&P 500 пробил 200-дневную скользящую среднюю, 3001 п., и мы ждем продолжения роста до 3 128 п. (уровень 3 марта). Основная причина роста —возобновление экономической деятельности и восстановление конъюнктуры на фоне активного фискального стимулирования, объем которого по всему миру уже достиг $9,5 трлн, или 7% глобального ВВП. Мы ждем, что РТС повысится на 3%, до 1285 п., текущего уровня сопротивления 100-дневной скользящей средней.

Прогноз по рынку нефти: ждём >$40/барр. на этой неделе

На рынке нефти Brent сохранится бычья конъюнктура, и бенчмарк, как ожидается, подорожает до $40,62/барр., что соответствует 200-дневной скользящей средней. Ключевым триггером роста может послужить перенос встречи ОПЕК+ на более ранний срок – возможно, 4 июня, вместо 9-10 июня. Картель и его союзники рассматривают возможность продления срока действия нынешнего соглашения на один-три месяца, сказал один из делегатов. Заключенная ранее сделка предусматривает ослабление ограничений с июля.

На данный момент сокращение добычи тремя странами - США, Саудовской Аравией и Россией - может превзойти 10 млн б/с. Саудовская Аравия и Россия возьмут на себя основные обязательства по сокращению добычи, в результате чего она упадет до минимума 2002 и 2003 гг. В США наблюдается естественное сокращение добычи из-за снижения числа буровых и инвестиций. Топ-15 американских нефтедобытчиков сократили затраты на бурение на 48%, в результате чего показатель упал до минимума с 2004 г. Добыча нефти в США уменьшилась до 10,8 млн б/с с пиковых 13,5 млн б/с.

Прогноз по рублю: ждём 68 руб. за доллар

Рубль сегодня пробил ключевую отметку сопротивления 100 п., 69,98 руб. На этой неделе мы ждем, что российская валюта достигнет 68 руб. при условии общего спроса на риск и продолжении роста нефти до $40/барр. и выше. Следующий важный уровень сопротивления – 200-дневная скользящая средняя, которая составляет 67,12 руб. Помимо удорожания нефти и спроса на риск, другой важный фактор поддержки рубля — рост спроса на ОФЗ со стороны нерезидентов в условиях мягкой денежно-кредитной политики (ДКП) ЦБ.

Объем продаж валюты ЦБ сократился вдвое, до 11 млрд руб. в день за последний месяц, после восстановления цен на нефть.

Динамика за неделю с 22 мая по 29 мая

В начале недели рынки активно росли, чему способствовало возобновление экономической деятельности по всему миру, одобрение Японией пакета стимулирующих мер в объеме в 40% ВВП, а также решение властей ЕС о выделении дополнительных средств для поддержки экономики - совокупный объем помощи к 2027 г. составит 16% ВВП блока.

S&P 500 вырос с понедельника по четверг на 3%, до 3060 п., на 40 п. не дотянув до нашей цели в 3100 п. на прошлой неделе. Американские акции и другие бумаги по всему миру могут закрыть ростом второй месяц подряд - этому способствуют признаки оживления экономической деятельности после ее остановки в апреле. Росту до четверга преимущественно способствовало ралли финансового сектора, ретейлеров и транспортной отрасли, бумаги IT-компаний росли хуже. В пятницу динамика на рынках напоминала американские горки - индексы упали на 2%, но затем восстановились к закрытию.

C четверга негативное влияние на настроения инвесторов оказывал новостной поток. Так, 28 мая президент Дональд Трамп подписал указ, направленный на ограничение широкой правовой защиты, которой по федеральному законодательству в настоящее время пользуются социальные сети и другие онлайн-платформы. Ожидается, что указ будет оспорен в судебном порядке. Трамп также лишил Гонконг привилегированного статуса в отношениях с США после того, как Китай ужесточил правовой контроль над бывшей британской колонией с помощью закона о безопасности, несмотря на обещания внедрить в городе двусистемное руководство. Мы считаем, что этот шаг вполне ожидаем, учитывая предыдущие беспорядки, которые происходили в Гонконге.

В целом, за неделю с 22 по 29 мая в лидеры роста вышел бразильский фондовый рынок, который прибавил 9%, бумаги электросетевых и нефтегазовых компаний (10%). Стоимость акций производителей горячекатаного рулона и девелоперских компаний S&P 500 повысилась на 8%.

Brent и сталь подорожали более чем на 7%. Цена Brent ненадолго закрепилась на $36/барр, но затем снизилась до $35,3/барр. вместе с котировками глобального фондового рынка. Цена железной руды превысила $100/т, так как снижение предложения в Бразилии совпало с устойчивым ростом спроса в Китае, который занимает первое место по производству стали. Сырая нефть растеряла часть рекордного месячного прироста стоимости.

В лидеры роста вышли финансовый сектор S&P 500, также в плюсе оказались электросетевые компании (7%), Nikkei 400 и STOXX Europe 50 (5%). Мировые акции выросли чуть менее чем на 4%, в основном благодаря ралли на развитых рынках (DM). Индексы РТС и MSCI EM снова уступили по динамике DM, прибавив лишь 2,7%.

В число аутсайдеров вошли аргентинский фондовый рынок (-9%), американские производители конопли (-5%), никель (-3,6%) и медь (-1%), цена золота не изменилась за неделю.

Динамика за месяц

Всегда считалось, что в мае рисковые активы демонстрируют волатильную и отстающую динамику, но в этот раз скептики были удивлены. Нефть Brent подорожала на 50%, железная руда - на 12%, российский нефтегазовый сектор прибавил 10%, бразильский фондовый рынок - 8,4%, РТС - 8,4%, в плюсе также оказались японские и австралийские фондовые индексы. Фондовый рынок США прибавил 4,5% (пятое место по росту) за счет ралли американского IT-сектора (+6,8%). Сырьевые товары и мировые акции в целом подорожали на 4,4%.

В число аутсайдеров в мае вошли фондовые рынки Чили (-7,3%), Сингапура (-4%), Индии и ЮАР (-2%). Развивающиеся рынки отстали от развитых на 5,6%, прибавив 1,5%, в то время как Китай вырос на 0,6%, растеряв весь рост во второй половине месяца в связи с очередным витком напряженности отношениях с США.

Еврооблигации EM выросли на 7%, американские высокодоходные и низкодоходные бумаги - на 3% благодаря активным покупкам ФРС через Blackrock. В связи с увеличением аппетита к риску золото закрылось без изменений. Главным аутсайдером стал индекс волатильности VIX, который упал на 19,4%, природный газ - на 5,4%, а медицинские компании S&P - на 2%.

На российском фондовом рынке в лидеры роста вышли электросетевые компании, которые выросли на 20% за счет ралли бумаг Ленэнерго (+40%), Россетей (29%), МРКС (+21%) и ОГК-2 (+13%). Также в плюсе оказались нефтегазовый сектор благодаря росту стоимости акций Роснефти (+12%) и Лукойла (+9%), Сургутнефтегаза (+7%) и Газпрома (+5%). В число аутсайдеров попали Полиметалл (-8%), МВидео (-7%), Транснефть и ММВБ (-5%).

В апреле статистика достигла дна, данные мая указывают на разворот

Последние экономические данные оказались не хуже ожиданий, ВВП Германии за первый квартал упал более чем на 2%, в то время как индекс деловых настроений за май повысился, что указывает на признаки оптимизма; потребительские настроения в США улучшились в мае впервые с февраля. Индекс потребительского доверия в США стабилизировался в мае после резкого падения в апреле.

Розничные продажи в России упали на 24% в апреле г/г. Заказы на товары длительного пользования в США, включая транспорт, упали на 17% г/г, исключая транспорт - на 7,4%, но аналитики ожидали, что данные будут хуже.

ВВП США в первом квартале упал на 5%, что в целом совпало с ожиданиями, потребительские расходы - на 6,8%, тогда как аналитики ждали снижения показателя на 7,5%. Доходы населения США в апреле выросли благодаря фискальному стимулированию за счет выплаты безработным. С начала кризиса число заявок на пособие по безработице в США выросло на 40 млн по май включительно.

Источник напряженности на прошлой неделе и предстоящая неделя

Инвесторы почти полностью отыграли напряженность между Вашингтоном и Пекином, при этом все больше участников рынка ждет, что стороны предпримут шаги, дестабилизирующие рост. Трамп в рамках своей предвыборной кампании, за несколько месяцев до президентских выборов, хочет назначить Китай «козлом отпущения» и возложить на КНР ответственность за смерть 100 тыс. американцев из-за пандемии COVID-19, а также признать, что азиатская страна несет прямую угрозу американской технологической продукции и другой интеллектуальной собственности, поэтому он ограничит въезд в США по неиммигрантским визам определенных категорий студентов и научных работников из КНР.

Также в повестке - делистинг с бирж США китайских компаний, которые не соответствуют новым нормативным требованиям. Несмотря на виток напряженности, мы по-прежнему не ждем серьезных шагов, которые сведут на нет положительную рыночную динамику и создадут еще больше неопределенности в макроэкономике в преддверии президентских выборов в США в ноябре.

Трамп также высказался о волнениях на Среднем Западе, где акции протеста против полицейского насилия переросли в массовые беспорядки. Активные протесты из-за смерти Джорджа Флойда и других убийств чернокожих полицейскими в субботу прошли от Нью-Йорка до Талсы и Лос-Анджелеса; их участники поджигали полицейские машины, СМИ сообщали о растущем числе раненых с обеих сторон. С четверга в 16 городах было арестовано более 1300 человек, включая более 500 человек в пятницу в Лос-Анджелесе.

Зарубежные рынки – предстоящая неделя

Понедельник, 1 июня

США ослабляют ограничительные меры. Многие школьники смогут вернуться в начальные классы, по мере ослабления ограничений властями

Уточненный PMI обрабатывающих отраслей, расходы на строительство, ISM обрабатывающих отраслей

Среда, 3 июня

Изменение числа занятых в несельскохозяйственном секторе от ADP), промышленные заказы, объем товаров длительного пользования

Безработица: Еврозона, Германия, Италия

Индекс менеджеров по закупкам в секторе услуг Индии от Markit/сводный PMI

PMI обрабатывающих отраслей КНР от Caixin за май, композитный индекс менеджеров по закупкам от Caixin

Четверг, 4 июня

Ставка ЕЦБ, прогноз - без изменений, пресс-конференция председателя Кристин Лагард

Число заявок на пособие по безработице в США за неделю по 30 мая

ЕЦБ: ставка Банк устанавливает денежно-кредитную политику, проводит пресс-конференцию с председателем Кристин Лагард. Ожидается, что ЕЦБ увеличит объем пакета антикризисных стимулирующих мер

Число первичных заявок на пособие по безработице в США, индекс доверия потребителей США от Bloomberg

Международная торговля Канады

Южная Корея

Еврозона, PMI сферы услуг от Markit

Пятница, 5 июня

Уровень безработицы в США, скорее всего, снова взлетел в мае, так как работодатели сократили еще миллионы работников - таких данных экономисты ждут в докладе Министерства труда

Уровень безработицы в США, число буровых установок от Baker Hughes

График недели

-298.png)

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и евро до 70,14 руб. и 77,93 руб. соответственно. Индекс Мосбиржи повысился на 0,94%, РТС - на 2,63%.

Лидеры роста и падения

Лидерами роста стали Россети (ао +14,12%) ОГК-2 (ао +13,22%), НЛМК (ао +12,55%), Северсталь (ао +7,18%), Аэрофлот (+6,93%), ТГК-1 (+6,74%), Русал (+6,14%).

В число аутсайдеров вошли ФСК ЕЭС (-6,25%), X5 Retail Group (-4,72%), Полиметалл (-4,53%), Новатэк (-4,52%), Татнефть (ао -2,21%, -3,91%), Яндекс (-2,47%).

-369.png)

Долговые рынки

Активность покупателей на внутреннем рынке облигаций на прошлой неделе оставалась невысокой. На фоне опасений разрастания конфликта между США и Китаем инвесторы занимали преимущественно выжидательную позицию, в результате чего цены гособлигаций консолидировались возле текущих значений. Изменение доходности вдоль кривой не вышло за диапазон +/- 3-4 б.п.

Нерезиденты вновь выступили нетто-продавцами ОФЗ - после существенного притока на позапрошлой неделе (на 83 млрд руб.) на прошлой неделе наблюдались сокращения остатков примерно на 30 млрд руб. Отток был в том числе связан со слабой активностью иностранных участников на первичных аукционах Минфина - подавляющее число заявок пришло от локальных инвесторов.

В целом в прошлую среду суммарный спрос составил примерно 109 млрд руб., то есть в два раза слабее, чем неделей ранее. Ведомство в рамках двух аукционов привлекло 78,3 млрд руб. Таким образом, всего с начала квартала размещены гособлигации на 716 млрд руб. Из -за выходного дня, запланированного на 24 июня, у Минфина до конца квартала осталось три вместо четырех аукционных дня. Мы ожидаем, что ведомство и далее будет пытаться реализовывать как можно большие объёмы ОФЗ. В ближайшее время также должна быть опубликована обновленная программа заимствований на этот год.

Из важных новостей локального рынка на прошлой неделе также можно выделить появление новой среднесрочной серии ОФЗ. В пятницу Минфин анонсировал ОФЗ-ПД 26234 с погашением в 2025 г. Предельный объем размещения составит 500 млрд руб., бумага будет доступна с 3 июня. Появление нового доступного лота на среднем участке кривой выглядит вполне логично - бумаги именно этой дюрации в последнее время пользуются наибольшим спросом у инвесторов, основную массу которых сейчас составляют локальные игроки.

В целом в ближайшее время мы можем ждать появления все большего числа новых выпусков ОФЗ на фоне увеличения целевых объемов привлечения в этом году. Среди обращающихся в данный момент на вторичном рынке гособлигаций с постоянным купоном осталось лишь шесть серий с суммарным невыбранным лимитом в размере чуть более 1 трлн руб. (что значительно меньше необходимого «нового» предложения), из них лишь 213 млрд руб. относятся к среднесрочным.

На рынке корпоративных рублевых облигаций по-прежнему наблюдается повышенная первичная активность. В на этой неделе планируется сбор заявок на бумаги МБЭС, Русала, Сбербанка, ПСБ, ГТЛК и тд.В сегменте российских суверенных евробондов на прошлой неделе отмечалась положительная динамика. Кривая переместилась ниже на 5-10 б.п. Доходность на дальнем участке (Russia 47) опустились до 3,24% годовых. Стало известно, что холдинговая компания Альфа Банка (ABH Financial Limited (BB / BB-) планирует разместить старшие еврооблигации, номинированные в евро, со сроком обращения от трех до пяти лет.

Предстоящая неделя – российский рынок

На предстоящей неделе финансовые результаты по МСФО за 1К20 представят Лукойл, Аэрофлот, Россети, Headhunter, Русгидро, Алроса.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров Лензолота рекомендовал дивиденды за 2019 г. в размере 13,87 руб./ап, что соответствует 0,4% доходности. По ао было принято решение не выплачивать дивиденды.

На годовом собрании акционеров Фосагро было принято решении о направлении 2,331 млрд руб. (18 руб./акция) на дивиденды за 2019 г. Доходность выплаты составит 0,64%. Дата закрытия реестра - 2 июня. В этот же день определяется список лиц, имеющих право на получение дивидендов за 1К20 (78 руб./акция, 2,8% доходность). Суммарная доходность двух выплат составит 3,4%.

Совет директоров Детского мира рекомендовал дивиденды за 4К19 в размере 3 руб./акция, что соответствует 3% доходности. Дата закрытия реестра – 11 июля.

Совет директоров ОГК-2 рекомендовал дивиденд за 2019 г. в размере 0,054 руб./акция, что соответствует 7,5% доходности. Дата закрытия реестра – 10 июля.

Совет директоров Мосэнерго рекомендовал дивиденд за 2019 г. в размере 0,12075 руб./акция что соответствует 6% доходности. Дата закрытия реестра – 8 июля.

Совет директоров ТГК-2 назначил ГОСА в заочной форме на 30 июня. Дата определения лиц, имеющих право на участие в собрании - 5 июня. Совет директоров рекомендовал не выплачивать дивиденды по итогам 2019 г.

Газпром нефть продолжит выплаты промежуточных дивидендов в 2020 г., сообщил на телефонной конференции финансовый директор компании Алексей Янкевич.

Совет директоров Камаза рекомендовал не выплачивать дивиденды за 2019 г.

Акционеры Кубаньэнерго утвердили дивиденды по итогам 2019 г. в размере 1,90318/ао, что соответствует доходности на уровне 2,6%. Дата закрытия реестра – 12 июня 2020 г.

Новости

МТС представила финансовые результаты по МСФО за 1К20 лучше консенсус-прогноза по выручке. Выручка составила 120 млрд руб. (+8,9% г/г; -5,9% кв/кв), OIBDA – 51,5 (+1,6% г/г; -0,2% кв/кв), чистая прибыль – 17,7 млрд руб. (+0,6% г/г против 5,5 млрд руб. в 4К19).

Защитные характеристики

На наш взгляд, значимыми были комментарии топ-менеджмента, которые резюмируют восприятие компании как защитного актива:

Прогноз на 2020 г.

Стабильность дивидендных выплат

Наличие программы выкупа акций

В условиях экономической нестабильности и низких цен на нефть целесообразно по-прежнему делать ставку на бумаги с защитными характеристиками.

1. Прогноз на 2020 г. предполагает относительную стабильность:

Выручка вырастет в 2020 г. на 0-3% г/г

OIBDA в 2020 г. может снизиться на 2% г/г или останется неизменной

На наш взгляд, прогноз выглядит позитивным, подтверждает стабильность сектора даже в условиях кризиса. Связь и доступ к контенту – последнее, от чего будет отказываться потребитель. Напомним также, что компания избавилась от проблемных активов на Украине в 4К19, купировав, таким образом, данные риски.

Капзатраты на 2020 г. оцениваются в 90 млрд руб., сумма включает расходы по закону Яровой, которые в целом составят 50 млрд руб. в 2018 – 2023 гг., согласно ожиданиям. На наш взгляд, прогноз достаточно смелый, на уровне 2019 г. (91,5 млрд руб.), но стоит учитывать девальвацию рубля и необходимость развития решений 5G.Напомним, что чистый долг МТС находится под контролем и составил 284 млрд руб. в 1К20 против 280,5 млрд руб. в 4К19. Почти весь долг (98%) – рублевый. Чистый долг/LTM OIBDA - 1,6x в 1К20 против 1,5x в 4К19.

2. Дивиденды

МТС сообщила, что не планирует пересмотра дивидендных обязательств из-за коронавируса.

В марте прошлого года совет директоров МТС утвердил дивполитику на 2019-2021 гг., в соответствии с которой выплаты составят не менее 28 руб. на одну обыкновенную акцию (56 руб. на АДР) ежегодно.

А) Напомним, что финальный дивиденд за 2019 г. - 20,57 руб./акция (6,4% дивидендная доходность). Дата, на которую определяются лица, имеющие право на получение дивиденда - 9 июля 2020 г.

B) Скорее всего, уровень дивидендов может снизиться, но останется неплохим и в 2020 г., на уровне около 8% (традиционно меньший дивиденд может прийтись на первое полугодие и больший - на второе полугодие).

За 2019 г., исключая спецдивиденды, МТС выплатила 29,3 руб./акция (8,6% дивидендной доходности), или 58 млрд руб., половина из которых относится к АФК Система. Дивиденды за первое полугодие 2020 г. могут быть объявлены по итогам 2К20 в августе.

Напомним, что контролирующий акционер - АФК Система – нуждается в дивидендах МТС: (1) 23 млрд руб. и 10 млрд руб. долга необходимо выплатить в 2020 и 2021 гг. соответственно; (2) коммерческие и управленческие расходы в 2019 г. составили около 13 млрд руб.

В текущих кризисных условиях инвесторы предпочитают акции с высокими дивидендами. После отсечек за 2019 г. дивидендные истории могут остаться на радарах инвесторов и в следующем периоде. Но секторы, которые обеспечивают привлекательную дивидендную доходность, могут поменяться, так как наиболее циклические отрасли могут пострадать в условиях кризиса. МТС является как раз одной из тех бумаг, которые обеспечат привлекательный дивидендный доход и в 2020 г.

МТС: лучше рынка в кризисный период

3. Выкуп акций

Компания выкупила 0,08% акций во 2К20 (на 22 мая) по средней цене 308,5 руб. за акцию (текущая цена - 336 руб.), потратив 480 млн руб. Напомним, 31 марта компания запустила программу выкупа на 15 млрд руб. Выкуп включает покупку акций у материнской компании Sistema Finance.

Рыночные тренды отрасли в целом позитивны

Оздоровление конкурентной ситуации на рынке связи

Представители сразу нескольких телеком-компаний, включая Ростелеком, Veon и МТС за последний месяц прокомментировали, что ситуация на рынке отличается разумным поведением его участников в условиях кризиса. Погоня за приростом абонентов отошла на второй/третий план, уступив место эффективности и сохранению прибыльности бизнеса. Единообразное поведение игроков может благотворно сказаться на рынке.

Так, еще одной инициативой может стать незначительный рост тарифов на услуги связи.

В частности, завершив слияние с Ростелекомом, Теле2, которая традиционно отличалась агрессивной политикой по наращиванию абонентской базы, планирует постепенно отходить от модели дискаунтера.

Все эти меры помогут компенсировать негативные тренды кризиса: миграцию с мобильного интернета на фиксированный, переток населения из городов в области, где доступность 4G услуг ниже, снижение высокодоходного роуминга.

Оптимизация розничной сети - необходимый ответ кризису

МТС в 2020 г. в целях оптимизации бизнеса планирует закрыть около 400 торговых точек. В 1К20 компания прекратила работу 170 магазинов. Ввиду ограничений, вызванных пандемией, фактически было закрыто больше торговых точек, чем изначально планировалось.

Оперативное сокращение сети является позитивным моментом с точки зрения управления прибыльностью. Альтернативой стала бы поддержка убыточной ретейл-сети в условиях кризиса.

К середине мая сокращение продаж сим-карт составило 20% относительно марта, смартфонов — 25%. В апреле снижение составило 35% и 40% соответственно. Количество закрытых салонов МТС в апреле составляло 55%, к середине мая было открыто 75% розничных точек МТС. Текущая ситуация с ретейлом сократит привлечение новых абонентов и не может не сказаться негативно на приросте абонентов и выручке, что, видимо, и нашло отражение в снижении прогноза компании. Тем не менее, данный тренд является общим для всего рынка.

Напомним, что ранее СМИ сообщали, что Veon может отказаться от владения розницей в России и передать ее всю франчайзинговым партнерам. Тренд на снижение участия в розничном бизнесе начался еще в 2019 г.: сокращение нескольких сотен салонов тогда анонсировали и МТС, и Мегафон.

В условиях девальвации рубля в 1К20 привлекательность розничного бизнеса будет только снижаться. Уход продаж смартфонов в онлайн-сегмент также соответствует текущим трендам на рынке розницы, которые вышли на первый план в условиях всеобщего карантина.

Потенциал развития собственной экосистемы: думая о будущем

МТС развивает бизнес в различных направлениях – от финтеха до онлайн-ретейла и онлайн-ТВ. Диверсификация бизнеса окажет дополнительную поддержку росту оператора в будущем, после завершения кризиса, когда защитные характеристики сектора перестанут быть плюсом, и встанет вопрос о скромных темпах роста.

Однако стоит отметить, что ввиду увеличения резервов в МТС банке будет некоторое давление на OIBDA и чистую прибыль компании во 2К20. На наш взгляд, данный умеренный негатив уже учтен в пониженном прогнозе менеджмента по OIBDA.

Сильные кандидаты в совет директоров МТС

Совет директоров МТС 21 мая 2020 г. принял решение включить в число кандидатов для избрания в СД ведущих специалистов в сферах, составляющих потенциальную экосистему МТС: от финтеха до ТВ.

Независимого директора Александра Галицкого;

Члена совета директоров ПАО АФК «Система», председателя совета директоров ПАО «МТС» Феликса Евтушенкова;

Вице-президента по стратегии ПАО АФК «Система» Артёма Засурского;

Президента, председателя правления ПАО «МТС» Алексея Корня;

Независимого директора Шайгана Херадпира;

Независимого директора Томаса Холтропа;

Независимого директора Надю Шурабура;

Независимого директора Константина Эрнста;

Независимого директора Валентина Юмашева.

Группа «Аэрофлот» в январе-апреле 2020 г. перевезла 11,4 млн пассажиров (-34,7% г/г). Пассажирооборот сократился на 34% г/г, до 29,59 млрд пкм. Занятость кресел снизилась на 8,9 п.п., до 69,7%.

Сбербанк приобрел 8,06% в сервисе электронного документооборота Legium.io, сумма сделки составила 10 млн руб. Клиентам сервиса являются более 200 российских компаний.

Московская биржа поставила акции Россетей и Qiwi в лист ожидания на включение в индексы Мосбиржи и РТС. Новая база расчета индекса будет действовать с 19 июня 2020 г.

М.Видео будет доставлять и выдавать заказы через отделения Почты России. Так ретейлер сможет расширить количество регионов присутствия и увеличить количество пунктов выдачи примерно на 1,3 тыс.

Объем поставок Газпрома в Китай по газопроводу «Сила Сибири» с момента запуска проекта превысил 1 млрд куб. м. Цена поставок газа по проекту, которая рассчитывается на основе данных китайской таможни, превышает $200 за тыс. куб. м вплоть до марта при том, что средняя цена экспорта газа компании на запад в марте снизилась до $125 за тыс. куб. м.

Сбербанк открыл в Швейцарии компанию Sber Trading Swiss для расширения международной торгово-сырьевой структуры. Первые сделки состоятся в 3К20.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба