8 июня 2020 ITI Capital

Рынки

В пятницу, 5 июня, DJIA вырос на 3,15%, до 27110,98 п., S&P 500 — на 2,62%, до 3193,93 п., Nasdaq — на 2,06%, до 9814,08 п. Eurostoxx 600 повысился на 2,48%, до 375,32 п., DAX — на 3,36%, до 12847,68 п. Индекс Мосбиржи в пятницу поднялся на 0,96%, до 2792,74 п., РТС — на 2,26%, до 1285,78 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 3195,12 п. (+0,25%), Nikkei растет на 1,05%, до 23104,51 п., HSI — на 0,17% до 24812,58 п., Shanghai — на 0,28% до 2939,13 п.

В понедельник, 8 июня, американские фьючерсы растут на фоне оптимизма по поводу перезапуска экономик. Президент США Дональд Трамп заявил, что в стране пора отменять ограничения, введенные из-за COVID-19, и раскритиковал губернаторов некоторых штатов, которые до сих пор сохраняют строгие ограничения. По его мнению, США в основном прошли период пандемии.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в понедельник растут вслед за повышением американских индикаторов в пятницу. Власти Пекина раздадут жителям $1,7 млрд на шопинг и рестораны для стимуляции потребления. Эти средства будут выдаваться в виде ваучеров через торговую онлайн-площадку JD.com. Власти Гонконга также объявили о раздаче денег населению, граждане получат по 10 тыс. гонконгских долларов ($1,29 тыс.).

В пятницу основные фондовые индексы США закрыли торговую сессию ростом. Основным позитивным факторов для рынка стало неожиданно быстрое восстановление экономики США исходя из данных по безработице, уровень которой опустился с исторического максимума в 14,7% до 13,3% в мае, хотя аналитики, опрошенные Bloomberg, прогнозировали ее рост до 19,7%. Количество новых рабочих мест в США в мае неожиданно увеличилось на 2,5 млн после падения на 20,7 млн в предыдущем месяце. Фондовые рынки США продемонстрировали V-образную динамику, за квартал акции J.P. Morgan и Citigroup выросли более чем на 23%, Hilton Worldwide — на 27,8%, American Airlines на 52,5%, Delta Airlines и United Airlines подорожали на 19,7% и 34,4% соответственно.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 7 млн, количество смертей превысило 402 тыс.

Мы ожидаем, что в понедельник рынки США продолжат расти на фоне оптимизма, вызванного перезапуском мировой экономики и дальнейшим снятием ограничений по всему миру.

Мировые цены на нефть в понедельник растут после выхода новостей о том, что страны-участницы ОПЕК+ по итогам встречи в субботу решили продлить срок действия соглашения о сокращении добычи нефти на 9,7 млн б/с до конца июля. Поддержку нефтяным котировкам также оказывает хорошая статистика за май и перезапуск мировой экономики.

В фокусе сегодня:

БСПБ: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит по ап 0,11 руб./акция, дивидендная доходность составит 0,3%.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в пятницу повысился на 0,96%, до 2793 п., РТС — на 2,26%, до 1286 п.

Рубль укрепился к доллару до 68,69 руб. и к евро — до 77,55 руб.

-799.png)

Лидерами роста стали М.Видео (+5,67%), Veon (+4,94%), Аэрофлот (+4,47%), Эталон (+4,44%), Магнит (+3,75%).

В число аутсайдеров вошли Полиметалл (-5,65%), Полюс (-4,14%), Мечел (ао −3,21%), Алроса (-2,75%), Петропавловск (-3,82%).

Цена на Brent утром в понедельник повышается на 2,06%, до $43,17/барр.

Золото дорожает на 0,27%, до $1690/унция. Доходность десятилетних казначейских облигаций США повышается на 1,27 п.п., до 0,894%.

Японский Nikkei повышается на 0,34%, китайский Shanghai снижается на 0,18%.

DXY повышается на 0,28%, S&P 500 futures повышается на 0,56%.

Новости

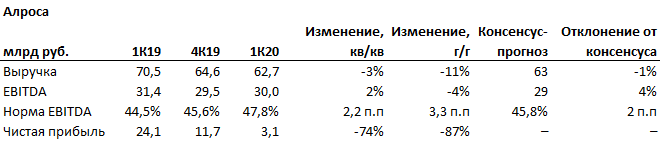

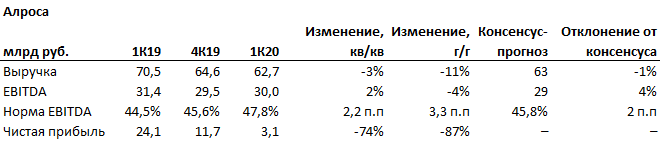

Алроса опубликовала финансовые результаты за 1К20 в соответствии с консенсус-прогнозом.

Выручка компании составила 63 млрд руб. (-11% г/г, −3% кв/кв), EBITDA — 30 млрд руб. (-4% г/г, +2 кв/кв), чистая прибыль — 3 млрд руб. (-87% г/г, −75% кв/кв).

Результаты обусловлены снижением средней цены реализации на 14%, сокращением объёмов продаж на 11%. Ощутимому падению чистой прибыли способствовал финансовый расход по курсовой разнице в сумме 21 млрд руб.

Компания внесла корректировки в прогнозы на 2020 г.: уровень производства — 28-31 млн карат (ранее — 34 млн карат), инвестиции — 20 млрд руб. (ранее — 22 млрд руб.)

ALRS RX: −2,75%.

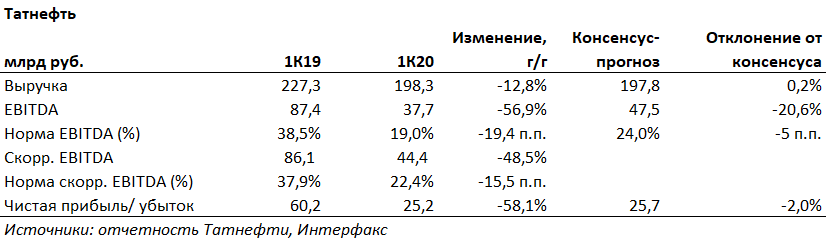

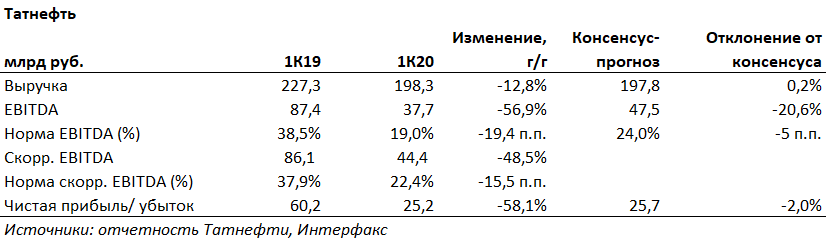

Татнефть представила финансовые результаты за 1К20 хуже ожиданий рынка по EBITDA и чистой прибыли.

Выручка компании составила 198,3 млрд руб. (-13% г/г), EBITDA — 37,7 млрд руб. (-21% г/г), чистая прибыль — 25,2 млрд руб. (-58,1% г/г).

Чистый долг Татнефти на 31 марта 2020 г. составил 21,7 млрд руб. (+35% к показателю на 31 декабря 2019 г. Компания признала убыток от обесценения своих активов в общей сложности на 5,88 млрд руб.

TATN RX: +1,91%.

Сумма претензий к Московской бирже по первому коллективному иску с целью возмещения убытков от исполнения фьючерсного контракта на нефть в апреле текущего года по отрицательной цене составила всего 70 млн руб. Общий размер требований других исков может превысить 1 млрд руб.

MOEX RX: −0,1%

Газпром и Cavagna Group создали СП «Газпром газомоторные системы» с уставным капиталом 151,8 млн руб. с целью производства комплектующих для газомоторных автомобилей, которые на текущий момент автопроизводители покупают за рубежом. Газпрому в СП принадлежит 65%, Cavagna Group — 35%.

GAZP RX: +0,79%

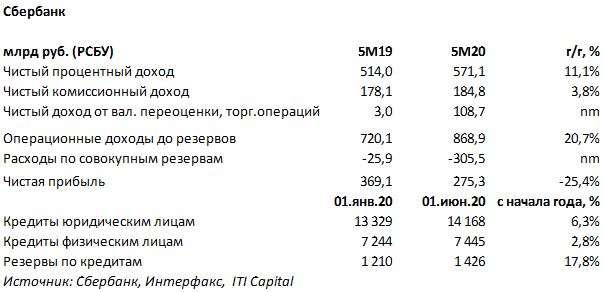

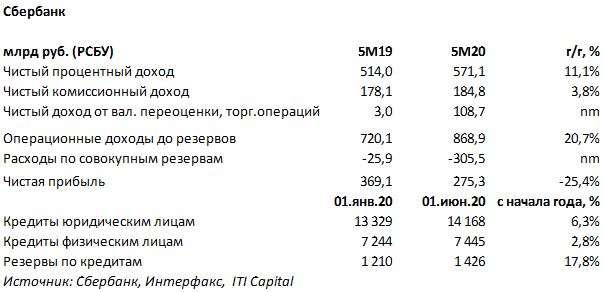

Сбербанк: прибыль РСБУ за май выше чем в апреле, рост резервов. Но отчетность может быть не так важна сейчас

Отчетность по РСБУ Сбербанка традиционно считается ориентиром последующей отчетности по МСФО.

Банки — первые в очереди на восстановление? Отчетность по РСБУ, на наш взгляд, ожидаемо показала ухудшение по резервам, но в целом оставляет нейтрально-позитивное впечатление. Прибыль за май оказалась существенно выше апрельской. Однако с точки зрения акций, циклические компании первыми падают и первыми восстанавливаются, часто не дожидаясь первых статистических признаков восстановления. Малый и средний бизнес (SME), который наиболее пострадал от изоляции, обычно предъявляет спрос на кредитные средства вследствие малой собственной финансовой подушки SME. Соответственно, банки — одни из наиболее чувствительных к падению и восстановлению, и могут активнее других бумаг реагировать на текущие меры по возобновлению экономической деятельности.

Снижение прибыли: май на 45% ниже г/г, за 5M — на 25% г/г. Но прибыль за май выше апреля 2020 г. Сбербанк России в мае сократил чистую прибыль по РСБУ в 1,7 раза по сравнению с маем 2019 г. — до 45,1 млрд руб., что, тем не менее, оказалось выше прибыли за апрель в размере 11,4 млрд руб. За первые пять месяцев (5M20) банк заработал 275,3 млрд руб. чистой прибыли, что на 25% меньше результата за 5M19.

Чистый процентный доход за 5M20 вырос на 11% г/г, до 571 млн руб.

Чистый комиссионный доход вырос за 5M20 на 3,8% г/г, до 184,8 млрд руб. в результате увеличения объема расчетных операций и операций клиентов на финансовых рынках.

Корпоративный кредитный портфель почти не упал, розничный чуть вырос... Корпоративный кредитный портфель по РСБУ упал на 1,1% — до 14,168 трлн руб., но без валютной переоценки сокращение было бы 0,1%, указывает банк. За 5М20 портфель кредитов юрлицам вырос на 6,3% г/г.

Розничный кредитный портфель в мае вырос на 0,3%, до 7,445 трлн руб., и за 5М20 увеличился на 2,8% г/г.

...но просроченная задолженность растет. Удельный вес просроченной задолженности в кредитном портфеле изменился в мае с 2,15% до 2,22% за счет как физлиц, так и кредитных портфелей юрлицам.

На конец мая Сбербанк реструктурировал по государственным и собственным программам кредиты, общая сумма задолженности по которым превышает 1 трлн руб., и одобрил реструктуризацию кредитов физическим лицам в объеме более 115 млрд руб.

В мае признан совокупный убыток от модификации корпоративных и розничных кредитов в размере 12,5 млрд руб., возникший при их реструктуризации.

Население снимает средства с депозитов. Средства физлиц в мае сократились на 1,4%, до 13,96 трлн руб., но за 5М20 — выросли на 2,5%. Средства юрлиц в мае сократились на 0,8%, до 7,023 трлн руб., но за 5М20 — выросли на 5,6%. Тренд на снятие средств логичен, учитывая падение доходов на карантине.

Резервы растут. Но есть первые позитивные сигналы экономики

Менеджмент видит первые позитивные сигналы, но продолжает консервативно увеличивать резервы.

Расходы на кредитный риск, включая расходы на резервы на переоценку кредитов, оцениваемых по справедливой стоимости, в мае составили 63,4 млрд руб., что в четыре раза больше показателя в мае 2019 г. (15,5 млрд руб.).

Резервы по кредитам за 5М20 выросли на 17,8% г/г, до 1428 млрд руб.

Уровень потребительской активности, по словам менеджмента, составил уже более 87% против 74% в апреле.

В мае произошло некоторое восстановление доходов от операций с картами по сравнению с апрелем, в то время как снизились объемы продаж страховых продуктов.

В пятницу, 5 июня, DJIA вырос на 3,15%, до 27110,98 п., S&P 500 — на 2,62%, до 3193,93 п., Nasdaq — на 2,06%, до 9814,08 п. Eurostoxx 600 повысился на 2,48%, до 375,32 п., DAX — на 3,36%, до 12847,68 п. Индекс Мосбиржи в пятницу поднялся на 0,96%, до 2792,74 п., РТС — на 2,26%, до 1285,78 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 3195,12 п. (+0,25%), Nikkei растет на 1,05%, до 23104,51 п., HSI — на 0,17% до 24812,58 п., Shanghai — на 0,28% до 2939,13 п.

В понедельник, 8 июня, американские фьючерсы растут на фоне оптимизма по поводу перезапуска экономик. Президент США Дональд Трамп заявил, что в стране пора отменять ограничения, введенные из-за COVID-19, и раскритиковал губернаторов некоторых штатов, которые до сих пор сохраняют строгие ограничения. По его мнению, США в основном прошли период пандемии.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в понедельник растут вслед за повышением американских индикаторов в пятницу. Власти Пекина раздадут жителям $1,7 млрд на шопинг и рестораны для стимуляции потребления. Эти средства будут выдаваться в виде ваучеров через торговую онлайн-площадку JD.com. Власти Гонконга также объявили о раздаче денег населению, граждане получат по 10 тыс. гонконгских долларов ($1,29 тыс.).

В пятницу основные фондовые индексы США закрыли торговую сессию ростом. Основным позитивным факторов для рынка стало неожиданно быстрое восстановление экономики США исходя из данных по безработице, уровень которой опустился с исторического максимума в 14,7% до 13,3% в мае, хотя аналитики, опрошенные Bloomberg, прогнозировали ее рост до 19,7%. Количество новых рабочих мест в США в мае неожиданно увеличилось на 2,5 млн после падения на 20,7 млн в предыдущем месяце. Фондовые рынки США продемонстрировали V-образную динамику, за квартал акции J.P. Morgan и Citigroup выросли более чем на 23%, Hilton Worldwide — на 27,8%, American Airlines на 52,5%, Delta Airlines и United Airlines подорожали на 19,7% и 34,4% соответственно.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 7 млн, количество смертей превысило 402 тыс.

Мы ожидаем, что в понедельник рынки США продолжат расти на фоне оптимизма, вызванного перезапуском мировой экономики и дальнейшим снятием ограничений по всему миру.

Мировые цены на нефть в понедельник растут после выхода новостей о том, что страны-участницы ОПЕК+ по итогам встречи в субботу решили продлить срок действия соглашения о сокращении добычи нефти на 9,7 млн б/с до конца июля. Поддержку нефтяным котировкам также оказывает хорошая статистика за май и перезапуск мировой экономики.

В фокусе сегодня:

БСПБ: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит по ап 0,11 руб./акция, дивидендная доходность составит 0,3%.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в пятницу повысился на 0,96%, до 2793 п., РТС — на 2,26%, до 1286 п.

Рубль укрепился к доллару до 68,69 руб. и к евро — до 77,55 руб.

-799.png)

Лидерами роста стали М.Видео (+5,67%), Veon (+4,94%), Аэрофлот (+4,47%), Эталон (+4,44%), Магнит (+3,75%).

В число аутсайдеров вошли Полиметалл (-5,65%), Полюс (-4,14%), Мечел (ао −3,21%), Алроса (-2,75%), Петропавловск (-3,82%).

Цена на Brent утром в понедельник повышается на 2,06%, до $43,17/барр.

Золото дорожает на 0,27%, до $1690/унция. Доходность десятилетних казначейских облигаций США повышается на 1,27 п.п., до 0,894%.

Японский Nikkei повышается на 0,34%, китайский Shanghai снижается на 0,18%.

DXY повышается на 0,28%, S&P 500 futures повышается на 0,56%.

Новости

Алроса опубликовала финансовые результаты за 1К20 в соответствии с консенсус-прогнозом.

Выручка компании составила 63 млрд руб. (-11% г/г, −3% кв/кв), EBITDA — 30 млрд руб. (-4% г/г, +2 кв/кв), чистая прибыль — 3 млрд руб. (-87% г/г, −75% кв/кв).

Результаты обусловлены снижением средней цены реализации на 14%, сокращением объёмов продаж на 11%. Ощутимому падению чистой прибыли способствовал финансовый расход по курсовой разнице в сумме 21 млрд руб.

Компания внесла корректировки в прогнозы на 2020 г.: уровень производства — 28-31 млн карат (ранее — 34 млн карат), инвестиции — 20 млрд руб. (ранее — 22 млрд руб.)

ALRS RX: −2,75%.

Татнефть представила финансовые результаты за 1К20 хуже ожиданий рынка по EBITDA и чистой прибыли.

Выручка компании составила 198,3 млрд руб. (-13% г/г), EBITDA — 37,7 млрд руб. (-21% г/г), чистая прибыль — 25,2 млрд руб. (-58,1% г/г).

Чистый долг Татнефти на 31 марта 2020 г. составил 21,7 млрд руб. (+35% к показателю на 31 декабря 2019 г. Компания признала убыток от обесценения своих активов в общей сложности на 5,88 млрд руб.

TATN RX: +1,91%.

Сумма претензий к Московской бирже по первому коллективному иску с целью возмещения убытков от исполнения фьючерсного контракта на нефть в апреле текущего года по отрицательной цене составила всего 70 млн руб. Общий размер требований других исков может превысить 1 млрд руб.

MOEX RX: −0,1%

Газпром и Cavagna Group создали СП «Газпром газомоторные системы» с уставным капиталом 151,8 млн руб. с целью производства комплектующих для газомоторных автомобилей, которые на текущий момент автопроизводители покупают за рубежом. Газпрому в СП принадлежит 65%, Cavagna Group — 35%.

GAZP RX: +0,79%

Сбербанк: прибыль РСБУ за май выше чем в апреле, рост резервов. Но отчетность может быть не так важна сейчас

Отчетность по РСБУ Сбербанка традиционно считается ориентиром последующей отчетности по МСФО.

Банки — первые в очереди на восстановление? Отчетность по РСБУ, на наш взгляд, ожидаемо показала ухудшение по резервам, но в целом оставляет нейтрально-позитивное впечатление. Прибыль за май оказалась существенно выше апрельской. Однако с точки зрения акций, циклические компании первыми падают и первыми восстанавливаются, часто не дожидаясь первых статистических признаков восстановления. Малый и средний бизнес (SME), который наиболее пострадал от изоляции, обычно предъявляет спрос на кредитные средства вследствие малой собственной финансовой подушки SME. Соответственно, банки — одни из наиболее чувствительных к падению и восстановлению, и могут активнее других бумаг реагировать на текущие меры по возобновлению экономической деятельности.

Снижение прибыли: май на 45% ниже г/г, за 5M — на 25% г/г. Но прибыль за май выше апреля 2020 г. Сбербанк России в мае сократил чистую прибыль по РСБУ в 1,7 раза по сравнению с маем 2019 г. — до 45,1 млрд руб., что, тем не менее, оказалось выше прибыли за апрель в размере 11,4 млрд руб. За первые пять месяцев (5M20) банк заработал 275,3 млрд руб. чистой прибыли, что на 25% меньше результата за 5M19.

Чистый процентный доход за 5M20 вырос на 11% г/г, до 571 млн руб.

Чистый комиссионный доход вырос за 5M20 на 3,8% г/г, до 184,8 млрд руб. в результате увеличения объема расчетных операций и операций клиентов на финансовых рынках.

Корпоративный кредитный портфель почти не упал, розничный чуть вырос... Корпоративный кредитный портфель по РСБУ упал на 1,1% — до 14,168 трлн руб., но без валютной переоценки сокращение было бы 0,1%, указывает банк. За 5М20 портфель кредитов юрлицам вырос на 6,3% г/г.

Розничный кредитный портфель в мае вырос на 0,3%, до 7,445 трлн руб., и за 5М20 увеличился на 2,8% г/г.

...но просроченная задолженность растет. Удельный вес просроченной задолженности в кредитном портфеле изменился в мае с 2,15% до 2,22% за счет как физлиц, так и кредитных портфелей юрлицам.

На конец мая Сбербанк реструктурировал по государственным и собственным программам кредиты, общая сумма задолженности по которым превышает 1 трлн руб., и одобрил реструктуризацию кредитов физическим лицам в объеме более 115 млрд руб.

В мае признан совокупный убыток от модификации корпоративных и розничных кредитов в размере 12,5 млрд руб., возникший при их реструктуризации.

Население снимает средства с депозитов. Средства физлиц в мае сократились на 1,4%, до 13,96 трлн руб., но за 5М20 — выросли на 2,5%. Средства юрлиц в мае сократились на 0,8%, до 7,023 трлн руб., но за 5М20 — выросли на 5,6%. Тренд на снятие средств логичен, учитывая падение доходов на карантине.

Резервы растут. Но есть первые позитивные сигналы экономики

Менеджмент видит первые позитивные сигналы, но продолжает консервативно увеличивать резервы.

Расходы на кредитный риск, включая расходы на резервы на переоценку кредитов, оцениваемых по справедливой стоимости, в мае составили 63,4 млрд руб., что в четыре раза больше показателя в мае 2019 г. (15,5 млрд руб.).

Резервы по кредитам за 5М20 выросли на 17,8% г/г, до 1428 млрд руб.

Уровень потребительской активности, по словам менеджмента, составил уже более 87% против 74% в апреле.

В мае произошло некоторое восстановление доходов от операций с картами по сравнению с апрелем, в то время как снизились объемы продаж страховых продуктов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба