10 июня 2020 investing.com Лиен Кэти

Во вторник доллар США снизился по отношению ко всем европейским валютам в ожидании решения Федеральной резервной системы по денежно-кредитной политике. Инвесторы зафиксировали прибыль по рисковым позициям; Dow Jones Industrial Average завершил торги в красной зоне впервые за 8 торговых дней. Последние несколько недель мы наблюдали уверенный рост фондового рынка и валют с высоким бета-коэффициентом, и, учитывая важность предстоящей публикации от ФРС, фиксация прибыли является вполне логичным шагом. В среду все внимание будет сосредоточено на долларе, который во вторник торговался довольно разнонаправленно.

USD снизился против японской иены и швейцарского франка, но укрепился по отношению к другим ведущим валютам. Однако в среду ситуация должна измениться, поскольку динамику валютного рынка в основном определяют долларовые потоки. Судя по результатам минувших торгов, инвесторы не ожидают многого от ФРС. Но, хотя FOMC, скорее всего, не станет корректировать процентные ставки и наращивать объемы программы количественного смягчения, само заседание все еще остается серьезным драйвером валютного и фондового рынков.

Ниже мы рассмотрим три момента, на которые инвесторам стоит обратить внимание:

1. Точечный график ФРС, представляющий собой прогноз диапазона процентных ставок, является одним из наиболее важных компонентов предстоящего заявления FOMC. В последний раз точечный график публиковался в декабре, поскольку мартовская встреча была отменена. Тогда чиновники регулятора полагали, что процентные ставки останутся неизменными на протяжении всего 2020 года. Безусловно, на тот момент ставки были существенно выше, поэтому нас, как минимум, ожидает снижение прогноза до текущей отметки. Но возникает вопрос: как долго ставки будут заперты на своих минимумах? Нет сомнений в том, что ужесточения политики в 2021 году ждать не стоит, но точечный график может отразить нежелание чиновников повышать ставки вплоть до конца 2022 года. Чем дольше FOMC будет откладывать ужесточение ДКП, тем более негативными будут последствия для доходности облигаций и доллара США.

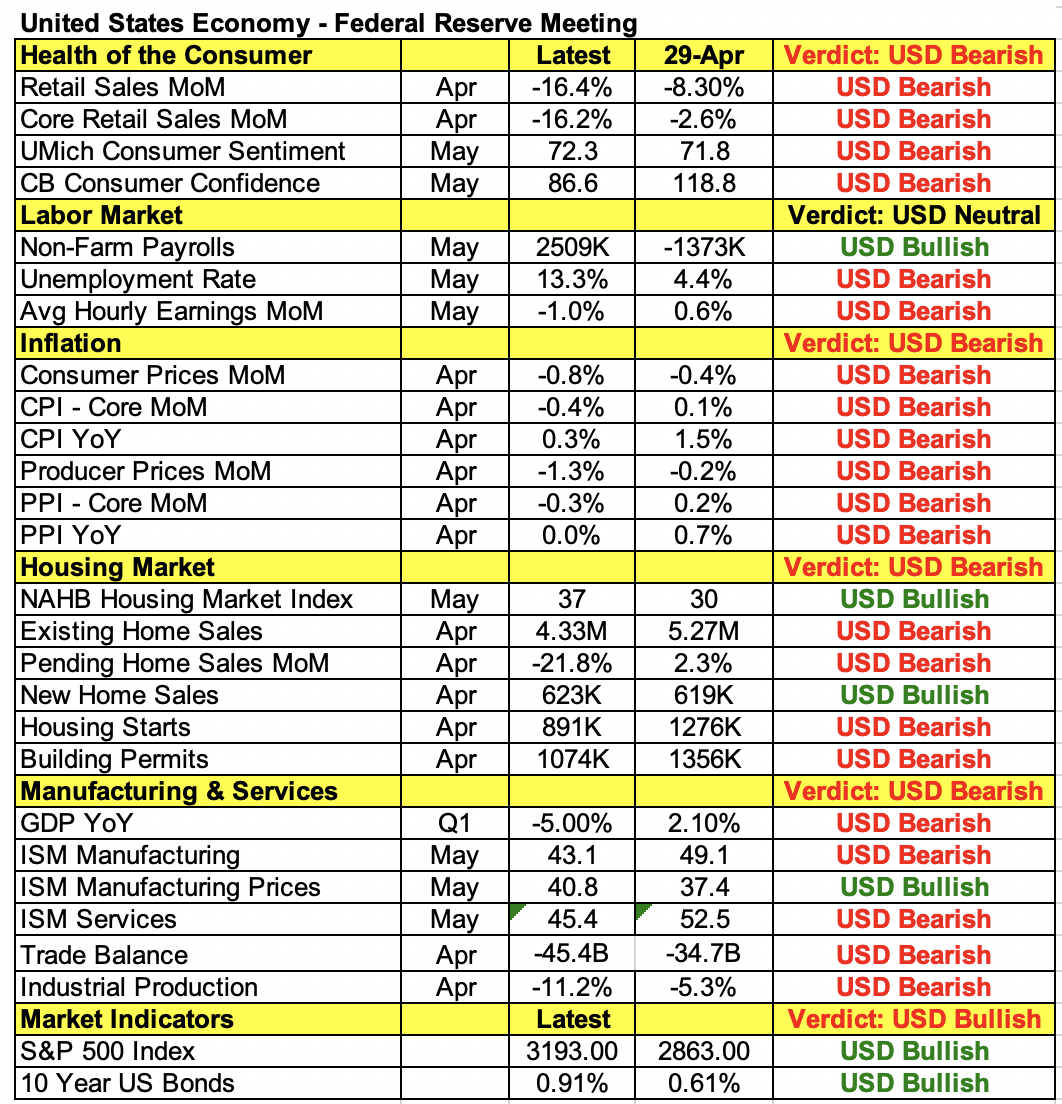

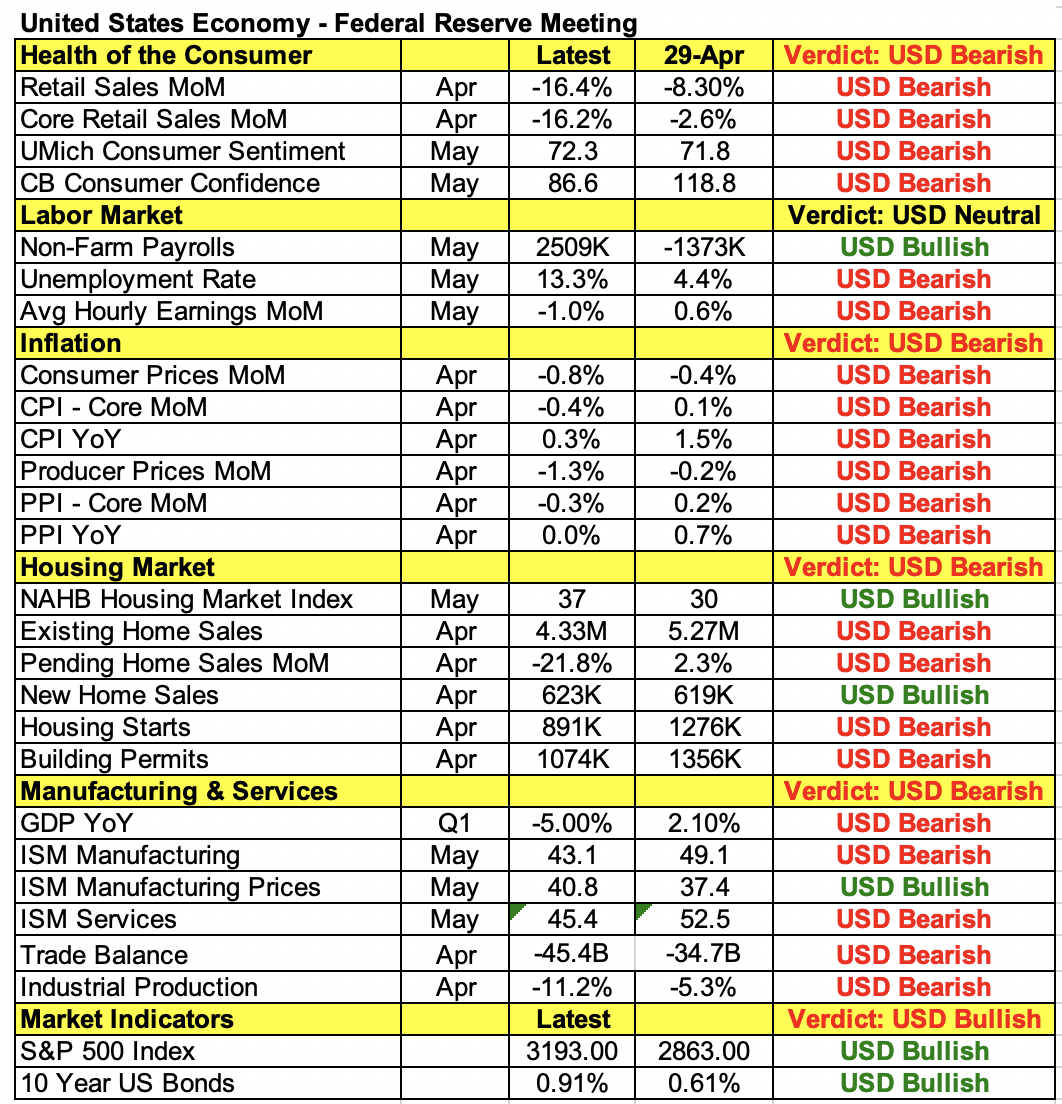

2. Экономические прогнозы. Прошло шесть месяцев с тех пор, как были опубликованы последние экономические прогнозы ФРС. В понедельник Национальное бюро экономических исследований подтвердило, что в феврале экономика страны впала в рецессию. Прогнозы экономического роста на 2020 год будут ужасными, но инвесторы к этому готовы. Основное внимание будет сосредоточено на предполагаемых сроках восстановления. Хотя представленная ниже таблица отражает ухудшение состояния экономики США с момента апрельского заседания, самые свежие отчеты (особенно релизы по занятости и сектору производства) были куда более оптимистичными. Экономика США находится на пути к «выздоровлению», но какое время это займет: 9-12 месяцев или 2-3 года? Чем быстрее — тем лучше для доллара США.

3. Собственные прогнозы Пауэлла и сигналы рынкам. Последним элементом уравнения станет мнение главы ФРС Джерома Пауэлла. Нет сомнений в том, что в обозримом будущем политика будет носить стимулирующий характер, и регулятор будет готов смягчить ее в случае необходимости. Однако вопрос в другом: согласен ли Пауэлл с главами других центральных банков в том, что худшего сценария удалось избежать? Ожидает ли он активизации экономического роста во втором полугодии по мере восстановления рынка труда? Насколько он обеспокоен перспективами второй волны пандемии? Политика низких процентных ставок и вливания ликвидности была основным катализатором восстановления экономики и фондового рынка. Любой намек на их окончание может привести к падению доллара и акций. Не сомневайтесь — Пауэлл это прекрасно понимает.

Решение ФРС и экономические прогнозы регулятора будут опубликованы в 21:00 МСК, а пресс-конференция Пауэлла начнется в 21:30 МСК. Безусловно, курс доллара скакнет по результатам публикации точечного графика и прогнозов ФРС, после чего последует консолидация в ожидании пресс-конференции. Мы полагаем, что прогноз членов FOMC будет весьма мрачным, что приведет к ослаблению доллара США, но Пауэлл может оказаться менее пессимистичным. Если в своей речи он отметит признаки восстановления экономики, это может смягчить потери USD. Наибольшую выгоду из ослабления доллара США могут извлечь валюты Японии, Канады, Австралии и Новой Зеландии. В то же время, главными жертвами неожиданного оптимизма должны стать валюты с высокими бета-коэффициентами; в первую очередь — евро* и фунт.

* Сегодняшняя публикация "График дня" на investing.com будет посвящена паре EUR/USD.

USD снизился против японской иены и швейцарского франка, но укрепился по отношению к другим ведущим валютам. Однако в среду ситуация должна измениться, поскольку динамику валютного рынка в основном определяют долларовые потоки. Судя по результатам минувших торгов, инвесторы не ожидают многого от ФРС. Но, хотя FOMC, скорее всего, не станет корректировать процентные ставки и наращивать объемы программы количественного смягчения, само заседание все еще остается серьезным драйвером валютного и фондового рынков.

Ниже мы рассмотрим три момента, на которые инвесторам стоит обратить внимание:

1. Точечный график ФРС, представляющий собой прогноз диапазона процентных ставок, является одним из наиболее важных компонентов предстоящего заявления FOMC. В последний раз точечный график публиковался в декабре, поскольку мартовская встреча была отменена. Тогда чиновники регулятора полагали, что процентные ставки останутся неизменными на протяжении всего 2020 года. Безусловно, на тот момент ставки были существенно выше, поэтому нас, как минимум, ожидает снижение прогноза до текущей отметки. Но возникает вопрос: как долго ставки будут заперты на своих минимумах? Нет сомнений в том, что ужесточения политики в 2021 году ждать не стоит, но точечный график может отразить нежелание чиновников повышать ставки вплоть до конца 2022 года. Чем дольше FOMC будет откладывать ужесточение ДКП, тем более негативными будут последствия для доходности облигаций и доллара США.

2. Экономические прогнозы. Прошло шесть месяцев с тех пор, как были опубликованы последние экономические прогнозы ФРС. В понедельник Национальное бюро экономических исследований подтвердило, что в феврале экономика страны впала в рецессию. Прогнозы экономического роста на 2020 год будут ужасными, но инвесторы к этому готовы. Основное внимание будет сосредоточено на предполагаемых сроках восстановления. Хотя представленная ниже таблица отражает ухудшение состояния экономики США с момента апрельского заседания, самые свежие отчеты (особенно релизы по занятости и сектору производства) были куда более оптимистичными. Экономика США находится на пути к «выздоровлению», но какое время это займет: 9-12 месяцев или 2-3 года? Чем быстрее — тем лучше для доллара США.

3. Собственные прогнозы Пауэлла и сигналы рынкам. Последним элементом уравнения станет мнение главы ФРС Джерома Пауэлла. Нет сомнений в том, что в обозримом будущем политика будет носить стимулирующий характер, и регулятор будет готов смягчить ее в случае необходимости. Однако вопрос в другом: согласен ли Пауэлл с главами других центральных банков в том, что худшего сценария удалось избежать? Ожидает ли он активизации экономического роста во втором полугодии по мере восстановления рынка труда? Насколько он обеспокоен перспективами второй волны пандемии? Политика низких процентных ставок и вливания ликвидности была основным катализатором восстановления экономики и фондового рынка. Любой намек на их окончание может привести к падению доллара и акций. Не сомневайтесь — Пауэлл это прекрасно понимает.

Решение ФРС и экономические прогнозы регулятора будут опубликованы в 21:00 МСК, а пресс-конференция Пауэлла начнется в 21:30 МСК. Безусловно, курс доллара скакнет по результатам публикации точечного графика и прогнозов ФРС, после чего последует консолидация в ожидании пресс-конференции. Мы полагаем, что прогноз членов FOMC будет весьма мрачным, что приведет к ослаблению доллара США, но Пауэлл может оказаться менее пессимистичным. Если в своей речи он отметит признаки восстановления экономики, это может смягчить потери USD. Наибольшую выгоду из ослабления доллара США могут извлечь валюты Японии, Канады, Австралии и Новой Зеландии. В то же время, главными жертвами неожиданного оптимизма должны стать валюты с высокими бета-коэффициентами; в первую очередь — евро* и фунт.

* Сегодняшняя публикация "График дня" на investing.com будет посвящена паре EUR/USD.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба