29 июня 2020 Invest Heroes

Ещё весной мы писали о том, что июнь-июль обнажит экономические проблемы — так и случилось. На сегодняшний день коронавирус не побежден, и риск его распространения остается актуальным, и в то же время тот парашют, который дали экономикам госрасходы и запасы кэша предпринимателей, исчерпан — госпрограммы с июля завершаются в своей массе, бизнес переходит в режим работы на неполной загрузке. Вот некоторые штрихи к портрету экономики:

Расходы населения понижены, а трудовые доходы упали (доходы из всех источников задраны разовыми выплатами от государства, но эти деньги уже потрачены и впереди их нет)

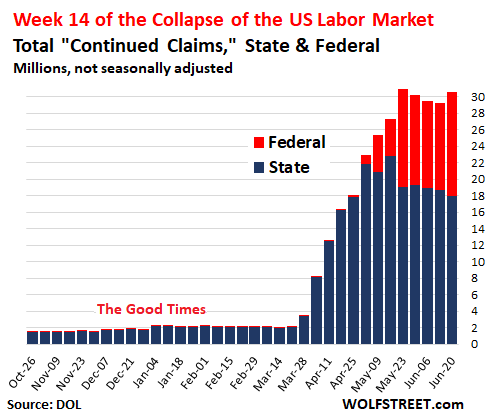

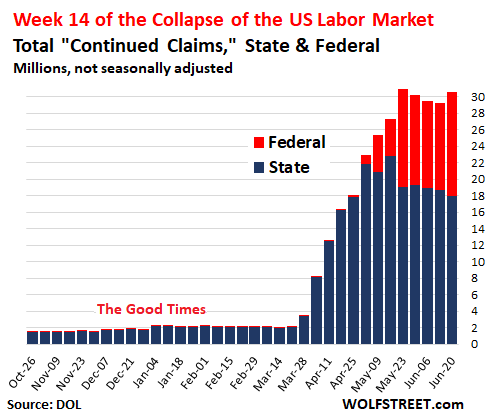

Безработица в США около 20% (фактически 30 млн людей, из которых около 10 млн — сезонные работники, работники сферы развлечений), в Европе около 6-7%, но это достигается за счет программ соц страхования, которые не смогут поддерживать рабочие места вечно

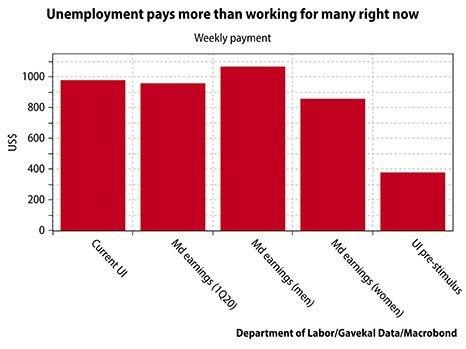

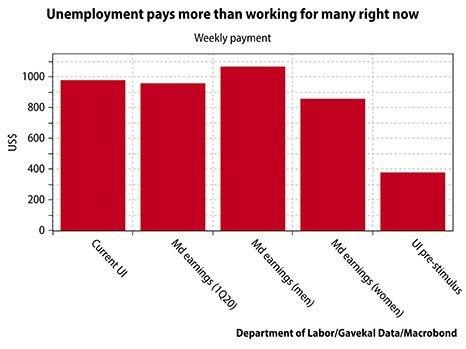

68% безработных США в апреле-мае получили больше пособий, чем их прежняя зарплата

В сложившихся условиях государствам нужно или поддерживать экономику дальше крупными вливаниями, либо увидеть все негативные последствия мощной рецессии — банкротства (по ним идем меряться с 2008-2009) в секторе ритейла и коммерческой недвижимости, устойчиво высокая безработица, и так далее.

Пока что взгляд в США на этот вопрос не формирован

В остальном мире у многих стран или попросту нет средств для новых выстрелов из пушки по воробьям, или как в Европе нет политического консенсуса

В развивающихся странах фискальная и монетарная политика уже использованы как стимулы, так что на мой взгляд если мировой спрос не начнет восстанавливаться, пойдут девальвации валют с целью повысить доходы в нацвалюте

Ещё момент: Меркель выступила и дала понять, что Европа по сути теперь не будет придерживаться лидерства США и пойдет искать свой путь.

Сырье и валюта

На рынке нефти обостряется конкуренция, так что наш прогноз $36-$44 остается актуальным на полгода вперед:

на стороне предложения мы увидели, что в США при ценах $40 начинается рост добычи (0.5М барр в июне)

на стороне спроса прогнозы восстановления экономики вновь ухудшаются — значит, вероятно скоро пересмотрят и прогнозы восстановления спроса на энергоносители. В Индии продолжаются проблемы с вирусом, так что спрос на нефть = 85% от июня 2019

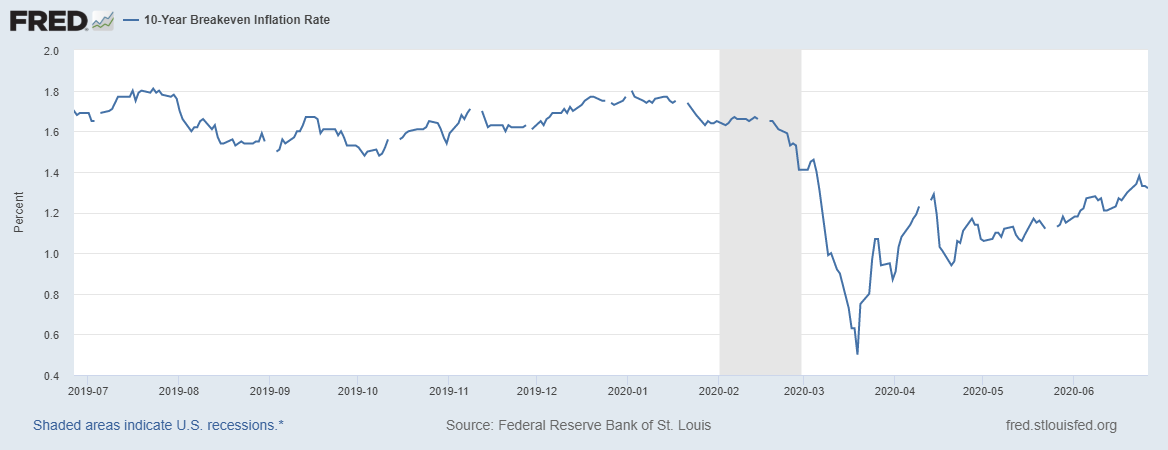

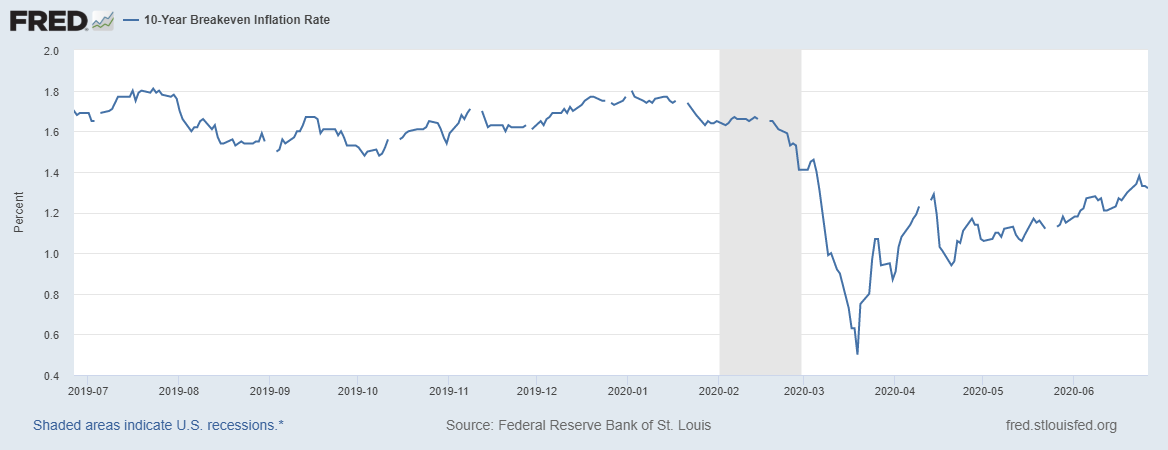

В ценах на золото и серебро продолжается попытка роста, но на наш взгляд, сейчас в обоих металлах вырос коррекционный риск, т.к. дефляционный период и дефолты впереди обычно провоцируют снижение инфляционных ожиданий — важного драйвера цен на драгметаллы. При этом доходности US 10Y Treasuries уже 0.64%, и их потенциал снижения, скорее всего, исчерпан. При снижении инфляционных ожиданий на уровень апреля 2020, цены на золото могут потерять порядка $75 до $1700, на серебро снизиться к $17.

Рынок акций РФ

Отечественный рынок в общем-то сейчас зависит от мирового, т.к. отражает поведение сырьевых акций (нефть корректируется и может пойти дальше к $36). Пересмотр сроков восстановления экономики будет сказываться на нем негативно, но небольшая девальвация до 72 рублей за доллар должна смягчать падение акций в рублях.

В этом контексте я сохраняю следующие ориентиры по рынку, которые подскажут мне покупку:

Сырье: ЛУКОЙЛ по 5100 (4750 на дивгэпе), ГАЗПРОМ по 185 (170 на гэпе), Новатэк в районе 960-1000

Банки: Сбербанк по 193-195, Тиньков в районе 1250 как минимум (задрался выше отрасли)

Индексы ориентир по фьючерсу на РТС 109,000 / по индексу Мосбиржи 2550

Исходя из реалий рынка (а именно того, что коррекции редко полностью предсказуемы), есть ощущение, что это все это цели скромные, и если начнут продавать, то можно легко скатиться ещё на 10% вниз (до -20% коррекции) не на том, что мы с вами знаем, а на том, что станет известно по дороге — благо, рисков немало. Пока рынок играет, на мой взгляд, ожидание более медленного роста (а добавляют к негативу новости о том, что ФРС перестало наращивать баланс, из Facebook ушли ряд рекламодателей, у Google скоро антимонопольный суд, коронавирус в США ускорился...) — так что выход из этго всего должен быть на том моменте, когда рынок увидит о США решение о новом пакете поддержки экономики (а это может быть как в августе, так и по итогам выборов в ноябре / до этого момента рынок на снижении может вновь поддержать ФРС).

Поэтому на обозначенных выше уровнях я думаю либо о закрытии шортов без большой докупки либо о докупке без закрытия шортов, пока не нарисуется паттерн на разворот на рынке акций.

Рынок облигаций РФ

Рынок ОФЗ продолжает стагнировать на фоне рисковых настроений в мире. Но больших выходов со стороны нерезидентов не наблюдается, скорее переаллокация из длинных в среднесрочные и более короткие инструменты.

Корпоративный сегмент торгуется с низкими оборотами, постепенно рынок уходит в «летний» режим, что значительно снизит активность в период июля-августа. Корпоративному сектору будет оказывать поддержку снижение кредитной активности банков, поскольку повышенные кредитные риски вынуждают банки искать альтернативные активы, а корпоративные облигации качественных эмитентов продолжают нести хорошую премию к рынку ОФЗ на уровне 100-150бп

Российский рубль ослабевает на фоне волны risk off на всех рынках развивающихся стран. Но сезон дивидендных выплат может оказать рублю поддержку в начале июля, поскольку экспортерам предется конвертировать часть валютной выручки для выплаты дивидендов в рублях/

Расходы населения понижены, а трудовые доходы упали (доходы из всех источников задраны разовыми выплатами от государства, но эти деньги уже потрачены и впереди их нет)

Безработица в США около 20% (фактически 30 млн людей, из которых около 10 млн — сезонные работники, работники сферы развлечений), в Европе около 6-7%, но это достигается за счет программ соц страхования, которые не смогут поддерживать рабочие места вечно

68% безработных США в апреле-мае получили больше пособий, чем их прежняя зарплата

В сложившихся условиях государствам нужно или поддерживать экономику дальше крупными вливаниями, либо увидеть все негативные последствия мощной рецессии — банкротства (по ним идем меряться с 2008-2009) в секторе ритейла и коммерческой недвижимости, устойчиво высокая безработица, и так далее.

Пока что взгляд в США на этот вопрос не формирован

В остальном мире у многих стран или попросту нет средств для новых выстрелов из пушки по воробьям, или как в Европе нет политического консенсуса

В развивающихся странах фискальная и монетарная политика уже использованы как стимулы, так что на мой взгляд если мировой спрос не начнет восстанавливаться, пойдут девальвации валют с целью повысить доходы в нацвалюте

Ещё момент: Меркель выступила и дала понять, что Европа по сути теперь не будет придерживаться лидерства США и пойдет искать свой путь.

Сырье и валюта

На рынке нефти обостряется конкуренция, так что наш прогноз $36-$44 остается актуальным на полгода вперед:

на стороне предложения мы увидели, что в США при ценах $40 начинается рост добычи (0.5М барр в июне)

на стороне спроса прогнозы восстановления экономики вновь ухудшаются — значит, вероятно скоро пересмотрят и прогнозы восстановления спроса на энергоносители. В Индии продолжаются проблемы с вирусом, так что спрос на нефть = 85% от июня 2019

В ценах на золото и серебро продолжается попытка роста, но на наш взгляд, сейчас в обоих металлах вырос коррекционный риск, т.к. дефляционный период и дефолты впереди обычно провоцируют снижение инфляционных ожиданий — важного драйвера цен на драгметаллы. При этом доходности US 10Y Treasuries уже 0.64%, и их потенциал снижения, скорее всего, исчерпан. При снижении инфляционных ожиданий на уровень апреля 2020, цены на золото могут потерять порядка $75 до $1700, на серебро снизиться к $17.

Рынок акций РФ

Отечественный рынок в общем-то сейчас зависит от мирового, т.к. отражает поведение сырьевых акций (нефть корректируется и может пойти дальше к $36). Пересмотр сроков восстановления экономики будет сказываться на нем негативно, но небольшая девальвация до 72 рублей за доллар должна смягчать падение акций в рублях.

В этом контексте я сохраняю следующие ориентиры по рынку, которые подскажут мне покупку:

Сырье: ЛУКОЙЛ по 5100 (4750 на дивгэпе), ГАЗПРОМ по 185 (170 на гэпе), Новатэк в районе 960-1000

Банки: Сбербанк по 193-195, Тиньков в районе 1250 как минимум (задрался выше отрасли)

Индексы ориентир по фьючерсу на РТС 109,000 / по индексу Мосбиржи 2550

Исходя из реалий рынка (а именно того, что коррекции редко полностью предсказуемы), есть ощущение, что это все это цели скромные, и если начнут продавать, то можно легко скатиться ещё на 10% вниз (до -20% коррекции) не на том, что мы с вами знаем, а на том, что станет известно по дороге — благо, рисков немало. Пока рынок играет, на мой взгляд, ожидание более медленного роста (а добавляют к негативу новости о том, что ФРС перестало наращивать баланс, из Facebook ушли ряд рекламодателей, у Google скоро антимонопольный суд, коронавирус в США ускорился...) — так что выход из этго всего должен быть на том моменте, когда рынок увидит о США решение о новом пакете поддержки экономики (а это может быть как в августе, так и по итогам выборов в ноябре / до этого момента рынок на снижении может вновь поддержать ФРС).

Поэтому на обозначенных выше уровнях я думаю либо о закрытии шортов без большой докупки либо о докупке без закрытия шортов, пока не нарисуется паттерн на разворот на рынке акций.

Рынок облигаций РФ

Рынок ОФЗ продолжает стагнировать на фоне рисковых настроений в мире. Но больших выходов со стороны нерезидентов не наблюдается, скорее переаллокация из длинных в среднесрочные и более короткие инструменты.

Корпоративный сегмент торгуется с низкими оборотами, постепенно рынок уходит в «летний» режим, что значительно снизит активность в период июля-августа. Корпоративному сектору будет оказывать поддержку снижение кредитной активности банков, поскольку повышенные кредитные риски вынуждают банки искать альтернативные активы, а корпоративные облигации качественных эмитентов продолжают нести хорошую премию к рынку ОФЗ на уровне 100-150бп

Российский рубль ослабевает на фоне волны risk off на всех рынках развивающихся стран. Но сезон дивидендных выплат может оказать рублю поддержку в начале июля, поскольку экспортерам предется конвертировать часть валютной выручки для выплаты дивидендов в рублях/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба