30 июля 2020 T-Investments Городилов Михаил

Сегодня спекулятивная идея с опцией долгосрочных вложений: взять акции производителя ПО в сфере кибербезопасности NortonLifeLock ввиду привлекательности его бизнеса и перспективности сектора, в котором компания работает.

Потенциал роста: до 20% без учета дивидендов, если вкладывать краткосрочно; до 10% годовых с учетом дивидендов, если долгосрочно.

Срок действия: до 8 месяцев, если инвестировать краткосрочно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: на кибербезопасность большой спрос.

Как действуем: берем акции сейчас по 21 $.

На чем компания зарабатывает

NortonLifeLock делает различное ПО для защиты компьютеров, в том числе от вирусов и кражи данных.

Годовой отчет компании небогат на подробности, но там упоминается продажа подразделений, обслуживающих корпоративных клиентов, и переход на обслуживание индивидуальных пользователей. Видимо, сейчас бизнес сфокусирован на обычных, а не корпоративных клиентах.

Аргументы в пользу компании

Это перспективно. Как я уже рассказывал в других идеях про кибербезопасность — Okta, Akamai и Palo Alto Networks, — этот сектор очень перспективен. ИТ-инфраструктура становится все важнее для современной экономики, и коронавирус только усилил эту зависимость.

Мы можем рассчитывать на рост выручки компании и повышенное внимание инвесторов. Последнее чуть ли не важнее роста выручки: кибербезопасность окружена ореолом «перспективного сектора», что гарантирует приток денег в эту область. Шумиха накачает котировки компании больше, чем они того заслуживают.

Возобновляемость. Согласно майской презентации, 95% выручки компании — это возобновляемая выручка, получаемая в результате продления подписки или договора обслуживания существующими клиентами. Это очень хорошо: компания получает более-менее стабильный поток денег и может удерживать рост расходов на маркетинг и продажи.

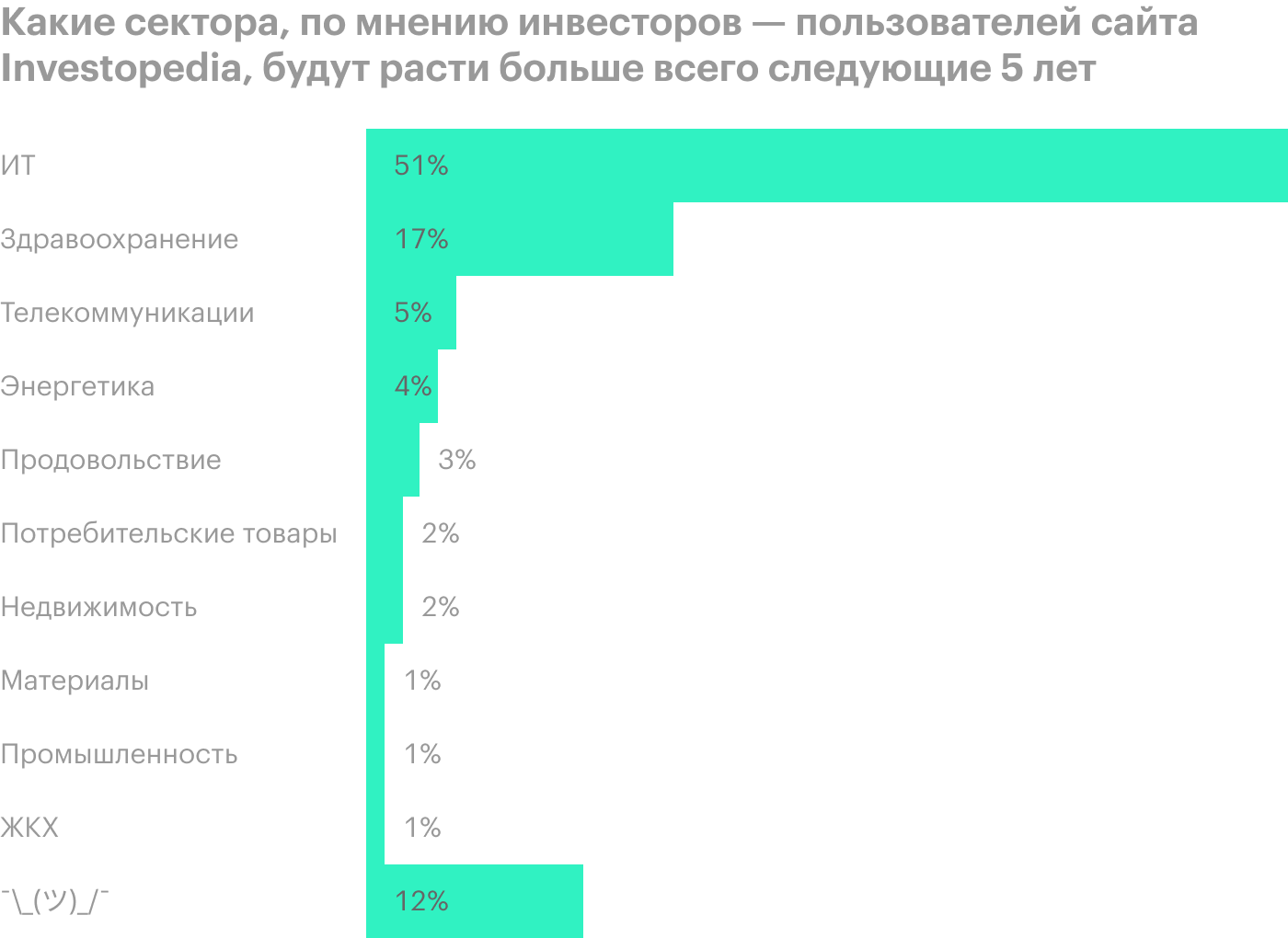

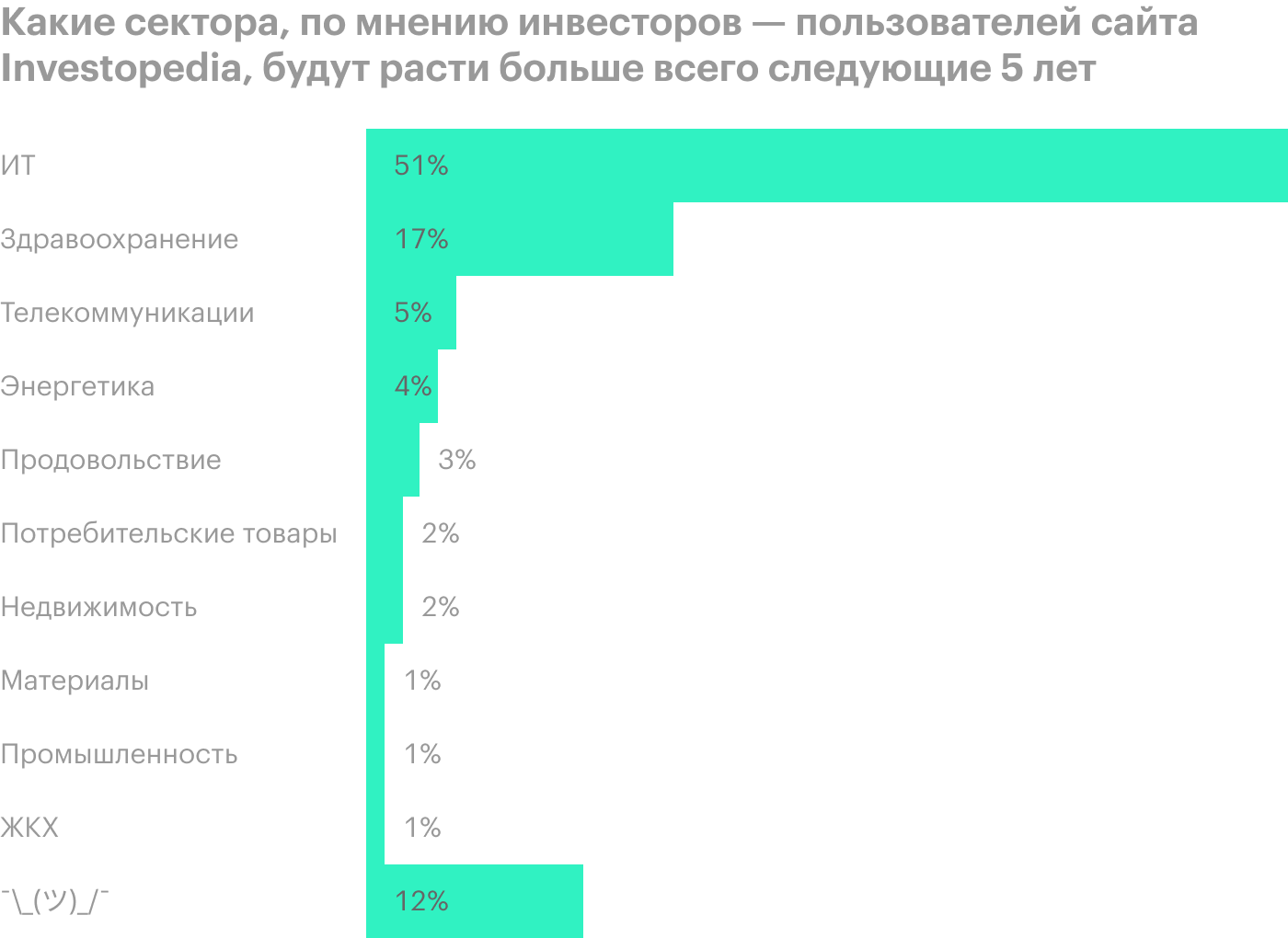

Жадные инвесторы нас не подведут. В обзоре Nasdaq я обсуждал, как приход на биржу толп розничных инвесторов будет способствовать росту акций технологических компаний просто потому, что многие инвесторы любят все яркое и блестящее. Вера в рост этих акций сама по себе способна привести к росту котировок.

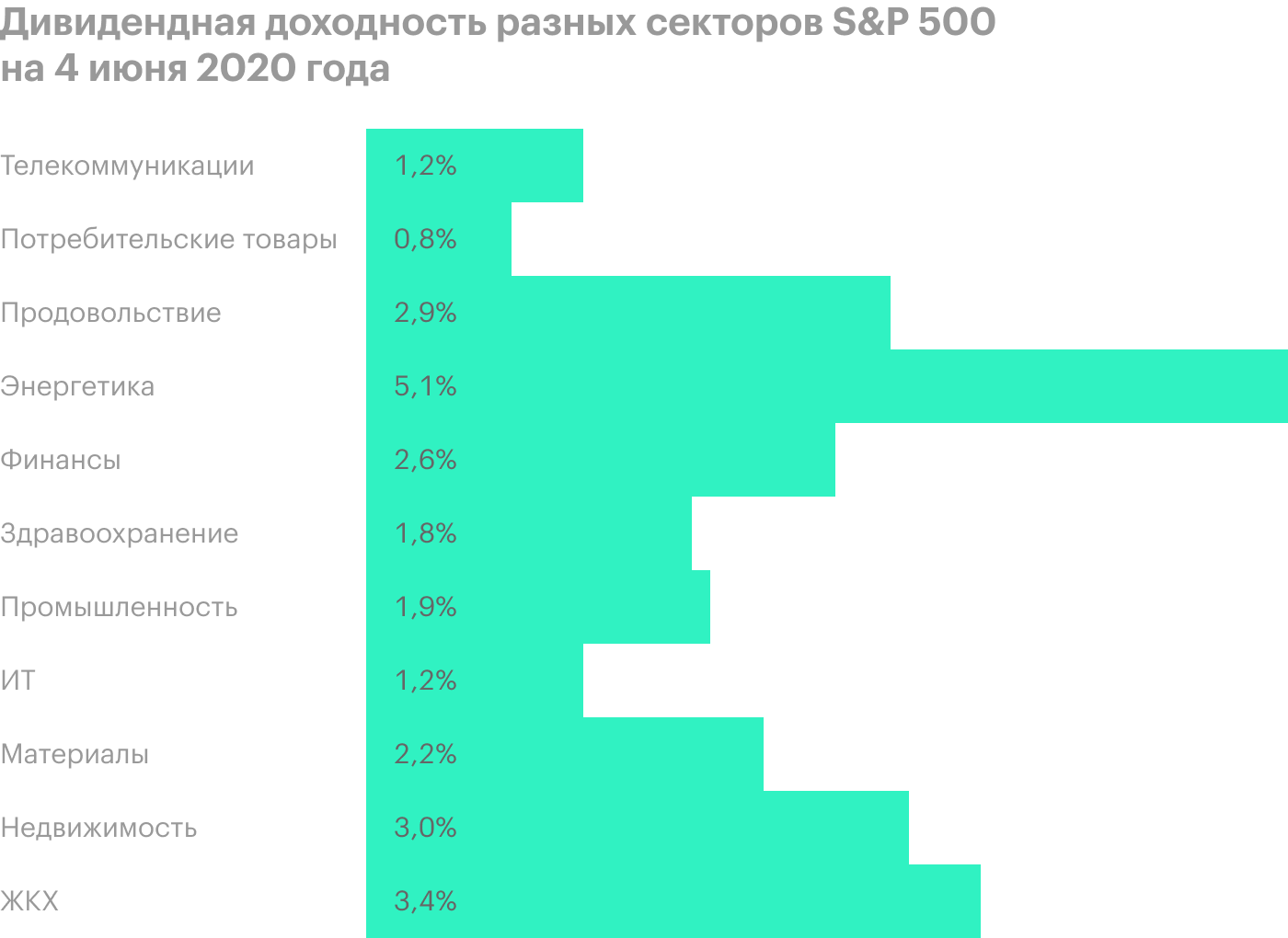

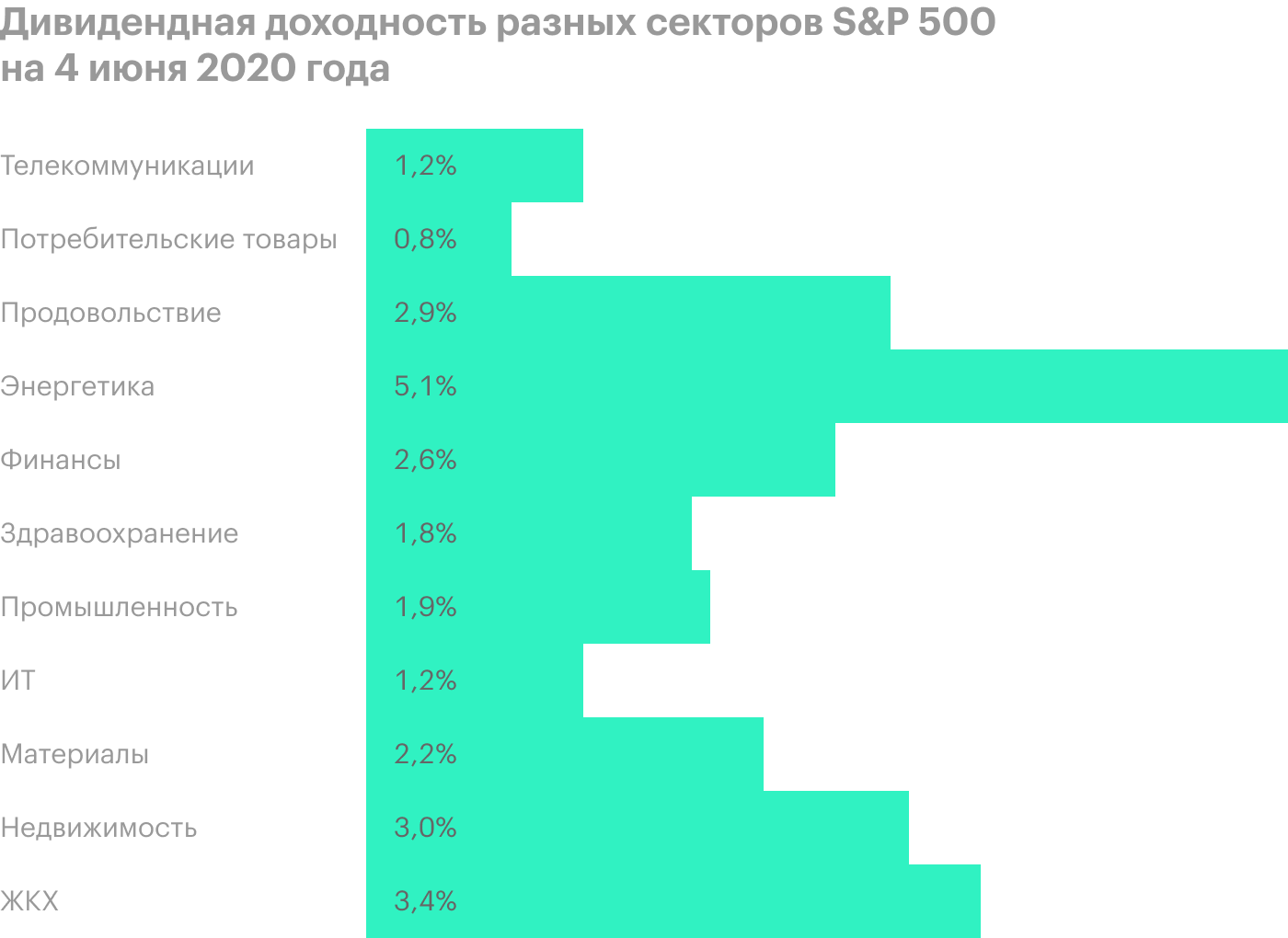

Дивиденды. Компания платит 50 центов дивидендов на акцию в год, что с текущей ценой акций 21 $ дает годовую доходность в районе 2,38%. Это не очень много, но неплохо, и для части инвесторов это хороший аргумент в пользу длительного владения акциями.

К слову, дивидендная доходность NortonLifeLock в 2 с лишним раза выше, чем в среднем среди технологических компаний.

Что может помешать

Переход на потребительский сектор — небесспорная тактика. В разных странах и регионах степень проникновения компаний, специализирующихся на кибербезопасности, очень разная.

Согласно данным The Economist, в США аж 81% компаний проводят проверку рисков в этой области, а вот в Европе ситуация хуже: там это делают 66% компаний. В Японии только 55% компаний проводят такие проверки, и 62% японских компаний тратят на кибербезопасность небольшую часть ИТ-бюджетов, в то время как в американских компаниях на эти цели уходит не меньше 10% ИТ-бюджетов.

Мне кажется, что компания стреляет себе в ногу, уходя из корпоративного сектора: на этом направлении можно было бы сделать еще многое. Потребительский сектор тоже интересен, но ущерб, который компании терпят от хакерских атак, позволяет поставщикам защитного ПО накручивать цену и получать большую маржу. С потребителями так не получится.

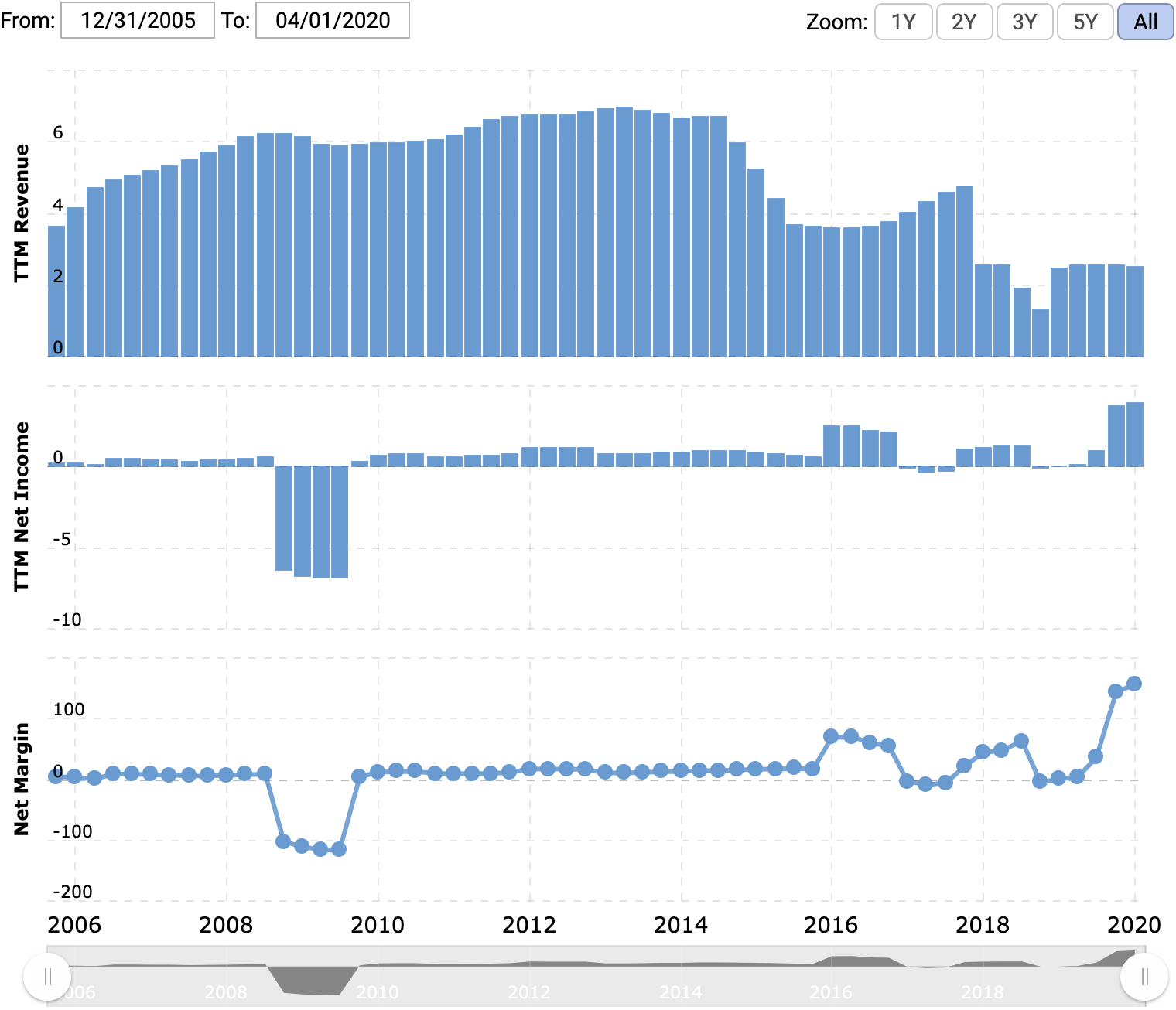

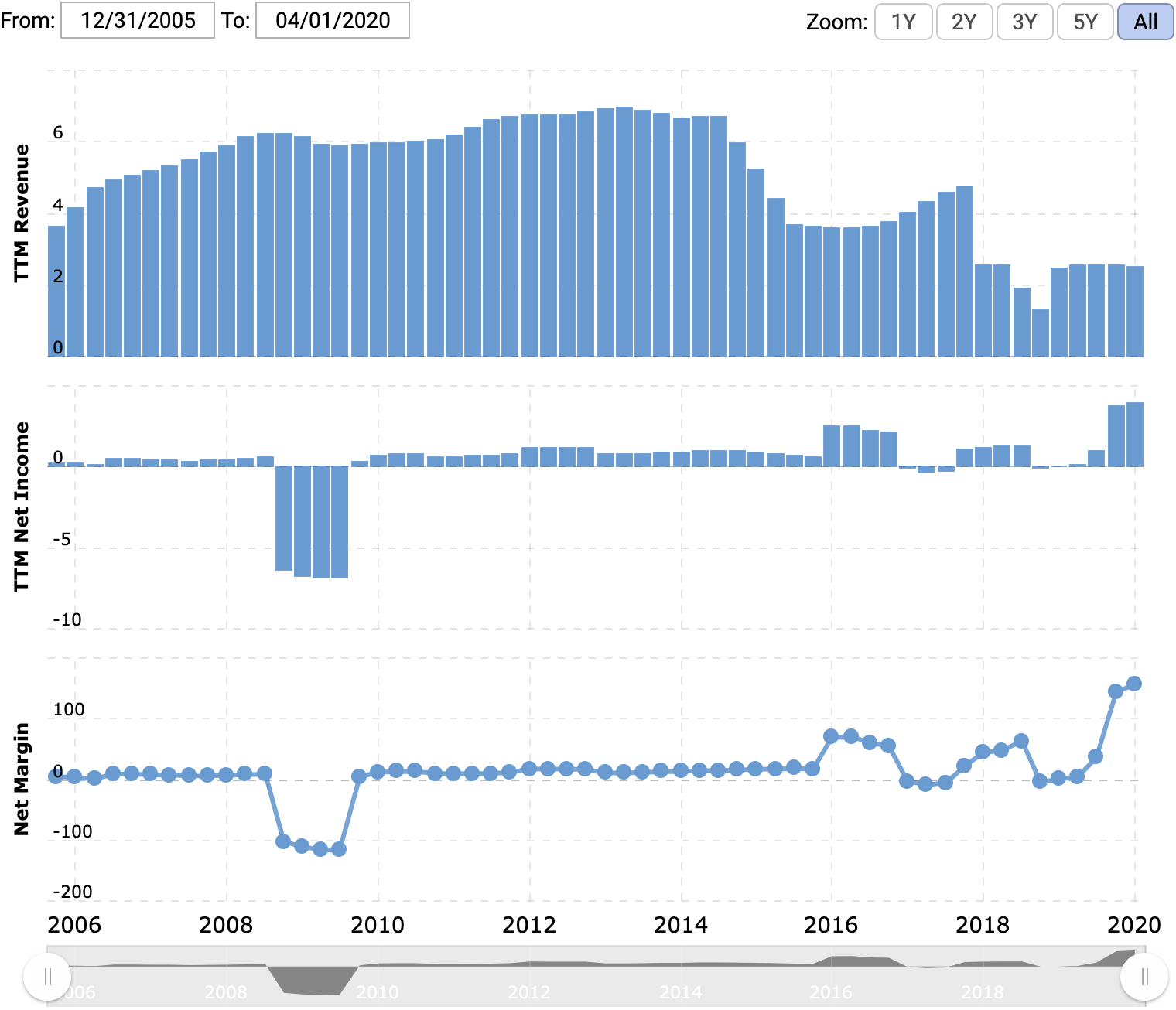

Бизнес не так крут, как хотелось бы. Красивые графики с большой маржой маскируют очень неудобный факт: операционная прибыль компании не всегда покрывает выплаты по долгам. Высокая итоговая прибыль получается благодаря продаже профильных и непрофильных активов, в основном недвижимости.

Прибыль NortonLifeLock с основных операций до налогов после всех выплат по долгам составляет примерно 6,3% от выручки, что как-то мало для перспективной технологической компании. Иными словами, этот бизнес постоянно балансирует на грани убыточности.

Если компания станет убыточной, волатильность ее акций повысится. Это необходимо учитывать, поскольку рынок и так выглядит достаточно перекупленным.

Выручка и прибыль или убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Концентрация продаж. Значительная доля продаж компании идет через посредников. На одного из них, согласно годовому отчету, приходится 39% задолженностей контрагентов. Такая концентрация позволяет посреднику диктовать свои условия NortonLifeLock и тормозить рост маржинальности бизнеса.

Конкуренты. У NortonLifeLock огромное количество конкурентов: Experian, Equifax, TransUnion, IdentityForce, ID Watchdog, Credit Sesame, IDShield, Intelius, FICO и другие. Из-за них сложно нарастить маржу.

Дивиденды. Компания может порезать дивиденды, если ситуация с прибылью не улучшится. Еще, согласно последнему отчету, у компании довольно большие долги: 7,725 млрд долларов против 2,28 млрд в распоряжении компании. Отмена дивидендов вполне вероятна, а акции от этого упадут.

При этом компания слишком сильно стремится порадовать акционеров: в начале года она потратила 8 млрд долларов на разовую выплату для акционеров в размере 12 $ на акцию. Еще компания заложила на 2020 год траты в районе 1,6 млрд долларов на выкуп акций, и итоговая сумма трат на ублажение акционеров составила 9,6 млрд долларов. Это больше прибыли компании от продажи разных активов, что выглядит странно на фоне ее огромных долгов.

Что в итоге

Ругать компании, работающие в сфере кибербезопасности, за убыточность или небольшую прибыль — это все равно что выписывать на гонках штраф за превышение скорости. Большая часть компаний такого рода убыточны, и инвесторы берут их акции в надежде на то, что когда-нибудь от них будет толк.

NortonLifeLock следует рассматривать как долгосрочную инвестицию в рискованный стартап. Акции можно взять сейчас за 21 $, а далее есть варианты.

Держать недолго. Можно владеть акциями, пока цена не дойдет до 25 $, и продать. Эта цена заметно ниже 27,5 $, которые акции стоили еще в январе. Продав их по этой цене, мы зафиксируем отличную прибыль.

Я думаю, что такой результат достижим в течение следующих 8 месяцев, поскольку ничто не препятствует росту продаж в этом году. Карантин усилил уязвимость потребителей перед хакерскими атаками, что создает хороший спрос на продукцию компании и способствует росту ее выручки. Не стоит забывать и о щедрых дивидендах.

Держать, пристегнув ремни. Можно держать акции следующие 10 лет в расчете на то, что они вырастут до 40 $ за штуку. За это время либо компания наконец сможет выстроить эффективный, успешный бизнес, либо инвесторы накачают котировки из спекулятивных соображений так же, как раньше накачивали убыточную Tesla.

От многих рискованных стартапов NLOK отличается полезностью и тем, что в целом компания достаточно доходна. Но следует помнить о больших долгах и расточительности руководства, которые могут все испортить.

Хотелось бы надеяться на то, что в ближайшие годы компанию купят конкуренты крупнее. Но, учитывая ее большую капитализацию — свыше 12 млрд долларов, — это не самый вероятный вариант, поэтому сильно рассчитывать на него нельзя.

Потенциал роста: до 20% без учета дивидендов, если вкладывать краткосрочно; до 10% годовых с учетом дивидендов, если долгосрочно.

Срок действия: до 8 месяцев, если инвестировать краткосрочно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: на кибербезопасность большой спрос.

Как действуем: берем акции сейчас по 21 $.

На чем компания зарабатывает

NortonLifeLock делает различное ПО для защиты компьютеров, в том числе от вирусов и кражи данных.

Годовой отчет компании небогат на подробности, но там упоминается продажа подразделений, обслуживающих корпоративных клиентов, и переход на обслуживание индивидуальных пользователей. Видимо, сейчас бизнес сфокусирован на обычных, а не корпоративных клиентах.

Аргументы в пользу компании

Это перспективно. Как я уже рассказывал в других идеях про кибербезопасность — Okta, Akamai и Palo Alto Networks, — этот сектор очень перспективен. ИТ-инфраструктура становится все важнее для современной экономики, и коронавирус только усилил эту зависимость.

Мы можем рассчитывать на рост выручки компании и повышенное внимание инвесторов. Последнее чуть ли не важнее роста выручки: кибербезопасность окружена ореолом «перспективного сектора», что гарантирует приток денег в эту область. Шумиха накачает котировки компании больше, чем они того заслуживают.

Возобновляемость. Согласно майской презентации, 95% выручки компании — это возобновляемая выручка, получаемая в результате продления подписки или договора обслуживания существующими клиентами. Это очень хорошо: компания получает более-менее стабильный поток денег и может удерживать рост расходов на маркетинг и продажи.

Жадные инвесторы нас не подведут. В обзоре Nasdaq я обсуждал, как приход на биржу толп розничных инвесторов будет способствовать росту акций технологических компаний просто потому, что многие инвесторы любят все яркое и блестящее. Вера в рост этих акций сама по себе способна привести к росту котировок.

Дивиденды. Компания платит 50 центов дивидендов на акцию в год, что с текущей ценой акций 21 $ дает годовую доходность в районе 2,38%. Это не очень много, но неплохо, и для части инвесторов это хороший аргумент в пользу длительного владения акциями.

К слову, дивидендная доходность NortonLifeLock в 2 с лишним раза выше, чем в среднем среди технологических компаний.

Что может помешать

Переход на потребительский сектор — небесспорная тактика. В разных странах и регионах степень проникновения компаний, специализирующихся на кибербезопасности, очень разная.

Согласно данным The Economist, в США аж 81% компаний проводят проверку рисков в этой области, а вот в Европе ситуация хуже: там это делают 66% компаний. В Японии только 55% компаний проводят такие проверки, и 62% японских компаний тратят на кибербезопасность небольшую часть ИТ-бюджетов, в то время как в американских компаниях на эти цели уходит не меньше 10% ИТ-бюджетов.

Мне кажется, что компания стреляет себе в ногу, уходя из корпоративного сектора: на этом направлении можно было бы сделать еще многое. Потребительский сектор тоже интересен, но ущерб, который компании терпят от хакерских атак, позволяет поставщикам защитного ПО накручивать цену и получать большую маржу. С потребителями так не получится.

Бизнес не так крут, как хотелось бы. Красивые графики с большой маржой маскируют очень неудобный факт: операционная прибыль компании не всегда покрывает выплаты по долгам. Высокая итоговая прибыль получается благодаря продаже профильных и непрофильных активов, в основном недвижимости.

Прибыль NortonLifeLock с основных операций до налогов после всех выплат по долгам составляет примерно 6,3% от выручки, что как-то мало для перспективной технологической компании. Иными словами, этот бизнес постоянно балансирует на грани убыточности.

Если компания станет убыточной, волатильность ее акций повысится. Это необходимо учитывать, поскольку рынок и так выглядит достаточно перекупленным.

Выручка и прибыль или убыток за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Концентрация продаж. Значительная доля продаж компании идет через посредников. На одного из них, согласно годовому отчету, приходится 39% задолженностей контрагентов. Такая концентрация позволяет посреднику диктовать свои условия NortonLifeLock и тормозить рост маржинальности бизнеса.

Конкуренты. У NortonLifeLock огромное количество конкурентов: Experian, Equifax, TransUnion, IdentityForce, ID Watchdog, Credit Sesame, IDShield, Intelius, FICO и другие. Из-за них сложно нарастить маржу.

Дивиденды. Компания может порезать дивиденды, если ситуация с прибылью не улучшится. Еще, согласно последнему отчету, у компании довольно большие долги: 7,725 млрд долларов против 2,28 млрд в распоряжении компании. Отмена дивидендов вполне вероятна, а акции от этого упадут.

При этом компания слишком сильно стремится порадовать акционеров: в начале года она потратила 8 млрд долларов на разовую выплату для акционеров в размере 12 $ на акцию. Еще компания заложила на 2020 год траты в районе 1,6 млрд долларов на выкуп акций, и итоговая сумма трат на ублажение акционеров составила 9,6 млрд долларов. Это больше прибыли компании от продажи разных активов, что выглядит странно на фоне ее огромных долгов.

Что в итоге

Ругать компании, работающие в сфере кибербезопасности, за убыточность или небольшую прибыль — это все равно что выписывать на гонках штраф за превышение скорости. Большая часть компаний такого рода убыточны, и инвесторы берут их акции в надежде на то, что когда-нибудь от них будет толк.

NortonLifeLock следует рассматривать как долгосрочную инвестицию в рискованный стартап. Акции можно взять сейчас за 21 $, а далее есть варианты.

Держать недолго. Можно владеть акциями, пока цена не дойдет до 25 $, и продать. Эта цена заметно ниже 27,5 $, которые акции стоили еще в январе. Продав их по этой цене, мы зафиксируем отличную прибыль.

Я думаю, что такой результат достижим в течение следующих 8 месяцев, поскольку ничто не препятствует росту продаж в этом году. Карантин усилил уязвимость потребителей перед хакерскими атаками, что создает хороший спрос на продукцию компании и способствует росту ее выручки. Не стоит забывать и о щедрых дивидендах.

Держать, пристегнув ремни. Можно держать акции следующие 10 лет в расчете на то, что они вырастут до 40 $ за штуку. За это время либо компания наконец сможет выстроить эффективный, успешный бизнес, либо инвесторы накачают котировки из спекулятивных соображений так же, как раньше накачивали убыточную Tesla.

От многих рискованных стартапов NLOK отличается полезностью и тем, что в целом компания достаточно доходна. Но следует помнить о больших долгах и расточительности руководства, которые могут все испортить.

Хотелось бы надеяться на то, что в ближайшие годы компанию купят конкуренты крупнее. Но, учитывая ее большую капитализацию — свыше 12 млрд долларов, — это не самый вероятный вариант, поэтому сильно рассчитывать на него нельзя.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба