30 июля 2020 T-Investments Городилов Михаил

Сегодня у меня спекулятивная идея: подкараулить на падении акции конгломерата Danaher и взять их подешевле.

Потенциал роста: 17% в абсолюте за полгода или 13% годовых на протяжении 5 лет с учетом дивидендов.

Срок действия: 6 месяцев, если инвестировать краткосрочно; до 5 лет, если долгосрочно.

Почему акции могут вырасти: после падения должен произойти отскок. Бизнес компании вполне дееспособен.

Как действуем: ждем падения цены акций с нынешних 199 до 170 $ и берем.

На чем компания зарабатывает

Danaher — это конгломерат, производящий медицинское и промышленное оборудование и оказывающий услуги в этих сферах.

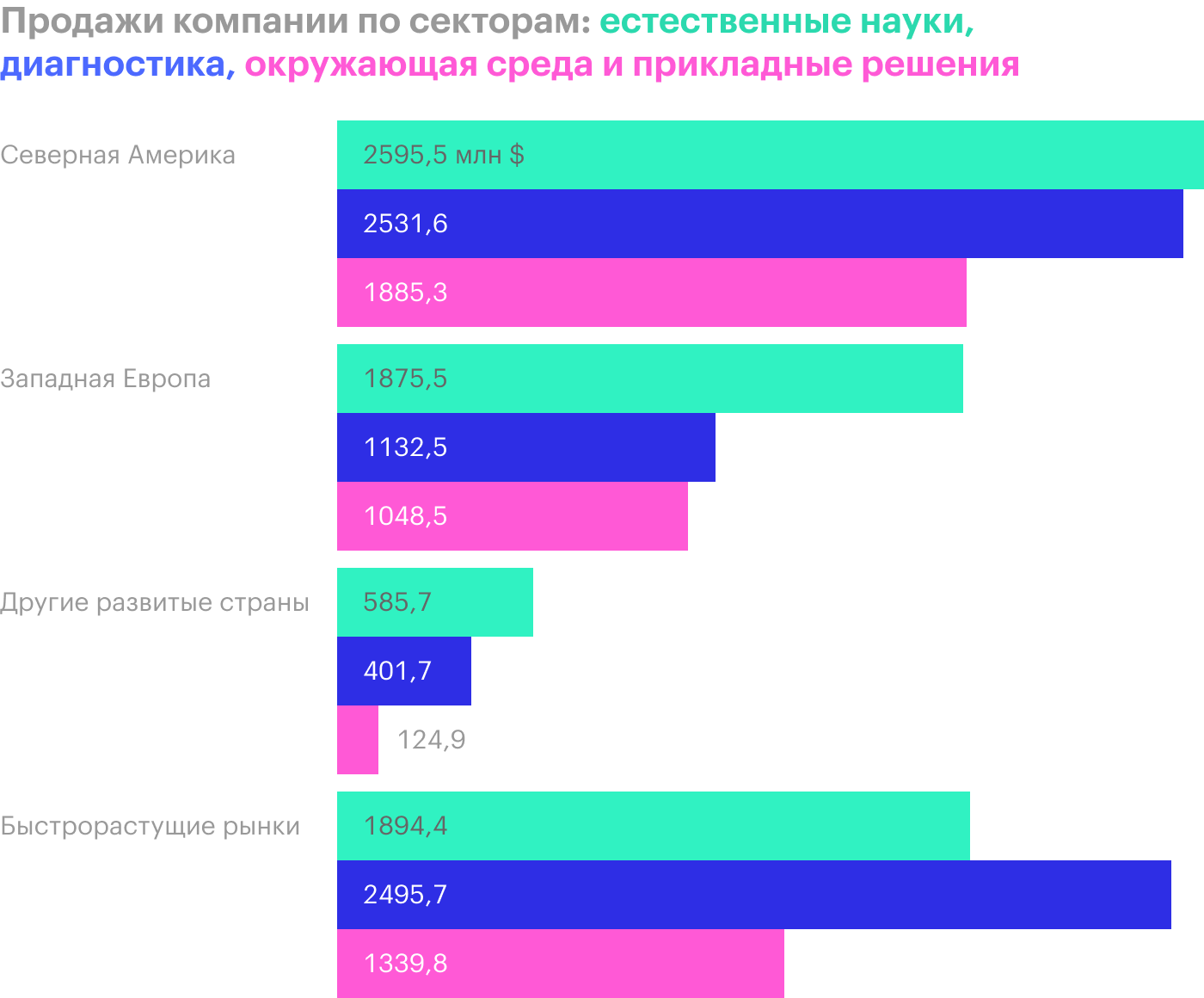

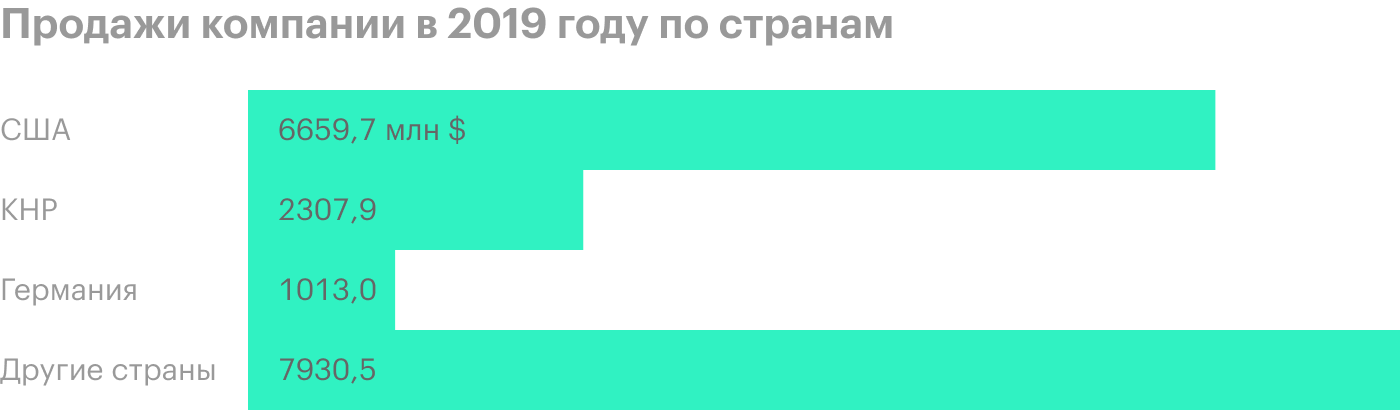

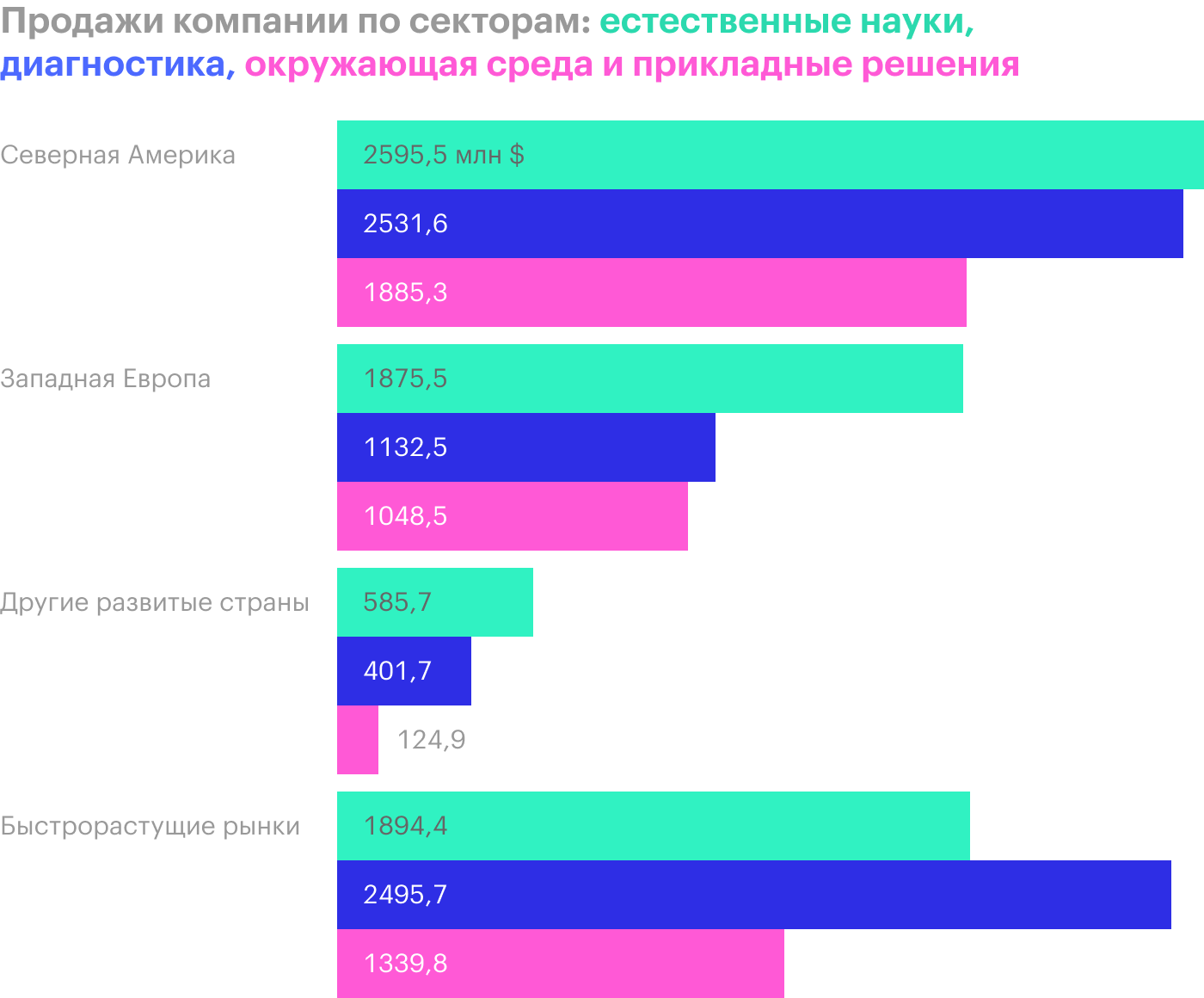

У компании есть три основных направления работы:

Естественные науки. Это оборудование и услуги для проведения сложных химических операций и исследований. В основном клиенты Danaher — это фармацевтические компании и ученые, но в этом сегменте Danaher также оказывает услуги промышленным компаниям, поддерживая их оборудование в хорошем состоянии.

Диагностика. Это оборудование и химикаты для исследований в сфере химии и медицины.

Окружающая среда и прикладные решения. Этот бизнес разделяется на две части: ПО, расходные материалы и оборудование для контроля качества воды, а также ПО, расходники и оборудование для упаковки и продажи товаров.

В годовом отчете этого напрямую не говорится, но по описанию большей части товаров и услуг выходит так, что значительная часть продаж компании завязана на фармацевтическом бизнесе и лабораториях.

Аргументы в пользу компании

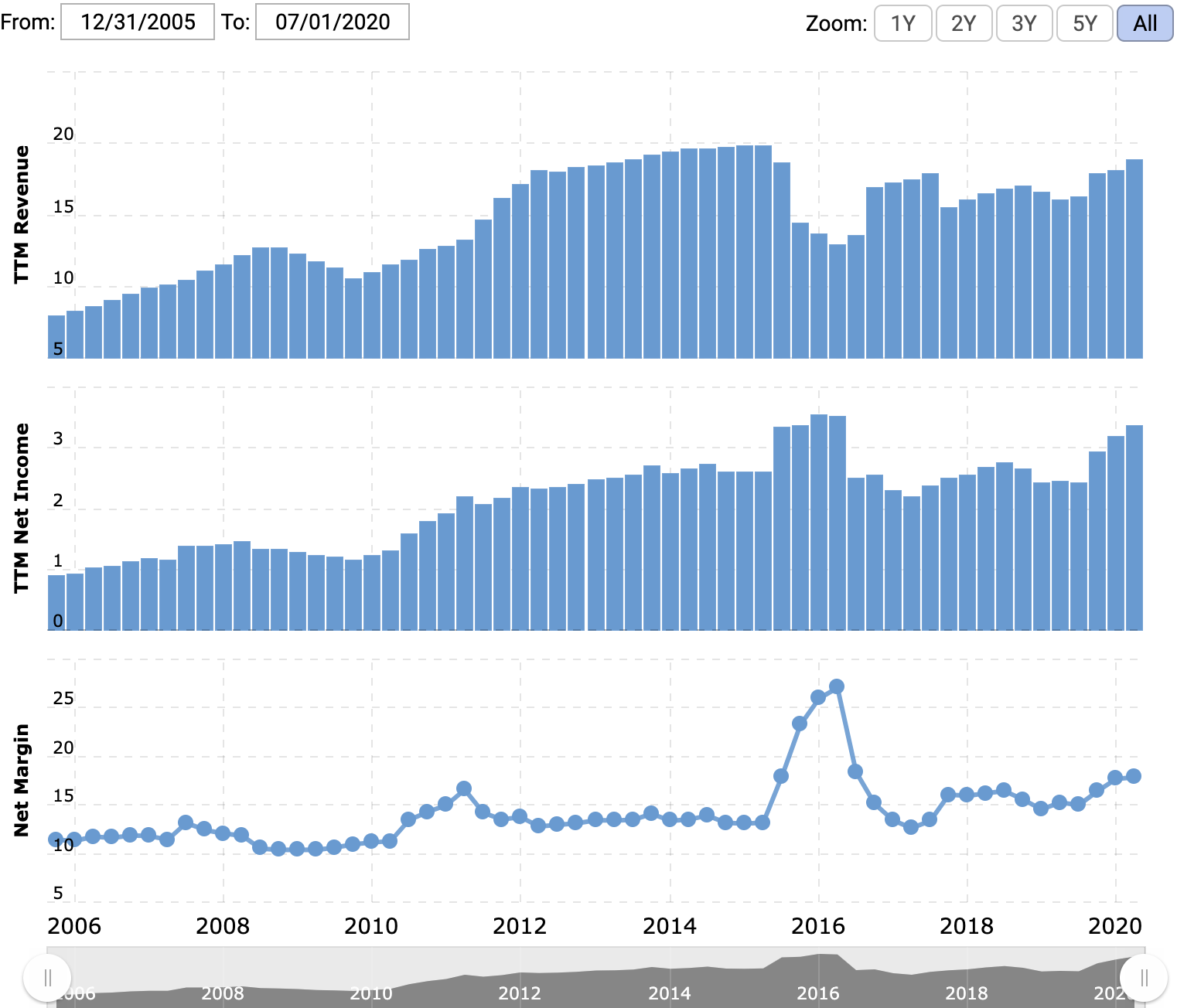

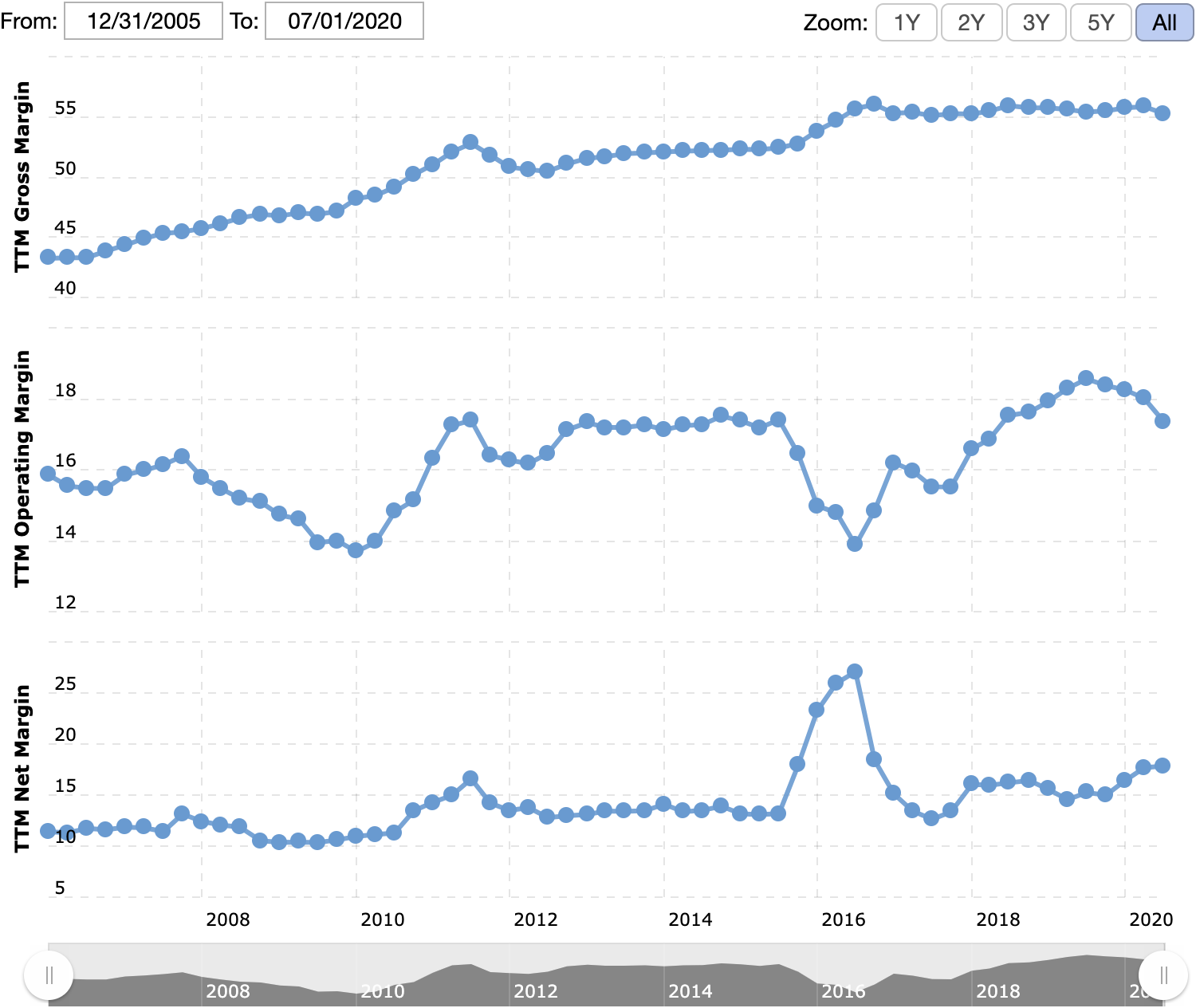

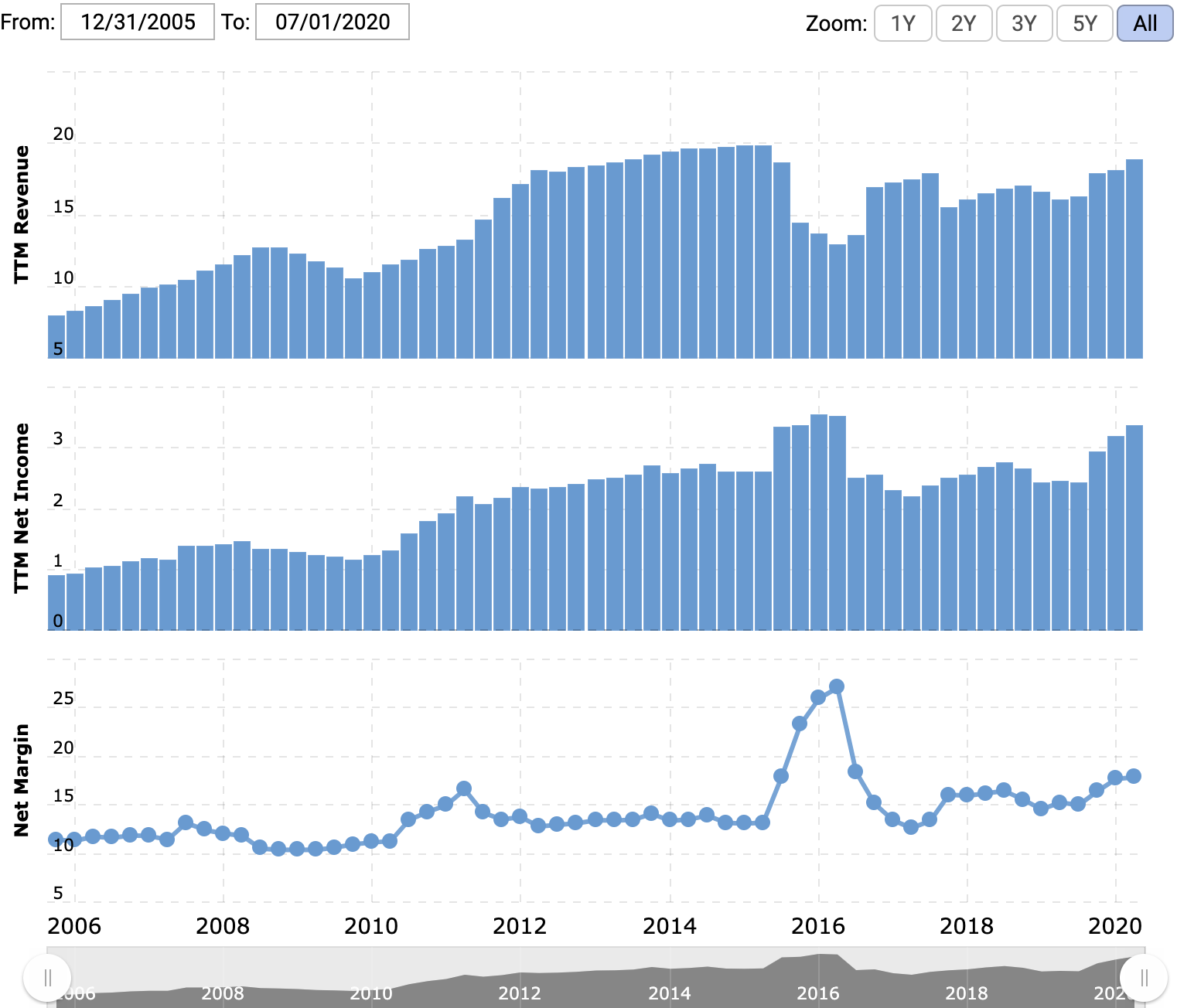

Хороший бизнес. Судя по отчету за второй квартал, компания закончила этап с отличным результатом: выросли и выручка, и прибыль. У компании отличные бизнес-показатели, и с фундаментальной точки зрения бизнес выглядит приятно.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

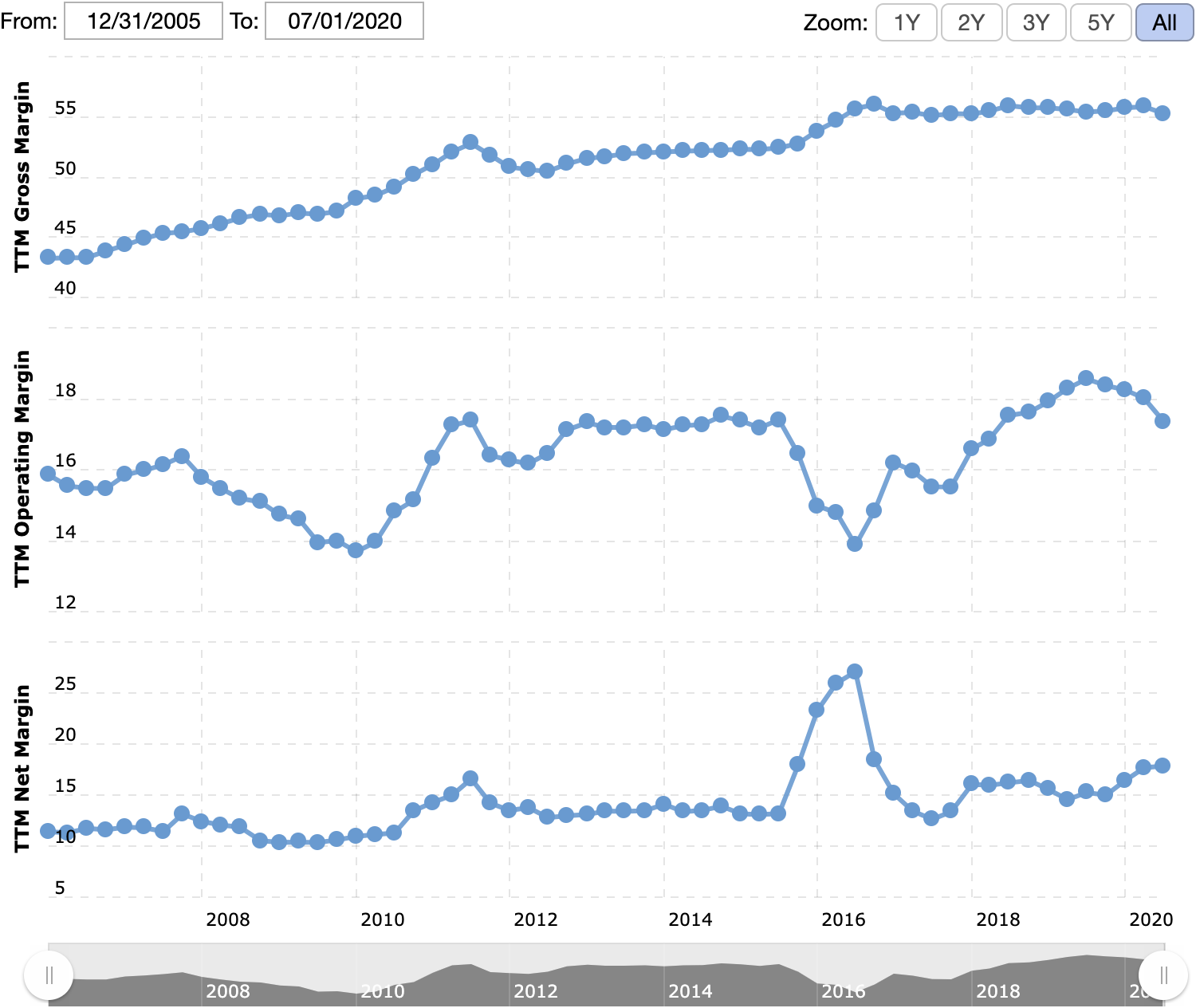

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Конъюнктура скорее положительная. Если забыть про дамоклов меч политического популизма, о котором расскажу далее, то на руку Danaher играет конъюнктура фармацевтического рынка. Я рассматривал ее в других идеях, связанных с фармацевтикой: AbbVie и Pfizer. Напомню самое важное.

У производителей лекарств есть срок годности патентов. Когда он заканчивается, производители теряют львиную долю выручки, так как конкуренты получают право делать аналоги этого лекарства. Из-за этого фармацевтические компании максимально мотивированы тратиться на НИОКР и разработку новых лекарств, которые помогут им сохранять высокие доходы и дальше.

Учитывая, что итоговый успех НИОКР совсем не гарантирован, а сроки патентов истекают, «большая фарма» будет сильно тратиться на исследования и разработки. Это способствует росту выручки и прибыли Danaher.

Этих коровок еще можно подоить. 63,4% выручки Danaher получает на постоянной основе: те, кто платят ей за расходники, оборудование и ПО делают это по плану.

Это плюс по двум причинам. Во-первых, это обеспечивает компанию более-менее стабильным притоком средств, что позволяет ей вовремя платить по немалым долгам. Во-вторых, это сильно снижает нагрузку на отдел продаж Danaher и позволяет компании оптимизировать расходы на маркетинг и продажи.

Почему не стоит брать акции прямо сейчас

Большую часть выручки Danaher прямо или косвенно получает от лабораторий и фармацевтических компаний. Это, кстати, в немалой степени объясняет огромную маржу компании. Но, как и в случае Pfizer, это может и должно стать причиной падения акций компании.

Дело в том, что стоимость лекарств в США неприлично высока, и этот вопрос, по данным Gallup, очень волнует американское общество. Скоро в США состоятся президентские выборы, и, учитывая болезненность вопроса, очень вероятно, что и Трамп, и Байден будут поднимать эту тему в дебатах.

Это грозит акциям падением, так как инвесторы начинают бояться, что отрасли достанется. Такое уже было в 2016 году, когда Хиллари Клинтон высказывалась на эту тему и акции фармацевтических компаний летели вниз.

Поскольку процветание Danaher в основном завязано на процветании фармацевтических компаний, ей тоже должно достаться в ходе панической распродажи. Учитывая накал политической борьбы в США, я бы ожидал, что акции фармацевтических компаний могут упасть на 30% и более от текущих цен. Публичная порка сектора уже давно напрашивалась, и кандидаты в президенты могут использовать аргумент «против фармы» для накопления политического капитала.

Падение акций Danaher будет ощутимым, но не таким мощным, как у самих фармацевтических компаний. Все же заметный процент компания зарабатывает на промышленности. На мой взгляд, акции в этом году можно будет подхватить в районе 170 $ за штуку.

При этом велика вероятность того, что риторикой все и ограничится: уже сколько раз американские президенты, включая Трампа, ругали фармацевтические компании за дикие цены на лекарства — и сколько раз все кончалось ничем. Поворчать про лекарства для политиков в США — это удобно для имиджа и совсем не требует реальных действий.

Я бы ожидал, что акции Danaher восстановятся в течение полугода после падения ввиду высокой прибыльности и маржинальности бизнеса.

Что может помешать росту

«И не еле-еле, а по серьезу раскручивается карусель». Возможно, в американской политике произойдут фундаментальные сдвиги в этом году и правительство предпримет реальные меры, чтобы ограничить маржинальность лекарственного бизнеса. Такие шаги демотивируют фармацевтические компании сильно тратиться на НИОКР, что, в свою очередь, ударит по бизнесу Danaher.

Вероятность этого невелика, но как показали последние события в США, самые невероятные вещи происходят именно тогда, когда их меньше всего ожидаешь.

Бухгалтерия. Согласно последнему квартальному отчету, в распоряжении Danaher есть 5,543 млрд долларов. Это большая сумма, вот только долгов в семь раз больше, а именно около 35 млрд долларов. Если что-то пойдет не так, то компания может оказаться в не очень хорошем положении.

Переоцененность. P / E компании равен 42, что довольно много, а акции торгуются на исторических максимумах. Их может трясти как вместе с рынком, так и отдельно от него, и не факт, что котировки быстро восстановятся, ведь P / E останется большим даже после падения акций до 170 $.

Что в итоге

Текущая цена акций — 199 $ за штуку, и с учетом политических рисков это многовато. Лучше дождаться падения цены до 170 $ и только тогда взять акции, а дальше есть два варианта действий.

Продать быстро. Можно дождаться возвращения акций к нынешней цене 199 $ и продать их. Бизнес компании показал отличные темпы развития в тяжелую годину коронавируса, так что после падения котировки акций вполне могут восстановиться в течение полугода.

Держать долго. Можно держать эти акции следующие 5 лет, чтобы продать их где-то за 280 $ долларов. Вариант более рискованный, так как за 5 лет в США может произойти больше непредвиденных ситуаций, чем за полгода.

Но стоит помнить о том, что конъюнктура в США скорее благоприятствует Danaher: следующие 5 лет американские фармацевтические компании будут наиболее активны в разработке новых лекарств. Я бы ожидал роста выручки и прибыли компании, так что этот риск оправдан.

Еще компания платит захватывающие дух дивиденды, аж 0,72 $ на акцию в год, что хоть как-то скрасит ожидание.

Потенциал роста: 17% в абсолюте за полгода или 13% годовых на протяжении 5 лет с учетом дивидендов.

Срок действия: 6 месяцев, если инвестировать краткосрочно; до 5 лет, если долгосрочно.

Почему акции могут вырасти: после падения должен произойти отскок. Бизнес компании вполне дееспособен.

Как действуем: ждем падения цены акций с нынешних 199 до 170 $ и берем.

На чем компания зарабатывает

Danaher — это конгломерат, производящий медицинское и промышленное оборудование и оказывающий услуги в этих сферах.

У компании есть три основных направления работы:

Естественные науки. Это оборудование и услуги для проведения сложных химических операций и исследований. В основном клиенты Danaher — это фармацевтические компании и ученые, но в этом сегменте Danaher также оказывает услуги промышленным компаниям, поддерживая их оборудование в хорошем состоянии.

Диагностика. Это оборудование и химикаты для исследований в сфере химии и медицины.

Окружающая среда и прикладные решения. Этот бизнес разделяется на две части: ПО, расходные материалы и оборудование для контроля качества воды, а также ПО, расходники и оборудование для упаковки и продажи товаров.

В годовом отчете этого напрямую не говорится, но по описанию большей части товаров и услуг выходит так, что значительная часть продаж компании завязана на фармацевтическом бизнесе и лабораториях.

Аргументы в пользу компании

Хороший бизнес. Судя по отчету за второй квартал, компания закончила этап с отличным результатом: выросли и выручка, и прибыль. У компании отличные бизнес-показатели, и с фундаментальной точки зрения бизнес выглядит приятно.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа и итоговая маржа в процентах от выручки. Источник: Macrotrends

Конъюнктура скорее положительная. Если забыть про дамоклов меч политического популизма, о котором расскажу далее, то на руку Danaher играет конъюнктура фармацевтического рынка. Я рассматривал ее в других идеях, связанных с фармацевтикой: AbbVie и Pfizer. Напомню самое важное.

У производителей лекарств есть срок годности патентов. Когда он заканчивается, производители теряют львиную долю выручки, так как конкуренты получают право делать аналоги этого лекарства. Из-за этого фармацевтические компании максимально мотивированы тратиться на НИОКР и разработку новых лекарств, которые помогут им сохранять высокие доходы и дальше.

Учитывая, что итоговый успех НИОКР совсем не гарантирован, а сроки патентов истекают, «большая фарма» будет сильно тратиться на исследования и разработки. Это способствует росту выручки и прибыли Danaher.

Этих коровок еще можно подоить. 63,4% выручки Danaher получает на постоянной основе: те, кто платят ей за расходники, оборудование и ПО делают это по плану.

Это плюс по двум причинам. Во-первых, это обеспечивает компанию более-менее стабильным притоком средств, что позволяет ей вовремя платить по немалым долгам. Во-вторых, это сильно снижает нагрузку на отдел продаж Danaher и позволяет компании оптимизировать расходы на маркетинг и продажи.

Почему не стоит брать акции прямо сейчас

Большую часть выручки Danaher прямо или косвенно получает от лабораторий и фармацевтических компаний. Это, кстати, в немалой степени объясняет огромную маржу компании. Но, как и в случае Pfizer, это может и должно стать причиной падения акций компании.

Дело в том, что стоимость лекарств в США неприлично высока, и этот вопрос, по данным Gallup, очень волнует американское общество. Скоро в США состоятся президентские выборы, и, учитывая болезненность вопроса, очень вероятно, что и Трамп, и Байден будут поднимать эту тему в дебатах.

Это грозит акциям падением, так как инвесторы начинают бояться, что отрасли достанется. Такое уже было в 2016 году, когда Хиллари Клинтон высказывалась на эту тему и акции фармацевтических компаний летели вниз.

Поскольку процветание Danaher в основном завязано на процветании фармацевтических компаний, ей тоже должно достаться в ходе панической распродажи. Учитывая накал политической борьбы в США, я бы ожидал, что акции фармацевтических компаний могут упасть на 30% и более от текущих цен. Публичная порка сектора уже давно напрашивалась, и кандидаты в президенты могут использовать аргумент «против фармы» для накопления политического капитала.

Падение акций Danaher будет ощутимым, но не таким мощным, как у самих фармацевтических компаний. Все же заметный процент компания зарабатывает на промышленности. На мой взгляд, акции в этом году можно будет подхватить в районе 170 $ за штуку.

При этом велика вероятность того, что риторикой все и ограничится: уже сколько раз американские президенты, включая Трампа, ругали фармацевтические компании за дикие цены на лекарства — и сколько раз все кончалось ничем. Поворчать про лекарства для политиков в США — это удобно для имиджа и совсем не требует реальных действий.

Я бы ожидал, что акции Danaher восстановятся в течение полугода после падения ввиду высокой прибыльности и маржинальности бизнеса.

Что может помешать росту

«И не еле-еле, а по серьезу раскручивается карусель». Возможно, в американской политике произойдут фундаментальные сдвиги в этом году и правительство предпримет реальные меры, чтобы ограничить маржинальность лекарственного бизнеса. Такие шаги демотивируют фармацевтические компании сильно тратиться на НИОКР, что, в свою очередь, ударит по бизнесу Danaher.

Вероятность этого невелика, но как показали последние события в США, самые невероятные вещи происходят именно тогда, когда их меньше всего ожидаешь.

Бухгалтерия. Согласно последнему квартальному отчету, в распоряжении Danaher есть 5,543 млрд долларов. Это большая сумма, вот только долгов в семь раз больше, а именно около 35 млрд долларов. Если что-то пойдет не так, то компания может оказаться в не очень хорошем положении.

Переоцененность. P / E компании равен 42, что довольно много, а акции торгуются на исторических максимумах. Их может трясти как вместе с рынком, так и отдельно от него, и не факт, что котировки быстро восстановятся, ведь P / E останется большим даже после падения акций до 170 $.

Что в итоге

Текущая цена акций — 199 $ за штуку, и с учетом политических рисков это многовато. Лучше дождаться падения цены до 170 $ и только тогда взять акции, а дальше есть два варианта действий.

Продать быстро. Можно дождаться возвращения акций к нынешней цене 199 $ и продать их. Бизнес компании показал отличные темпы развития в тяжелую годину коронавируса, так что после падения котировки акций вполне могут восстановиться в течение полугода.

Держать долго. Можно держать эти акции следующие 5 лет, чтобы продать их где-то за 280 $ долларов. Вариант более рискованный, так как за 5 лет в США может произойти больше непредвиденных ситуаций, чем за полгода.

Но стоит помнить о том, что конъюнктура в США скорее благоприятствует Danaher: следующие 5 лет американские фармацевтические компании будут наиболее активны в разработке новых лекарств. Я бы ожидал роста выручки и прибыли компании, так что этот риск оправдан.

Еще компания платит захватывающие дух дивиденды, аж 0,72 $ на акцию в год, что хоть как-то скрасит ожидание.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба