Рассматривая разные способы отбора облигаций, я не могу обойти стороной использование состава Индекса МосБиржи. В этой статье рассчитаем доходность облигаций нефтяной компании «Роснефть» при покупке на индивидуальный инвестиционный счёт.

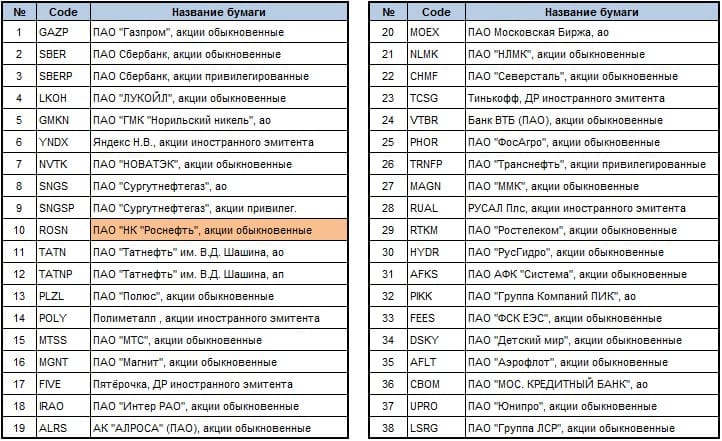

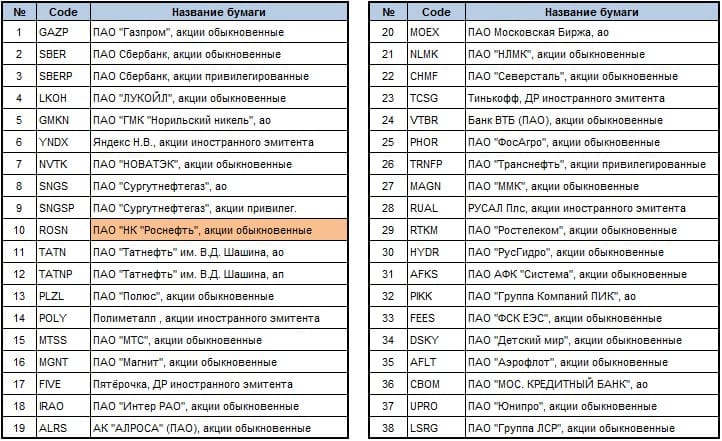

Индекс МосБиржи сегодня состоит из акций 38 компаний. Актуальный перечень всегда доступен на сайте биржи.

Я тщательно изучил список компаний из индекса на предмет наличия у них облигаций. Ранее я уже рассматривал бонды таких эмитентов, как «Магнит» и Х5, а также «МТС». Пришло время проанализировать ценные бумаги ПАО «НК «Роснефть». Эта компания мне интересна, так как я часто заправляю свой автомобиль на её АЗС. Кроме того, топливо входит в расчёт индекса потребительских цен, а обыкновенные акции «Роснефти» также занимают седьмое место в Индексе голубых фишек.

Отбор облигаций по стратегии

Определившись с эмитентом, я перехожу к реализации своей инвестиционной стратегии. Я подробно рассказывал о ней в прошлых статьях — напомню основные тезисы. Наибольшую доходность мне приносит открытие индивидуального счёта сроком на три года. Я закупаю на ИИС облигации, у которых дата погашения примерно совпадает с датой закрытия моего счёта: в первый год — 950–1100 дней, на второй год — 700–750 дней и на третий — около 365 дней.

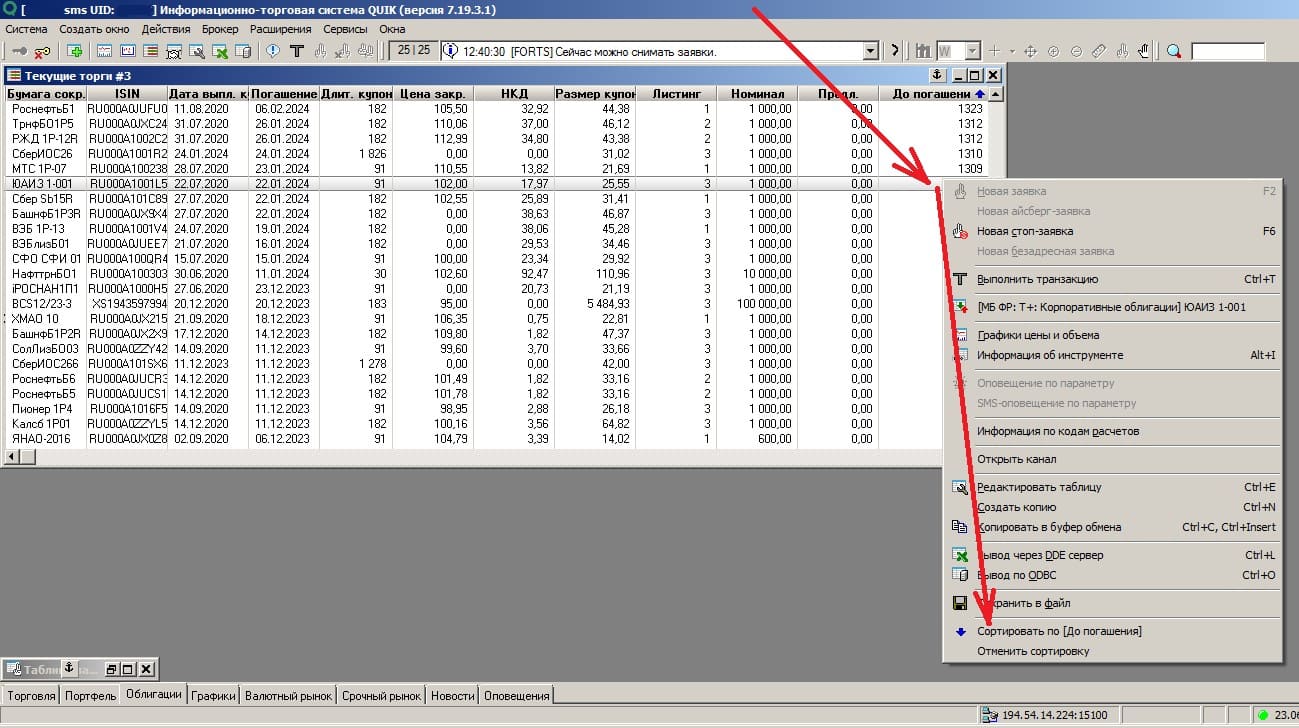

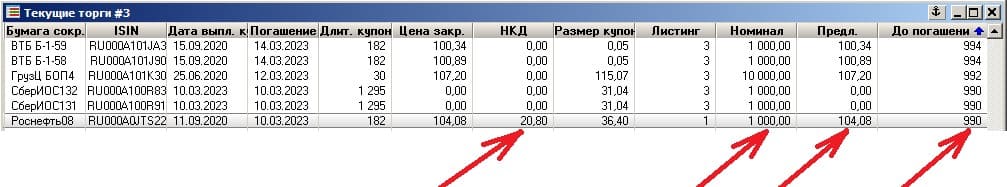

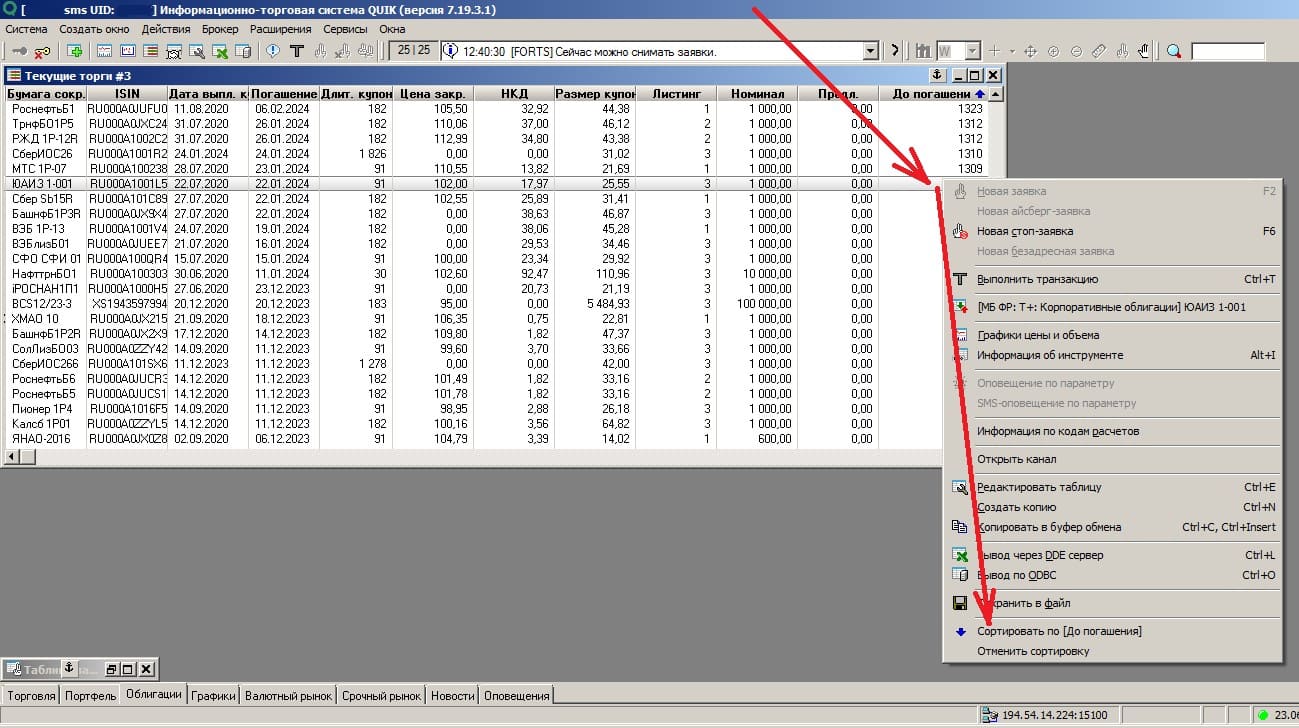

Для отбора бумаг я использую QUIK. В колонке «До погашения» в таблице со списком всех облигаций нажимаю в любом месте правой кнопкой мыши. В открывшемся меню кликаю на пункт «Сортировать по (До погашения)».

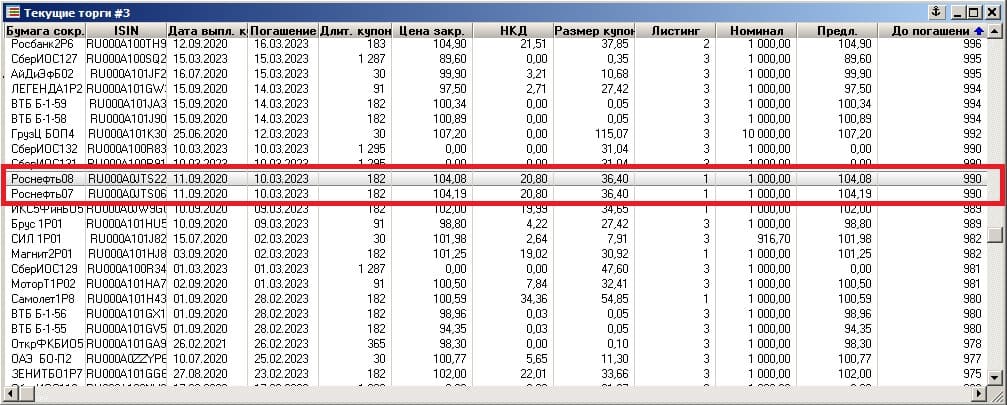

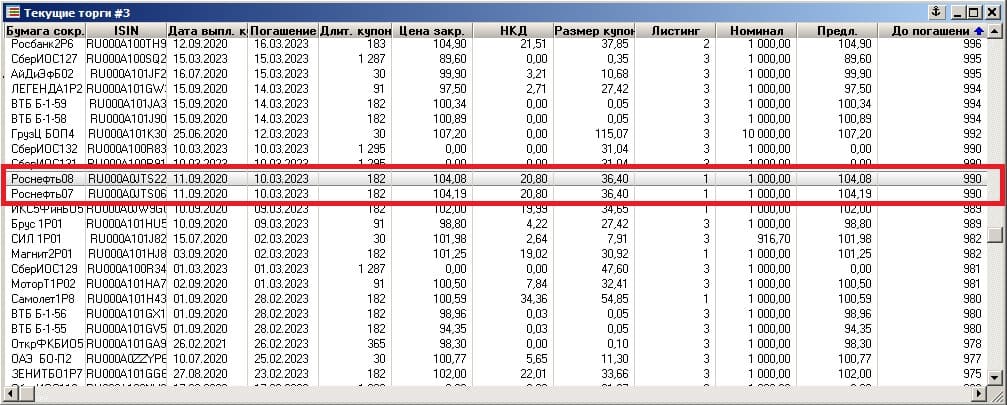

Я ищу бумаги со сроком погашения от 950 до 1100 дней. В списке обнаружились сразу две облигации «Роснефти», которые удовлетворяют условиям моей стратегии.

У бондов «Роснефть08» и «Роснефть07» до погашения осталось по 990 дней. Я буду анализировать восьмой выпуск, а вам предлагаю самостоятельно сделать расчёты по седьмому. Что интересно, имея практически одинаковые параметры, доходность у облигаций разная.

Изучение купона на постоянство выплат

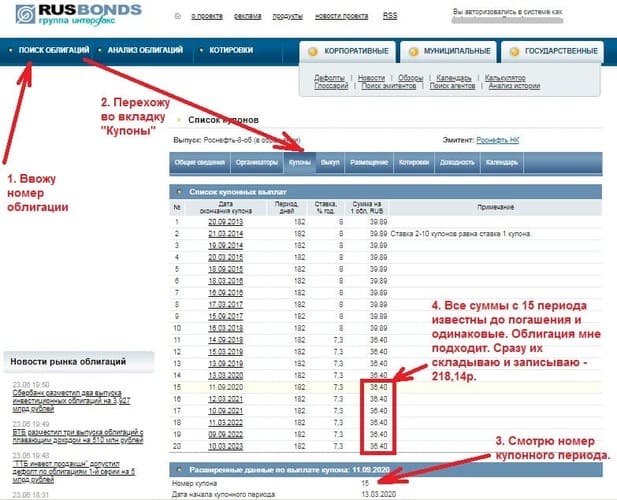

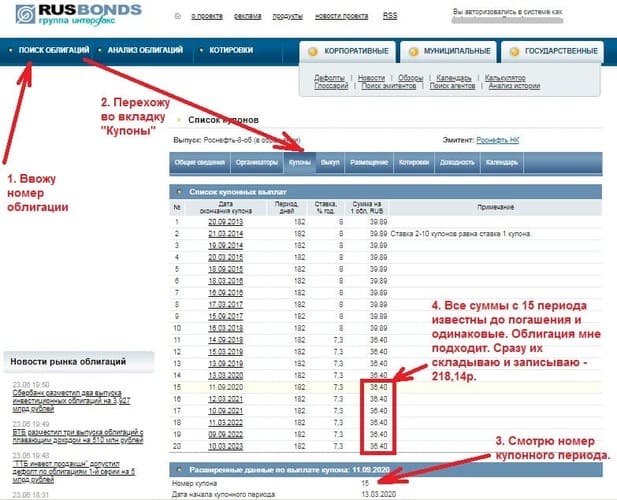

Итак, меня интересует тип купона облигации «Роснефть08». Он должен быть постоянным, и все суммы предстоящих выплат должны быть известны до погашения. Для получения этих сведений я воспользуюсь сайтом rusbonds. ru. Указываю номер интересующей облигации в строке поиска — RU000A0JTS22 — и открываю вкладку «Купоны».

Внизу страницы я сразу смотрю на номер купонного периода. Сейчас идёт пятнадцатый. С 15 по 20 периоды суммы предстоящих выплат известны до погашения и одинаковы. Хотя у облигации переменный купон (суммы выплат в прошлом менялись), сейчас она всё равно мне подходит. Я умножаю шесть периодов на сумму купона 36,4 руб. и записываю общую сумму выплат — 218,14 руб. Эта информация ещё пригодится на следующей стадии расчётов.

Доходность облигации к погашению

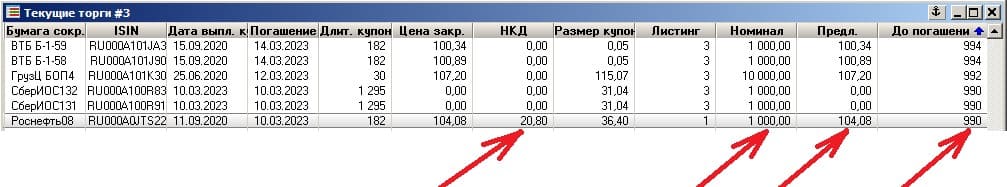

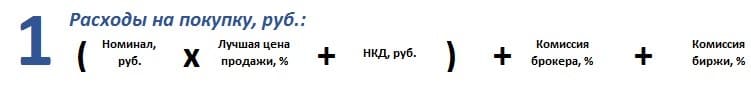

Приступаю к оценке доходности к погашению облигации «Роснефть08» по формуле. Все необходимые сведения берём в таблице со списком облигаций в QUIK.

Нам понадобятся следующие показатели: НКД (накопленный купонный доход) — 20,8 руб., номинал — 1000 руб., лучшая цена предложения — 104,08% и количество дней до погашения — 990.

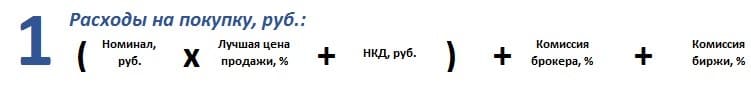

Результат расчёта расходов на покупку будет следующим: (Номинал 1000 руб. * 104,08% + НКД 20,80 руб.) + Комиссия «Открытие Брокер» 0,057% + Комиссия МосБиржи 0,01% = 1062,32 руб.

Будьте внимательны, показатель НКД меняется один раз в сутки, а цена облигации, выраженная в процентах, — многократно, поэтому перед покупкой бумаг всегда необходимо делать новый расчёт. Мои данные не совпадут с вашими из-за изменений этих показателей.

Кстати, рассчитать НКД можно и самостоятельно. Постоянно этого делать не нужно, так как информация уже есть в QUIK. Итак, размер купона нужно разделить на количество дней купонного периода и умножить на количество дней с начала периода.

На примере облигации «Роснефть08» это будет выглядеть следующим образом.

Размер купона 36,4 руб. / Длительность купонного периода 182 дня = 0,2 руб. начисляется каждый день.

С начала периода прошло 104 дня * 0,2 руб. = 20,8 руб.

Когда сумма купона накопится до 36,4 руб., компания выплатит её владельцу облигации. НКД примет значение 0 (ноль) и вновь продолжит увеличиваться на 0,2 руб. ежедневно до даты очередной выплаты.

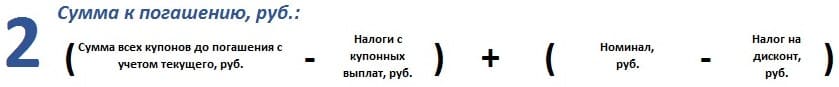

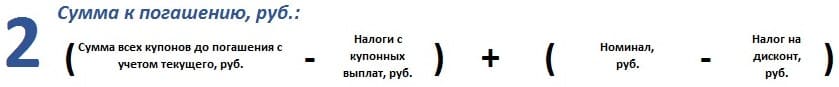

Расчёт суммы к погашению: (Сумма всех купонов 218,14 руб. — НДФЛ 13%) + (Номинал 1000 руб. — Налог на прибыль от сделки с ценной бумагой 0 руб.) = 1189,78 руб.

Напомню, что сумма всех купонов уже известна. Налог на прибыль от сделки, часто именуемый налогом на дисконт, не удерживается. Я покупаю облигацию за 1062,32 руб., а погашена она будет за 1000 руб. Прибыль от сделки не образуется. Если бы я купил бонды за 980 руб. при номинале 1000 руб., то с прибыли в 20 руб. был бы удержан НДФЛ 13%.

Переходим к заключительному этапу оценки доходности к погашению.

Сумма к погашению 1189,78 руб. — Расходы на покупку 1062,32 руб. = Прибыль 127,46 руб. * 100% / Расходы на покупку 1062,32 руб. = Прибыль в процентах за период владения облигацией 11,998% / Количество дней до погашения 990 * 365 дней = 4,42% годовых.

Кстати, не всегда в этой части формулы образуется прибыль. Не исключен и убыток. По этой причине следует всегда проверять доходность любой облигации перед покупкой.

Доходность облигации с учётом покупки на ИИС

Остаётся оценить общую доходность облигации «Роснефть08» при покупке на индивидуальный инвестиционный счёт. Благодаря налоговым льготам эффективная ставка в первый год использования ИИС составляет 4,33% годовых. Прибавляю к этому доходность облигации — 4,42%. Итого я смогу заработать 8,75% годовых. Блестящий результат! Благодаря ему я смогу получить свою долю от нефтегазовых доходов. Для приобретения выбранной бумаги возвращаюсь в QUIK. В таблице со списком всех облигаций дважды кликаю на «Роснефть08» и в открывшемся стакане выставляю заявку на покупку.

Инвестиции становятся популярнее год от года, и государство активно способствует развитию этого процесса. Безусловно, инструменты фондового рынка несколько сложны в понимании, но только первое время. Простые решения всегда приносят меньше прибыли, чем, например, сочетание нескольких финансовых стратегий. Приобретение облигаций на индивидуальный инвестиционный счёт принесёт больше дохода, чем использование этих инструментов отдельно друг от друга.

Индекс МосБиржи сегодня состоит из акций 38 компаний. Актуальный перечень всегда доступен на сайте биржи.

Я тщательно изучил список компаний из индекса на предмет наличия у них облигаций. Ранее я уже рассматривал бонды таких эмитентов, как «Магнит» и Х5, а также «МТС». Пришло время проанализировать ценные бумаги ПАО «НК «Роснефть». Эта компания мне интересна, так как я часто заправляю свой автомобиль на её АЗС. Кроме того, топливо входит в расчёт индекса потребительских цен, а обыкновенные акции «Роснефти» также занимают седьмое место в Индексе голубых фишек.

Отбор облигаций по стратегии

Определившись с эмитентом, я перехожу к реализации своей инвестиционной стратегии. Я подробно рассказывал о ней в прошлых статьях — напомню основные тезисы. Наибольшую доходность мне приносит открытие индивидуального счёта сроком на три года. Я закупаю на ИИС облигации, у которых дата погашения примерно совпадает с датой закрытия моего счёта: в первый год — 950–1100 дней, на второй год — 700–750 дней и на третий — около 365 дней.

Для отбора бумаг я использую QUIK. В колонке «До погашения» в таблице со списком всех облигаций нажимаю в любом месте правой кнопкой мыши. В открывшемся меню кликаю на пункт «Сортировать по (До погашения)».

Я ищу бумаги со сроком погашения от 950 до 1100 дней. В списке обнаружились сразу две облигации «Роснефти», которые удовлетворяют условиям моей стратегии.

У бондов «Роснефть08» и «Роснефть07» до погашения осталось по 990 дней. Я буду анализировать восьмой выпуск, а вам предлагаю самостоятельно сделать расчёты по седьмому. Что интересно, имея практически одинаковые параметры, доходность у облигаций разная.

Изучение купона на постоянство выплат

Итак, меня интересует тип купона облигации «Роснефть08». Он должен быть постоянным, и все суммы предстоящих выплат должны быть известны до погашения. Для получения этих сведений я воспользуюсь сайтом rusbonds. ru. Указываю номер интересующей облигации в строке поиска — RU000A0JTS22 — и открываю вкладку «Купоны».

Внизу страницы я сразу смотрю на номер купонного периода. Сейчас идёт пятнадцатый. С 15 по 20 периоды суммы предстоящих выплат известны до погашения и одинаковы. Хотя у облигации переменный купон (суммы выплат в прошлом менялись), сейчас она всё равно мне подходит. Я умножаю шесть периодов на сумму купона 36,4 руб. и записываю общую сумму выплат — 218,14 руб. Эта информация ещё пригодится на следующей стадии расчётов.

Доходность облигации к погашению

Приступаю к оценке доходности к погашению облигации «Роснефть08» по формуле. Все необходимые сведения берём в таблице со списком облигаций в QUIK.

Нам понадобятся следующие показатели: НКД (накопленный купонный доход) — 20,8 руб., номинал — 1000 руб., лучшая цена предложения — 104,08% и количество дней до погашения — 990.

Результат расчёта расходов на покупку будет следующим: (Номинал 1000 руб. * 104,08% + НКД 20,80 руб.) + Комиссия «Открытие Брокер» 0,057% + Комиссия МосБиржи 0,01% = 1062,32 руб.

Будьте внимательны, показатель НКД меняется один раз в сутки, а цена облигации, выраженная в процентах, — многократно, поэтому перед покупкой бумаг всегда необходимо делать новый расчёт. Мои данные не совпадут с вашими из-за изменений этих показателей.

Кстати, рассчитать НКД можно и самостоятельно. Постоянно этого делать не нужно, так как информация уже есть в QUIK. Итак, размер купона нужно разделить на количество дней купонного периода и умножить на количество дней с начала периода.

На примере облигации «Роснефть08» это будет выглядеть следующим образом.

Размер купона 36,4 руб. / Длительность купонного периода 182 дня = 0,2 руб. начисляется каждый день.

С начала периода прошло 104 дня * 0,2 руб. = 20,8 руб.

Когда сумма купона накопится до 36,4 руб., компания выплатит её владельцу облигации. НКД примет значение 0 (ноль) и вновь продолжит увеличиваться на 0,2 руб. ежедневно до даты очередной выплаты.

Расчёт суммы к погашению: (Сумма всех купонов 218,14 руб. — НДФЛ 13%) + (Номинал 1000 руб. — Налог на прибыль от сделки с ценной бумагой 0 руб.) = 1189,78 руб.

Напомню, что сумма всех купонов уже известна. Налог на прибыль от сделки, часто именуемый налогом на дисконт, не удерживается. Я покупаю облигацию за 1062,32 руб., а погашена она будет за 1000 руб. Прибыль от сделки не образуется. Если бы я купил бонды за 980 руб. при номинале 1000 руб., то с прибыли в 20 руб. был бы удержан НДФЛ 13%.

Переходим к заключительному этапу оценки доходности к погашению.

Сумма к погашению 1189,78 руб. — Расходы на покупку 1062,32 руб. = Прибыль 127,46 руб. * 100% / Расходы на покупку 1062,32 руб. = Прибыль в процентах за период владения облигацией 11,998% / Количество дней до погашения 990 * 365 дней = 4,42% годовых.

Кстати, не всегда в этой части формулы образуется прибыль. Не исключен и убыток. По этой причине следует всегда проверять доходность любой облигации перед покупкой.

Доходность облигации с учётом покупки на ИИС

Остаётся оценить общую доходность облигации «Роснефть08» при покупке на индивидуальный инвестиционный счёт. Благодаря налоговым льготам эффективная ставка в первый год использования ИИС составляет 4,33% годовых. Прибавляю к этому доходность облигации — 4,42%. Итого я смогу заработать 8,75% годовых. Блестящий результат! Благодаря ему я смогу получить свою долю от нефтегазовых доходов. Для приобретения выбранной бумаги возвращаюсь в QUIK. В таблице со списком всех облигаций дважды кликаю на «Роснефть08» и в открывшемся стакане выставляю заявку на покупку.

Инвестиции становятся популярнее год от года, и государство активно способствует развитию этого процесса. Безусловно, инструменты фондового рынка несколько сложны в понимании, но только первое время. Простые решения всегда приносят меньше прибыли, чем, например, сочетание нескольких финансовых стратегий. Приобретение облигаций на индивидуальный инвестиционный счёт принесёт больше дохода, чем использование этих инструментов отдельно друг от друга.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба